На первый взгляд может показаться, что акции-аутсайдеры не заслуживают внимания. Разве только в том случае, если вы обнаружите в списке аутсайдеров акцию из вашего портфеля — тогда стоит задуматься о её продаже. Для инвесторов, не склонных к чрезмерному риску, акции-аутсайдеры действительно не должны представлять интереса. Однако смелые и усидчивые инвесторы с крепкими нервами могут найти среди подобных бумаг сделку, которая принесёт кратную прибыль.

Дело в том, что компания может быть неплохой и иметь устойчивую бизнес-модель, но в определённый момент может столкнуться с неожиданными сложностями, которые снижают её финансовые показатели. Это негативно отражается на котировках, и акции могут обвалиться в несколько раз. Если сложности временные, то по мере прохождения кризиса операционные и финансовые показатели компании могут восстановиться к докризисным уровням и даже превзойти их. Здесь и открываются перспективы крупных прибылей для смелых инвесторов. Ведь если акция упала на 50% в результате кризиса, то восстановление на докризисные уровни означает рост в два раза.

Главное в этой ситуации — инвестор должен понять, насколько временные трудности испытывает компания и не является ли бедственное положение в настоящее время следствием того, что у компании неудачная бизнес-модель.

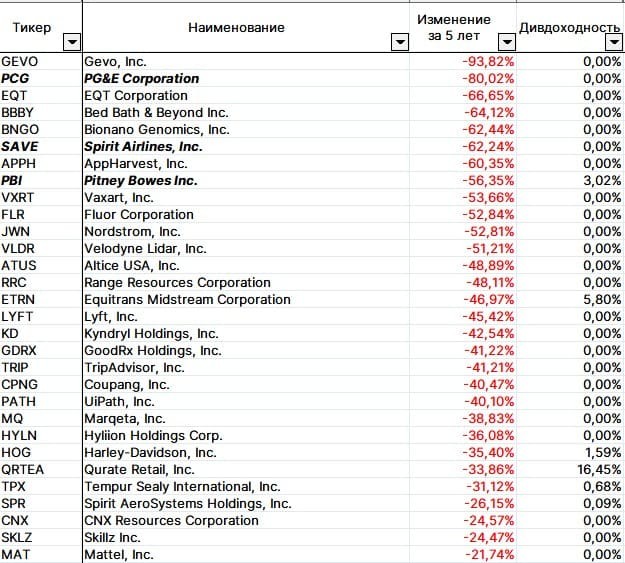

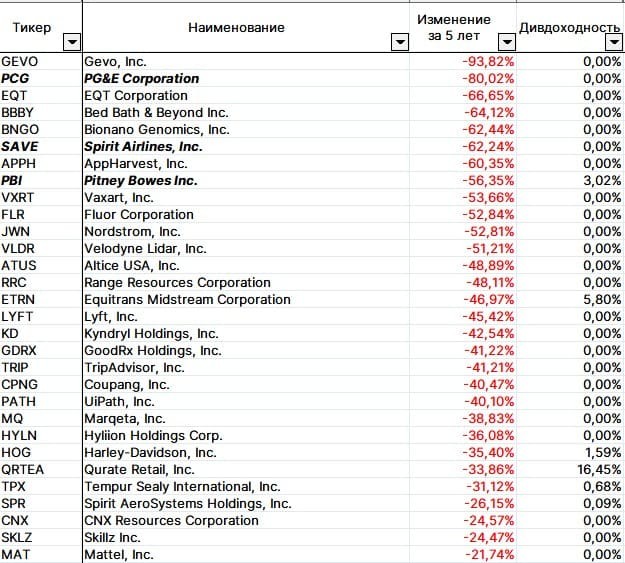

Рассмотрим, какие акции могут быть интересны в плане послекризисного восстановления. В обзоре будут участвовать топ-30 аутсайдеров из числа американских акций, допущенных к торгам Московской биржей за период с декабря 2021 г. по январь 2022 г. Изменение цены акции рассчитано за пятилетний период. Дивдоходность вычисляется как отношение размера выплаченного по акции дивиденда в 2021 г. к цене бумаги на конец 2021 г.

Рис. 1. Топ-30 аутсайдеров. Источник: расчёты автора на основе данных Yahoo Finance

Особого внимания заслуживают акции, цены которых упали более чем на 50%. Таких в списке насчитывается двенадцать. Однако наибольший интерес из них представляют всего три: Pitney Bowes, Spirit Airlines, PG&E Corporation. В отличие от остальных компаний, по итогам 9 месяцев 2021 г. они являются операционно прибыльными.

Pitney Bowes (PBI)

Компания занимается доставкой почтовых отправлений: писем и посылок. Бизнес можно назвать стабильным, выручка в течение последних пяти лет колеблется около 3,3 млрд долл. Даже в 2020 г. выручка не снизилась, хотя по итогам года получены операционные и чистые убытки. Несмотря на финансовые сложности, компания продолжает выплачивать дивиденды, хотя их размер существенно снизился — до 20 центов на акцию. В лучшие времена Pitney Bowes выплачивала по 75 центов на акцию, то есть примерно втрое больше. По итогам 9 месяцев 2021 г. компания всё ещё убыточна, но на операционном уровне уже имеет символическую прибыль — 1,7 млн долл. против убытка в 208 млн долл. годом ранее. Основной причиной убытков в 2020 г. стало списание гудвилла на 198 млн долл. Наличие в отчёте о прибылях и убытках строки «Restructuring charges» также намекает на то, что в компании сейчас идёт реструктуризация, с чем, вероятно, и были связаны списания гудвилла.

Гудвилл показывает разницу между рыночной стоимостью компании и балансовой стоимостью собственного капитала.

Несмотря на реформы в Pitney Bowes, выручка растёт — по сравнению с 9 месяцами 2020 г. она увеличилась на 6,5%.

После окончания реструктуризации дополнительные накладные расходы уменьшатся, и ситуация в компании должна нормализоваться. Возврат дивидендных выплат на докризисные уровни может дать двузначную дивидендную доходность к текущим котировкам, что приведёт к кратному росту цены акций. Даже сейчас дивидендная доходность составляет около 3% — это является довольно высоким уровнем для фондового рынка США.

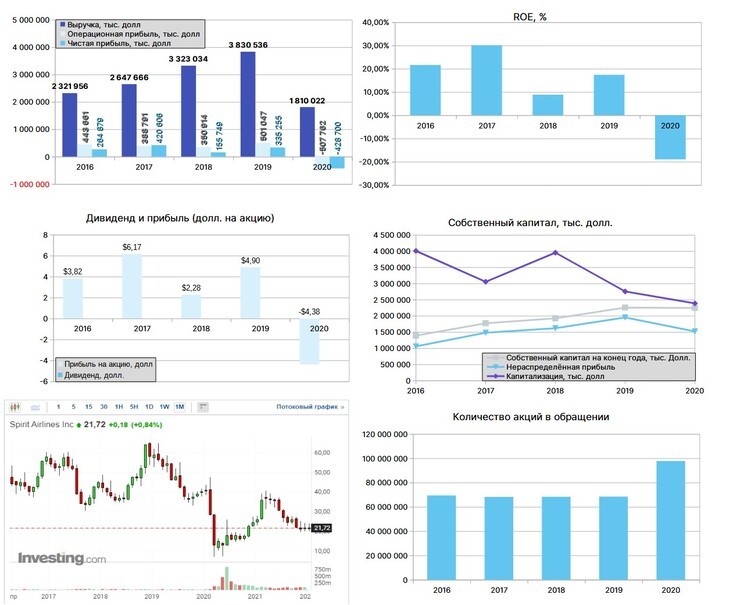

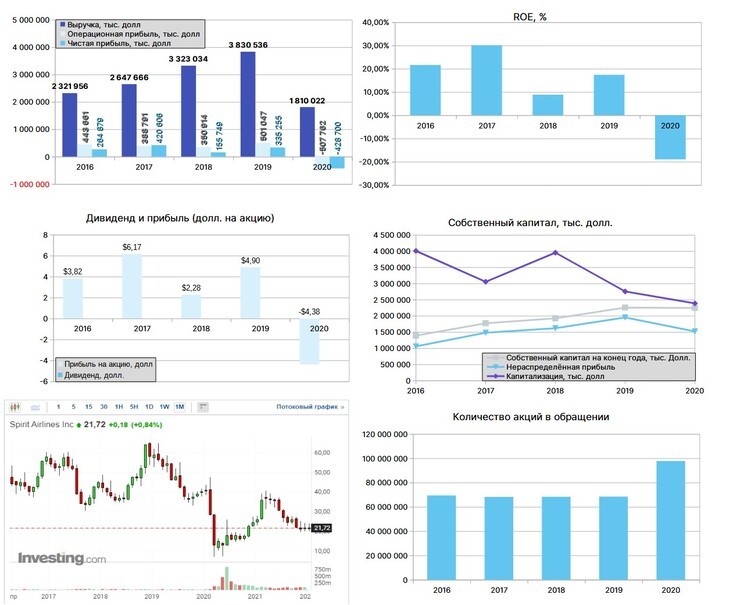

Рис. 2. Финансовые показатели PBI за 2016–2020 финансовые годы. Источник данных: Yahoo Finance, Investing.com

Spirit Airlines (SAVE)

Spirit Airlines — это авиакомпания со штаб-квартирой во Флориде. География полётов: США, Латинская Америка и страны Карибского бассейна. Выручка компании росла довольно высокими темпами до 2019 г., но этот рост не подкреплялся соответствующим ростом операционной и чистой прибыли. Как и у остальных авиакомпаний, коронакризис подкосил финансовые показатели Spirit. Инвестиционная идея здесь довольно проста: отмена ограничений повысит спрос на авиаперелёты, однако мы не знаем, когда это случится. Компания никогда не платила дивиденды, поэтому инвесторам остаётся рассчитывать исключительно на рост акций.

Рис. 3. Финансовые показатели SAVE за 2016–2020 финансовые годы. Источник данных: Yahoo Finance, Investing.com

PG&E Corporation (PCG)

PG&E — энергетическая компания. Ведёт деятельность в Северной и Центральной Калифорнии. Основная часть выручки приходится на продажу электричества и газа.

Если оценивать выручку компании, то бизнес можно назвать стабильным. Однако начиная с 2018 г. у компании появились значительные операционные и чистые убытки. Основная причина этого — лесные пожары. В некоторых случаях PG&E признают виновной в их возникновении и требуют компенсации нанесённого материального вреда. Компания, конечно, учитывает этот риск и имеет соответствующие страховые резервы. Но иногда ситуация становится неконтролируемой и пожары увеличиваются до катастрофических размеров. Так случилось с пожарами 2018 Camp fire и 2017 Northern California wildfires. В результате PG&E пришлось выплатить суммарно более 22 млрд долл., что соcтавляет примерно 5–6 EBITDA.

Основные компенсационные выплаты завершились, и есть надежда на восстановление операционных показателей 2016 г. (до того, как компании стали предъявлять иски за ущерб в крупных лесных пожарах). В лучшие времена PG&E выплачивала около 2 долл. на акцию. Это могло бы стать интересным кейсом послекризисного восстановления, если бы не кратная допэмиссия 2020 г., когда количество акций увеличилось в четыре раза. С учётом этого можно рассчитывать на дивиденды около 50 центов. К текущим котировкам это даёт дивидендную доходность около 4%. Дивдоходность хорошая, но если принять во внимание то, что компания может вновь пострадать из-за крупных лесных пожаров, на кратный рост котировок рассчитывать не приходится.

Рис. 4. Финансовые показатели PCG за 2016–2020 финансовые годы. Источник данных: Yahoo Finance, Investing.com

Дело в том, что компания может быть неплохой и иметь устойчивую бизнес-модель, но в определённый момент может столкнуться с неожиданными сложностями, которые снижают её финансовые показатели. Это негативно отражается на котировках, и акции могут обвалиться в несколько раз. Если сложности временные, то по мере прохождения кризиса операционные и финансовые показатели компании могут восстановиться к докризисным уровням и даже превзойти их. Здесь и открываются перспективы крупных прибылей для смелых инвесторов. Ведь если акция упала на 50% в результате кризиса, то восстановление на докризисные уровни означает рост в два раза.

Главное в этой ситуации — инвестор должен понять, насколько временные трудности испытывает компания и не является ли бедственное положение в настоящее время следствием того, что у компании неудачная бизнес-модель.

Рассмотрим, какие акции могут быть интересны в плане послекризисного восстановления. В обзоре будут участвовать топ-30 аутсайдеров из числа американских акций, допущенных к торгам Московской биржей за период с декабря 2021 г. по январь 2022 г. Изменение цены акции рассчитано за пятилетний период. Дивдоходность вычисляется как отношение размера выплаченного по акции дивиденда в 2021 г. к цене бумаги на конец 2021 г.

Рис. 1. Топ-30 аутсайдеров. Источник: расчёты автора на основе данных Yahoo Finance

Особого внимания заслуживают акции, цены которых упали более чем на 50%. Таких в списке насчитывается двенадцать. Однако наибольший интерес из них представляют всего три: Pitney Bowes, Spirit Airlines, PG&E Corporation. В отличие от остальных компаний, по итогам 9 месяцев 2021 г. они являются операционно прибыльными.

Pitney Bowes (PBI)

Компания занимается доставкой почтовых отправлений: писем и посылок. Бизнес можно назвать стабильным, выручка в течение последних пяти лет колеблется около 3,3 млрд долл. Даже в 2020 г. выручка не снизилась, хотя по итогам года получены операционные и чистые убытки. Несмотря на финансовые сложности, компания продолжает выплачивать дивиденды, хотя их размер существенно снизился — до 20 центов на акцию. В лучшие времена Pitney Bowes выплачивала по 75 центов на акцию, то есть примерно втрое больше. По итогам 9 месяцев 2021 г. компания всё ещё убыточна, но на операционном уровне уже имеет символическую прибыль — 1,7 млн долл. против убытка в 208 млн долл. годом ранее. Основной причиной убытков в 2020 г. стало списание гудвилла на 198 млн долл. Наличие в отчёте о прибылях и убытках строки «Restructuring charges» также намекает на то, что в компании сейчас идёт реструктуризация, с чем, вероятно, и были связаны списания гудвилла.

Гудвилл показывает разницу между рыночной стоимостью компании и балансовой стоимостью собственного капитала.

Несмотря на реформы в Pitney Bowes, выручка растёт — по сравнению с 9 месяцами 2020 г. она увеличилась на 6,5%.

После окончания реструктуризации дополнительные накладные расходы уменьшатся, и ситуация в компании должна нормализоваться. Возврат дивидендных выплат на докризисные уровни может дать двузначную дивидендную доходность к текущим котировкам, что приведёт к кратному росту цены акций. Даже сейчас дивидендная доходность составляет около 3% — это является довольно высоким уровнем для фондового рынка США.

Рис. 2. Финансовые показатели PBI за 2016–2020 финансовые годы. Источник данных: Yahoo Finance, Investing.com

Spirit Airlines (SAVE)

Spirit Airlines — это авиакомпания со штаб-квартирой во Флориде. География полётов: США, Латинская Америка и страны Карибского бассейна. Выручка компании росла довольно высокими темпами до 2019 г., но этот рост не подкреплялся соответствующим ростом операционной и чистой прибыли. Как и у остальных авиакомпаний, коронакризис подкосил финансовые показатели Spirit. Инвестиционная идея здесь довольно проста: отмена ограничений повысит спрос на авиаперелёты, однако мы не знаем, когда это случится. Компания никогда не платила дивиденды, поэтому инвесторам остаётся рассчитывать исключительно на рост акций.

Рис. 3. Финансовые показатели SAVE за 2016–2020 финансовые годы. Источник данных: Yahoo Finance, Investing.com

PG&E Corporation (PCG)

PG&E — энергетическая компания. Ведёт деятельность в Северной и Центральной Калифорнии. Основная часть выручки приходится на продажу электричества и газа.

Если оценивать выручку компании, то бизнес можно назвать стабильным. Однако начиная с 2018 г. у компании появились значительные операционные и чистые убытки. Основная причина этого — лесные пожары. В некоторых случаях PG&E признают виновной в их возникновении и требуют компенсации нанесённого материального вреда. Компания, конечно, учитывает этот риск и имеет соответствующие страховые резервы. Но иногда ситуация становится неконтролируемой и пожары увеличиваются до катастрофических размеров. Так случилось с пожарами 2018 Camp fire и 2017 Northern California wildfires. В результате PG&E пришлось выплатить суммарно более 22 млрд долл., что соcтавляет примерно 5–6 EBITDA.

Основные компенсационные выплаты завершились, и есть надежда на восстановление операционных показателей 2016 г. (до того, как компании стали предъявлять иски за ущерб в крупных лесных пожарах). В лучшие времена PG&E выплачивала около 2 долл. на акцию. Это могло бы стать интересным кейсом послекризисного восстановления, если бы не кратная допэмиссия 2020 г., когда количество акций увеличилось в четыре раза. С учётом этого можно рассчитывать на дивиденды около 50 центов. К текущим котировкам это даёт дивидендную доходность около 4%. Дивдоходность хорошая, но если принять во внимание то, что компания может вновь пострадать из-за крупных лесных пожаров, на кратный рост котировок рассчитывать не приходится.

Рис. 4. Финансовые показатели PCG за 2016–2020 финансовые годы. Источник данных: Yahoo Finance, Investing.com

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба