Всю прошлую неделю фондовый рынок России работал в ограниченном режиме адресных сделок. Физические лица не могли совершать какие-либо действия с принадлежащими им ценными бумагами, что практически заморозило средства на счетах клиентов. С одной стороны, закрытие торгов на Московской бирже было оправдано, так как из-за стремительного снижения стоимости активов владельцы маржинальных позиций могли потерять до 95% первоначального размера депозита, получив маржин-колл, — ограничение торгов их спасло. С другой стороны, те, кто хотел бы закрыть все сделки и вывести средства на расчётный счёт, остались без этой возможности.

Сейчас у многих участников торгов возникают опасения по поводу дальнейшей судьбы российского фондового рынка. Санкции, ведённые Западом в отношении нашей страны, превзошли все ожидания. Российский рынок потерял десятки миллиардов долларов пассивных инвестиций из-за ухода крупных фондов. Скорее всего, количество частных российских инвесторов тоже сократится, так как уже сейчас можно предположить, что ликвидность на российском рынке снизится.

Но давайте обо всём по порядку.

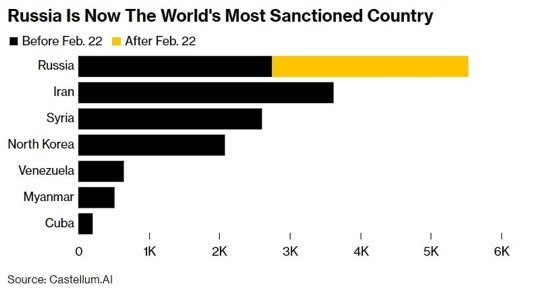

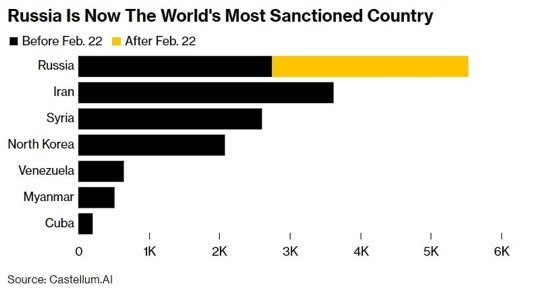

Ежедневно из СМИ мы узнаём, что зарубежные компании массово приостанавливают работу или уходят с российского рынка, отказываются закупать российские товары и сырьё или, наоборот, прекращают поставки своей продукции. Меньше чем за две недели Россия вышла на первое место в мире по количеству введённых санкций, согласно данным Castellium.ai.

Рис. 1. Рейтинг стран по числу введённых санкций. Источник: Bloomberg

В течение праздничных мартовских выходных мы наблюдали, как цены на никель, алюминий, золото, серебро и газ устанавливали новые исторические рекорды. И это не предел.

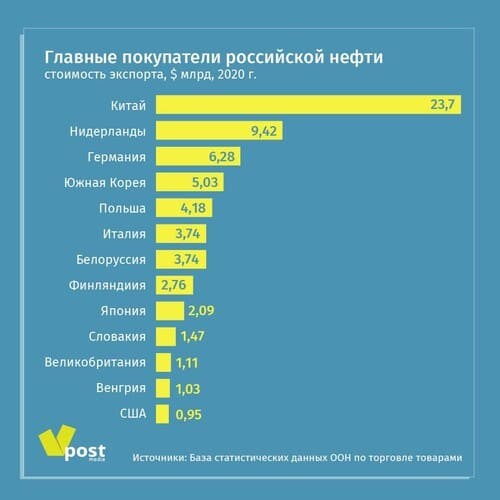

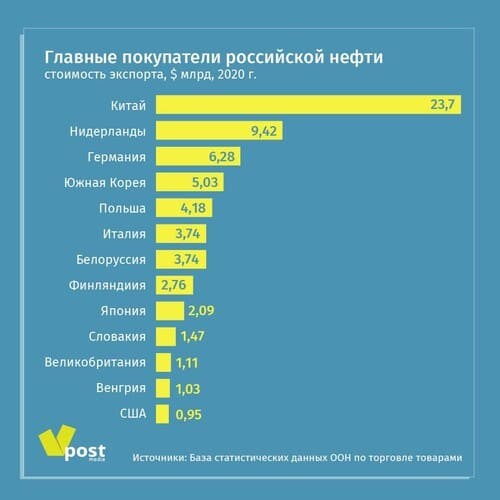

Страны ЕС хотят ограничить импорт российской нефти, что ещё больше ускорит инфляцию. США уже пошли на этот шаг, и с воскресенья вступает запрет на импорт российской нефти, газа и других энергоносителей. Хотя ситуация не так критична, как может показаться: доля США в экспорте нефти одна из самых маленьких.

Рис. 2. Главные покупатели российской нефти. Источник: Vpost

При этом цены на нефть могут продолжить рост, и дефицит чёрного золота ускорит инфляцию. По данным ряда аналитиков, цены на нефть марки Brent могут достигнуть отметки в 200 долл. за баррель. Однако российские нефтедобывающие компании могут и не получить сверхприбыли из-за растущих цен на углеводороды, так как, возможно, большинство поставок будет осуществляться через посредников. Кроме того, есть вероятность, что прибыль частично будет изыматься для покрытия дефицита госбюджета.

Если цены продолжат расти, может наступить период стагфляции — ситуация, когда экономический спад сопровождается ростом цен. В этом случае мировую экономику будет ждать затяжная депрессия. По мнению JPMorgan и Goldman Sachs, без учёта экспортных санкций на углеводороды, только Россия может потерять более 7% ВВП. Это больше, чем после дефолта 1998 г., но меньше, чем в 2009 г.

ЦБ РФ и крупные российские банки, которые предоставили правительству свой прогноз в конце января 2022 г., считают, что ВВП может снизиться на 10% и более. Это станет самым крупным снижением показателя. Доллар может вырасти до 150–200 руб., а рост ключевой ставки может дойти до 20–30%, что на корню задушит мелкий бизнес.

Чего ждать от рынка?

После возобновления торгов котировки российских акций некоторое время будут вести себя непредсказуемо. Из российских активов массово уйдут иностранные инвесторы, которым приходится избавляться от акций компаний, попавших под санкции и исключённых из индексов.

Кроме того, вклад в нарастание паники среди инвесторов добавляет «обнуление» депозитарных расписок многих российских компаний («Сбербанк», «Газпром» и другие) на Лондонской бирже: на прошлой неделе они подешевели до 1–3 центов за штуку. Здесь необходимо понимать, что западные инвесторы не могут конвертировать российские расписки в акции и, благодаря поручению правительства, получить дивиденды. Поэтому избавление от этих бумаг выглядит логично.

С другой стороны, инвестиционные фонды понимают, что российские акции и облигации сейчас сильно недооценены, и уже начинают их скупать. Также поддержку активам окажет вливание 1 трлн руб. средств Фонда национального благосостояния (ФНБ), которые планируется направить на покупку российских ценных бумаг. Каких, и в каких количествах — пока не разглашается. Поэтому вполне ожидаемо, что первые несколько недель рынок будет лихорадить.

Кроме того, в российской экономике может начаться коллапс из-за ухода с рынка множества компаний, которые обеспечивали логистику, были посредниками, поставляли софт, оборудование и запчасти. Таким образом, период высокой волатильности может продолжаться долго.

Стать триггером для роста стоимости российских бумаг может частичная отмена санкций. Шанс на это существует, так как сложившаяся ситуация невыгодна никому.

Что покупать, когда торги возобновятся?

Акции компаний с госучастием пострадают от введённых санкций больше остальных, поэтому следует быть осторожными, добавляя их в свои инвестиционные портфели.

Авиасектор и транспортные компании представляют мало интереса, так как многие западные страны закрыли свои порты и воздушные пространства для российских самолётов и судов. При этом можно обратить внимание на наземные перевозки. Однако при условии ухода с рынка крупных поставщиков грузовых транспортных средств, компаниям вряд ли удастся сильно увеличить объём перевозок. Единственная надежда — на рост фрахта (стоимости).

Можно обратить внимание на облигации «Лукойла» (LKOH), «НЛМК» (NLMK) и «ММК» (MAGN). Их рейтинг был обновлён до «выше рынка». Кроме того, спросом среди западных инвесторов пользуются бонды «Газпрома» (GAZP), «РЖД» (RZD) и ЕВРАЗа (EVRE). По мнению фондов, они будут погашены по номиналу, хотя сейчас торгуются по 20–40% стоимости номинала.

Среди акций наибольший интерес могут представлять бумаги «Норильского никеля» (GMKN) и «РУСАЛа» (RUAL). В условиях энергоперехода западные страны не смогут обойтись без 40% мировой добычи палладия и 6% мировой добычи никеля, которые обеспечивает «Норникель». Поэтому шанс полной блокады компании маловероятен. «РУСАЛ», в свою очередь, является одним из крупнейших в мире поставщиков алюминия. Если En+ Group (ENPG) выделит международный бизнес «РУСАЛа», то компания сможет быстро восстановиться.

Акции других металлургов — «Северстали» (СHMF) и «НЛМК» (NLMK) — тоже могут выглядеть сильнее рынка за счёт возможности быстро перенаправить поставки металла в азиатские страны.

Пока неясно, как в будущем могут повести себя акции золотодобытчиков. Хотя цена на золото растёт, кроме ЦБ РФ, покупателей мало, и пока нет информации, на каких условиях будут осуществляться эти сделки.

Несмотря на значительное давление санкций на нефтегазовый сектор, привлекательными остаются привилегированные акции «Сургутнефтегаза» (SNGSP). Компания славится своей скрытностью (неизвестно, кто является главным держателем акций) и валютной кубышкой (соответственно, чем выше курс доллара, тем больше средств компания получит в ходе переоценки), поэтому она может преподнести приятный сюрприз своим инвесторам.

Отдельный интерес могут представлять акции производителя удобрений «ФосАгро» (PHOR). Компания может выиграть от роста цен на продукцию.

Акции девелоперов и ритейлеров можно пока обойти стороной. Девелоперы уже заявили о приостановке новых проектов, а ритейлерам будет непросто пережить период длительной высокой инфляции. Хотя в моменте в разгар паники и те, и другие могут получить хорошую прибыль.

Сейчас у многих участников торгов возникают опасения по поводу дальнейшей судьбы российского фондового рынка. Санкции, ведённые Западом в отношении нашей страны, превзошли все ожидания. Российский рынок потерял десятки миллиардов долларов пассивных инвестиций из-за ухода крупных фондов. Скорее всего, количество частных российских инвесторов тоже сократится, так как уже сейчас можно предположить, что ликвидность на российском рынке снизится.

Но давайте обо всём по порядку.

Ежедневно из СМИ мы узнаём, что зарубежные компании массово приостанавливают работу или уходят с российского рынка, отказываются закупать российские товары и сырьё или, наоборот, прекращают поставки своей продукции. Меньше чем за две недели Россия вышла на первое место в мире по количеству введённых санкций, согласно данным Castellium.ai.

Рис. 1. Рейтинг стран по числу введённых санкций. Источник: Bloomberg

В течение праздничных мартовских выходных мы наблюдали, как цены на никель, алюминий, золото, серебро и газ устанавливали новые исторические рекорды. И это не предел.

Страны ЕС хотят ограничить импорт российской нефти, что ещё больше ускорит инфляцию. США уже пошли на этот шаг, и с воскресенья вступает запрет на импорт российской нефти, газа и других энергоносителей. Хотя ситуация не так критична, как может показаться: доля США в экспорте нефти одна из самых маленьких.

Рис. 2. Главные покупатели российской нефти. Источник: Vpost

При этом цены на нефть могут продолжить рост, и дефицит чёрного золота ускорит инфляцию. По данным ряда аналитиков, цены на нефть марки Brent могут достигнуть отметки в 200 долл. за баррель. Однако российские нефтедобывающие компании могут и не получить сверхприбыли из-за растущих цен на углеводороды, так как, возможно, большинство поставок будет осуществляться через посредников. Кроме того, есть вероятность, что прибыль частично будет изыматься для покрытия дефицита госбюджета.

Если цены продолжат расти, может наступить период стагфляции — ситуация, когда экономический спад сопровождается ростом цен. В этом случае мировую экономику будет ждать затяжная депрессия. По мнению JPMorgan и Goldman Sachs, без учёта экспортных санкций на углеводороды, только Россия может потерять более 7% ВВП. Это больше, чем после дефолта 1998 г., но меньше, чем в 2009 г.

ЦБ РФ и крупные российские банки, которые предоставили правительству свой прогноз в конце января 2022 г., считают, что ВВП может снизиться на 10% и более. Это станет самым крупным снижением показателя. Доллар может вырасти до 150–200 руб., а рост ключевой ставки может дойти до 20–30%, что на корню задушит мелкий бизнес.

Чего ждать от рынка?

После возобновления торгов котировки российских акций некоторое время будут вести себя непредсказуемо. Из российских активов массово уйдут иностранные инвесторы, которым приходится избавляться от акций компаний, попавших под санкции и исключённых из индексов.

Кроме того, вклад в нарастание паники среди инвесторов добавляет «обнуление» депозитарных расписок многих российских компаний («Сбербанк», «Газпром» и другие) на Лондонской бирже: на прошлой неделе они подешевели до 1–3 центов за штуку. Здесь необходимо понимать, что западные инвесторы не могут конвертировать российские расписки в акции и, благодаря поручению правительства, получить дивиденды. Поэтому избавление от этих бумаг выглядит логично.

С другой стороны, инвестиционные фонды понимают, что российские акции и облигации сейчас сильно недооценены, и уже начинают их скупать. Также поддержку активам окажет вливание 1 трлн руб. средств Фонда национального благосостояния (ФНБ), которые планируется направить на покупку российских ценных бумаг. Каких, и в каких количествах — пока не разглашается. Поэтому вполне ожидаемо, что первые несколько недель рынок будет лихорадить.

Кроме того, в российской экономике может начаться коллапс из-за ухода с рынка множества компаний, которые обеспечивали логистику, были посредниками, поставляли софт, оборудование и запчасти. Таким образом, период высокой волатильности может продолжаться долго.

Стать триггером для роста стоимости российских бумаг может частичная отмена санкций. Шанс на это существует, так как сложившаяся ситуация невыгодна никому.

Что покупать, когда торги возобновятся?

Акции компаний с госучастием пострадают от введённых санкций больше остальных, поэтому следует быть осторожными, добавляя их в свои инвестиционные портфели.

Авиасектор и транспортные компании представляют мало интереса, так как многие западные страны закрыли свои порты и воздушные пространства для российских самолётов и судов. При этом можно обратить внимание на наземные перевозки. Однако при условии ухода с рынка крупных поставщиков грузовых транспортных средств, компаниям вряд ли удастся сильно увеличить объём перевозок. Единственная надежда — на рост фрахта (стоимости).

Можно обратить внимание на облигации «Лукойла» (LKOH), «НЛМК» (NLMK) и «ММК» (MAGN). Их рейтинг был обновлён до «выше рынка». Кроме того, спросом среди западных инвесторов пользуются бонды «Газпрома» (GAZP), «РЖД» (RZD) и ЕВРАЗа (EVRE). По мнению фондов, они будут погашены по номиналу, хотя сейчас торгуются по 20–40% стоимости номинала.

Среди акций наибольший интерес могут представлять бумаги «Норильского никеля» (GMKN) и «РУСАЛа» (RUAL). В условиях энергоперехода западные страны не смогут обойтись без 40% мировой добычи палладия и 6% мировой добычи никеля, которые обеспечивает «Норникель». Поэтому шанс полной блокады компании маловероятен. «РУСАЛ», в свою очередь, является одним из крупнейших в мире поставщиков алюминия. Если En+ Group (ENPG) выделит международный бизнес «РУСАЛа», то компания сможет быстро восстановиться.

Акции других металлургов — «Северстали» (СHMF) и «НЛМК» (NLMK) — тоже могут выглядеть сильнее рынка за счёт возможности быстро перенаправить поставки металла в азиатские страны.

Пока неясно, как в будущем могут повести себя акции золотодобытчиков. Хотя цена на золото растёт, кроме ЦБ РФ, покупателей мало, и пока нет информации, на каких условиях будут осуществляться эти сделки.

Несмотря на значительное давление санкций на нефтегазовый сектор, привлекательными остаются привилегированные акции «Сургутнефтегаза» (SNGSP). Компания славится своей скрытностью (неизвестно, кто является главным держателем акций) и валютной кубышкой (соответственно, чем выше курс доллара, тем больше средств компания получит в ходе переоценки), поэтому она может преподнести приятный сюрприз своим инвесторам.

Отдельный интерес могут представлять акции производителя удобрений «ФосАгро» (PHOR). Компания может выиграть от роста цен на продукцию.

Акции девелоперов и ритейлеров можно пока обойти стороной. Девелоперы уже заявили о приостановке новых проектов, а ритейлерам будет непросто пережить период длительной высокой инфляции. Хотя в моменте в разгар паники и те, и другие могут получить хорошую прибыль.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба