22 марта 2022 ITI Capital

Россия пока избежала суверенного дефолта по облигациям в валюте

Прошлая неделя стала, пожалуй, первой неделей восстановления на мировых рынках после нескольких недель волатильности, особенно для российских облигаций и китайских перепроданных акций.

Минфин произвел купонный платеж в размере $117 млн 16 марта из «замороженных» резервов ЦБ, 4 апреля министерство должно выплатить $2 млрд по облигациям Russia 2022. Таким образом, страна избежала технического дефолта. Управления по контролю над зарубежными активам США марта 2 выпустило лицензию, которая позволяет производить выплаты по купонам, дивидендам и иным инструментам до 25 мая. В этих условиях стоимость российских суверенных облигаций удвоилась с 80% дисконта до 60%. Тем не менее, выплаты по некоторым корпоративным выпускам задерживаются, в частности купонные платежи по облигациям РЖД 2026 в швейцарских франках, Еврохим 2024 и Северсталь 2024 в долларах США. Общая сумма платежей по внешнему долгу российских компаний до конца 2022 года с учетом купонов оценивается в $18,5 млрд, по суверенным облигациям с учетом купонов – $3,4 млрд. Накануне Минфин произвел купонный платеж на скромные $66 млн.

Второе дыхание китайского рынка акций и уход инвесторов из Европы

На прошлой неделе, 16 марта, внутридневной рост китайского рынка акций соответствовал одному из рекордных показателей. АДР китайских провайдеров второстепенных товаров и услуг ADR (Alibaba, BIDU, Pindoudu,Tencent Music) выросли на 26% за неделю после внутридневного антирекорда 14 марта. Глава финансового комитета вице-премьер Госсовета КНР Лю Хэ 16 марта пообещал перейти к более решительной денежно-кредитной политике (ДКП), чтобы поддержать экономику в первом квартале и стабилизировать финансовые рынки.

Он также призвал к должному росту объема новых кредитов, который в феврале замедлился больше, чем ожидалось. У китайского фондового рынка огромный потенциал роста, по меньшей мере 30-40% в среднесрочной перспективе, но текущие риски связаны с политической позицией Китая в отношении роли России в кризисе на Украине, которая до сих пор оставалась нейтральной, несмотря на различные спекуляции с обеих сторон.

Накануне Банк Китая оставил ключевую ставку без изменений, регулятор ищет другие инструменты стимулирования экономики. За неделю китайский офшорный рынок акций вырос на 14%, американский сектор IT/NASDAQ – на 11%, несмотря на «ястребиные» комментарии руководства ФРС, которые уже были заложены в цены. Главная интрига заключается в темпах сокращения средств на балансе регулятора (Goldman Sachs ожидает, что показатель составит $100 млрд в месяц), ФРС объявит об этом на следующем заседании в мае. Также пока не ясно, повысит ли ФРС ставки на 50 б.п., поскольку инфляция растет из-за удорожания сырья. Накануне глава ФРС допустил более активный рост ставок. Goldman Sachs прогнозирует повышение ставок в мае на 50 б.п.

Мировой фондовый индекс вышел в лидеры роста за неделю, поднявшись более чем на 6%. Европейские бенчмарки поднялись на 4% после роста акций банков благодаря неожиданному ускорению сворачивания программы количественного смягчения. Европейские активы наиболее уязвимы в условиях повышения геополитической напряженности, поэтому мы сохраняем по ним рекомендацию «продавать», а по активам развивающихся рынков (EM), Китая и мировых сырьевых товаров – рекомендацию «покупать». Совокупный отток средств из Европы за четыре недели обновил максимум, а отток средств всего за одну неделю превзошел $5 млрд, по данным Bank of America. Ожидается, что ВВП ЕС в этом году вырастет на 3,2% по сравнению с предыдущим прогнозом в 4,7%.

Нефть и цветные металлы могут выйти в лидеры роста на этой неделе

На прошлой неделе российский рубль вырос на 7% к доллару США после новостей о том, что украино-российские переговоры продолжаются, хотя и медленно. На Украине продолжаются ожесточенные бои, особенно в Мариуполе, а США и ЕС продолжают настаивать на введении дополнительных ограничений на импорт российской нефти и газа. Европейская комиссия опубликовала план снижения зависимости блока от российского газа на две трети в этом году и прекращения импорта «задолго до 2030 г.». Для этого потребуется импорт СПГ (США и Катар) и альтернативные трубопроводы (Норвегия и Алжир), в результате чего цены на природный газ превысят $3000 за куб. м. Для этого ЕС пришлось бы разорвать текущие контракты с Россией и не продлевать те, которые истекают.

За неделю на рынке сырья в лидеры роста вышли коксующийся уголь (+14%) и нефть (+4%), аутсайдером стал природный газ, подешевевший на 11%, что спровоцировало коррекцию акций международных нефтегазовых компаний. Цены на алюминий подскочили, а акции Русала упали после того, как премьер-министр Австралии Скотт Моррисон в минувшее воскресенье объявил о запрете на экспорт в Россию алюминиевых руд и глинозема. Австралия поставляет в Россию почти 20% глинозема (ключевое сырье для производства алюминия), экспорт бокситов также был запрещен. Запасы алюминия, который используется во всем - от консервных банок до самолетов и оконных рам, - были на исходе еще до того, как конфликт на Украине спровоцировал кризис на товарных рынках.

Цены на сталь в Европе достигли рекордного уровня из-за проблем с поставками из России, поскольку Европа 19 марта запретила импорт российского горячекатаного и холоднокатаного плоского проката, электротехнической стали, ограничения на импорт железной руды, слябов, титана, алюминия, меди, никеля, палладия не вводились. Турецкая сталелитейная промышленность, главный поставщик стали в Европейский Союз, как ожидается увеличит экспорт в страны блока на $1 млрд после того, как ЕС запретил импорт стали из России и распределил квоты между другими странами.

Что будет определять цены на нефть на этой неделе?

Геополитика. Высокопоставленный украинский чиновник заявил, что Россия перешла к использованию «более разрушительной артиллерии» после того, как местные власти отказались сдать Мариуполь.

Атаки проиранских повстанцев-хуситов на нефтяные объекты в Саудовской Аравии усилили повышательное давление на стоимость нефти. Йеменские повстанцы-хуситы атаковали по меньшей мере шесть объектов по всей Саудовской Аравии вечером в субботу и утром в воскресенье, в том числе те принадлежащие Saudi Aramco.

Санкции. На прошлой неделе ведущие американские нефтесервисные компании Baker Hughes, Schlumberger и Halliburton приостановили текущие проекты в России и отказались от будущих. Администрация Байдена ужесточает санкции в ответ на спецоперацию России на Украине. Maersk первая в мире судоходная компания по вместимости контейнеровозов, 21 марта предупредила клиентов о прекращении работы в России. Сегодня чиновники проведут брифинг для нефтегазовых компаний, включая ExxonMobil, и банков, на тему вооруженного конфликта и последующих санкций. Отдельно президент Джо Байден проведет совещание с коллегами в Европе, а в конце этой недели туда отправится.

На данный момент ограничения затронули 67% российского экспорта нефти и нефтепродуктов, что соответствует почти 4,3 млн б/с. Если ограничения сохранятся до конца года, цены на нефть могут подскочить выше $160/барр., что приведет к падению спроса, пока он не будет компенсирован поставками иранской нефти, высвобождением нефти из стратегических запасов, увеличением добычи ОПЕК+ и другими мерами.

Возможности и риски

Геополитический конфликт несет риск снижения прибыли американских компаний. Скачок цен на энергоносители на фоне повышения внимания центрального банка к инфляции может еще больше ослабить настроения/рост.

Выручка американских компаний мало зависит как от России, так и от Украины.

Хотя перспективы геополитического кризиса не ясны, ужесточение денежно-кредитной политики, по нашему мнению, по-прежнему остается ключевым риском для рынка акций. Чрезмерное ужесточение денежно-кредитной политики может привести к серьезной ошибке, особенно если деловые настроения продолжит ухудшаться. Однако геополитический кризис может привести к тому, что настрой центральных банков станет менее «ястребиным» и власти рассмотрят возможность дополнительного стимулирования экономики.

С сентября прошлого года наиболее динамично развиваются банковский, нефтегазовый сектор, горнодобывающая промышленность и автопром – все циклические сектора. В ряде секторов роста, напротив, наблюдался значительный спад. Мы считаем, что акции роста, в основном бумаги IT-компаний, покупать слишком рано, учитывая, что ротация может увеличится на 20-30%, акции роста остаются дорогими, рентабельность продолжит снижаться, а выручка некоторых компаний из секторов стоимости достигла дна. Если рост доходности облигаций будет носить более устойчивый характер, то значительная премия в оценке акций роста по сравнению с акциями стоимости, будет продолжать снижаться.

В число лидеров роста с начала года вошли американские нефтегазовые компании, акции которых подорожали более чем на 37%, т.е. их совокупная капитализация увеличилась на $333 млрд. По меньшей мере 20% этого роста обусловлено спекуляциями на тему геополитических факторов. Капитализация IT-сектора США с начала года упала на $1 500 млрд, провайдеров коммуникационных услуг (Google, FB и прочие) – на $700 млн, провайдеров второстепенных товаров и услуг (Amazon, Netflix и прочие) – на $500 млн .

Occidental, которая ранее была нашим фаворитом, с начала года подорожала на 130%. Мы считаем, что текущие уровни завышены и намного превышают нашу 12-месячную целевую цену в $45.

Капитализация FAANG упала с начала года более чем на $1,5 трлн, акции этих компаний остаются аутсайдерами. Мы считаем, что есть предпосылки их дальнейшего снижения при условии «ястребиной» политики ФРС.

Согласно медианной консенсус-оценке, к акциям с наибольшим потенциалом роста (более 40% в течение 12 месяцев) относятся Farfetch, General Motors, DISH Network, Sunrun, PayPal, VIASAT и Facebook.

Лидеры роста капитализации в разрезе секторов S&P 500 с начала года, $ млрд

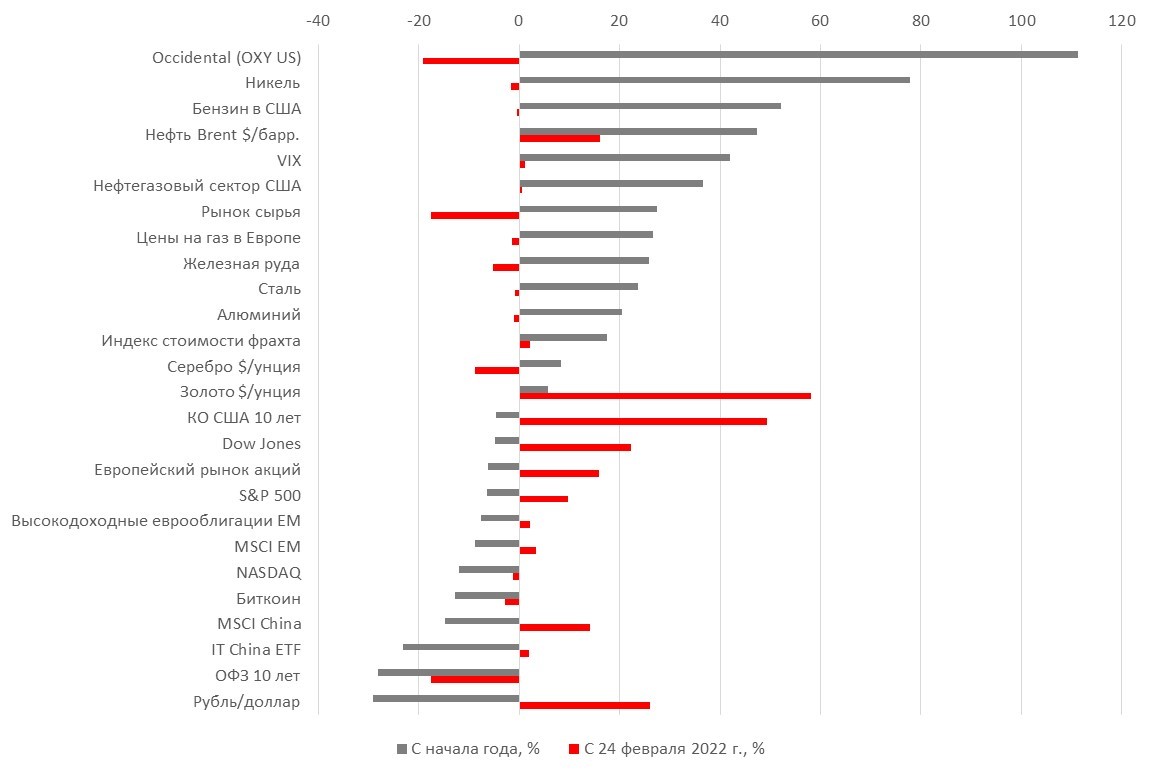

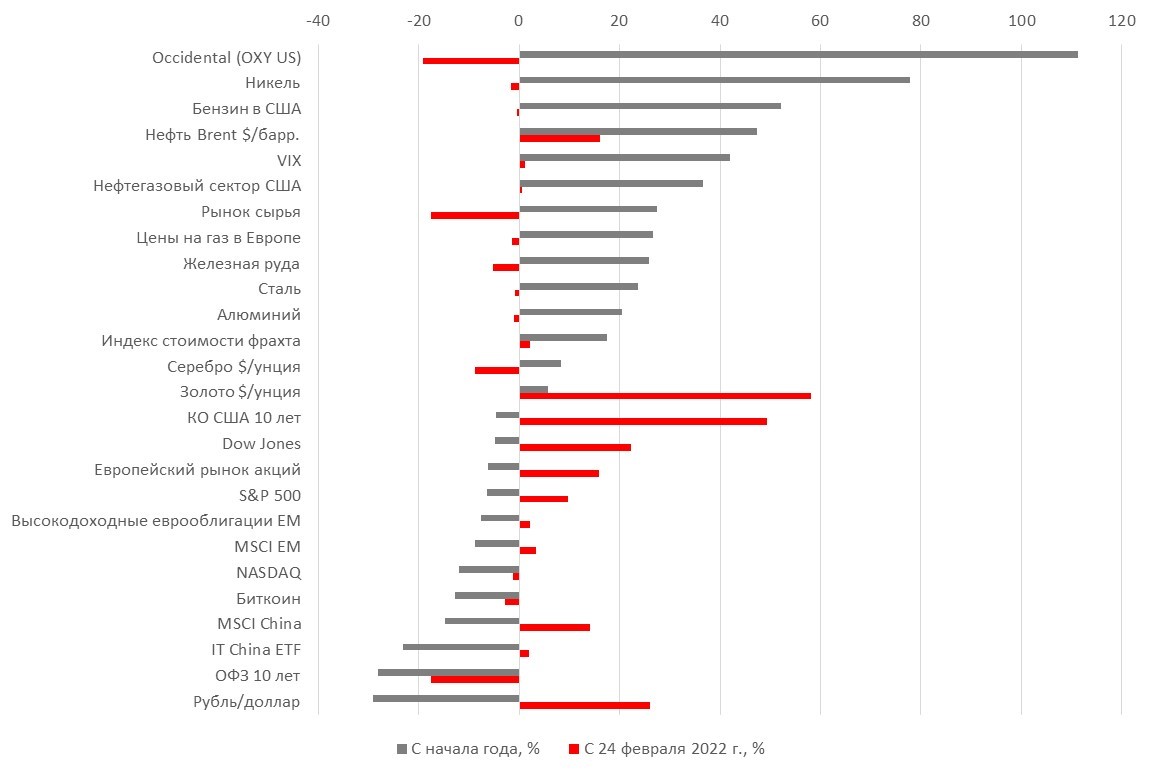

Динамика мировых активов, с начала года, %

Зарубежные рынки – предстоящая неделя

Конфликт на Украине продолжается уже четвертую неделю, лидеры стран НАТО встретятся в Брюсселе, чтобы обсудить дальнейшие действия для сдерживания России. Президент США Джо Байден примет участие в заседании 24 марта.

Вторник, 22 марта

Испания: промышленное производство

Нигерия: ставка

Новая Зеландия: индекс доверия потребителей

Председатель ЕЦБ Кристин Лагард в числе нескольких центральных банкиров выступит на инновационном саммите Банка международных расчетов, который продлится по 23 марта.

Среда, 23 марта

Tencent: финотчетность, конференц-колл

США: данные по запасам нефти от Минэнерго (EIA)

Промышленное производство: Россия, Тайвань

Еврозона: индекс доверия потребителей

Мексика: золотовалютные резервы

США: продажи новостроек

Глава Банка Англии Эндрю Бейли, председатель ФРС Джером Пауэлл и другие банкиры выступят на панельной дискуссии Банка международных расчетов на тему «Вызовы для руководителей центральных банков в цифровом мире».

Четверг, 24 февраля

ЮАР: ставка

Мексика: ставка

Индекс деловой активности (PMI) от Markit: Еврозона: Франция, Германия, Великобритания

Ставка: Мексика, Норвегия, Филиппины, ЮАР, Швейцария

Еврозона: индекс деловой активности в секторе услуг Markit PMI

США: число первичных заявок на получение пособий по безработице; объем заказов на товары длительного пользования

Президент США Джо Байден примет участие в экстренном саммите НАТО в Брюсселе

Пятница, 25 марта

Испания, Вьетнам: ВВП

Малайзия, Вьетнам: ИПЦ

Германия: индекс делового климата IFO

Япония: индекс потребительских цен (ИПЦ) в Токио, индекс цен производителей (PPI) в сфере услуг

Китай: платёжный баланс, сальдо текущего платёжного баланса

США: индекс настроения потребителей Мичиганского Университета

Второй день экстренного саммита лидеров стран НАТО в Брюсселе

Долговой рынок

В конце прошлой недели на локальном долговом рынке произошло несколько важных событий. Прежде всего в пятницу, 18 марта, состоялось очередное плановое заседание ЦБ России по монетарной политике. Как и ожидало большинство участников рынка, ключевая ставка была сохранена на уровне 20%. Риторика регулятора носила скорее нейтральный характер и в очередной раз указывала на готовность принимать дальнейшие решения исходя из фактических макроиндикаторов (прежде всего, инфляции). Срок возврата инфляции к таргету (4%) теперь перенесен на 2024 г.

Во время следующего апрельского опорного заседания Банка России также будет опубликован обновленный среднесрочный макроэкономический прогноз, из которого можно будет лучше понять ближайшие планы регулятора.

Мы пока не видим серьезных оснований для еще более жестких монетарных условий. Ключевая ставка уже даже на этом высоком уровне носит запретительный характер для кредитования и является весьма болезненной для экономической активности в стране в целом. Более того, принимая во внимание установленные ограничения на движение капитала, эффективность данного инструмента при настройке монетарной политики заметно снижается.

Главным поводом для недавнего внепланового резкого ужесточения параметров ДКП стало предотвращение кризиса ликвидности в банковском секторе за счет повышения привлекательности депозитов. Эта задача успешно выполнена, ситуация со структурным дефицитом в системе также постепенно стабилизируется. При этом наблюдаемый инфляционный шок из-за введенных санкций и ослабления рубля пока в целом соответствует ожиданиям (еженедельный рост инфляции в первые недели марта составляет чуть более 2%). В случае если раскручивание инфляционной спирали не преподнесёт новых сюрпризов, ключевая ставка на уровне 20% вполне может стать пиком в текущем цикле. Наш базовый прогноз по-прежнему подразумевает разворот направления монетарной политики в 4К22.

Вторым, но не менее важным событием стало о заявление о возобновлении торгов на рынке ОФЗ, начиная с понедельника, 21 марта. Торги стартовали с дискретного аукциона открытия, который продлился один час. Позже с 13:00 до 17:00 мск прошла основная сессия в режиме РПС/РПС с ЦК. В целях снижения рисков финансовой системы и минимизации ценовой волатильности Банк России также принял решение выступать с предложением по покупке ОФЗ вдоль всей кривой. Объем возможной направленной помощи обнародован не был. Однако утром при открытии рынка почти во всех ликвидных выпусках были «биды» от регулятора в размере примерно 1 млрд руб. Позже, по мере стабилизации ситуации, ЦБ намеревается реализовывать приобретенные бумаги.

В целом начало торгов можно охарактеризовать как весьма позитивное. На открытии рынок ожидаемо опустился вниз, отыгрывая повышение ключевой ставки в конце февраля. Индекс гособлигаций RGBI опустился примерно на 10 п.п., до 98,2 п.п., вернувшись к уровням 2014 г. Кривая сохранила инвертированную форму, достигнув диапазона 18-20% на коротком отрезке и 14-15% – на дальнем. Позже во время основной сессии цены смогли даже подрасти, хотя количество продавцов также увеличилось, а поддержка Банка России из ряда выпусков исчезла. Сейчас разница ставок вдоль кривой составляет примерно 16-13%.

Наиболее нашумевшим событием на внешнем рынке на прошлой неделе стала успешная выплата Минфином России купона по суверенным евроооблигациям в сумме $117,2 млн. Ведомство дало все платежные рекомендации банкам-контрагентам по выплате денежных средств еще в начале недели. В случае отказа проведения платежа в долларах США за счет средств золотовалютных резервов, которые находятся под ограничениями, выплату планировалось осуществлять в рублях по соответствующему курсу. Однако это бы трактовалось как несоблюдение обязательств и могло вызвать кросс-дефолт по всем остальным суверенным бумагам. Пока до окончания срока действия генлицензии Минфина США (25 мая) этот риск ограничен.

Новости

Правительство разрешило эмитентам не раскрывать информацию о выпуске ценных бумаг. Решение принято для защиты участников фондового рынка от возможных санкций со стороны «недружественных» государств. Новый порядок касается информации об операциях в период с 1 января 2019 г. по 31 декабря 2022 г.

Фармацевтические гиганты Bayer и Pfizer объявили о прекращении инвестиций в Россию. Pfizer также прекратит испытания лекарств в России. Всю прибыль от российского подразделения Pfizer направит на помощь Украине.

Однако поставки лекарств в Россию будут продолжены из «соображений гуманности».

Bayer также не будет останавливать и продажу в Россию семенного материала для сельского хозяйства.

Металлургия Под новые санкции ЕС в итоге не попали железная руда, слябы, стальная заготовка, титан, алюминий, медь, никель, палладий, сообщил Bloomberg.

Последовавшие за первоначальным объявлением о запрете экспорта в ЕС пояснения улучшают перспективы НЛМК (18% выручки в 2021 г. - в ЕС), так как НЛМК в основном поставлял на свои европейские заводы слябы, заготовку (базовый сортамент). Ситуация по-прежнему выглядит негативной для Северстали (34% выручки в 2021 г. - в ЕС), которая больше экспортирует продукцию высокого передела. ММК и Евраз поставляли в ЕС не так много (7% выручки в 2021 г.).

Новость ожидаемо позитивна для Норникеля, Русала.

Норникель сохраняет все долгосрочные инвестиционные планы и отмечает желание клиентов сохранить контракты, несмотря на волатильность на товарных рынках и проблемы логистики. Согласно менеджменту компании, спрос на металлы компании стабилен, никто из клиентов не настроен на разрыв контрактов.

Нефть и газ Индия, третий по величине потребитель энергоносителей в мире, рассматривает возможность закупок нефти в России с дисконтом. Обсуждаются доступные объемы, вопросы, связанные со страхованием и фрахтом, порядком производства расчётов. Индия также начинает переговоры о поставках нефти из Венесуэлы и Ирана. Таким образом, вслед за Китаем, Индия демонстрирует способность отстаивания экономических интересов развивающихся стран на фоне ужесточения санкций со стороны Запада.

VK Кратный рост регистраций за последнее время из-за перетока пользователей в России из иностранных соцсетей.

Санкции Глава Союза французских предпринимателей Жоффруа Ру де Безье заявил, что французские компании, в том числе, Ашан, Данон, Leroy Merlin остаются в России.

Газпром С 1 по 15 марта относительно прошлого года увеличились поставки в девять европейских стран: Италию (+51,7% г/г), Польшу (71,8% г/г), Хорватию (+110,9% г/г), Грецию (+34,6% г/г), Болгарию (+24,4% г/г); а также Турцию (+21,1% г/г). Растет экспорт газа в Китай.

За 15 дней марта экспорт в дальнее зарубежье относительно аналогичного периода февраля вырос на 15,6%, января – на 38,9%.

Алроса возобновила экспорт необработанных алмазов в Индию, сообщил РБК. Платежи осуществляются в евро через европейские банки, что приводит к задержкам до недели. Импортеры алмазов из Индии надеются на скорое появление механизма оплаты рупия — рубль.

Индийский Центробанк рассматривает заключение торгового соглашения с Россией, предусматривающего расчеты напрямую в рублях и рупиях, несмотря на западные санкции.

Ранее, в 1970-1990 гг. Индия и СССР уже использовали схему расчетов в рублях и рупиях.

Прошлая неделя стала, пожалуй, первой неделей восстановления на мировых рынках после нескольких недель волатильности, особенно для российских облигаций и китайских перепроданных акций.

Минфин произвел купонный платеж в размере $117 млн 16 марта из «замороженных» резервов ЦБ, 4 апреля министерство должно выплатить $2 млрд по облигациям Russia 2022. Таким образом, страна избежала технического дефолта. Управления по контролю над зарубежными активам США марта 2 выпустило лицензию, которая позволяет производить выплаты по купонам, дивидендам и иным инструментам до 25 мая. В этих условиях стоимость российских суверенных облигаций удвоилась с 80% дисконта до 60%. Тем не менее, выплаты по некоторым корпоративным выпускам задерживаются, в частности купонные платежи по облигациям РЖД 2026 в швейцарских франках, Еврохим 2024 и Северсталь 2024 в долларах США. Общая сумма платежей по внешнему долгу российских компаний до конца 2022 года с учетом купонов оценивается в $18,5 млрд, по суверенным облигациям с учетом купонов – $3,4 млрд. Накануне Минфин произвел купонный платеж на скромные $66 млн.

Второе дыхание китайского рынка акций и уход инвесторов из Европы

На прошлой неделе, 16 марта, внутридневной рост китайского рынка акций соответствовал одному из рекордных показателей. АДР китайских провайдеров второстепенных товаров и услуг ADR (Alibaba, BIDU, Pindoudu,Tencent Music) выросли на 26% за неделю после внутридневного антирекорда 14 марта. Глава финансового комитета вице-премьер Госсовета КНР Лю Хэ 16 марта пообещал перейти к более решительной денежно-кредитной политике (ДКП), чтобы поддержать экономику в первом квартале и стабилизировать финансовые рынки.

Он также призвал к должному росту объема новых кредитов, который в феврале замедлился больше, чем ожидалось. У китайского фондового рынка огромный потенциал роста, по меньшей мере 30-40% в среднесрочной перспективе, но текущие риски связаны с политической позицией Китая в отношении роли России в кризисе на Украине, которая до сих пор оставалась нейтральной, несмотря на различные спекуляции с обеих сторон.

Накануне Банк Китая оставил ключевую ставку без изменений, регулятор ищет другие инструменты стимулирования экономики. За неделю китайский офшорный рынок акций вырос на 14%, американский сектор IT/NASDAQ – на 11%, несмотря на «ястребиные» комментарии руководства ФРС, которые уже были заложены в цены. Главная интрига заключается в темпах сокращения средств на балансе регулятора (Goldman Sachs ожидает, что показатель составит $100 млрд в месяц), ФРС объявит об этом на следующем заседании в мае. Также пока не ясно, повысит ли ФРС ставки на 50 б.п., поскольку инфляция растет из-за удорожания сырья. Накануне глава ФРС допустил более активный рост ставок. Goldman Sachs прогнозирует повышение ставок в мае на 50 б.п.

Мировой фондовый индекс вышел в лидеры роста за неделю, поднявшись более чем на 6%. Европейские бенчмарки поднялись на 4% после роста акций банков благодаря неожиданному ускорению сворачивания программы количественного смягчения. Европейские активы наиболее уязвимы в условиях повышения геополитической напряженности, поэтому мы сохраняем по ним рекомендацию «продавать», а по активам развивающихся рынков (EM), Китая и мировых сырьевых товаров – рекомендацию «покупать». Совокупный отток средств из Европы за четыре недели обновил максимум, а отток средств всего за одну неделю превзошел $5 млрд, по данным Bank of America. Ожидается, что ВВП ЕС в этом году вырастет на 3,2% по сравнению с предыдущим прогнозом в 4,7%.

Нефть и цветные металлы могут выйти в лидеры роста на этой неделе

На прошлой неделе российский рубль вырос на 7% к доллару США после новостей о том, что украино-российские переговоры продолжаются, хотя и медленно. На Украине продолжаются ожесточенные бои, особенно в Мариуполе, а США и ЕС продолжают настаивать на введении дополнительных ограничений на импорт российской нефти и газа. Европейская комиссия опубликовала план снижения зависимости блока от российского газа на две трети в этом году и прекращения импорта «задолго до 2030 г.». Для этого потребуется импорт СПГ (США и Катар) и альтернативные трубопроводы (Норвегия и Алжир), в результате чего цены на природный газ превысят $3000 за куб. м. Для этого ЕС пришлось бы разорвать текущие контракты с Россией и не продлевать те, которые истекают.

За неделю на рынке сырья в лидеры роста вышли коксующийся уголь (+14%) и нефть (+4%), аутсайдером стал природный газ, подешевевший на 11%, что спровоцировало коррекцию акций международных нефтегазовых компаний. Цены на алюминий подскочили, а акции Русала упали после того, как премьер-министр Австралии Скотт Моррисон в минувшее воскресенье объявил о запрете на экспорт в Россию алюминиевых руд и глинозема. Австралия поставляет в Россию почти 20% глинозема (ключевое сырье для производства алюминия), экспорт бокситов также был запрещен. Запасы алюминия, который используется во всем - от консервных банок до самолетов и оконных рам, - были на исходе еще до того, как конфликт на Украине спровоцировал кризис на товарных рынках.

Цены на сталь в Европе достигли рекордного уровня из-за проблем с поставками из России, поскольку Европа 19 марта запретила импорт российского горячекатаного и холоднокатаного плоского проката, электротехнической стали, ограничения на импорт железной руды, слябов, титана, алюминия, меди, никеля, палладия не вводились. Турецкая сталелитейная промышленность, главный поставщик стали в Европейский Союз, как ожидается увеличит экспорт в страны блока на $1 млрд после того, как ЕС запретил импорт стали из России и распределил квоты между другими странами.

Что будет определять цены на нефть на этой неделе?

Геополитика. Высокопоставленный украинский чиновник заявил, что Россия перешла к использованию «более разрушительной артиллерии» после того, как местные власти отказались сдать Мариуполь.

Атаки проиранских повстанцев-хуситов на нефтяные объекты в Саудовской Аравии усилили повышательное давление на стоимость нефти. Йеменские повстанцы-хуситы атаковали по меньшей мере шесть объектов по всей Саудовской Аравии вечером в субботу и утром в воскресенье, в том числе те принадлежащие Saudi Aramco.

Санкции. На прошлой неделе ведущие американские нефтесервисные компании Baker Hughes, Schlumberger и Halliburton приостановили текущие проекты в России и отказались от будущих. Администрация Байдена ужесточает санкции в ответ на спецоперацию России на Украине. Maersk первая в мире судоходная компания по вместимости контейнеровозов, 21 марта предупредила клиентов о прекращении работы в России. Сегодня чиновники проведут брифинг для нефтегазовых компаний, включая ExxonMobil, и банков, на тему вооруженного конфликта и последующих санкций. Отдельно президент Джо Байден проведет совещание с коллегами в Европе, а в конце этой недели туда отправится.

На данный момент ограничения затронули 67% российского экспорта нефти и нефтепродуктов, что соответствует почти 4,3 млн б/с. Если ограничения сохранятся до конца года, цены на нефть могут подскочить выше $160/барр., что приведет к падению спроса, пока он не будет компенсирован поставками иранской нефти, высвобождением нефти из стратегических запасов, увеличением добычи ОПЕК+ и другими мерами.

Возможности и риски

Геополитический конфликт несет риск снижения прибыли американских компаний. Скачок цен на энергоносители на фоне повышения внимания центрального банка к инфляции может еще больше ослабить настроения/рост.

Выручка американских компаний мало зависит как от России, так и от Украины.

Хотя перспективы геополитического кризиса не ясны, ужесточение денежно-кредитной политики, по нашему мнению, по-прежнему остается ключевым риском для рынка акций. Чрезмерное ужесточение денежно-кредитной политики может привести к серьезной ошибке, особенно если деловые настроения продолжит ухудшаться. Однако геополитический кризис может привести к тому, что настрой центральных банков станет менее «ястребиным» и власти рассмотрят возможность дополнительного стимулирования экономики.

С сентября прошлого года наиболее динамично развиваются банковский, нефтегазовый сектор, горнодобывающая промышленность и автопром – все циклические сектора. В ряде секторов роста, напротив, наблюдался значительный спад. Мы считаем, что акции роста, в основном бумаги IT-компаний, покупать слишком рано, учитывая, что ротация может увеличится на 20-30%, акции роста остаются дорогими, рентабельность продолжит снижаться, а выручка некоторых компаний из секторов стоимости достигла дна. Если рост доходности облигаций будет носить более устойчивый характер, то значительная премия в оценке акций роста по сравнению с акциями стоимости, будет продолжать снижаться.

В число лидеров роста с начала года вошли американские нефтегазовые компании, акции которых подорожали более чем на 37%, т.е. их совокупная капитализация увеличилась на $333 млрд. По меньшей мере 20% этого роста обусловлено спекуляциями на тему геополитических факторов. Капитализация IT-сектора США с начала года упала на $1 500 млрд, провайдеров коммуникационных услуг (Google, FB и прочие) – на $700 млн, провайдеров второстепенных товаров и услуг (Amazon, Netflix и прочие) – на $500 млн .

Occidental, которая ранее была нашим фаворитом, с начала года подорожала на 130%. Мы считаем, что текущие уровни завышены и намного превышают нашу 12-месячную целевую цену в $45.

Капитализация FAANG упала с начала года более чем на $1,5 трлн, акции этих компаний остаются аутсайдерами. Мы считаем, что есть предпосылки их дальнейшего снижения при условии «ястребиной» политики ФРС.

Согласно медианной консенсус-оценке, к акциям с наибольшим потенциалом роста (более 40% в течение 12 месяцев) относятся Farfetch, General Motors, DISH Network, Sunrun, PayPal, VIASAT и Facebook.

Лидеры роста капитализации в разрезе секторов S&P 500 с начала года, $ млрд

[img]https://iticapital.ru/assets/images/%D0%9B%D0%B8%D0%B4%D0%B5%D1%80%D1%8B%20%D1%80%D0%BE%D1%81%D1%82%D0%B0%20%D0%BA%D0%B0%D0%BF%D0%B8%D1%82%D0%B0%D0%BB%D0%B8%D0%B7%D0%B0%D1%86%D0%B8%D0%B8%20%D0%B2%20%D1%80%D0%B0%D0%B7%D1%80%D0%B5%D0%B7%D0%B5%20%D1%81%D0%B5%D0%BA%D1%82%D0%BE%D1%80%D0%BE%D0%B2%20S&P%20500%20%D1%81%20%D0%BD%D0%B0%D1%87%D0%B0%D0%BB%D0%B0%20%D0%B3%D0%BE%D0%B4%D0%B0-948.jpg[/img]

Динамика мировых активов, с начала года, %

Зарубежные рынки – предстоящая неделя

Конфликт на Украине продолжается уже четвертую неделю, лидеры стран НАТО встретятся в Брюсселе, чтобы обсудить дальнейшие действия для сдерживания России. Президент США Джо Байден примет участие в заседании 24 марта.

Вторник, 22 марта

Испания: промышленное производство

Нигерия: ставка

Новая Зеландия: индекс доверия потребителей

Председатель ЕЦБ Кристин Лагард в числе нескольких центральных банкиров выступит на инновационном саммите Банка международных расчетов, который продлится по 23 марта.

Среда, 23 марта

Tencent: финотчетность, конференц-колл

США: данные по запасам нефти от Минэнерго (EIA)

Промышленное производство: Россия, Тайвань

Еврозона: индекс доверия потребителей

Мексика: золотовалютные резервы

США: продажи новостроек

Глава Банка Англии Эндрю Бейли, председатель ФРС Джером Пауэлл и другие банкиры выступят на панельной дискуссии Банка международных расчетов на тему «Вызовы для руководителей центральных банков в цифровом мире».

Четверг, 24 февраля

ЮАР: ставка

Мексика: ставка

Индекс деловой активности (PMI) от Markit: Еврозона: Франция, Германия, Великобритания

Ставка: Мексика, Норвегия, Филиппины, ЮАР, Швейцария

Еврозона: индекс деловой активности в секторе услуг Markit PMI

США: число первичных заявок на получение пособий по безработице; объем заказов на товары длительного пользования

Президент США Джо Байден примет участие в экстренном саммите НАТО в Брюсселе

Пятница, 25 марта

Испания, Вьетнам: ВВП

Малайзия, Вьетнам: ИПЦ

Германия: индекс делового климата IFO

Япония: индекс потребительских цен (ИПЦ) в Токио, индекс цен производителей (PPI) в сфере услуг

Китай: платёжный баланс, сальдо текущего платёжного баланса

США: индекс настроения потребителей Мичиганского Университета

Второй день экстренного саммита лидеров стран НАТО в Брюсселе

Долговой рынок

В конце прошлой недели на локальном долговом рынке произошло несколько важных событий. Прежде всего в пятницу, 18 марта, состоялось очередное плановое заседание ЦБ России по монетарной политике. Как и ожидало большинство участников рынка, ключевая ставка была сохранена на уровне 20%. Риторика регулятора носила скорее нейтральный характер и в очередной раз указывала на готовность принимать дальнейшие решения исходя из фактических макроиндикаторов (прежде всего, инфляции). Срок возврата инфляции к таргету (4%) теперь перенесен на 2024 г.

Во время следующего апрельского опорного заседания Банка России также будет опубликован обновленный среднесрочный макроэкономический прогноз, из которого можно будет лучше понять ближайшие планы регулятора.

Мы пока не видим серьезных оснований для еще более жестких монетарных условий. Ключевая ставка уже даже на этом высоком уровне носит запретительный характер для кредитования и является весьма болезненной для экономической активности в стране в целом. Более того, принимая во внимание установленные ограничения на движение капитала, эффективность данного инструмента при настройке монетарной политики заметно снижается.

Главным поводом для недавнего внепланового резкого ужесточения параметров ДКП стало предотвращение кризиса ликвидности в банковском секторе за счет повышения привлекательности депозитов. Эта задача успешно выполнена, ситуация со структурным дефицитом в системе также постепенно стабилизируется. При этом наблюдаемый инфляционный шок из-за введенных санкций и ослабления рубля пока в целом соответствует ожиданиям (еженедельный рост инфляции в первые недели марта составляет чуть более 2%). В случае если раскручивание инфляционной спирали не преподнесёт новых сюрпризов, ключевая ставка на уровне 20% вполне может стать пиком в текущем цикле. Наш базовый прогноз по-прежнему подразумевает разворот направления монетарной политики в 4К22.

Вторым, но не менее важным событием стало о заявление о возобновлении торгов на рынке ОФЗ, начиная с понедельника, 21 марта. Торги стартовали с дискретного аукциона открытия, который продлился один час. Позже с 13:00 до 17:00 мск прошла основная сессия в режиме РПС/РПС с ЦК. В целях снижения рисков финансовой системы и минимизации ценовой волатильности Банк России также принял решение выступать с предложением по покупке ОФЗ вдоль всей кривой. Объем возможной направленной помощи обнародован не был. Однако утром при открытии рынка почти во всех ликвидных выпусках были «биды» от регулятора в размере примерно 1 млрд руб. Позже, по мере стабилизации ситуации, ЦБ намеревается реализовывать приобретенные бумаги.

В целом начало торгов можно охарактеризовать как весьма позитивное. На открытии рынок ожидаемо опустился вниз, отыгрывая повышение ключевой ставки в конце февраля. Индекс гособлигаций RGBI опустился примерно на 10 п.п., до 98,2 п.п., вернувшись к уровням 2014 г. Кривая сохранила инвертированную форму, достигнув диапазона 18-20% на коротком отрезке и 14-15% – на дальнем. Позже во время основной сессии цены смогли даже подрасти, хотя количество продавцов также увеличилось, а поддержка Банка России из ряда выпусков исчезла. Сейчас разница ставок вдоль кривой составляет примерно 16-13%.

Наиболее нашумевшим событием на внешнем рынке на прошлой неделе стала успешная выплата Минфином России купона по суверенным евроооблигациям в сумме $117,2 млн. Ведомство дало все платежные рекомендации банкам-контрагентам по выплате денежных средств еще в начале недели. В случае отказа проведения платежа в долларах США за счет средств золотовалютных резервов, которые находятся под ограничениями, выплату планировалось осуществлять в рублях по соответствующему курсу. Однако это бы трактовалось как несоблюдение обязательств и могло вызвать кросс-дефолт по всем остальным суверенным бумагам. Пока до окончания срока действия генлицензии Минфина США (25 мая) этот риск ограничен.

Новости

Правительство разрешило эмитентам не раскрывать информацию о выпуске ценных бумаг. Решение принято для защиты участников фондового рынка от возможных санкций со стороны «недружественных» государств. Новый порядок касается информации об операциях в период с 1 января 2019 г. по 31 декабря 2022 г.

Фармацевтические гиганты Bayer и Pfizer объявили о прекращении инвестиций в Россию. Pfizer также прекратит испытания лекарств в России. Всю прибыль от российского подразделения Pfizer направит на помощь Украине.

Однако поставки лекарств в Россию будут продолжены из «соображений гуманности».

Bayer также не будет останавливать и продажу в Россию семенного материала для сельского хозяйства.

Металлургия Под новые санкции ЕС в итоге не попали железная руда, слябы, стальная заготовка, титан, алюминий, медь, никель, палладий, сообщил Bloomberg.

Последовавшие за первоначальным объявлением о запрете экспорта в ЕС пояснения улучшают перспективы НЛМК (18% выручки в 2021 г. - в ЕС), так как НЛМК в основном поставлял на свои европейские заводы слябы, заготовку (базовый сортамент). Ситуация по-прежнему выглядит негативной для Северстали (34% выручки в 2021 г. - в ЕС), которая больше экспортирует продукцию высокого передела. ММК и Евраз поставляли в ЕС не так много (7% выручки в 2021 г.).

Новость ожидаемо позитивна для Норникеля, Русала.

Норникель сохраняет все долгосрочные инвестиционные планы и отмечает желание клиентов сохранить контракты, несмотря на волатильность на товарных рынках и проблемы логистики. Согласно менеджменту компании, спрос на металлы компании стабилен, никто из клиентов не настроен на разрыв контрактов.

Нефть и газ Индия, третий по величине потребитель энергоносителей в мире, рассматривает возможность закупок нефти в России с дисконтом. Обсуждаются доступные объемы, вопросы, связанные со страхованием и фрахтом, порядком производства расчётов. Индия также начинает переговоры о поставках нефти из Венесуэлы и Ирана. Таким образом, вслед за Китаем, Индия демонстрирует способность отстаивания экономических интересов развивающихся стран на фоне ужесточения санкций со стороны Запада.

VK Кратный рост регистраций за последнее время из-за перетока пользователей в России из иностранных соцсетей.

Санкции Глава Союза французских предпринимателей Жоффруа Ру де Безье заявил, что французские компании, в том числе, Ашан, Данон, Leroy Merlin остаются в России.

Газпром С 1 по 15 марта относительно прошлого года увеличились поставки в девять европейских стран: Италию (+51,7% г/г), Польшу (71,8% г/г), Хорватию (+110,9% г/г), Грецию (+34,6% г/г), Болгарию (+24,4% г/г); а также Турцию (+21,1% г/г). Растет экспорт газа в Китай.

За 15 дней марта экспорт в дальнее зарубежье относительно аналогичного периода февраля вырос на 15,6%, января – на 38,9%.

Алроса возобновила экспорт необработанных алмазов в Индию, сообщил РБК. Платежи осуществляются в евро через европейские банки, что приводит к задержкам до недели. Импортеры алмазов из Индии надеются на скорое появление механизма оплаты рупия — рубль.

Индийский Центробанк рассматривает заключение торгового соглашения с Россией, предусматривающего расчеты напрямую в рублях и рупиях, несмотря на западные санкции.

Ранее, в 1970-1990 гг. Индия и СССР уже использовали схему расчетов в рублях и рупиях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба