ФРС ссылается на позитивный опыт 1994.

Когда и хочется, и колется, сложно адекватно воспринимать информацию. Инвесторы опасаются, что вооруженный конфликт в Украине и агрессивная монетарная рестрикция ФРС приведут к глобальной рецессии, однако им не терпится покупать акции в надежде, что все закончится хорошо. В Восточную Европу придет мир, а экономика США сможет избежать спада. В таких условиях рынок начинает крайне медленно пережевывать новости, что выливается в американские горки. Не избежала их и пара EUR/USD.

Инвесторы до сих пор не могут прийти в себя после последнего выступления Джерома Пауэлла. Сначала они обратили внимание на его слова о готовности ФРС повысить ставки на 50 б.п. на ближайших заседаниях FOMC и о намерении превысить нейтральный уровень. Это вылилось в укрепление доллара США.

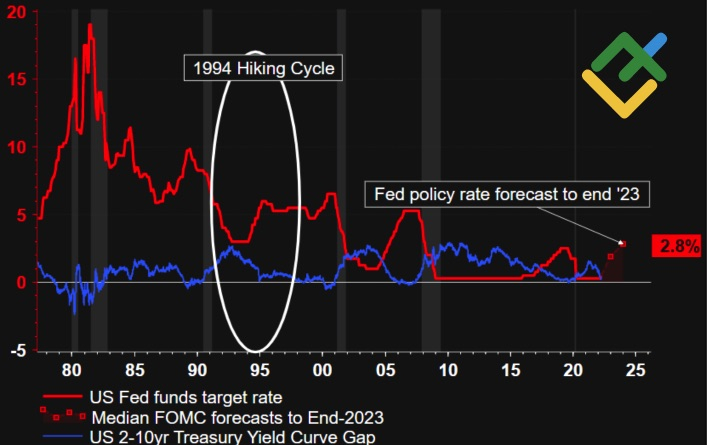

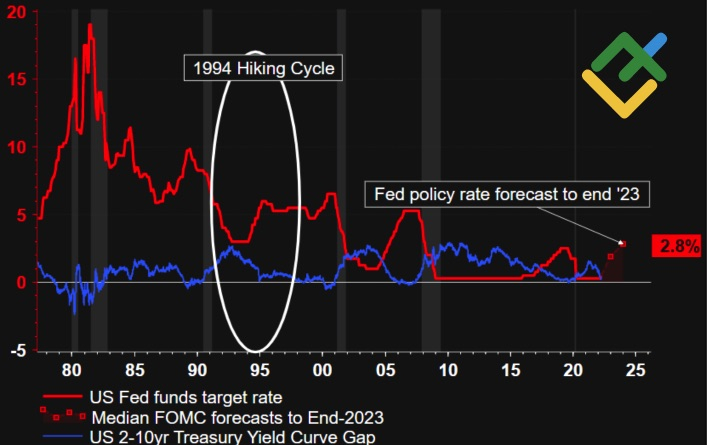

Затем оптимисты схватились за слова председателя Федрезерва, что рецессии удастся избежать, и его примеры успешных действий регулятора в 1965, 1984 и 1994. Через день пришло время «медведей» по S&P 500 и EUR/USD. Если ФРС соблазнилась своим планом почти 30-летней давности, ей придется ужесточать денежно-кредитную политику очень быстро, и не факт, что на этот раз получится обойтись без спада в экономике.

В 1994 ФРС удвоила ставку с 3% до 6% на 7 заседаниях FOMC, которые включали два ее повышения на 50 б.п. и одно – на 75 б.п. Проблема в том, что тогда рынок труда не был таким жестким, как сейчас, не говоря уже о размере монетарных стимулов.

Нынешний цикл ужесточения денежно-кредитной политики начинается в условиях исторически низкой реальной доходности казначейских облигаций. При этом теория гласит, что монетарная рестрикция приводит к росту безработицы и отбивает у сотрудников желание требовать более высокой зарплаты. В настоящее время эта схема может не сработать.

В итоге то, чего удалось избежать почти три десятка лет назад, способно воплотиться в жизнь в 2022. Речь идет о рецессии, предвестником которой традиционно являлась инверсия кривой доходности.

Динамика ставки ФРС и кривой доходности в США

ФРС намерена действовать агрессивно, о чем говорят слова даже традиционно по-«голубиному» настроенной Мэри Дейли. Глава ФРБ Сан-Франциско утверждает, что если центробанку нужно будет повысить ставки на 50 б.п., он это сделает.

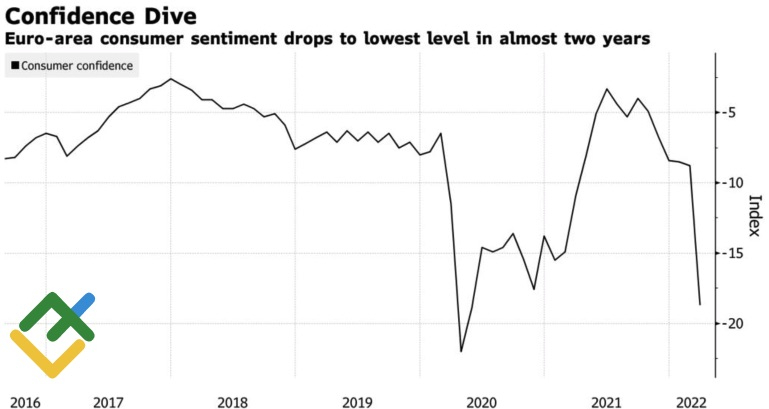

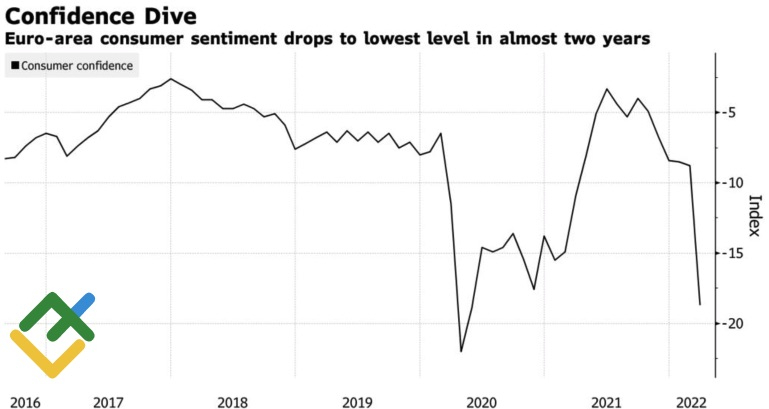

С другой стороны Атлантики картина вырисовывается куда более мрачной. Намерение России перевести оплату за газ из евро в рубли привело к резкому росту цен на голубое топливо на 19% с последующим откатом и цен на нефть на 5%. Энергетический кризис продолжает бушевать по еврозоне, что выливается в снижение потребительского доверия до самых низких уровней с начала пандемии. Это, в свою очередь, усиливает риски рецессии.

Динамика потребительского доверия в еврозоне

Безусловно, намерение ФРС повысить ставки на 50 б.п. в мае, а возможно, и в июне, а также непрекращающийся рост стоимости энергоносителей в Европе придает новый импульс атакам «медведей» по EUR/USD. Вместе с тем, те факты, что многие «бычьи» факторы уже учтены в курсе доллара США, а на рынке американских акций царит Жадность, усиливают риски формирования консолидации в диапазоне 1,089-1,116.

Когда и хочется, и колется, сложно адекватно воспринимать информацию. Инвесторы опасаются, что вооруженный конфликт в Украине и агрессивная монетарная рестрикция ФРС приведут к глобальной рецессии, однако им не терпится покупать акции в надежде, что все закончится хорошо. В Восточную Европу придет мир, а экономика США сможет избежать спада. В таких условиях рынок начинает крайне медленно пережевывать новости, что выливается в американские горки. Не избежала их и пара EUR/USD.

Инвесторы до сих пор не могут прийти в себя после последнего выступления Джерома Пауэлла. Сначала они обратили внимание на его слова о готовности ФРС повысить ставки на 50 б.п. на ближайших заседаниях FOMC и о намерении превысить нейтральный уровень. Это вылилось в укрепление доллара США.

Затем оптимисты схватились за слова председателя Федрезерва, что рецессии удастся избежать, и его примеры успешных действий регулятора в 1965, 1984 и 1994. Через день пришло время «медведей» по S&P 500 и EUR/USD. Если ФРС соблазнилась своим планом почти 30-летней давности, ей придется ужесточать денежно-кредитную политику очень быстро, и не факт, что на этот раз получится обойтись без спада в экономике.

В 1994 ФРС удвоила ставку с 3% до 6% на 7 заседаниях FOMC, которые включали два ее повышения на 50 б.п. и одно – на 75 б.п. Проблема в том, что тогда рынок труда не был таким жестким, как сейчас, не говоря уже о размере монетарных стимулов.

Нынешний цикл ужесточения денежно-кредитной политики начинается в условиях исторически низкой реальной доходности казначейских облигаций. При этом теория гласит, что монетарная рестрикция приводит к росту безработицы и отбивает у сотрудников желание требовать более высокой зарплаты. В настоящее время эта схема может не сработать.

В итоге то, чего удалось избежать почти три десятка лет назад, способно воплотиться в жизнь в 2022. Речь идет о рецессии, предвестником которой традиционно являлась инверсия кривой доходности.

Динамика ставки ФРС и кривой доходности в США

ФРС намерена действовать агрессивно, о чем говорят слова даже традиционно по-«голубиному» настроенной Мэри Дейли. Глава ФРБ Сан-Франциско утверждает, что если центробанку нужно будет повысить ставки на 50 б.п., он это сделает.

С другой стороны Атлантики картина вырисовывается куда более мрачной. Намерение России перевести оплату за газ из евро в рубли привело к резкому росту цен на голубое топливо на 19% с последующим откатом и цен на нефть на 5%. Энергетический кризис продолжает бушевать по еврозоне, что выливается в снижение потребительского доверия до самых низких уровней с начала пандемии. Это, в свою очередь, усиливает риски рецессии.

Динамика потребительского доверия в еврозоне

Безусловно, намерение ФРС повысить ставки на 50 б.п. в мае, а возможно, и в июне, а также непрекращающийся рост стоимости энергоносителей в Европе придает новый импульс атакам «медведей» по EUR/USD. Вместе с тем, те факты, что многие «бычьи» факторы уже учтены в курсе доллара США, а на рынке американских акций царит Жадность, усиливают риски формирования консолидации в диапазоне 1,089-1,116.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба