Могущество Британии в конце XIX века основывалось на её господстве в мировой торговле, которое сохранялось, даже когда индустриальная мощь и США, и Германии превзошли английскую. Точно так же сегодня, после превращения Китая де-факто в первую производственную державу мира, страны Запада продолжают сохранять контроль над мировой финансовой системой и пользоваться плодами этого контроля.

Пряник интеграции в глобальный мир

Как этот механизм работает? Развивающуюся страну убеждают в преимуществах участия в глобальном международном разделении труда, когда каждая страна производит лишь то, что у неё получается лучше/дешевле всего. Она обеспечивает этой продукцией весь мир, а на полученную экспортную выручку приобретает всё необходимое. В теории это оказывается выгоднее, чем производить всё самостоятельно.

На практике, чтобы нарастить производство продукции, на которой страна собирается специализироваться, необходимы инвестиции. А выход этой продукции на зарубежные рынки возможен, если экспорту не препятствуют тарифные и нетарифные ограничения. Для этого необходимо вступить в ВТО и открыть собственные рынки для иностранных производителей. Так реализуется принцип взаимности. С поправкой на то, что «утром деньги, вечером — стулья; но деньги — вперёд». То есть сперва необходимо раскрыть собственные рынки, убив или обескровив при этом значительную часть собственных производителей, и лишь затем экспортная отрасль/отрасли получат возможность конкурировать на зарубежных рынках.

Однако никто не гарантирует, что в этой конкуренции они выиграют. Даже если это так, для завоевания новых рынков и расширения производства нужны инвестиции. Можно, конечно, поискать их внутри страны. Но всех побуждают ориентироваться на иностранные инвестиции. С ними приходят и технологические компетенции (как, например, в Россию с компаниями Shell и Total), и маркетинговые стратегии, и, наконец, понимание рынков тех стран, в которые должна экспортироваться продукция отрасли, приоритетной для принимающей инвестиции страны.

Свободная конвертация национальной валюты

Для того чтобы пришли инвестиции, нужна свободная конвертация национальной валюты и свобода движения капитала. Без этого включение в глобальную экономику невозможно.

Переход к свободной конвертации валюты вынуждает страну накапливать валютные резервы. Часть доходов от экспорта страна аккумулирует в этих резервах. С какой целью она это делает? Валютные резервы нужны, чтобы обеспечивать возможность покупки валюты импортёрами. Им она нужна для закупки импортных товаров, которые потом будут продаваться внутри страны.

Свободная конвертация валюты нужна и иностранным инвесторам, которые зарабатывают прибыль внутри страны в национальной валюте, но вывозить её предпочитают в валюте мировой (то есть в долларах или в евро). Наконец, возможность конвертировать свои средства в мировую валюту нужна и местному капиталу, которому из-за обострившейся конкуренции с импортом на внутреннем рынке приходится искать себе применение за пределами страны.

Называть вывоз средств местными олигархами экспортом капитала можно, но, как правило, в очень небольшом количестве случаев. В основном речь идёт не об экспорте капитала, а о стремлении обезопасить часть своих капиталов как от возможных внутриполитических рисков, так и от риска девальвации национальной валюты.

Гибкий валютный курс как механизм регулирования притока-оттока капитала

Откуда возникает риск девальвации? Из открытия внутреннего рынка и либерализации трансграничного движения капитала. Стоит возрасти импорту, и платёжный баланс страны ухудшается. Спрос на валюту начинает превосходить предложение. Центробанк может какое-то время расходовать валютные резервы на поддержание курса национальной валюты, но затем или валюта начинает заканчиваться, или её становится жалко. И срабатывает заложенный в систему внутренний регулятор.

Курс валюты снижается. Импортные товары оказываются не по карману значительной части населения. Импорт сокращается, платёжный баланс выравнивается. Но в результате девальвации акции национальных производителей (и их активы), номинированные в долларах, становятся дешевле и в страну притекают «иностранные инвестиции». Часть из них может быть действительно инвестициями (почему бы глобальной нефтяной компании не прикупить долю в местной, получив возможность отражать на своём балансе часть её разведанных запасов?). Но часть инвестиций носит спекулятивный характер. Подешевевшие из-за девальвации акции после выравнивания платёжного баланса страны начнут почти неизбежно расти в цене, что позволит заработать «на дармовой приливной энергии» финансового рынка. Конечно, после продажи акций для фиксации прибыли спекулянтам потребуется вывезти возросший капитал из страны. Если таких будет много, платёжный баланс опять нарушится и валюта ослабнет. Но центробанк снова будет какое-то время удерживать курс, расходуя накопленные резервы. Главное, чтобы этих резервов было достаточно. А если нет — кредит МВФ поможет.

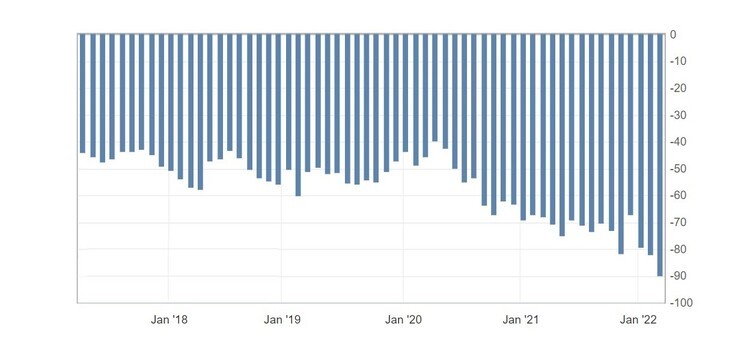

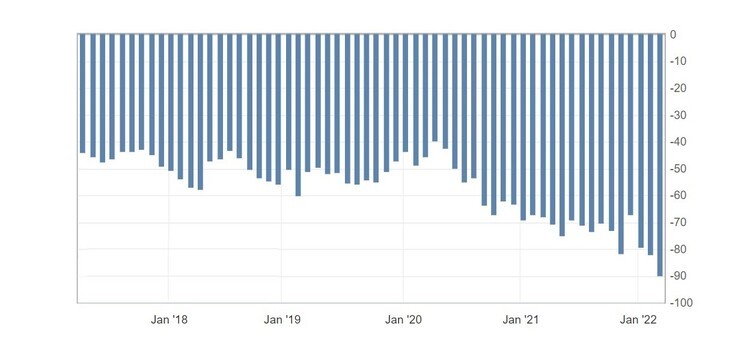

По данным Международного валютного фонда, резервы центробанков с 1997 по 2021 г. возросли с 2 до 14,9 трлн долл. Фактически это разница между вывозом за данный период сырья и товаров из развивающихся стран и ввозом в эти страны импорта. А США могли всё это время печатать доллары, выпускать в обращение трежерис и финансировать фантастический торговый дефицит.

Торговый баланс США (помесячно, млрд долларов)

Рис. 1. Торговый баланс США. Источник: Investing.com

Инвестиционный процесс как генератор прибыли

Свобода движения капитала создаёт ещё один эффект. Наряду с прямыми инвестициями в страну обычно заходят портфельные инвесторы — инвестиционные фонды, которые сами не обладают компетенциями в той или иной производственной сфере, но которые хорошо анализируют изменения котировок акций и движения валютных курсов. Девальвация валюты развивающейся страны приводит к относительному удешевлению акций работающих в этой стране компаний. При этом если они работают на экспорт, то реально их рентабельность может и возрасти. Но в стране, где только что ослабла валюта, а местный ЦБ для борьбы со снижением курса национальной валюты повысил процентную ставку, как правило, нет в достаточном объёме свободных капиталов для скупки акций. Зато свободные капиталы есть у глобальных инвестиционных фондов, которые с удовольствием пользуются сложившейся конъюнктурой.

Приход иностранных инвестиций укрепляет валютный баланс страны. Курс национальной валюты начинает расти. А инвестфонды по мере выравнивания курса акций местных предприятий относительно их зарубежных аналогов могут потихоньку фиксировать прибыль.

За каждый такой цикл контролируемая иностранными инвесторами доля экономики страны растёт за счёт того, что покупка осуществляется «на дне», а продажа близко к пику. Если на протяжении нескольких циклов сохраняется суммарная доля иностранных инвестиций в национальных компаниях (инвесторы, избавляясь от одних активов, перекладываются в другие), значит, прибыль от этих операций выводится из страны, ухудшая платёжный баланс.

Вывоз собственного капитала

В условиях, когда перспективные экспортные отрасли немногочисленны, а предприятия этих отраслей или взяты под контроль иностранными инвесторами, или «уже разобраны» местными олигархическими группами, для отечественного капитала остаётся две альтернативы. Первая — конкурировать на внутреннем рынке с импортом, производимым глобальными компаниями, что очень непросто и может сулить рост только вместе с ростом внутреннего рынка, то есть на протяжении периода благоприятной конъюнктуры. Вторая — искать возможности для бизнеса вне страны, вывозя капитал для организации бизнеса в других юрисдикциях или просто для инвестирования в зарубежные акции и недвижимость.

Налог на участие в глобальной экономике

Фактически, став участником глобальной экономики, развивающаяся страна вынуждена поддерживать положительное сальдо торгового баланса, чтобы обеспечивать выплаты процентов по госдолгу, выплаты по внешним займам национальных компаний, даже если они принадлежат иностранным инвесторам, и накапливать валютные резервы — для обеспечения возможности обратного вывода уже сделанных иностранных инвестиций или части этих инвестиций.

То есть страна вывозит больше материальных ценностей, чем ввозит, чтобы обеспечить вывод прибыли для иностранных инвесторов и возможность вывода части капитала для собственных олигархов и более мелких инвесторов.

Кнут и пряник рейтинга

Публичные компании, чтобы выйти со своими ценными бумагами на биржу и просто для того, чтобы обратиться в западные банки за кредитами, должны получить заключение международного рейтингового агентства. Это необходимая процедура, чтобы западные инвесторы, не разбираясь в тонкостях производственного процесса компании и не имея доступа к её коммерческой документации, могли оценить её финансовое положение и её перспективы.

Положительное заключение агентства и высокий рейтинг гарантируют более лёгкое получение кредитов и под меньший процент. Повышение рейтинга также содействует росту курса акций компании. Справедливо и обратное: снижение рейтинга провоцирует их обесценивание. А к этому может привести, например, снижение доходности компании (рассчитываемой рейтинговым агентством в долларах США). Поэтому при снижении курса национальной валюты даже компании, которые работают на внутренний рынок и используют местное сырьё, вынуждены повышать цены. В противном случае из-за снижения долларового эквивалента выручки рейтинговые агентства снизят их рейтинг, и обслуживание кредитов выйдет им дороже. Массовое повышение цен национальными компаниями приводит к росту инфляции и не даёт национальной экономике в полной мере использовать эффект девальвации, чтобы отвоевать часть внутреннего рынка отечественными производителями.

Короткий финансовый поводок

Финансовая зависимость страны, которая встраивается в глобальную экономику, усугубляется ещё одним обстоятельством. Как только портфельные иностранные инвесторы по какой-либо причине начинают массово выводить свои капиталы, макроэкономические показатели начинают ухудшаться. Это может произойти по разным причинам. Например, в США и Европе ухудшились экономические прогнозы, аналитики сделали вывод о наступлении турбулентности в мировой экономике, и инвесторы решили (или последовали рекомендациям) переждать надвигающуюся финансовую непогоду в «надёжной гавани». Страна, из которой капиталы бегут, может демонстрировать вполне приличные экономические показатели. Более того, в силу специфики своего участия в глобальном разделении труда она может и не оказаться затронутой грядущим кризисом.

Но была рекомендация сократить вложения на всех развивающихся рынках, и в результате этого масштабный уход портфельных инвестиций уводит в минус платёжный баланс, даже если торговый баланс остаётся положительным. Ослабевает национальная валюта. Начинается рост инфляции. Внутренний фондовый рынок падает. Предприятия дешевеют. Так создаются благоприятные условия для нового цикла прихода иностранных инвесторов, «спасающих национальную экономику».

* * *

Есть ли выигравшие в этом финансовом казино? Безусловно. Это и Тайвань, и Южная Корея, и Китай. А также ряд более мелких и специализированных экономик. Но каждому такому успеху сопутствуют и внеэкономические причины. Так же как какие-то политические соображения могут стать причиной для оказания экономического (а значит, и политического) давления на страну, включённую в глобальную экономику.

Пряник интеграции в глобальный мир

Как этот механизм работает? Развивающуюся страну убеждают в преимуществах участия в глобальном международном разделении труда, когда каждая страна производит лишь то, что у неё получается лучше/дешевле всего. Она обеспечивает этой продукцией весь мир, а на полученную экспортную выручку приобретает всё необходимое. В теории это оказывается выгоднее, чем производить всё самостоятельно.

На практике, чтобы нарастить производство продукции, на которой страна собирается специализироваться, необходимы инвестиции. А выход этой продукции на зарубежные рынки возможен, если экспорту не препятствуют тарифные и нетарифные ограничения. Для этого необходимо вступить в ВТО и открыть собственные рынки для иностранных производителей. Так реализуется принцип взаимности. С поправкой на то, что «утром деньги, вечером — стулья; но деньги — вперёд». То есть сперва необходимо раскрыть собственные рынки, убив или обескровив при этом значительную часть собственных производителей, и лишь затем экспортная отрасль/отрасли получат возможность конкурировать на зарубежных рынках.

Однако никто не гарантирует, что в этой конкуренции они выиграют. Даже если это так, для завоевания новых рынков и расширения производства нужны инвестиции. Можно, конечно, поискать их внутри страны. Но всех побуждают ориентироваться на иностранные инвестиции. С ними приходят и технологические компетенции (как, например, в Россию с компаниями Shell и Total), и маркетинговые стратегии, и, наконец, понимание рынков тех стран, в которые должна экспортироваться продукция отрасли, приоритетной для принимающей инвестиции страны.

Свободная конвертация национальной валюты

Для того чтобы пришли инвестиции, нужна свободная конвертация национальной валюты и свобода движения капитала. Без этого включение в глобальную экономику невозможно.

Переход к свободной конвертации валюты вынуждает страну накапливать валютные резервы. Часть доходов от экспорта страна аккумулирует в этих резервах. С какой целью она это делает? Валютные резервы нужны, чтобы обеспечивать возможность покупки валюты импортёрами. Им она нужна для закупки импортных товаров, которые потом будут продаваться внутри страны.

Свободная конвертация валюты нужна и иностранным инвесторам, которые зарабатывают прибыль внутри страны в национальной валюте, но вывозить её предпочитают в валюте мировой (то есть в долларах или в евро). Наконец, возможность конвертировать свои средства в мировую валюту нужна и местному капиталу, которому из-за обострившейся конкуренции с импортом на внутреннем рынке приходится искать себе применение за пределами страны.

Называть вывоз средств местными олигархами экспортом капитала можно, но, как правило, в очень небольшом количестве случаев. В основном речь идёт не об экспорте капитала, а о стремлении обезопасить часть своих капиталов как от возможных внутриполитических рисков, так и от риска девальвации национальной валюты.

Гибкий валютный курс как механизм регулирования притока-оттока капитала

Откуда возникает риск девальвации? Из открытия внутреннего рынка и либерализации трансграничного движения капитала. Стоит возрасти импорту, и платёжный баланс страны ухудшается. Спрос на валюту начинает превосходить предложение. Центробанк может какое-то время расходовать валютные резервы на поддержание курса национальной валюты, но затем или валюта начинает заканчиваться, или её становится жалко. И срабатывает заложенный в систему внутренний регулятор.

Курс валюты снижается. Импортные товары оказываются не по карману значительной части населения. Импорт сокращается, платёжный баланс выравнивается. Но в результате девальвации акции национальных производителей (и их активы), номинированные в долларах, становятся дешевле и в страну притекают «иностранные инвестиции». Часть из них может быть действительно инвестициями (почему бы глобальной нефтяной компании не прикупить долю в местной, получив возможность отражать на своём балансе часть её разведанных запасов?). Но часть инвестиций носит спекулятивный характер. Подешевевшие из-за девальвации акции после выравнивания платёжного баланса страны начнут почти неизбежно расти в цене, что позволит заработать «на дармовой приливной энергии» финансового рынка. Конечно, после продажи акций для фиксации прибыли спекулянтам потребуется вывезти возросший капитал из страны. Если таких будет много, платёжный баланс опять нарушится и валюта ослабнет. Но центробанк снова будет какое-то время удерживать курс, расходуя накопленные резервы. Главное, чтобы этих резервов было достаточно. А если нет — кредит МВФ поможет.

По данным Международного валютного фонда, резервы центробанков с 1997 по 2021 г. возросли с 2 до 14,9 трлн долл. Фактически это разница между вывозом за данный период сырья и товаров из развивающихся стран и ввозом в эти страны импорта. А США могли всё это время печатать доллары, выпускать в обращение трежерис и финансировать фантастический торговый дефицит.

Торговый баланс США (помесячно, млрд долларов)

Рис. 1. Торговый баланс США. Источник: Investing.com

Инвестиционный процесс как генератор прибыли

Свобода движения капитала создаёт ещё один эффект. Наряду с прямыми инвестициями в страну обычно заходят портфельные инвесторы — инвестиционные фонды, которые сами не обладают компетенциями в той или иной производственной сфере, но которые хорошо анализируют изменения котировок акций и движения валютных курсов. Девальвация валюты развивающейся страны приводит к относительному удешевлению акций работающих в этой стране компаний. При этом если они работают на экспорт, то реально их рентабельность может и возрасти. Но в стране, где только что ослабла валюта, а местный ЦБ для борьбы со снижением курса национальной валюты повысил процентную ставку, как правило, нет в достаточном объёме свободных капиталов для скупки акций. Зато свободные капиталы есть у глобальных инвестиционных фондов, которые с удовольствием пользуются сложившейся конъюнктурой.

Приход иностранных инвестиций укрепляет валютный баланс страны. Курс национальной валюты начинает расти. А инвестфонды по мере выравнивания курса акций местных предприятий относительно их зарубежных аналогов могут потихоньку фиксировать прибыль.

За каждый такой цикл контролируемая иностранными инвесторами доля экономики страны растёт за счёт того, что покупка осуществляется «на дне», а продажа близко к пику. Если на протяжении нескольких циклов сохраняется суммарная доля иностранных инвестиций в национальных компаниях (инвесторы, избавляясь от одних активов, перекладываются в другие), значит, прибыль от этих операций выводится из страны, ухудшая платёжный баланс.

Вывоз собственного капитала

В условиях, когда перспективные экспортные отрасли немногочисленны, а предприятия этих отраслей или взяты под контроль иностранными инвесторами, или «уже разобраны» местными олигархическими группами, для отечественного капитала остаётся две альтернативы. Первая — конкурировать на внутреннем рынке с импортом, производимым глобальными компаниями, что очень непросто и может сулить рост только вместе с ростом внутреннего рынка, то есть на протяжении периода благоприятной конъюнктуры. Вторая — искать возможности для бизнеса вне страны, вывозя капитал для организации бизнеса в других юрисдикциях или просто для инвестирования в зарубежные акции и недвижимость.

Налог на участие в глобальной экономике

Фактически, став участником глобальной экономики, развивающаяся страна вынуждена поддерживать положительное сальдо торгового баланса, чтобы обеспечивать выплаты процентов по госдолгу, выплаты по внешним займам национальных компаний, даже если они принадлежат иностранным инвесторам, и накапливать валютные резервы — для обеспечения возможности обратного вывода уже сделанных иностранных инвестиций или части этих инвестиций.

То есть страна вывозит больше материальных ценностей, чем ввозит, чтобы обеспечить вывод прибыли для иностранных инвесторов и возможность вывода части капитала для собственных олигархов и более мелких инвесторов.

Кнут и пряник рейтинга

Публичные компании, чтобы выйти со своими ценными бумагами на биржу и просто для того, чтобы обратиться в западные банки за кредитами, должны получить заключение международного рейтингового агентства. Это необходимая процедура, чтобы западные инвесторы, не разбираясь в тонкостях производственного процесса компании и не имея доступа к её коммерческой документации, могли оценить её финансовое положение и её перспективы.

Положительное заключение агентства и высокий рейтинг гарантируют более лёгкое получение кредитов и под меньший процент. Повышение рейтинга также содействует росту курса акций компании. Справедливо и обратное: снижение рейтинга провоцирует их обесценивание. А к этому может привести, например, снижение доходности компании (рассчитываемой рейтинговым агентством в долларах США). Поэтому при снижении курса национальной валюты даже компании, которые работают на внутренний рынок и используют местное сырьё, вынуждены повышать цены. В противном случае из-за снижения долларового эквивалента выручки рейтинговые агентства снизят их рейтинг, и обслуживание кредитов выйдет им дороже. Массовое повышение цен национальными компаниями приводит к росту инфляции и не даёт национальной экономике в полной мере использовать эффект девальвации, чтобы отвоевать часть внутреннего рынка отечественными производителями.

Короткий финансовый поводок

Финансовая зависимость страны, которая встраивается в глобальную экономику, усугубляется ещё одним обстоятельством. Как только портфельные иностранные инвесторы по какой-либо причине начинают массово выводить свои капиталы, макроэкономические показатели начинают ухудшаться. Это может произойти по разным причинам. Например, в США и Европе ухудшились экономические прогнозы, аналитики сделали вывод о наступлении турбулентности в мировой экономике, и инвесторы решили (или последовали рекомендациям) переждать надвигающуюся финансовую непогоду в «надёжной гавани». Страна, из которой капиталы бегут, может демонстрировать вполне приличные экономические показатели. Более того, в силу специфики своего участия в глобальном разделении труда она может и не оказаться затронутой грядущим кризисом.

Но была рекомендация сократить вложения на всех развивающихся рынках, и в результате этого масштабный уход портфельных инвестиций уводит в минус платёжный баланс, даже если торговый баланс остаётся положительным. Ослабевает национальная валюта. Начинается рост инфляции. Внутренний фондовый рынок падает. Предприятия дешевеют. Так создаются благоприятные условия для нового цикла прихода иностранных инвесторов, «спасающих национальную экономику».

* * *

Есть ли выигравшие в этом финансовом казино? Безусловно. Это и Тайвань, и Южная Корея, и Китай. А также ряд более мелких и специализированных экономик. Но каждому такому успеху сопутствуют и внеэкономические причины. Так же как какие-то политические соображения могут стать причиной для оказания экономического (а значит, и политического) давления на страну, включённую в глобальную экономику.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба