19 апреля 2022 ITI Capital

Волатильность продолжает расти – на прошлой неделе она прибавила еще 17 п., что обусловлено двумя факторами: ожиданием ускоренного повышения ставки ФРС и ростом рисков рецессии в результате ужесточения денежно-кредитной политики (ДКП) ведущими Центробанками, повышения инфляции, геополитической напряженности и обусловленного коронавирусом карантина в Китае, который длится уже третью неделю.

По данным CNN, по меньшей мере в 44 китайских городах введен режим полной или частичной изоляции – так власти пытаются сдержать распространение COVID-19. Власти КНР впервые с марта сообщили о смертях от коронавируса в Шанхае, где число новых случаев COVID-19 достигло 22 тыс., в результате чего общее число зараженных в финансовом центре превысило 300 тыс. В целом в воскресенье в Китае было выявлено 23362 случая заболевания. В марте продажи жилья в КНР упали на 29% г/г.

Дорожает лишь сырье, особенно нефть (+8% на прошлой неделе), а также пшеница (+6,3%), серебро (+4,2%) и сталь (+4%). В целом сырье подорожало на 6%, несмотря на отсутствие новых санкций против российского импорта, за исключением угля.

На этой неделе удорожанию нефти способствовало решение Ливии закрыть свое крупнейшее нефтяное месторождение и анонсированное отключение электричества на фоне протестов против премьер-министра Абдула Хамида Дбейбаха. В понедельник ливийская госкомпания National Oil Corp. официально приостановила погрузку в восточном порту Эз-Зуэйтине, сообщив, что решение знаменует собой «начало болезненной волны остановок производств».

С экспортом российской нефти возникает все больше проблем, поскольку многие европейские портовые операторы и транспортные компании отказываются перевозить российское сырье.

В лидеры роста на прошлой неделе вышли американские нефтесервисные компании (+8%), тогда как S&P 500 снизился на 2,4%. Среди секторов S&P 500 здравоохранение прибавило 2,8%, также в плюсе оказался китайский фондовый рынок (+2,4%) и европейские бенчмарки (+2,2%).

В число аутсайдеров вошли природный газ в Великобритании (-18%), европейский газ (-10%), китайский энергетический уголь (-8%) и РТС (-6,6%). Котировки американских IT-компаний снизились на 4%, в основном из-за фиксации прибыли в акциях онлайн-ретейлеров и провайдеров второстепенных товаров и услуг. С максимума начала января 2022 г. S&P 500 и европейские бенчмарки потеряли всего 7-9% благодаря восстановлению, которое продолжалось с середины марта до начала апреля. Таким образом, мировые индексы, в основном американские и европейские, отыграли большую часть потерь и больше не кажутся перепроданными. При этом как риски, связанные с геополитикой, ужесточением ДКП (за исключением Китая), так и риски глобальной рецессии остаются повышенными. Nasdaq снизился более чем на 17% с последнего максимума, и мы считаем что индекс опустится еще как минимум на 15-20%.

Китай представил самые слабые макроэкономические данные с марта 2020 г.

Китай сообщил о самом значительном снижении потребительских расходов и максимальном уровне безработицы с начала пандемии, так как карантин из-за COVID ударил по второй по величине экономике мира, создав дополнительные риски мировому росту. Розничные продажи сократились в марте впервые с 2020 г. (-3,5% в годовом выражении). Наблюдаемый уровень безработицы поднялся до 5,8%, максимума с мая 2020 г.

В марте китайские власти ввели карантин в Шанхае и Шэньцзене, в апреле ситуация усугубится, что приведет к дальнейшему сокращению экономики. ВВП за первый квартал, который вырос на 4,8%, не имеет значения, так как не отражает масштаба введенного в Китае карантина.

Розничные продажи в Китае, г/г

Рост прибыли в США в первом квартале вернулся к средним значениям

Прибыль на акцию в первом квартале 2022 г. (12% компаний S&P 500 уже представили свои финансовые результаты) 77% из отчитавшихся компаний S&P 500 превзошла прогнозы, выручка превзошла прогнозы у 80% из отчитавшихся компаний S&P 500.

Предполагаемый темп роста прибыли компаний S&P 500 в первом квартале 2022 г. составляет 4,7% по сравнению с 31% в четвертом квартале 2021 г. Если фактический темп роста прибыли за квартал составит 4,7%, то рост прибыли компаний индекса станет минимальным с четвертого квартала 2020 г. (3,8%).

Зарубежные рынки – предстоящая неделя

МВФ, как ожидается, снизит оценку роста мирового ВВП на 2022 г. из-за войны на Украине и укажет на риски рецессии во все большем числе стран. Фонд обновит свои прогнозы глобального роста на ежегодной весенней встрече МВФ и Всемирного банка.

На этой неделе отчетность представят ABB, Abbott Laboratories, American Express, Anthem, ASML Holding, AT&T, Baker Hughes, Bank of New York Mellon, Blackstone, Charles Schwab, China Telecom, CSX, Danaher, Dow, Freeport-McMoRan, Great Wall Motor, Halliburton, Heineken, IBM, Johnson & Johnson, Kimberly-Clark, Nasdaq, Netflix, Procter & Gamble, Prologis, Rogers Communications, Sandvik, SAP, Schlumberger, Tesla, Union Pacific, Verizon Communications, Volvo.

Вторник, 19 апреля

Индонезия: ключевые ставка, пресс-конференция председателя регулятора

Netflix: отчетность за 1К

США: объем строительства новых домов

Министры финансов и главы центральных банков стран G-20 примут участие в весенней встрече МВФ и Всемирного банка в Вашингтоне. МВФ опубликует прогноз развития мировой экономики и отчет о глобальной финансовой стабильности.

Саммит Bloomberg New Energy Finance (BNEF) с участием первых лиц государств и руководителей ведущих электросетевых предприятий, нефтедобывающих и газовых компаний, по 20 апреля

Глава ФРБ Сан-Франциско Чарльз Эванс выступит на мероприятии Экономического клуба Нью-Йорка.

Среда, 20 апреля

США: данные по запасам нефти от Минэнерго (EIA)

Франция: дебаты кандидатов в президенты

Tesla: отчетность за 1К

Аргентина, Италия, Япония: торговля

Китай: базовая кредитная ставка

Еврозона: продажи новых автомобилей, промышленное производство

США: продажи домов на вторичном рынке

США: ФРС опубликует «Бежевую книгу» о состоянии региональной экономики; в число основных проблем, вероятно, войдет высокая инфляция и дефицит на рынке труда

Марин Ле Пен и Эммануэль Макрон проведут последние дебаты перед очной полемикой 24 апреля

Четверг, 21 апреля

Еврозона, Новая Зеландия: ИПЦ

Колумбия: торговый баланс

Еврозона: индекс доверия потребителей

Гонконг: уровень безработицы

США: число первичных заявок на получение пособий по безработице; индекс доверия потребителей от Conference Board

Пятница, 22 апреля

American Express: отчетность за 1К

Япония, Малайзия, Гонконг: ИПЦ

Еврозона, Франция, Германия, Великобритания: индекс деловой активности (PMI) от Markit

Канада: розничные продажи

Еврозона: индекс деловой активности в секторе услуг Markit PMI

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и к евро до 80,00 руб. и 85,35 руб., соответственно. Индекс Мосбиржи снизился на 6,47%, РТС – на 11,53%.

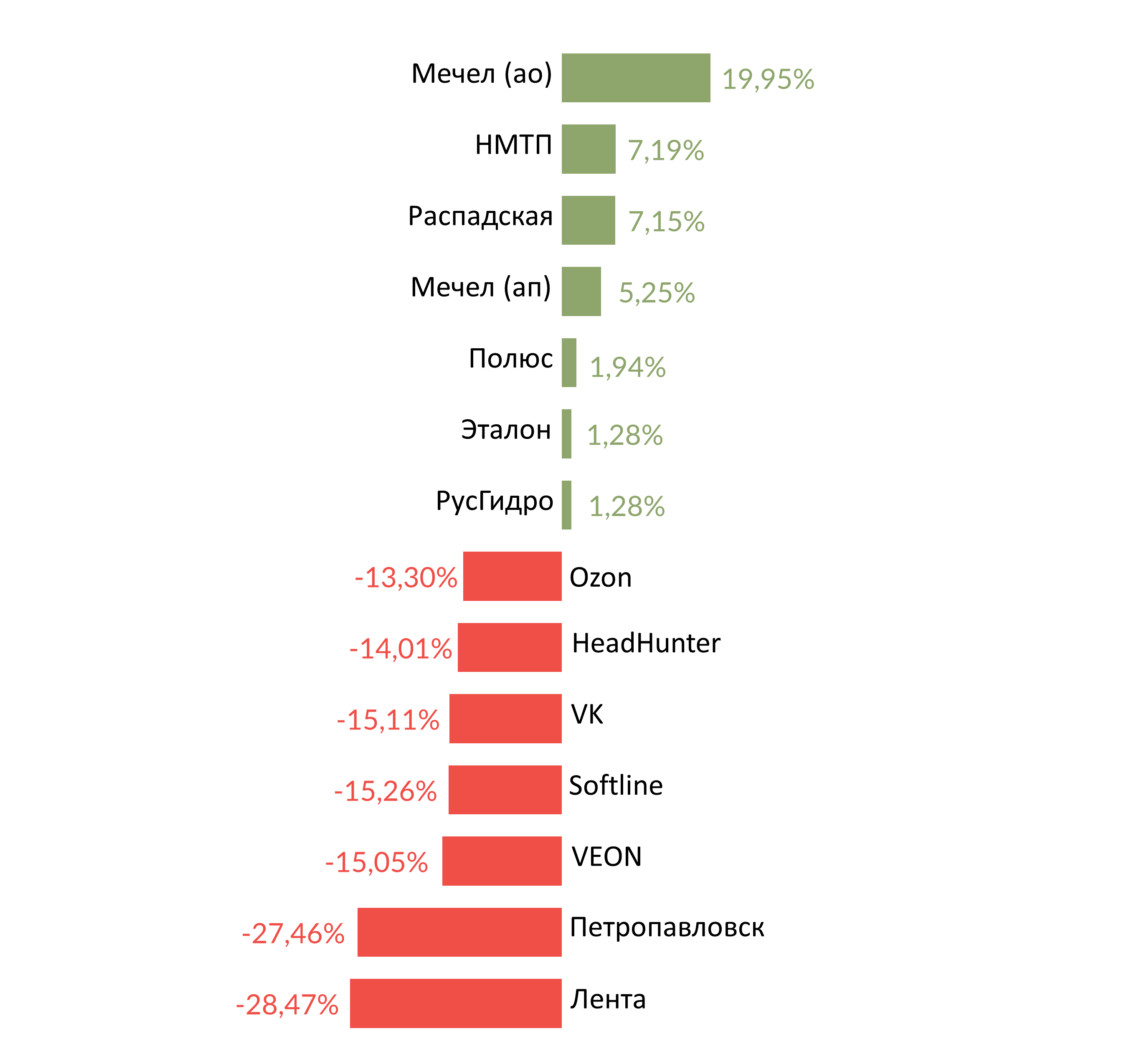

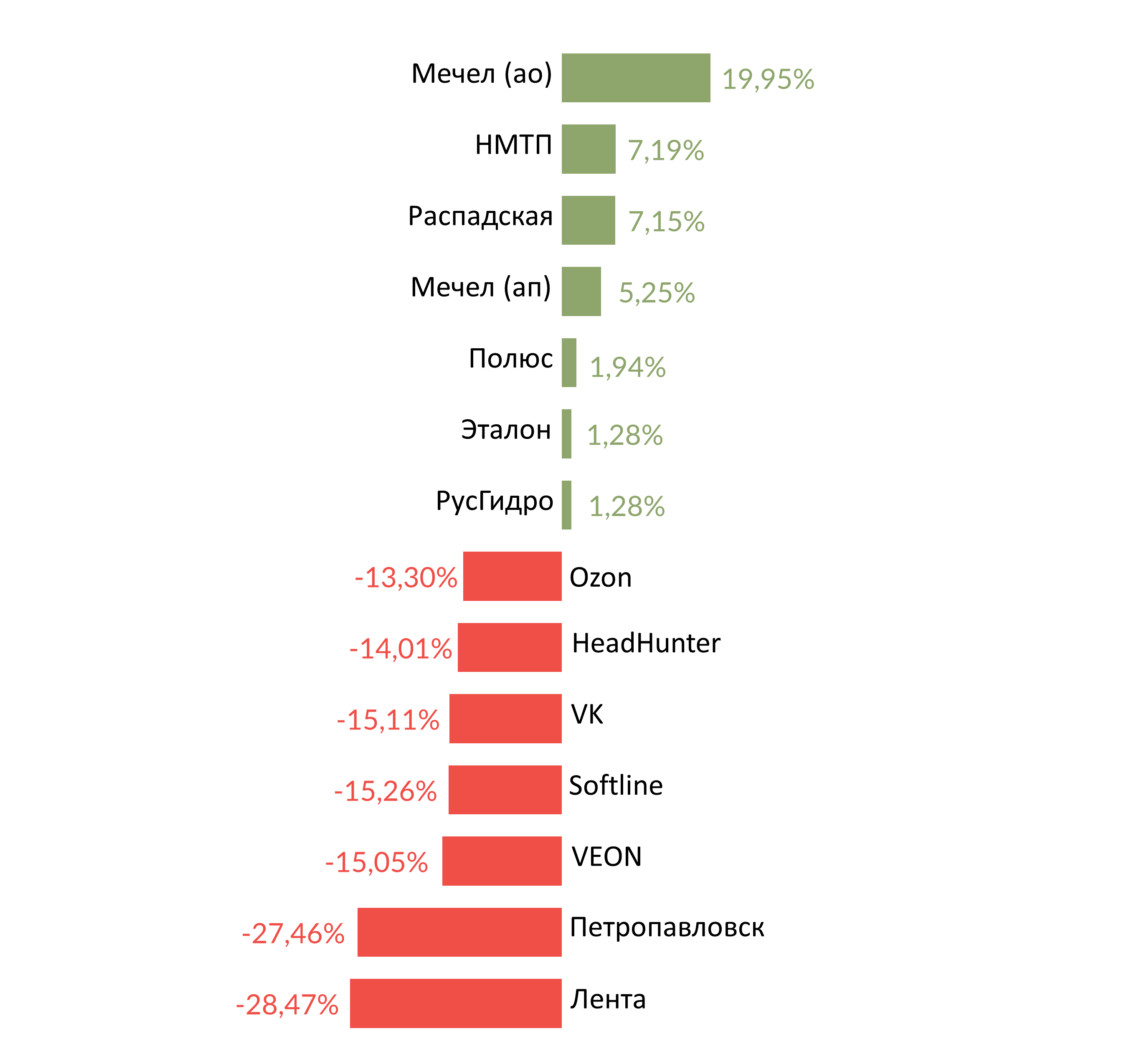

Лидеры роста и падения

Лидерами роста стали Мечел (ао +19,95%; ап +5,25%), НМТП (+7,19%), Распадская (+7,15%), Полюс (+1,94%), Эталон (+1,28%), Русгидро (+1,28%).

В число аутсайдеров вошли Лента (-28,47%), Петропавловск (-27,46%), Veon (-15,05%), Softline (-15,26%), VK (-15,11%), Headhunter (-14,01%), Ozon (-13,3%).

Долговой рынок

На прошлой неделе на локальном долговом рынке наблюдалась умеренно положительная динамика, рынок отыгрывал решение Банка России снизить ключевую ставку, а также ожидания еще большего смягчения монетарных условий. Наиболее заметное снижение доходности наблюдалось на ближнем участке кривой, где ставки опустились на 50-60 б.п., до 11,2-11,4% годовых (за исключением наиболее коротких бумаг с погашением до конца года). Доходность дальнего сегмента остановилась в диапазоне 10,6-10,7% годовых. Таким образом, суверенная кривая вернулась к уровням конца февраля, когда были приостановлены торги. Активность торгов вновь была низкой - среднедневной оборот оказался в диапазоне 5-7 млрд руб. Повышенные обороты отмечались в инфляционных линкерах - инструментах, которые могут показать лучший результат в условиях продолжающегося разгона инфляции.

Представители Банка России на прошлой неделе провели словесные интервенции для участников рынка, смягчив сигнал в отношении дальнейшего развития монетарной политики. Так, динамика инфляции, по мнению регулятора, дает основания для более значительного снижения ключевой ставки (еще на 200-300 б.п.) уже на ближайшем плановом заседании. По данным Росстата, недельный рост цен со 2 по 8 апреля замедлился до 0,66%, минимума с начала военной операции. Тем не менее, годовая инфляция обновила очередной максимум, ускорившись до 17,7%. Положительный тренд обусловлен замедлением роста цен на плодоовощную продукцию. Мы разделяем рыночный консенсус-прогноз и так же ожидаем снижения ключевой ставки в следующую пятницу, 29 апреля. Нам пока сложно оценить более длинную траекторию динамики ставки, т.к. во-многом это будет зависеть от актуальной статистики по инфляции. Мы не исключаем второго периода разгона потребительских цен во втором полугодии 2022 г. на фоне образовавшегося дефицита товаров на складах и отлаживания новых производственных и логистических цепочек. Если инфляционное давление будет сильным, оно сдержит возможности регулятора по монетарному стимулированию экономики. Иными словами нормализация процентных ставок главным образом будет отложена на 2023 г. Ближайшее снижение ключевой ставки (до 15-14%) уже во-многом заложено в цены гособлигаций, поэтому яркая реакция рынка на это решение маловероятна. В целом мы полагаем, что основной путь восстановления цен ОФЗ после масштабной распродажи уже пройден, и поводов для дальнейшего заметного роста пока не так много. Полагаем, что рынок перейдет в стадию консолидации в ближайшее время. Среди факторов поддержки можно выделить отсутствие навеса первичного предложения и запрет на продажи бумаг иностранными игроками. Для формирования длинных позиций в данный момент мы по-прежнему рекомендуем корпоративные инструменты высококачественных эмитентов. Если есть интерес к госсегменту, более привлекательно смотрятся инфляционные линкеры, а также флоатеры.

На внешних площадках российские облигации продолжили колебаться в узком ценовом диапазоне. Отсутствие прогресса в вопросе проведения выплат по еврооблигациям в твердой валюте во многом останавливает инвесторов от покупок. Что касается суверенного валютного долга, то Россия по-прежнему пребывает в статусе технического дефолта.

Новости

Телеком Nokia уходит с российского рынка, приостановила поставки в страну и вывела из нее научно-исследовательские разработки. При этом компания продолжит поддержку работоспособности сетей, что является относительно позитивной новостью для отечественных операторов связи. Отдельно, насколько мы понимаем, телекоммуникационные компании постарались сделать запасы оборудования на ближайшие месяцы.

IT-компании уходят, но бизнес остается? Accenture, в начале марта объявившая об уходе из России, завершила передачу российского сегмента бизнеса менеджменту. Новая компания на 100% принадлежит руководству. Около 33% владеет гендиректор Вартан Диланян, у остальных топ-менеджеров доли от 17% до 5%.

Штат в России составляет почти 2,3 тыс. человек, выручка в России в 2020 г. составляла 8 млрд руб., чистая прибыль - 1,75 млрд руб, по данным Интерфакса.

Уход многих иностранных IT-компаний, тем не менее, делает данный сегмент рынка труда «рынком работодателя», что в перспективе должно способствовать решению амбициозной задачи перехода на отечественное ПО и привести к дополнительному спросу в секторе IT-услуг, на наш взгляд.

О'Кей представил позитивные финансовые результаты по МСФО по итогам 2021 г.

Выручка увеличилась на 7,3% г/г, до 187,1 млрд руб.;

EBITDA увеличилась на 4,5% г/г, до 15,5 млрд руб., рентабельность EBITDA в 2021 г. составила 8,3% по сравнению с 8,5% в 2020 г.;

Валовая прибыль выросла на 7,2% г/г, до 42,12 млрд руб., валовая маржа составила 22,5%, как и годом ранее;

Чистая прибыль составила 208 млн руб. по сравнению с убытком в 1,44 млрд руб. годом ранее.

Эталон представил финансовые результаты по МСФО за 2021 г.

Выручка выросла на 11% г/г, до 87,1 млрд руб.;

Валовая прибыль увеличилась 27% г/г, до 27,8 млрд руб., валовая рентабельность выросла на 4 п.п. г/г, до 32%;

EBITDA выросла на 42% г/г, до 17,9 млрд руб., норма EBITDA выросла на 4,5 п.п. г/г, до 21%;

Чистый корпоративный долг составил 2,6 млрд руб., при этом соотношение чистый долг/EBITDA снизилось до 0,1x.

Новатэк опубликовал операционную статистику за 1К22. Добыча газа увеличилась на 2,4% г/г (vs +1% г/г в 4К21), до 20,64 млрд куб. м газа, производство жидких углеводородов снизилось: -5,6% (vs -6% г/г в 4К21), до 2,95 млн т.

Общий объем реализации природного газа, включая сжиженный газ (СПГ): -0,9% г/г (vs -6% г/г в 4К21), до 21,23 млрд куб. м:

при этом продажи в России: -0,9% г/г, до 19,37 млрд куб. м газа;

объем реализации СПГ на международных рынках: -1% г/г, до 1,86 млрд куб. м.

Объем переработки деэтанизированного газового конденсата на Пуровском ЗПК: +7% г/г, до 3,3 млн т. В Усть-Луге переработано 1,8 млн т стабильного газового конденсата (аналогично 1К21).

Объем реализации готовой продукции комплекса в Усть-Луге составил 1 млн 736 тыс. т. Объем реализации нефти составил 761 тыс. т, стабильного газового конденсата - 619 тыс. т.

Полиметалл Совет директоров решил перенести решение о выплате финальных дивидендов за 2021 г. на август, когда будут рассматриваться промежуточные дивиденды.

Ранее Северсталь не стала рекомендовать совету директоров выплачивать дивиденды за 4К21 и 1К22. Аналогичное решение о дивидендах приняли НЛМК, ММК, Евраз.

Норникель Арбитражный суд Красноярского края принял решение изъять у Норникеля в пользу государства 11 объектов Норильской железной дороги (НЖД) на Таймыре протяженностью порядка 200 км, вокзал в Норильске и мост через реку. Решение было принято 8 апреля. Компенсация Норникелю не предусмотрена.

НЖД на момент приватизации была неотъемлемой частью единого комплекса концерна и исторически являлась технологической железной дорогой, пассажиры не перевозились.

На момент приватизации Норникеля в 1993 г. закон запрещал приватизацию железных дорог и объектов железнодорожного транспорта, участвующего в перевозках.

Сбер Казахстанский дочерний банк Сбербанка продал часть своего кредитного портфеля на $730 млн Halyk Bank.

Softline выставил оферту на выкуп до 10% акций компании по цене $1/ГДР. Дисконт по оферте составляет 18% к цене закрытия торгов на Лондонской бирже 13 апреля. Предложение будет действовать 20 рабочих дней, с 14 апреля по 18 мая. Компания объявит об итогах оферты на следующий день после ее завершения. Компания может выкупить до 10% акционерного капитала, или до 18 369 283 ГДР.

Оферта касается только международного сегмента торговли. Торговля ГДР в России и за рубежом разделена на два сегмента из-за блокировки моста Euroclear – НРД. Оферта вызвана резким снижением ликвидности ГДР компании: за последние пять торговых дней стоимость ГДР составляла в среднем $1,22. Нестабильная конъюнктура рынка, вызванная геополитической неопределенностью, привели к значительному снижению цены котируемых ГДР.

В какой-то мере предложение компании добавляет ликвидности международному сегменту и позволяет выйти из бумаги тем инвесторам, которые не готовы ждать разрешения ситуации. С точки зрения остающихся акционеров предложение также выглядит позитивным, так как компания краткосрочно уменьшит количество акций в обращении, выкупив акции значительно ниже цены IPO. СД компании считает, что текущая стоимость ГДР не отражает реальную стоимость или глобальный потенциал компании. Компания отмечает, что выкуп акций не является принудительным, решение о выкупе принято исходя из предложений держателей ГДР Softline. С нашей точки зрения, нет свидетельств того, что компания ставит целью делистинг с Лондонской биржи (LSE). Наоборот, доля международного бизнеса в 2022 г. с большой долей вероятности превысит 50%. Компания является международной и развивается активно именно в контексте экспансии на развивающиеся рынки.

Согласно оферте, максимально компания может потратить $18 млн. Учитывая, что компания привлекла в ходе IPO $400 млн, данный выкуп не затронет негативно способность компании фондировать M&A на развивающихся рынках, что является одним из важных пунктов стратегии развития.

Выкуп будет финансироваться за счет средств, полученных от операционной деятельности и финансовых вложений компании. Выкупленные акции впоследствии будут переданы в фонд для сотрудников, который используется для долгосрочной программы поощрения.

Газпром Правительству поручено диверсифицировать экспорт газа, переориентировав его на южное и восточное направления, в страны Африки, Латинской Америки и АТР.

Особое место может быть уделено строительству новых трубопроводов на Восток с месторождений не только из Восточной Сибири, но и Западной Сибири. В результате у Газпрома появится возможность перенаправить ресурсы Западной Сибири в восточном направлении. Представить план развития перспективных нефте- и газопроводов необходимо к 1 июня.

Президент поручил включить газопроводы Сила Сибири и Сахалин—Хабаровск—Владивосток (СХВ) в Единую систему газоснабжения (ЕСГ). Сейчас ЕСГ на востоке обрывается в Новосибирской и Кемеровской областях. В рамках проекта Сила Сибири-2 может быть добавлен трубопровод на 1,4 тыс. км по маршруту Кемерово—Красноярск—Тайшет—Иркутск, и затем в Монголию и Китай. Чтобы соединить Иркутск с Ковыктинским месторождением (ресурсная база действующего газопровода Сила Сибири), необходимо будет построить еще участок вдоль западного побережья Байкала длиной еще около 700 км. А чтобы соединить систему «Силы Сибири» с газопроводом СХВ, потребуется построить отрезок длиной примерно 700 км от Благовещенска до Хабаровска.

Газификация крупных городов Восточной Сибири в рамках проекта Сила Сибири-2 создаст для Газпрома и дополнительный внутренний рынок, который дополнит экспортные азиатские направления.

По аналогии с Силой Сибири, срок строительства второй очереди может составить около пяти лет, и еще несколько лет придется отвести на доведение поставок до проектного уровня, учитывая, что разработка месторождения и развитие газопроводной транспортной инфраструктуры не могут в полной мере осуществляться последовательно.

Проект призван компенсировать вероятно выпадающие доходы из Европы Азиатским направлением. На Европу приходится до 60% экспорта нефти и нефтепродуктов и более 70% экспорта газа из России.

Металлурги среднесрочно выиграют от переориентации экспортных и импортных потоков на Восток. Правительству поручено диверсифицировать экспорт газа и нефти, переориентировав его на южное и восточное направления. Особое внимание может быть уделено строительству новых трубопроводов на Восток протяженностью несколько тысяч километров. ТМК, Северсталь, ММК и другие сталепрокатные компании станут бенефициарами данного процесса. Причем новые заказы металлургам будут размещены раньше, чем начнут приходить деньги за энергоресурсы. По аналогии с первым проектом, срок строительства Силы Сибири-2 может составить около пяти лет. Переориентация импорта на китайские товары, расширение экспортных возможностей поставки угля неизбежно затронут и развитие железнодорожной инфраструктуры, производство контейнеров, что также приведет к новым заказам для металлургов (Евраз).

Учитывая, что в последние годы правительство активно использовало сегмент жилищного строительства для придания дополнительного импульса экономике, можно ожидать продолжения данной практики. Стройка – основной потребитель металлопродукции.

Segezha Group СД рекомендовал выплатить в качестве дивидендов по итогам 2021 г. 0,64 руб./акция (дивдоходность – 7,2%), или 10,04 млрд руб. Средства будут выплачены дополнительно к ранее распределенным между акционерами 6,59 млн руб., или 0,42 руб./акция за 9М21.

Дата закрытия реестра акционеров, имеющих право на получение выплат, - 27 апреля.

Северсталь Совет директоров по итогам заседания 14 апреля отменил ранее данную рекомендацию по дивидендам за 4К21 и рекомендовал собранию акционеров финальные дивиденды не выплачивать.

СД также рекомендовал не выплачивать дивиденды за 1К22.

Металлургия Правительство России освободит ряд металлургов от акциза на жидкую сталь. Решение коснется компаний, которые производят жидкую сталь для собственных нужд, а также промпредприятий, ежегодно производящих не более 300 тыс. т стали улучшенного качества (содержащей более 20% легирующих элементов). Перечень таких организаций в ближайшее время утвердит Минпромторг. Эта мера позволит ограничить налоговую нагрузку на предприятия, которые работают в отрасли машиностроения, оборонной и авиационной промышленности, поясняет правительство.

Акциз на жидкую сталь был введен для металлургической отрасли с 1 января 2022 г., придя на смену действовавшим в 2П21 экспортным пошлинам. Ставка акциза составляет 2,7% от среднемесячной экспортной цены сляба FOB Черное море; согласно законодательству, первый платеж акциза должен производиться в апреле, сразу за три месяца.

По данным CNN, по меньшей мере в 44 китайских городах введен режим полной или частичной изоляции – так власти пытаются сдержать распространение COVID-19. Власти КНР впервые с марта сообщили о смертях от коронавируса в Шанхае, где число новых случаев COVID-19 достигло 22 тыс., в результате чего общее число зараженных в финансовом центре превысило 300 тыс. В целом в воскресенье в Китае было выявлено 23362 случая заболевания. В марте продажи жилья в КНР упали на 29% г/г.

Дорожает лишь сырье, особенно нефть (+8% на прошлой неделе), а также пшеница (+6,3%), серебро (+4,2%) и сталь (+4%). В целом сырье подорожало на 6%, несмотря на отсутствие новых санкций против российского импорта, за исключением угля.

На этой неделе удорожанию нефти способствовало решение Ливии закрыть свое крупнейшее нефтяное месторождение и анонсированное отключение электричества на фоне протестов против премьер-министра Абдула Хамида Дбейбаха. В понедельник ливийская госкомпания National Oil Corp. официально приостановила погрузку в восточном порту Эз-Зуэйтине, сообщив, что решение знаменует собой «начало болезненной волны остановок производств».

С экспортом российской нефти возникает все больше проблем, поскольку многие европейские портовые операторы и транспортные компании отказываются перевозить российское сырье.

В лидеры роста на прошлой неделе вышли американские нефтесервисные компании (+8%), тогда как S&P 500 снизился на 2,4%. Среди секторов S&P 500 здравоохранение прибавило 2,8%, также в плюсе оказался китайский фондовый рынок (+2,4%) и европейские бенчмарки (+2,2%).

В число аутсайдеров вошли природный газ в Великобритании (-18%), европейский газ (-10%), китайский энергетический уголь (-8%) и РТС (-6,6%). Котировки американских IT-компаний снизились на 4%, в основном из-за фиксации прибыли в акциях онлайн-ретейлеров и провайдеров второстепенных товаров и услуг. С максимума начала января 2022 г. S&P 500 и европейские бенчмарки потеряли всего 7-9% благодаря восстановлению, которое продолжалось с середины марта до начала апреля. Таким образом, мировые индексы, в основном американские и европейские, отыграли большую часть потерь и больше не кажутся перепроданными. При этом как риски, связанные с геополитикой, ужесточением ДКП (за исключением Китая), так и риски глобальной рецессии остаются повышенными. Nasdaq снизился более чем на 17% с последнего максимума, и мы считаем что индекс опустится еще как минимум на 15-20%.

Китай представил самые слабые макроэкономические данные с марта 2020 г.

Китай сообщил о самом значительном снижении потребительских расходов и максимальном уровне безработицы с начала пандемии, так как карантин из-за COVID ударил по второй по величине экономике мира, создав дополнительные риски мировому росту. Розничные продажи сократились в марте впервые с 2020 г. (-3,5% в годовом выражении). Наблюдаемый уровень безработицы поднялся до 5,8%, максимума с мая 2020 г.

В марте китайские власти ввели карантин в Шанхае и Шэньцзене, в апреле ситуация усугубится, что приведет к дальнейшему сокращению экономики. ВВП за первый квартал, который вырос на 4,8%, не имеет значения, так как не отражает масштаба введенного в Китае карантина.

Розничные продажи в Китае, г/г

Рост прибыли в США в первом квартале вернулся к средним значениям

Прибыль на акцию в первом квартале 2022 г. (12% компаний S&P 500 уже представили свои финансовые результаты) 77% из отчитавшихся компаний S&P 500 превзошла прогнозы, выручка превзошла прогнозы у 80% из отчитавшихся компаний S&P 500.

Предполагаемый темп роста прибыли компаний S&P 500 в первом квартале 2022 г. составляет 4,7% по сравнению с 31% в четвертом квартале 2021 г. Если фактический темп роста прибыли за квартал составит 4,7%, то рост прибыли компаний индекса станет минимальным с четвертого квартала 2020 г. (3,8%).

Зарубежные рынки – предстоящая неделя

МВФ, как ожидается, снизит оценку роста мирового ВВП на 2022 г. из-за войны на Украине и укажет на риски рецессии во все большем числе стран. Фонд обновит свои прогнозы глобального роста на ежегодной весенней встрече МВФ и Всемирного банка.

На этой неделе отчетность представят ABB, Abbott Laboratories, American Express, Anthem, ASML Holding, AT&T, Baker Hughes, Bank of New York Mellon, Blackstone, Charles Schwab, China Telecom, CSX, Danaher, Dow, Freeport-McMoRan, Great Wall Motor, Halliburton, Heineken, IBM, Johnson & Johnson, Kimberly-Clark, Nasdaq, Netflix, Procter & Gamble, Prologis, Rogers Communications, Sandvik, SAP, Schlumberger, Tesla, Union Pacific, Verizon Communications, Volvo.

Вторник, 19 апреля

Индонезия: ключевые ставка, пресс-конференция председателя регулятора

Netflix: отчетность за 1К

США: объем строительства новых домов

Министры финансов и главы центральных банков стран G-20 примут участие в весенней встрече МВФ и Всемирного банка в Вашингтоне. МВФ опубликует прогноз развития мировой экономики и отчет о глобальной финансовой стабильности.

Саммит Bloomberg New Energy Finance (BNEF) с участием первых лиц государств и руководителей ведущих электросетевых предприятий, нефтедобывающих и газовых компаний, по 20 апреля

Глава ФРБ Сан-Франциско Чарльз Эванс выступит на мероприятии Экономического клуба Нью-Йорка.

Среда, 20 апреля

США: данные по запасам нефти от Минэнерго (EIA)

Франция: дебаты кандидатов в президенты

Tesla: отчетность за 1К

Аргентина, Италия, Япония: торговля

Китай: базовая кредитная ставка

Еврозона: продажи новых автомобилей, промышленное производство

США: продажи домов на вторичном рынке

США: ФРС опубликует «Бежевую книгу» о состоянии региональной экономики; в число основных проблем, вероятно, войдет высокая инфляция и дефицит на рынке труда

Марин Ле Пен и Эммануэль Макрон проведут последние дебаты перед очной полемикой 24 апреля

Четверг, 21 апреля

Еврозона, Новая Зеландия: ИПЦ

Колумбия: торговый баланс

Еврозона: индекс доверия потребителей

Гонконг: уровень безработицы

США: число первичных заявок на получение пособий по безработице; индекс доверия потребителей от Conference Board

Пятница, 22 апреля

American Express: отчетность за 1К

Япония, Малайзия, Гонконг: ИПЦ

Еврозона, Франция, Германия, Великобритания: индекс деловой активности (PMI) от Markit

Канада: розничные продажи

Еврозона: индекс деловой активности в секторе услуг Markit PMI

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и к евро до 80,00 руб. и 85,35 руб., соответственно. Индекс Мосбиржи снизился на 6,47%, РТС – на 11,53%.

Лидеры роста и падения

Лидерами роста стали Мечел (ао +19,95%; ап +5,25%), НМТП (+7,19%), Распадская (+7,15%), Полюс (+1,94%), Эталон (+1,28%), Русгидро (+1,28%).

В число аутсайдеров вошли Лента (-28,47%), Петропавловск (-27,46%), Veon (-15,05%), Softline (-15,26%), VK (-15,11%), Headhunter (-14,01%), Ozon (-13,3%).

Долговой рынок

На прошлой неделе на локальном долговом рынке наблюдалась умеренно положительная динамика, рынок отыгрывал решение Банка России снизить ключевую ставку, а также ожидания еще большего смягчения монетарных условий. Наиболее заметное снижение доходности наблюдалось на ближнем участке кривой, где ставки опустились на 50-60 б.п., до 11,2-11,4% годовых (за исключением наиболее коротких бумаг с погашением до конца года). Доходность дальнего сегмента остановилась в диапазоне 10,6-10,7% годовых. Таким образом, суверенная кривая вернулась к уровням конца февраля, когда были приостановлены торги. Активность торгов вновь была низкой - среднедневной оборот оказался в диапазоне 5-7 млрд руб. Повышенные обороты отмечались в инфляционных линкерах - инструментах, которые могут показать лучший результат в условиях продолжающегося разгона инфляции.

Представители Банка России на прошлой неделе провели словесные интервенции для участников рынка, смягчив сигнал в отношении дальнейшего развития монетарной политики. Так, динамика инфляции, по мнению регулятора, дает основания для более значительного снижения ключевой ставки (еще на 200-300 б.п.) уже на ближайшем плановом заседании. По данным Росстата, недельный рост цен со 2 по 8 апреля замедлился до 0,66%, минимума с начала военной операции. Тем не менее, годовая инфляция обновила очередной максимум, ускорившись до 17,7%. Положительный тренд обусловлен замедлением роста цен на плодоовощную продукцию. Мы разделяем рыночный консенсус-прогноз и так же ожидаем снижения ключевой ставки в следующую пятницу, 29 апреля. Нам пока сложно оценить более длинную траекторию динамики ставки, т.к. во-многом это будет зависеть от актуальной статистики по инфляции. Мы не исключаем второго периода разгона потребительских цен во втором полугодии 2022 г. на фоне образовавшегося дефицита товаров на складах и отлаживания новых производственных и логистических цепочек. Если инфляционное давление будет сильным, оно сдержит возможности регулятора по монетарному стимулированию экономики. Иными словами нормализация процентных ставок главным образом будет отложена на 2023 г. Ближайшее снижение ключевой ставки (до 15-14%) уже во-многом заложено в цены гособлигаций, поэтому яркая реакция рынка на это решение маловероятна. В целом мы полагаем, что основной путь восстановления цен ОФЗ после масштабной распродажи уже пройден, и поводов для дальнейшего заметного роста пока не так много. Полагаем, что рынок перейдет в стадию консолидации в ближайшее время. Среди факторов поддержки можно выделить отсутствие навеса первичного предложения и запрет на продажи бумаг иностранными игроками. Для формирования длинных позиций в данный момент мы по-прежнему рекомендуем корпоративные инструменты высококачественных эмитентов. Если есть интерес к госсегменту, более привлекательно смотрятся инфляционные линкеры, а также флоатеры.

На внешних площадках российские облигации продолжили колебаться в узком ценовом диапазоне. Отсутствие прогресса в вопросе проведения выплат по еврооблигациям в твердой валюте во многом останавливает инвесторов от покупок. Что касается суверенного валютного долга, то Россия по-прежнему пребывает в статусе технического дефолта.

Новости

Телеком Nokia уходит с российского рынка, приостановила поставки в страну и вывела из нее научно-исследовательские разработки. При этом компания продолжит поддержку работоспособности сетей, что является относительно позитивной новостью для отечественных операторов связи. Отдельно, насколько мы понимаем, телекоммуникационные компании постарались сделать запасы оборудования на ближайшие месяцы.

IT-компании уходят, но бизнес остается? Accenture, в начале марта объявившая об уходе из России, завершила передачу российского сегмента бизнеса менеджменту. Новая компания на 100% принадлежит руководству. Около 33% владеет гендиректор Вартан Диланян, у остальных топ-менеджеров доли от 17% до 5%.

Штат в России составляет почти 2,3 тыс. человек, выручка в России в 2020 г. составляла 8 млрд руб., чистая прибыль - 1,75 млрд руб, по данным Интерфакса.

Уход многих иностранных IT-компаний, тем не менее, делает данный сегмент рынка труда «рынком работодателя», что в перспективе должно способствовать решению амбициозной задачи перехода на отечественное ПО и привести к дополнительному спросу в секторе IT-услуг, на наш взгляд.

О'Кей представил позитивные финансовые результаты по МСФО по итогам 2021 г.

Выручка увеличилась на 7,3% г/г, до 187,1 млрд руб.;

EBITDA увеличилась на 4,5% г/г, до 15,5 млрд руб., рентабельность EBITDA в 2021 г. составила 8,3% по сравнению с 8,5% в 2020 г.;

Валовая прибыль выросла на 7,2% г/г, до 42,12 млрд руб., валовая маржа составила 22,5%, как и годом ранее;

Чистая прибыль составила 208 млн руб. по сравнению с убытком в 1,44 млрд руб. годом ранее.

Эталон представил финансовые результаты по МСФО за 2021 г.

Выручка выросла на 11% г/г, до 87,1 млрд руб.;

Валовая прибыль увеличилась 27% г/г, до 27,8 млрд руб., валовая рентабельность выросла на 4 п.п. г/г, до 32%;

EBITDA выросла на 42% г/г, до 17,9 млрд руб., норма EBITDA выросла на 4,5 п.п. г/г, до 21%;

Чистый корпоративный долг составил 2,6 млрд руб., при этом соотношение чистый долг/EBITDA снизилось до 0,1x.

Новатэк опубликовал операционную статистику за 1К22. Добыча газа увеличилась на 2,4% г/г (vs +1% г/г в 4К21), до 20,64 млрд куб. м газа, производство жидких углеводородов снизилось: -5,6% (vs -6% г/г в 4К21), до 2,95 млн т.

Общий объем реализации природного газа, включая сжиженный газ (СПГ): -0,9% г/г (vs -6% г/г в 4К21), до 21,23 млрд куб. м:

при этом продажи в России: -0,9% г/г, до 19,37 млрд куб. м газа;

объем реализации СПГ на международных рынках: -1% г/г, до 1,86 млрд куб. м.

Объем переработки деэтанизированного газового конденсата на Пуровском ЗПК: +7% г/г, до 3,3 млн т. В Усть-Луге переработано 1,8 млн т стабильного газового конденсата (аналогично 1К21).

Объем реализации готовой продукции комплекса в Усть-Луге составил 1 млн 736 тыс. т. Объем реализации нефти составил 761 тыс. т, стабильного газового конденсата - 619 тыс. т.

Полиметалл Совет директоров решил перенести решение о выплате финальных дивидендов за 2021 г. на август, когда будут рассматриваться промежуточные дивиденды.

Ранее Северсталь не стала рекомендовать совету директоров выплачивать дивиденды за 4К21 и 1К22. Аналогичное решение о дивидендах приняли НЛМК, ММК, Евраз.

Норникель Арбитражный суд Красноярского края принял решение изъять у Норникеля в пользу государства 11 объектов Норильской железной дороги (НЖД) на Таймыре протяженностью порядка 200 км, вокзал в Норильске и мост через реку. Решение было принято 8 апреля. Компенсация Норникелю не предусмотрена.

НЖД на момент приватизации была неотъемлемой частью единого комплекса концерна и исторически являлась технологической железной дорогой, пассажиры не перевозились.

На момент приватизации Норникеля в 1993 г. закон запрещал приватизацию железных дорог и объектов железнодорожного транспорта, участвующего в перевозках.

Сбер Казахстанский дочерний банк Сбербанка продал часть своего кредитного портфеля на $730 млн Halyk Bank.

Softline выставил оферту на выкуп до 10% акций компании по цене $1/ГДР. Дисконт по оферте составляет 18% к цене закрытия торгов на Лондонской бирже 13 апреля. Предложение будет действовать 20 рабочих дней, с 14 апреля по 18 мая. Компания объявит об итогах оферты на следующий день после ее завершения. Компания может выкупить до 10% акционерного капитала, или до 18 369 283 ГДР.

Оферта касается только международного сегмента торговли. Торговля ГДР в России и за рубежом разделена на два сегмента из-за блокировки моста Euroclear – НРД. Оферта вызвана резким снижением ликвидности ГДР компании: за последние пять торговых дней стоимость ГДР составляла в среднем $1,22. Нестабильная конъюнктура рынка, вызванная геополитической неопределенностью, привели к значительному снижению цены котируемых ГДР.

В какой-то мере предложение компании добавляет ликвидности международному сегменту и позволяет выйти из бумаги тем инвесторам, которые не готовы ждать разрешения ситуации. С точки зрения остающихся акционеров предложение также выглядит позитивным, так как компания краткосрочно уменьшит количество акций в обращении, выкупив акции значительно ниже цены IPO. СД компании считает, что текущая стоимость ГДР не отражает реальную стоимость или глобальный потенциал компании. Компания отмечает, что выкуп акций не является принудительным, решение о выкупе принято исходя из предложений держателей ГДР Softline. С нашей точки зрения, нет свидетельств того, что компания ставит целью делистинг с Лондонской биржи (LSE). Наоборот, доля международного бизнеса в 2022 г. с большой долей вероятности превысит 50%. Компания является международной и развивается активно именно в контексте экспансии на развивающиеся рынки.

Согласно оферте, максимально компания может потратить $18 млн. Учитывая, что компания привлекла в ходе IPO $400 млн, данный выкуп не затронет негативно способность компании фондировать M&A на развивающихся рынках, что является одним из важных пунктов стратегии развития.

Выкуп будет финансироваться за счет средств, полученных от операционной деятельности и финансовых вложений компании. Выкупленные акции впоследствии будут переданы в фонд для сотрудников, который используется для долгосрочной программы поощрения.

Газпром Правительству поручено диверсифицировать экспорт газа, переориентировав его на южное и восточное направления, в страны Африки, Латинской Америки и АТР.

Особое место может быть уделено строительству новых трубопроводов на Восток с месторождений не только из Восточной Сибири, но и Западной Сибири. В результате у Газпрома появится возможность перенаправить ресурсы Западной Сибири в восточном направлении. Представить план развития перспективных нефте- и газопроводов необходимо к 1 июня.

Президент поручил включить газопроводы Сила Сибири и Сахалин—Хабаровск—Владивосток (СХВ) в Единую систему газоснабжения (ЕСГ). Сейчас ЕСГ на востоке обрывается в Новосибирской и Кемеровской областях. В рамках проекта Сила Сибири-2 может быть добавлен трубопровод на 1,4 тыс. км по маршруту Кемерово—Красноярск—Тайшет—Иркутск, и затем в Монголию и Китай. Чтобы соединить Иркутск с Ковыктинским месторождением (ресурсная база действующего газопровода Сила Сибири), необходимо будет построить еще участок вдоль западного побережья Байкала длиной еще около 700 км. А чтобы соединить систему «Силы Сибири» с газопроводом СХВ, потребуется построить отрезок длиной примерно 700 км от Благовещенска до Хабаровска.

Газификация крупных городов Восточной Сибири в рамках проекта Сила Сибири-2 создаст для Газпрома и дополнительный внутренний рынок, который дополнит экспортные азиатские направления.

По аналогии с Силой Сибири, срок строительства второй очереди может составить около пяти лет, и еще несколько лет придется отвести на доведение поставок до проектного уровня, учитывая, что разработка месторождения и развитие газопроводной транспортной инфраструктуры не могут в полной мере осуществляться последовательно.

Проект призван компенсировать вероятно выпадающие доходы из Европы Азиатским направлением. На Европу приходится до 60% экспорта нефти и нефтепродуктов и более 70% экспорта газа из России.

Металлурги среднесрочно выиграют от переориентации экспортных и импортных потоков на Восток. Правительству поручено диверсифицировать экспорт газа и нефти, переориентировав его на южное и восточное направления. Особое внимание может быть уделено строительству новых трубопроводов на Восток протяженностью несколько тысяч километров. ТМК, Северсталь, ММК и другие сталепрокатные компании станут бенефициарами данного процесса. Причем новые заказы металлургам будут размещены раньше, чем начнут приходить деньги за энергоресурсы. По аналогии с первым проектом, срок строительства Силы Сибири-2 может составить около пяти лет. Переориентация импорта на китайские товары, расширение экспортных возможностей поставки угля неизбежно затронут и развитие железнодорожной инфраструктуры, производство контейнеров, что также приведет к новым заказам для металлургов (Евраз).

Учитывая, что в последние годы правительство активно использовало сегмент жилищного строительства для придания дополнительного импульса экономике, можно ожидать продолжения данной практики. Стройка – основной потребитель металлопродукции.

Segezha Group СД рекомендовал выплатить в качестве дивидендов по итогам 2021 г. 0,64 руб./акция (дивдоходность – 7,2%), или 10,04 млрд руб. Средства будут выплачены дополнительно к ранее распределенным между акционерами 6,59 млн руб., или 0,42 руб./акция за 9М21.

Дата закрытия реестра акционеров, имеющих право на получение выплат, - 27 апреля.

Северсталь Совет директоров по итогам заседания 14 апреля отменил ранее данную рекомендацию по дивидендам за 4К21 и рекомендовал собранию акционеров финальные дивиденды не выплачивать.

СД также рекомендовал не выплачивать дивиденды за 1К22.

Металлургия Правительство России освободит ряд металлургов от акциза на жидкую сталь. Решение коснется компаний, которые производят жидкую сталь для собственных нужд, а также промпредприятий, ежегодно производящих не более 300 тыс. т стали улучшенного качества (содержащей более 20% легирующих элементов). Перечень таких организаций в ближайшее время утвердит Минпромторг. Эта мера позволит ограничить налоговую нагрузку на предприятия, которые работают в отрасли машиностроения, оборонной и авиационной промышленности, поясняет правительство.

Акциз на жидкую сталь был введен для металлургической отрасли с 1 января 2022 г., придя на смену действовавшим в 2П21 экспортным пошлинам. Ставка акциза составляет 2,7% от среднемесячной экспортной цены сляба FOB Черное море; согласно законодательству, первый платеж акциза должен производиться в апреле, сразу за три месяца.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба