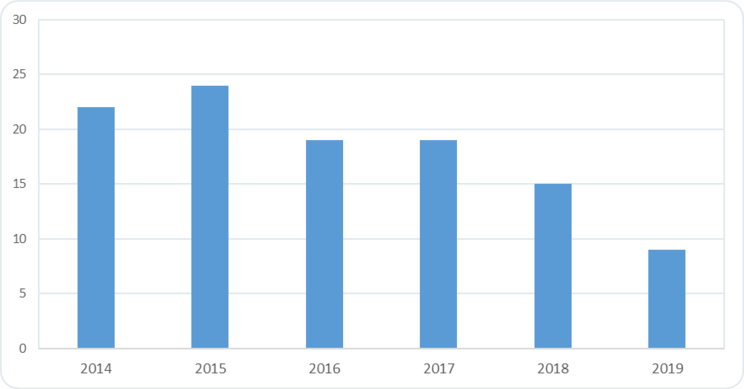

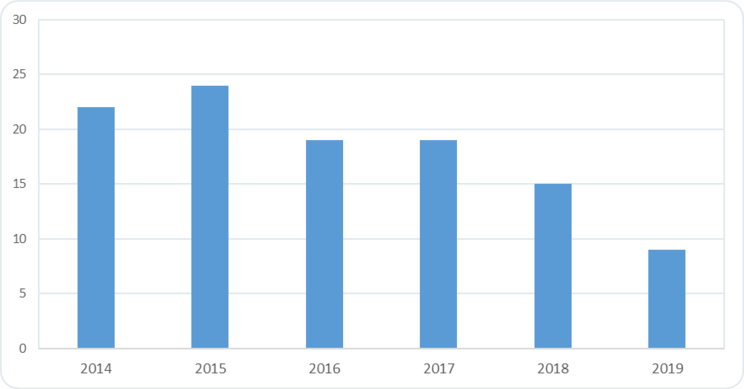

В период с 2014 по 2019 г. на фоне западных санкций, оттока иностранного капитала, девальвации рубля и экономического кризиса на Московской бирже было проведено больше делистингов (исключение ценных бумаг эмитента из котировального списка), чем IPO (первичных размещений ценных бумаг эмитента). И без того небольшой список российских публичных компаний стал ещё короче.

В 2018 г. российский рынок и вовсе поставил антирекорд десятилетия — за календарный год на Московской бирже не было проведено ни единого IPO. При этом собственники компаний продолжали делистинговать свои бизнесы, превращая публичные компании в частные.

Количество эмитентов, которые совершили делистинг акций с Московской биржи, 2014–2019 гг.

Рис. 1. Источник: данные Московской биржи

Только в 2019 г. наметился слом этого тренда, а по итогам 2020 и 2021 гг. на отечественном рынке произошёл настоящий бум IPO.

Учитывая изменения рыночной конъюнктуры, бывает, что компании, которые раньше совершили делистинг, могут рассмотреть возможность повторного IPO на Московской бирже. Такой процесс повторного листинга ценных бумаг эмитентов, которые ранее уже размещались на соответствующей фондовой бирже, называется релистингом.

В этой статье предлагаем рассмотреть четыре российских компании, которые было бы интересно увидеть на бирже спустя несколько лет после того, как они утратили публичный статус.

Nordgold

Акции одного из крупнейших золотодобытчиков в мире с активами в России, Казахстане и Западной Африке когда-то уже торговались на бирже, а эмитент имел публичный статус. Однако низкая рыночная оценка (на момент делистинга бизнес оценивался в 1,3 млрд долл.) стала одной из причин ухода компании с фондового рынка в 2017 г.

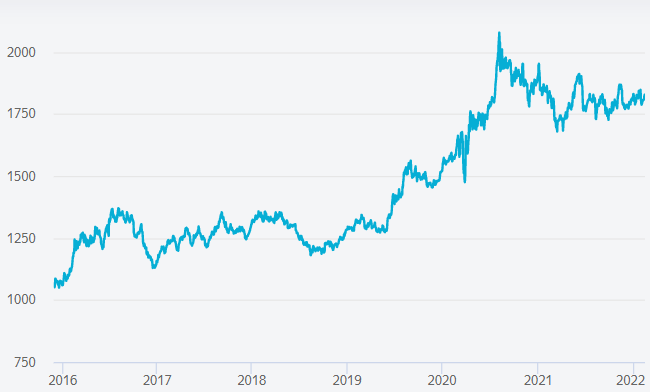

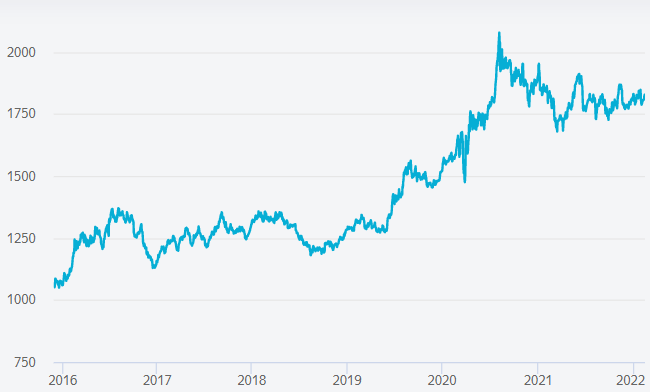

С тех пор компания остаётся частной, а около 99,94 % её акций принадлежат Алексею Мордашову и двум его сыновьям. При этом средняя цена золота в мире существенно выросла за эти годы, а рыночная капитализация многих публичных золотодобывающих компаний увеличилась в разы.

Динамика цен на золото, долл. за тройскую унцию

Рис. 2. Источник: «Яндекс»

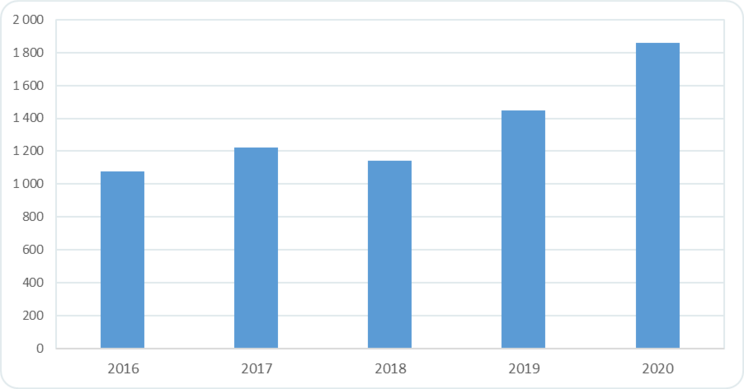

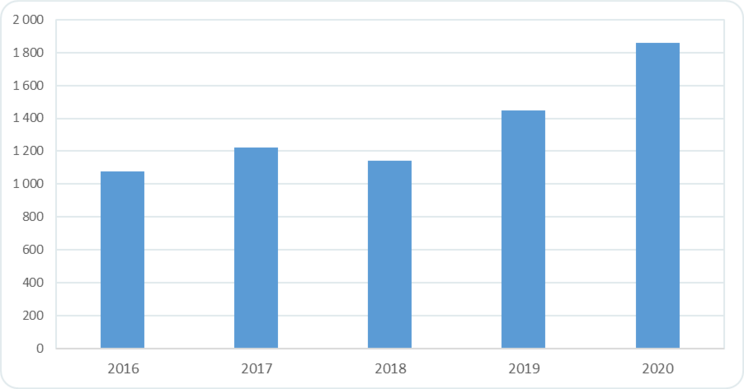

Благоприятная ценовая конъюнктура и стабильные операционные результаты позволили Nordgold обновить исторические максимумы по размеру консолидированной выручки по итогам 2020 г.

Выручка Nordgold, млн долл.

Рис. 3. Источник: финансовые показатели Nordgold

На этом фоне в июне 2021 г. компания объявила о том, что планирует повторно провести IPO на Лондонской бирже с параллельным размещением ценных бумаг на Московской бирже. Однако позже руководством Nordgold было принято решение отложить IPO на неопределённый срок.

Тем не менее шансы на то, что в ближайшие годы инвесторы снова увидят на бирже акции золотодобытчика, остаются высокими и зависят от общей рыночной конъюнктуры.

«Т Плюс»

«Т Плюс» — крупнейшая частная энергетическая компания, работающая в сфере электроэнергетики и теплоснабжения в России. В структуре активов холдинга находятся 54 электростанции, а услугами бизнеса пользуется свыше 14 млн физических лиц. Крупнейшим акционером «Т Плюс» является группа «Ренова» (контролируется Виктором Вексельбергом).

Акции эмитента торговались на фондовом рынке с 2007 г., однако в июле 2016 г. акционеры одобрили делистинг компании.

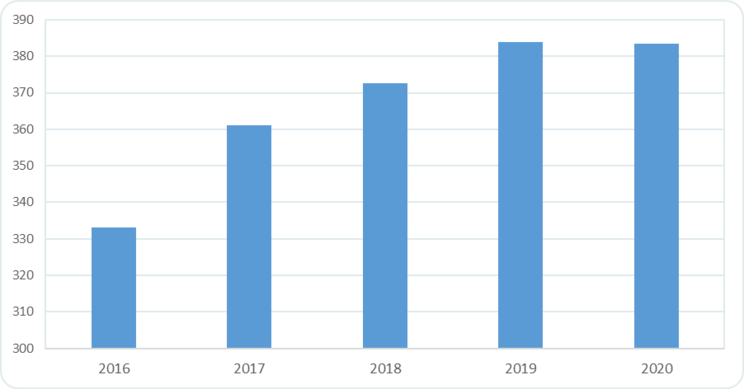

В последние годы ходят слухи о скором выходе «Т Плюс» на IPO. О том, что компания рассматривает такой вариант, заявлял её генеральный директор Андрей Вагнер в декабре 2021 г.

«Т Плюс» действительно нужны деньги, в том числе для реализации масштабной инвестиционной программы, пик которой планируется на 2022–2023 гг. Инвестиции в эти годы могут составить около 45 млрд руб. и будут потрачены на цифровизацию, а также модернизацию тепловых электростанций и сетей.

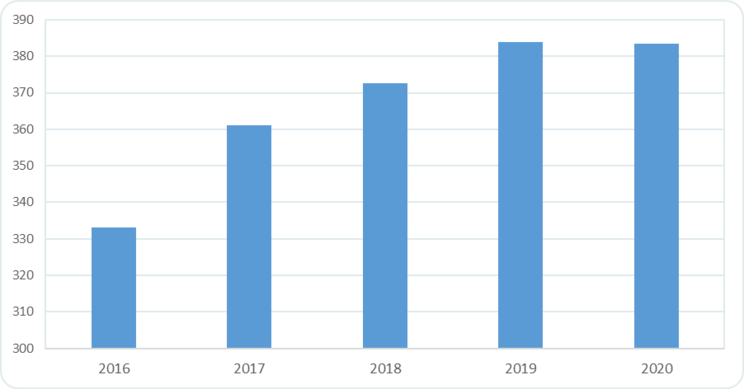

По итогам 2020 г. выручка компании осталась практически на уровне предыдущего года и составила более 383 млрд руб. При этом чистая прибыль выросла практически в два раза — с 11,4 до 20,4 млрд руб.

Выручка «Т Плюс», млрд руб.

Рис. 4. Источник: финансовые показатели «Т Плюс»

Конкретных сроков по вероятному выходу эмитента на IPO менеджмент компании пока не объявляет.

«Уралкалий»

Один из крупнейших в мире производителей калийных удобрений «Уралкалий» объявил об уходе с Лондонской биржи ещё в 2015 г. А в декабре 2017 г. акционеры на собрании проголосовали за то, чтобы провести делистинг компании и с Московской биржи, хотя процесс затянулся до второй половины 2019 г.

В конце 2020 г. контрольный пакет акций производителя удобрений приобрела компания «Уралхим» (принадлежит Дмитрию Мазепину), сумма сделки оценивается в 2 млрд долл.

В сентябре 2021 г. менеджмент «Уралхима» заявлял о том, что IPO «Уралкалия» пока не рассматривается. Однако ситуация может измениться вместе с рыночной конъюнктурой, и тогда менеджмент и собственник бизнеса могут вернуться к вопросу релистинга акций на бирже.

«Протек»

Один из ведущих участников фармацевтического рынка «Протек» имеет диверсифицированную структуру бизнеса, которая включает производство лекарств, розничные аптечные сети, а также дистрибуцию фармацевтических препаратов и товаров для здоровья и красоты.

Группа «Протек» вышла на фондовый рынок в 2010 г. и привлекла в ходе IPO около 400 млн долл. Однако публичная история бизнеса длилась относительно недолго. В 2020 г. контролирующий акционер Вадим Якунин выкупил акции у других держателей и сосредоточил в своих руках свыше 95% акций группы — этого оказалось достаточно для того, чтобы объявить принудительный выкуп оставшихся в свободном обращении бумаг и совершить делистинг эмитента с Московской биржи. Спустя десять лет публичной истории бизнес вновь стал частным.

На данный момент нет информации о том, планируют ли собственник и менеджмент фармацевтической компании вернуться на фондовый рынок, но и времени после делистинга прошло ещё мало. Нельзя исключать, что в будущем компания опять увидит для себя выгоду в том, чтобы привлечь деньги в ходе нового IPO и вернуть себе публичный статус.

В 2018 г. российский рынок и вовсе поставил антирекорд десятилетия — за календарный год на Московской бирже не было проведено ни единого IPO. При этом собственники компаний продолжали делистинговать свои бизнесы, превращая публичные компании в частные.

Количество эмитентов, которые совершили делистинг акций с Московской биржи, 2014–2019 гг.

Рис. 1. Источник: данные Московской биржи

Только в 2019 г. наметился слом этого тренда, а по итогам 2020 и 2021 гг. на отечественном рынке произошёл настоящий бум IPO.

Учитывая изменения рыночной конъюнктуры, бывает, что компании, которые раньше совершили делистинг, могут рассмотреть возможность повторного IPO на Московской бирже. Такой процесс повторного листинга ценных бумаг эмитентов, которые ранее уже размещались на соответствующей фондовой бирже, называется релистингом.

В этой статье предлагаем рассмотреть четыре российских компании, которые было бы интересно увидеть на бирже спустя несколько лет после того, как они утратили публичный статус.

Nordgold

Акции одного из крупнейших золотодобытчиков в мире с активами в России, Казахстане и Западной Африке когда-то уже торговались на бирже, а эмитент имел публичный статус. Однако низкая рыночная оценка (на момент делистинга бизнес оценивался в 1,3 млрд долл.) стала одной из причин ухода компании с фондового рынка в 2017 г.

С тех пор компания остаётся частной, а около 99,94 % её акций принадлежат Алексею Мордашову и двум его сыновьям. При этом средняя цена золота в мире существенно выросла за эти годы, а рыночная капитализация многих публичных золотодобывающих компаний увеличилась в разы.

Динамика цен на золото, долл. за тройскую унцию

Рис. 2. Источник: «Яндекс»

Благоприятная ценовая конъюнктура и стабильные операционные результаты позволили Nordgold обновить исторические максимумы по размеру консолидированной выручки по итогам 2020 г.

Выручка Nordgold, млн долл.

Рис. 3. Источник: финансовые показатели Nordgold

На этом фоне в июне 2021 г. компания объявила о том, что планирует повторно провести IPO на Лондонской бирже с параллельным размещением ценных бумаг на Московской бирже. Однако позже руководством Nordgold было принято решение отложить IPO на неопределённый срок.

Тем не менее шансы на то, что в ближайшие годы инвесторы снова увидят на бирже акции золотодобытчика, остаются высокими и зависят от общей рыночной конъюнктуры.

«Т Плюс»

«Т Плюс» — крупнейшая частная энергетическая компания, работающая в сфере электроэнергетики и теплоснабжения в России. В структуре активов холдинга находятся 54 электростанции, а услугами бизнеса пользуется свыше 14 млн физических лиц. Крупнейшим акционером «Т Плюс» является группа «Ренова» (контролируется Виктором Вексельбергом).

Акции эмитента торговались на фондовом рынке с 2007 г., однако в июле 2016 г. акционеры одобрили делистинг компании.

В последние годы ходят слухи о скором выходе «Т Плюс» на IPO. О том, что компания рассматривает такой вариант, заявлял её генеральный директор Андрей Вагнер в декабре 2021 г.

«Т Плюс» действительно нужны деньги, в том числе для реализации масштабной инвестиционной программы, пик которой планируется на 2022–2023 гг. Инвестиции в эти годы могут составить около 45 млрд руб. и будут потрачены на цифровизацию, а также модернизацию тепловых электростанций и сетей.

По итогам 2020 г. выручка компании осталась практически на уровне предыдущего года и составила более 383 млрд руб. При этом чистая прибыль выросла практически в два раза — с 11,4 до 20,4 млрд руб.

Выручка «Т Плюс», млрд руб.

Рис. 4. Источник: финансовые показатели «Т Плюс»

Конкретных сроков по вероятному выходу эмитента на IPO менеджмент компании пока не объявляет.

«Уралкалий»

Один из крупнейших в мире производителей калийных удобрений «Уралкалий» объявил об уходе с Лондонской биржи ещё в 2015 г. А в декабре 2017 г. акционеры на собрании проголосовали за то, чтобы провести делистинг компании и с Московской биржи, хотя процесс затянулся до второй половины 2019 г.

В конце 2020 г. контрольный пакет акций производителя удобрений приобрела компания «Уралхим» (принадлежит Дмитрию Мазепину), сумма сделки оценивается в 2 млрд долл.

В сентябре 2021 г. менеджмент «Уралхима» заявлял о том, что IPO «Уралкалия» пока не рассматривается. Однако ситуация может измениться вместе с рыночной конъюнктурой, и тогда менеджмент и собственник бизнеса могут вернуться к вопросу релистинга акций на бирже.

«Протек»

Один из ведущих участников фармацевтического рынка «Протек» имеет диверсифицированную структуру бизнеса, которая включает производство лекарств, розничные аптечные сети, а также дистрибуцию фармацевтических препаратов и товаров для здоровья и красоты.

Группа «Протек» вышла на фондовый рынок в 2010 г. и привлекла в ходе IPO около 400 млн долл. Однако публичная история бизнеса длилась относительно недолго. В 2020 г. контролирующий акционер Вадим Якунин выкупил акции у других держателей и сосредоточил в своих руках свыше 95% акций группы — этого оказалось достаточно для того, чтобы объявить принудительный выкуп оставшихся в свободном обращении бумаг и совершить делистинг эмитента с Московской биржи. Спустя десять лет публичной истории бизнес вновь стал частным.

На данный момент нет информации о том, планируют ли собственник и менеджмент фармацевтической компании вернуться на фондовый рынок, но и времени после делистинга прошло ещё мало. Нельзя исключать, что в будущем компания опять увидит для себя выгоду в том, чтобы привлечь деньги в ходе нового IPO и вернуть себе публичный статус.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба