В течение последних нескольких лет сфера e-commerce (электронная коммерция, онлайн-торговля) является одной из самых динамично развивающихся, как в мировой экономике, так и в экономике России.

Структура российского рынка интернет-торговли

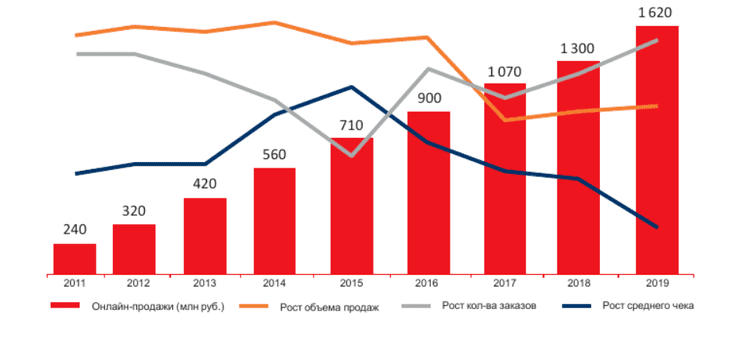

Рис. 1. Структура российского рынка онлайн-торговли. Источник: данные консалтинговой компании IPG.Estate

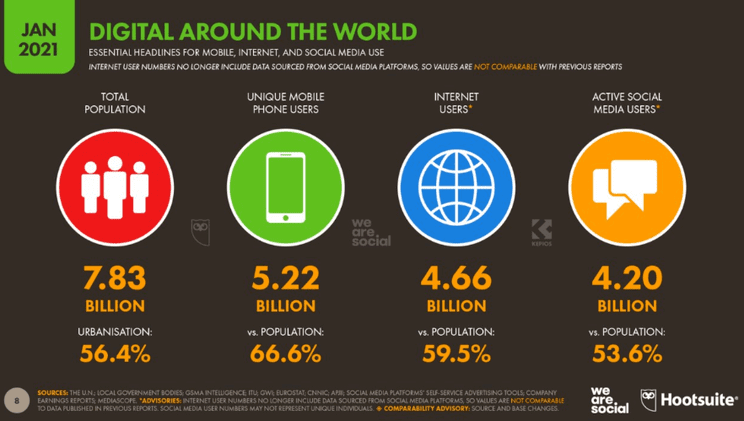

Средневзвешенные темпы роста российского рынка онлайн-продаж за последние пять-семь лет составляют 23% годовых.

При этом, согласно данным аналитического агентства Data Insight, в 2021 г. российский рынок e-commerce вырос более чем на 45% — до 38,8 млрд долл. (3,3 трлн руб.). Количество заказов при этом увеличилось на 90% — до 1,6 млрд штук.

Несмотря на такой впечатляющий рост, Россия пока не входит в десятку мировых лидеров по объёмам онлайн-продаж. Российский рынок электронной торговли почти догоняет бразильский (который занимает десятое место в рейтинге) и занимает 0,78% мирового объёма рынка e-commerce.

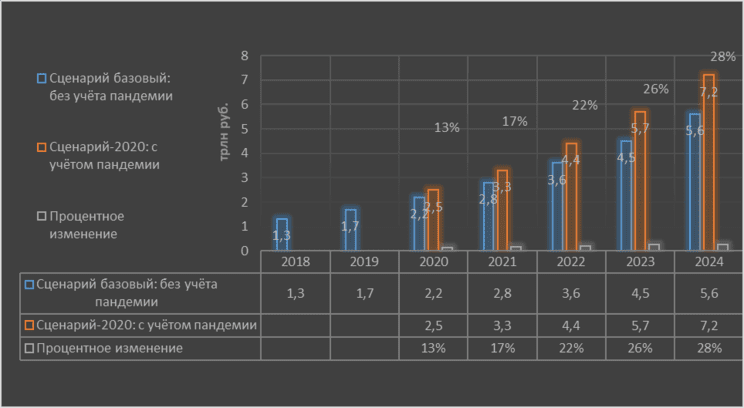

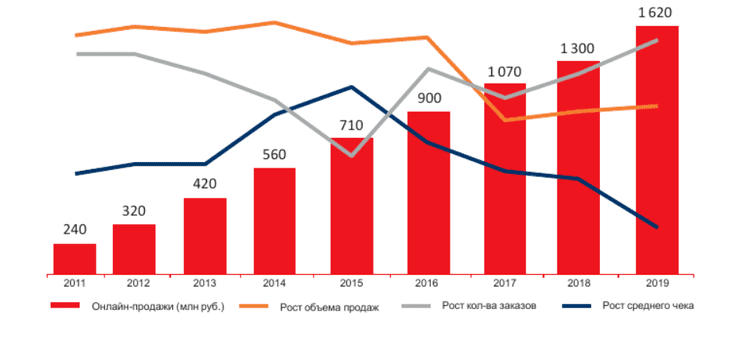

Как и во всём мире, основным драйвером роста отечественного онлайн-рынка стала пандемия 2020–2021 гг. и введённые на её фоне ограничения. По оценкам экспертов, положительный эффект этих ограничений для развития сферы e-commerce в России может проявиться в росте прибыли до 1,6 трлн руб. к 2024 г. А средневзвешенные темпы роста индустрии до 2024 г. оцениваются практически на допандемийном уровне — в 21,2%. Это превышает средние мировые показатели роста в несколько раз.

Прогноз роста рынка e-commerce в России до 2024 г.

Рис. 2. Прогноз роста рынка e-commerce в России до 2024 г. Источник: данные аналитического агентства Data Insight

Основные участники российского рынка e-commerce

Wildberries

Крупнейший российский маркетплейс, созданный в 2004 г. Компания непубличная.

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара) выросла на 93% — до 844 млрд руб.;

количество заказов за 2021 г. выросло на 146% — до 808,6 млн;

количество покупателей достигло 113 млн пользователей;

количество зарегистрированных продавцов на платформе выросло на 300% — более чем до 500 тыс.

За 2021 г. компания вышла на рынки одиннадцати зарубежных стран (среди которых США, Великобритания, Германия, Франция, Италия, Испания, Молдавия, Литва, Латвия, Турция и Эстония), увеличив своё присутствие в международной сфере до 19 стран.

Ozon (OZON)

Крупнейшая российская публичная компания в сфере e-commerce. В ноябре 2020 г. эмитент провёл листинг на Московской бирже.

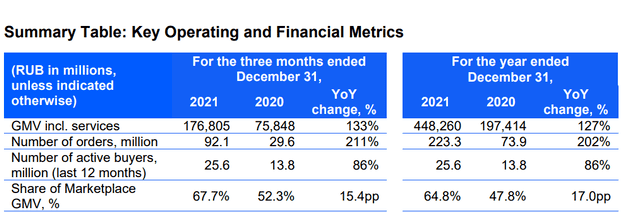

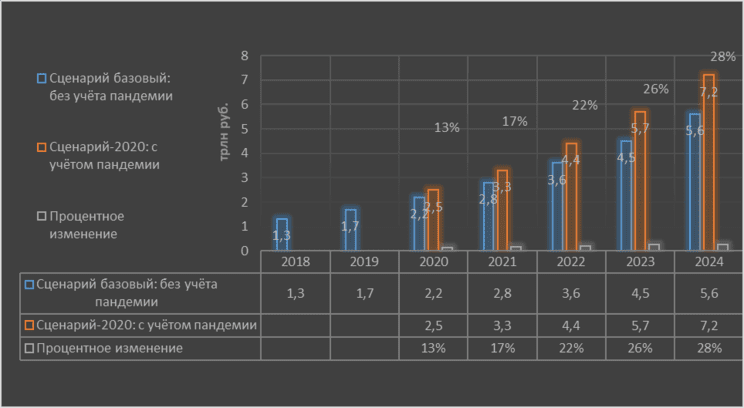

Рис. 3. Ключевые операционные и финансовые показатели Ozon. Источник: отчётность компании по МСФО за 2021 г.

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара), включая объём услуг, выросла на 127% — до 448,3 млрд руб. (рекордные значения, которые превышают ожидания компании на 120%);

количество заказов за год выросло на 202% — до 223,3 млн;

количество покупателей выросло на 86% — до 25,6 млн человек.

Рис. 4. Котировки акций Ozon на Московской бирже, декабрь 2020 — апрель 2022. Источник: TradingView

«Яндекс.Маркет»

Одно из самых динамично растущих бизнес-направлений российского технологического гиганта «Яндекс» (YNDX), разрабатываемое с 2000 г. С 2017 по 2020 г. «Яндекс.Маркет» развивался совместно со «Сбербанком» (SBER), которому принадлежало 50% доли совместных проектов. В 2020 г. «Яндекс» полностью выкупил долю «Сбербанка».

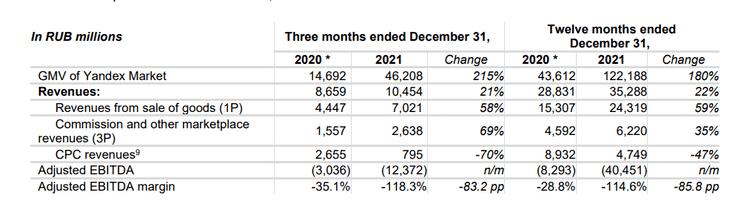

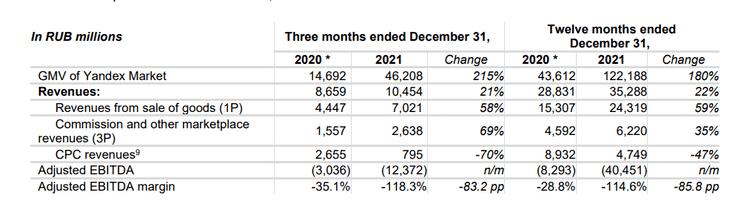

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара), включая сервисы «Яндекс.Лавка» и «Яндекс.Еда», увеличился на 180% — до 122 млрд руб.;

ассортимент маркетплейса на конец IV квартала 2021 г. вырос более чем в десять раз — до 22,6 млн наименований (против 2 млн на конец IV квартала 2020 г.);

количество активных покупателей увеличилось на 96% в годовом исчислении и достигло 9,8 млн;

количество активных продавцов увеличилось на 214% в годовом исчислении и достигло 23,9 тыс. по состоянию на конец IV квартала 2021 г.

Рис. 5. Ключевые операционные и финансовые показатели «Яндекса». Источник: отчётность компании по МСФО за 2021 г.

«AliExpress Россия»

Совместное российско-китайское предприятие в сфере e-commerce, созданное в 2019 г. На 2022 г. Alibaba Group (BABA) владеет 47,85% капитала компании, VK (VKCO) — 15%, Российский фонд прямых инвестиций (РФПИ) и ближневосточные партнёры — 12,9%.

Финансовые и операционные результаты работы, согласно отчётности компании (1 апреля 2020 — 31 марта 2021 г.):

GMV (Gross Merchandise Value, или валовая стоимость товара) за финансовый год составила 229,3 млрд руб., за исключением услуг;

оборот локального бизнеса (за исключением услуг), полноценно запущенного «AliExpress Россия» в момент создания совместных проектов в октябре 2019 г., вырос на 151% и составил 54,9 млрд руб.;

количество уникальных посещений за финансовый год превысило 72,5 млн, что на 30% больше прошлогоднего показателя;

ежемесячная аудитория AliExpress составляет 29,1 млн человек, ежедневная — 8,8 млн человек;

количество продавцов из Китая и других стран на AliExpress выросло на 50% — до 225 тыс.;

количество локальных российских продавцов увеличилось на 350% и составило 45 тыс.

«СберМегаМаркет»

Мультикатегорийный маркетплейс, входящий в экосистему «Сбера».

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара) в 2021 г. выросла в 3,4 раза — до 29 млрд руб.;

количество заказов увеличилось в 3,3 раза — до 6,4 млн.

Крупнейшие российские маркетплейсы

Рис. 6. Сравнение показателей крупнейших российских маркетплейсов. Источник: отчётности компаний

Под давлением геополитических факторов и новых санкций акции всех российских компаний с ноября 2021 г. по апрель 2022 г. упали в несколько раз. Российский фондовый рынок существует в новых, уникальных условиях, а котировки многих акций не отражают реального состояния бизнеса компаний-эмитентов.

Перспективы рынка e-commerce в России

Сфера e-commerce не только прочно вошла в нашу жизнь, но и довольно успешно закрепилась на локальном и международном корпоративном торговом рынке и даже в сфере государственных услуг, реализуясь в следующих взаимосвязанных форматах:

b2c: business to consumer — бизнес для потребителя;

b2b: business to business — бизнес для бизнеса;

c2b: consumer to business — потребитель для бизнеса;

c2c: consumer to consumer — от потребителя к потребителю;

g2b: government to business — от правительства к бизнесу;

b2g: business to government — бизнес для правительства;

c2g: consumer to government — потребитель для правительства.

Двузначные и кратные темпы роста финансовых и операционных показателей участников этого рынка лишь подтверждают высокую востребованность отрасли e-commerce и дальнейшие перспективы её развития. Маркетплейсы уже сейчас стали неотъемлемой частью большого числа домохозяйств, заменив собой походы в магазины и торговые центры.

При этом, по оценкам аналитиков, увеличение мирового объёма рынка e-commerce может замедлиться с 20–25% в 2019–2020 гг. до 9–12% в ближайшие три года — пять лет на фоне снятия ковидных ограничений.

Вместе с тем продолжение процесса интернетизации населения планеты, внедрение новых технологий, рост популярности новых социальных сетей, развитие метавселенных сохранят условия для динамичного развития сферы e-commerce в будущем.

По прогнозам аналитиков, к 2026 г. 25% активных пользователей интернета будут проводить в метавселенных не менее одного часа в день для работы, покупок, образования, общения и развлечений. 30% организаций в мире будут иметь продукты и услуги в метавселенных, а бренды уже начинают заходить в эту область.

Онлайн-глобализация, позволяющая совершать покупки вне зависимости от местонахождения, будет способствовать привлечению большего числа покупателей, которых на начало 2022 г. насчитывалось около 2,2 млрд человек (то есть всего лишь каждый третий житель планеты совершал покупки онлайн).

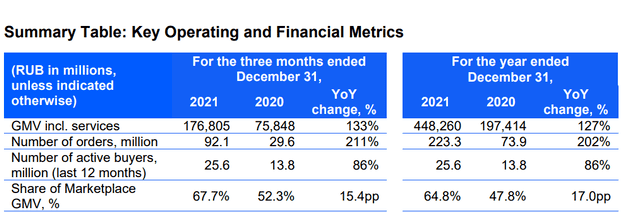

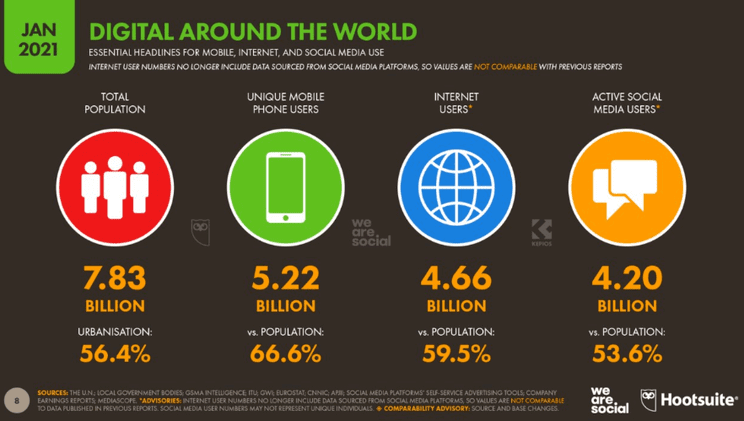

Так, согласно материалам отчёта о состоянии цифровой сферы Global Digital 2021, лишь 66,6% населения земли имеют мобильный телефон, 59,5% имеют доступ к интернету и 53,6% являются пользователями социальных сетей.

Рис. 7. Состояние цифровой сферы. Источник: отчёт Global Digital 2021

По прогнозам экспертов, сделанным до февраля 2022 г., российский рынок электронной коммерции имел потенциал развития, который превышал среднемировые показатели. Насколько негативно скажутся новые экономические и геополитические реалии на развитие этой сферы в России, сказать пока сложно. Для этого нужно дождаться отчётности компаний как минимум за 6–9 месяцев 2022 г.

Структура российского рынка интернет-торговли

Рис. 1. Структура российского рынка онлайн-торговли. Источник: данные консалтинговой компании IPG.Estate

Средневзвешенные темпы роста российского рынка онлайн-продаж за последние пять-семь лет составляют 23% годовых.

При этом, согласно данным аналитического агентства Data Insight, в 2021 г. российский рынок e-commerce вырос более чем на 45% — до 38,8 млрд долл. (3,3 трлн руб.). Количество заказов при этом увеличилось на 90% — до 1,6 млрд штук.

Несмотря на такой впечатляющий рост, Россия пока не входит в десятку мировых лидеров по объёмам онлайн-продаж. Российский рынок электронной торговли почти догоняет бразильский (который занимает десятое место в рейтинге) и занимает 0,78% мирового объёма рынка e-commerce.

Как и во всём мире, основным драйвером роста отечественного онлайн-рынка стала пандемия 2020–2021 гг. и введённые на её фоне ограничения. По оценкам экспертов, положительный эффект этих ограничений для развития сферы e-commerce в России может проявиться в росте прибыли до 1,6 трлн руб. к 2024 г. А средневзвешенные темпы роста индустрии до 2024 г. оцениваются практически на допандемийном уровне — в 21,2%. Это превышает средние мировые показатели роста в несколько раз.

Прогноз роста рынка e-commerce в России до 2024 г.

Рис. 2. Прогноз роста рынка e-commerce в России до 2024 г. Источник: данные аналитического агентства Data Insight

Основные участники российского рынка e-commerce

Wildberries

Крупнейший российский маркетплейс, созданный в 2004 г. Компания непубличная.

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара) выросла на 93% — до 844 млрд руб.;

количество заказов за 2021 г. выросло на 146% — до 808,6 млн;

количество покупателей достигло 113 млн пользователей;

количество зарегистрированных продавцов на платформе выросло на 300% — более чем до 500 тыс.

За 2021 г. компания вышла на рынки одиннадцати зарубежных стран (среди которых США, Великобритания, Германия, Франция, Италия, Испания, Молдавия, Литва, Латвия, Турция и Эстония), увеличив своё присутствие в международной сфере до 19 стран.

Ozon (OZON)

Крупнейшая российская публичная компания в сфере e-commerce. В ноябре 2020 г. эмитент провёл листинг на Московской бирже.

Рис. 3. Ключевые операционные и финансовые показатели Ozon. Источник: отчётность компании по МСФО за 2021 г.

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара), включая объём услуг, выросла на 127% — до 448,3 млрд руб. (рекордные значения, которые превышают ожидания компании на 120%);

количество заказов за год выросло на 202% — до 223,3 млн;

количество покупателей выросло на 86% — до 25,6 млн человек.

Рис. 4. Котировки акций Ozon на Московской бирже, декабрь 2020 — апрель 2022. Источник: TradingView

«Яндекс.Маркет»

Одно из самых динамично растущих бизнес-направлений российского технологического гиганта «Яндекс» (YNDX), разрабатываемое с 2000 г. С 2017 по 2020 г. «Яндекс.Маркет» развивался совместно со «Сбербанком» (SBER), которому принадлежало 50% доли совместных проектов. В 2020 г. «Яндекс» полностью выкупил долю «Сбербанка».

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара), включая сервисы «Яндекс.Лавка» и «Яндекс.Еда», увеличился на 180% — до 122 млрд руб.;

ассортимент маркетплейса на конец IV квартала 2021 г. вырос более чем в десять раз — до 22,6 млн наименований (против 2 млн на конец IV квартала 2020 г.);

количество активных покупателей увеличилось на 96% в годовом исчислении и достигло 9,8 млн;

количество активных продавцов увеличилось на 214% в годовом исчислении и достигло 23,9 тыс. по состоянию на конец IV квартала 2021 г.

Рис. 5. Ключевые операционные и финансовые показатели «Яндекса». Источник: отчётность компании по МСФО за 2021 г.

«AliExpress Россия»

Совместное российско-китайское предприятие в сфере e-commerce, созданное в 2019 г. На 2022 г. Alibaba Group (BABA) владеет 47,85% капитала компании, VK (VKCO) — 15%, Российский фонд прямых инвестиций (РФПИ) и ближневосточные партнёры — 12,9%.

Финансовые и операционные результаты работы, согласно отчётности компании (1 апреля 2020 — 31 марта 2021 г.):

GMV (Gross Merchandise Value, или валовая стоимость товара) за финансовый год составила 229,3 млрд руб., за исключением услуг;

оборот локального бизнеса (за исключением услуг), полноценно запущенного «AliExpress Россия» в момент создания совместных проектов в октябре 2019 г., вырос на 151% и составил 54,9 млрд руб.;

количество уникальных посещений за финансовый год превысило 72,5 млн, что на 30% больше прошлогоднего показателя;

ежемесячная аудитория AliExpress составляет 29,1 млн человек, ежедневная — 8,8 млн человек;

количество продавцов из Китая и других стран на AliExpress выросло на 50% — до 225 тыс.;

количество локальных российских продавцов увеличилось на 350% и составило 45 тыс.

«СберМегаМаркет»

Мультикатегорийный маркетплейс, входящий в экосистему «Сбера».

Финансовые и операционные результаты работы за 2021 г., согласно отчётности:

GMV (Gross Merchandise Value, или валовая стоимость товара) в 2021 г. выросла в 3,4 раза — до 29 млрд руб.;

количество заказов увеличилось в 3,3 раза — до 6,4 млн.

Крупнейшие российские маркетплейсы

Рис. 6. Сравнение показателей крупнейших российских маркетплейсов. Источник: отчётности компаний

Под давлением геополитических факторов и новых санкций акции всех российских компаний с ноября 2021 г. по апрель 2022 г. упали в несколько раз. Российский фондовый рынок существует в новых, уникальных условиях, а котировки многих акций не отражают реального состояния бизнеса компаний-эмитентов.

Перспективы рынка e-commerce в России

Сфера e-commerce не только прочно вошла в нашу жизнь, но и довольно успешно закрепилась на локальном и международном корпоративном торговом рынке и даже в сфере государственных услуг, реализуясь в следующих взаимосвязанных форматах:

b2c: business to consumer — бизнес для потребителя;

b2b: business to business — бизнес для бизнеса;

c2b: consumer to business — потребитель для бизнеса;

c2c: consumer to consumer — от потребителя к потребителю;

g2b: government to business — от правительства к бизнесу;

b2g: business to government — бизнес для правительства;

c2g: consumer to government — потребитель для правительства.

Двузначные и кратные темпы роста финансовых и операционных показателей участников этого рынка лишь подтверждают высокую востребованность отрасли e-commerce и дальнейшие перспективы её развития. Маркетплейсы уже сейчас стали неотъемлемой частью большого числа домохозяйств, заменив собой походы в магазины и торговые центры.

При этом, по оценкам аналитиков, увеличение мирового объёма рынка e-commerce может замедлиться с 20–25% в 2019–2020 гг. до 9–12% в ближайшие три года — пять лет на фоне снятия ковидных ограничений.

Вместе с тем продолжение процесса интернетизации населения планеты, внедрение новых технологий, рост популярности новых социальных сетей, развитие метавселенных сохранят условия для динамичного развития сферы e-commerce в будущем.

По прогнозам аналитиков, к 2026 г. 25% активных пользователей интернета будут проводить в метавселенных не менее одного часа в день для работы, покупок, образования, общения и развлечений. 30% организаций в мире будут иметь продукты и услуги в метавселенных, а бренды уже начинают заходить в эту область.

Онлайн-глобализация, позволяющая совершать покупки вне зависимости от местонахождения, будет способствовать привлечению большего числа покупателей, которых на начало 2022 г. насчитывалось около 2,2 млрд человек (то есть всего лишь каждый третий житель планеты совершал покупки онлайн).

Так, согласно материалам отчёта о состоянии цифровой сферы Global Digital 2021, лишь 66,6% населения земли имеют мобильный телефон, 59,5% имеют доступ к интернету и 53,6% являются пользователями социальных сетей.

Рис. 7. Состояние цифровой сферы. Источник: отчёт Global Digital 2021

По прогнозам экспертов, сделанным до февраля 2022 г., российский рынок электронной коммерции имел потенциал развития, который превышал среднемировые показатели. Насколько негативно скажутся новые экономические и геополитические реалии на развитие этой сферы в России, сказать пока сложно. Для этого нужно дождаться отчётности компаний как минимум за 6–9 месяцев 2022 г.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба