Ритейл товаров народного потребления и продуктовый ритейл традиционно являются защитными секторами в периоды экономического спада и роста инфляции. Так, и сегодня участники фондового рынка уделяют особое внимание акциям крупных ритейлеров и производителей товаров народного потребления. В этой статье предлагаем рассмотреть основные тенденции рынка российского ритейла FMCG и его продовольственного сектора.

Проанализируем, в каком состоянии находится этот сегмент сейчас, с какими трудностями он столкнулся и каковы перспективы рынка.

Почему FMCG считается защитным сектором?

Во-первых, инфляция (здоровая инфляция) является неотъемлемой и даже позитивной составляющей для сектора продовольственного ритейла. Так называемая продуктовая инфляция перекладывается на плечи потребителя, что фактически способствует росту уровня продаж.

Во-вторых, товары народного потребления и продукты питания — это та группа товаров, от которой человек не откажется (или сделает это в последнюю очередь) даже в самые трудные времена. Спрос на ряд продуктов, такие как еда, алкоголь, табак, в сложные экономические периоды, наоборот, даже увеличивается на фоне сокращения иных расходов (посещение ресторанов, кинотеатров, покупка одежды, бытовой техники и так далее).

Однако если в сегментах «эконом» и «премиум» спрос на товары сохраняется и показывает рост, то сегмент среднего ценового порядка проседает.

Что оказывает влияние на фундаментальные показатели отрасли?

Существующие условия ведения бизнеса в России далеко не самые лучшие для FMCG-ритейла и его продовольственного сектора. На фоне беспрецедентных санкций, волатильности национальной валюты и негативных экономических прогнозов на ближайшие несколько лет население пересматривает свои потребительские привычки и переходит от потребления к сбережению.

Среди основных факторов, которые оказывают негативное влияние на отрасль, можно выделить следующие:

сокращение ВВП;

инфляция;

снижение уровня потребительского оптимизма;

прогнозируемый рост безработицы и снижение покупательной способности;

рост себестоимости продукции;

нарушение или разрыв логистических цепочек поставок экспортных товаров и продуктов, а также уход ряда зарубежных компаний FMCG с российского рынка.

Сокращение ВВП

По данным ЦБ РФ, в следующие два года в России ожидается экономический спад и сокращение ВВП на фоне перебоев в производстве, нарушения цепочек поставок и снижения импорта в страну.

В 2022 г. реальный ВВП может сократиться на 8–10%, в 2023 г. — на 0–3%. Лишь в 2024 г. ожидается смена тренда и рост экономики на 2,5–3,5%.

Рис. 2. Прогноз Банка России в рамках базового сценария. Источник: Вестник Банка России

Инфляция

По оценкам Центробанка России, в 2022 г. ожидаемая инфляция может составить 18,2–20,9%. В 2023 г. этот показатель может снизиться до 6–10%, а в 2024 г. — до 4,1–4,6%.

Показатели средней инфляции могут расходиться с данными по инфляции на отдельные категории товаров. Инфляция для каждого отдельно взятого потребителя может отличаться (как правило, в сторону увеличения) от расчётных показателей и зависит от содержания его личной потребительской корзины.

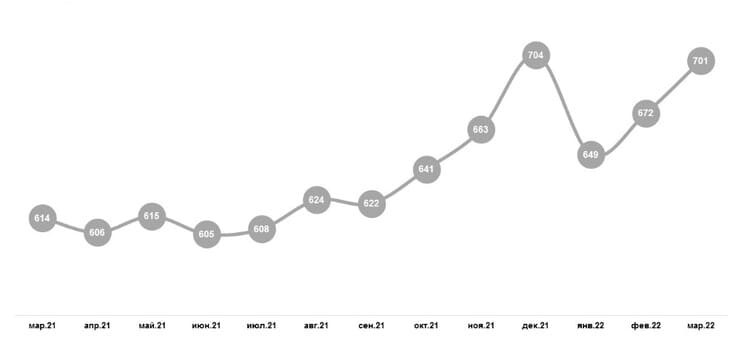

Так, средний чек на основе корзины товаров народного потребления по итогам I квартала 2022 г. (в сравнении с мартом 2021 г.) вырос на 15,6% — с 614 до 701 руб.

Рис. 3. Динамика изменения среднего чека на основе корзины товаров народного потребления, март 2021 — март 2022. Источник: аналитическое агентство Romir

По оценкам аналитического агентства NielsenIQ, на отдельные группы продовольственных и непродовольственных товаров из базовой потребительской корзины инфляция в 2022 г. показала двузначные темпы роста.

Рис. 4. Средние цены на различные категории из базовой потребительской корзины, начало 2022 г. Источник: NielsenIQ TSR

Уровень потребительского оптимизма

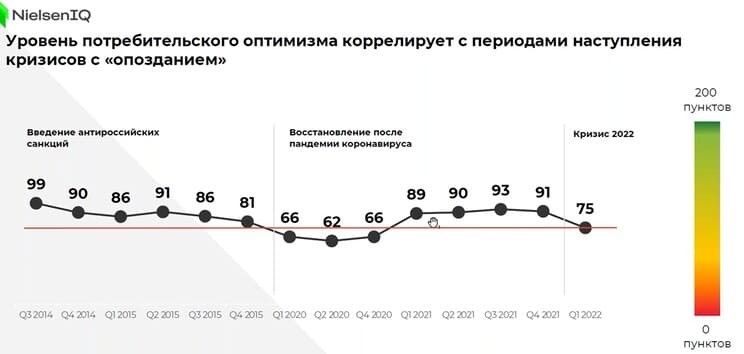

Для анализа потребительского оптимизма обратимся к нескольким индексам, разработанным государственными органами и частными аналитическими организациями: индексу потребительской уверенности Росстата и индексу потребительского оптимизма аналитического центра NielsenIQ.

Оба индекса отражают средневзвешенные настроения потребителя относительно произошедших и ожидаемых изменений личного материального положения, перспектив трудоустройства, произошедших и ожидаемых изменений экономической ситуации в России, благоприятности условий для крупных покупок.

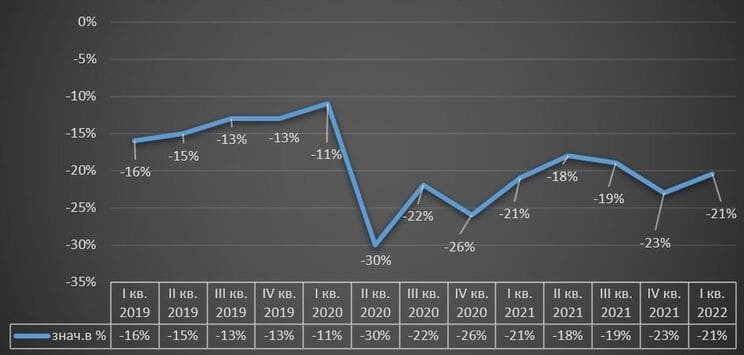

Индекс потребительской уверенности

Рис. 5. Средний показатель потребительской уверенности, 2019–2022. Источник: данные Росстата

Рис. 6. Средний показатель потребительского оптимизма, 2014–2022. Источник: NielsenIQ TSR

Оба индекса находятся на уровне 2020 г. — периода после отмены локдауна, но при этом существенно ниже значений 2014–2019 гг. Однако в I квартале 2022 г. наблюдается резкое падение индекса потребительского оптимизма на 16 пунктов, что свидетельствует о формировании пессимистичных настроений среднестатистического потребителя в России.

В новых экономических и геополитических реалиях потребитель больше склонен к пессимистичным настроениям относительно среднесрочных перспектив своего личного финансового положения и экономической ситуации в стране в целом. Это отражается и на потребительском поведении — фокус смещается от потребления к сбережению.

Снижение покупательной способности

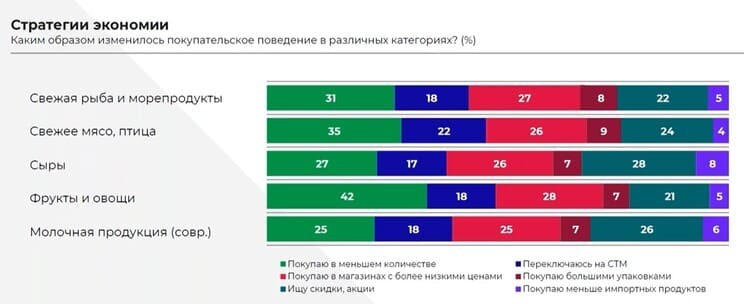

В январе — апреле 2022 г. каждый третий покупатель сократил количество приобретаемых товаров, ориентируясь при этом на магазины с более низкими ценами или приобретая товары по акции.

Покупательная способность показывает, сколько среднестатистический потребитель может купить товаров и услуг на определённую сумму денег при существующем уровне цен.

Рис. 7. Снижение потребительских расходов (СТМ — собственная торговая марка). Источник: NielsenIQ TSR

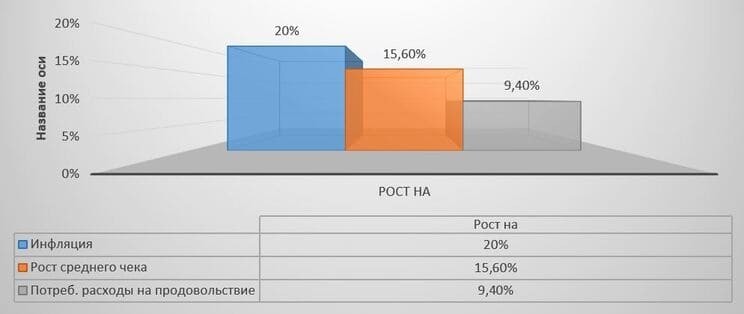

Согласно данным «СберИндекса» (оперативная экономическая статистика и открытые данные «Сбера»), потребительские расходы населения на продовольственные товары выросли на 9,4% (год к году).

Изменение потребительских расходов

Рис. 8. Динамика изменения потребительских расходов, апрель 2020 — май 2022. Источник: «СберИндекс»

Дисбаланс между ростом инфляции, ростом среднего чека и потребительскими расходами свидетельствует о сокращении населением расходов на продукты питания и товары повседневного использования.

Динамика роста инфляции, ср. чека и расходов населения в 2022 году

Рис. 9. Динамика роста инфляции, среднего чека и расходов населения в 2022 г. Источник: данные ЦБ РФ, «СберИндекса» и аналитического агентства Romir

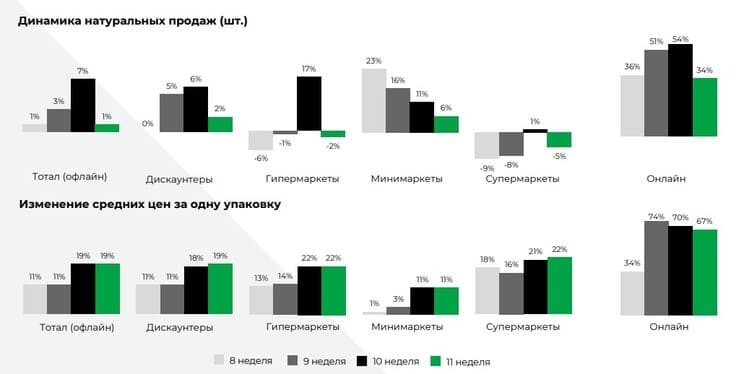

Также в течение марта — апреля наблюдается снижение объёмов продаж по всем каналам реализации FМСG-ритейла после скачка в течение трёх недель, последовавших за началом спецоперации на Украине и введением санкций.

Рис. 10. Изменение объёмов продаж и средних цен за одну упаковку в FМСG-ритейле. Источник: NielsenIQ TSR

Основные тренды развития рынка FMCG

Увеличение количества дискаунтеров

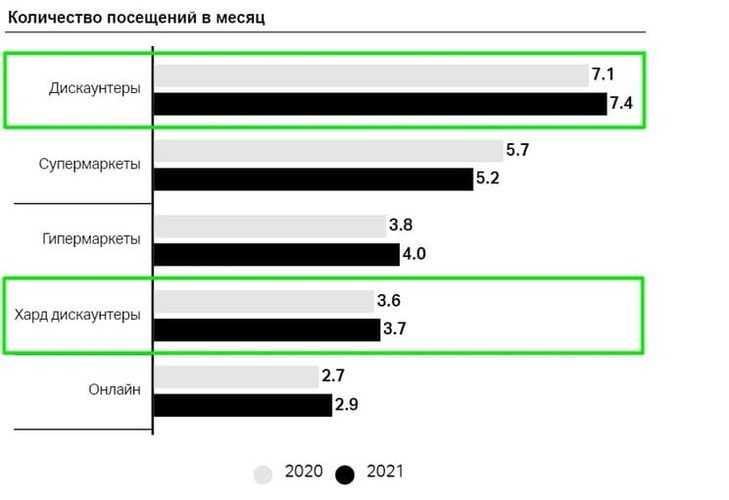

В последние годы на фоне снижения уровня жизни в России, изменения покупательских привычек и формирования более рационального подхода к потреблению наблюдается переток покупателей из гипермаркетов в магазины у дома и дискаунтеры.

Дискаунтер (от англ. discount — скидка) — это торговая точка, в которой представлен широкий ассортимент товаров по ценам ниже рыночных.

Рис. 11. Статистика посещений в месяц в зависимости от типа торговых точек. Источник: NielsenIQ TSR

На сегодняшний день дискаунтеры — самый динамично развивающийся сегмент в ритейле FMCG. По итогам 2021 г. на его долю приходится около 32% общего объёма продаж. При этом крупные участники рынка продолжают активно расширять свои собственные дискаунт-сети:

«Магнит» (MGNT) — дискаунтер «Моя цена»;

X5 Group (FIVE) — дискаунтер «Чижик»;

«ОКей» — дискаунтер «Да!».

Развитие онлайн-сегмента

С 2020 г. в структуре FMCG-ритейла динамично развивается сегмент онлайн-продаж. Оценив удобство этого канала покупок, потребители не утратили к нему интереса и после снятия ковидных ограничений.

Всего за три года доля покупателей, совершающих покупки FMCG онлайн, выросла почти вдове и по итогам 2021 г. составила 25% (против 13% в 2019 г.). При этом доля офлайн-покупателей за этот же период сократилась с 51% до 34%.

Общая доля онлайн-продаж FMCG по итогам 2021 г. составила 4,5%.

По оценкам экспертов, онлайн-канал продаж имеет хороший потенциал развития. Уже к концу 2022 г. его доля в FMCG может составить 8–10%.

Рис. 12. Способы совершения покупок потребителями. Источник: NielsenIQ TSR

При этом, по данным NielsenIQ Shopper Trends, 73% потребителей в России сравнивают цены на большинство продуктов в онлайн и офлайн-магазинах. 48% потребителей считают, что могут найти товары по более низким ценам в онлайн-магазинах.

Вторая часть обзора будет посвящена анализу крупных публичных участников рынка FMCG в России.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба