31 мая 2022 T-Investments Городилов Михаил

Инвестфонд продает компанию по производству дверей, нефтяная компания из Саудовской Аравии собирается провести IPO, Amazon избавляется от части складов.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Купля-продажа эмитентов: мастер-класс от KKR

Инвестфонд KKR (NYSE: KKR) продает сталелитейной компании Nucor (NYSE: NUE) компанию по производству дверей для гаражей C. H. I. Overhead Doors (CHI). Это следует знать инвесторам, потому что сделка эта позволит прогнозировать покупку и продажу различных компаний на бирже и подбирать компании с прицелом на то, что их кто-то купит.

KKR купила CHI в 2015 году. Сумма неизвестна, но мы знаем, что стоимость предприятия составляла на тот момент 600 млн долларов, но стоимость компании была меньше. По словам представителей KKR, фонд может заработать в 10 раз больше изначальной стоимости покупки компании. Сейчас CHI продают Nucor за 3 млрд долларов — 13 ее годовых EBITDA.

Тут хорошо видна мотивация фондов покупать разные небольшие компании. Ведь если бизнес рабочий, то можно в течение многих лет получать с него дивиденды, а потом, когда конъюнктура будет благоприятной, продать его втридорога тому, кому актив будет нужен. А конъюнктура теперь действительно отличается от 2015 года: рынок недвижимости в США очень горячий.

В связи с этим есть смысл присмотреться к производственным компаниям со стабильными финансовыми показателями: существует большая вероятность, что какой-нибудь фонд их купит задешево, чтобы несколько стабилизировать свой портфель, а спустя годы продаст другому покупателю, для которого этот бизнес будет профильным.

Качай нефть, пока горячо: самая дорогая компания мира

Нефтяная компания из Саудовской Аравии Saudi Aramco подумывает над тем, чтобы провести IPO своего энерготрейдингового подразделения Aramco Trading (AT).

Потенциальная капитализация AT может составить десятки миллиардов долларов, а может быть, даже больше 30 млрд. О полной продаже AT речи не идет: материнская компания планирует продать в ходе IPO примерно 30% AT, сохранив контроль.

Здесь все так же, как я и рассказывал в одном из предыдущих выпусков инвестновостей: ранее Aramco сообщила о желании выпустить на биржу свое нефтеперерабатывающее подразделение Luberef. Это соответствует политике ближневосточных монархий по выпуску своих компаний на фондовый рынок.

Хотя AT разместят на бирже Саудовской Аравии, мы сможем косвенно на этом заработать. Переговоры об участии в качестве организаторов IPO компании ведут американские инвестбанки Goldman Sachs (NYSE: GS), J. P. Morgan (NYSE: JPM) и Morgan Stanley (NYSE: MS). Но возможное IPO AT интересно сейчас с совсем другой точки зрения.

Пару недель назад Aramco стала самой дорогой компанией мира по уровню рыночной капитализации, забрав корону у Apple. Конечно, рыночная капитализация — очень абстрактный показатель, который сам по себе ни о чем не свидетельствует. Можно вспомнить, что Tesla, например, это самая крупная автокомпания по капитализации. Хотя по количеству проданных машин плетется в хвосте далеко позади General Motors. Но биржевая накачка Aramco кое о чем нам все-таки говорит.

События в Восточной Европе кардинально изменили ситуацию на рынке энергоресурсов. Если раньше это был рынок покупателя и избыток предложения был нормой, то готовящийся бойкот российских энергоносителей сделал все энергетические бизнесы резко более рентабельными.

Поэтому рост капитализации Aramco привел компанию к мысли о выделении AT в отдельного эмитента, а IPO других энергетических эмитентов проходят с большим успехом.

И, что гораздо важнее, хорошие результаты энергетических компаний на бирже вынуждают крупных институциональных инвесторов пересматривать свое отношение к инвестициям в этот сектор в лучшую сторону. А значит, можно приглядеться ко всем энергетическим компаниям на бирже.

Квадратный метр с кепкой: Amazon избавляется от складов

Гигант онлайн-коммерции Amazon.com (NASDAQ: AMZN) ищет субарендатора на часть своих логистических мощностей. Эта новость и удивительная, и пугающая одновременно.

Удивительная потому, что Amazon с упорством, достойным лучшего применения, годами закачивала сверхприбыли от своего высокомаржинального облачного бизнеса в балансирующий на грани убыточности розничный бизнес и расширяла склады.

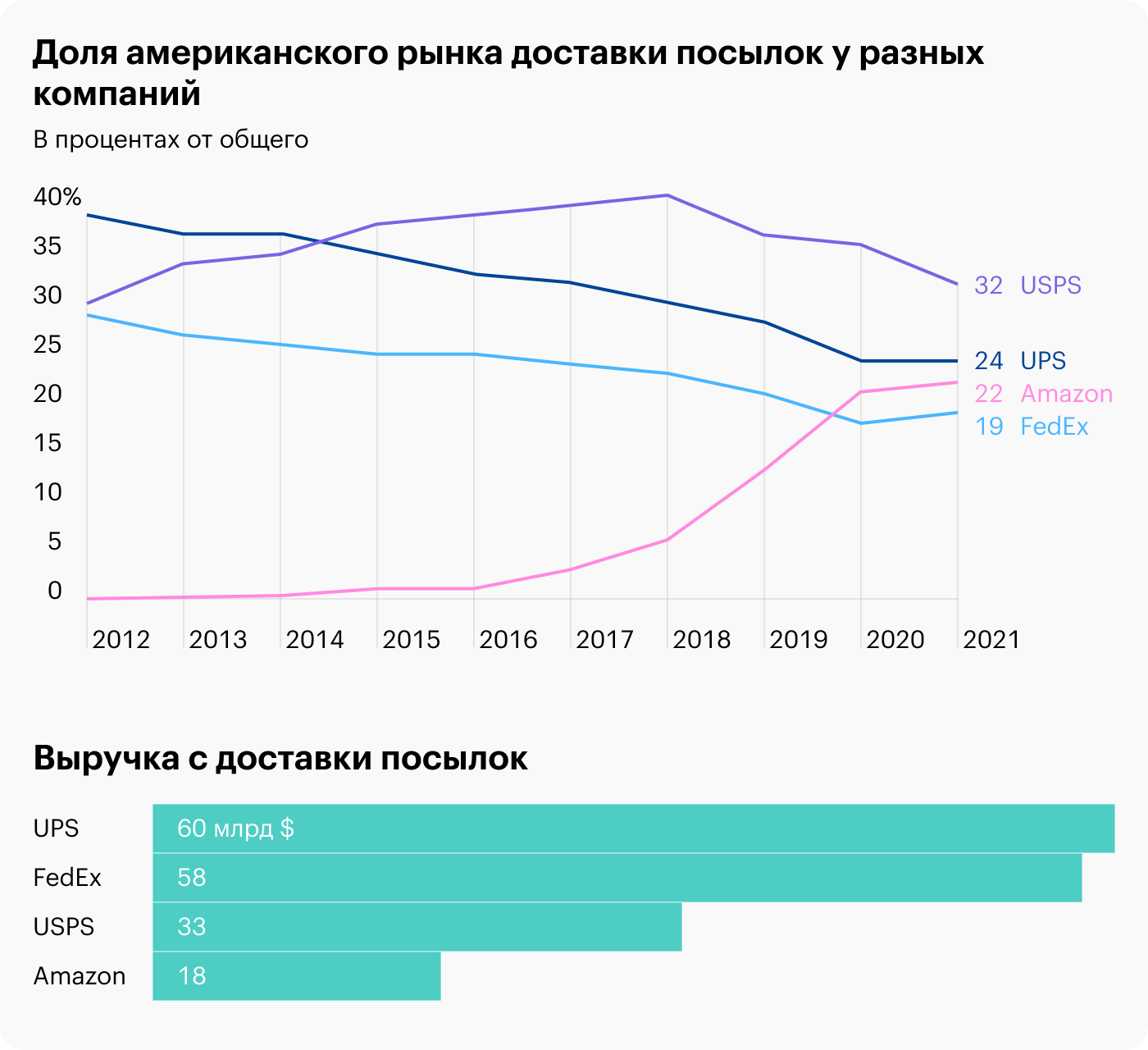

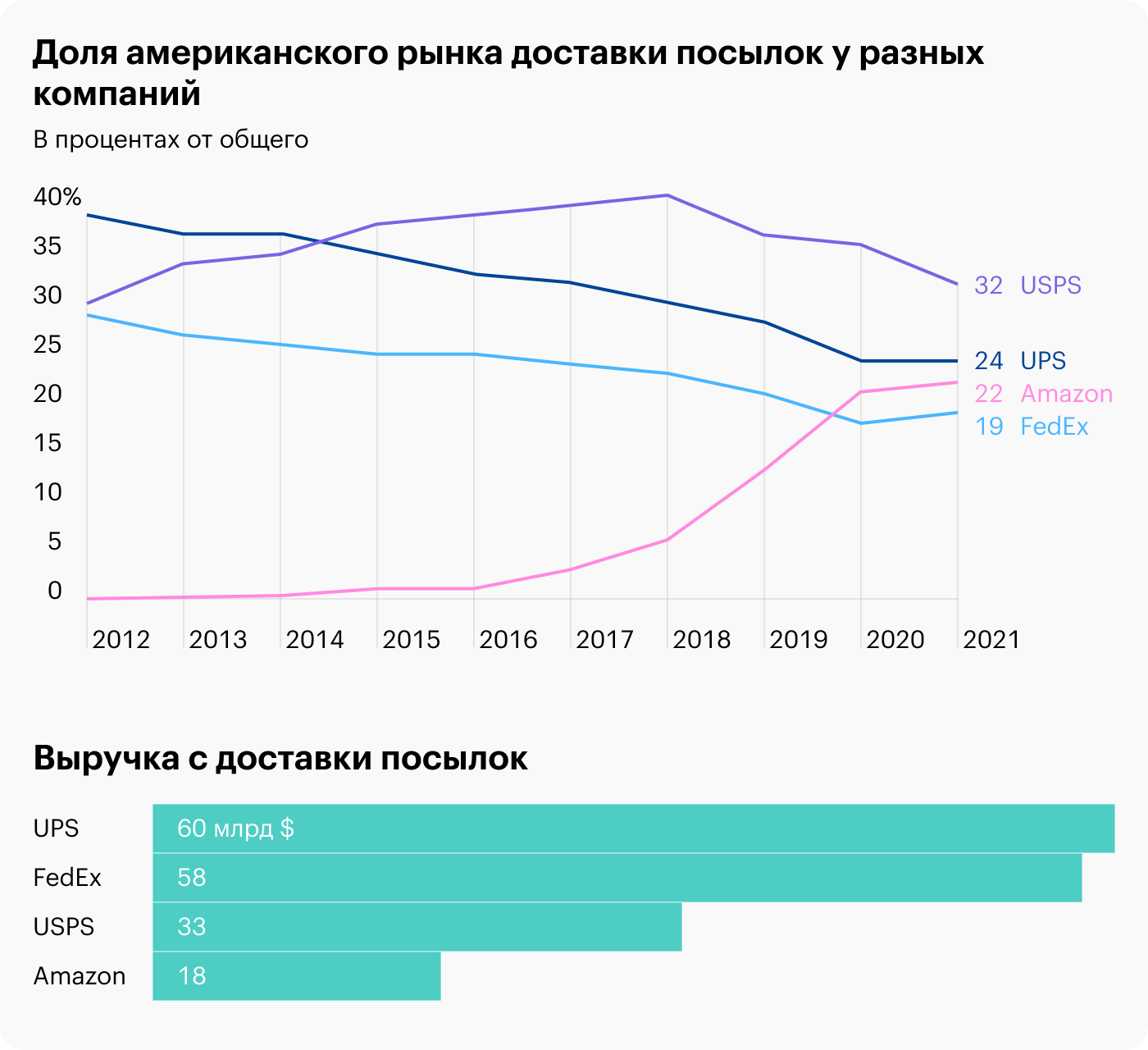

В итоге она стала одним из крупнейших доставщиков посылок в США, притом что уровень выручки с посылки у нее меньше, чем у конкурентов. Компания дает право на бесплатную доставку подписчикам своей всеобъемлющей Amazon Prime, в которую входит, например, стриминговый сервис.

Но рост онлайн-коммерции начал замедляться по мере открытия экономики после коронакризиса, а убытки от этих прожектов становились все более очевидными. И вот Amazon пришла к этому решению.

Компания планирует сдать в субаренду от 10 до 30 млн квадратных футов площадей. Много это или мало?

У компании 525 млн квадратных футов логистических площадей, так что даже в худшем случае речь идет только о субаренде относительно небольшой части «логистического парка» Amazon. В теории это должно негативно повлиять на бизнес многих логистических REIT типа Prologis и Duke Realty. Но я думаю, что это вовсе не обязательно.

Незанятые площади на складах США — это всего лишь 4% от общего. Всего площадь складов в США составляет 10,264 млрд квадратных футов — в худшем случае, если Amazon будет искать субарендатора на 30 млн квадратных футов, это будет лишь 0,29% от всех доступных логистических площадей США. При этом у той же Prologis площадей примерно миллиард квадратных футов. Так что едва ли субаренда Amazon убьет бизнес логистических REIT.

Следует учитывать то, что в сферу онлайн-коммерции активно прорываются розничные компании поменьше и они, скорее всего, с готовностью освоят освободившиеся площади.

Нечто подобное мы могли видеть в Великобритании, где в 2020—2021 годах мелкие игроки с готовностью поглощали все освободившиеся площади для развития собственных мощностей в сфере онлайн-коммерции. Да и пандемия пока не закончилась, а «встала на паузу». Скорее всего, скоро появится новая жуткая болезнь, которая заставит уйти в онлайн тех, кто до сих пор сопротивляется.

Единственная проблема: Amazon был достаточно щедрым клиентом. Так что пауза Amazon в развитии своего розничного бизнеса может притормозить рост арендной платы — это для REIT будет действительно неприятно.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Купля-продажа эмитентов: мастер-класс от KKR

Инвестфонд KKR (NYSE: KKR) продает сталелитейной компании Nucor (NYSE: NUE) компанию по производству дверей для гаражей C. H. I. Overhead Doors (CHI). Это следует знать инвесторам, потому что сделка эта позволит прогнозировать покупку и продажу различных компаний на бирже и подбирать компании с прицелом на то, что их кто-то купит.

KKR купила CHI в 2015 году. Сумма неизвестна, но мы знаем, что стоимость предприятия составляла на тот момент 600 млн долларов, но стоимость компании была меньше. По словам представителей KKR, фонд может заработать в 10 раз больше изначальной стоимости покупки компании. Сейчас CHI продают Nucor за 3 млрд долларов — 13 ее годовых EBITDA.

Тут хорошо видна мотивация фондов покупать разные небольшие компании. Ведь если бизнес рабочий, то можно в течение многих лет получать с него дивиденды, а потом, когда конъюнктура будет благоприятной, продать его втридорога тому, кому актив будет нужен. А конъюнктура теперь действительно отличается от 2015 года: рынок недвижимости в США очень горячий.

В связи с этим есть смысл присмотреться к производственным компаниям со стабильными финансовыми показателями: существует большая вероятность, что какой-нибудь фонд их купит задешево, чтобы несколько стабилизировать свой портфель, а спустя годы продаст другому покупателю, для которого этот бизнес будет профильным.

Качай нефть, пока горячо: самая дорогая компания мира

Нефтяная компания из Саудовской Аравии Saudi Aramco подумывает над тем, чтобы провести IPO своего энерготрейдингового подразделения Aramco Trading (AT).

Потенциальная капитализация AT может составить десятки миллиардов долларов, а может быть, даже больше 30 млрд. О полной продаже AT речи не идет: материнская компания планирует продать в ходе IPO примерно 30% AT, сохранив контроль.

Здесь все так же, как я и рассказывал в одном из предыдущих выпусков инвестновостей: ранее Aramco сообщила о желании выпустить на биржу свое нефтеперерабатывающее подразделение Luberef. Это соответствует политике ближневосточных монархий по выпуску своих компаний на фондовый рынок.

Хотя AT разместят на бирже Саудовской Аравии, мы сможем косвенно на этом заработать. Переговоры об участии в качестве организаторов IPO компании ведут американские инвестбанки Goldman Sachs (NYSE: GS), J. P. Morgan (NYSE: JPM) и Morgan Stanley (NYSE: MS). Но возможное IPO AT интересно сейчас с совсем другой точки зрения.

Пару недель назад Aramco стала самой дорогой компанией мира по уровню рыночной капитализации, забрав корону у Apple. Конечно, рыночная капитализация — очень абстрактный показатель, который сам по себе ни о чем не свидетельствует. Можно вспомнить, что Tesla, например, это самая крупная автокомпания по капитализации. Хотя по количеству проданных машин плетется в хвосте далеко позади General Motors. Но биржевая накачка Aramco кое о чем нам все-таки говорит.

События в Восточной Европе кардинально изменили ситуацию на рынке энергоресурсов. Если раньше это был рынок покупателя и избыток предложения был нормой, то готовящийся бойкот российских энергоносителей сделал все энергетические бизнесы резко более рентабельными.

Поэтому рост капитализации Aramco привел компанию к мысли о выделении AT в отдельного эмитента, а IPO других энергетических эмитентов проходят с большим успехом.

И, что гораздо важнее, хорошие результаты энергетических компаний на бирже вынуждают крупных институциональных инвесторов пересматривать свое отношение к инвестициям в этот сектор в лучшую сторону. А значит, можно приглядеться ко всем энергетическим компаниям на бирже.

Квадратный метр с кепкой: Amazon избавляется от складов

Гигант онлайн-коммерции Amazon.com (NASDAQ: AMZN) ищет субарендатора на часть своих логистических мощностей. Эта новость и удивительная, и пугающая одновременно.

Удивительная потому, что Amazon с упорством, достойным лучшего применения, годами закачивала сверхприбыли от своего высокомаржинального облачного бизнеса в балансирующий на грани убыточности розничный бизнес и расширяла склады.

В итоге она стала одним из крупнейших доставщиков посылок в США, притом что уровень выручки с посылки у нее меньше, чем у конкурентов. Компания дает право на бесплатную доставку подписчикам своей всеобъемлющей Amazon Prime, в которую входит, например, стриминговый сервис.

Но рост онлайн-коммерции начал замедляться по мере открытия экономики после коронакризиса, а убытки от этих прожектов становились все более очевидными. И вот Amazon пришла к этому решению.

Компания планирует сдать в субаренду от 10 до 30 млн квадратных футов площадей. Много это или мало?

У компании 525 млн квадратных футов логистических площадей, так что даже в худшем случае речь идет только о субаренде относительно небольшой части «логистического парка» Amazon. В теории это должно негативно повлиять на бизнес многих логистических REIT типа Prologis и Duke Realty. Но я думаю, что это вовсе не обязательно.

Незанятые площади на складах США — это всего лишь 4% от общего. Всего площадь складов в США составляет 10,264 млрд квадратных футов — в худшем случае, если Amazon будет искать субарендатора на 30 млн квадратных футов, это будет лишь 0,29% от всех доступных логистических площадей США. При этом у той же Prologis площадей примерно миллиард квадратных футов. Так что едва ли субаренда Amazon убьет бизнес логистических REIT.

Следует учитывать то, что в сферу онлайн-коммерции активно прорываются розничные компании поменьше и они, скорее всего, с готовностью освоят освободившиеся площади.

Нечто подобное мы могли видеть в Великобритании, где в 2020—2021 годах мелкие игроки с готовностью поглощали все освободившиеся площади для развития собственных мощностей в сфере онлайн-коммерции. Да и пандемия пока не закончилась, а «встала на паузу». Скорее всего, скоро появится новая жуткая болезнь, которая заставит уйти в онлайн тех, кто до сих пор сопротивляется.

Единственная проблема: Amazon был достаточно щедрым клиентом. Так что пауза Amazon в развитии своего розничного бизнеса может притормозить рост арендной платы — это для REIT будет действительно неприятно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба