7 июня 2022 АКБФ | ГМК Норникель

Факторы инвестиционной привлекательности

Обеспеченность производства ГМК собственным сырьем - никелем, платиной, палладием и родием – составляет 96%-99%. Обеспеченность производства собственной медью и кобальтом превышает 80%. Безотносительно к условиям, сформированным кратко- и среднесрочной ценовой нестабильностью, это позволяет инвестору в акции компании делать ставку на долгосрочный рост спроса на сырье, хеджировать долгосрочные инфляционные риски.

Норильский Никель производит 44% всего палладия, 22% никеля и 15% платины в мире. Доля экспорта в выручке составляет порядка 95%. Нерыночные ограничения могли бы спровоцировать падение производства и значимый для рынка дефицит. В итоге, компания не подвержена воздействию на бизнес западных санкций, за исключением отдельных логистических проблем.

Российские власти, как представляется, придерживаются схожей политики. Бизнес ГМК не затронуло повышение акциза на жидкую сталь, эффект от повышения НДПИ для ГМК нивелируется отменой с 1 января 2022 г. экспортных пошлин. Позитивным фактором для долгосрочных оценок бумаг компании служит новость прошлой недели о том, что правительство отложит корректировку налога на прибыль металлургов до 2023 г.

У ГМК, по данным менеджмента, самая низкая себестоимость производства никеля в сравнении с конкурентами в отрасли. Масштабная ресурсная база и стабильный спрос на продукцию ГМК на мировом рынке обеспечивает инвестиционную привлекательность бумаг Норникеля с точки зрения сравнительного анализа финансовых показателей и дивидендной доходности.

Компания способна «перерасти» в 2022–2030 гг. увеличение CAPEX. Ожидаем сохранения уровня капитальных инвестиций ГМК к выручке не выше 12%-15%, то есть не выше средних значений в 2002–2012 и 2013–2021 гг. Менеджмент заявляет о том, что стремится к формированию привлекательного для инвесторов соотношения инвестиций в проекты развития существующих активов к объему инвестиций в новые проекты. При этом, определяются и контролируются привлекательные для инвестиций уровни доходности новых проектов.

Акции Норникеля стабильно демонстрируют «защитные» свойства в периоды снижения широкого рынка, но, при улучшение инвестиционного климата, эти бумаги способны отыграть активным ростом цен.

Основные предположения в прогнозе

Согласно майскому обзору, Норникель ожидает, что глобальный дефицит палладия в этом году сократится до 100 тыс унций с 200 тыс унций в 2021 г. Это около 1% мирового спроса. В ноябре 2021 г. ГМК прогнозировал недостаток этого металла на рынке в 300 тыс унций. Изменение прогноза также не носит, как представляется, значимого для оценок динамики цен на рынке палладия характера.

Прогноз профицита никеля понижен до уровня около 40 тыс тонн. Это 1% мирового спроса, по оценкам World Bureau of Metals Statistics. В 2023 г. компания прогнозирует увеличение профицита рынка до порядка 100 тыс тонн, сконцентрированного на рынке низкосортного никеля. Однако, в рамках указанных прогнозов, предполагается увеличение предложения на 11% в 2022 г. и 14% в 2023 г. Это значительно превышает средние темпы роста мировой экономики, что создает риски для реализации подобного сценария. Кроме того, важно отметить, что ключевыми для прогнозов увеличения предложения никеля являются ожидания ввода новых мощностей по производству чернового ферроникеля в Индонезии. Но эта страна, как показала практика последних лет, активно проводит политику защиты важных для ее экономики товарных рынков. В частности, в начале 2022 г. Индонезия заявила, что обдумывает прогрессивный налог на экспорт никелевого чугуна и ферроникеля. 20 мая было объявлено о том, что правительство Индонезии запретит в течение 2022 г. вывоз бокситов, в конце года - олова в слитках.

Рынок платины останется в 2022 г. в профиците в размере 900 тыс. унций. Такой же прогноз был в ноябре 2021 г. Исходя из рыночных оценок, это существенные для мирового спроса порядка 11%. Однако, среднесрочный прогноз доли платины в выручке ГМК составляет, в рамках имеющегося тренда, лишь 4%. В 2023 г. профицит, по оценкам ГМК, сократится до 600 тыс. унций за счет восстановления спроса со стороны автопрома.

Таким образом, рынки ключевых для бизнеса ГМК металлов – никеля и палладия - остаются, в целом, сбалансированными. С учетом данных очередного обзора рынка металлов ГМК Норнильский никель ожидаем стабильности котировок ключевых для ГМК рынков до конца года.

В перспективе 2022–2027 гг. повышение инфляционных рисков в ведущих экономиках будет поддерживать спрос на металлы, как активы, обеспечивающие долгосрочную инвестиционную защиту от риска инфляционного обесценения активов.

Согласно данным World Bureau of Metals Statistics, в течение 2021 г. видимый спрос на мировом рынке никеля был выше объёмов производства на 144,3 тыс. тонн. Это произошло несмотря на то, что в Индонезии производство за 2021 г. выросло на 39% в годовом выражении. Всемирный Банк в мае отмечал, что ожидает роста цен и спроса на цветные металлы в связи с «переходом к чистой энергии». Преодоление угрозы дефицитов на рынке металлов требует значительных инвестиций. Эти инвестиции реализуются в странах Азии, но, на данный момент риски циклического превышения спроса над предложением, как представляется, не преодолены. Это еще один фактор поддержки рыночных цен на металлы.

Завершение периода стимулирования денежно-кредитной политики в крупнейших западных экономиках и рост краткосрочных ставок приводит к перемещению интереса инвесторов в сектор долгосрочных инвестиций. Формирующийся спрос на долгосрочные инвестиции предполагает повышение интереса инвесторов к активам товарного рынка, которые необходимы для реализации долгосрочных бизнес-проектов. Это еще один, устойчивый по характеру среднесрочный элемент поддержки рынка металлов, на котором ведет свою деятельность ГМК.

Фактором риска является искусственное ограничение потребительского и инвестиционного спроса, поскольку такие меры ведут к сокращению оценочной долгосрочной динамики спроса на сырье со стороны крупнейших зрелых экономик.

Ожидаем в 2022–2027 гг. роста цен индикативного для «корзины» продукции Норникеля рынка золота на 10% г./г. в среднем. Прогноз динамики «корзины» Норникеля на этот период составляет 18%, для сравнения, цены производимых ГМК металлов росли в 2005–2012 и 2013-2021 гг. в среднем на 24% и 15%. С точки зрения долгосрочных оценок цены на цветные металлы по-прежнему отстают от широкого товарного рынка по темпам повышения.

Ожидаем стабилизации курса рубля в ближайшие кварталы в диапазоне 65–75 руб. за единицу американской валюты. Снижение ставок ЦБ сократило оценочные риски по валюте РФ, однако, смягчение валютного контроля – сигнал того, что укрепление курса рубля нежелательно для властей. Искусственные ограничения на импорт российской нефти и газа странами ЕС поддерживают ожидания дефицита на рынке, что поддерживает цены на нефть и рубль, но одновременно ухудшаются долгосрочные прогнозы спроса в одной из крупнейших мировых экономик, что негативно для рынка сырья и курса российской валюты.

Компания вновь подтвердила прогноз производства металлов из российского сырья на 2022 г., представленный на Дне стратегии в ноябре 2021 г. Рост производства в 2022 г. к текущему году составит в среднем 8% по никелю и меди, производство платиноидов снизится на 1%.

В 2022–2027 гг. ожидаем роста производства ГМК в среднем на 3% в рамках ориентиров, заявленных в долгосрочной корпоративной стратегии развития. В 2005–2012 и 2013–2021 гг. указанный показатель составлял около 4% и 1%, соответственно.

Операционные показатели и прогнозы

По итогам I кв. 2022 г. производство никеля выросло на 10%, до 51,5 тыс. тонн. Норникель произвел 91,4 тыс. тонн меди, на уровне показателя января-марта прошлого года. Производство палладия и платины сократилось, соответственно, на 8% и 12% г./г. до 706 тыс. унций и 163 тыс. унций (-8% по сравнению с 2020 г.). Снижение производства металлов платиновой группы в отчетном квартале объясняется высокой базой I кв. прошлого года.

Компания на почти 600 млн тонн, то есть практически в два раза, увеличила оценку своих доказанных и вероятных запасов руды. По данным менеджмента, этого удалось достичь благодаря использованию передовых инструментов по управлению ресурсами и их оценке. Существенный заявленный компанией рост долгосрочных, на период до 2030 г., целевых уровней по производству также основывается на расширении перерабатывающих активов. Стратегические уровни производства меди, никеля и платиноидов до 2030 г. составляют 500–540 тыс тонн, 260-280 тыс тонн и 160-170 тонн, прогнозный среднегодовой прирост производства основной продукции ГМК в 2021-2030 гг. составляет, 2%-4% для меди и никеля и 6%-7% для платиноидов.

Компания увеличила оценки CAPEX. Но, на перспективу до 2025 г., они увеличились незначительно. Основой рост этого показателя произойдет в отдаленном временном периоде, в 2026–2030 гг., и не окажет на данный момент значимого влияния на расчетные показатели её справедливой стоимости. Прогнозное соотношение CAPEX к выручке на среднесрочный период соответствует показателям 2012–2017 гг.

Финансовые показатели

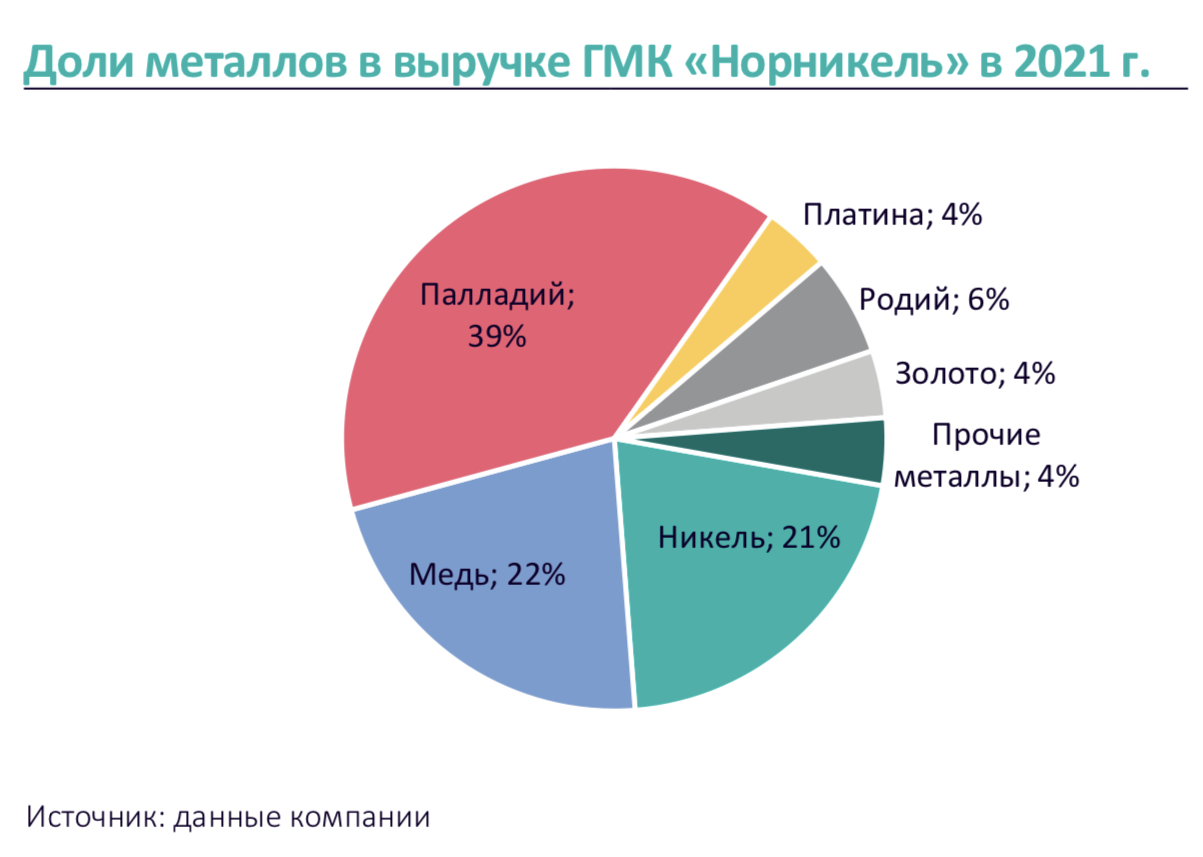

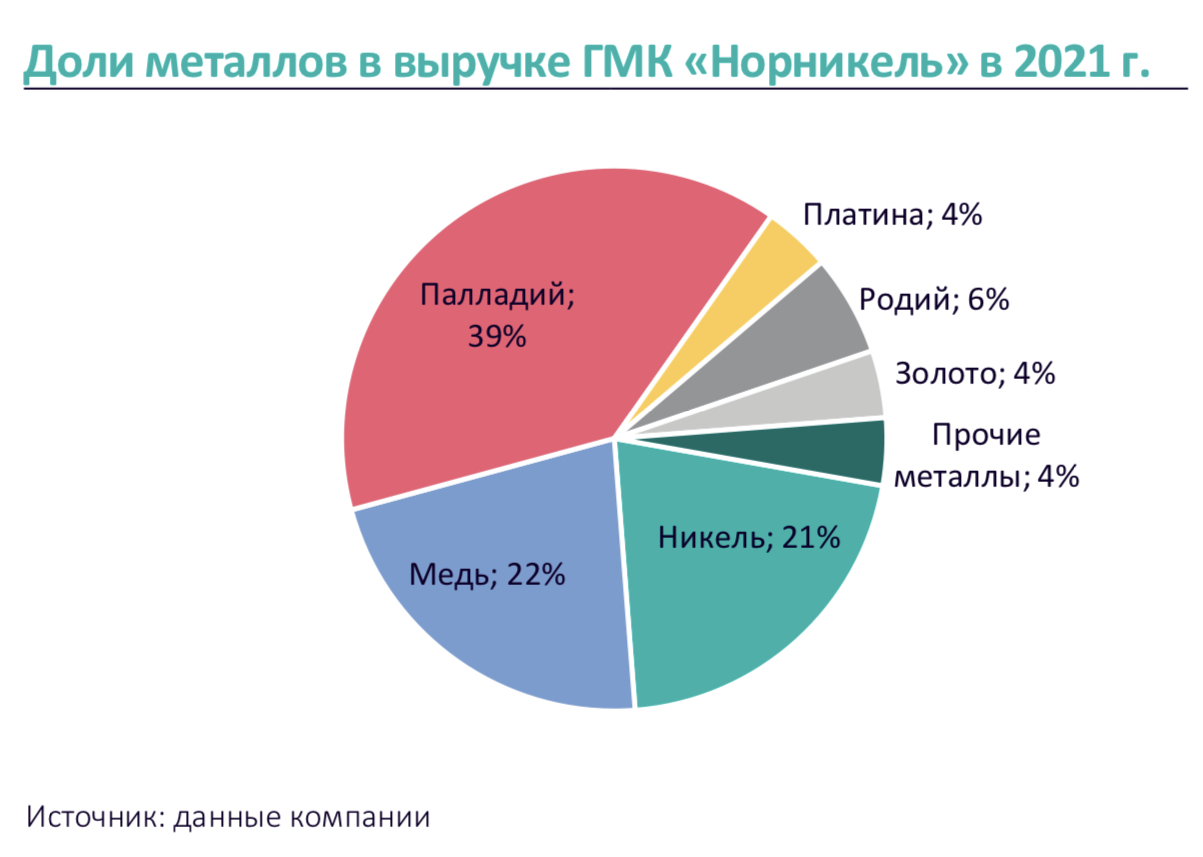

Консолидированная выручка ГМК по итогам 2021 г. увеличилась на 15% г./г., до $17,9 млрд., прежде всего за счет роста биржевых цен на металлы и увеличения объемов продаж палладия из накопленных в 2020 г. запасов. Это компенсировало снижение объема производства, вызванного авариями в первом полугодии 2021 г. Но рудник Октябрьский вышел на полную мощность в середине мая, а рудник Таймырский — в декабре 2021 г. Работа Норильской обогатительной фабрики была полностью восстановлена также в декабре 2021 г.

Показатель EBITDA увеличился на 37%, до $10,5 млрд, вследствие роста выручки, при этом, EBITDA Быстринского ГОКа составила $1,1 млрд. Рентабельность по EBITDA составила 59%.

Объем капитальных вложений увеличился на 57%, до рекордных $2,8 млрд, в связи со стратегическим ростом инвестиций по ключевым проектам.

Свободный денежный поток сократился на 34% г./г., до $4,4 млрд, прежде всего, за счет возмещения экологического ущерба в размере $2 млрд и роста капитальных затрат;

Чистый долг практически не изменился и составил $4,9 млрд, а соотношение чистого долга к EBITDA по состоянию на 31 декабря 2021 г. составило 0,5x. За счет эффективного управления долговым портфелем эффективная процентная ставка на конец 2021 г. снизилась до рекордно низкого уровня 2,8% годовых.

Чистая прибыль составила $7 млрд.

В рамках представленных выше кратко – и среднесрочных оценок, наш прогноз выручки, EBITDA и чистой прибыли компании на 2022 г. составляет $19,6 млрд, $11 млрд и $6,9 млрд.

Компания значимо дешевле аналогов с точки зрения сравнения показателей финансовых мультипликаторов.

В 2022–2027 гг. ожидаем прироста выручки на уровне 21% против 13% и 6% в 2005–2012 гг. и 2013–2021 гг. Прогнозное соотношение чистого денежного потока к выручке в 2022–2027 гг. равняется 22% против 23% в 2002–2012 гг. и 24% в 2013–2021 гг.

Норникель регулярно выплачивает дивиденды, исключение составил лишь кризисный 2008 г. Размер итоговых дивидендов от Норильского никеля за 2022 г. составит 1166,22 руб. Чтобы их получить надо приобрести акции компании не позднее 10 июня включительно. Всего, таким образом, за 2021 г. Норильский никель заплатит 2689,39 руб. на бумагу.

Акционерное соглашение остается в силе до 2023 г. С учетом ожидаемой динамики долговой нагрузки ГМК, прогнозная дивидендная доходность выплат по итогам 2022 г. составляет 3058 руб. на акцию.

В рамках представленных средне- и долгосрочных оценок, для обыкновенных акций Норильского никеля наш расчетный целевой уровень стоимости обыкновенной акции компании на конец первого полугодия 2023 г. составляет 24434 руб. за бумагу, что предполагает 21%-ный потенциал роста и рекомендацию «покупать». Оценка учитывает 20%-ный нерыночные риски.

Обеспеченность производства ГМК собственным сырьем - никелем, платиной, палладием и родием – составляет 96%-99%. Обеспеченность производства собственной медью и кобальтом превышает 80%. Безотносительно к условиям, сформированным кратко- и среднесрочной ценовой нестабильностью, это позволяет инвестору в акции компании делать ставку на долгосрочный рост спроса на сырье, хеджировать долгосрочные инфляционные риски.

Норильский Никель производит 44% всего палладия, 22% никеля и 15% платины в мире. Доля экспорта в выручке составляет порядка 95%. Нерыночные ограничения могли бы спровоцировать падение производства и значимый для рынка дефицит. В итоге, компания не подвержена воздействию на бизнес западных санкций, за исключением отдельных логистических проблем.

Российские власти, как представляется, придерживаются схожей политики. Бизнес ГМК не затронуло повышение акциза на жидкую сталь, эффект от повышения НДПИ для ГМК нивелируется отменой с 1 января 2022 г. экспортных пошлин. Позитивным фактором для долгосрочных оценок бумаг компании служит новость прошлой недели о том, что правительство отложит корректировку налога на прибыль металлургов до 2023 г.

У ГМК, по данным менеджмента, самая низкая себестоимость производства никеля в сравнении с конкурентами в отрасли. Масштабная ресурсная база и стабильный спрос на продукцию ГМК на мировом рынке обеспечивает инвестиционную привлекательность бумаг Норникеля с точки зрения сравнительного анализа финансовых показателей и дивидендной доходности.

Компания способна «перерасти» в 2022–2030 гг. увеличение CAPEX. Ожидаем сохранения уровня капитальных инвестиций ГМК к выручке не выше 12%-15%, то есть не выше средних значений в 2002–2012 и 2013–2021 гг. Менеджмент заявляет о том, что стремится к формированию привлекательного для инвесторов соотношения инвестиций в проекты развития существующих активов к объему инвестиций в новые проекты. При этом, определяются и контролируются привлекательные для инвестиций уровни доходности новых проектов.

Акции Норникеля стабильно демонстрируют «защитные» свойства в периоды снижения широкого рынка, но, при улучшение инвестиционного климата, эти бумаги способны отыграть активным ростом цен.

Основные предположения в прогнозе

Согласно майскому обзору, Норникель ожидает, что глобальный дефицит палладия в этом году сократится до 100 тыс унций с 200 тыс унций в 2021 г. Это около 1% мирового спроса. В ноябре 2021 г. ГМК прогнозировал недостаток этого металла на рынке в 300 тыс унций. Изменение прогноза также не носит, как представляется, значимого для оценок динамики цен на рынке палладия характера.

Прогноз профицита никеля понижен до уровня около 40 тыс тонн. Это 1% мирового спроса, по оценкам World Bureau of Metals Statistics. В 2023 г. компания прогнозирует увеличение профицита рынка до порядка 100 тыс тонн, сконцентрированного на рынке низкосортного никеля. Однако, в рамках указанных прогнозов, предполагается увеличение предложения на 11% в 2022 г. и 14% в 2023 г. Это значительно превышает средние темпы роста мировой экономики, что создает риски для реализации подобного сценария. Кроме того, важно отметить, что ключевыми для прогнозов увеличения предложения никеля являются ожидания ввода новых мощностей по производству чернового ферроникеля в Индонезии. Но эта страна, как показала практика последних лет, активно проводит политику защиты важных для ее экономики товарных рынков. В частности, в начале 2022 г. Индонезия заявила, что обдумывает прогрессивный налог на экспорт никелевого чугуна и ферроникеля. 20 мая было объявлено о том, что правительство Индонезии запретит в течение 2022 г. вывоз бокситов, в конце года - олова в слитках.

Рынок платины останется в 2022 г. в профиците в размере 900 тыс. унций. Такой же прогноз был в ноябре 2021 г. Исходя из рыночных оценок, это существенные для мирового спроса порядка 11%. Однако, среднесрочный прогноз доли платины в выручке ГМК составляет, в рамках имеющегося тренда, лишь 4%. В 2023 г. профицит, по оценкам ГМК, сократится до 600 тыс. унций за счет восстановления спроса со стороны автопрома.

Таким образом, рынки ключевых для бизнеса ГМК металлов – никеля и палладия - остаются, в целом, сбалансированными. С учетом данных очередного обзора рынка металлов ГМК Норнильский никель ожидаем стабильности котировок ключевых для ГМК рынков до конца года.

В перспективе 2022–2027 гг. повышение инфляционных рисков в ведущих экономиках будет поддерживать спрос на металлы, как активы, обеспечивающие долгосрочную инвестиционную защиту от риска инфляционного обесценения активов.

Согласно данным World Bureau of Metals Statistics, в течение 2021 г. видимый спрос на мировом рынке никеля был выше объёмов производства на 144,3 тыс. тонн. Это произошло несмотря на то, что в Индонезии производство за 2021 г. выросло на 39% в годовом выражении. Всемирный Банк в мае отмечал, что ожидает роста цен и спроса на цветные металлы в связи с «переходом к чистой энергии». Преодоление угрозы дефицитов на рынке металлов требует значительных инвестиций. Эти инвестиции реализуются в странах Азии, но, на данный момент риски циклического превышения спроса над предложением, как представляется, не преодолены. Это еще один фактор поддержки рыночных цен на металлы.

Завершение периода стимулирования денежно-кредитной политики в крупнейших западных экономиках и рост краткосрочных ставок приводит к перемещению интереса инвесторов в сектор долгосрочных инвестиций. Формирующийся спрос на долгосрочные инвестиции предполагает повышение интереса инвесторов к активам товарного рынка, которые необходимы для реализации долгосрочных бизнес-проектов. Это еще один, устойчивый по характеру среднесрочный элемент поддержки рынка металлов, на котором ведет свою деятельность ГМК.

Фактором риска является искусственное ограничение потребительского и инвестиционного спроса, поскольку такие меры ведут к сокращению оценочной долгосрочной динамики спроса на сырье со стороны крупнейших зрелых экономик.

Ожидаем в 2022–2027 гг. роста цен индикативного для «корзины» продукции Норникеля рынка золота на 10% г./г. в среднем. Прогноз динамики «корзины» Норникеля на этот период составляет 18%, для сравнения, цены производимых ГМК металлов росли в 2005–2012 и 2013-2021 гг. в среднем на 24% и 15%. С точки зрения долгосрочных оценок цены на цветные металлы по-прежнему отстают от широкого товарного рынка по темпам повышения.

Ожидаем стабилизации курса рубля в ближайшие кварталы в диапазоне 65–75 руб. за единицу американской валюты. Снижение ставок ЦБ сократило оценочные риски по валюте РФ, однако, смягчение валютного контроля – сигнал того, что укрепление курса рубля нежелательно для властей. Искусственные ограничения на импорт российской нефти и газа странами ЕС поддерживают ожидания дефицита на рынке, что поддерживает цены на нефть и рубль, но одновременно ухудшаются долгосрочные прогнозы спроса в одной из крупнейших мировых экономик, что негативно для рынка сырья и курса российской валюты.

Компания вновь подтвердила прогноз производства металлов из российского сырья на 2022 г., представленный на Дне стратегии в ноябре 2021 г. Рост производства в 2022 г. к текущему году составит в среднем 8% по никелю и меди, производство платиноидов снизится на 1%.

В 2022–2027 гг. ожидаем роста производства ГМК в среднем на 3% в рамках ориентиров, заявленных в долгосрочной корпоративной стратегии развития. В 2005–2012 и 2013–2021 гг. указанный показатель составлял около 4% и 1%, соответственно.

Операционные показатели и прогнозы

По итогам I кв. 2022 г. производство никеля выросло на 10%, до 51,5 тыс. тонн. Норникель произвел 91,4 тыс. тонн меди, на уровне показателя января-марта прошлого года. Производство палладия и платины сократилось, соответственно, на 8% и 12% г./г. до 706 тыс. унций и 163 тыс. унций (-8% по сравнению с 2020 г.). Снижение производства металлов платиновой группы в отчетном квартале объясняется высокой базой I кв. прошлого года.

Компания на почти 600 млн тонн, то есть практически в два раза, увеличила оценку своих доказанных и вероятных запасов руды. По данным менеджмента, этого удалось достичь благодаря использованию передовых инструментов по управлению ресурсами и их оценке. Существенный заявленный компанией рост долгосрочных, на период до 2030 г., целевых уровней по производству также основывается на расширении перерабатывающих активов. Стратегические уровни производства меди, никеля и платиноидов до 2030 г. составляют 500–540 тыс тонн, 260-280 тыс тонн и 160-170 тонн, прогнозный среднегодовой прирост производства основной продукции ГМК в 2021-2030 гг. составляет, 2%-4% для меди и никеля и 6%-7% для платиноидов.

Компания увеличила оценки CAPEX. Но, на перспективу до 2025 г., они увеличились незначительно. Основой рост этого показателя произойдет в отдаленном временном периоде, в 2026–2030 гг., и не окажет на данный момент значимого влияния на расчетные показатели её справедливой стоимости. Прогнозное соотношение CAPEX к выручке на среднесрочный период соответствует показателям 2012–2017 гг.

Финансовые показатели

Консолидированная выручка ГМК по итогам 2021 г. увеличилась на 15% г./г., до $17,9 млрд., прежде всего за счет роста биржевых цен на металлы и увеличения объемов продаж палладия из накопленных в 2020 г. запасов. Это компенсировало снижение объема производства, вызванного авариями в первом полугодии 2021 г. Но рудник Октябрьский вышел на полную мощность в середине мая, а рудник Таймырский — в декабре 2021 г. Работа Норильской обогатительной фабрики была полностью восстановлена также в декабре 2021 г.

Показатель EBITDA увеличился на 37%, до $10,5 млрд, вследствие роста выручки, при этом, EBITDA Быстринского ГОКа составила $1,1 млрд. Рентабельность по EBITDA составила 59%.

Объем капитальных вложений увеличился на 57%, до рекордных $2,8 млрд, в связи со стратегическим ростом инвестиций по ключевым проектам.

Свободный денежный поток сократился на 34% г./г., до $4,4 млрд, прежде всего, за счет возмещения экологического ущерба в размере $2 млрд и роста капитальных затрат;

Чистый долг практически не изменился и составил $4,9 млрд, а соотношение чистого долга к EBITDA по состоянию на 31 декабря 2021 г. составило 0,5x. За счет эффективного управления долговым портфелем эффективная процентная ставка на конец 2021 г. снизилась до рекордно низкого уровня 2,8% годовых.

Чистая прибыль составила $7 млрд.

В рамках представленных выше кратко – и среднесрочных оценок, наш прогноз выручки, EBITDA и чистой прибыли компании на 2022 г. составляет $19,6 млрд, $11 млрд и $6,9 млрд.

Компания значимо дешевле аналогов с точки зрения сравнения показателей финансовых мультипликаторов.

В 2022–2027 гг. ожидаем прироста выручки на уровне 21% против 13% и 6% в 2005–2012 гг. и 2013–2021 гг. Прогнозное соотношение чистого денежного потока к выручке в 2022–2027 гг. равняется 22% против 23% в 2002–2012 гг. и 24% в 2013–2021 гг.

Норникель регулярно выплачивает дивиденды, исключение составил лишь кризисный 2008 г. Размер итоговых дивидендов от Норильского никеля за 2022 г. составит 1166,22 руб. Чтобы их получить надо приобрести акции компании не позднее 10 июня включительно. Всего, таким образом, за 2021 г. Норильский никель заплатит 2689,39 руб. на бумагу.

Акционерное соглашение остается в силе до 2023 г. С учетом ожидаемой динамики долговой нагрузки ГМК, прогнозная дивидендная доходность выплат по итогам 2022 г. составляет 3058 руб. на акцию.

В рамках представленных средне- и долгосрочных оценок, для обыкновенных акций Норильского никеля наш расчетный целевой уровень стоимости обыкновенной акции компании на конец первого полугодия 2023 г. составляет 24434 руб. за бумагу, что предполагает 21%-ный потенциал роста и рекомендацию «покупать». Оценка учитывает 20%-ный нерыночные риски.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба