10 июня 2022 T-Investments Шепелев Евгений

На конец 2020 года net worth среднего взрослого россиянина был 27 162 $ при курсе на тот момент 74 Р за доллар. Разберемся, что значит этот показатель.

В личных финансах есть важный термин — net worth. С английского это переводится как «чистая стоимость» или «чистый капитал», то есть речь идет о величине богатства человека или семьи.

Net worth рассчитывается как стоимость всего имущества в собственности за минусом долгов и обязательств. При этом имуществом выступает все, что имеет денежное выражение: от наличности и ценных бумаг до недвижимости и автомобиля.

Знание величины net worth позволяет понять, насколько вы богаты, в том числе в сравнении с другими людьми. А если регулярно записывать net worth, например первого числа каждого месяца, можно отслеживать свой финансовый прогресс.

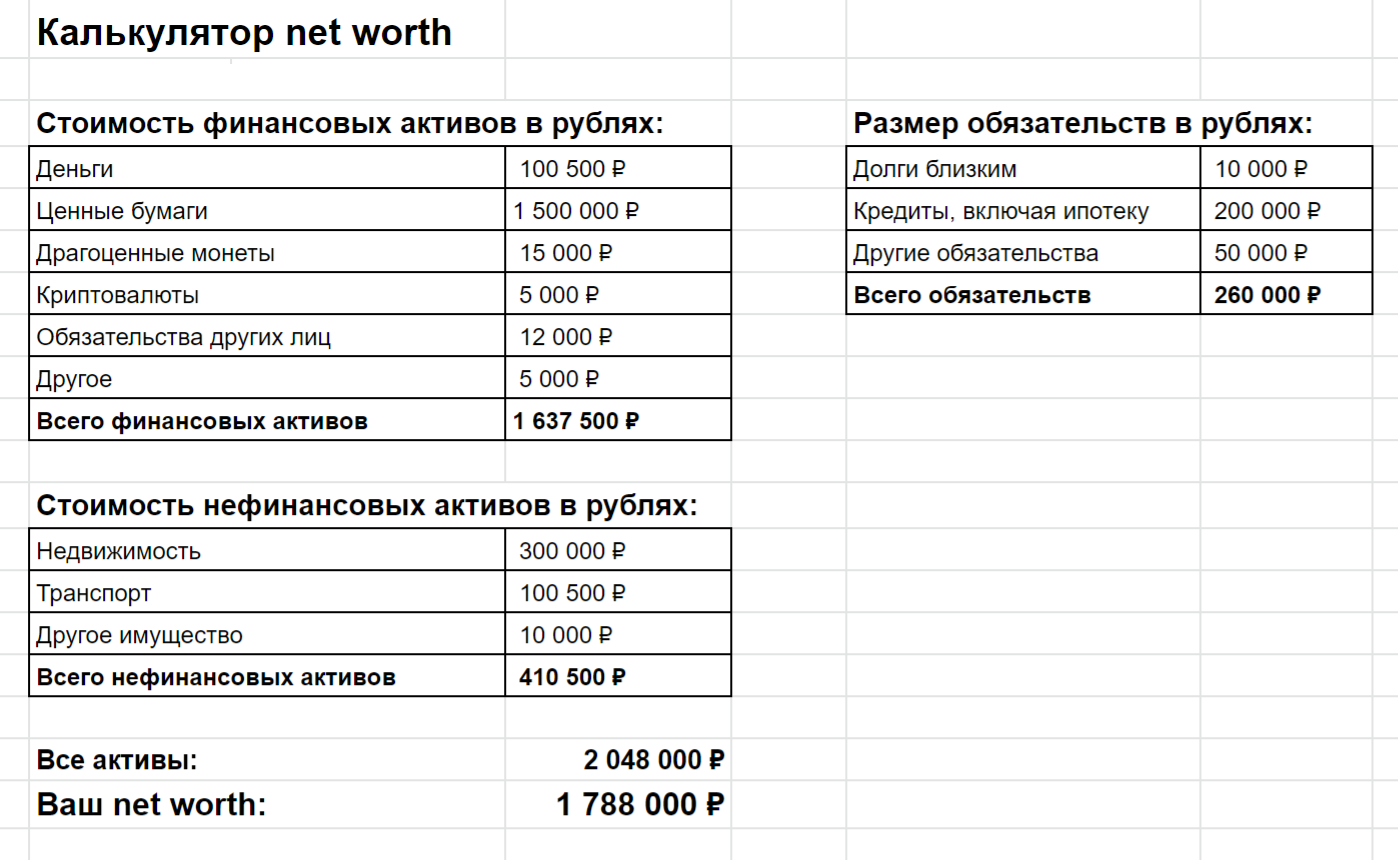

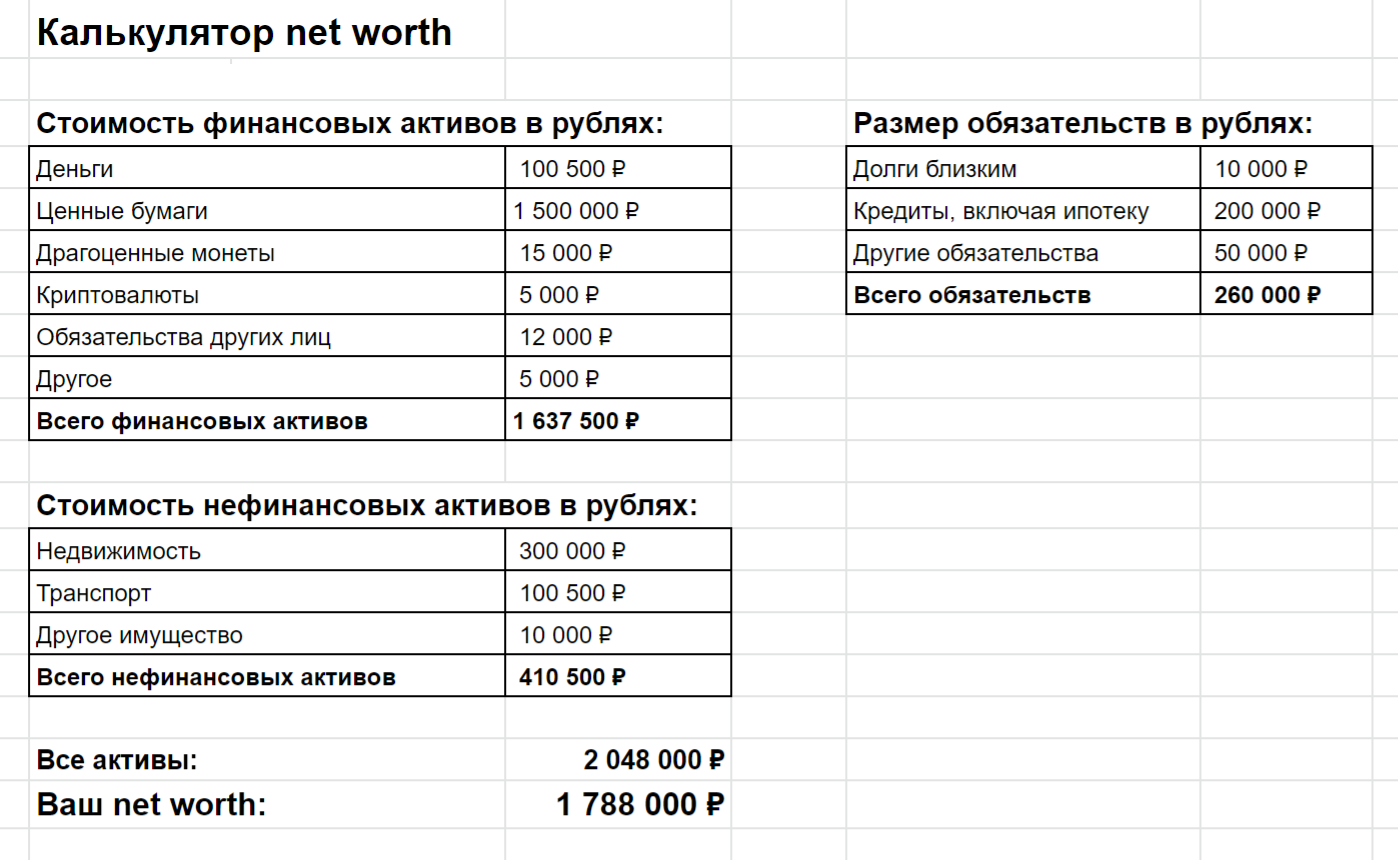

Расскажу, как правильно посчитать net worth и с чем можно сравнить результат. Также в статье есть калькулятор, куда достаточно вставить числа и получить результат.

Слова net worth, «капитал» и «богатство» далее будут использоваться как синонимы.

Из чего состоят активы

Активы — assets — это все, чем вы владеете и что стоит денег. Стоимость активов — сумма, за которую их сейчас можно продать, а не сумма, которую вы когда-то уплатили.

Активы можно поделить на финансовые и нефинансовые. К первым относятся деньги в разных формах, ценные бумаги и так далее, ко вторым — различное имущество вроде недвижимости и автомобиля. Денежные потоки, например будущие купоны от облигаций или платежи от арендатора вашей недвижимости, не считаются — важна стоимость имущества.

Бывает сложно оценить стоимость нефинансового актива, тех же драгоценностей. Можно исходить из примерной оценки, при этом лучше занизить стоимость, чем пребывать в иллюзиях, что ваше имущество стоит заметно дороже, чем на самом деле. А если предмет малоликвидный, то есть покупателя сложно и долго искать, придется дополнительно скидывать цену.

Учтите, что часто продажа приводит к обязанности уплатить налог. Для большей точности из стоимости актива можно сразу вычесть налог, который возникнет, если продадите актив: учитывать его стоимость после налога. Также можно учитывать комиссионные издержки, например комиссию брокера и биржи при продаже ценных бумаг.

Вот что входит в активы для расчета net worth.

Наличные и безналичные деньги. Это суммы, которые у вас есть в кошельке, на картах, вкладах, накопительных и текущих счетах. Неважно, для какой цели эти деньги. Надо учесть и деньги на текущие расходы, и финансовую подушку, и накопления на какие-то цели. Считаются не только рубли, но и доллары, евро, тенге и так далее.

Не стоит учитывать лимит кредитной карты или карты рассрочки. Это деньги банка, и как только вы ими воспользуетесь, будете должны банку потраченную сумму.

Ценные бумаги. Это стоимость акций, облигаций, паев фондов, которыми вы владеете. Как и в случае с деньгами, неважно, для какой цели вы создали портфель или портфели: важно, что у вас есть такие активы.

Деньги на брокерских счетах и ИИС можно отнести сюда же либо включить их в предыдущий пункт.

Также сюда можно включить активы в виде полисов накопительного и инвестиционного страхования жизни, unit linked и структурных продуктов. Но помните, что досрочный выход из таких программ обычно приводит к тому, что часть суммы теряется. Это стоит учесть.

Драгоценные металлы. Сюда входят как физические металлы в виде монет, слитков, украшений, так и обезличенные металлические счета — ОМС.

Криптовалюты. Это стоимость криптовалют, в том числе стейблкоинов, которые у вас есть. Если же вы инвестируете в криптовалюты через биржевые фонды, ноты — ETN — или акции связанных с криптовалютами компаний, это надо учитывать как ценные бумаги.

Обычные деньги с ваших счетов на криптобиржах можно для удобства отнести сюда же, а можно включить в пункт про наличные и безналичные деньги.

Обязательства других лиц перед вами. Если вам кто-то должен денег, сумму долга стоит учесть в активах. Если вы дали в долг под проценты, то набежавшие проценты тоже считаются.

Сюда в том числе относятся компенсации за причиненный вам ущерб, а также деньги, которые налоговая должна вам вернуть благодаря налоговым вычетам, но еще не перечислила.

Если налоговая уже одобрила вам вычет и вы ждете, что сумма скоро поступит на ваш счет, ее можно учесть в своем богатстве. Либо дождаться поступления этой суммы — тут на ваше усмотрение.

Недвижимость. Это квартира, земельный участок или дом, которыми вы владеете. Даже если недвижимость куплена в ипотеку и кредит еще не погашен, это все равно ваша собственность. В таком случае надо учесть обязательства перед банком, но о них поговорим в следующем разделе.

Сюда же относятся гаражи, парковочные места, кладовки, коммерческая недвижимость. А вот вложения в недвижимость через ЗПИФы, REIT и ETF относятся к ценным бумагам.

Транспорт. Чаще всего это автомобиль. Но возможны и другие варианты: от мотоцикла или квадроцикла до катера.

Иное имущество. Возможно, у вас есть какие-то ценные предметы искусства, например картины. Или коллекция редких предметов, которую удастся продать за значимую для вас сумму. Это могут быть коллекционные вино и виски, элитные часы, сумочки и другие лакшери-предметы, которые вы брали для себя или как инвестицию. Такие вещи стоит учесть в активах.

Обычно нет смысла учитывать имущество, которым вы пользуетесь в быту, наподобие одежды, обуви, смартфона, книг, велосипеда и так далее. Чаще всего их стоимость невелика относительно общего net worth. Кроме того, вряд ли вы станете продавать это имущество ради денег, а еще оно со временем быстро обесценивается.

Но если хотите, можете учесть и стоимость подобных предметов.

Из чего состоят обязательства

Обязательства — liabilities — это то, что вы должны другим людям или организациям. Обязательства надо вычитать из стоимости активов, так что они уменьшают ваш net worth. Вот что в них входит.

Долги друзьям, родственникам и так далее. Это суммы, которые вы взяли в долг у близких. Если брали в долг под проценты, накопившиеся проценты тоже надо учесть.

Кредиты, в том числе ипотека. Это сумма долга перед банком, включая проценты. Какую сумму вы должны по кредиту, можно посмотреть в приложении банка или в личном кабинете на его сайте.

Сюда же относится сумма долга по кредитной карте или карте рассрочки, даже если пока продолжается льготный период. Если у вас есть задолженность перед микрофинансовыми организациями, ее тоже надо учесть, включая проценты.

Налоги. Это сумма, которую вы должны перечислить в бюджет, если получили какой-то доход, облагаемый налогом.

Например, в 2022 году вы продали квартиру через два года владения и получили доход в размере 3 000 000 Р — это уже после вычета расходов на покупку этой квартиры. В 2023 году вам надо будет уплатить 13% НДФЛ, а именно 390 000 Р. Это ваше обязательство перед государством.

Штрафы, компенсации и прочее. Если вам выписали штраф за какое-то нарушение закона, но вы его еще не уплатили, это относится к обязательствам. Стоит его учесть — по крайней мере, если это значимая для вас сумма.

Если вы причинили кому-то ущерб и должны его возместить, сумма будущего возмещения тоже считается вашим обязательством.

Как посчитать net worth

Необходимо суммировать все ваши финансовые и нефинансовые активы и вычесть из них общий размер обязательств. Простой калькулятор для расчета net worth можно сделать самому в эксель- или гугл-таблицах. За основу можно взять наш образец — скачайте себе эту таблицу и добавьте необходимые поля.

Так, строку про ценные бумаги можно разделить на несколько, прописав в каждой отдельный счет, если у вас несколько брокерских счетов. Также можно вести учет одновременно в нескольких валютах, например в рублях и долларах.

Net worth — это разница между стоимостью всех активов и размером обязательств

С чем сравнить net worth и для чего еще он может пригодиться

Данные Credit Suisse. На конец 2020 года net worth среднего взрослого россиянина был 27 162 $. В декабре 2020 года доллар в среднем стоил около 74 Р, то есть это около 2 010 000 Р по курсу на то время.

Из этой суммы финансовые активы составляют 11 261 $, или около 833 000 Р. Это вклады, ценные бумаги и так далее. Нефинансовые активы, то есть в основном жилье, — 18 879 $, или примерно 1 397 000 Р. Из суммы активов вычитаются долги в размере 2978 $ — около 220 000 Р.

Медианное значение net worth равнялось 5431 $, или примерно 402 000 Р. То есть net worth половины взрослых россиян меньше этой величины, а другая половина россиян богаче.

В исследовании, скорее всего, не учитывались стоимость транспортных средств, золотые монеты и слитки, полисы НСЖ и ИСЖ и прочее. Можно предположить, что средний и медианный net worth россиян все же выше.

Способ из книги «Ваш сосед — миллионер». Американские исследователи Томас Стэнли и Уильям Данко предложили посчитать богатство следующим образом: все активы без учета подарков и наследства минус обязательства.

Результат надо сравнить со своим ожидаемым капиталом. Последний считается так: умножьте свой возраст на доход за год из всех источников до удержания налогов и разделите результат на десять.

Если net worth выше ожидаемого капитала хотя бы в два раза, с точки зрения авторов книги вы — отличный накопитель богатства. Если же net worth в два и более раза ниже, то вам плохо удается копить.

Этот способ может плохо подходить тем, кто только начал работать или у кого недавно заметно изменился уровень дохода. Кроме того, на мой взгляд, в России правильнее считать доход после налогов.

Наконец, результаты могут сильно различаться для отдельного человека и для семьи в целом, особенно если у супругов большая разница в доходах или возрасте.

Lifetime wealth ratio. Еще один способ — рассчитать коэффициент накопленного богатства, или lifetime wealth ratio, LWR.

Для этого надо сложить все доходы, которые вы получили в течение жизни: зарплаты, стипендии, подарки и так далее. Сюда же входит стоимость имущества, полученного по наследству. Затем надо разделить ваш капитал на эту сумму доходов за жизнь.

В результате получится LWR — коэффициент накопленного богатства. Он показывает, насколько хорошо вы умеете копить.

Если значение коэффициента ниже 25% и тем более меньше 10%, старайтесь меньше тратить и больше откладывать. Если 25—50%, то все хорошо. Если выше 50% и тем более выше 100%, то вы отлично умеете сохранять капитал.

Но оценка того, насколько вы умеете обращаться с деньгами, довольно субъективна. То, что LWR ниже 25% или 10% означает плохие навыки, необоснованно. Вместо этого могло быть число 30% или 14%. Впрочем, у способа из книги «Ваш сосед — миллионер» такой же недостаток.

Другой минус этого способа в том, что не учитывается инфляция. Концепцию придумали несколько лет назад в США, где инфляция последние десятилетия была относительно невысокой.

Однако в России инфляция выше, и заработанные десять лет назад 100 000 Р — гораздо большая сумма, чем 100 000 Р в середине 2022 года. Но если пересчитывать все с учетом инфляции, расчет станет заметно сложнее. А ведь тут и так расчет непростой: надо вспомнить все доходы за всю жизнь.

Уровни финансовой свободы. Павел Комаровский, автор проекта Rational Answer, предложил измерить коэффициент финансовой свободы. Для этого надо net worth разделить на годовые расходы — и возможна такая градация:

Долговая яма: коэффициент финансовой свободы < 0. Обязательства превышают активы. Необходимость обслуживать долг существенно ограничивает свободу принятия решений, постоянно есть риск неконтролируемого роста долга.

Шаткий баланс: коэффициент > 0. Активы уже сбалансированы с обязательствами, однако любая финансовая неприятность может отбросить на предыдущий уровень.

Подушка безопасности: коэффициент > 0,25. Накопленный капитал позволяет не бояться временной потери дохода, денег хватит хотя бы на три месяца жизни.

Взлетная полоса: коэффициент > 1. Появляются долгосрочные инвестиции, повышается способность брать на себя риски в попытке выйти на качественно новый уровень доходов.

Набор высоты: коэффициент > 5. Капитал способен принести заметный доход, если грамотно управлять деньгами. На этом уровне особенно важно закрепить навыки эффективного управления капиталом.

Финансовая стабильность: коэффициент > 15. Капитал обеспечивает достаточный уровень комфорта, чтобы искать себя и те способы потратить свое время, которые по-настоящему вдохновляют.

Финансовая независимость: коэффициент > 30. Такой капитал способен полностью покрыть текущие расходы. Если разумно его инвестировать, вполне вероятно, что его хватит до конца жизни без необходимости работать.

К финансовой независимости — уровень 7 — близко правило 4%, описывающее желательный размер пенсионного капитала: хотя бы 25 годовых расходов на момент выхода на пенсию. 30 годовых расходов вместо 25 — запас, чтобы учесть комиссии, налоги, непредвиденные события.

Для более точного расчета коэффициента в случае, если человек живет в своей квартире без ипотеки и не тратит деньги на жилье, автор предлагает к обычным расходам добавлять траты на аренду подобного жилья.

Собственные прошлые данные. Пожалуй, самый полезный вариант — регулярно записывать размер своего net worth. Например, можно делать это раз в месяц или квартал и использовать эксель- или гугл-таблицу.

Это позволит отслеживать динамику: станет понятно, растет ваш капитал или нет. Можно вести учет не только в рублях, но и в долларах, евро или иной валюте. Это полезно, если вы, например, планируете переезд в другую страну.

С чем бы вы ни сравнивали свой net worth, важно, чтобы использовалась сопоставимая методология. Если методы подсчета будут различаться, сравнение окажется менее полезным.

Как повысить net worth

Net worth — это активы минус обязательства. Значит, для его увеличения нужно наращивать стоимость активов в собственности и уменьшать размер долгов.

При этом вряд ли разумно ставить цель максимально нарастить net worth. Это может привести к тому, что снизится уровень жизни и даже не будет мотивации развиваться ради роста дохода. Нужен баланс между тратами сейчас и ростом капитала.

Тем не менее более высокий net worth означает большее богатство. Это позволит повысить уровень жизни, раньше достичь финансовой независимости, дать детям лучшее образование и дополнительные возможности.

Вот что может помочь в увеличении капитала.

Больше откладывать и инвестировать. Для этого, вероятно, придется обдумать способы повысить доход. Возможные варианты: переговоры с руководителем, карьерный рост, смена работодателя или профессии.

Еще один вариант — свой бизнес. Это непросто и довольно рискованно, но в случае успеха доход может вырасти во много раз.

Кроме того, нужно следить за расходами. В том числе полезно вести бюджет, стараться не допускать спонтанных трат, сравнивать цены в разных магазинах хотя бы в случае с дорогостоящими товарами и так далее.

Чтобы капитал рос быстрее, стоит инвестировать в ценные бумаги и недвижимость, а не держать все на вкладах и тем более в виде наличных.

Инвестировать с большей доходностью. Чем больше доходность ваших инвестиций, тем быстрее растет капитал. Чтобы повысить доходность, можно увеличить долю акций в портфеле, использовать высокодоходные облигации, выбирать фонды с меньшим уровнем расходов.

Но помните: более высокая доходность обычно связана с более высоким риском понести убыток. В инвестициях нет гарантий. Кроме того, сейчас при вложениях в иностранные бумаги возможны проблемы с доступом к активам из-за санкций.

Оптимизировать налоги. Стоит по максимуму использовать налоговые вычеты, чтобы законно не платить НДФЛ и возвращать уже уплаченный в бюджет. Это в том числе вычеты за использование ИИС, за долгосрочное владение ценными бумагами, за покупку жилья и использование платных медицинских или образовательных услуг.

Гасить долги. Если у вас есть кредиты или вы брали в долг у кого-то под проценты, их стоит гасить досрочно. Это примерно то же самое, что вложить деньги под доходность, равную процентной ставке по долгу.

Если же у вас есть возможность вложить деньги с доходностью выше процентов по долгу, нет особого смысла погашать долг досрочно. По крайней мере, если долг и платежи по нему не вызывают дискомфорта. И тем более нет смысла досрочно погашать долг, на который не начисляются проценты.

Запомнить

Net worth — это величина богатства человека, семьи или организации. Рассчитывается как стоимость активов в собственности минус обязательства.

Финансовые активы — это деньги в разных видах, ценные бумаги и прочее. Нефинансовые — недвижимость, транспорт и подобное имущество.

То, что используется в повседневной жизни, например смартфон или одежда, обычно нет смысла учитывать в активах: стоимость небольшая и со временем снижается, а еще вряд ли вы будете их продавать.

Обязательства — это различные долги и кредиты, а также проценты по ним. Обязательства уменьшают размер капитала.

Имеет смысл периодически записывать размер своего net worth, например раз в месяц или квартал. Это позволит понять, растет ли ваш капитал.

Чтобы капитал рос быстрее, стоит больше откладывать и инвестировать, стремиться к большей доходности вложений и рационально тратить деньги. Также желательно досрочно гасить дорогостоящие кредиты, чтобы сэкономить на процентах, и использовать налоговые вычеты.

В личных финансах есть важный термин — net worth. С английского это переводится как «чистая стоимость» или «чистый капитал», то есть речь идет о величине богатства человека или семьи.

Net worth рассчитывается как стоимость всего имущества в собственности за минусом долгов и обязательств. При этом имуществом выступает все, что имеет денежное выражение: от наличности и ценных бумаг до недвижимости и автомобиля.

Знание величины net worth позволяет понять, насколько вы богаты, в том числе в сравнении с другими людьми. А если регулярно записывать net worth, например первого числа каждого месяца, можно отслеживать свой финансовый прогресс.

Расскажу, как правильно посчитать net worth и с чем можно сравнить результат. Также в статье есть калькулятор, куда достаточно вставить числа и получить результат.

Слова net worth, «капитал» и «богатство» далее будут использоваться как синонимы.

Из чего состоят активы

Активы — assets — это все, чем вы владеете и что стоит денег. Стоимость активов — сумма, за которую их сейчас можно продать, а не сумма, которую вы когда-то уплатили.

Активы можно поделить на финансовые и нефинансовые. К первым относятся деньги в разных формах, ценные бумаги и так далее, ко вторым — различное имущество вроде недвижимости и автомобиля. Денежные потоки, например будущие купоны от облигаций или платежи от арендатора вашей недвижимости, не считаются — важна стоимость имущества.

Бывает сложно оценить стоимость нефинансового актива, тех же драгоценностей. Можно исходить из примерной оценки, при этом лучше занизить стоимость, чем пребывать в иллюзиях, что ваше имущество стоит заметно дороже, чем на самом деле. А если предмет малоликвидный, то есть покупателя сложно и долго искать, придется дополнительно скидывать цену.

Учтите, что часто продажа приводит к обязанности уплатить налог. Для большей точности из стоимости актива можно сразу вычесть налог, который возникнет, если продадите актив: учитывать его стоимость после налога. Также можно учитывать комиссионные издержки, например комиссию брокера и биржи при продаже ценных бумаг.

Вот что входит в активы для расчета net worth.

Наличные и безналичные деньги. Это суммы, которые у вас есть в кошельке, на картах, вкладах, накопительных и текущих счетах. Неважно, для какой цели эти деньги. Надо учесть и деньги на текущие расходы, и финансовую подушку, и накопления на какие-то цели. Считаются не только рубли, но и доллары, евро, тенге и так далее.

Не стоит учитывать лимит кредитной карты или карты рассрочки. Это деньги банка, и как только вы ими воспользуетесь, будете должны банку потраченную сумму.

Ценные бумаги. Это стоимость акций, облигаций, паев фондов, которыми вы владеете. Как и в случае с деньгами, неважно, для какой цели вы создали портфель или портфели: важно, что у вас есть такие активы.

Деньги на брокерских счетах и ИИС можно отнести сюда же либо включить их в предыдущий пункт.

Также сюда можно включить активы в виде полисов накопительного и инвестиционного страхования жизни, unit linked и структурных продуктов. Но помните, что досрочный выход из таких программ обычно приводит к тому, что часть суммы теряется. Это стоит учесть.

Драгоценные металлы. Сюда входят как физические металлы в виде монет, слитков, украшений, так и обезличенные металлические счета — ОМС.

Криптовалюты. Это стоимость криптовалют, в том числе стейблкоинов, которые у вас есть. Если же вы инвестируете в криптовалюты через биржевые фонды, ноты — ETN — или акции связанных с криптовалютами компаний, это надо учитывать как ценные бумаги.

Обычные деньги с ваших счетов на криптобиржах можно для удобства отнести сюда же, а можно включить в пункт про наличные и безналичные деньги.

Обязательства других лиц перед вами. Если вам кто-то должен денег, сумму долга стоит учесть в активах. Если вы дали в долг под проценты, то набежавшие проценты тоже считаются.

Сюда в том числе относятся компенсации за причиненный вам ущерб, а также деньги, которые налоговая должна вам вернуть благодаря налоговым вычетам, но еще не перечислила.

Например, если вы используете ИИС с вычетом на взнос (тип А), то при пополнении счета можете рассчитывать на возврат НДФЛ в размере 13% от внесенной на ИИС суммы. При этом возврат не может превышать 52 000 Р за год, то есть 13% от 400 000 Р, и превышать НДФЛ за тот же год.

Если налоговая уже одобрила вам вычет и вы ждете, что сумма скоро поступит на ваш счет, ее можно учесть в своем богатстве. Либо дождаться поступления этой суммы — тут на ваше усмотрение.

Недвижимость. Это квартира, земельный участок или дом, которыми вы владеете. Даже если недвижимость куплена в ипотеку и кредит еще не погашен, это все равно ваша собственность. В таком случае надо учесть обязательства перед банком, но о них поговорим в следующем разделе.

Сюда же относятся гаражи, парковочные места, кладовки, коммерческая недвижимость. А вот вложения в недвижимость через ЗПИФы, REIT и ETF относятся к ценным бумагам.

Транспорт. Чаще всего это автомобиль. Но возможны и другие варианты: от мотоцикла или квадроцикла до катера.

Иное имущество. Возможно, у вас есть какие-то ценные предметы искусства, например картины. Или коллекция редких предметов, которую удастся продать за значимую для вас сумму. Это могут быть коллекционные вино и виски, элитные часы, сумочки и другие лакшери-предметы, которые вы брали для себя или как инвестицию. Такие вещи стоит учесть в активах.

Обычно нет смысла учитывать имущество, которым вы пользуетесь в быту, наподобие одежды, обуви, смартфона, книг, велосипеда и так далее. Чаще всего их стоимость невелика относительно общего net worth. Кроме того, вряд ли вы станете продавать это имущество ради денег, а еще оно со временем быстро обесценивается.

Но если хотите, можете учесть и стоимость подобных предметов.

Из чего состоят обязательства

Обязательства — liabilities — это то, что вы должны другим людям или организациям. Обязательства надо вычитать из стоимости активов, так что они уменьшают ваш net worth. Вот что в них входит.

Долги друзьям, родственникам и так далее. Это суммы, которые вы взяли в долг у близких. Если брали в долг под проценты, накопившиеся проценты тоже надо учесть.

Кредиты, в том числе ипотека. Это сумма долга перед банком, включая проценты. Какую сумму вы должны по кредиту, можно посмотреть в приложении банка или в личном кабинете на его сайте.

Сюда же относится сумма долга по кредитной карте или карте рассрочки, даже если пока продолжается льготный период. Если у вас есть задолженность перед микрофинансовыми организациями, ее тоже надо учесть, включая проценты.

Налоги. Это сумма, которую вы должны перечислить в бюджет, если получили какой-то доход, облагаемый налогом.

Например, в 2022 году вы продали квартиру через два года владения и получили доход в размере 3 000 000 Р — это уже после вычета расходов на покупку этой квартиры. В 2023 году вам надо будет уплатить 13% НДФЛ, а именно 390 000 Р. Это ваше обязательство перед государством.

Штрафы, компенсации и прочее. Если вам выписали штраф за какое-то нарушение закона, но вы его еще не уплатили, это относится к обязательствам. Стоит его учесть — по крайней мере, если это значимая для вас сумма.

Если вы причинили кому-то ущерб и должны его возместить, сумма будущего возмещения тоже считается вашим обязательством.

Как посчитать net worth

Необходимо суммировать все ваши финансовые и нефинансовые активы и вычесть из них общий размер обязательств. Простой калькулятор для расчета net worth можно сделать самому в эксель- или гугл-таблицах. За основу можно взять наш образец — скачайте себе эту таблицу и добавьте необходимые поля.

Так, строку про ценные бумаги можно разделить на несколько, прописав в каждой отдельный счет, если у вас несколько брокерских счетов. Также можно вести учет одновременно в нескольких валютах, например в рублях и долларах.

Net worth — это разница между стоимостью всех активов и размером обязательств

С чем сравнить net worth и для чего еще он может пригодиться

Данные Credit Suisse. На конец 2020 года net worth среднего взрослого россиянина был 27 162 $. В декабре 2020 года доллар в среднем стоил около 74 Р, то есть это около 2 010 000 Р по курсу на то время.

Из этой суммы финансовые активы составляют 11 261 $, или около 833 000 Р. Это вклады, ценные бумаги и так далее. Нефинансовые активы, то есть в основном жилье, — 18 879 $, или примерно 1 397 000 Р. Из суммы активов вычитаются долги в размере 2978 $ — около 220 000 Р.

Медианное значение net worth равнялось 5431 $, или примерно 402 000 Р. То есть net worth половины взрослых россиян меньше этой величины, а другая половина россиян богаче.

В исследовании, скорее всего, не учитывались стоимость транспортных средств, золотые монеты и слитки, полисы НСЖ и ИСЖ и прочее. Можно предположить, что средний и медианный net worth россиян все же выше.

Способ из книги «Ваш сосед — миллионер». Американские исследователи Томас Стэнли и Уильям Данко предложили посчитать богатство следующим образом: все активы без учета подарков и наследства минус обязательства.

Результат надо сравнить со своим ожидаемым капиталом. Последний считается так: умножьте свой возраст на доход за год из всех источников до удержания налогов и разделите результат на десять.

Если net worth выше ожидаемого капитала хотя бы в два раза, с точки зрения авторов книги вы — отличный накопитель богатства. Если же net worth в два и более раза ниже, то вам плохо удается копить.

Например, Васе 30 лет и его годовой доход составляет 1 000 000 Р. Ожидаемый капитал Васи: 30 × 1 000 000 Р / 10 = 3 000 000 Р.

Допустим, у Васи есть в собственности квартира, поэтому за вычетом всех обязательств его net worth — 7 000 000 Р. Эта сумма более чем в два раза выше ожидаемого капитала, а значит, Вася хорошо справляется с накоплением богатства.

Допустим, у Васи есть в собственности квартира, поэтому за вычетом всех обязательств его net worth — 7 000 000 Р. Эта сумма более чем в два раза выше ожидаемого капитала, а значит, Вася хорошо справляется с накоплением богатства.

Этот способ может плохо подходить тем, кто только начал работать или у кого недавно заметно изменился уровень дохода. Кроме того, на мой взгляд, в России правильнее считать доход после налогов.

Наконец, результаты могут сильно различаться для отдельного человека и для семьи в целом, особенно если у супругов большая разница в доходах или возрасте.

Lifetime wealth ratio. Еще один способ — рассчитать коэффициент накопленного богатства, или lifetime wealth ratio, LWR.

Для этого надо сложить все доходы, которые вы получили в течение жизни: зарплаты, стипендии, подарки и так далее. Сюда же входит стоимость имущества, полученного по наследству. Затем надо разделить ваш капитал на эту сумму доходов за жизнь.

В результате получится LWR — коэффициент накопленного богатства. Он показывает, насколько хорошо вы умеете копить.

Если значение коэффициента ниже 25% и тем более меньше 10%, старайтесь меньше тратить и больше откладывать. Если 25—50%, то все хорошо. Если выше 50% и тем более выше 100%, то вы отлично умеете сохранять капитал.

Например, капитал Пети 4 500 000 Р, а за всю жизнь он заработал 6 000 000 Р. Делим 4 500 000 Р на 6 000 000 Р и получаем коэффициент 0,75, то есть 75%.

Но оценка того, насколько вы умеете обращаться с деньгами, довольно субъективна. То, что LWR ниже 25% или 10% означает плохие навыки, необоснованно. Вместо этого могло быть число 30% или 14%. Впрочем, у способа из книги «Ваш сосед — миллионер» такой же недостаток.

Другой минус этого способа в том, что не учитывается инфляция. Концепцию придумали несколько лет назад в США, где инфляция последние десятилетия была относительно невысокой.

Однако в России инфляция выше, и заработанные десять лет назад 100 000 Р — гораздо большая сумма, чем 100 000 Р в середине 2022 года. Но если пересчитывать все с учетом инфляции, расчет станет заметно сложнее. А ведь тут и так расчет непростой: надо вспомнить все доходы за всю жизнь.

Уровни финансовой свободы. Павел Комаровский, автор проекта Rational Answer, предложил измерить коэффициент финансовой свободы. Для этого надо net worth разделить на годовые расходы — и возможна такая градация:

Долговая яма: коэффициент финансовой свободы < 0. Обязательства превышают активы. Необходимость обслуживать долг существенно ограничивает свободу принятия решений, постоянно есть риск неконтролируемого роста долга.

Шаткий баланс: коэффициент > 0. Активы уже сбалансированы с обязательствами, однако любая финансовая неприятность может отбросить на предыдущий уровень.

Подушка безопасности: коэффициент > 0,25. Накопленный капитал позволяет не бояться временной потери дохода, денег хватит хотя бы на три месяца жизни.

Взлетная полоса: коэффициент > 1. Появляются долгосрочные инвестиции, повышается способность брать на себя риски в попытке выйти на качественно новый уровень доходов.

Набор высоты: коэффициент > 5. Капитал способен принести заметный доход, если грамотно управлять деньгами. На этом уровне особенно важно закрепить навыки эффективного управления капиталом.

Финансовая стабильность: коэффициент > 15. Капитал обеспечивает достаточный уровень комфорта, чтобы искать себя и те способы потратить свое время, которые по-настоящему вдохновляют.

Финансовая независимость: коэффициент > 30. Такой капитал способен полностью покрыть текущие расходы. Если разумно его инвестировать, вполне вероятно, что его хватит до конца жизни без необходимости работать.

Например, у Ани активов на 2 100 000 Р. Долгов у нее на 100 000 Р. В год она тратит 800 000 Р. Делим 2 000 000 Р на 800 000 Р и получаем коэффициент 2,5. Таким образом, Аня находится на стадии «взлетная полоса».

Если бы у нее было 500 000 Р активов, а долги равны 700 000 Р, получилось бы, что она в долговой яме с коэффициентом финансовой свободы ниже 0: долгов больше, чем имущества.

Если бы у нее было 500 000 Р активов, а долги равны 700 000 Р, получилось бы, что она в долговой яме с коэффициентом финансовой свободы ниже 0: долгов больше, чем имущества.

К финансовой независимости — уровень 7 — близко правило 4%, описывающее желательный размер пенсионного капитала: хотя бы 25 годовых расходов на момент выхода на пенсию. 30 годовых расходов вместо 25 — запас, чтобы учесть комиссии, налоги, непредвиденные события.

Для более точного расчета коэффициента в случае, если человек живет в своей квартире без ипотеки и не тратит деньги на жилье, автор предлагает к обычным расходам добавлять траты на аренду подобного жилья.

Собственные прошлые данные. Пожалуй, самый полезный вариант — регулярно записывать размер своего net worth. Например, можно делать это раз в месяц или квартал и использовать эксель- или гугл-таблицу.

Это позволит отслеживать динамику: станет понятно, растет ваш капитал или нет. Можно вести учет не только в рублях, но и в долларах, евро или иной валюте. Это полезно, если вы, например, планируете переезд в другую страну.

С чем бы вы ни сравнивали свой net worth, важно, чтобы использовалась сопоставимая методология. Если методы подсчета будут различаться, сравнение окажется менее полезным.

Как повысить net worth

Net worth — это активы минус обязательства. Значит, для его увеличения нужно наращивать стоимость активов в собственности и уменьшать размер долгов.

При этом вряд ли разумно ставить цель максимально нарастить net worth. Это может привести к тому, что снизится уровень жизни и даже не будет мотивации развиваться ради роста дохода. Нужен баланс между тратами сейчас и ростом капитала.

Тем не менее более высокий net worth означает большее богатство. Это позволит повысить уровень жизни, раньше достичь финансовой независимости, дать детям лучшее образование и дополнительные возможности.

Вот что может помочь в увеличении капитала.

Больше откладывать и инвестировать. Для этого, вероятно, придется обдумать способы повысить доход. Возможные варианты: переговоры с руководителем, карьерный рост, смена работодателя или профессии.

Еще один вариант — свой бизнес. Это непросто и довольно рискованно, но в случае успеха доход может вырасти во много раз.

Кроме того, нужно следить за расходами. В том числе полезно вести бюджет, стараться не допускать спонтанных трат, сравнивать цены в разных магазинах хотя бы в случае с дорогостоящими товарами и так далее.

Чтобы капитал рос быстрее, стоит инвестировать в ценные бумаги и недвижимость, а не держать все на вкладах и тем более в виде наличных.

Инвестировать с большей доходностью. Чем больше доходность ваших инвестиций, тем быстрее растет капитал. Чтобы повысить доходность, можно увеличить долю акций в портфеле, использовать высокодоходные облигации, выбирать фонды с меньшим уровнем расходов.

Но помните: более высокая доходность обычно связана с более высоким риском понести убыток. В инвестициях нет гарантий. Кроме того, сейчас при вложениях в иностранные бумаги возможны проблемы с доступом к активам из-за санкций.

Оптимизировать налоги. Стоит по максимуму использовать налоговые вычеты, чтобы законно не платить НДФЛ и возвращать уже уплаченный в бюджет. Это в том числе вычеты за использование ИИС, за долгосрочное владение ценными бумагами, за покупку жилья и использование платных медицинских или образовательных услуг.

Гасить долги. Если у вас есть кредиты или вы брали в долг у кого-то под проценты, их стоит гасить досрочно. Это примерно то же самое, что вложить деньги под доходность, равную процентной ставке по долгу.

Если же у вас есть возможность вложить деньги с доходностью выше процентов по долгу, нет особого смысла погашать долг досрочно. По крайней мере, если долг и платежи по нему не вызывают дискомфорта. И тем более нет смысла досрочно погашать долг, на который не начисляются проценты.

Запомнить

Net worth — это величина богатства человека, семьи или организации. Рассчитывается как стоимость активов в собственности минус обязательства.

Финансовые активы — это деньги в разных видах, ценные бумаги и прочее. Нефинансовые — недвижимость, транспорт и подобное имущество.

То, что используется в повседневной жизни, например смартфон или одежда, обычно нет смысла учитывать в активах: стоимость небольшая и со временем снижается, а еще вряд ли вы будете их продавать.

Обязательства — это различные долги и кредиты, а также проценты по ним. Обязательства уменьшают размер капитала.

Имеет смысл периодически записывать размер своего net worth, например раз в месяц или квартал. Это позволит понять, растет ли ваш капитал.

Чтобы капитал рос быстрее, стоит больше откладывать и инвестировать, стремиться к большей доходности вложений и рационально тратить деньги. Также желательно досрочно гасить дорогостоящие кредиты, чтобы сэкономить на процентах, и использовать налоговые вычеты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба