21 июня 2022 goldenfront.ru Балковский Дмитрий

Сегодня обсуждаем историческое значение повышения ставок Федеральной резервной системой в прошлую среду, смысл происходящего, неразрешимую дилемму, перед которой стоят кредитно-денежные власти и еще раз посмотрим, как это влияет на рынок ресурсов, включая золото.

И так в среду 15 июня Федеральная резервная система повысила ставку по федеральным фондам на рекордные .75%, доведя тем самым диапазон ставок до 1.50% – 1.75%. Понимаю, что звучит это как белиберда, но все не так сложно, как может показаться на первый взгляд. См. подробности здесь.

Технически по этой ставке американские банки предоставляют в кредит свои избыточные резервы на короткие сроки (обычно на день или менее) другим банкам в рамках системы дробного банковского резервирования.

Но ее истинное значение несравненно важнее, так как вместе с доходностью 10-летней американской облигации, эта ставка показывает, как американские финансовые и экономические вожди видят положение в экономике своей страны.

Монетаризм, господствующая сегодня в мире центральных банков теория, использует манипуляции процентными ставками для управления экономикой, или, по крайней мере, монетаристы пытаются создать такое впечатление.

Суть их вот в чем: для роста экономики нужны низкие или пониженные процентные ставки, так как чем ниже ставка по кредиту, тем больший его размер вы можете себе позволить, тем самым увеличивая размер проекта, устраивая на работу больше людей и если все это растянуть на целую страну, вы получаете рост экономики. Все это в еще больше относится к способности банков и профессиональных инвесторов создавать долги и запускать заранее убыточные проекты. Поэтому в периоды экономического спада ЦБ снижает ставки.

Ставки также должны находиться на какой-то значительной высоте перед началом экономического спада, чтобы с помощью их снижения вызвать к жизни новый период роста.

В периоды слишком сильного роста появляется угроза инфляции и тогда ЦБ ставки повышает, чтобы как любят говорить в ФРС «сбить пену». По крайней мере так все работало в период с начала 1980-х по 2007-й год, в так называемый золотой период. Еще раз оговорюсь, что по вопросу работало ли все это в принципе, или такой длительный период экономического роста объясняется другими причинами, а ЦБ просто прицепились к подножке, есть много разных мнений, но давайте предположим, что все было так, как говорят нам центральные банкиры.

Но, как вы, наверное, знаете, в 2008 году все изменилось, потому что кризис оказался настолько серьезным, что поставил на кон само выживание системы, и, как следствие, репутации ФРС, как мудрого и беспристрастного арбитра экономики. Хотя эта организация, что бы там ни писали в российских левых блогах, всегда была служанкой банкстеров и политиков, беспрекословно исполняя их волю. Поэтому ставка рухнула почти до нуля. Все для спасения банков, естественно.

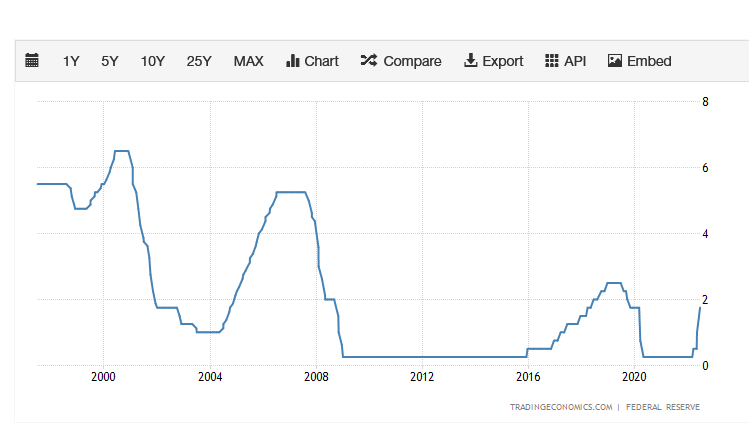

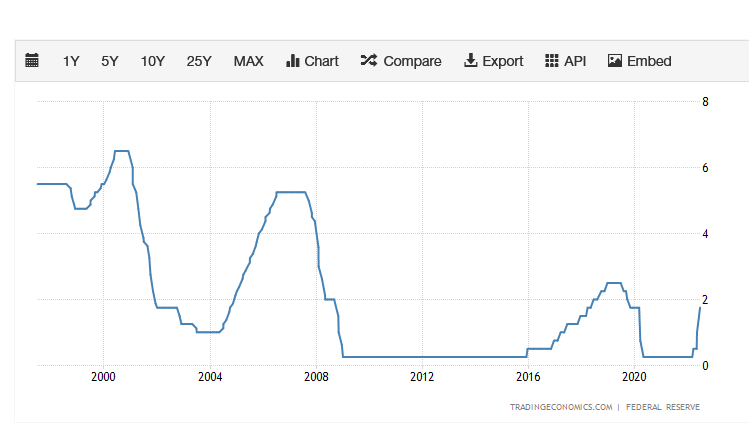

Все это наглядно демонстрирует исторический график этой метрики.

Обратите внимание на мощное падение в период кризиса 2007-2009 гг, затем ползание по дну до декабря 2015 года и робкие попытки поднять ставки в золотые годы Трампа (Trump). И, что важно, резкое снижение на осенью 2019 года в ответ на начавшийся тогда крах финансовых рынков и падение в пол в марте 2020 года, вызванное новой рецессией и эпидемией насморка и кашля, которое продлилось более 2 лет и теперь закончилось.

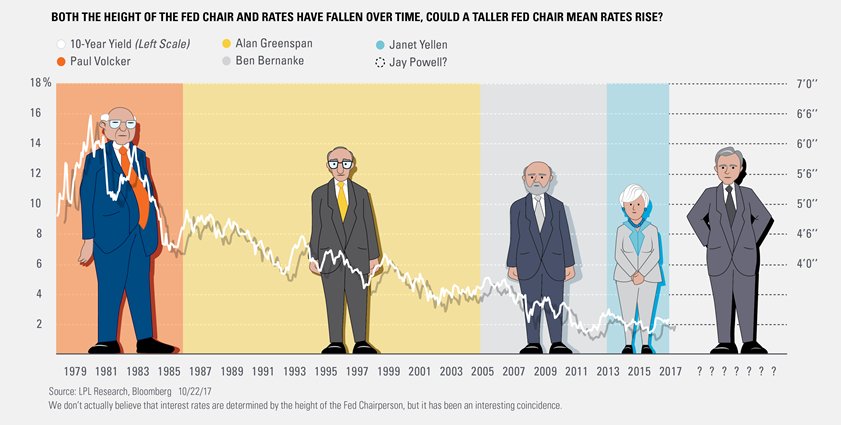

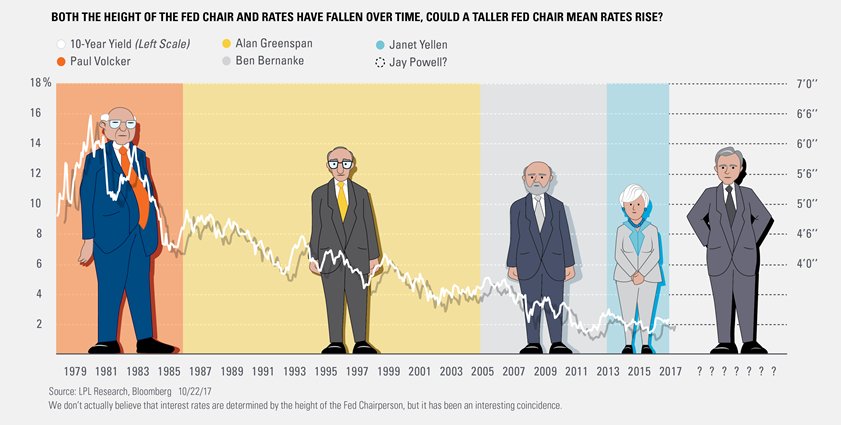

Почему кредитно-денежным властям после кризиса 2008 года так и не удалось нормализовать процентные ставки, если сравнить их с уровнями конца прошлого столетия и начала текущего? Потому что нормализация их хотя бы до уже и так не очень высоких уровней 1990-х и первых семи лет нулевых означала бы одновременный крах всех тех гигантских пузырей – облигаций, акций, криптовалют и, конечно же, недвижимости, которые поддерживают иллюзию процветания и экономической стабильности в развитом мире последние 15 лет. А этого себе никто позволить не может. Вот этот забавный график, сравнивающий уровни процентных ставок с ростом председателей ФРС, показывает эту динамику:

Левая шкала показывает уровень процентных ставок, а правая – рост в футах и дюймах последовательных глав ФРС. «Высокий» Пол Волькер (Paul Volcker) был действительно очень высоким и точно также высоко загнал процентные ставки в борьбе с бушевавшей тогда инфляцией. А, как я уже много раз говорил, именно период конца 1970-х – начала 1980-х гг, напоминает ситуацию сегодня. И вот как он боролся с высокой инфляцией, и я подчеркиваю, что тогда у кредитно-денежных властей была воля бороться, а не изображать борьбу.

Если сегодняшнее повышение на .75% вызвало усиление резкое темпов падения фондового рынка, криптовалют и всего остального, представьте, как сегодняшние избалованные нулевыми процентными ставками рынки отреагировали бы на единовременное повышение ставок на 5.25%, как это сделал Волькер в марте 1980 года. Или еще на 5% в том же марте или на 4% в апреле 1981 года. Снижал он ставки также решительно. Например, на 8.5% в апреле того же 1980 года. См. подробности здесь.

Не удивительно, что тогда инфляцию удалось взять под контроль и период низкой инфляции продлился 40 лет.

К нашему большому сожалению, финансовая и экономическая ситуация сегодня настолько катастрофическая, что даже решительность Волькера не решила бы этой проблемы. Сочетание долгового, фондового, энергетического, продовольственного, политического и инфляционного кризисов похоронят эту систему, а восстать из пепла ей не даст демографическая катастрофа, это вымирание, навязанное человечеству самим собой через развал семьи, аборты и всеобщую дегенерацию. В начале 1980-х годов в развитом мире демография была еще относительно здоровой, особенно в сравнении с сегодняшним днем.

То есть смысл и трагедия сегодняшнего повышения ставок заключается в том, что оно достаточно высокое, чтобы нанести смертоносные удары по рынку ипотеки, облигаций, акций и криптовалюты (посмотрите, сколько стоят биткойны 18.06.2022), но слишком мягкое, чтобы справиться с инфляцией.

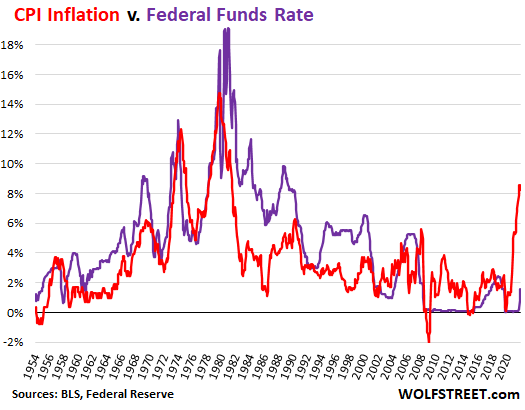

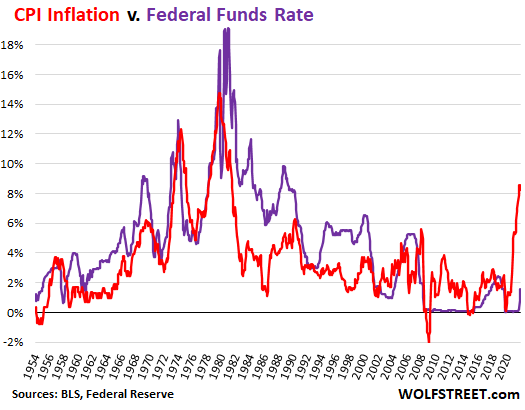

То, что ФРС слишком осторожна, наглядно показывает вот этот график сравнения уровней ставок по федеральным фондам (фиолетовым) с уровнем официальной инфляции в США (красным):

Практически за весь период с 1954 года официальный уровень инфляции оставался ниже процентных ставок, зачастую намного ниже как, например, в период Великой инфляции 1970-х годов и далее. Заметное изменение произошло в этом столетии. Инфляция впервые и сначала довольно робко начала опережать ставки после кризиса доткомов 2000-2001 гг, затем отставание заметно выросло после кризиса 2008 года и улетело в небеса за последний год. Налицо робость кредитно-денежных властей, они понимают, что происходит.

ФРС загнала себя в угол и вероятность того, что с этим кризисом она не справится, очень высока.

* * *

И теперь посмотрим на несколько графиков из свежего ежегодного отчета от компании Incrementum под названием «На золото уповаем 2022» (In gold we trust 2022) – см. здесь, которые помогают еще лучше понять инфляционную ситуацию сегодня в сравнении с прошлым и показывают, что все это означает для рынка товарных ресурсов, который включает в себя золото и другие драгоценные металлы. А он, как мы знаем последние 40 лет тихонько сидел в углу, всеми забытый.

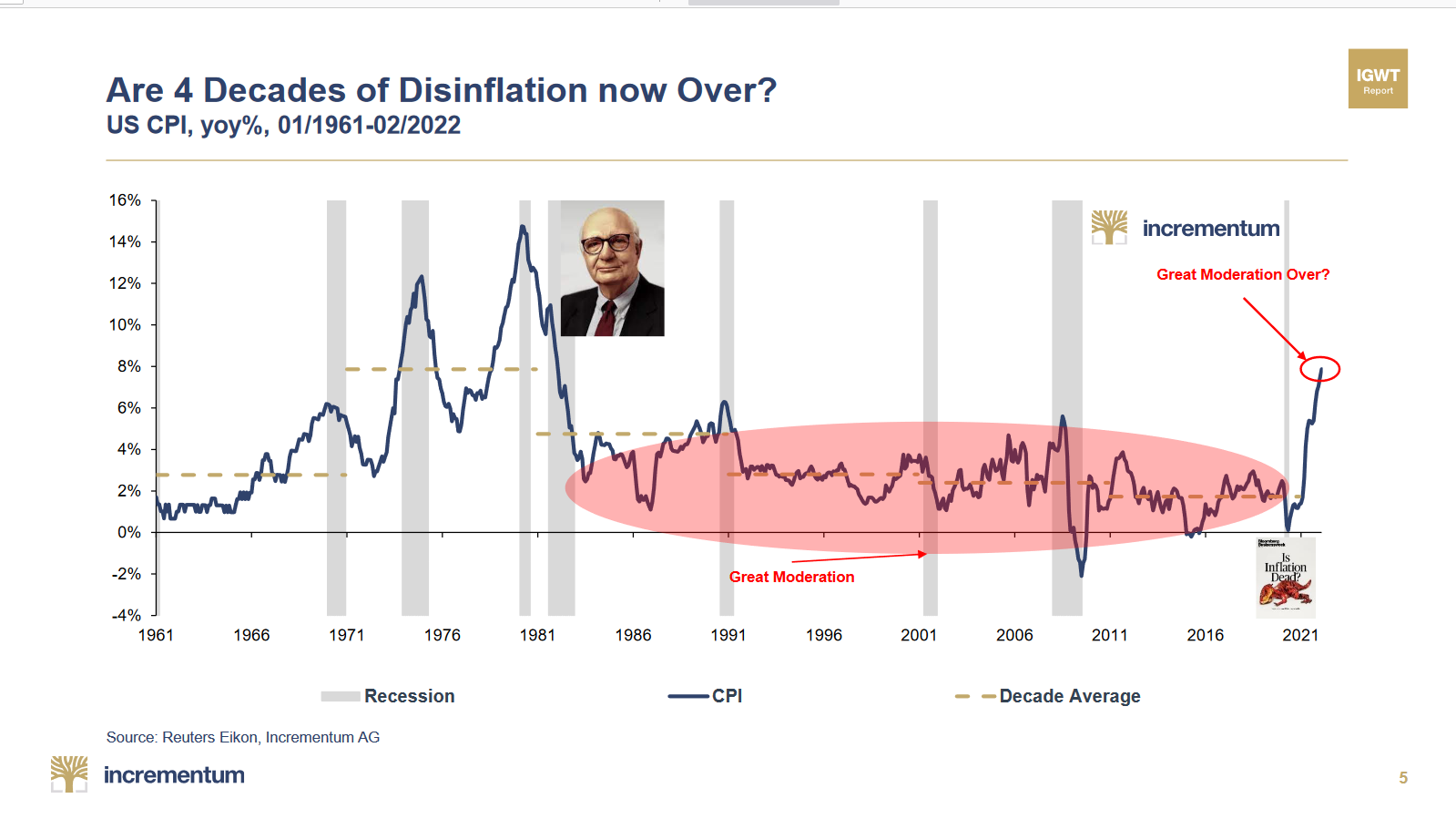

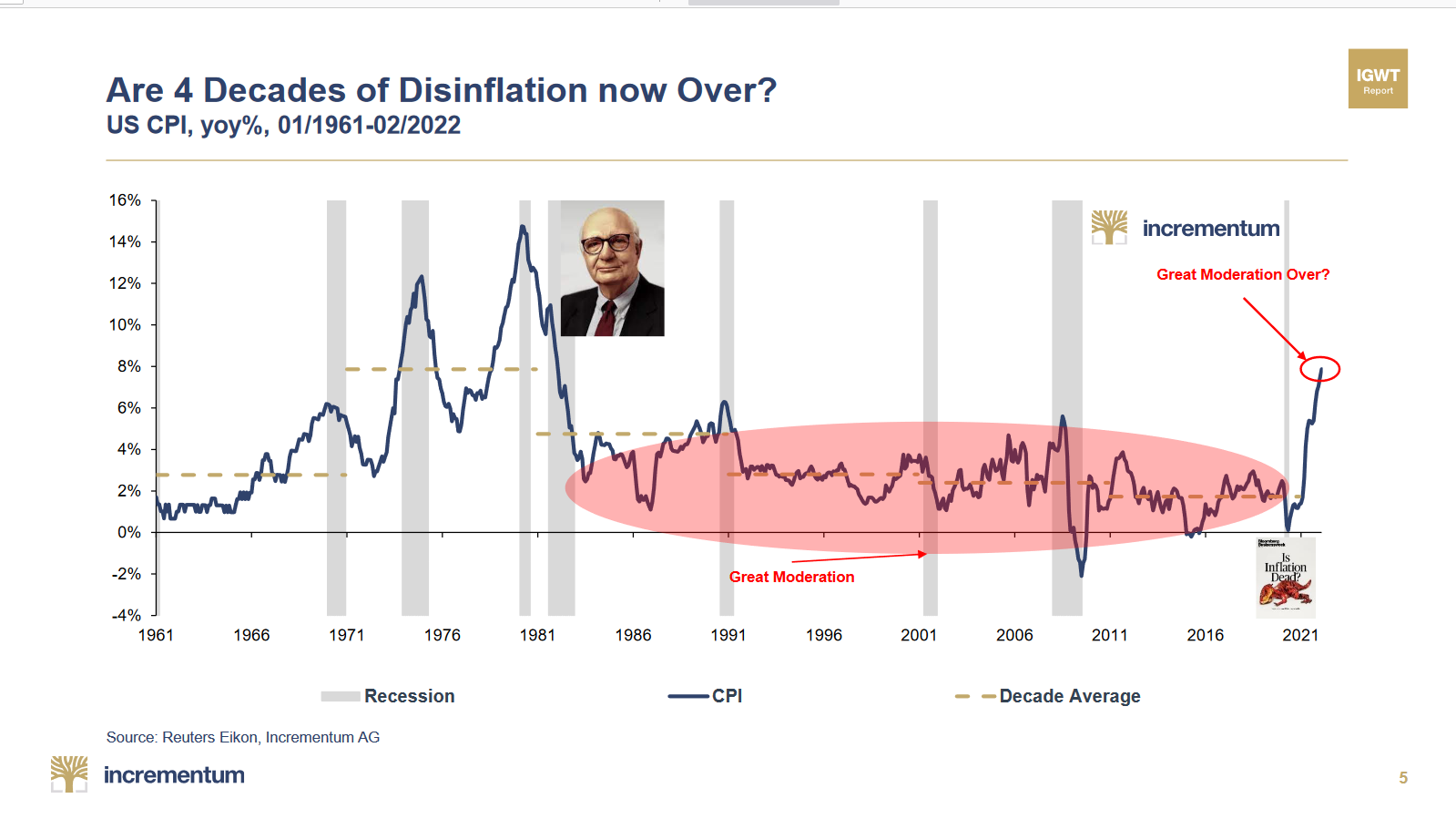

Этот график с портретом Пола Волкера называется «Закончились ли 4 декады дезинфляции?» Синяя кривая показывает нам индекс потребительских цен в США (CPI) c 1961 года. Кстати обратите внимание на то, как он находился практически у нуля в начале 1960-х, затем начал расти после идиотского решения президента Джонсона (Johnson) залезть по уши в конфликт во Вьетнаме в 1965 году, что стало катализатором для Великой инфляции 1970-х. Розовый овал показывает «Великую инфляционную умеренность» последних сорока лет. А взрыв синей кривой показывает события последнего года. Ответ на этот вопрос – да, без всяких сомнений.

Этот график называется «Упорный миф: акции защищают от инфляции». Он на примере тех же самых 1970-х годов показывает, что американские акции (синим), заметно отставали от инфляции (золотым) и лишь после решительных действий Высокого Пола в начале 1980-х стали выглядеть привлекательно. Этот график предназначен специально для сегодняшних счастливых обладателей акций.

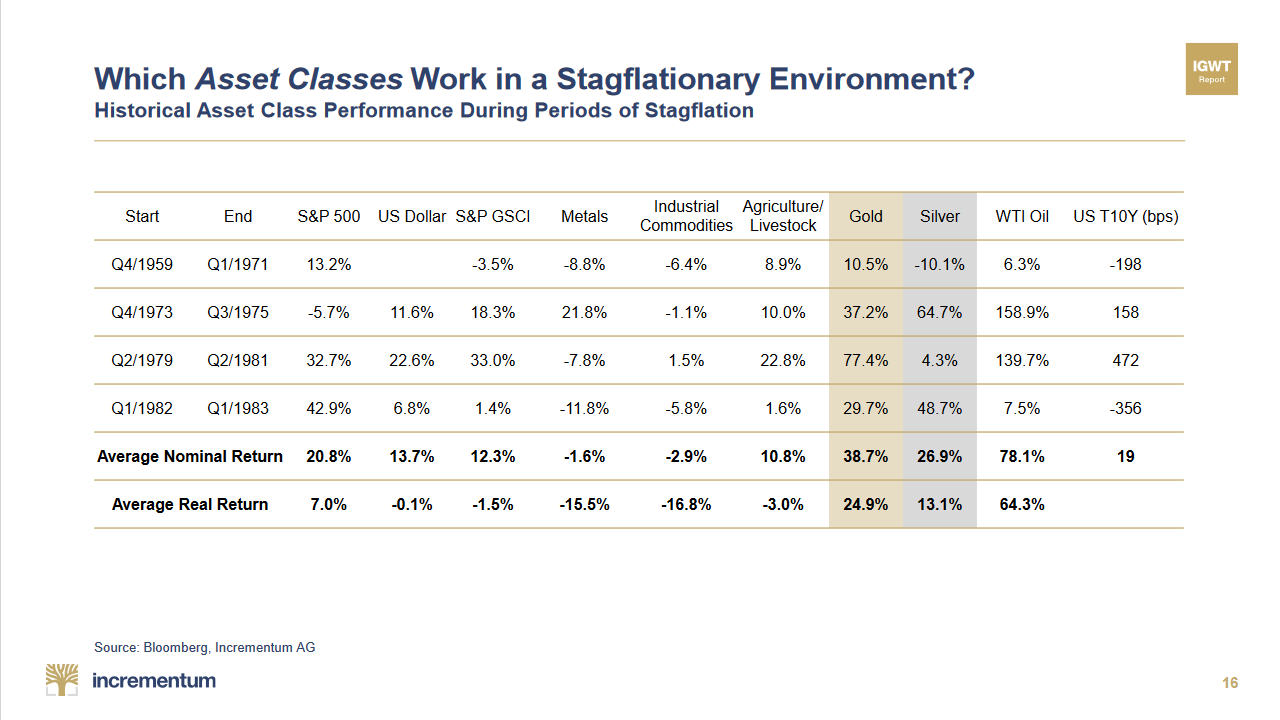

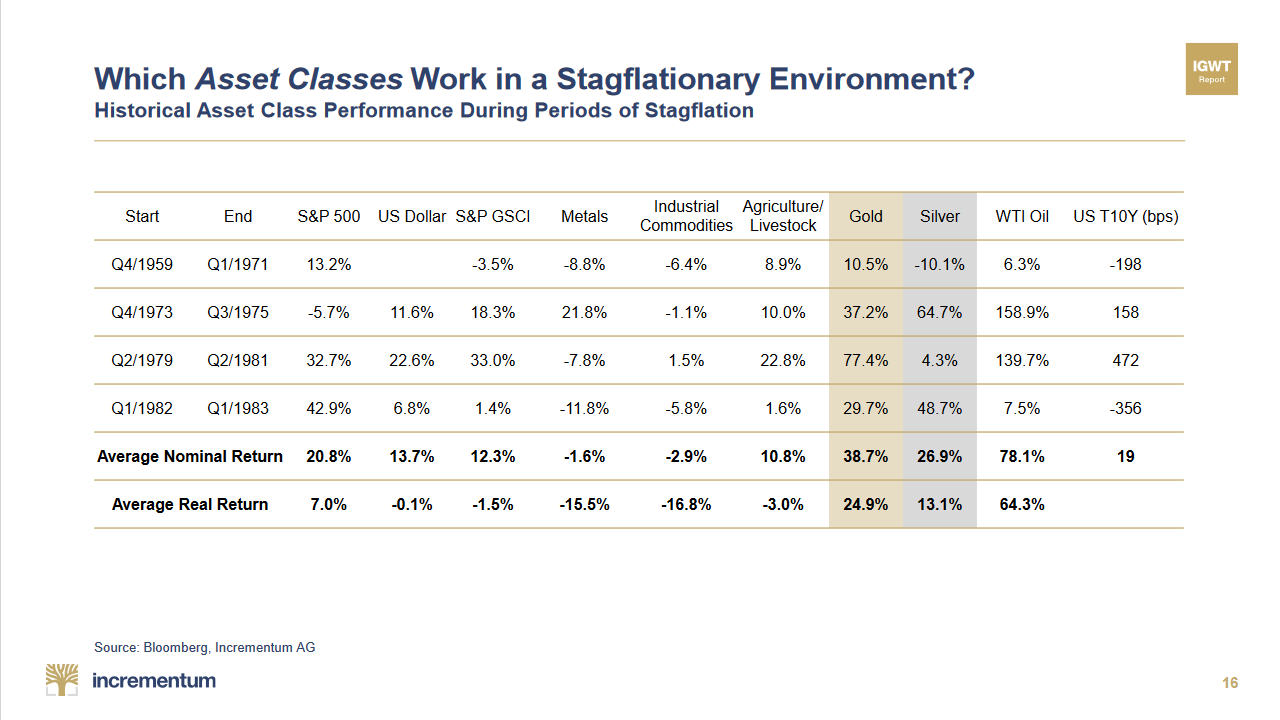

Эта таблица называется «Какие классы активов работают в стагфляционной среде?» Столбцы выделенные золотым и голубым показывают процентные изменения цен на золото и серебро, соответственно. Нас также интересует столбец S&P 500 (третий слева). Таблица очевидно говорит, что драгоценные металлы показывают лучшие, чем акции результаты, как в отдельные периоды стагфляции, так и за все периоды в среднем.

И последние три графика еще раз убедительно показывают, насколько недооценен сегодня весь ресурсный комплекс, частью которого являются драгоценные металлы, несмотря на все инфляции, дефициты, развалы цепочек поставок, пандемии, войны и все остальное.

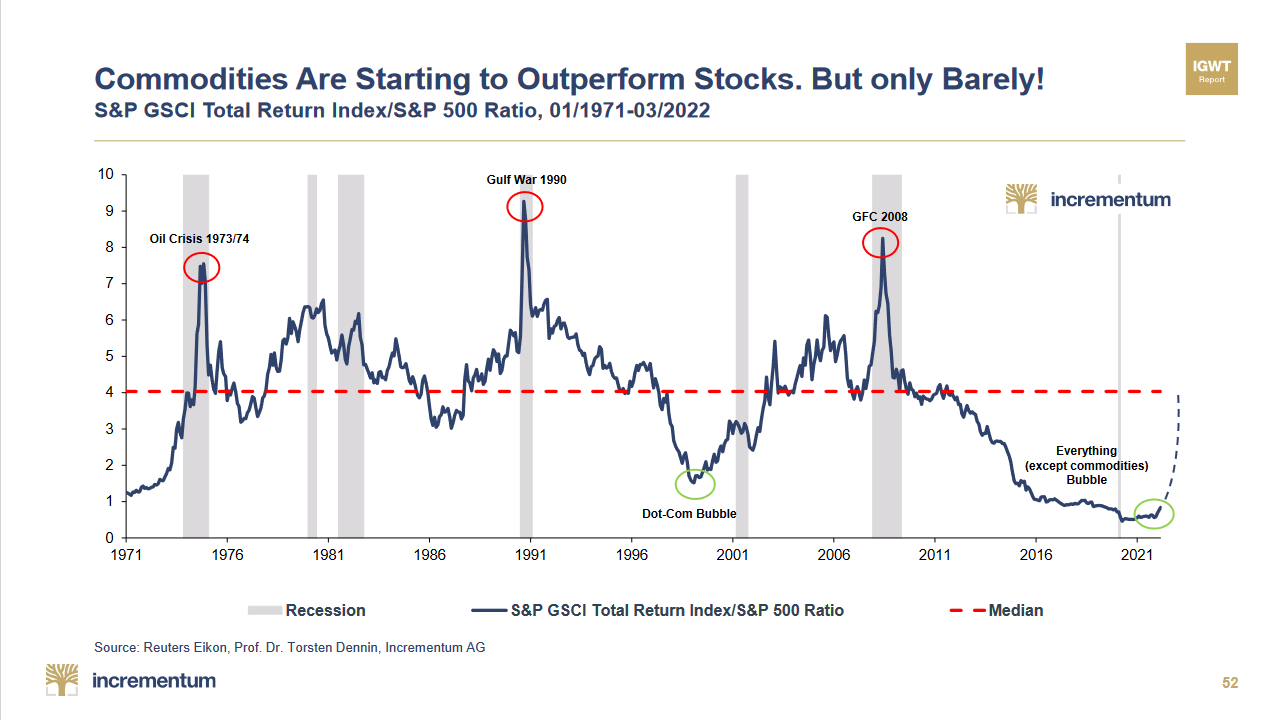

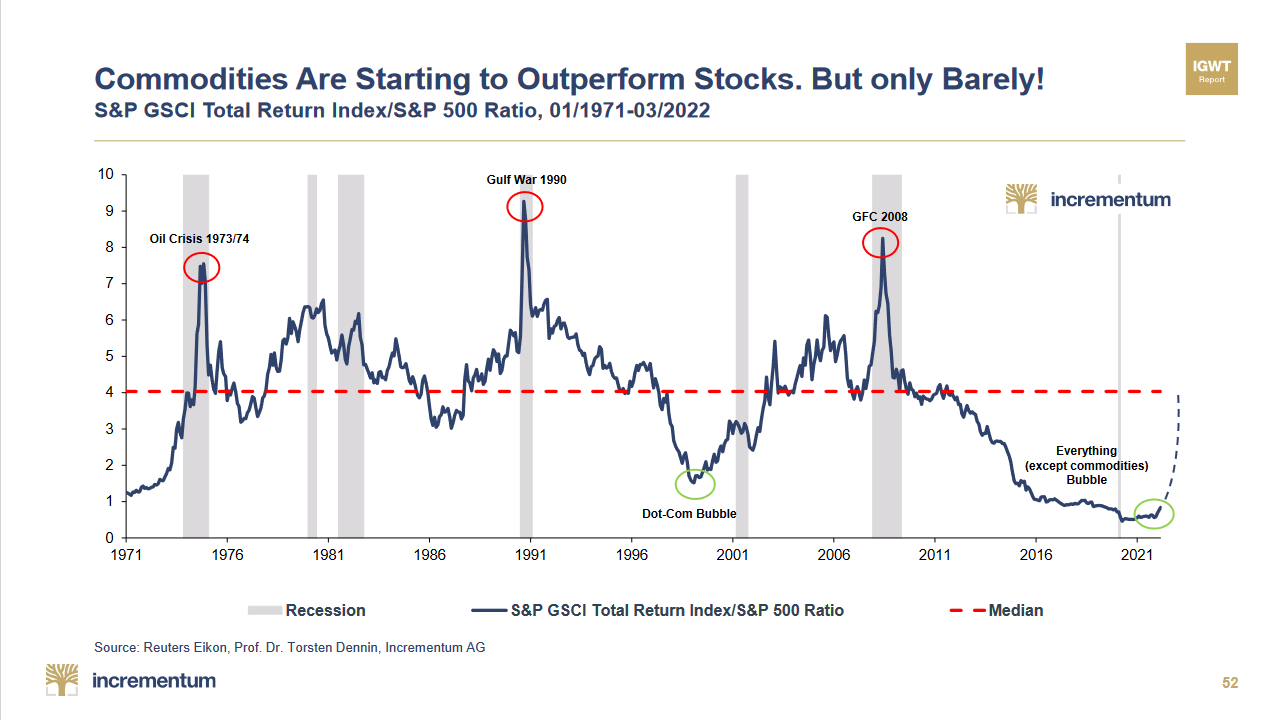

Этот график сравнивает отношение индекса ресурсов S&P GSCI к фондовому индексу S&P 500 с начала 1970-х до марта текущего года. Красным пунктиром показано средневзвешенное значение этого отношения. И как видите в данный момент оно находится на самой низкой отметке за последние 50+ лет.

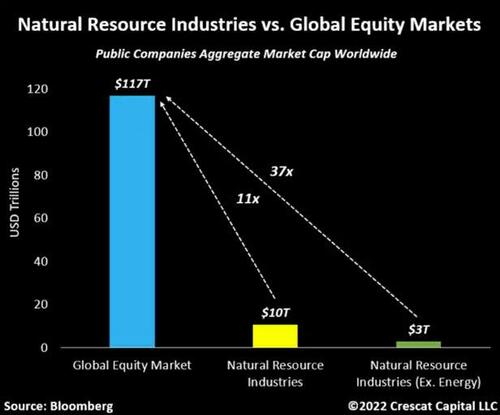

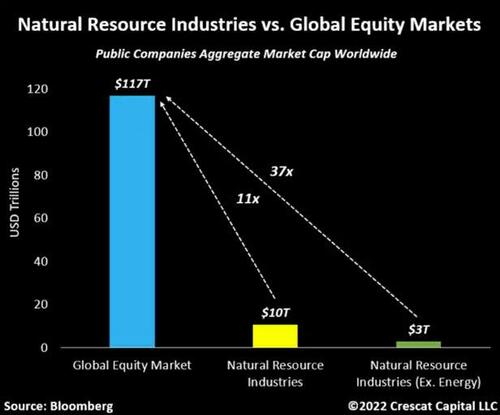

Этот график от Crescat Capital – см. полностью здесь, сравнивает размер капитализации всех публичных компаний в мире (голубым - $117 трлн) с капитализацией всех компаний из индустрии товарных ресурсов (желтым - $10 трлн) (в 11 раз меньше) и с капитализацией всех компаний из индустрии товарных ресурсов за вычетом производителей энергоресурсов (зеленым - $3 трлн) (в 37 раз меньше). Проще говоря акции компаний производителей товарных ресурсов стоят буквально копейки, в грязи валяются. Просто гигантская степень недооценки.

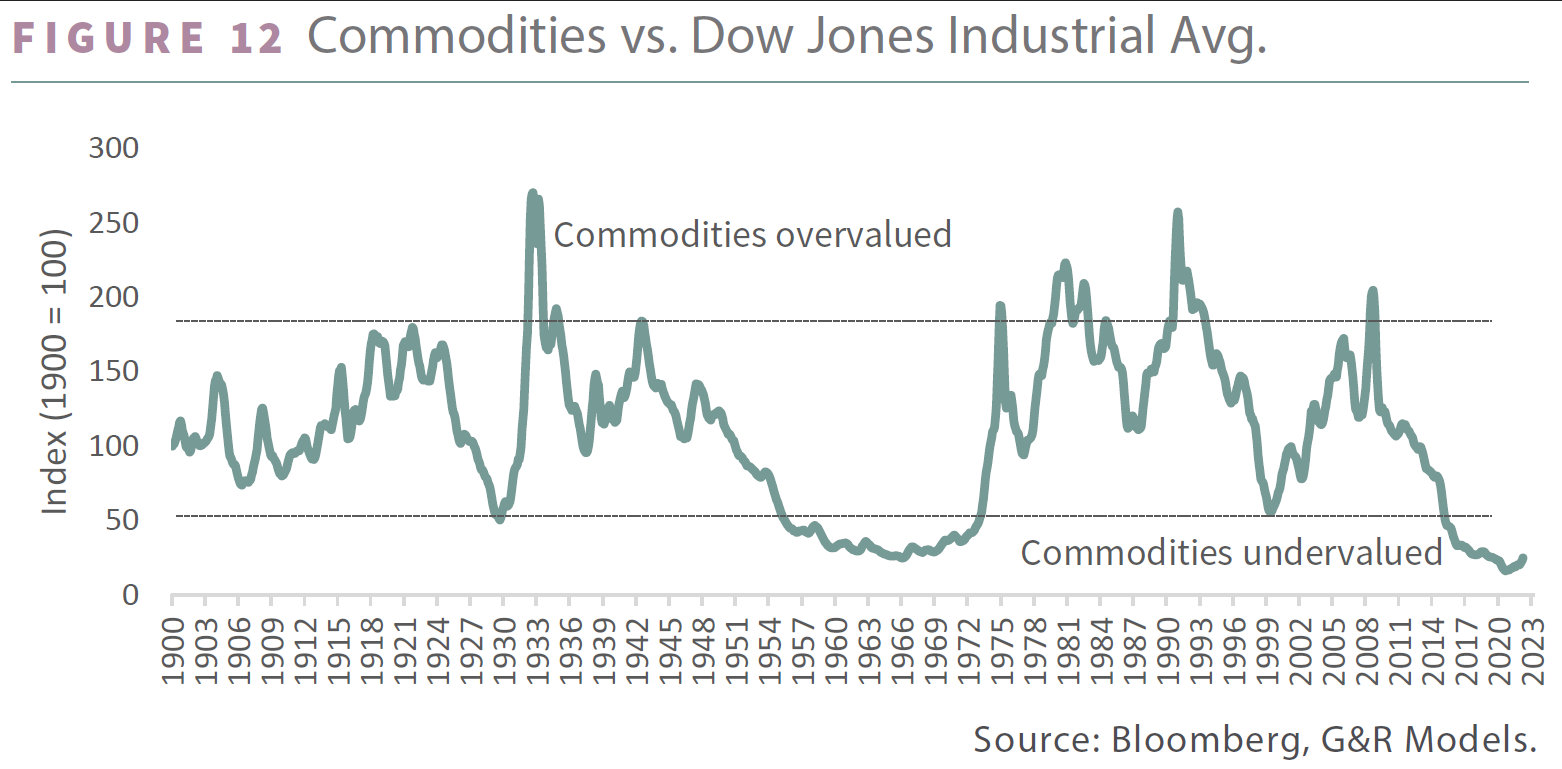

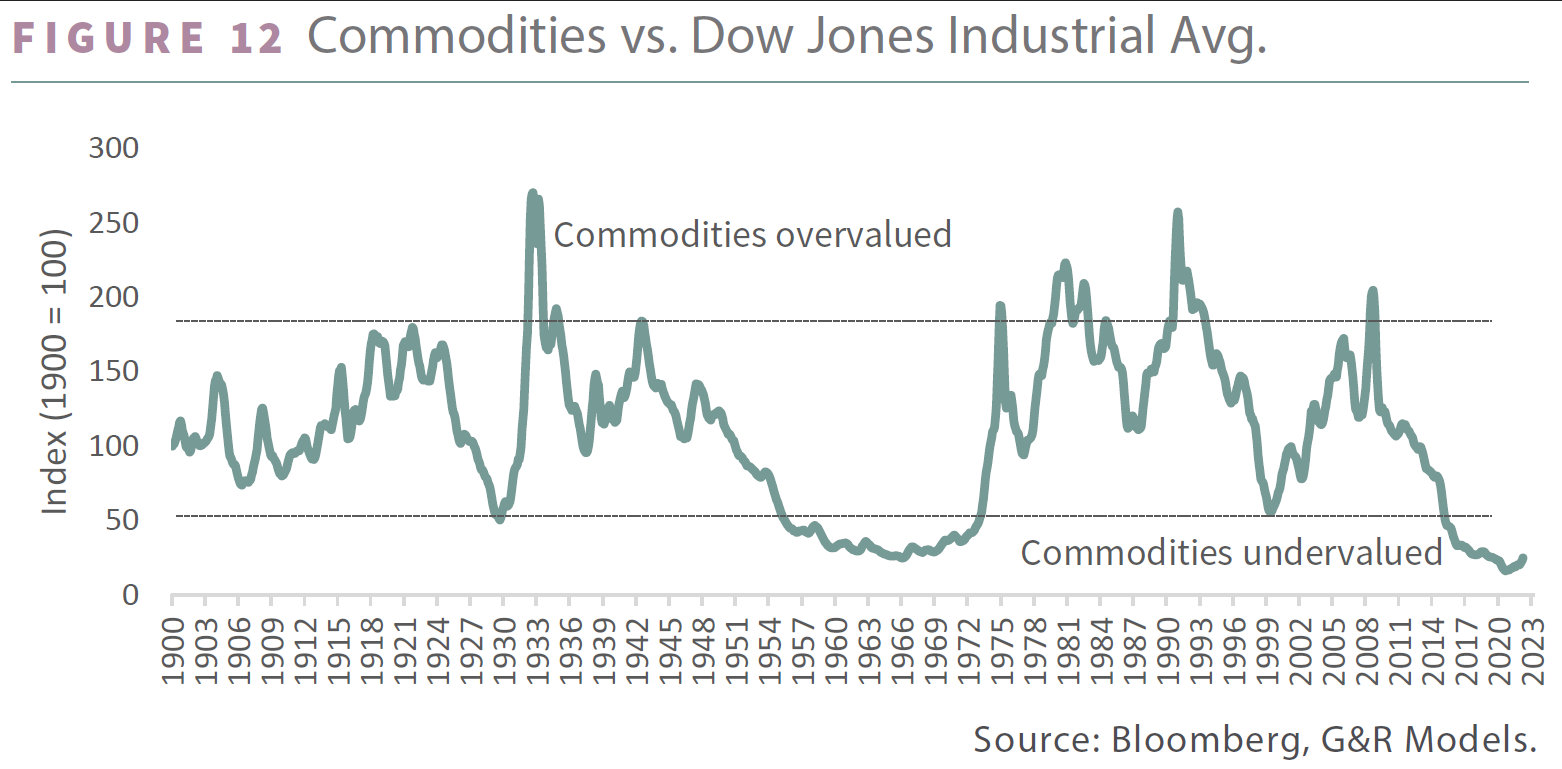

И очень похожий график от Кристофа Гисигера (Christoph Gisiger), показывающий отношение ресурсов уже к фондовому индексу Доу. Он точно также показывает крайнюю степень недооценки ресурсов против акций.

И так в среду 15 июня Федеральная резервная система повысила ставку по федеральным фондам на рекордные .75%, доведя тем самым диапазон ставок до 1.50% – 1.75%. Понимаю, что звучит это как белиберда, но все не так сложно, как может показаться на первый взгляд. См. подробности здесь.

Технически по этой ставке американские банки предоставляют в кредит свои избыточные резервы на короткие сроки (обычно на день или менее) другим банкам в рамках системы дробного банковского резервирования.

Но ее истинное значение несравненно важнее, так как вместе с доходностью 10-летней американской облигации, эта ставка показывает, как американские финансовые и экономические вожди видят положение в экономике своей страны.

Монетаризм, господствующая сегодня в мире центральных банков теория, использует манипуляции процентными ставками для управления экономикой, или, по крайней мере, монетаристы пытаются создать такое впечатление.

Суть их вот в чем: для роста экономики нужны низкие или пониженные процентные ставки, так как чем ниже ставка по кредиту, тем больший его размер вы можете себе позволить, тем самым увеличивая размер проекта, устраивая на работу больше людей и если все это растянуть на целую страну, вы получаете рост экономики. Все это в еще больше относится к способности банков и профессиональных инвесторов создавать долги и запускать заранее убыточные проекты. Поэтому в периоды экономического спада ЦБ снижает ставки.

Ставки также должны находиться на какой-то значительной высоте перед началом экономического спада, чтобы с помощью их снижения вызвать к жизни новый период роста.

В периоды слишком сильного роста появляется угроза инфляции и тогда ЦБ ставки повышает, чтобы как любят говорить в ФРС «сбить пену». По крайней мере так все работало в период с начала 1980-х по 2007-й год, в так называемый золотой период. Еще раз оговорюсь, что по вопросу работало ли все это в принципе, или такой длительный период экономического роста объясняется другими причинами, а ЦБ просто прицепились к подножке, есть много разных мнений, но давайте предположим, что все было так, как говорят нам центральные банкиры.

Но, как вы, наверное, знаете, в 2008 году все изменилось, потому что кризис оказался настолько серьезным, что поставил на кон само выживание системы, и, как следствие, репутации ФРС, как мудрого и беспристрастного арбитра экономики. Хотя эта организация, что бы там ни писали в российских левых блогах, всегда была служанкой банкстеров и политиков, беспрекословно исполняя их волю. Поэтому ставка рухнула почти до нуля. Все для спасения банков, естественно.

Все это наглядно демонстрирует исторический график этой метрики.

Обратите внимание на мощное падение в период кризиса 2007-2009 гг, затем ползание по дну до декабря 2015 года и робкие попытки поднять ставки в золотые годы Трампа (Trump). И, что важно, резкое снижение на осенью 2019 года в ответ на начавшийся тогда крах финансовых рынков и падение в пол в марте 2020 года, вызванное новой рецессией и эпидемией насморка и кашля, которое продлилось более 2 лет и теперь закончилось.

Почему кредитно-денежным властям после кризиса 2008 года так и не удалось нормализовать процентные ставки, если сравнить их с уровнями конца прошлого столетия и начала текущего? Потому что нормализация их хотя бы до уже и так не очень высоких уровней 1990-х и первых семи лет нулевых означала бы одновременный крах всех тех гигантских пузырей – облигаций, акций, криптовалют и, конечно же, недвижимости, которые поддерживают иллюзию процветания и экономической стабильности в развитом мире последние 15 лет. А этого себе никто позволить не может. Вот этот забавный график, сравнивающий уровни процентных ставок с ростом председателей ФРС, показывает эту динамику:

Левая шкала показывает уровень процентных ставок, а правая – рост в футах и дюймах последовательных глав ФРС. «Высокий» Пол Волькер (Paul Volcker) был действительно очень высоким и точно также высоко загнал процентные ставки в борьбе с бушевавшей тогда инфляцией. А, как я уже много раз говорил, именно период конца 1970-х – начала 1980-х гг, напоминает ситуацию сегодня. И вот как он боролся с высокой инфляцией, и я подчеркиваю, что тогда у кредитно-денежных властей была воля бороться, а не изображать борьбу.

Если сегодняшнее повышение на .75% вызвало усиление резкое темпов падения фондового рынка, криптовалют и всего остального, представьте, как сегодняшние избалованные нулевыми процентными ставками рынки отреагировали бы на единовременное повышение ставок на 5.25%, как это сделал Волькер в марте 1980 года. Или еще на 5% в том же марте или на 4% в апреле 1981 года. Снижал он ставки также решительно. Например, на 8.5% в апреле того же 1980 года. См. подробности здесь.

Не удивительно, что тогда инфляцию удалось взять под контроль и период низкой инфляции продлился 40 лет.

К нашему большому сожалению, финансовая и экономическая ситуация сегодня настолько катастрофическая, что даже решительность Волькера не решила бы этой проблемы. Сочетание долгового, фондового, энергетического, продовольственного, политического и инфляционного кризисов похоронят эту систему, а восстать из пепла ей не даст демографическая катастрофа, это вымирание, навязанное человечеству самим собой через развал семьи, аборты и всеобщую дегенерацию. В начале 1980-х годов в развитом мире демография была еще относительно здоровой, особенно в сравнении с сегодняшним днем.

То есть смысл и трагедия сегодняшнего повышения ставок заключается в том, что оно достаточно высокое, чтобы нанести смертоносные удары по рынку ипотеки, облигаций, акций и криптовалюты (посмотрите, сколько стоят биткойны 18.06.2022), но слишком мягкое, чтобы справиться с инфляцией.

То, что ФРС слишком осторожна, наглядно показывает вот этот график сравнения уровней ставок по федеральным фондам (фиолетовым) с уровнем официальной инфляции в США (красным):

Практически за весь период с 1954 года официальный уровень инфляции оставался ниже процентных ставок, зачастую намного ниже как, например, в период Великой инфляции 1970-х годов и далее. Заметное изменение произошло в этом столетии. Инфляция впервые и сначала довольно робко начала опережать ставки после кризиса доткомов 2000-2001 гг, затем отставание заметно выросло после кризиса 2008 года и улетело в небеса за последний год. Налицо робость кредитно-денежных властей, они понимают, что происходит.

ФРС загнала себя в угол и вероятность того, что с этим кризисом она не справится, очень высока.

* * *

И теперь посмотрим на несколько графиков из свежего ежегодного отчета от компании Incrementum под названием «На золото уповаем 2022» (In gold we trust 2022) – см. здесь, которые помогают еще лучше понять инфляционную ситуацию сегодня в сравнении с прошлым и показывают, что все это означает для рынка товарных ресурсов, который включает в себя золото и другие драгоценные металлы. А он, как мы знаем последние 40 лет тихонько сидел в углу, всеми забытый.

Этот график с портретом Пола Волкера называется «Закончились ли 4 декады дезинфляции?» Синяя кривая показывает нам индекс потребительских цен в США (CPI) c 1961 года. Кстати обратите внимание на то, как он находился практически у нуля в начале 1960-х, затем начал расти после идиотского решения президента Джонсона (Johnson) залезть по уши в конфликт во Вьетнаме в 1965 году, что стало катализатором для Великой инфляции 1970-х. Розовый овал показывает «Великую инфляционную умеренность» последних сорока лет. А взрыв синей кривой показывает события последнего года. Ответ на этот вопрос – да, без всяких сомнений.

Этот график называется «Упорный миф: акции защищают от инфляции». Он на примере тех же самых 1970-х годов показывает, что американские акции (синим), заметно отставали от инфляции (золотым) и лишь после решительных действий Высокого Пола в начале 1980-х стали выглядеть привлекательно. Этот график предназначен специально для сегодняшних счастливых обладателей акций.

Эта таблица называется «Какие классы активов работают в стагфляционной среде?» Столбцы выделенные золотым и голубым показывают процентные изменения цен на золото и серебро, соответственно. Нас также интересует столбец S&P 500 (третий слева). Таблица очевидно говорит, что драгоценные металлы показывают лучшие, чем акции результаты, как в отдельные периоды стагфляции, так и за все периоды в среднем.

И последние три графика еще раз убедительно показывают, насколько недооценен сегодня весь ресурсный комплекс, частью которого являются драгоценные металлы, несмотря на все инфляции, дефициты, развалы цепочек поставок, пандемии, войны и все остальное.

Этот график сравнивает отношение индекса ресурсов S&P GSCI к фондовому индексу S&P 500 с начала 1970-х до марта текущего года. Красным пунктиром показано средневзвешенное значение этого отношения. И как видите в данный момент оно находится на самой низкой отметке за последние 50+ лет.

Этот график от Crescat Capital – см. полностью здесь, сравнивает размер капитализации всех публичных компаний в мире (голубым - $117 трлн) с капитализацией всех компаний из индустрии товарных ресурсов (желтым - $10 трлн) (в 11 раз меньше) и с капитализацией всех компаний из индустрии товарных ресурсов за вычетом производителей энергоресурсов (зеленым - $3 трлн) (в 37 раз меньше). Проще говоря акции компаний производителей товарных ресурсов стоят буквально копейки, в грязи валяются. Просто гигантская степень недооценки.

И очень похожий график от Кристофа Гисигера (Christoph Gisiger), показывающий отношение ресурсов уже к фондовому индексу Доу. Он точно также показывает крайнюю степень недооценки ресурсов против акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба