28 июня 2022 goldenfront.ru Сэвилл Стив

В прошлом мы неоднократно отмечали*, что золото и самый важный в мире индекс акций (индекс S&P500 - SPX) находятся на противоположных концах виртуальной инвестиционных качелей. В силу своей природы, если один из них находится в долгосрочном бычьем рынке, то другой должен находиться в долгосрочном медвежьем рынке. В многолетние периоды, когда они оба имеют тенденцию к росту в долларовом выражении, означают, что доллар находится в мощном медвежьем рынке, а не то, что золото и SPX одновременно находятся на бычьих рынках (то, что в действительности находится в бычьем рынке, будет определяться показателями соотношения золото/SPX). Недавно наша концепция «инвестиционных качелей» послужила источником вдохновения для модели синхронных цен на акции и золото (SEGPM), созданной Дитмаром Кноллом (Dietmar Knoll). Эта модель представляет собой количественную взаимосвязь между SPX, ценой на золото в долларах США и денежной массой США (в модели используется денежный агрегат М2), и объясняется на страницах 251-266 последнего отчета Incrementum «В золоте, которому мы доверяем».

Прежде чем углубляться в то, как работает SEGPM, стоит отметить, что ранее предпринимались попытки связать изменения на фондовом рынке и цены на золото с изменениями денежной массы. Эти попытки провалились. Что касается фондового рынка, то они потерпели неудачу, поскольку сильная положительная корреляция между крупным фондовым индексом и денежной массой существует только во время «бычьих» рынков акций, то есть денежная масса сама по себе не способна объяснить значительные колебания на фондовом рынке. Например, в течение 9-летнего периода с марта 2000 по март 2009 года наблюдался огромный рост денежной массы в США, но в конце периода SPX был на 50% ниже, чем в его начале.

Что касается рынка золота, вышеупомянутые попытки провалились в первую очередь потому, что исходная посылка неверна поскольку нет никаких веских причин для того, чтобы цена золота следовала за денежной массой США. Кроме того, мы знаем из исторического опыта, что оценки стоимости золота, основанные исключительно на денежной массе США, могут сильно отклоняться от реального мира на протяжении ДЕСЯТИЛЕТИЙ, а это значит, что они не имеют практической ценности.

Вышеупомянутые модели никогда не работали в течение полных циклов, потому что они учитывают SPX и денежную массу или золото и денежную массу, в отличие от комбинации SPX и золота (два конца «инвестиционных качелей») и денежной массы.

В основе SEGPM лежит идея о том, что существуют периоды, когда увеличение денежной массы будет способствовать росту SPX больше, чем росту цены золота. И другие периоды, когда увеличение денежной массы будет способствовать росту цены золота больше, чем росту SPX. При этом общий уровень доверия/ уверенности** в деньгах, финансовой системе и правительстве определяет, что является основным бенефициаром денежной инфляции - SPX или золото. В течение длительных периодов, когда доверие / уверенность высоки или имеют тенденцию к росту, увеличение денежной массы, как правило, будет оказывать большое влияние на SPX и очень маленькое на золото. Противоположная ситуация наблюдается в течение длительных периодов, когда доверие/ уверенность низки или падают.

Дитмар Кнолл обнаружил, что при добавлении SPX к 1,5-кратной цене золота в долларах США (и применении масштабного коэффициента) получается число, хорошо отслеживающее денежную массу M2 на протяжении многих десятилетий. Корреляция проиллюстрирована графиками, включенными в приведенный выше отчет Incrementum, но мы создали наши собственные графики, используя Реальную денежную массу (TMS) вместо M2. Наши графики показаны ниже.

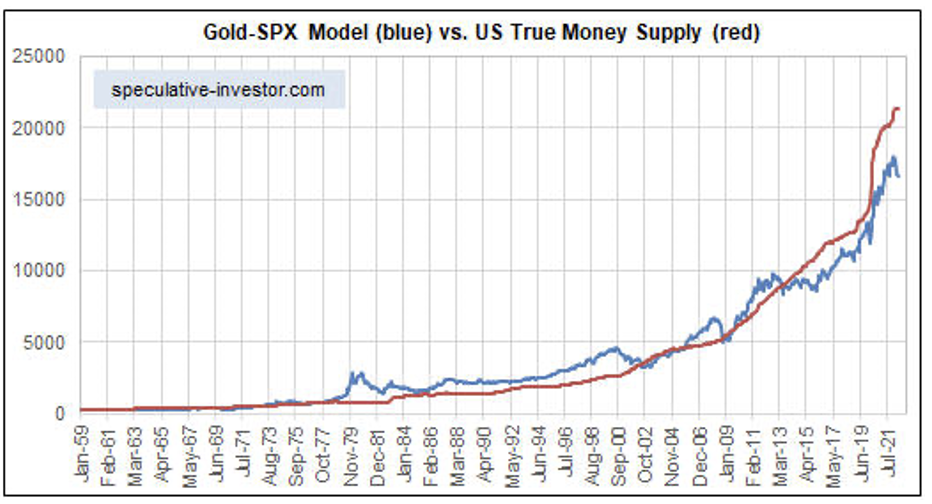

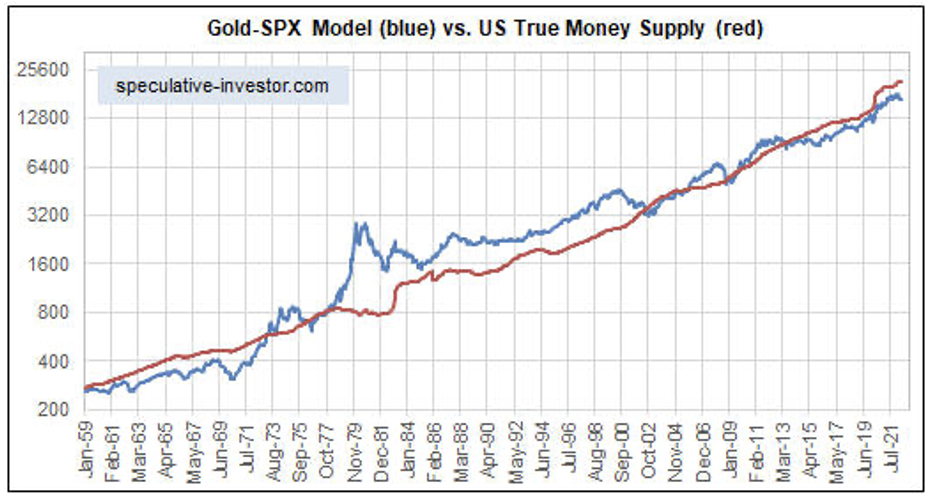

Каждый из следующих двух месячных графиков сравнивает TMS США с суммой индекса S&P500 и 1,5-кратной цены золота в долларах США. Единственное различие между этими графиками заключается в масштабировании оси Y. На первом графике используется линейная шкала, а на втором логарифмическая.

Модель Золото SPX (синий) и Реальная денежная масса в США (красный)

Источник: speculative-investor.com

Модель Золото SPX (синий) и Реальная денежная масса в США (красный)

Источник: speculative-investor.com

Приведенный выше график с логарифмической шкалой показывает, что с 1959 года было только три многолетних периода, в течение которых SEGPM отклонялся на значительную величину от денежной массы. Первый пришелся на 1969-1971 гг из-за крайней недооценки золота (цена на золото в то время была фиксированной и не могла реагировать на денежную инфляцию и снижение доверия того времени). Второй - в 1979-1980 годах из-за пузыря на рынке золота. Третий - во второй половине 1990-х годов из-за пузыря на фондовом рынке.

Интересно, что оба графика показывают, что текущий уровень SPX+золото является низким по отношению к денежной массе. Если мы правы, полагая, что начался экономический спад (1-3-летний период снижения доверия), то это говорит о том, что есть много возможностей для роста цен на золото в течение следующих нескольких лет, даже если темпы роста денежной массы будут медленными. Если быть более точным, это говорит о том, что цена золота в долларах США может удвоиться в течение следующих двух лет при росте TMS всего на 5% в год.

* пример, в статье блога за май 2017 г.

** Общий уровень доверия/уверенности определяется количественно с помощью нашей модели Gold True Fundamentals Model (GTFM).

Прежде чем углубляться в то, как работает SEGPM, стоит отметить, что ранее предпринимались попытки связать изменения на фондовом рынке и цены на золото с изменениями денежной массы. Эти попытки провалились. Что касается фондового рынка, то они потерпели неудачу, поскольку сильная положительная корреляция между крупным фондовым индексом и денежной массой существует только во время «бычьих» рынков акций, то есть денежная масса сама по себе не способна объяснить значительные колебания на фондовом рынке. Например, в течение 9-летнего периода с марта 2000 по март 2009 года наблюдался огромный рост денежной массы в США, но в конце периода SPX был на 50% ниже, чем в его начале.

Что касается рынка золота, вышеупомянутые попытки провалились в первую очередь потому, что исходная посылка неверна поскольку нет никаких веских причин для того, чтобы цена золота следовала за денежной массой США. Кроме того, мы знаем из исторического опыта, что оценки стоимости золота, основанные исключительно на денежной массе США, могут сильно отклоняться от реального мира на протяжении ДЕСЯТИЛЕТИЙ, а это значит, что они не имеют практической ценности.

Вышеупомянутые модели никогда не работали в течение полных циклов, потому что они учитывают SPX и денежную массу или золото и денежную массу, в отличие от комбинации SPX и золота (два конца «инвестиционных качелей») и денежной массы.

В основе SEGPM лежит идея о том, что существуют периоды, когда увеличение денежной массы будет способствовать росту SPX больше, чем росту цены золота. И другие периоды, когда увеличение денежной массы будет способствовать росту цены золота больше, чем росту SPX. При этом общий уровень доверия/ уверенности** в деньгах, финансовой системе и правительстве определяет, что является основным бенефициаром денежной инфляции - SPX или золото. В течение длительных периодов, когда доверие / уверенность высоки или имеют тенденцию к росту, увеличение денежной массы, как правило, будет оказывать большое влияние на SPX и очень маленькое на золото. Противоположная ситуация наблюдается в течение длительных периодов, когда доверие/ уверенность низки или падают.

Дитмар Кнолл обнаружил, что при добавлении SPX к 1,5-кратной цене золота в долларах США (и применении масштабного коэффициента) получается число, хорошо отслеживающее денежную массу M2 на протяжении многих десятилетий. Корреляция проиллюстрирована графиками, включенными в приведенный выше отчет Incrementum, но мы создали наши собственные графики, используя Реальную денежную массу (TMS) вместо M2. Наши графики показаны ниже.

Каждый из следующих двух месячных графиков сравнивает TMS США с суммой индекса S&P500 и 1,5-кратной цены золота в долларах США. Единственное различие между этими графиками заключается в масштабировании оси Y. На первом графике используется линейная шкала, а на втором логарифмическая.

Модель Золото SPX (синий) и Реальная денежная масса в США (красный)

Источник: speculative-investor.com

Модель Золото SPX (синий) и Реальная денежная масса в США (красный)

Источник: speculative-investor.com

Приведенный выше график с логарифмической шкалой показывает, что с 1959 года было только три многолетних периода, в течение которых SEGPM отклонялся на значительную величину от денежной массы. Первый пришелся на 1969-1971 гг из-за крайней недооценки золота (цена на золото в то время была фиксированной и не могла реагировать на денежную инфляцию и снижение доверия того времени). Второй - в 1979-1980 годах из-за пузыря на рынке золота. Третий - во второй половине 1990-х годов из-за пузыря на фондовом рынке.

Интересно, что оба графика показывают, что текущий уровень SPX+золото является низким по отношению к денежной массе. Если мы правы, полагая, что начался экономический спад (1-3-летний период снижения доверия), то это говорит о том, что есть много возможностей для роста цен на золото в течение следующих нескольких лет, даже если темпы роста денежной массы будут медленными. Если быть более точным, это говорит о том, что цена золота в долларах США может удвоиться в течение следующих двух лет при росте TMS всего на 5% в год.

* пример, в статье блога за май 2017 г.

** Общий уровень доверия/уверенности определяется количественно с помощью нашей модели Gold True Fundamentals Model (GTFM).

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба