12 июля 2022 goldenfront.ru

Чтобы объяснить, насколько странными были курсы валют в последние годы, вам нужно вернуться к началу торговли валютами на свободном рынке. Революция Тэтчер/Рейгана открыла эру свободного рыночного ценообразования на валютных рынках. Если мы исходим из свободных рынков, определяющих стоимость обменного курса, тогда обменный курс должен быть установлен на уровне, привлекающем капитал.

Чтобы упростить валюту, я думаю в долгосрочной перспективе. В долгосрочной перспективе, если у вас есть две похожие страны, но одна из них более продуктивна, чем другая, вы ожидаете, что ее обменный курс повысится. Это означает, что мы можем найти валютные пары, в которых согласованность одной валюты превосходит другую. Одна из моих любимых пар - канадский доллар против мексиканского песо. И Канада, и Мексика являются экспортерами сырьевых товаров, и обе страны ведут большую часть торговли с США. В Канаде, как правило, рост производительности труда выше, чем в Мексике, поэтому мы видим, что канадский доллар укрепляется по отношению к мексиканскому песо.

Отношение мексиканского песо к канадскому доллару

Европейская версия этой сделки должна была заключаться в длинной позиции по норвежской кроне и короткой позиции по российскому рублю. Это два экспортера энергоносителей в Европу, один - стабильный и хорошо управляемый, другой - подверженный войнам и эпической коррупции, рубль имел тенденцию терять стоимость по отношению к норвежской кроне. Однако в этом году рубль укрепился по отношению к кроне, несмотря на введение финансовых санкций против России. Это сильно расходится с опытом последних 40 лет и заставляет многих придерживаться глубокого медвежьего взгляда на рубль.

Отношение российского рубля к норвежской кроне

Юань и иена тоже странно торгуются. В 1980-х годах Япония была мировым технологическим центром, в то время как Китай все еще приспосабливался к реформам, сделанным Дэном Сяопином (Deng Xiao Ping). Длинная иена, короткий юань - это была чудесная сделка. Однако за последние несколько лет Китаю пришлось столкнуться с целым рядом тарифов и торговых ограничений. Кроме того, многие считают, что в стране образовался огромный пузырь на рынке недвижимости, в то время как в Японии цены на жилье являются доступными и нет торговых проблем с США. Несмотря на это, курс юаня по отношению к иене сильно вырос, достигнув почти 30-летнего максимума, что, правда, значительно ниже уровня 1980-х годов. С учётом поправки на инфляцию юань близок к историческим максимумам, а иена – к историческим минимумам.

Юань против иены

В настоящее время в мире инвестиций очень распространены «медвежьи» взгляды на юань и рубль. И, учитывая исторический опыт последних 40 лет, это взгляды выглядят разумными. Но приведенные выше графики, похоже, подчеркивают, что переход от социализма к капитализму изначально плохо влияет на валюту, логично ли предположить, что переход от капитализма к социализму будет хорошо влиять на валюту? Самый большой негатив для корпораций заключается в том, что правительства, скорее всего, будут стремиться поддерживать реальную заработную плату на максимально возможном уровне, что приведет к снижению прибыли.

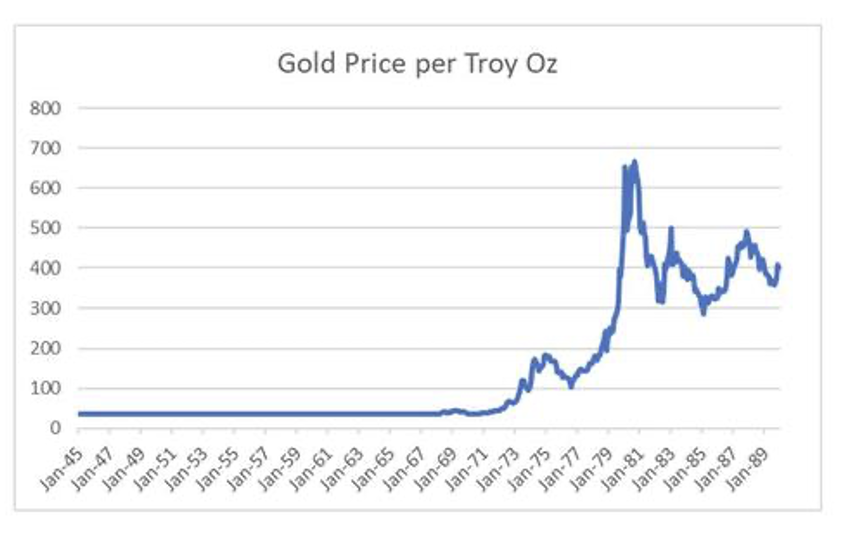

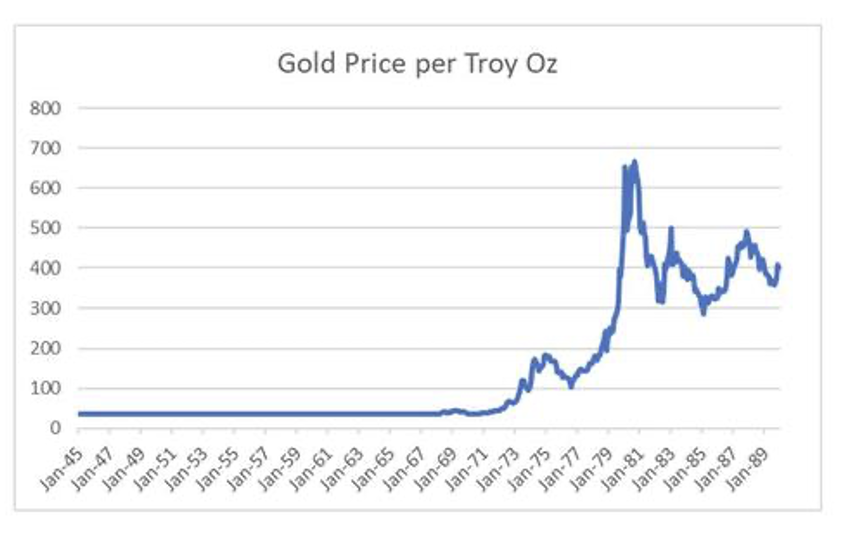

Девальвация валюты также считалась чем-то, чего следует избегать после того, как различные девальвации 1930-х годов, по-видимому, усилили дефляцию во время Великой депрессии. Что мне особенно нравится в этом анализе, так это то, что он переносит дату начала перехода США к свободному рыночному капитализму с 1980 года, когда был избран Рейган (Ronald Reagan), на 1971 год, когда Никсон (Richard Nixon) отказался от золотого стандарта. При Рейгане трудящиеся окончательно проиграли, когда зарплаты не были повышены вслед за ростом цен на сырьевые товары.

Цена тройской унции золота в долларах США

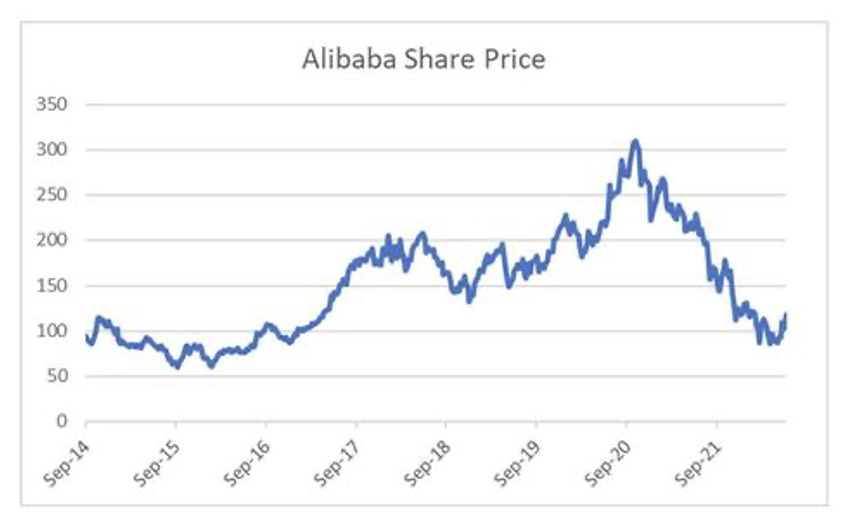

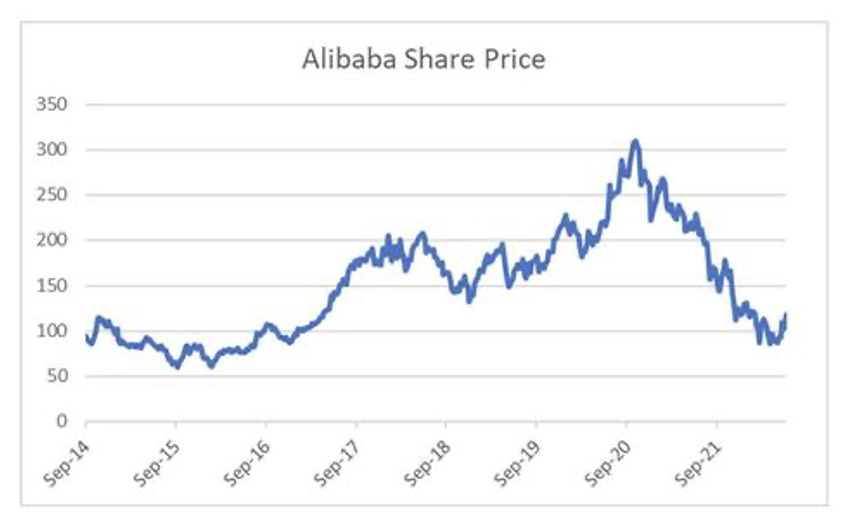

Так что же я пытаюсь сказать? Золотой век глобализации длился, скажем, с 1990 по 2010 год. Это был период, когда практически все правительства согласились с тем, что рынки могут определять обменные курсы и процентные ставки, а власть корпораций практически не ограничена. Девальвация может привести к экономическому росту, поскольку она снижает издержки и привлекает приток капитала. Использование отрицательных процентных ставок в Европе и Японии было экстремальным реагированием центрального банка на попытку стимулирования роста. Однако в 2021 году Китай ясно дал понять, что потребности крупных корпораций были подчинены потребностям государства. В частности, компания Alibaba была искалечена настолько, что потеряла 70% своей рыночной стоимости.

Стоимость акций компании Alibaba

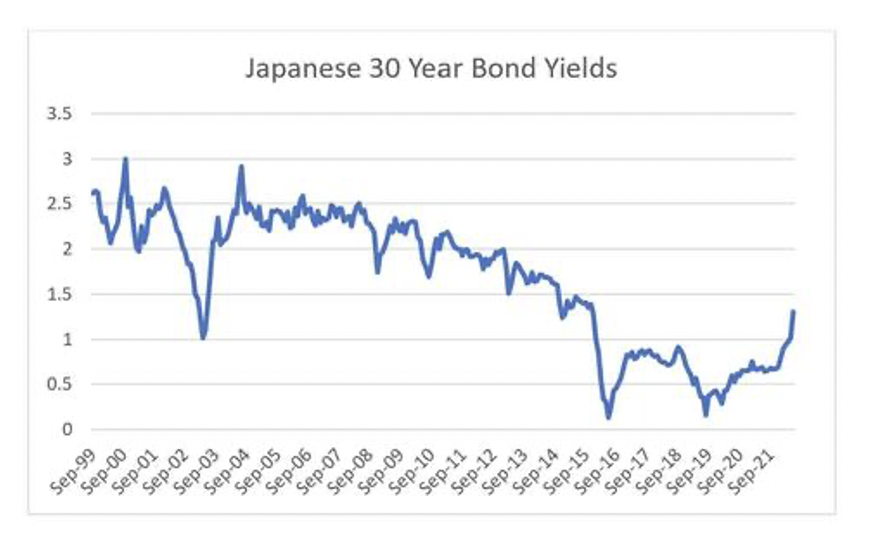

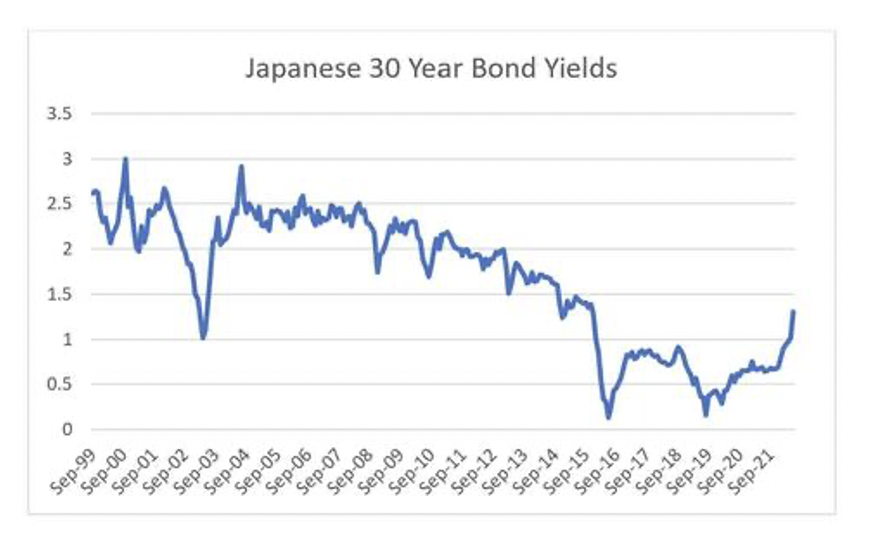

По сути, валюты были предсказуемы, когда правительства ставили потребности капитала выше потребностей трудящихся. Китай и, возможно, Россия, похоже, ставят потребности трудящихся выше потребностей капитала. Логично, что это не означает обесценивание этих валют, когда прибыль или стоимость активов упадут. Самым большим результатом этого является то, что дефляционные тенденции девальвации были приглушены, что повысило вероятность инфляционных тенденций. Долгосрочные облигации реагируют на это изменение. Дефляционный рынок облигаций Японии сильно реагирует на это изменение. Разница в реакции рынка облигаций на крах доткомов поразительна.

Доходность 30-летних японских облигаций

Я подозреваю, что многие люди столкнутся с множеством проблем с этой теорией. Самая большая проблема для людей заключается в том, что на валютный курс начинает влиять политика, а последние 40 лет валюта была уделом доктрины свободного рынка. Но, оглядываясь на мир, я подозреваю, что большинство людей устали от доктрины свободного рынка. И большинство управляющих фондами относятся к небольшой группе, хорошо преуспевшей в доктрине свободного рынка. И участникам данной группы будет очень трудно понять, почему люди хотят чего-то другого. Но я подозреваю, что управляющие фондами, частные инвесторы, руководители центральных банков и другие финансисты - это новые шахтеры, борющиеся за мир, который больше никому не нужен.

Расселл Кларк

Чтобы упростить валюту, я думаю в долгосрочной перспективе. В долгосрочной перспективе, если у вас есть две похожие страны, но одна из них более продуктивна, чем другая, вы ожидаете, что ее обменный курс повысится. Это означает, что мы можем найти валютные пары, в которых согласованность одной валюты превосходит другую. Одна из моих любимых пар - канадский доллар против мексиканского песо. И Канада, и Мексика являются экспортерами сырьевых товаров, и обе страны ведут большую часть торговли с США. В Канаде, как правило, рост производительности труда выше, чем в Мексике, поэтому мы видим, что канадский доллар укрепляется по отношению к мексиканскому песо.

Отношение мексиканского песо к канадскому доллару

Европейская версия этой сделки должна была заключаться в длинной позиции по норвежской кроне и короткой позиции по российскому рублю. Это два экспортера энергоносителей в Европу, один - стабильный и хорошо управляемый, другой - подверженный войнам и эпической коррупции, рубль имел тенденцию терять стоимость по отношению к норвежской кроне. Однако в этом году рубль укрепился по отношению к кроне, несмотря на введение финансовых санкций против России. Это сильно расходится с опытом последних 40 лет и заставляет многих придерживаться глубокого медвежьего взгляда на рубль.

Отношение российского рубля к норвежской кроне

Юань и иена тоже странно торгуются. В 1980-х годах Япония была мировым технологическим центром, в то время как Китай все еще приспосабливался к реформам, сделанным Дэном Сяопином (Deng Xiao Ping). Длинная иена, короткий юань - это была чудесная сделка. Однако за последние несколько лет Китаю пришлось столкнуться с целым рядом тарифов и торговых ограничений. Кроме того, многие считают, что в стране образовался огромный пузырь на рынке недвижимости, в то время как в Японии цены на жилье являются доступными и нет торговых проблем с США. Несмотря на это, курс юаня по отношению к иене сильно вырос, достигнув почти 30-летнего максимума, что, правда, значительно ниже уровня 1980-х годов. С учётом поправки на инфляцию юань близок к историческим максимумам, а иена – к историческим минимумам.

Юань против иены

В настоящее время в мире инвестиций очень распространены «медвежьи» взгляды на юань и рубль. И, учитывая исторический опыт последних 40 лет, это взгляды выглядят разумными. Но приведенные выше графики, похоже, подчеркивают, что переход от социализма к капитализму изначально плохо влияет на валюту, логично ли предположить, что переход от капитализма к социализму будет хорошо влиять на валюту? Самый большой негатив для корпораций заключается в том, что правительства, скорее всего, будут стремиться поддерживать реальную заработную плату на максимально возможном уровне, что приведет к снижению прибыли.

Девальвация валюты также считалась чем-то, чего следует избегать после того, как различные девальвации 1930-х годов, по-видимому, усилили дефляцию во время Великой депрессии. Что мне особенно нравится в этом анализе, так это то, что он переносит дату начала перехода США к свободному рыночному капитализму с 1980 года, когда был избран Рейган (Ronald Reagan), на 1971 год, когда Никсон (Richard Nixon) отказался от золотого стандарта. При Рейгане трудящиеся окончательно проиграли, когда зарплаты не были повышены вслед за ростом цен на сырьевые товары.

Цена тройской унции золота в долларах США

Так что же я пытаюсь сказать? Золотой век глобализации длился, скажем, с 1990 по 2010 год. Это был период, когда практически все правительства согласились с тем, что рынки могут определять обменные курсы и процентные ставки, а власть корпораций практически не ограничена. Девальвация может привести к экономическому росту, поскольку она снижает издержки и привлекает приток капитала. Использование отрицательных процентных ставок в Европе и Японии было экстремальным реагированием центрального банка на попытку стимулирования роста. Однако в 2021 году Китай ясно дал понять, что потребности крупных корпораций были подчинены потребностям государства. В частности, компания Alibaba была искалечена настолько, что потеряла 70% своей рыночной стоимости.

Стоимость акций компании Alibaba

По сути, валюты были предсказуемы, когда правительства ставили потребности капитала выше потребностей трудящихся. Китай и, возможно, Россия, похоже, ставят потребности трудящихся выше потребностей капитала. Логично, что это не означает обесценивание этих валют, когда прибыль или стоимость активов упадут. Самым большим результатом этого является то, что дефляционные тенденции девальвации были приглушены, что повысило вероятность инфляционных тенденций. Долгосрочные облигации реагируют на это изменение. Дефляционный рынок облигаций Японии сильно реагирует на это изменение. Разница в реакции рынка облигаций на крах доткомов поразительна.

Доходность 30-летних японских облигаций

Я подозреваю, что многие люди столкнутся с множеством проблем с этой теорией. Самая большая проблема для людей заключается в том, что на валютный курс начинает влиять политика, а последние 40 лет валюта была уделом доктрины свободного рынка. Но, оглядываясь на мир, я подозреваю, что большинство людей устали от доктрины свободного рынка. И большинство управляющих фондами относятся к небольшой группе, хорошо преуспевшей в доктрине свободного рынка. И участникам данной группы будет очень трудно понять, почему люди хотят чего-то другого. Но я подозреваю, что управляющие фондами, частные инвесторы, руководители центральных банков и другие финансисты - это новые шахтеры, борющиеся за мир, который больше никому не нужен.

Расселл Кларк

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба