Главное

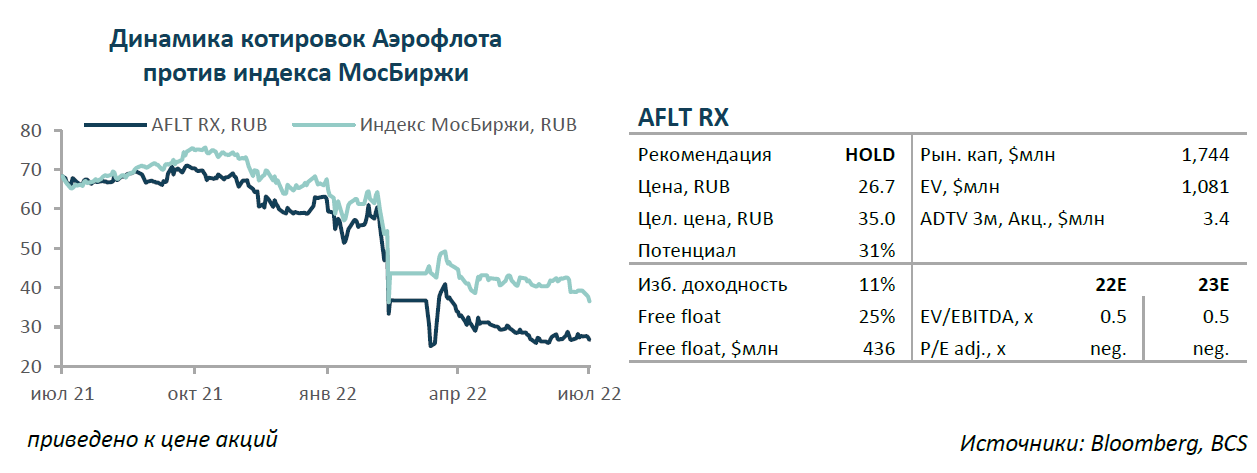

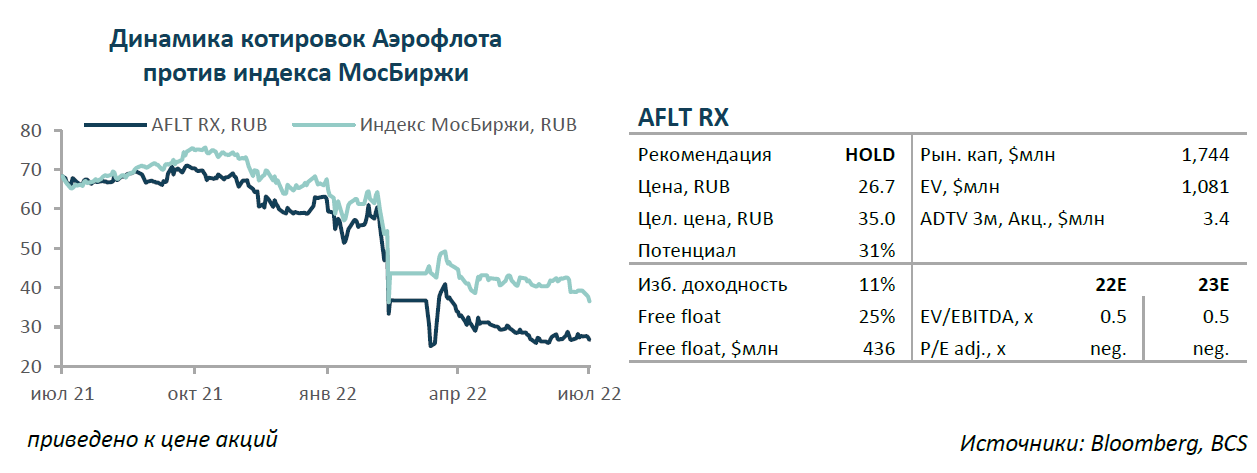

По итогам допэмиссии акций Аэрофлота в пользу государства аналитики BCS Global Markets увеличили оценку чистой денежной позиции на размер допэмиссии в 52.5 млрд руб., а число акций в обращении — до 3,9 млрд. В результате целевая цена повышена на 17% до 35 руб., что дает избыточную доходность 11% и соответствует рекомендации «ДЕРЖАТЬ».

• Аэрофлот проводит допэмиссию для покрытия обязательств

• Правительство внесло в капитал RUB 52.5 млрд, увеличив свою долю до 74%

• Размещение проводится с премией к рынку – позитивно для стоимости

• Пока других изменений в модель не вносим

• Ждем возобновления публикации отчетности в августе (1П22)

• Повышаем целевую цену на 17% до 35 руб., подтверждаем рекомендацию «ДЕРЖАТЬ»

- Видим большую неопределенность: старые бизнес-модели под давлением

- Налет и средняя цена билета по-прежнему важны

- Многое будет зависеть от способности сохранить пассажиропоток

В деталях

Аэрофлот вместе с российской гражданской авиацией – цель санкций. Последствия закрытия европейского неба отразились в снижении трафика Аэрофлота, а приостановка технического обслуживания была решена с помощью ремонта внутри страны. В настоящее время Аэрофлот получил от государства 52,5 млрд руб. в рамках допэмиссии для покрытия некоторых лизинговых обязательств. А с сентября, как сообщил министр транспорта Виталий Савельев, лизинговые платежи будут перечисляться в рублях на счета типа «С».

Сохраняется высокая неопределенность. Мы видим разнонаправленные факторы для Аэрофлота в текущем году. С одной стороны, компания может столкнуться с давлением из-за снижения объемов перевозок, а, с другой, — с позитивным влиянием субсидий на сумму более 50 млрд руб., которые государство предоставит Аэрофлоту в этом году.

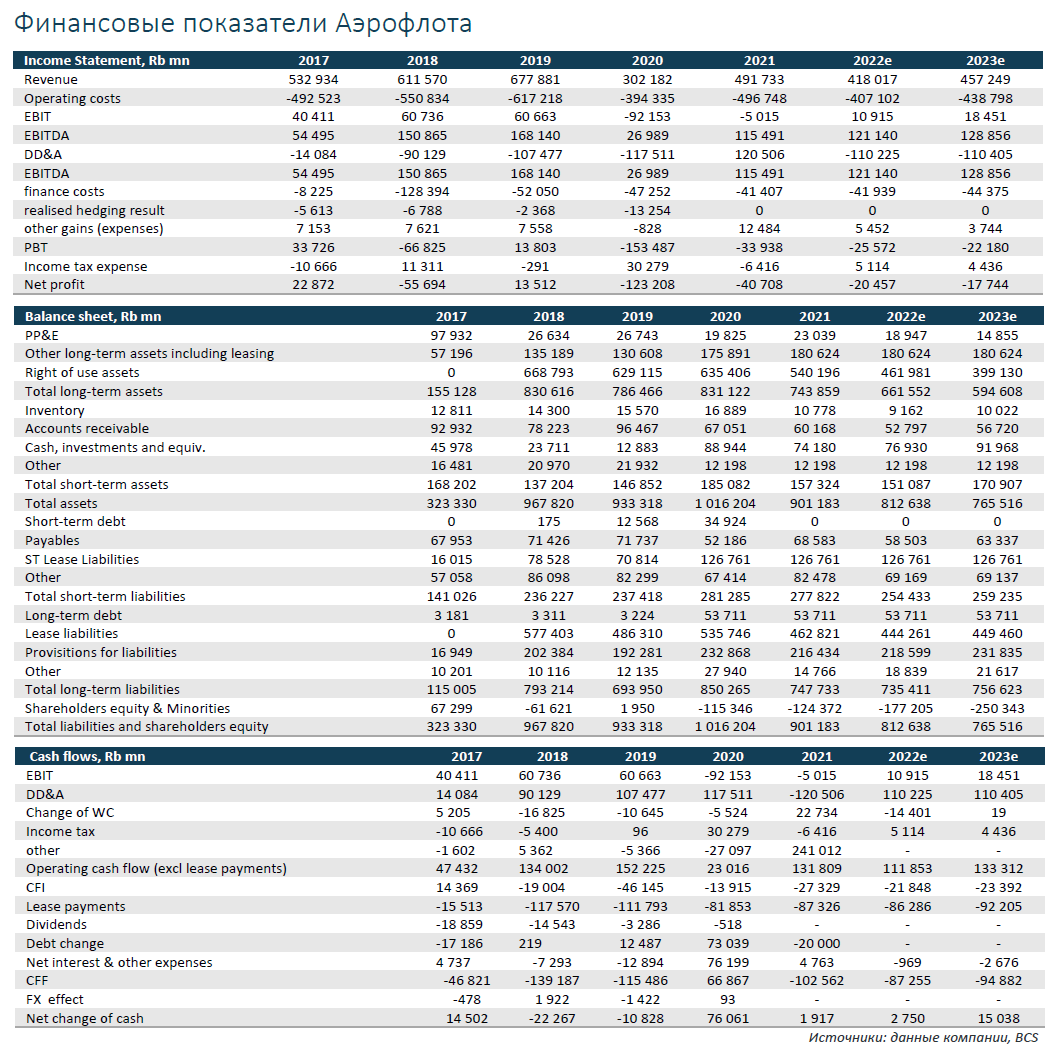

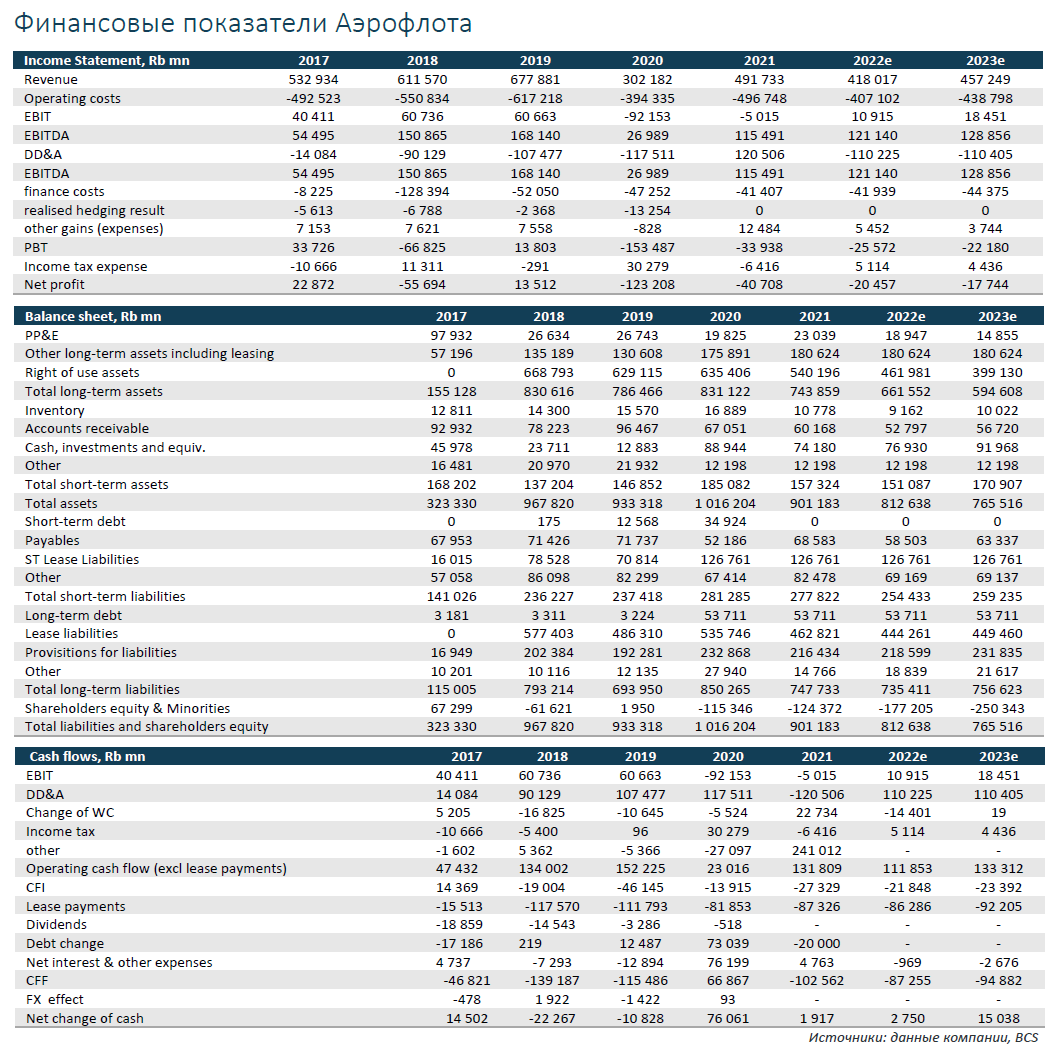

В целом финансовые результаты компании в 2022 г. могут даже превзойти прошлогодние. Ключевыми факторами являются трафик (пассажирооборот) и доходность перевозок. Учитывая, что актуальных данных о средней цене авиабилета у нас нет, можно только предположить, что доходность в этом году составит в среднем 3,9 руб./км, а в следующем — может вырасти до 4 руб./км. Не исключаем и сюрпризов: более низких расходов на лизинг и более высоких ставок.

Долгосрочные перспективы будут зависеть от способности продолжить полеты. Правительство озвучило планы по наращиванию производства гражданских самолетов, и Аэрофлот будет основным заказчиком, учитывая его размер на рынке авиаперевозок. Между тем официальные лица указали, что безопасное использование самолетов иностранного производства может поддерживаться в течение пяти лет, следовательно многое будет зависеть от поставок новых самолетов и их характеристик.

Оценка: повышаем целевую цену до 35 руб., подтверждаем рекомендацию «ДЕРЖАТЬ». Для Аэрофлота мы используем оценку на основе модели DCF. Пока компания не будет выплачивать дивиденды из-за убытков, поэтому ее стоимость определяется свободным денежным потоком.

Мы включили в модель результаты допэмиссии акций на 52 млрд руб., по итогам которой доля государства в компании выросла до 73,77% с 57,34%, а общее число акций — до 3,9 млрд. В результате мы повышаем целевую цену на 17% до 35 руб., что дает избыточную доходность 11% и соответствует рекомендации «ДЕРЖАТЬ».

Инвестиционный кейс

В период неопределенности

Мы считаем, что Аэрофлот в значительной степени становится государственным инфраструктурным агентом, призванным поддерживать авиаперевозки. Компания также проведет интеграцию (наряду с другими авиакомпаниями) новых самолетов российского производства в свой парк.

Вместе с тем мы считаем, что цена авиабилета останется одним из экономических факторов, и компания продолжит стремиться к максимизации своих доходов. Внутренний и трафик в целом доказали, что люди продолжают летать, несмотря на закрытие некоторых направлений (южные аэропорты, многие международные рейсы), хотя география изменилась.

Значительная поддержка, которую оказывает правительство, может помочь в краткосрочной перспективе, но при этом может ограничить способность компании выплачивать дивиденды, когда (и если) прибыль станет положительной. Мы видим как позитивные, так и негативные риски для Аэрофлота и его денежных потоков (которые могут как расти, так и падать).

Риски для инвестиционного кейса – позитивные

Восстановление пассажирооборота и ставок, более низкие капрасходы (лизинговые платежи): вероятность — низкая, влияние — высокое.

Восстановление пассажиропотока и рост ставок (средней стоимости билета на км) благоприятно скажется на прибыли (т.к. прибыль достаточно чувствительна к этим показателям). Другой положительный риск связан с капрасходами (мы капитализируем лизинговые платежи), если часть лизингодателей откажутся от платежей.

Риски для инвестиционного кейса – негативные

Любые технические проблемы и связанные с этим ограничения по пассажиропотоку: вероятность — низкая, влияние — высокое

Пассажиропоток сейчас никак искусственно не ограничивается (более того правительство стимулирует компании летать), однако в случае возникновения технических вопросов (если они появятся) это может потребовать приоритезацию и более рачительного подхода к ресурсу самолетов. Вероятность, что это произойдет в ближайшее время скорее низка, но в условиях отсутствия техподдержки от производителей – полностью этого исключать нельзя.

Оценка

По итогам допэмиссии акций Аэрофлота в пользу государства мы внесли изменения в нашу модель DCF с учетом результатов размещения. Мы увеличили чистую денежную позицию на размер допэмиссии в 52,5 млрд руб., а число акций в обращении — до 3,9 млрд. В результате мы повышаем целевую цену с 30 до 35 руб. и подтверждаем рекомендацию «ДЕРЖАТЬ». Лизинговые платежи, отраженные в капиталовложениях, могут быть одним из как позитивных, так и негативных факторов для Аэрофлота. Несмотря на намерение компании продолжать выполнять свои обязательства, возможны ситуации полного разрыва отношений с лизингодателями. Новые российские самолеты теоретически не должны быть дороже, чем иностранного производства. Пока мы сохраняем наши ожидания, но будем внимательно следить за развитием событий.

По итогам допэмиссии акций Аэрофлота в пользу государства аналитики BCS Global Markets увеличили оценку чистой денежной позиции на размер допэмиссии в 52.5 млрд руб., а число акций в обращении — до 3,9 млрд. В результате целевая цена повышена на 17% до 35 руб., что дает избыточную доходность 11% и соответствует рекомендации «ДЕРЖАТЬ».

• Аэрофлот проводит допэмиссию для покрытия обязательств

• Правительство внесло в капитал RUB 52.5 млрд, увеличив свою долю до 74%

• Размещение проводится с премией к рынку – позитивно для стоимости

• Пока других изменений в модель не вносим

• Ждем возобновления публикации отчетности в августе (1П22)

• Повышаем целевую цену на 17% до 35 руб., подтверждаем рекомендацию «ДЕРЖАТЬ»

- Видим большую неопределенность: старые бизнес-модели под давлением

- Налет и средняя цена билета по-прежнему важны

- Многое будет зависеть от способности сохранить пассажиропоток

В деталях

Аэрофлот вместе с российской гражданской авиацией – цель санкций. Последствия закрытия европейского неба отразились в снижении трафика Аэрофлота, а приостановка технического обслуживания была решена с помощью ремонта внутри страны. В настоящее время Аэрофлот получил от государства 52,5 млрд руб. в рамках допэмиссии для покрытия некоторых лизинговых обязательств. А с сентября, как сообщил министр транспорта Виталий Савельев, лизинговые платежи будут перечисляться в рублях на счета типа «С».

Сохраняется высокая неопределенность. Мы видим разнонаправленные факторы для Аэрофлота в текущем году. С одной стороны, компания может столкнуться с давлением из-за снижения объемов перевозок, а, с другой, — с позитивным влиянием субсидий на сумму более 50 млрд руб., которые государство предоставит Аэрофлоту в этом году.

В целом финансовые результаты компании в 2022 г. могут даже превзойти прошлогодние. Ключевыми факторами являются трафик (пассажирооборот) и доходность перевозок. Учитывая, что актуальных данных о средней цене авиабилета у нас нет, можно только предположить, что доходность в этом году составит в среднем 3,9 руб./км, а в следующем — может вырасти до 4 руб./км. Не исключаем и сюрпризов: более низких расходов на лизинг и более высоких ставок.

Долгосрочные перспективы будут зависеть от способности продолжить полеты. Правительство озвучило планы по наращиванию производства гражданских самолетов, и Аэрофлот будет основным заказчиком, учитывая его размер на рынке авиаперевозок. Между тем официальные лица указали, что безопасное использование самолетов иностранного производства может поддерживаться в течение пяти лет, следовательно многое будет зависеть от поставок новых самолетов и их характеристик.

Оценка: повышаем целевую цену до 35 руб., подтверждаем рекомендацию «ДЕРЖАТЬ». Для Аэрофлота мы используем оценку на основе модели DCF. Пока компания не будет выплачивать дивиденды из-за убытков, поэтому ее стоимость определяется свободным денежным потоком.

Мы включили в модель результаты допэмиссии акций на 52 млрд руб., по итогам которой доля государства в компании выросла до 73,77% с 57,34%, а общее число акций — до 3,9 млрд. В результате мы повышаем целевую цену на 17% до 35 руб., что дает избыточную доходность 11% и соответствует рекомендации «ДЕРЖАТЬ».

Инвестиционный кейс

В период неопределенности

Мы считаем, что Аэрофлот в значительной степени становится государственным инфраструктурным агентом, призванным поддерживать авиаперевозки. Компания также проведет интеграцию (наряду с другими авиакомпаниями) новых самолетов российского производства в свой парк.

Вместе с тем мы считаем, что цена авиабилета останется одним из экономических факторов, и компания продолжит стремиться к максимизации своих доходов. Внутренний и трафик в целом доказали, что люди продолжают летать, несмотря на закрытие некоторых направлений (южные аэропорты, многие международные рейсы), хотя география изменилась.

Значительная поддержка, которую оказывает правительство, может помочь в краткосрочной перспективе, но при этом может ограничить способность компании выплачивать дивиденды, когда (и если) прибыль станет положительной. Мы видим как позитивные, так и негативные риски для Аэрофлота и его денежных потоков (которые могут как расти, так и падать).

Риски для инвестиционного кейса – позитивные

Восстановление пассажирооборота и ставок, более низкие капрасходы (лизинговые платежи): вероятность — низкая, влияние — высокое.

Восстановление пассажиропотока и рост ставок (средней стоимости билета на км) благоприятно скажется на прибыли (т.к. прибыль достаточно чувствительна к этим показателям). Другой положительный риск связан с капрасходами (мы капитализируем лизинговые платежи), если часть лизингодателей откажутся от платежей.

Риски для инвестиционного кейса – негативные

Любые технические проблемы и связанные с этим ограничения по пассажиропотоку: вероятность — низкая, влияние — высокое

Пассажиропоток сейчас никак искусственно не ограничивается (более того правительство стимулирует компании летать), однако в случае возникновения технических вопросов (если они появятся) это может потребовать приоритезацию и более рачительного подхода к ресурсу самолетов. Вероятность, что это произойдет в ближайшее время скорее низка, но в условиях отсутствия техподдержки от производителей – полностью этого исключать нельзя.

Оценка

По итогам допэмиссии акций Аэрофлота в пользу государства мы внесли изменения в нашу модель DCF с учетом результатов размещения. Мы увеличили чистую денежную позицию на размер допэмиссии в 52,5 млрд руб., а число акций в обращении — до 3,9 млрд. В результате мы повышаем целевую цену с 30 до 35 руб. и подтверждаем рекомендацию «ДЕРЖАТЬ». Лизинговые платежи, отраженные в капиталовложениях, могут быть одним из как позитивных, так и негативных факторов для Аэрофлота. Несмотря на намерение компании продолжать выполнять свои обязательства, возможны ситуации полного разрыва отношений с лизингодателями. Новые российские самолеты теоретически не должны быть дороже, чем иностранного производства. Пока мы сохраняем наши ожидания, но будем внимательно следить за развитием событий.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба