14 июля 2022 Доходъ

Пока классические криптовалюты остаются спекулятивным, слаборегулируемым активом, используемом в узком диапазоне задач (часто незаконных), на сцену выходят цифровые валюты центральных банков (CBDC - Central Bank Digital Currency).

И, хотя для их внедрения понадобится несколько лет, большинство из нас будет чаще сталкиваться именно с использованием CBDC, чем с криптовалютами типа Bitcoin и Ethereum. В этой статье мы кратко расскажем о том как будет устроен мир CBDC и какие новые возможности и вызовы он предоставит.

Мы затрагиваем следующие темы:

🔹 Предпосылки появления CBDC;

🔹 Как будут выглядеть CBDC;

🔹 Какие новые возможности предоставят цифровые валюты;

🔹 Проблемы;

🔹 Механизмы реализации;

🔹 Денежно-кредитная политика;

🔹 Конфиденциальность;

🔹 Отличия от криптовалют;

🔹 Отличия от стейблкойнов;

🔹 Синтетические CBDC.

Главное

Физические наличные деньги используются все реже.

Сокращение использования наличных средств может создать трудности для широкой общественности в получении простого доступа к платежным средствам без кредитного риска и риска ликвидности.

Усиление монополизации в финансовой инфраструктуре может повысить уязвимость и снизить эффективность на рынке платежей.

Все это заставляет центральные банки разрабатывать проекты своей цифровой валюты (CBDC).

CBDC - будут максимально приближены к свойствам наличных денег. Доступность для широкой публики 24/7, а также полная совместимость с наличными деньгами и банковскими счетами будут являться базовыми требованиями для цифровой валют.

Но конфиденциальность будет ограничена. Можно будет скрыть свою личность от контрагентов, позволяя правоохранительным органам (а не отдельным государственным единицам) отслеживать незаконные транзакции. При этом могут существовать ограничение полностью конфиденциальные расчеты в CBDC.

Наиболее вероятная реализация: CBDC будут эмитироваться и погашаться центральным банком. Счета CBDC будут открываться в центральном банке или в его частной децентрализованной сети посредниками. Расчеты будут вестись через финансовых посредников (банки, платежные системы и т.п.), но счета CBDC будут доступны 24/7 в системах всех посредников. Будут возможны ограниченные оффлайн операции. Именно эта схема выбрана Банком России для реализации Цифрового рубля.

Счета (кошелки) CBDC не будут являться банковскими счетами. Проценты на них начисляться не будут.

CBDC не будут являться ни криптовалютой (в обычном понимании), ни стейбкойнами. Регулируемые стейбкойны, а также банковские счета, счета в платежных системах и пр. смогут конкурировать с CBDC.

Основные проблемы CBDC - "бегство от депозитов", "долларизация" и, в отдаленной перспективе, отрицательные процентные ставки.

Основные преимущества CBDC - предоставление цифрового платежного средства без кредитного риска и риска ликвидности широкому кругу пользователей с высоким уровнем доверия, снижение расходов на предоставление наличных денег, упрощение доступа к финансовым продуктам и широкие возможности развития новых платёжных финансовых продуктов на основе инфраструктуры CBDC.

Предпосылки появления CBDC

Технологические достижения привели к тому, что физические наличные деньги используются все реже. В тоже время цифровые платежные услуги становятся все более популярными. Когда наличные деньги отходят на второй план в пользу цифровых услуг частных финансовых агентов, это означает, что прямая роль центральных банков снижается. В этом случае центральному банку может оказаться сложнее выполнять свою задачу по поддержанию платежной системы, доступной для всех слоев общества (а также эффективность денежно-кредитной политики).

Наличные деньги в Швеции, 1950-2020гг (и прогноз до 2025 года). Синяя линия - объем в шведских кронах (левая шкала). Красная линия - доля к ВВП в % (правая шкала). Источник: Riksbank.

Сразу заметим, что банковские (и иные) счета - не являются деньгами центрального банка - это требования к банкам (подробнее об этом ниже) и центральный банк только частично может влиять на их объем и скорость создания.

Как бы мы не относились к центральным банкам, их роль в организации единой, дешевой и доступной для всех платежной системы, кредитора последней инстанции и менеджера инструментов антициклической политики (смягчения экономических кризисов) сложно переоценить.

Конечно, есть множество негативных примеров зависимости центральных банков от политики государства и гиперинфляции, связанных с этой зависимостью. Но в целом, случаев гиперинфляций и банковских паник со второй половины XX века стало существенно меньше, доверие к большинству платежных систем центральных банков усилилось и общество в целом получило множество преимуществ от единых систем денежных расчетов.

Недостатки, конечно, существуют. Они связаны, прежде всего, с ограниченностью эффективности инструментов денежно-кредитной политики (возможностей смягчать новые кризисы) после ее использования "по полной программе" в ответ на финансовый кризис 2008 года и "коронакризис" весны 2020 года. Существуют риски, что такие меры, наряду с общей тенденцией к цифровизации, способствуют росту спроса на частные деньги. Речь здесь даже не столько о криптовалютах, сколько о стейбкойнах (частный вид криптовалюты, который привязан к запасам обычных валют или физических товаров (золота, нефти) - о них см. ниже), главным из которых должна была стать и, возможно, еще станет Libra (Diem) от Facebook.

Развитие частных денег, несмотря на их теоретические преимущества (читайте книгу "Частные деньги" Фридрих фон Хайека (1976 год), вот фрагмент в нашем Telegram), скорее всего, приведет к монополизации/олигополизации рынка и росту затрат (и рисков) на расчеты для общества в целом. Роль и возможности центрального банка (в том числе смягчать последствия кризисов и быть кредитором последней инстанции) при этом снизится и мы просто вернемся к концу XIX века в США с множеством платежных систем и множеством проблем с кредитоспособностью, но в новых технологических реалиях.

Другими словами, у общества сейчас возникают следующие теоретические риски:

сокращение использования наличных средств может создать трудности для широкой общественности в получении простого доступа к платежным средствам без кредитного риска и риска ликвидности.

усиление консолидации в финансовой инфраструктуры, что, в свою очередь, может повысить уязвимость и снизить эффективность на рынке платежей.

Поэтому центральному банку, очевидно, стоит выйти на рынок с единой для своего пространства цифровой платёжной системой. При этом регулируемые (!) частные деньги также вполне будут иметь право на существование и конкурировать с CBDC также как банковские счета, депозиты, счета платежных систем (типа PayPal) и другие пока не появившиеся инновационные платежные системы.

Как будут выглядеть CBDC

Деньги, в полной мере обладающие функциями обращения, меры стоимости и средства сбережения сейчас существуют в трех видах:

наличные;

безналичные деньги центрального банка (счета коммерческих банков в центральном банке - банковские резервы);

средства на счетах в коммерческих банках (деньги, создаваемые банками).

Только первый и третий вид денег являются деньгами с формальной точки зрения (входит в денежные агрегаты денежной массы M0, M1, M2 и т.д.). Ниже вы можете увидеть хорошее сравнение различных видов денег из доклада Банка России о цифровом рубле (здесь все еще возникают некоторые вопросы, которые обсуждаются ниже в этой статье).

Источник: Банк России: Цифровой рубль. Доклад для общественных консультаций

Точно можно сказать, что CBDC будут максимально близки к обычным бумажным (наличным) деньгам, которыми мы все еще иногда пользуемся, с преимуществами и недостатками цифровых денег. Доступность для широкой публики 24/7, а также полная совместимость с наличными деньгами и банковскими счетами будут являться базовыми требованиями для цифровой валют.

В соответствии с этим большинство центральных банков определит свои цифровые деньги как наличные деньги в обращении или как M0 на языке центральных банков. Народный банк Китая уже реализует на практике применение e-CNY как часть M0. Это приводит к следующим последствиям:

CBDC будет обязательством Центрального банка (не будут иметь кредитного риска и риска ликвидности);

Цифровые кошельки, в которых хранятся CBDC, не будут считаться банковскими счетами.

По CBDC не будут выплачиваться проценты. Хотя, здесь нужно сказать, что многие пилотные проекты (например, E-krona шведского Riksbank), предусматривают возможность включения процентов в цифровую валюту.

Проценты - это, пожалуй, один из самых интересных и сложных вопросов внедрения цифровых денег, но дискуссия здесь, скорее идет, вокруг облегчения для центральных банков ввода (когда это необходимо) режима отрицательных процентных савок (особенно, когда и если, наличные деньги будут изъяты из обращения или существенно ограничены в обращении), что имеет свои преимущества и недостатки. Преимущества заключаются в большей эффективности денежно-кредитной политики. Недостатки - в несправедливости и бегстве (в отсутствии наличных денег) в частные деньги и, следовательно, потери контроля над денежным обращением.

Важное соображение, лежащее в основе определения M0 для цифровых денег, заключается в том, что оно может предотвратить отказ от банков как от посредников. Определив CBDC как M0 и запретив выплату процентов, центральные банки, вероятно, предусматривает только ограниченное количество CBDC в обращении для замены наличных денег, но не для замены банковских депозитов.

Конвертация и лимиты

Само собой, цифровая валюта будет свободно конвертироваться в наличные деньги и банковские счета. Кажется очевидным, что обратная конвертация, а также конвертация в иностранную валюту также должна быть свободной для полного доверия и широкого использования CBDC - и она будет свободной, но, так как такая конвертация потенциально создает некоторые риски (например, отток депозитов, "долларизацию" - об этом ниже), первоначально объем средств в кошельках CBDC может быть ограничен (ЕЦБ, например, думает о лимите в 3000 евро на первом этапе).

Лимиты будут установлены и на оффлайн платежи, которые, вероятно, будут доступными с помощью специальных технических средств. Это можно сравнить с текущими лимитами на операции, которые не требуют идентификации плательщика.

Какие новые возможности предоставят цифровые валюты

Прежде всего, CBDC может предоставить цифровое платежное средство без кредитного риска и риска ликвидности широкому кругу пользователей с высоким уровнем доверия.

CBDC может помочь сократить расходы, связанные с предоставлением наличных денег, тем самым обеспечив эффективное платежное средство с точки зрения государственной политики.

Выдача наличных и управление ими обходятся дорого. Исследования, проведенные в зоне евро, Канаде и Уругвае оценивают такие расходы в 0.5%, которые в основном ложатся на банки, фирмы и домашние хозяйства. Хотя внедрение и поддержание CBDC, вероятно, повлечет за собой значительные постоянные затраты, предельные операционные затраты, скорее всего, будут низкими.

Благодаря цифровой природе CBDC, правительства смогут быстро переводить средства целевым группам физических и юридических лиц, когда они больше всего нужны, и в тех частях мира, где традиционные банковские услуги не используется повсеместно.

CBDC может помочь повысить доступность финансовых услуг, поскольку потребителям не нужно иметь банковский счет для хранения денег, но при этом они легко смогут использовать почти любые финансовые продукты.

CBDC может снизить барьеры для входа новых фирм на рынок платёжных и финансовых услуг.

CBDC могут помочь повысить эффективность денежно-кредитной политики (хотя, здесь будет легче уйти в не самые приемлемые для общества отрицательные процентные ставки - об этом ниже).

Использование смарт-контрактов в CBDC может помочь существенно упростить и удешевить страховые, брокерские и прочие операции, а также устанавливать лимиты на операции и расходы и т.п., что дает широкий простор для разработки новых платежных и финансовых продуктов.

Инфраструктура CBDC, вероятно, может быть использована или встроена в новые системы выпуска и учета ценных бумаг (акций и облигаций) и производных финансовых инструментов, что изменит форму их выпуска (эмиссии) на полностью цифровую. Паи и акции инвестиционных фондах могут стать регулируемыми стейбкойнами по отношению к финансовым инструментам, используя технологии CBDC.

Проблемы

Основная проблема ведения CBDC - это возможное бегство от депозитов (особенно до востребования). Счета в банках несут кредитный риск и многие вкладчики, могут предпочесть перевести большую часть своих средств в CBDC. Банки, противодействуя этому, будут повышать ставки по счетам до востребования и депозитам, а также предлагать новые "более умные" продукты. Так как процентная маржа банков будет снижаться, они перенесут часть повышения ставок по депозитам на ставки по кредитам. При этом, такие меры могут не помочь в периоды экономических кризисов и паники на рынках.

Чтобы сгладить эту ситуацию центральный банк, конечно, не будет начислять проценты на CBDC (вариант с отрицательной ставкой тоже возможен, но менее предпочтителен) и может на первое время ввести ограничение на максимальную сумму в кошельках CBDC.

Кроме этого, центральный банк должен быть готов активно применять свои инструменты предоставления ликвидности банкам под залог ликвидных активов, чтобы заместить возможное снижение депозитов.

По оценке Банка Англии, введение CBDC может повысить ставку по депозитам на 0.2%. По оценкам Morgan Stanley отток денег из банков еврозоны после ввода цифрового евро (даже с ограничением на максимальный размер счета) может составить 8%.

Следующая проблема заключается в организации международных расчетов и совместимости CBDC различных стран.

Если проблемы совместимости в целом решаемы на уровне Банка международных расчетов и МВФ, то проблема долларизаации экономики (когда доллар США (или другая иностранная валюта) широко применяется для операций внутри страны или отдельных отраслей её экономики, вплоть до полного вытеснения национальной валюты) стоит более остро, как для стран подверженных этому феномену (Россия в их числе), так и для стран с сильной валютой.

CBDC сам по себе не может сделать валюту более стабильной. Везде, где сегодня существуют макроэкономические или институциональные причины для долларизации, иностранная эмиссия CBDC может усугубить эту угрозу, еще больше упростив пользователям переход на иностранную (цифровую) альтернативу.

Поэтому стоит ожидать четких международных договоров относительно принципов обмена и доступа иностранцев к CBDC, а также внутренних валютных ограничений в относительно "слабых" странах.

Однако, почти наверняка, повсеместное внедрение CBDC крупнейшими экономиками, со временем вытеснит множество "мелких" национальных валют, которые не смогут по тем или иным причинам перейти на в цифровой вид или конкурировать с "большими" CBDC.

Отрицательные процентные ставки.

Когда и если цифровые валюты полностью заменят наличные, центральным банкам будет легче переходить в режим отрицательных процентных ставок, причем сразу на CBDC (пока это не обсуждается, но в будущем, очевидно, может). Эффективность этой меры повыситься, однако последствия чрезмерного ее использования сложно предугадать.

Помимо очевидной несправедливости (как оценки со стороны общества), это может создать еще больший спрос на частные деньги (прежде всего, стейблкойны на корзины валют, товаров или активов). А, так как, частные деньги, скорее всего, будут жестко регулироваться, чтобы противостоять такому перекосу спроса, последний перейдет к нерегулируемым формам платежей (Bitcoin и пр.).

Сомнительно, что центральные банки самостоятельно ограничат себя в возможностях устанавливать отрицательные ставки, поэтому указанный риск, наверняка реализуется. Впрочем, активы почти всегда были лучше наличности как долгосрочные вложения и людям следует продолжать ориентироваться на их накопление.

Прочие проблемы связаны с устойчивостью, безопасностью, конфиденциальностью, расчетами оффлайн и пр.

Механизмы реализации

Центральный банк будет эмитентом цифровой валюты (сможет ее выпускать и гасить). Далее существуют несколько сценариев реализации расчетов в зависимости от роли посредников и местом открытия конечных счетов (кошельков) пользователей, указанные ниже.

Стоит отметить, что независимо от того, кто открывает счета (кошелки) конечным пользователям, такие кошелки будут доступны через любого финансового посредника одновременно и в любое время.

Основными отличиями между моделями является степень централизации системы расчетов, распределение функций между центральным банком и посредниками и тип цифровых денег (токены или запись в реестре - для децентрализованных и гибридных систем используются токены).

Модель 1 (централизованная). Центральный банк открывает и ведет кошельки клиентов, а также осуществляет по ним расчеты. Клиенты имеют прямой доступ к своим кошелькам. Один пользователь может иметь только один кошелек. Тип

Эта модель маловероятна для практической реализации в виду большой нагрузки на централизованную систему расчетов (и повышенных рисков отказа системы, что является неприемлемым) и обременением центрального банка (или созданного им агента) не свойственным ему функциям идентификации и проверки клиентов (функции противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма - ПОД/ФТ).

Модель 2 (централизованная). Центральный банк открывает кошельки банкам/финансовым посредникам. Розничные расчеты осуществляются через посредников в системе центрального банка.

Эта модель также не представляется перспективной, так как не сильно отличается от существующей модели безналичных расчетов и не может реализовать все преимущества использования цифровой валюты. В частности, поэтому Банк России не рассматривает эту модель для дальнейшей проработки. Мировые центральные банки также не планируют идти по этому пути.

Модель 3 (централизованная). Центральный банк открывает и ведет кошельки клиентов, но расчеты осуществляются через посредников (от имени клиентов) в системе центрального банка. Один пользователь может иметь только один кошелек.

Эта модель рассматривается к внедрению Европейский центральным банком (ЕЦБ), хотя там, возможно, будет выбрана и одна из гибридных моделей (см. ниже).

Модель 4 (централизованная). Центральный банк открывает и ведет кошельки банков/финансовых посредников. Последние открывают в центральном банке кошельки клиентов и ведут по ним расчеты (в системе центрального банка). Один пользователь может иметь только один кошелек.

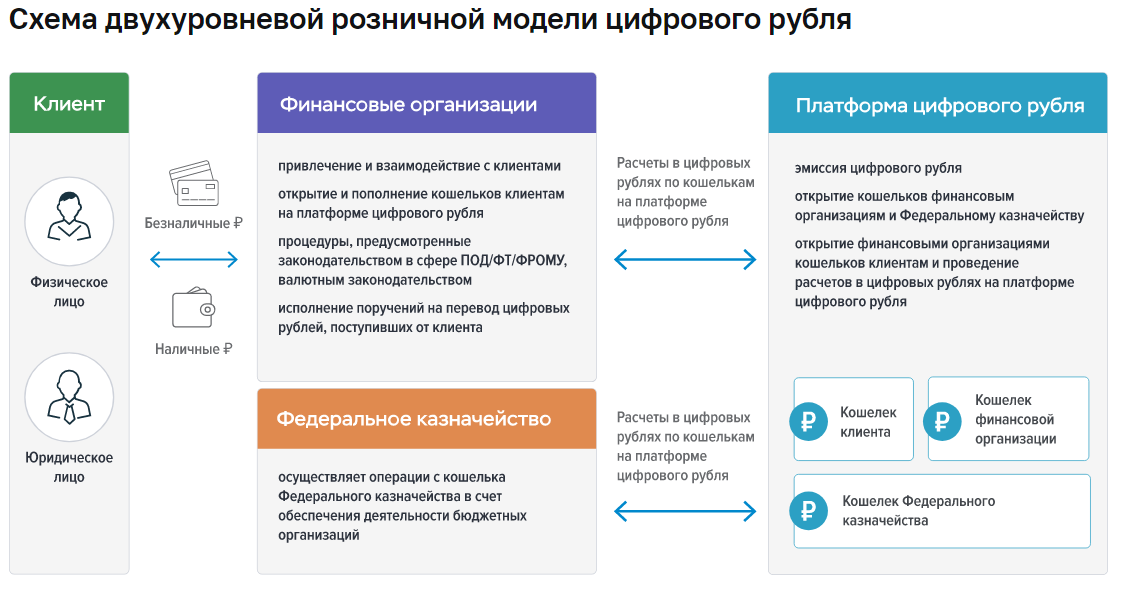

Именно эта модель выбрана Банком России для цифрового рубля, который уже тестируется и в вскоре будет внедрен.

Ниже можно увидеть схему реализации этой модели, представленную Банком России (в Докладе ЦБ для общественных консультаций - это модель D).

Очень похожая модель уже реализована в Китае (правда, с децентрализованной системой оптовых расчетов как в Модели 7). Крайне вероятно, что она же будет выбрана и для России.

Модель 5 (децентрализованная). Центральный банк открывает и ведет кошельки клиентов, расчеты осуществляются между клиентами без участия посредника.

Эта модель возможна только в том случае, если можно будет обеспечить, чтобы все операции всегда обрабатывались только в соответствии с требованиями центрального банка. Создание надежной децентрализованной системы потребует больших ресурсов и сложной адаптации текущих финансовых посредников. С другой стороны, такая модель снижает нагрузку на централизованную систему и будет способствовать инновациям в виде услуг, предоставляемых конечным пользователям.

Нам представляется, что эта модель слишком сложная для практической реализации и, скорее всего, она будут интегрирована в Модель 7 (см. ниже).

Модель 6 (гибридная). Центральный банк открывает и ведет кошельки клиентов и посредников, при предоставлении розничных платежных услуг конечным пользователям контролируемые посредники будут использовать свои учетные записи, но конечные пользователи по-прежнему будут иметь прямые требования к центральному банку, и все переводы (клиринг) в конечном итоге будут урегулированы в центральном банке.

Это одна из рассматриваемых моделей для Европы.

Модель 7 (гибридная). Центральный банк создает децентрализованную частную сеть (технология DLT) и является ее владельцем. Он определяет, кто может присоединиться к ней в качестве участника. Участники, например, банки и поставщики платежных услуг, управляют своими собственными узлами в сети и, таким образом, имеют возможность запрашивать выпуск цифровой валюты и обмениваться ей, распространять ее, а также выполнять транзакции от имени конечных пользователей, подключенных к ним.

Внутри сети не создаются новые деньги. Они создаются и погашаются через единую систему предоставления ликвидности центрального банка.

Сеть параллельна и, следовательно, не использует существующую в настоящее время инфраструктуру для платежей (карты и банковские переводы). Это означает, что платежи внутри сети все еще могут функционировать, когда возникают проблемы с существующей платежной инфраструктурой.

Система распределения и расчетов электронной кроны Банка Швеции в соответствии с этой моделью представлена ниже (весь документ здесь).

Источник: Riksbank. Система распределения и расчетов электронной кроны Банка Швеции.

В этой модели цифровая валюта должна выпускаться в виде токена. Кроме этого, видимо, эта модель (в отличие от остальных) предусматривает возможность существования нескольких кошельков у одного конечного пользователя.

Эта модель реализуется в рамках пилотного проекта электронной кроны в Швеции. Нечто похожее для расчетов между посредниками (не в розничных расчетах) используется в Китае. ФРС США также смотрит в сторону этой модели. При этом мы полагаем, что в рамках ЕЦБ и ФРС для розничных расчетов будет выбрана модель 3, 4 или 6.

Выбор моделей различными мировыми центральными банками

Денежно-кредитная политика

В целом мировые финансовые регуляторы сходятся во мнении, что ввод CBDC не скажется существенно на денежно-кредитной политике, особенно в краткосрочной перспективе. Дискуссии идут в основном вокруг проблемы "бегства от депозитов" (см. радел проблемы) и политики процентных ставок по CBDC (больше на теоретическом уровне).

В настоящее время ни один центральный банк в серьез не рассматривает введение процентных ставок на CBDC.

Мировой финансовый кризис наглядно продемонстрировал, что политика процентных ставок может быть ограничена существованием наличных денег. Политические ставки не могут быть значительно ниже нуля без риска массового перехода на наличные деньги, что гарантирует нулевую доходность.

Однако наличные деньги вряд ли исчезнут в ближайшее время по политическим причинам. Только в долгосрочной перспективе, если CBDC будет широко принят, наличные деньги будут ликвидированы, как это произошло с чеканкой металлических монет. В этом сценарии политические ставки могут углубиться в отрицательную зону.

Но это произойдет только в той мере, в какой CBDC также будет взимать отрицательные ставки и не заменит наличные деньги в качестве средства обхода политики.

Канал базовой процентной ставки может быть наиболее подвержен влиянию и может укрепиться. Изменения в политических процентных ставках побуждают домашние хозяйства и фирмы балансировать инвестиции и потребление между будущим и настоящим, особенно если они подвержены воздействию инструментов заимствования и сбережений, учитывающих процентные ставки. В той мере, в какой CBDC увеличивает доступность финансовых продуктов - эффективность денежно-кредитной политики может усилиться. Выгоды были бы наиболее очевидны, если бы по CBDC начислялись проценты.

Но пока большинство центральных банков обеспокоены (и правильно) снижением роли финансовых посадников, скрещением кредитования и повышением волатильности процентной маржи в банках и не планируют встраивать проценты в CBDC (то есть планируют сохранить взаимозаменяемость цифровых и наличных денег).

Конфиденциальность

Банк Китая описывает возможности защиты конфиденциальности e-CNY как «контролируемую анонимность». Что это означает? Электронный юань дает своим пользователям возможность скрыть свою личность от контрагентов, позволяя правоохранительным органам (а не отдельным государственным единицам) отслеживать незаконные транзакции.

Функция анонимности CBDC усложнит онлайн-платформам сбор информации о пользователях, но, да, она не даст и не предполагает полной анонимности.

Учетные записи не могут быть анонимными в соответствии с действующим законодательством, что следует иметь в виду при обсуждении потенциальных анонимных CBDC. Вполне возможно, что могут существовать анонимные CBDC, но у них будет очень ограниченная область использования.

При разработке денег национальные власти уже сталкиваются с компромиссом между удовлетворением законных предпочтений пользователей в отношении конфиденциальности и снижением рисков для финансовой целостности.

Наличные деньги защищают конфиденциальность, потому что они анонимны: учетная запись не требуется, и нет записей о транзакциях. Однако это также облегчает преступные финансовые операции, такие как отмывание денег, финансирование терроризма, коррупцию и уклонение от уплаты налогов. Большая часть наличных денег в обращении находится в двух крупнейших номиналах, часто связанных с незаконными платежами или хранением ценностей.

Отказ от наличных денег подорвет конфиденциальность. Более того, это вряд ли улучшит финансовую целостность, поскольку незаконные транзакции, предположительно, перейдут в другую форму денег (и, как мы знаем, уже переходят). По иронии судьбы, те, кто ищет анонимности в законных целях, могут даже использовать параллельные деньги, способствуя их ликвидности и привлекательности для преступного использования.

Эта закономерность может быть заметна при внедрении криптовалют. Предложения отказаться от купюр высокого номинала кажутся более привлекательными. Оставшиеся купюры небольшого номинала могли бы частично удовлетворить законные предпочтения в отношении конфиденциальности, но создавали бы риски для незаконных транзакций.

Отличия от криптовалют

CBDC не являются криптовалютами в обычном понимании - они контролируются центральными банками (являются требованиями к центральному банку), их эмиссия не ограничена, они служат для полноценного обеспечения функции денег (обращения, меры стоимости и средства сбережения), проведения атициклической политики и реализации ЦБ функций кредитора последней инстанции, они не являются полностью анонимными.

Отличие от стейблкойнов

Стейблкоин - это, по сути, криптовалюта, обеспеченная каким-то поддающимся количественной оценке активом. Именно благодаря такой поддержке стейблкоин имеет ценность.

CBDC не является стайбкойном, так как не обеспечен каким-либо активом. Хотя, вот здесь, приведена вполне последовательное обоснование аналогии обеспечения валют центральных банков корзиной товаров и услуг (точно в той же парадигме, что и обеспечение, например, золотом), на основе которой рассчитывается потребительская инфляция.

Однако регулируемые стейбкойны вместе с CBDC в будущем могут быть основой для смарт-контрактов, которые заменят существующие сегодня акции, облигации, паи инвестиционных фондов и производные финансовые инструменты (включая сложные структурные продукты). Это позволит существенно сократить издержки торговли и учета, а самое главное - упростить доступ к инвестициях и их взаимодействие с другими финансовыми продуктами.

Регулируемые стейблконы также, вероятно, смогут конкурировать с CBDC. Но платежи на их оснвое должны регулироваться так же, как платежи, обрабатываемые банками, если они начнут становиться широко используемый.

Синтетические CBDC

В теории обсуждаются синтетические CBDC, отличие которых состоит в том, что центральный банк остается ответственным только за эмиссию и погашения валюты, надзор и конечный клиринг. Все остальное, включая выбор технологий, управления счетами, проверка и мониторинг клиентов передается частным компаниям.

Синтетическая CBDC - это, по сути, государственно-частное партнерство, которое поощряет конкуренцию между поставщиками электронных денег и сохраняет сравнительные преимущества. Частный сектор концентрируется на инновациях, дизайне интерфейсов и управлении клиентами. А государственный сектор сосредотачивается на укреплении доверия к валюте.

Существование таких CBDC - маловероятный сценарий в обозримой перспективе, так как доверие к общедоступной валюте, в том числе, во многом стоится на централизации. Но в будущем, если несколько регулируемых стейбкойнов покажут свою эффективность и конкурентоспособность, такое государственно-частное партнерство может стать реальностью.

Дополнительные материалы:

Цифровой рубль - Доклад для общественных консультаций Банка России

Общая страница о Цифровом рубле на сайте Банка России

Презентация о концепции Цифрового рубля

Отчет по первой фазе пилотного проекта e-Krona шведского Riksbank

Отчет о цифровом евро ЕЦБ

Deutsche Bank о цифровом юане

Банк международных расчетов (BIS) о трансграничных операциях с CBDC

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба