Знаю, что многих интересует компания "Мать и Дитя". И сейчас, после внушительного снижения цены на акции, пора бы разобраться, стоит ли в неё инвестировать.

Группа компаний MD Medical (MCX:MDMGDR) — один из ведущих участников на рынке частных медицинских услуг в России. Начав свою историю с медицинской помощи в сфере женского здоровья и педиатрии, компания уже несколько лет успешно реализует курс на многопрофильность, с каждым годом расширяя спектр направлений в лечении пациентов.

Сегодня группа компаний MD Medical — это 10 ультрасовременных высокотехнологичных госпиталей и 40 клиник, обладающих мощными диагностическими, терапевтическими и хирургическими ресурсами.

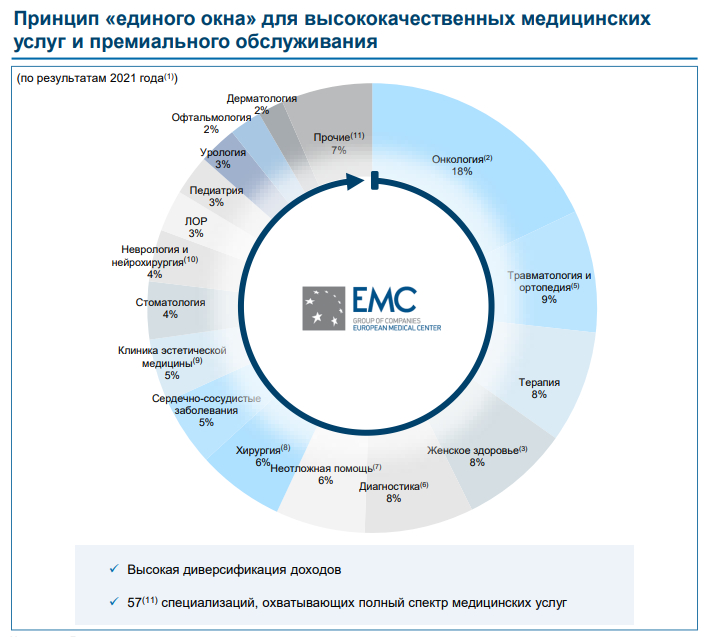

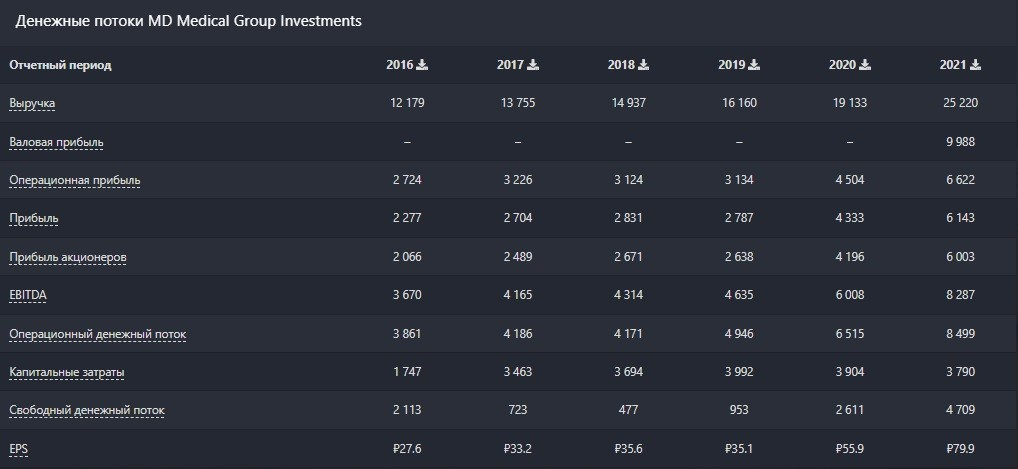

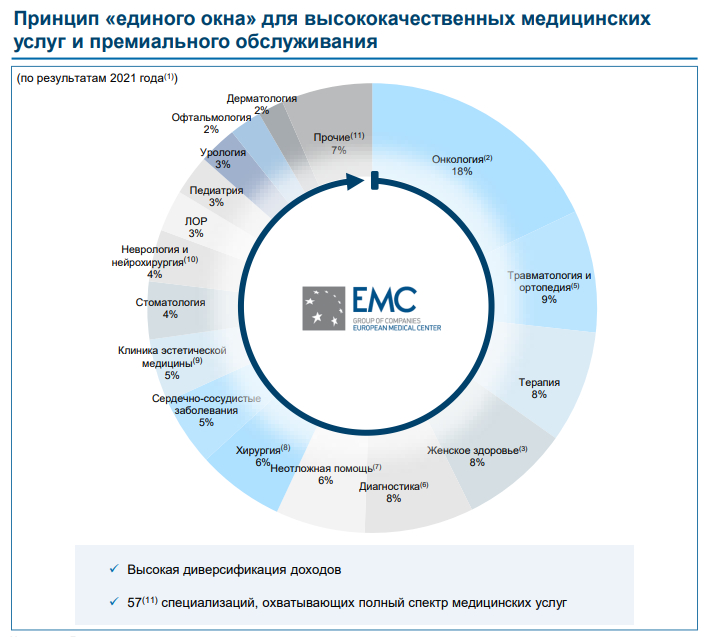

Выручка компании диверсифицирована. Сегментация бизнеса в 2021 следующая:

В целом компания развивается стремительно, можно сказать, ударными темпами. Расширяет сферу деятельности посредством открытия, либо приобретением готовых клиник. Так, в 2021 году было завершено строительство COVID-центров MD Лахта (г.Санкт-Петербург) и Тюмень-2 (г.Тюмень), Также планируется открытие новых клиник в МО и г.Москва.

Бизнесу есть куда расти, до 2024 года запланирован CAPEX в размере 12 млрд рублей, планируется открыть еще 17 медицинских учреждений и расшириться на 5 регионов. Также компания развивается в сфере образования, есть совместные проекты с Медицинским университетом и МГИМО.

В общем, пока что компания своими презентациями обнадеживает и впечатляет. Но мы же с вами разумные инвесторы, и нам важно оценить «здоровье» самой компании, на сколько она может потянуть свои амбиции.

Еще год назад компанию можно было назвать дорогой, сейчас же стоимость достаточно скорректировалась. Привлекательна ли она с точки зрения инвестиций? Давайте разбираться.

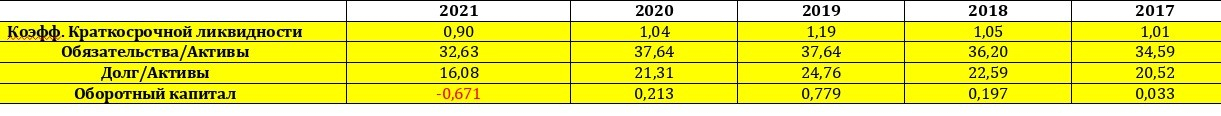

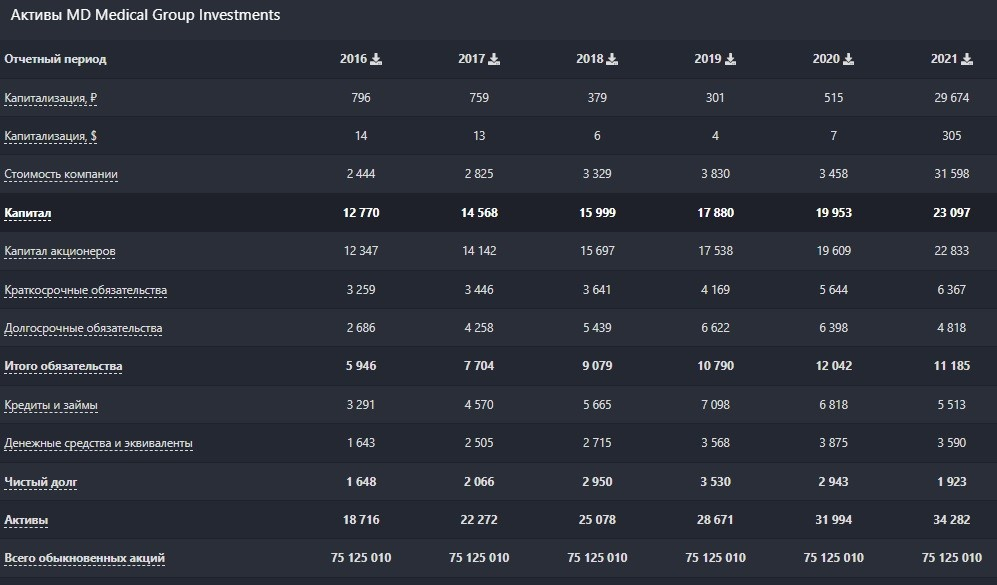

Финансовое состояние

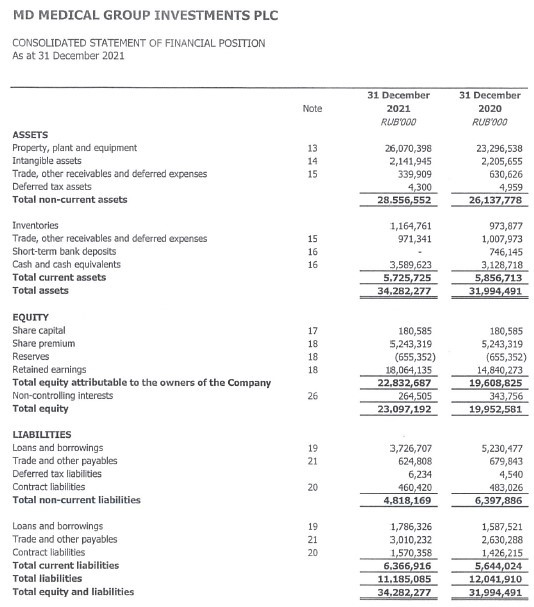

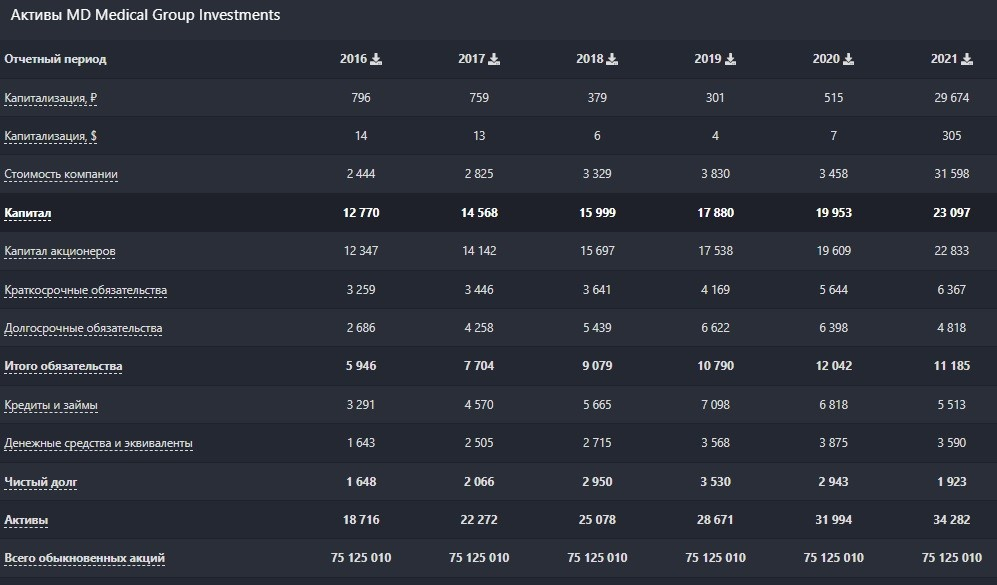

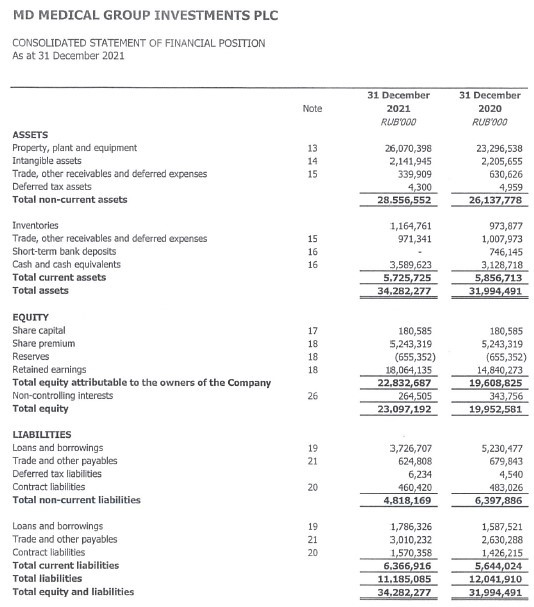

Анализ балансового отчета начинается с сюрприза: оборотные активы не превышают краткосрочные обязательства.

Оборотный капитал отрицательный — (671) миллионов рублей, динамика оборотного капитала нестабильна, явного роста нет.

Коэффициент краткосрочной ликвидности 0,9 — достаточно низкий показатель, но стоит отметить, что для этой компании это норма. В целом за последние 5 лет данный показатель был в пределах 1.

Забегая вперед, скажу, что на этом негатив закончился.

Далее только позитив (но это не точно).

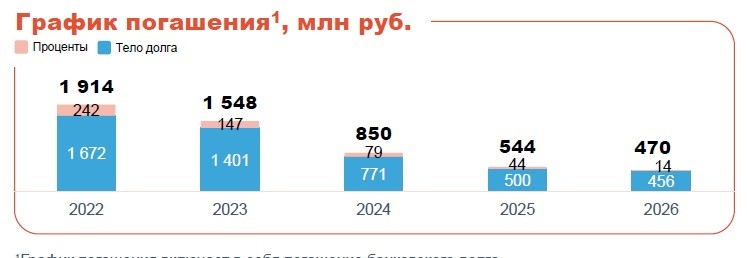

Итак Долг компании = 5 513 млн рублей. Из негативного — он не покрывается оборотным капиталом. Из позитивного — компания активно его сокращает с 2019 года.

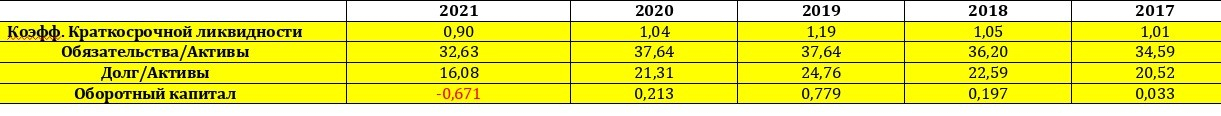

В презентации компании нашел вот такую вот информацию.

Также к плюсам можно отнести, что у компании полностью отсутствует валютный долг. Долг в общей структуре активов занимает 16%, и он стабильно снижается, а все обязательства занимают 32%. Показатель L/А также снижается с 2019 года.

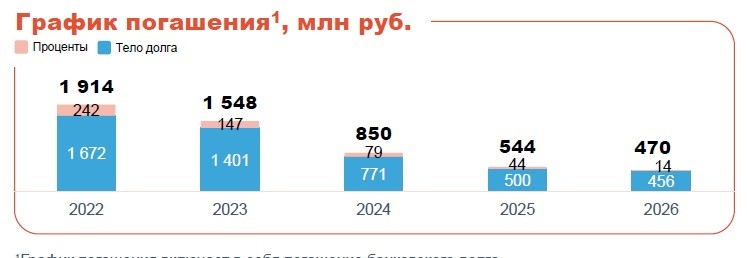

Накопленная нераспределенная прибыль компании составляет более 18 миллирадов рублей, за последние 5 лет она выросла на 93%.

Посмотрите на картинку выше.

Активы компании за 5 лет выросли на 54%, обязательства за то же самое время выросли на 45%. Капитал компании с 2017 года вырос на 58%.

Капитал компании опережает рост обязательств. Все эти цифры говорят о том, что компания «качественно» растет.

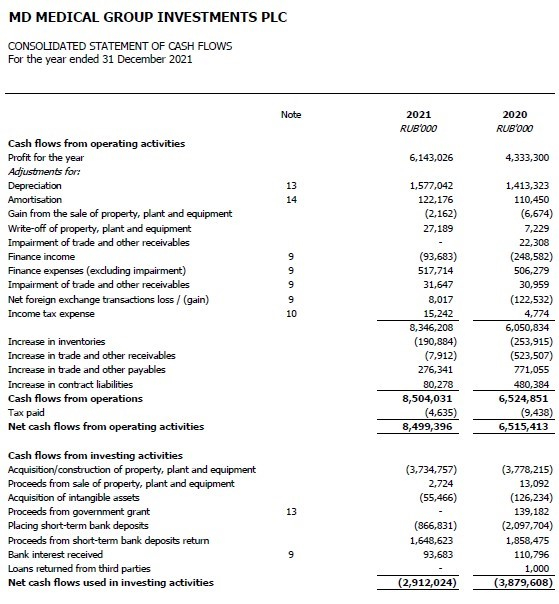

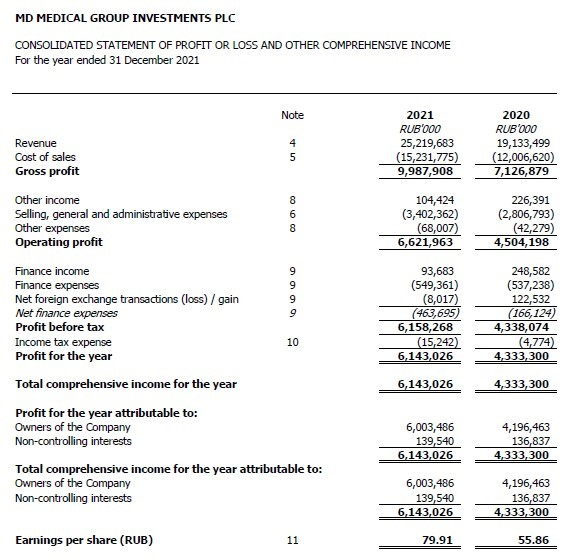

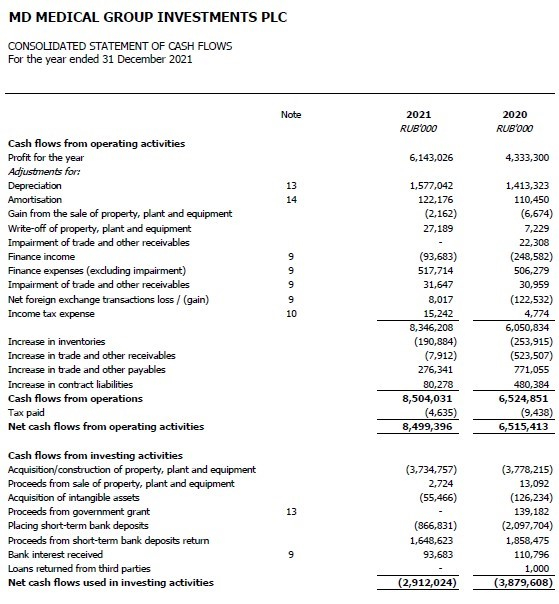

Операционный денежный поток имеет стабильно растущую динамику с 2017 года. За последние 5 лет он вырос в 2 раза. Затраты на амортизацию стабильно растут.

Инвестиционный денежный поток незначительно снизился. Капитальные затраты находятся стабильно на одном уровне. Компания стабильно инвестирует в свой бизнес, как говорилось ранее, до 2024 года есть стабильный план развития, планируется ввод в эксплуатацию новых клиник, лабораторий и т.д.

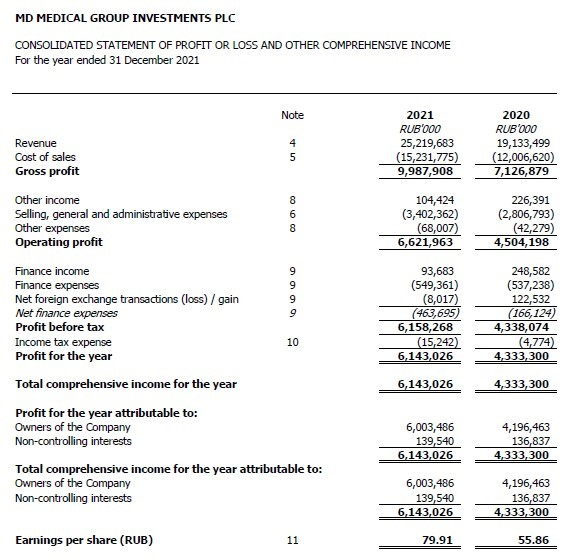

Финансовый денежный поток

Стоит отметить что компания стабильно привлекает заемные средства, но эти значения снижаются из года в год. Последние два года компания направляла на погашение задолженности больше, чем занимала. В 2021 году долговое финансирование сократилось до 0.

А также в 2021 году были рекордные выплаты по дивидендам.

Операционный денежный поток за последние 5 лет значительно превышает финансовый. Денежные средства компании растут, правда незначительно снизились в сравнении с 2020 годом. Делаем вывод, что бизнес компании финансируется за счет операционной деятельности.

Свободный денежный поток положительный и стабильно растет. За 5 лет рост составил 535%.

EBITDA = 8,4 миллиарда рублей и также стабильно показывает рост. В 2021 году EBITDA выросла на 30%. За прошедшие 5 лет EBITDA выросла вдвое.

Мы уже выяснили, что долг компании = 5,5 миллиардов рублей, чистый долг 1,9 миллиарда. А значит, показатель NetDebt/EBITDA = 0.23. Делаем вывод что компания хорошо справляется со своей долговой нагрузкой.

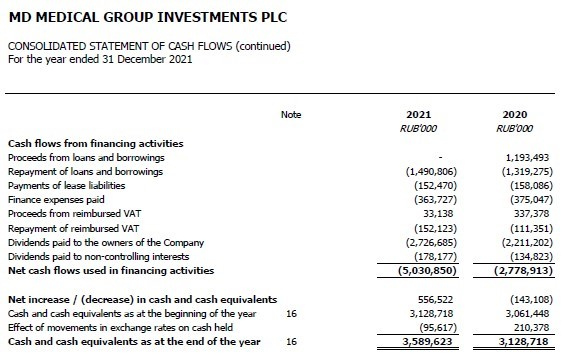

отчёт о прибылях и убытках

Здесь все круто.

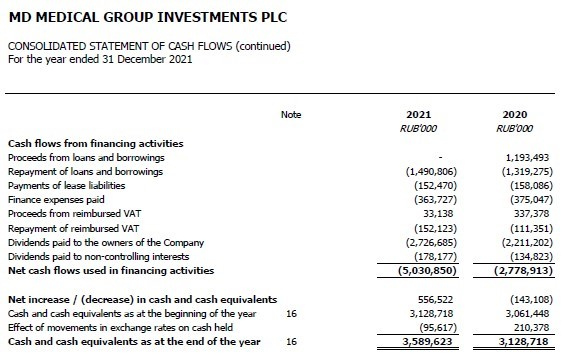

2021 год оказался рекордным по выручке; если смотреть в динамике, то здесь все стабильно – выручка растет из года в год.

За последние 5 лет выручка выросла на 83%. Но вот если рассмотреть подробнее, то мы увидим, что в сравнении с 2020 годом выручка выросла на 32%, солидно, не правда ли?

Вот что об этом говорит руководство:

«В 2021 году, существенный рост Выручки и EBITDA достигнут в основном за счет роста загрузки госпиталей в Москве (рост Выручки на 44,2%) и регионах (рост Выручки на 26,1 %) благодаря восстановлению спроса на плановую медицинскую помощь, сильным операционным результатам Лапино 2 , а также выхода Лапино 4 на целевую загрузку».

(с) Презентация за 2021 год

Операционная прибыль стабильно растет, за прошедшие 5 лет выросла на 105%. Операционная маржинальность бизнеса выросла и составляет 26%.

Чистая прибыль также растет. В сравнении с 2020 годом чистая прибыль выросла на 42%, стоит отметить, что и в 2020 году также был значительный рост чистой прибыли. Вообще, COVID-ное время положительно сказалось на доходах компании. Чистая прибыль за прошедшие 5 лет выросла более чем в 2 раза. Рентабельность по чистой прибыли также выросла за прошедшие 5 лет и составляет 24%.

Динамика операционных показателей

Оценка стоимости

Текущая цена одной акции – 387рублей.

Общая стоимость компании на рынке – 29,6 миллиардов рублей.

За эту цену мы получаем компанию с активами на 34,2 миллиарда рублей, из которых акционерный капитал – 23 миллиарда.

Выручка компании — 25,2 миллиарда рублей, а чистая прибыль — 6,1 млрд.

Средневзвешенный показатель P/E – 7.9

P/B – 1.28

P/S – 1.18

Рентабельность прибыли на акцию - 21%

Вывод

В целом, мы имеем молодую развивающуюся компанию – акцию роста. Она активно расширяется, диверсифицирует свою выручку, платит дивиденды.

Лично у меня компания оставила положительное мнение о себе. Такое ощущение, что руководит ей человек, который на 100% знает, что он делает. К финансовому состоянию в принципе вопросов нет, за исключением дефицита оборотного капитала и низкого коэффициента краткосрочной ликвидности.

В целом, недостаточный оборотный капитал обусловлен, на мой взгляд, желанием компании снизить долговую нагрузку и отсутствием долгового финансирования в 2021 году.

Еще полгода назад можно было сказать, что компания безумно дорогая. Но на текущий момент бизнес оценен справедливо с учетом её темпов роста. У компании очень хорошие долгосрочные перспективы.

При условии, что все запланированные клиники войдут в эксплуатацию. Так, к 2024 году компания может значительно увеличить чистую прибыль.

Основные риски, пожалуй, связаны с падением дохода населения.

Ещё один немаловажный риск — это санкции и затруднение финансового оборота между РФ и другими странами. У компании "Мать и Дитя" — огромное количество высокоточного дорогостоящего оборудования. Я думаю, вы догадываетесь, что оно не отечественное. Поэтому, теоретически, у компании могут начаться проблемы с обслуживанием оборудования и даже с ростом — открытие новых клиник также требует импорт дорогостоящего оборудования.

Этот риск может быть решен за счет альтернативных каналов поставок, но в таком случае это повлияет на снижение эффективности компании.

Кроме того, у компании есть и конкуренты. И об одном из них я бы тоже хотел поговорить.

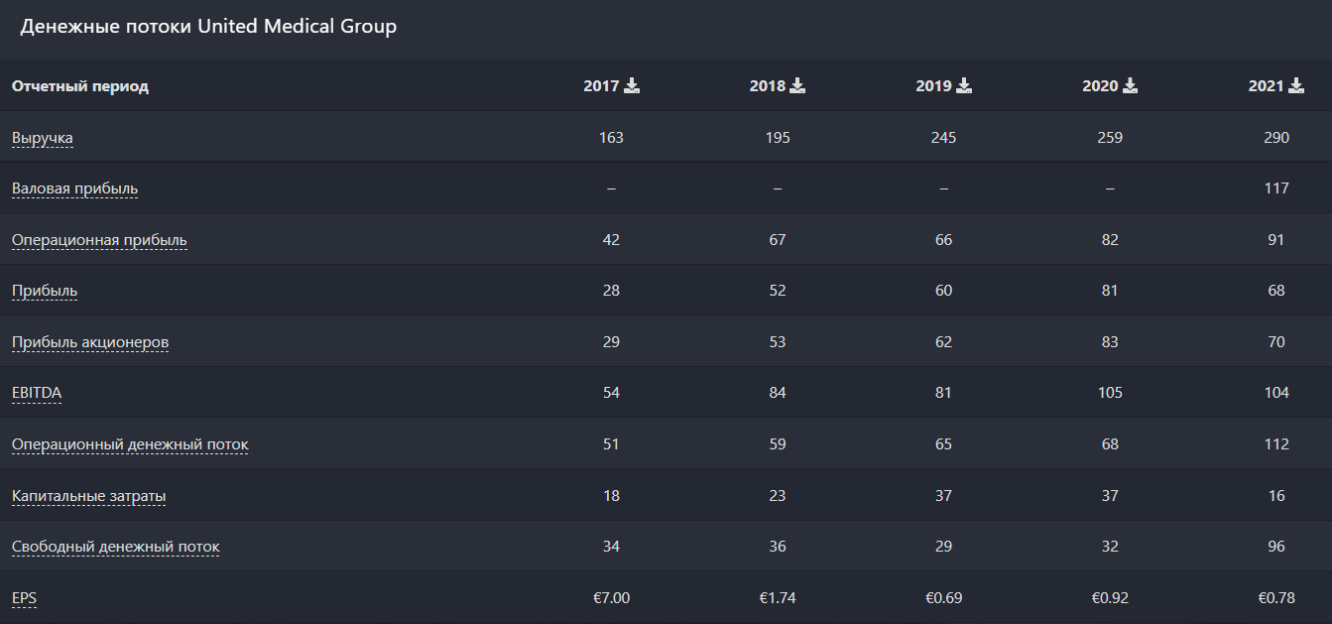

United Medical Group (MCX:GEMCDR)

Опять же, на Московской бирже торгуются депозитарные расписки. Компания зарегистрирована не в России, поэтому пока до конца неясно, как её коснется новая политика РФ относительно выхода на иностранные биржи.

Но давайте по порядку — начнем с бизнеса.

Это более старая компания, на рынке уже более 30 лет. Имеет огромный опыт. Однако также работает в основном в районе Московской области.

Компания является крупнейшим провайдером частных медицинских услуг.

Единственное, что мне не понятно — это выручка компании в евро при работе на территории РФ. Тут возникает вопрос: услуги привязаны к курсу евро/рубль, или снижение курса просто повлияет на операционные показатели?

Сразу хочется отметить, что по сути тут у компании точно такие же риски, как и у конкурента выше. Во-первых, это снижение реальных доходов населения. Во-вторых, это проблемы с импортом и финансовым оборотом. Клиники также оснащаются самым современным и дорогим оборудованием. Не отечественным, к сожалению.

У компании тажке неплохо диверсифицированный бизнес внутри её деятельности. Опять же, очень похоже на конкурента.

Ну и давайте разберемся в том, кто из них интереснее?

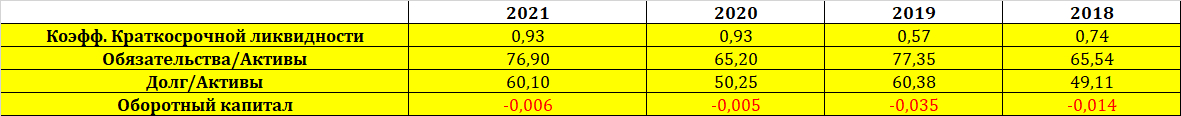

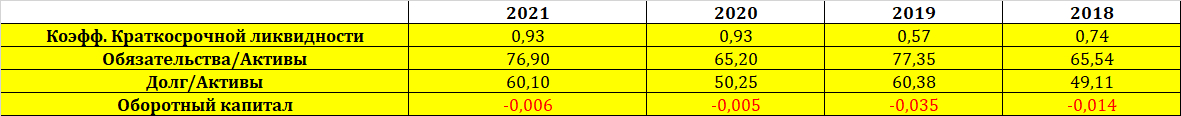

Во-первых, сразу обращаем внимание на отрицательный оборотный капитал. По всей видимости, в этом сегменте этой является нормой. Причем у этой компании он стабильно отрицательный, в отличие от конкурента.

динамика коэффициентов

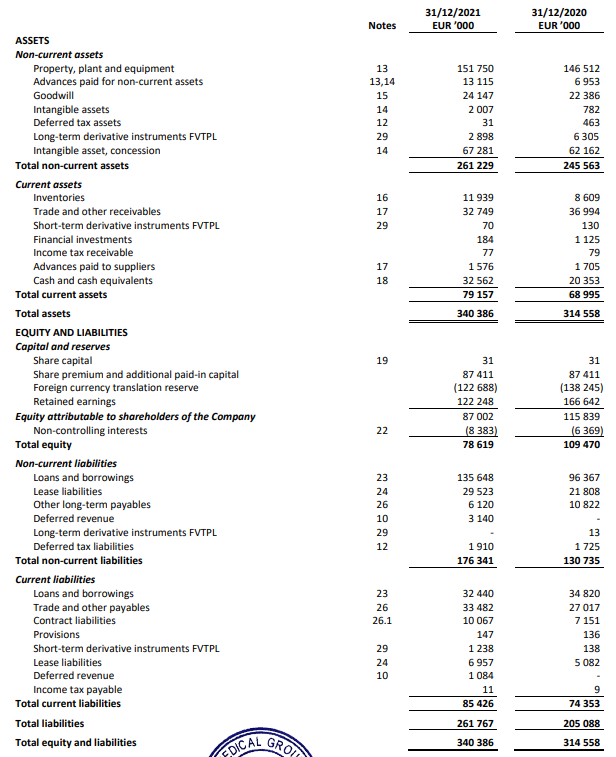

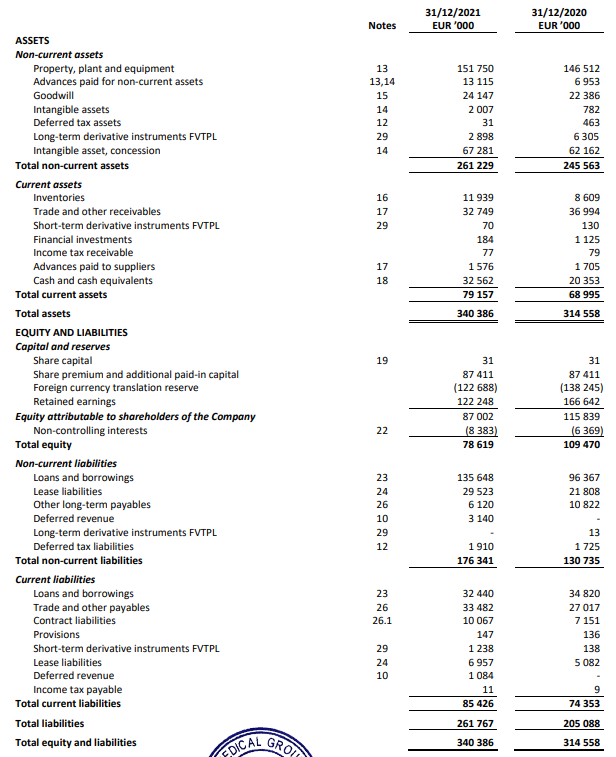

Во-вторых, нас интересует долговая нагрузка. В данном случае долг компании составляет 205 миллионов евро. При том, что активы компании — всего 340 миллионов.

Иными словами, 60% компании — это долги. Уже сразу тут можем отметить, что конкурент кратко вырывается вперед, потому что в текущей ситуации финансовое состояние крайне важно — именно оно позволит пережить трудные времена.

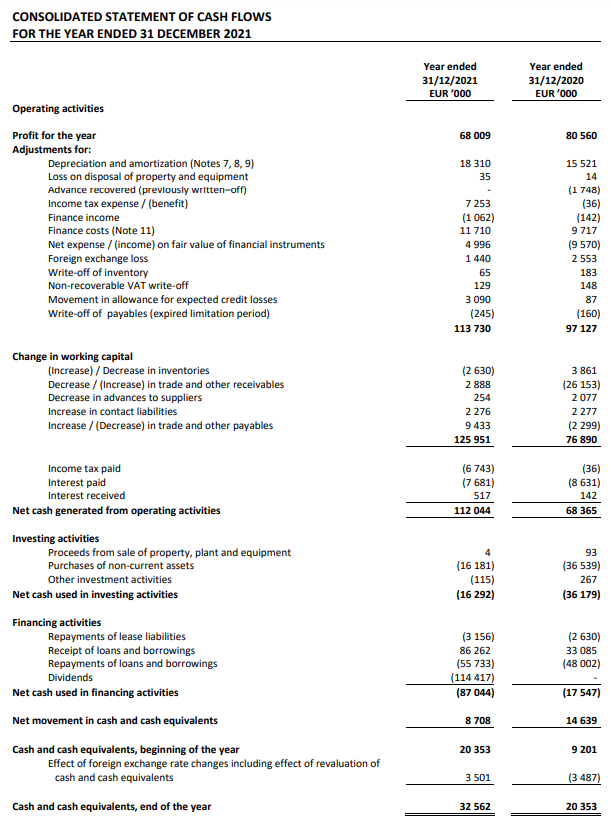

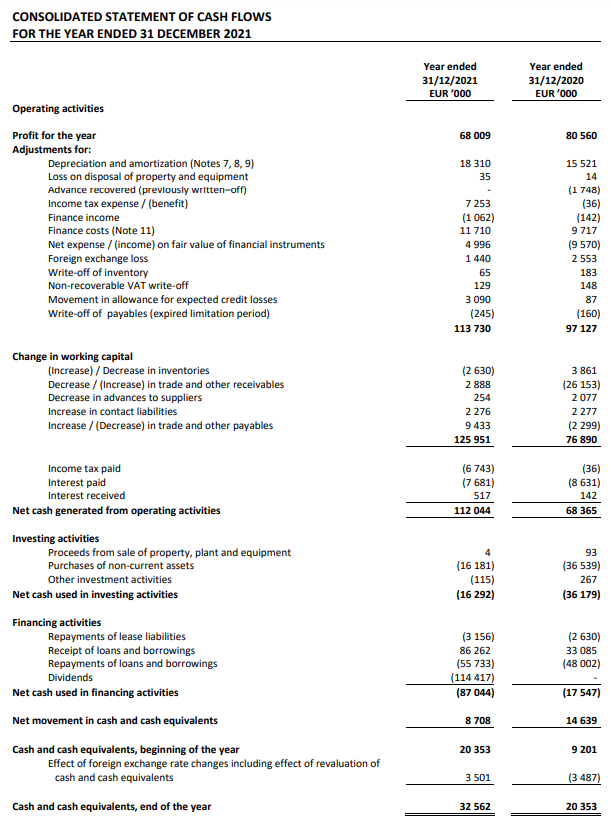

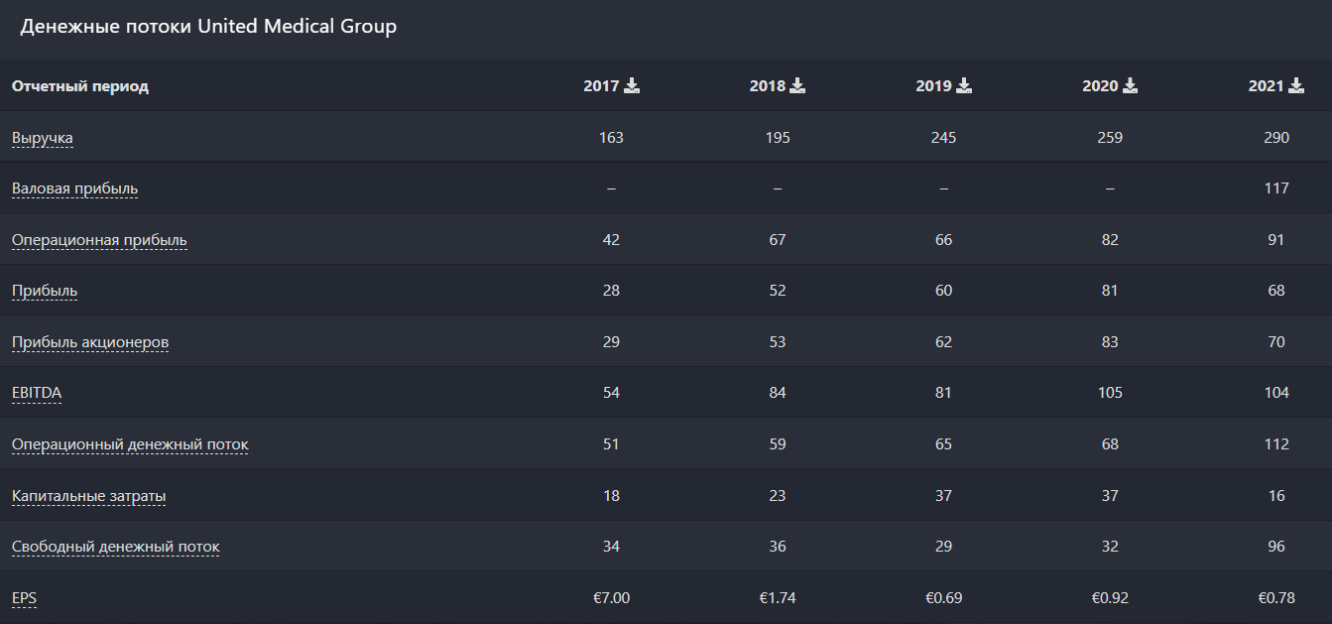

Далее ещё посмотрим на её денежные потоки.

отчёт ддс UMG

Операционный денежный поток стабильно положительный. Но вот рост показал в основном только в 2021 году. До этого темп роста был крайне низким.

То же самое, соответственно, можно сказать и про свободный денежный поток.

Также компания регулярно привлекает средства за счёт краткосрочных займов. И это привело к тому, что долг вырос за последние 5 лет вдвое.

EBITDA компании составляет 104 миллиона евро. А чистый долг — 172 миллиона. То есть показатель NetDebt/EBITDA — 1,65.

Во-первых, выше, чем у конкурента. Во-вторых, рост операционных показателей обусловлен ростом компании во время пандемии. До пандемии темпы роста были крайне низкими.

динамика показателей UMG

Стоимость компании

Так как компания номинирует свою выручку в евро, обо всём поговорим в евро.

На текущий момент одна акций компании стоит 378 рублей.

Общая цена компании — 583 миллиона евро.

За эту цену мы получаем компаниию с активами на сумму 340 миллионов, из которых акционерный капитал — 79 миллионов.

Выручка составляет 290 миллионов, а чистая прибыль — 68.

Средневзвешенный показатель P/E — 10

P/B — 7,4

P/S — 2

Рентабельность прибыли на акцию — 11,6%

Сравнительные выводы

Структура активов

У MD Medical капитал занимает 68% в структуре, у United Medical Group — 24%.

Долг в структуре активов у MD Medical занимает 16%, у UMG — 60%.

NetDebt/EBITDA у MD Medical — 0,23, у UMG — 1,6.

Финансовое состояние лучше у MD Medical.

Темы роста за последние 5 лет

Выручка у MD Medical выросла на 83%, у UMG — на 77%.

Операционная прибыль у MD Medical выросла на 143%, у UMG — на 116%.

Чистая прибыль у MD Medical выросла на 169%, у UMG — на 142%.

Операционная маржинальность у MD Medical — 26,25%, у UMG — 31%.

У компании MD Medical однозначно выше темпы роста. Хотя у конкурента повыше маржинальность.

Стоимость MD Medical / UMG

Средневзвешенный P/E — 7,9 / 10

P/B — 1,26 / 7,44

P/S — 1,16 / 2

Рентабельность EPS — 21% / 11,6%

Практически по всем показателям выигрывает MD Medical. Но что самое интересное — она выигрывает по соотношению цена/темпы роста.

Вероятно, это из-за новых рисков — проблемы с импортом, рост стоимости обслуживания оборудования и снижение доходов населения.

Но тем не менее, компания стала намного дешевле. И можно к ней присмотреться. Единственное — нужно понимать, что даже сейчас есть риски снижения цены.

Однако долгосрочно это одна из интересных идей на российском рынке.

Группа компаний MD Medical (MCX:MDMGDR) — один из ведущих участников на рынке частных медицинских услуг в России. Начав свою историю с медицинской помощи в сфере женского здоровья и педиатрии, компания уже несколько лет успешно реализует курс на многопрофильность, с каждым годом расширяя спектр направлений в лечении пациентов.

Сегодня группа компаний MD Medical — это 10 ультрасовременных высокотехнологичных госпиталей и 40 клиник, обладающих мощными диагностическими, терапевтическими и хирургическими ресурсами.

Выручка компании диверсифицирована. Сегментация бизнеса в 2021 следующая:

В целом компания развивается стремительно, можно сказать, ударными темпами. Расширяет сферу деятельности посредством открытия, либо приобретением готовых клиник. Так, в 2021 году было завершено строительство COVID-центров MD Лахта (г.Санкт-Петербург) и Тюмень-2 (г.Тюмень), Также планируется открытие новых клиник в МО и г.Москва.

Бизнесу есть куда расти, до 2024 года запланирован CAPEX в размере 12 млрд рублей, планируется открыть еще 17 медицинских учреждений и расшириться на 5 регионов. Также компания развивается в сфере образования, есть совместные проекты с Медицинским университетом и МГИМО.

В общем, пока что компания своими презентациями обнадеживает и впечатляет. Но мы же с вами разумные инвесторы, и нам важно оценить «здоровье» самой компании, на сколько она может потянуть свои амбиции.

Еще год назад компанию можно было назвать дорогой, сейчас же стоимость достаточно скорректировалась. Привлекательна ли она с точки зрения инвестиций? Давайте разбираться.

Финансовое состояние

Анализ балансового отчета начинается с сюрприза: оборотные активы не превышают краткосрочные обязательства.

Оборотный капитал отрицательный — (671) миллионов рублей, динамика оборотного капитала нестабильна, явного роста нет.

Коэффициент краткосрочной ликвидности 0,9 — достаточно низкий показатель, но стоит отметить, что для этой компании это норма. В целом за последние 5 лет данный показатель был в пределах 1.

Забегая вперед, скажу, что на этом негатив закончился.

Далее только позитив (но это не точно).

Итак Долг компании = 5 513 млн рублей. Из негативного — он не покрывается оборотным капиталом. Из позитивного — компания активно его сокращает с 2019 года.

В презентации компании нашел вот такую вот информацию.

Также к плюсам можно отнести, что у компании полностью отсутствует валютный долг. Долг в общей структуре активов занимает 16%, и он стабильно снижается, а все обязательства занимают 32%. Показатель L/А также снижается с 2019 года.

Накопленная нераспределенная прибыль компании составляет более 18 миллирадов рублей, за последние 5 лет она выросла на 93%.

Посмотрите на картинку выше.

Активы компании за 5 лет выросли на 54%, обязательства за то же самое время выросли на 45%. Капитал компании с 2017 года вырос на 58%.

Капитал компании опережает рост обязательств. Все эти цифры говорят о том, что компания «качественно» растет.

Операционный денежный поток имеет стабильно растущую динамику с 2017 года. За последние 5 лет он вырос в 2 раза. Затраты на амортизацию стабильно растут.

Инвестиционный денежный поток незначительно снизился. Капитальные затраты находятся стабильно на одном уровне. Компания стабильно инвестирует в свой бизнес, как говорилось ранее, до 2024 года есть стабильный план развития, планируется ввод в эксплуатацию новых клиник, лабораторий и т.д.

Финансовый денежный поток

Стоит отметить что компания стабильно привлекает заемные средства, но эти значения снижаются из года в год. Последние два года компания направляла на погашение задолженности больше, чем занимала. В 2021 году долговое финансирование сократилось до 0.

А также в 2021 году были рекордные выплаты по дивидендам.

Операционный денежный поток за последние 5 лет значительно превышает финансовый. Денежные средства компании растут, правда незначительно снизились в сравнении с 2020 годом. Делаем вывод, что бизнес компании финансируется за счет операционной деятельности.

Свободный денежный поток положительный и стабильно растет. За 5 лет рост составил 535%.

EBITDA = 8,4 миллиарда рублей и также стабильно показывает рост. В 2021 году EBITDA выросла на 30%. За прошедшие 5 лет EBITDA выросла вдвое.

Мы уже выяснили, что долг компании = 5,5 миллиардов рублей, чистый долг 1,9 миллиарда. А значит, показатель NetDebt/EBITDA = 0.23. Делаем вывод что компания хорошо справляется со своей долговой нагрузкой.

отчёт о прибылях и убытках

Здесь все круто.

2021 год оказался рекордным по выручке; если смотреть в динамике, то здесь все стабильно – выручка растет из года в год.

За последние 5 лет выручка выросла на 83%. Но вот если рассмотреть подробнее, то мы увидим, что в сравнении с 2020 годом выручка выросла на 32%, солидно, не правда ли?

Вот что об этом говорит руководство:

«В 2021 году, существенный рост Выручки и EBITDA достигнут в основном за счет роста загрузки госпиталей в Москве (рост Выручки на 44,2%) и регионах (рост Выручки на 26,1 %) благодаря восстановлению спроса на плановую медицинскую помощь, сильным операционным результатам Лапино 2 , а также выхода Лапино 4 на целевую загрузку».

(с) Презентация за 2021 год

Операционная прибыль стабильно растет, за прошедшие 5 лет выросла на 105%. Операционная маржинальность бизнеса выросла и составляет 26%.

Чистая прибыль также растет. В сравнении с 2020 годом чистая прибыль выросла на 42%, стоит отметить, что и в 2020 году также был значительный рост чистой прибыли. Вообще, COVID-ное время положительно сказалось на доходах компании. Чистая прибыль за прошедшие 5 лет выросла более чем в 2 раза. Рентабельность по чистой прибыли также выросла за прошедшие 5 лет и составляет 24%.

Динамика операционных показателей

Оценка стоимости

Текущая цена одной акции – 387рублей.

Общая стоимость компании на рынке – 29,6 миллиардов рублей.

За эту цену мы получаем компанию с активами на 34,2 миллиарда рублей, из которых акционерный капитал – 23 миллиарда.

Выручка компании — 25,2 миллиарда рублей, а чистая прибыль — 6,1 млрд.

Средневзвешенный показатель P/E – 7.9

P/B – 1.28

P/S – 1.18

Рентабельность прибыли на акцию - 21%

Вывод

В целом, мы имеем молодую развивающуюся компанию – акцию роста. Она активно расширяется, диверсифицирует свою выручку, платит дивиденды.

Лично у меня компания оставила положительное мнение о себе. Такое ощущение, что руководит ей человек, который на 100% знает, что он делает. К финансовому состоянию в принципе вопросов нет, за исключением дефицита оборотного капитала и низкого коэффициента краткосрочной ликвидности.

В целом, недостаточный оборотный капитал обусловлен, на мой взгляд, желанием компании снизить долговую нагрузку и отсутствием долгового финансирования в 2021 году.

Еще полгода назад можно было сказать, что компания безумно дорогая. Но на текущий момент бизнес оценен справедливо с учетом её темпов роста. У компании очень хорошие долгосрочные перспективы.

При условии, что все запланированные клиники войдут в эксплуатацию. Так, к 2024 году компания может значительно увеличить чистую прибыль.

Основные риски, пожалуй, связаны с падением дохода населения.

Ещё один немаловажный риск — это санкции и затруднение финансового оборота между РФ и другими странами. У компании "Мать и Дитя" — огромное количество высокоточного дорогостоящего оборудования. Я думаю, вы догадываетесь, что оно не отечественное. Поэтому, теоретически, у компании могут начаться проблемы с обслуживанием оборудования и даже с ростом — открытие новых клиник также требует импорт дорогостоящего оборудования.

Этот риск может быть решен за счет альтернативных каналов поставок, но в таком случае это повлияет на снижение эффективности компании.

Кроме того, у компании есть и конкуренты. И об одном из них я бы тоже хотел поговорить.

United Medical Group (MCX:GEMCDR)

Опять же, на Московской бирже торгуются депозитарные расписки. Компания зарегистрирована не в России, поэтому пока до конца неясно, как её коснется новая политика РФ относительно выхода на иностранные биржи.

Но давайте по порядку — начнем с бизнеса.

Это более старая компания, на рынке уже более 30 лет. Имеет огромный опыт. Однако также работает в основном в районе Московской области.

Компания является крупнейшим провайдером частных медицинских услуг.

Единственное, что мне не понятно — это выручка компании в евро при работе на территории РФ. Тут возникает вопрос: услуги привязаны к курсу евро/рубль, или снижение курса просто повлияет на операционные показатели?

Сразу хочется отметить, что по сути тут у компании точно такие же риски, как и у конкурента выше. Во-первых, это снижение реальных доходов населения. Во-вторых, это проблемы с импортом и финансовым оборотом. Клиники также оснащаются самым современным и дорогим оборудованием. Не отечественным, к сожалению.

У компании тажке неплохо диверсифицированный бизнес внутри её деятельности. Опять же, очень похоже на конкурента.

Ну и давайте разберемся в том, кто из них интереснее?

Во-первых, сразу обращаем внимание на отрицательный оборотный капитал. По всей видимости, в этом сегменте этой является нормой. Причем у этой компании он стабильно отрицательный, в отличие от конкурента.

динамика коэффициентов

Во-вторых, нас интересует долговая нагрузка. В данном случае долг компании составляет 205 миллионов евро. При том, что активы компании — всего 340 миллионов.

Иными словами, 60% компании — это долги. Уже сразу тут можем отметить, что конкурент кратко вырывается вперед, потому что в текущей ситуации финансовое состояние крайне важно — именно оно позволит пережить трудные времена.

Далее ещё посмотрим на её денежные потоки.

отчёт ддс UMG

Операционный денежный поток стабильно положительный. Но вот рост показал в основном только в 2021 году. До этого темп роста был крайне низким.

То же самое, соответственно, можно сказать и про свободный денежный поток.

Также компания регулярно привлекает средства за счёт краткосрочных займов. И это привело к тому, что долг вырос за последние 5 лет вдвое.

EBITDA компании составляет 104 миллиона евро. А чистый долг — 172 миллиона. То есть показатель NetDebt/EBITDA — 1,65.

Во-первых, выше, чем у конкурента. Во-вторых, рост операционных показателей обусловлен ростом компании во время пандемии. До пандемии темпы роста были крайне низкими.

динамика показателей UMG

Стоимость компании

Так как компания номинирует свою выручку в евро, обо всём поговорим в евро.

На текущий момент одна акций компании стоит 378 рублей.

Общая цена компании — 583 миллиона евро.

За эту цену мы получаем компаниию с активами на сумму 340 миллионов, из которых акционерный капитал — 79 миллионов.

Выручка составляет 290 миллионов, а чистая прибыль — 68.

Средневзвешенный показатель P/E — 10

P/B — 7,4

P/S — 2

Рентабельность прибыли на акцию — 11,6%

Сравнительные выводы

Структура активов

У MD Medical капитал занимает 68% в структуре, у United Medical Group — 24%.

Долг в структуре активов у MD Medical занимает 16%, у UMG — 60%.

NetDebt/EBITDA у MD Medical — 0,23, у UMG — 1,6.

Финансовое состояние лучше у MD Medical.

Темы роста за последние 5 лет

Выручка у MD Medical выросла на 83%, у UMG — на 77%.

Операционная прибыль у MD Medical выросла на 143%, у UMG — на 116%.

Чистая прибыль у MD Medical выросла на 169%, у UMG — на 142%.

Операционная маржинальность у MD Medical — 26,25%, у UMG — 31%.

У компании MD Medical однозначно выше темпы роста. Хотя у конкурента повыше маржинальность.

Стоимость MD Medical / UMG

Средневзвешенный P/E — 7,9 / 10

P/B — 1,26 / 7,44

P/S — 1,16 / 2

Рентабельность EPS — 21% / 11,6%

Практически по всем показателям выигрывает MD Medical. Но что самое интересное — она выигрывает по соотношению цена/темпы роста.

Вероятно, это из-за новых рисков — проблемы с импортом, рост стоимости обслуживания оборудования и снижение доходов населения.

Но тем не менее, компания стала намного дешевле. И можно к ней присмотреться. Единственное — нужно понимать, что даже сейчас есть риски снижения цены.

Однако долгосрочно это одна из интересных идей на российском рынке.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба