29 июля 2022 Открытие Сыроваткин Олег

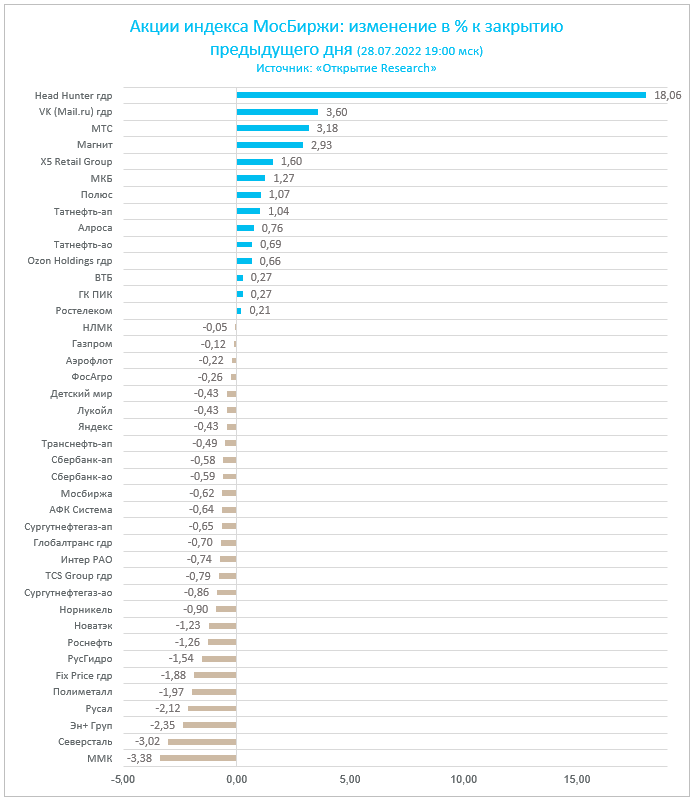

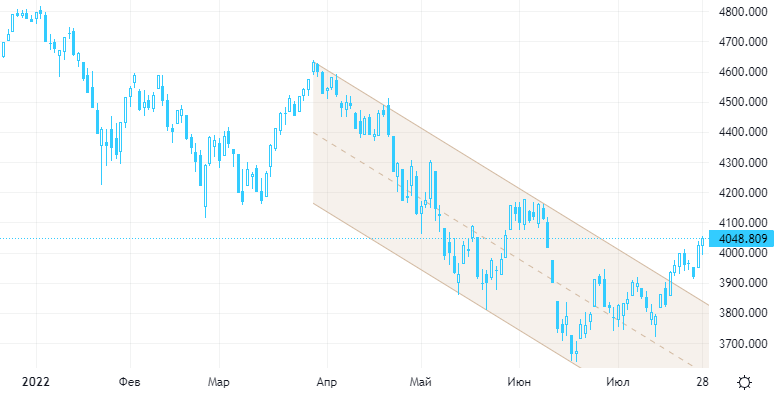

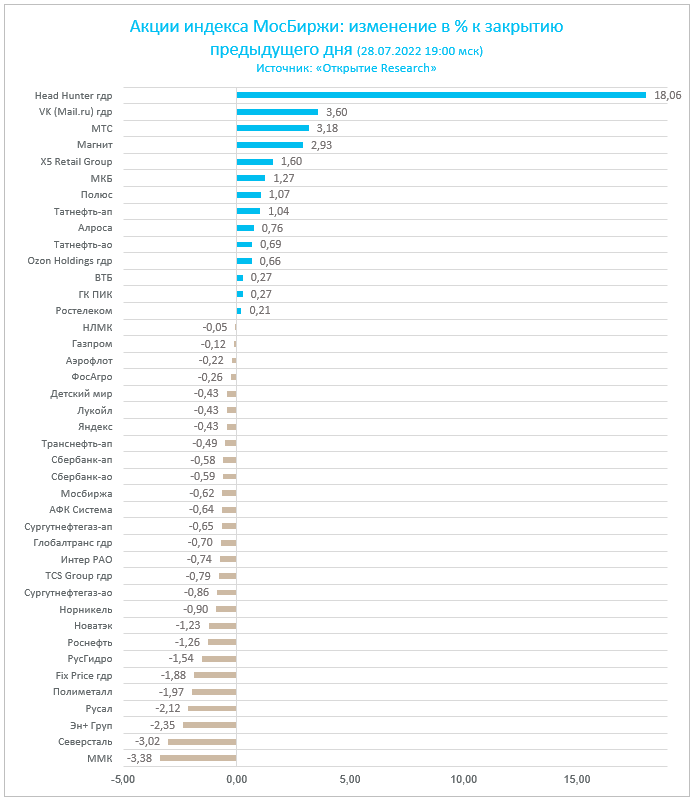

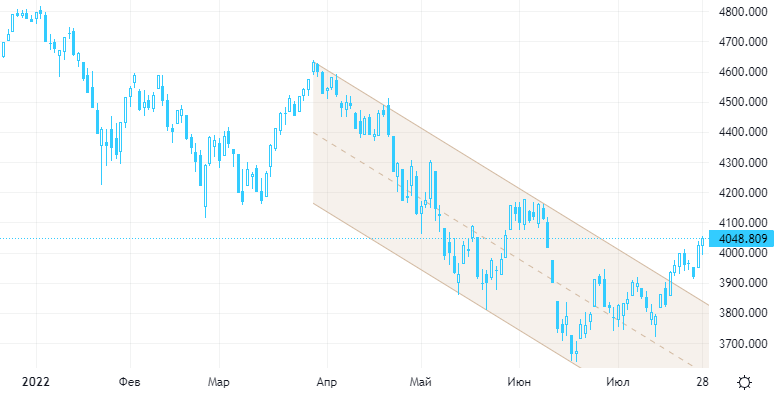

Рынок акций РФ показал слабую динамику: после четырех сессий роста индекс Мосбиржи снизился на 0,32% до 2 189,16 п., хотя рубль заметно подешевел. На этом фоне индекс РТС опустился на 1,40% до 1 137,82 п.

В минусе закрылись 4 отраслевых индекса, в плюсе — 6. Наилучшую динамику показали телекомы (+2,40%), потребительский сектор (+0,60%) и электроэнергетика (+0,27%). Наихудшую — металлы/добыча (-0,77%), транспорт (-0,66%) и нефть/газ (-0,54%).

В лидерах роста на Мосбирже сегодня вновь бумаги HeadHunter, которые за последние четыре сессии выросли примерно на 62,5%. Отраслевой индекс ИТ продолжает консолидироваться после недавнего роста, а индекс строительных компаний консолидируется уже целый месяц. Но, как известно, чем дольше консолидация, тем, как правило, сильнее последующее движение.

Во второй половине июня оба этих сектора показали мощный рост на фоне анонса программ господдержки и в дальнейшем могут показывать сильную динамику. Все это истории долгосрочного роста. Здесь инвесторам стоит присмотреться к акциям Positive Technologies, OZON, ГК «Самолет» и, возможно, «Яндекс». По первым трем бумагам у нас есть актуальные инвестидеи.

Корпоративные истории

«Норникель» во II кв. выпустил 48,5 тыс. тонн никеля (-6% кв/кв). Снижение обусловлено проведением ежегодного планового ремонта основного технологического оборудования на Norilsk Nickel Harjavalta. В I полугодии выпуск никеля составил 99,95 тыс. тонн (+26% г/г). Объем производства меди во II кв. 2022 года составил 112,53 тыс. тонн (+23% кв/кв из-за более низкой базы, обусловленной проведением капремонта одной из печей Медного завода). «Норникель» во II кв. 2022 года произвел 709 тыс. унций палладия (+0,4% кв/кв, +29% г/г). В I полугодии текущего года производство палладия выросло на 8% до 1,42 млн унций. Выпуск платины за квартал упал на 3% до 158 тыс. унций, за полугодие — вырос на 1% до 321 тыс. унций. К данным годичной давности выпуск платины подрос на 18%. Комментарий главного аналитика «Открытие инвестиции» по рынку акций РФ Алексей Павлова: «Сильный рост производства в годовом сопоставлении связан исключительно с низкой базой I полугодия 2021 года, когда из-за аварий была временно приостановлена работа рудников „Октябрьский“ и „Таймырский“, а также Норильской обогатительной фабрики. В тоже время ГМК в очередной раз подтвердил производственный план на 2022 год, согласно которому планируется выпустить 205–215 тыс. тонн никеля, 365–385 тыс. тонн меди (без учета Быстринского ГОКа, где будет произведено еще 64–68 тыс. тонн меди), 2,451–2,708 млн унций палладия и 604–667 тыс. унций платины. Впрочем, с учетом сегодняшних цен на металлы и курсовых реалий финансовые показатели по итогам года могут быть и не столь впечатляющими. Вдобавок компания отметила наличие проблем с поставкой высокопроизводительной техники и запчастей, что сегодня является одним из ключевых рисков для выполнения производственной программы».

Выручка «Магнита» во II кв. 2022 г. увеличилась на 38,7% г/г до 588,6 млрд рублей. В частности, розничная выручка повысилась на 40% до 579 млрд рублей, а оборот онлайн-торговли вырос почти в 5 раз до 7,4 млрд рублей против 1,5 млрд рублей за аналогичный период прошлого года Продажи сопоставимых магазинов (LfL) повысились на 13,1% на фоне роста среднего чека на 15% и снижения трафика на 1,6%. Комментарий главного аналитика «Открытие инвестиции» по рынку акций РФ Алексей Павлова: «Вне всяких сомнений, очень сильные результаты. Понятно, что столь высокие темпы роста выручки связаны в первую очередь с консолидацией магазинов „Дикси“. Однако даже скорректированная на M&A выручка ретейлера выросла на 19,7% во II квартале и на 19,8% по итогам I полугодия. Т. е. по данному показателю „Магнит“ превзошел своего основного конкурента — X5 Retail Group. При этом динамика LfL у „Магнита“ в отчетном периоде также была лучше. Что ж, теперь посмотрим, как эти цифры транслируются в финансовые показатели компании за I полугодие».

Розничная выручка ритейлера «О’Кей» во II кв. 2022 г. увеличилась на 11,5% г/г до 49,562 млрд рублей. В частности, выручка гипермаркетов «О’Кей» сократилась на 1,7% до 35,414 млрд рублей, дискаунтеров «Да!» — увеличилась на 68,5% до 14,148 млрд рублей. Продажи сопоставимых магазинов (LfL) группы выросли на 4% благодаря росту среднего чека на 7,2%, который был отчасти нивелирован снижением покупательского трафика на 3%. Комментарий главного аналитика «Открытие инвестиции» по рынку акций РФ Алексей Павлова: «Традиционно слабые по сравнению с конкурентами результаты как на уровне роста выручки в целом, так и на уровне сопоставимых продаж. По факту, единственным фактором роста бизнеса „О`Кей“ были и остаются дискаунтеры, тогда как сегмент онлайн-продаж, несмотря на бодрую динамику, пока вносит очень скромный вклад в консолидированный оборот группы. При этом рекомендованные недавно советом директоров компании щедрые дивиденды до российских акционеров в сегодняшних реалиях не дойдут».

ПАО «Россети» в I полугодии 2022 г. получило чистый убыток по РСБУ в размере 123,79 млрд руб. против чистой прибыли 11,04 млрд руб. годом ранее, следует из отчета компании. Чистая прибыль без учета переоценки составила 11,59 млрд руб. (-47,4%), говорится в сообщении «Россетей» Выручка сократилась в два раза до 11,36 млрд руб. Комментарий Тимура Хайруллина, главного аналитика «Открытие инвестиции» по электроэнергетике: «Мы полагаем, что данная новость лишь умеренно негативна для котировок акций: дивидендная политика „Россетей“ ранее предполагала, что компания будет отдавать акционерам большую из двух величин: 50% от скорректированной чистой прибыли по МСФО или РСБУ, при условии наличия прибыли по РСБУ. На данный момент определяющими для компании станут оценка и коэффициент конвертации в акции „ФСК ЕЭС“, которые будут анонсированы не ранее 3 августа».

Производство электроэнергии в РФ в июне 2022 г. сократилось на 0,9% г/г до 82,5 млрд кВт.ч, следует из данных Росстата. По итогам I полугодия 2022 г. электростанции РФ произвели 589 млрд кВт.ч (+2,1% г/г). Комментарий Тимура Хайруллина, главного аналитика «Открытие инвестиции» по электроэнергетике: «Таким образом, наметился тренд на сокращение потребления электроэнергии. Но снижение потребления незначительно, а цены реализации электроэнергии и тепла возрастут. Поэтому отрасль находится в лучшем положении, чем экспортёры, которые сталкиваются с ограничением рынков сбыта и необходимостью продавать продукцию с дисконтом 10–30% к рыночной цене; в некоторых отраслях происходит существенное снижение физических объемов экспорта на фоне укрепления рубля. Поэтому мы рассматриваем сектор электроэнергетики как защитный и генерирующий хорошие денежные потоки в текущих условиях».

Рубль возобновил снижение

Рубль возобновил снижение, подешевев против доллара, евро и юаня в пятый раз за последние шесть сессий, хотя начинал торги с попытки роста. Пары доллар/рубль и евро/рубль закрылись на максимальных уровнях с 8 июня, тогда как юань/рубль этого сделать не сумел из-за более существенного снижения в среду.

На 19:00 мск:

USD/RUB (Мосбиржа) — 60,82 (+1,57%)

EUR/RUB (Мосбиржа) — 61765 (+1,70%)

CNY/RUB (Мосбиржа) — 9,1401 (+1,59%)

При этом объем торгов в паре юань/рубль шесть день подряд остается на очень высоких по историческим меркам уровнях. Сегодня он составил 62 млрд руб., а вчера был зафиксирован рекорд на уровне 70,5 млрд руб.

Пик налогового периода остается позади, и рубль встречает «межсезонье» на самых низких уровнях за последние три недели. Это может предвещать российской валюте дальнейшее ослабление.

Внешний фон

В первой половине торговой сессии четверга, 28 июля, S&P 500, умеренно рос несмотря на второе подряд квартальное снижение ВВП США в годовом исчислении. Эти новости спровоцировали резкое снижение доходностей трежерис, но акции отреагировали на них ростом: вероятно, инвесторы полагают, что ухудшение макроэкономической статистики приближает смягчение позиции ФРС.

С начала июля S&P 500 прибавил 5,60% и имеет шансы показать максимальный месячный прирост с октября. На этом фоне форвардный коэффициент «цена/прибыль» индекса вырос с 15,3х на минимумах июня до нынешних 16,9х. По данным JPMorgan, этот уровень соответствует долгосрочному медианному значению, и аналитики банка отмечают, что рынок акций США все еще выглядит дешевым относительно облигаций.

Кроме того, стратеги банка отмечают, что в последние двадцать лет структура S&P 500 изменилась в пользу более качественных компаний, благодаря чему индекс стал менее цикличным, а прибыль и балансы его компоненты стали более устойчивыми и сильными. По их мнению, все это делает S&P 500 недооцененным на текущих уровнях.

Стратеги JPM полагают, что умеренная рецессия уже учтена в ценах, а пик ожиданий по ставкам пройден. Поэтому худшее для рынка акций США осталось позади, как и повышенная волатильность.

На 19:00 мск:

S&P 500 — 4049 п. (+0,63%), с нач. года: -14,97%

Dow Jones Industrial — 32 398 п. (+0,62%), с нач. года: -10,81%

Nasdaq Composite — 12 092 п. (+0,50%), с нач. года: -22,65%

Компоненты S&P 500 показывали сильную динамику: по состоянию на 19:00 мск росли 9 из 11 основных секторов индекса.

Наилучшую динамику показывали недвижимость (+2,70%), ЖКХ (+2,48%) и промышленность (+1,32%). Отставали телекомы (-1,25%), финансы (-0,09%) и здравоохранение (+0,40%).

В ближайшие несколько месяцев инвесторам следует продавать акции на росте и использовать активные стратегии хеджирования из-за рисков значительного снижения маржинальности и темпов роста прибыли компаний, пишут стратеги Berenberg. По их мнению, риски рецессии все еще не в полной мере учтены в ценах, т. к. рынки акций США, Европы и Великобритании торгуются с заметно более высокими коэффициентами P/E, чем в среднем после рецессий 1990-х и 1970-х годов. Иным словами, мультипликаторам еще есть, куда снижаться: в частности, для возвращения к среднему посткризисному значению показателя P/E 1990-х годов рынку акций развитых стран предстоит снизиться с текущих уровне на 23–30%.

По данным Американской ассоциации индивидуальных инвесторов, на прошлой неделе число «быков» снизилось до 27,7% с 29,6%, число «медведей» также снизилось до 40,1% с 42,2%, а число людей с нейтральными взглядами на рынок выросло до 32,2% с 28,2%.

Макроэкономическая статистика

ВВП во II кв. (предварительное значение): -0,9% кв/кв в годовом исчислении против -1,6% кв/кв в I кв. и против консенсус-прогноза на уровне +0,5% кв/кв

Дефлятор ВВП во II кв. (предварительное значение): +8,9% кв/кв в годовом исчислении против +8,3% кв/кв в I кв. и против консенсус-прогноза на уровне +7,9% кв/кв

Число первичных заявок на получение пособия по безработице на неделе до 23 июля: 256 тыс. против 261 тыс. неделей ранее и против консенсус-прогноза на уровне 253 тыс.

Корпоративные истории

Акции Cognizant Technology Solutions (CTSH) теряли 6,8%: компания сообщила о росте квартальной выручки и прибыли в годовом сопоставлении, однако понизила годовой прогноз по выручке. Вслед за этим рейтинг бумаг компании был понижен как минимум двум фирмами

Акции Baxter International (BAX) дешевели на 10%: компания понизила годовой прогноз по скорректированной прибыли на акцию

Акции Alibaba (BABA) теряли 3,7%: по сообщению Dow Jones, основатель Ant Group Джек Ма планирует отказаться от контроля над компанией, что может приблизить ее к выходу на биржу

Акции Spirit Airlines (SAVE) росли на 3,5%: по данным Bloomberg, JetBlue Airways покупает компанию за $3,8 млрд наличными

Акции Beyond Meat (BYND) снижались на 6%: JPMorgan выпустил обзор, в котором сообщил о том, что 25 ресторанов, ранее продававших бургеры производства компании, перестали это делать. Некоторые из них, по данным банка, сослались на слабый спрос

Слабые цифры по ВВП США развернули нефть вниз

Цены на нефть росли в первой половине дня, но резко развернулись вниз после публикации слабой макроэкономической статистики по США, из которой выяснилось, что во II кв. ВВП США снизился в годовом исчислении второй раз подряд.

Кроме того, вчера вечером агентство Bloomberg сообщило со ссылкой на старшего чиновника в администрации Байдена о том, что на ближайшем заседании ОПЕК+ в начале августа могут быть сделаны некоторые позитивные заявления. В частности, Вашингтон видит перспективы увеличения добычи нефти в Саудовской Аравии.

Это — потенциально негативные для рынка нефти новости. А из позитивных можно отметить перспективы замедления темпов повышения ставок в США и большое сокращение коммерческих запасов нефти в стране (-4,5 млн баррелей), о котором вчера сообщило Минэнерго США. Кроме того, глава Shell полагает, что цены на нефть скорее вырастут, чем снизятся, так как дефицит предложения перевешивает любые риски, связанные со спросом.

В минусе закрылись 4 отраслевых индекса, в плюсе — 6. Наилучшую динамику показали телекомы (+2,40%), потребительский сектор (+0,60%) и электроэнергетика (+0,27%). Наихудшую — металлы/добыча (-0,77%), транспорт (-0,66%) и нефть/газ (-0,54%).

В лидерах роста на Мосбирже сегодня вновь бумаги HeadHunter, которые за последние четыре сессии выросли примерно на 62,5%. Отраслевой индекс ИТ продолжает консолидироваться после недавнего роста, а индекс строительных компаний консолидируется уже целый месяц. Но, как известно, чем дольше консолидация, тем, как правило, сильнее последующее движение.

Во второй половине июня оба этих сектора показали мощный рост на фоне анонса программ господдержки и в дальнейшем могут показывать сильную динамику. Все это истории долгосрочного роста. Здесь инвесторам стоит присмотреться к акциям Positive Technologies, OZON, ГК «Самолет» и, возможно, «Яндекс». По первым трем бумагам у нас есть актуальные инвестидеи.

Корпоративные истории

«Норникель» во II кв. выпустил 48,5 тыс. тонн никеля (-6% кв/кв). Снижение обусловлено проведением ежегодного планового ремонта основного технологического оборудования на Norilsk Nickel Harjavalta. В I полугодии выпуск никеля составил 99,95 тыс. тонн (+26% г/г). Объем производства меди во II кв. 2022 года составил 112,53 тыс. тонн (+23% кв/кв из-за более низкой базы, обусловленной проведением капремонта одной из печей Медного завода). «Норникель» во II кв. 2022 года произвел 709 тыс. унций палладия (+0,4% кв/кв, +29% г/г). В I полугодии текущего года производство палладия выросло на 8% до 1,42 млн унций. Выпуск платины за квартал упал на 3% до 158 тыс. унций, за полугодие — вырос на 1% до 321 тыс. унций. К данным годичной давности выпуск платины подрос на 18%. Комментарий главного аналитика «Открытие инвестиции» по рынку акций РФ Алексей Павлова: «Сильный рост производства в годовом сопоставлении связан исключительно с низкой базой I полугодия 2021 года, когда из-за аварий была временно приостановлена работа рудников „Октябрьский“ и „Таймырский“, а также Норильской обогатительной фабрики. В тоже время ГМК в очередной раз подтвердил производственный план на 2022 год, согласно которому планируется выпустить 205–215 тыс. тонн никеля, 365–385 тыс. тонн меди (без учета Быстринского ГОКа, где будет произведено еще 64–68 тыс. тонн меди), 2,451–2,708 млн унций палладия и 604–667 тыс. унций платины. Впрочем, с учетом сегодняшних цен на металлы и курсовых реалий финансовые показатели по итогам года могут быть и не столь впечатляющими. Вдобавок компания отметила наличие проблем с поставкой высокопроизводительной техники и запчастей, что сегодня является одним из ключевых рисков для выполнения производственной программы».

Выручка «Магнита» во II кв. 2022 г. увеличилась на 38,7% г/г до 588,6 млрд рублей. В частности, розничная выручка повысилась на 40% до 579 млрд рублей, а оборот онлайн-торговли вырос почти в 5 раз до 7,4 млрд рублей против 1,5 млрд рублей за аналогичный период прошлого года Продажи сопоставимых магазинов (LfL) повысились на 13,1% на фоне роста среднего чека на 15% и снижения трафика на 1,6%. Комментарий главного аналитика «Открытие инвестиции» по рынку акций РФ Алексей Павлова: «Вне всяких сомнений, очень сильные результаты. Понятно, что столь высокие темпы роста выручки связаны в первую очередь с консолидацией магазинов „Дикси“. Однако даже скорректированная на M&A выручка ретейлера выросла на 19,7% во II квартале и на 19,8% по итогам I полугодия. Т. е. по данному показателю „Магнит“ превзошел своего основного конкурента — X5 Retail Group. При этом динамика LfL у „Магнита“ в отчетном периоде также была лучше. Что ж, теперь посмотрим, как эти цифры транслируются в финансовые показатели компании за I полугодие».

Розничная выручка ритейлера «О’Кей» во II кв. 2022 г. увеличилась на 11,5% г/г до 49,562 млрд рублей. В частности, выручка гипермаркетов «О’Кей» сократилась на 1,7% до 35,414 млрд рублей, дискаунтеров «Да!» — увеличилась на 68,5% до 14,148 млрд рублей. Продажи сопоставимых магазинов (LfL) группы выросли на 4% благодаря росту среднего чека на 7,2%, который был отчасти нивелирован снижением покупательского трафика на 3%. Комментарий главного аналитика «Открытие инвестиции» по рынку акций РФ Алексей Павлова: «Традиционно слабые по сравнению с конкурентами результаты как на уровне роста выручки в целом, так и на уровне сопоставимых продаж. По факту, единственным фактором роста бизнеса „О`Кей“ были и остаются дискаунтеры, тогда как сегмент онлайн-продаж, несмотря на бодрую динамику, пока вносит очень скромный вклад в консолидированный оборот группы. При этом рекомендованные недавно советом директоров компании щедрые дивиденды до российских акционеров в сегодняшних реалиях не дойдут».

ПАО «Россети» в I полугодии 2022 г. получило чистый убыток по РСБУ в размере 123,79 млрд руб. против чистой прибыли 11,04 млрд руб. годом ранее, следует из отчета компании. Чистая прибыль без учета переоценки составила 11,59 млрд руб. (-47,4%), говорится в сообщении «Россетей» Выручка сократилась в два раза до 11,36 млрд руб. Комментарий Тимура Хайруллина, главного аналитика «Открытие инвестиции» по электроэнергетике: «Мы полагаем, что данная новость лишь умеренно негативна для котировок акций: дивидендная политика „Россетей“ ранее предполагала, что компания будет отдавать акционерам большую из двух величин: 50% от скорректированной чистой прибыли по МСФО или РСБУ, при условии наличия прибыли по РСБУ. На данный момент определяющими для компании станут оценка и коэффициент конвертации в акции „ФСК ЕЭС“, которые будут анонсированы не ранее 3 августа».

Производство электроэнергии в РФ в июне 2022 г. сократилось на 0,9% г/г до 82,5 млрд кВт.ч, следует из данных Росстата. По итогам I полугодия 2022 г. электростанции РФ произвели 589 млрд кВт.ч (+2,1% г/г). Комментарий Тимура Хайруллина, главного аналитика «Открытие инвестиции» по электроэнергетике: «Таким образом, наметился тренд на сокращение потребления электроэнергии. Но снижение потребления незначительно, а цены реализации электроэнергии и тепла возрастут. Поэтому отрасль находится в лучшем положении, чем экспортёры, которые сталкиваются с ограничением рынков сбыта и необходимостью продавать продукцию с дисконтом 10–30% к рыночной цене; в некоторых отраслях происходит существенное снижение физических объемов экспорта на фоне укрепления рубля. Поэтому мы рассматриваем сектор электроэнергетики как защитный и генерирующий хорошие денежные потоки в текущих условиях».

Рубль возобновил снижение

Рубль возобновил снижение, подешевев против доллара, евро и юаня в пятый раз за последние шесть сессий, хотя начинал торги с попытки роста. Пары доллар/рубль и евро/рубль закрылись на максимальных уровнях с 8 июня, тогда как юань/рубль этого сделать не сумел из-за более существенного снижения в среду.

На 19:00 мск:

USD/RUB (Мосбиржа) — 60,82 (+1,57%)

EUR/RUB (Мосбиржа) — 61765 (+1,70%)

CNY/RUB (Мосбиржа) — 9,1401 (+1,59%)

При этом объем торгов в паре юань/рубль шесть день подряд остается на очень высоких по историческим меркам уровнях. Сегодня он составил 62 млрд руб., а вчера был зафиксирован рекорд на уровне 70,5 млрд руб.

Пик налогового периода остается позади, и рубль встречает «межсезонье» на самых низких уровнях за последние три недели. Это может предвещать российской валюте дальнейшее ослабление.

Внешний фон

В первой половине торговой сессии четверга, 28 июля, S&P 500, умеренно рос несмотря на второе подряд квартальное снижение ВВП США в годовом исчислении. Эти новости спровоцировали резкое снижение доходностей трежерис, но акции отреагировали на них ростом: вероятно, инвесторы полагают, что ухудшение макроэкономической статистики приближает смягчение позиции ФРС.

С начала июля S&P 500 прибавил 5,60% и имеет шансы показать максимальный месячный прирост с октября. На этом фоне форвардный коэффициент «цена/прибыль» индекса вырос с 15,3х на минимумах июня до нынешних 16,9х. По данным JPMorgan, этот уровень соответствует долгосрочному медианному значению, и аналитики банка отмечают, что рынок акций США все еще выглядит дешевым относительно облигаций.

Кроме того, стратеги банка отмечают, что в последние двадцать лет структура S&P 500 изменилась в пользу более качественных компаний, благодаря чему индекс стал менее цикличным, а прибыль и балансы его компоненты стали более устойчивыми и сильными. По их мнению, все это делает S&P 500 недооцененным на текущих уровнях.

Стратеги JPM полагают, что умеренная рецессия уже учтена в ценах, а пик ожиданий по ставкам пройден. Поэтому худшее для рынка акций США осталось позади, как и повышенная волатильность.

На 19:00 мск:

S&P 500 — 4049 п. (+0,63%), с нач. года: -14,97%

Dow Jones Industrial — 32 398 п. (+0,62%), с нач. года: -10,81%

Nasdaq Composite — 12 092 п. (+0,50%), с нач. года: -22,65%

Компоненты S&P 500 показывали сильную динамику: по состоянию на 19:00 мск росли 9 из 11 основных секторов индекса.

Наилучшую динамику показывали недвижимость (+2,70%), ЖКХ (+2,48%) и промышленность (+1,32%). Отставали телекомы (-1,25%), финансы (-0,09%) и здравоохранение (+0,40%).

В ближайшие несколько месяцев инвесторам следует продавать акции на росте и использовать активные стратегии хеджирования из-за рисков значительного снижения маржинальности и темпов роста прибыли компаний, пишут стратеги Berenberg. По их мнению, риски рецессии все еще не в полной мере учтены в ценах, т. к. рынки акций США, Европы и Великобритании торгуются с заметно более высокими коэффициентами P/E, чем в среднем после рецессий 1990-х и 1970-х годов. Иным словами, мультипликаторам еще есть, куда снижаться: в частности, для возвращения к среднему посткризисному значению показателя P/E 1990-х годов рынку акций развитых стран предстоит снизиться с текущих уровне на 23–30%.

По данным Американской ассоциации индивидуальных инвесторов, на прошлой неделе число «быков» снизилось до 27,7% с 29,6%, число «медведей» также снизилось до 40,1% с 42,2%, а число людей с нейтральными взглядами на рынок выросло до 32,2% с 28,2%.

Макроэкономическая статистика

ВВП во II кв. (предварительное значение): -0,9% кв/кв в годовом исчислении против -1,6% кв/кв в I кв. и против консенсус-прогноза на уровне +0,5% кв/кв

Дефлятор ВВП во II кв. (предварительное значение): +8,9% кв/кв в годовом исчислении против +8,3% кв/кв в I кв. и против консенсус-прогноза на уровне +7,9% кв/кв

Число первичных заявок на получение пособия по безработице на неделе до 23 июля: 256 тыс. против 261 тыс. неделей ранее и против консенсус-прогноза на уровне 253 тыс.

Корпоративные истории

Акции Cognizant Technology Solutions (CTSH) теряли 6,8%: компания сообщила о росте квартальной выручки и прибыли в годовом сопоставлении, однако понизила годовой прогноз по выручке. Вслед за этим рейтинг бумаг компании был понижен как минимум двум фирмами

Акции Baxter International (BAX) дешевели на 10%: компания понизила годовой прогноз по скорректированной прибыли на акцию

Акции Alibaba (BABA) теряли 3,7%: по сообщению Dow Jones, основатель Ant Group Джек Ма планирует отказаться от контроля над компанией, что может приблизить ее к выходу на биржу

Акции Spirit Airlines (SAVE) росли на 3,5%: по данным Bloomberg, JetBlue Airways покупает компанию за $3,8 млрд наличными

Акции Beyond Meat (BYND) снижались на 6%: JPMorgan выпустил обзор, в котором сообщил о том, что 25 ресторанов, ранее продававших бургеры производства компании, перестали это делать. Некоторые из них, по данным банка, сослались на слабый спрос

Слабые цифры по ВВП США развернули нефть вниз

Цены на нефть росли в первой половине дня, но резко развернулись вниз после публикации слабой макроэкономической статистики по США, из которой выяснилось, что во II кв. ВВП США снизился в годовом исчислении второй раз подряд.

Кроме того, вчера вечером агентство Bloomberg сообщило со ссылкой на старшего чиновника в администрации Байдена о том, что на ближайшем заседании ОПЕК+ в начале августа могут быть сделаны некоторые позитивные заявления. В частности, Вашингтон видит перспективы увеличения добычи нефти в Саудовской Аравии.

Это — потенциально негативные для рынка нефти новости. А из позитивных можно отметить перспективы замедления темпов повышения ставок в США и большое сокращение коммерческих запасов нефти в стране (-4,5 млн баррелей), о котором вчера сообщило Минэнерго США. Кроме того, глава Shell полагает, что цены на нефть скорее вырастут, чем снизятся, так как дефицит предложения перевешивает любые риски, связанные со спросом.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба