4 августа 2022 Открытие Шульгин Михаил

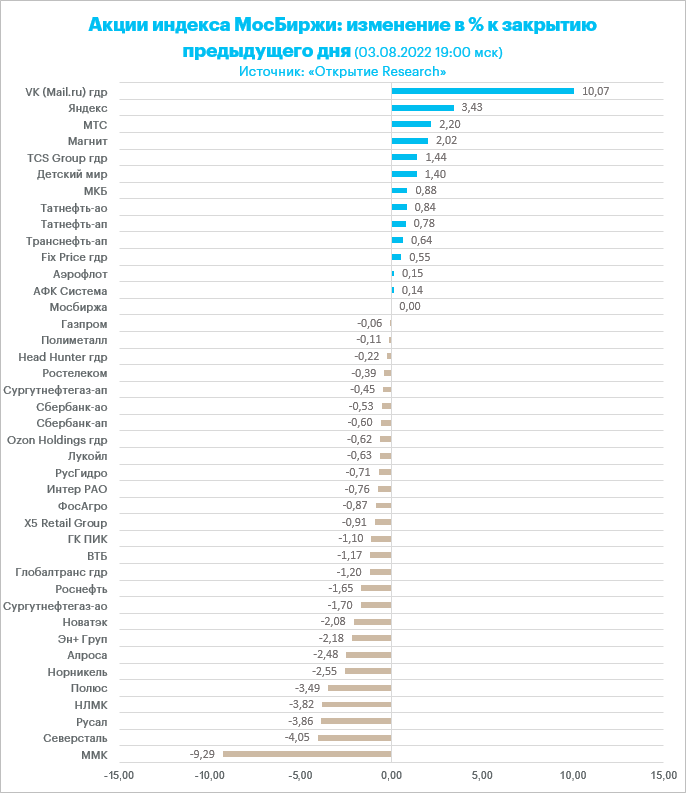

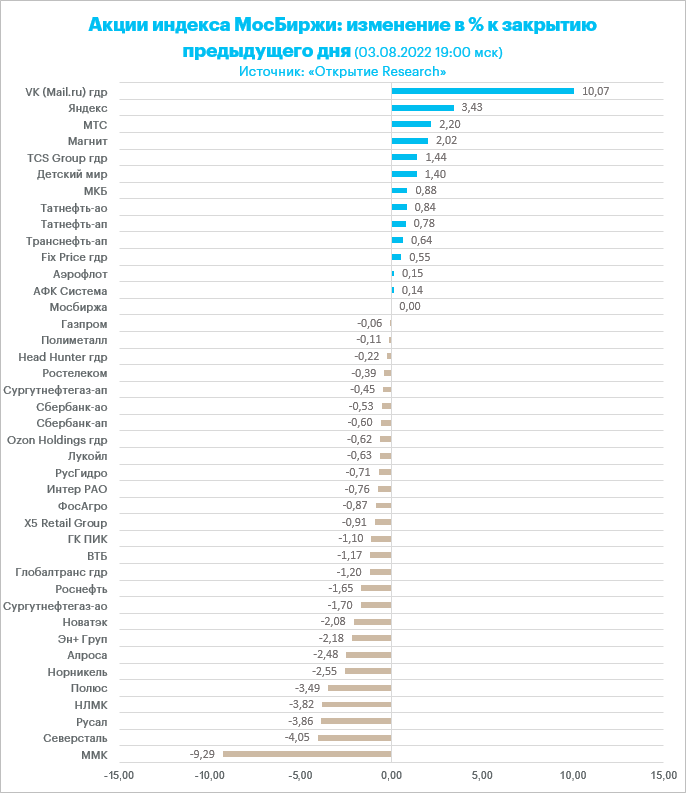

Российские акции подешевели по итогам торгов в среду, 3 августа. Торговый август начался в понедельник, пока еще ни один день в последнем месяце лета не удалось завершить ростом, если говорить об индексе МосБиржи.

На 19:00 мск:

Индекс МосБиржи — 2 123,92 п. (-0,63%), с нач. года -43,9%

Индекс РТС — 1 105,99 п. (-0,91%), с нач. года -30,7%

Дивидендная доходность индекса МосБиржи составляет 6,2 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E) и с коэффициентом 3,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

«Московская биржа» 3 августа начала торги облигациями с расчетами в китайских юанях. Первыми бумагами, доступными инвесторам, стали два выпуска 5-летних облигаций «Русала» с 2-летней офертой объемом 2 млрд юаней каждый. Размещение локальных облигаций, номинированных в китайской валюте, стало особенно актуальным на фоне роста интереса инвесторов к операциям с юанем. По данным биржи, среднедневной объем торгов юанем на площадке за первое полугодие 2022 года вырос по сравнению с аналогичным периодом прошлого года в 12,4 раза и составил 45,7 млрд рублей. Облигации, номинированные в юанях, открывают для инвесторов дополнительный источник валютной ликвидности.

Санкционные режимы Канады, ЕС, Великобритании и несоответствие существующей ситуации действующим контрактным обязательствам со стороны Siemens делают поставку двигателя 073 на КС «Портовая" невозможной», — сообщил «Газпром» в своем официальном Telegram-канале.

Итоги российского рынка

Из 10 отраслевых индексов 4 выросли и 6 снизились по итогам дня.

Лидером роста стал IT-сектор (+3,3%), благодаря уверенному росту акций VK и «Яндекса» на спекуляциях, обусловленных недавними корпоративными новостями. Выручка Yandex Cloud за 6 месяцев 2022 года составила 3,2 млрд рублей - в 3 раза выше, чем за аналогичный период 2021 года. Число клиентов Yandex Cloud в I полугодии 2022 года по сравнению с аналогичным периодом 2021 года выросло на 89% и составило 23,1 тыс., отметили в компании. Реальное потребление облачных сервисов выросло на 115%.

Аутсайдером дня стал сектор «Металлов и добычи» (-2,97%). В индексе лидером снижения стали акции ММК и бумаги других сталеваров. Накануне стало известно, что Минфин США ввел санкции в отношении ММК и ряда аффилированных с ним структур, включая турецкий завод ММК, ПАО «ГТЛК» и его дочерние компании (в том числе SPV, выступающая эмитентом евробондов — GTLK Europe Capital DAC). OFAC дала месяц на сворачивание операций с ММК и ГТЛК, 2 месяца — на выход из их ценных бумаг. Как показывают последние месяцы, санкционный поток не прекращается. Компании, госорганы или имеющие политическое влияние частные лица, которые США и ЕС не решаются в данный момент внести в санкционные списки по причине их значимости для стабильности мировых рынков или переговорного процесса, могут подпасть под санкции, когда зависимость от них станет несущественной. По всей видимости, под санкции попадёт почти всё и все значимые для экономики объекты, имеющие чуть более тесную связь с государством или официальными лицами. К этому нужно быть готовым инвесторам в российские ценные бумаги. Обратная дорога может занять десятилетия. Единственный плюс — США заняли более конструктивную политику, чем ЕС и дают провести выход из активов.

Обыкновенные акции «Россетей» упали на 21,4% и стали лидерами снижения среди всех бумаг Мосбиржи. При этом ФРС ЕЭС подорожала на 5,6%. Совет директоров «ФСК ЕЭС» рекомендовал внеочередному собранию акционеров увеличить акционерный капитал компании на 1,75 трлн обыкновенных акций номиналом 50 копеек каждая. Общая сумма допэмиссии составит 874,4 млрд рублей. Допэмиссия будет проведена в рамках сделки по присоединению к «ФСК ЕЭС» компаний «Россети», «ДВЭУК-ЕНЭС, «Томские магистральные сети» и «Кубанские магистральные сети». Существенным условием реорганизации является формирование прямой доли участия государства в уставном капитале объединенной компании на уровне не менее 75% плюс 1 акция. Напомним, о том, что ФСК присоединит к себе материнскую «Россети», а также ряд других электросетевых активов, стало известно в середине июля.

При этом коэффициенты конвертации были определены следующим образом: в одну обыкновенную акцию ФСК номиналом 50 копеек конвертируется 0,09040 / 0,60580 обыкновенной и 0,09040 / 1,27300 привилегированной акций «Россети». Озвученные коэффициенты конвертации реализуют негативный сценарий для акционеров «Россетей», что и нашло свое отражение в падении котировок.

Другие корпоративные новости

Число физических лиц, имеющих брокерские счета на Московской бирже, по итогам июля 2022 года превысило 20,8 млн (+385,9 тыс. за июль), ими открыто 34,8 млн счетов. Доля частных инвесторов в объеме торгов акциями в июле составила 77%, в объеме торгов облигациями — 25,7%, на спот-рынке валюты — 26,6%, на срочном рынке — 72,7%.

По данным Мосбиржи, в июле 2022 года самыми популярными ценными бумагами в портфелях частных инвесторов были акции «Газпрома» (28,7%), обыкновенные и привилегированные акции Сбербанка (21,7% и 6,2% соответственно), акции «Норникеля» (10,7%), «ЛУКОЙЛа» (8,9%), привилегированные акции «Сургутнефтегаза» (5,7%), акции «Яндекса» (5,3%), «Роснефти» (4,8%), МТС (4,3%) и «Магнита» (3,7%).

«Ростелеком» не будет публиковать финансовую отчетность за II квартал. Релиз ожидался 4 августа.

Возник пожар на складе компании Ozon в подмосковной Истре, площадь пожара достигла 35 тыс. кв. м. Оценивать ущерб компания будет позже, заявил президент Всероссийского союза страховщиков Игорь Юргенс. По его словам, предварительно можно говорить об ущербе не менее 10 млрд рублей. Здание склада застраховано в СК «АльфаСтрахование» на 6 млрд рублей, а содержимое склада застраховано на 11 млрд рублей, сообщила пресс-служба Ozon.

По итогам дня из 41 акции индекса МосБиржи: 13 подорожали и 27 подешевели.

40,5 % компаний индекса торгуются выше своей 50-дневной МА, 40,5 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Внешний фон

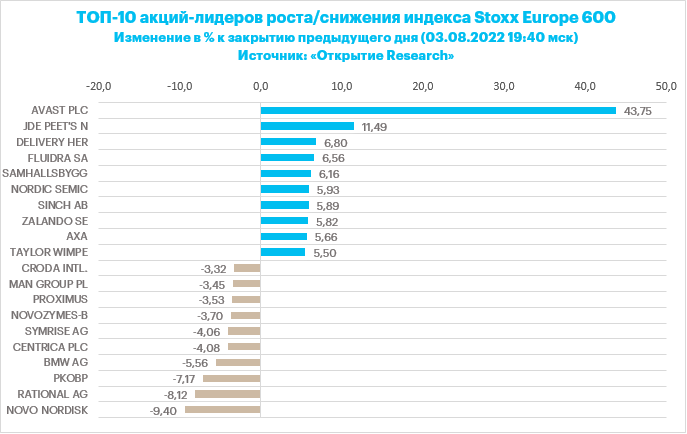

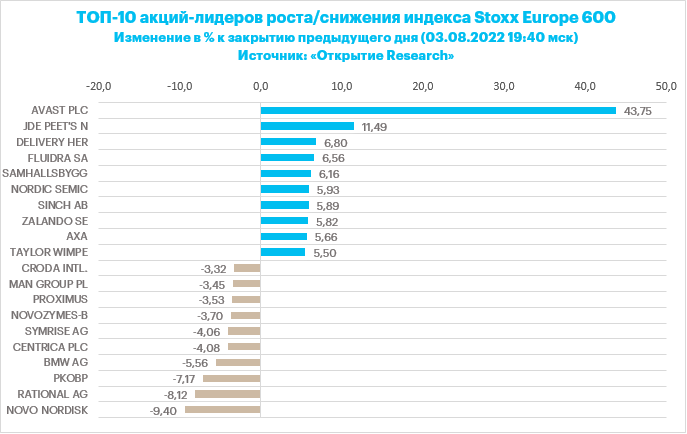

Европейские акции выросли в среду. На настроения инвесторов позитивно повлияли корпоративные отчеты и американские макроэкономические данные, сигнализирующие о хорошем здоровье экономики США.

Панъевропейский индекс Stoxx Europe 600 в отличие от американского индекса широкого рынка S&P 500, 4 дня тому назад пробил снизу-вверх 100-дневную скользящую среднюю линию и с тех пор держится выше. Однако август исторически сложный месяц для европейских акций. Складывается впечатление, что ралли в июне и июле привело к некоторому самоуспокоению инвесторов, которые недостаточно учитывают геополитические риски, риски высокой инфляции и экономического замедления. Сезон корпоративной отчетности выступает локальным драйвером роста. Однако его завершение может возобновить медвежью тенденцию на рынке. Эта точка зрения выглядит особенно верной, если предположить, что в ответ на реализованное к настоящему моменту ужесточение денежно-кредитной политики в США и Европе, а также в ряде других регионов, инфляция не продемонстрирует резкого снижения, а, значит, ФРС продолжит агрессивно повышать ставки. Однако риски такого сценария сейчас не заложены в котировки.

Дивидендная доходность Stoxx Europe 600 составляет 3,4 %. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 60,6 % компаний индекса торгуются выше своей 50-дневной МА, 44,6 % торгуются выше своей 100-дневной МА, 31,5 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 984,32 п. (-1,08%), с нач. года -20,1%

Stoxx Europe 600 — 438,29 п. (+0,51%), с нач. года -10,1%

DAX — 13 587,56 п. (+1,03%), с нач. года -14,5%

FTSE 100 — 7 445,68 п. (+0,49%), с нач. года +0,6%

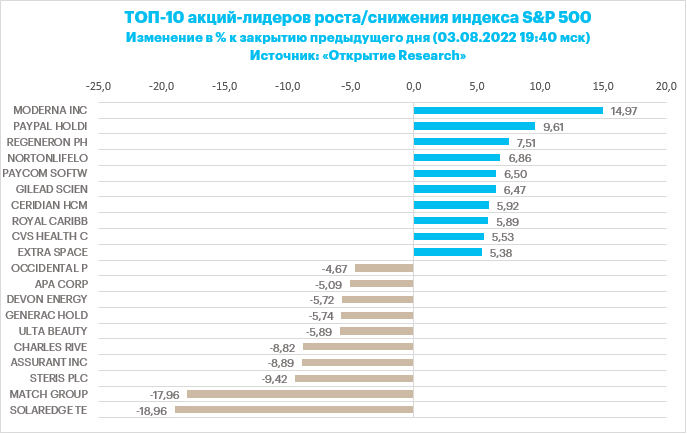

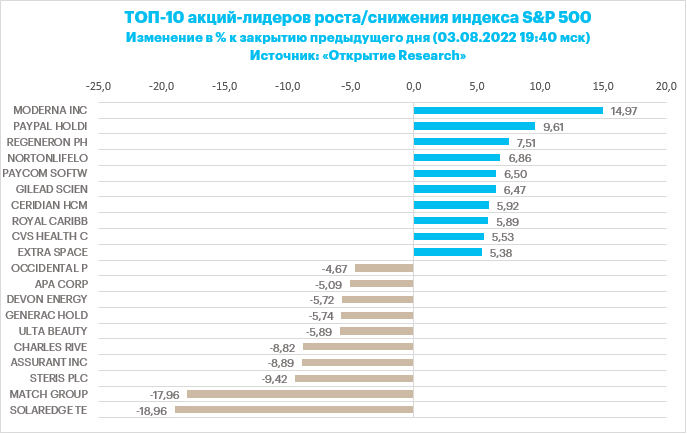

На американском фондовом рынке царила позитивная атмосфера. Индекс S&P 500 4-й день подряд проторговывает 100-дневную скользящую среднюю линию, не оставляя попыток закрыться выше этого технического сопротивления.

Сезон корпоративной отчетности также задавал позитивный тон на фоне сильных квартальных отчетностей компаний PayPal и Moderna.

Поддержала рыночный оптимизм и опубликованная статистика. Индекс деловой активности ISM в секторе услуг в июле вырос до 3-месячного максимума на уровне 56,7 п., превысив прогноз и июньское значение. Производственные заказы выросли в июне на 2% по сравнению с ростом на 1,8% в предыдущем месяце. Здесь фактическая цифра также оказалась значительно выше ожиданий экономистов. Заказы на товары длительного пользования в июне также выросли на 2% по сравнению с ростом на 1,9% в мае.

Также рынки успокоились после того, как спикер Палаты представителей Конгресса США Нэнси Пелоси покинула Тайвань. Инвесторы закладываются на то, что реакция Китая ограничится гневными словесными заявлениями в контексте известной поговорки про «последнее китайское предупреждение», а также учениями китайских вооруженных сил вблизи границ острова.

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 20,3 к прибыли за прошедший год (P/E) и с коэффициентом 16,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 72,0 % компаний индекса торгуются выше своей 50-дневной МА, 48,4 % торгуются выше своей 100-дневной МА, 33,4 % торгуются выше своей 200-дневной МА.

На 19:40 мск:

S&P 500 — 4 143,09 п. (+1,27%), с нач. года -13,1%

VIX — 22,08 п. (-1.85 пт), с нач. года +4.86 пт

MSCI World — 2 728,30 п. (-0,76%), с нач. года -15,6%

Нефть и газ

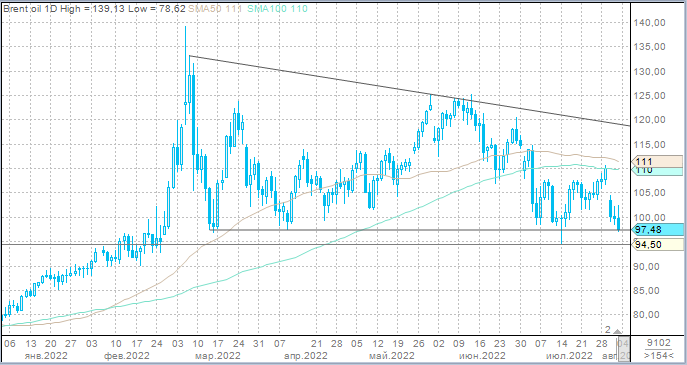

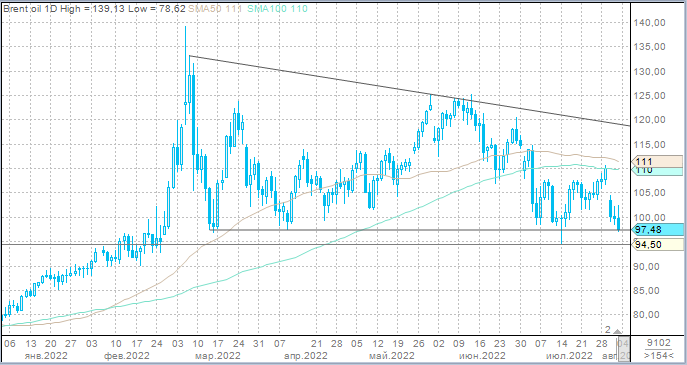

Цены на нефть в первой половине дня предпринимали попытку роста, однако в рамках американской сессии возобновилось устойчивое снижение, и котировки Brent достигли нового минимума с 14 июля. Опубликованный еженедельный отчет о запасах сырой нефти в США сигнализировал замедление спроса, а ОПЕК приняла решение незначительно увеличить объем производства в сентябре. Картель и его союзники объяснили свое решение увеличить предложение всего на 100 тыс. баррелей в день перспективами замедления спроса из-за возможной рецессии в США и рисков карантинов в Китае, который по-прежнему проводит политику нулевой терпимости по отношению к Covid-19. В июле и августе альянс принимал решение об увеличении добычи на 600 тыс. б/д ежемесячно. Поэтому согласованное на сентябрь увеличение равносильно бездействию.

Цены на газ в Европе снизились в среду. Ближний контракт на индекс TTF на одноименной голландской площадке упал ниже 2100 долларов за тыс. кубометров. По историческим меркам это все еще непомерно дорого, но предыдущие два дня цены росли, а в среду снижение обусловлено сигналами роста запасов, признаками снижения спроса. При этом поставки из России хоть и остаются низкими по объему, но осуществляются стабильно. Напомним, на прошлой неделе «Газпром» сократил объемы поставок по «Северному потоку» примерно до 20% от максимальной пропускной способности. Газовые хранилища в Европе сейчас заполнены примерно на 70%, что соответствуют среднему значению за последние 5 лет для этого времени года.

На 19:40 мск:

Brent, $/бар. — 97,18 (-3,34%), с нач. года +24,9%

WTI, $/бар. — 91,00 (-3,62%), с нач. года +21,0%

Urals, $/бар. — 65,76 (-4,35%), с нач. года -14,4%

Золото, $/тр. унц. — 1 759,75 (-0,04%), с нач. года -3,8%

Серебро, $/тр. унц. — 19,96 (-0,10%), с нач. года -13,4%

Алюминий, $/т — 2 384,00 (+2,59%), с нач. года -15,1%

Медь, $/т — 7 712,50 (+1,15%), с нач. года -20,7%

Никель, $/т — 22 465,00 (-0,03%). с нач. года +8,2%

Валютный рынок

Доллар укрепился против большинства основных валют из группы Большой десятки. Индекс доллара поднялся до нового недельного максимума на позитивных американских статистических данных. Валюта США также учла ястребиные комментарии некоторых представителей ФРС. Иена была самой слабой в группе G10, поскольку доходности 10-летних облигаций подскочили на 5,5 б.п. до 2,8%

Учитывая силу доллара США на внешнем рынке, а также продолжение снижения цен на нефть, не удержавшихся выше $100/барр. (Brent), рубль перешел к ослаблению против основных конкурентов (USD, EUR, CNY) к вечеру вторника. Против валюты США рубль подешевел более заметно. Слабость против юаня была символической. При этом российская валюта прибавила в цене против евро, что может отражать эффект платежей по схеме «газ за рубли».

Торговый объем в паре доллар/рубль составил 77,2 млрд рублей по сравнению с 104,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 55,3 млрд рублей против 58,2 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 50,6 млрд рублей против 58,8 млрд рублей в предыдущий день. Это минимальный объем с 20 июля.

Что касается краткосрочной динамики рубля, которую мы наблюдаем в начале августа – самого популярного месяца отпусков, то, похоже, что USDRUB нашел свое временное равновесное значение и будет продолжать проторговывать область отметки 60 рублей за доллар. Можно предположить диапазон колебаний между 58 и 62 рублями за единицу валюты США. При этом с технической точки зрения важно, как завершится неделя: ниже или выше 60,00.

Меж тем во втором полугодии мы видим больше перспектив для ослабления российской валюты. В рамках нового бюджетного правила вполне могут покупаться юани, а кросс-валютный эффект таких действий будет стимулировать слабость рубля к доллару. Оценить необходимый объем интервенций довольно трудно, поскольку статистика по платежному балансу и структуре спроса и предложения на валюту больше не является доступной. По нашим грубым оценкам, объема интервенций в размере от $3 до $5 млрд может быть достаточно, чтобы вернуть курс USDRUB ближе к 70,00. Вполне возможно, что объема интервенций в размере $1 млрд будет достаточно, чтобы удержать курс выше 60,00. Здесь многое будет зависеть от восстановления объемов импорта в целом, активности предпринимателей в рамках механизма параллельного импорта. Пока в этом плане тенденция оптимистичная.

Ослаблению рубля во второй половине года будут способствовать сокращение положительного сальдо торгового баланса, а также перспектива дальнейшего снижения ключевой ставки. Наши оценки подразумевают, что ключевая ставка может быть снижена до 6,5% к концу текущего года и 6% мы можем увидеть в перспективе 2023 года.

На 19:40 мск:

EUR/USD — 1,0153 (-0,13%), с начала года -10,7%

GBP/USD — 1,2141 (-0,24%), с начала года -10,3%

USD/JPY — 134,05 (+0,66%), с начала года +16,5%

Индекс доллара — 106,448 (+0,19%), с начала года +11,3%

USD/RUB (Мосбиржа) — 60,58 (+0,47%), с начала года -19,4%

EUR/RUB (Мосбиржа) — 60,98 (-0,44%), с начала года -28,7%

На 19:00 мск:

Индекс МосБиржи — 2 123,92 п. (-0,63%), с нач. года -43,9%

Индекс РТС — 1 105,99 п. (-0,91%), с нач. года -30,7%

Дивидендная доходность индекса МосБиржи составляет 6,2 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E) и с коэффициентом 3,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

«Московская биржа» 3 августа начала торги облигациями с расчетами в китайских юанях. Первыми бумагами, доступными инвесторам, стали два выпуска 5-летних облигаций «Русала» с 2-летней офертой объемом 2 млрд юаней каждый. Размещение локальных облигаций, номинированных в китайской валюте, стало особенно актуальным на фоне роста интереса инвесторов к операциям с юанем. По данным биржи, среднедневной объем торгов юанем на площадке за первое полугодие 2022 года вырос по сравнению с аналогичным периодом прошлого года в 12,4 раза и составил 45,7 млрд рублей. Облигации, номинированные в юанях, открывают для инвесторов дополнительный источник валютной ликвидности.

Санкционные режимы Канады, ЕС, Великобритании и несоответствие существующей ситуации действующим контрактным обязательствам со стороны Siemens делают поставку двигателя 073 на КС «Портовая" невозможной», — сообщил «Газпром» в своем официальном Telegram-канале.

Итоги российского рынка

Из 10 отраслевых индексов 4 выросли и 6 снизились по итогам дня.

Лидером роста стал IT-сектор (+3,3%), благодаря уверенному росту акций VK и «Яндекса» на спекуляциях, обусловленных недавними корпоративными новостями. Выручка Yandex Cloud за 6 месяцев 2022 года составила 3,2 млрд рублей - в 3 раза выше, чем за аналогичный период 2021 года. Число клиентов Yandex Cloud в I полугодии 2022 года по сравнению с аналогичным периодом 2021 года выросло на 89% и составило 23,1 тыс., отметили в компании. Реальное потребление облачных сервисов выросло на 115%.

Аутсайдером дня стал сектор «Металлов и добычи» (-2,97%). В индексе лидером снижения стали акции ММК и бумаги других сталеваров. Накануне стало известно, что Минфин США ввел санкции в отношении ММК и ряда аффилированных с ним структур, включая турецкий завод ММК, ПАО «ГТЛК» и его дочерние компании (в том числе SPV, выступающая эмитентом евробондов — GTLK Europe Capital DAC). OFAC дала месяц на сворачивание операций с ММК и ГТЛК, 2 месяца — на выход из их ценных бумаг. Как показывают последние месяцы, санкционный поток не прекращается. Компании, госорганы или имеющие политическое влияние частные лица, которые США и ЕС не решаются в данный момент внести в санкционные списки по причине их значимости для стабильности мировых рынков или переговорного процесса, могут подпасть под санкции, когда зависимость от них станет несущественной. По всей видимости, под санкции попадёт почти всё и все значимые для экономики объекты, имеющие чуть более тесную связь с государством или официальными лицами. К этому нужно быть готовым инвесторам в российские ценные бумаги. Обратная дорога может занять десятилетия. Единственный плюс — США заняли более конструктивную политику, чем ЕС и дают провести выход из активов.

Обыкновенные акции «Россетей» упали на 21,4% и стали лидерами снижения среди всех бумаг Мосбиржи. При этом ФРС ЕЭС подорожала на 5,6%. Совет директоров «ФСК ЕЭС» рекомендовал внеочередному собранию акционеров увеличить акционерный капитал компании на 1,75 трлн обыкновенных акций номиналом 50 копеек каждая. Общая сумма допэмиссии составит 874,4 млрд рублей. Допэмиссия будет проведена в рамках сделки по присоединению к «ФСК ЕЭС» компаний «Россети», «ДВЭУК-ЕНЭС, «Томские магистральные сети» и «Кубанские магистральные сети». Существенным условием реорганизации является формирование прямой доли участия государства в уставном капитале объединенной компании на уровне не менее 75% плюс 1 акция. Напомним, о том, что ФСК присоединит к себе материнскую «Россети», а также ряд других электросетевых активов, стало известно в середине июля.

При этом коэффициенты конвертации были определены следующим образом: в одну обыкновенную акцию ФСК номиналом 50 копеек конвертируется 0,09040 / 0,60580 обыкновенной и 0,09040 / 1,27300 привилегированной акций «Россети». Озвученные коэффициенты конвертации реализуют негативный сценарий для акционеров «Россетей», что и нашло свое отражение в падении котировок.

Другие корпоративные новости

Число физических лиц, имеющих брокерские счета на Московской бирже, по итогам июля 2022 года превысило 20,8 млн (+385,9 тыс. за июль), ими открыто 34,8 млн счетов. Доля частных инвесторов в объеме торгов акциями в июле составила 77%, в объеме торгов облигациями — 25,7%, на спот-рынке валюты — 26,6%, на срочном рынке — 72,7%.

По данным Мосбиржи, в июле 2022 года самыми популярными ценными бумагами в портфелях частных инвесторов были акции «Газпрома» (28,7%), обыкновенные и привилегированные акции Сбербанка (21,7% и 6,2% соответственно), акции «Норникеля» (10,7%), «ЛУКОЙЛа» (8,9%), привилегированные акции «Сургутнефтегаза» (5,7%), акции «Яндекса» (5,3%), «Роснефти» (4,8%), МТС (4,3%) и «Магнита» (3,7%).

«Ростелеком» не будет публиковать финансовую отчетность за II квартал. Релиз ожидался 4 августа.

Возник пожар на складе компании Ozon в подмосковной Истре, площадь пожара достигла 35 тыс. кв. м. Оценивать ущерб компания будет позже, заявил президент Всероссийского союза страховщиков Игорь Юргенс. По его словам, предварительно можно говорить об ущербе не менее 10 млрд рублей. Здание склада застраховано в СК «АльфаСтрахование» на 6 млрд рублей, а содержимое склада застраховано на 11 млрд рублей, сообщила пресс-служба Ozon.

По итогам дня из 41 акции индекса МосБиржи: 13 подорожали и 27 подешевели.

40,5 % компаний индекса торгуются выше своей 50-дневной МА, 40,5 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Внешний фон

Европейские акции выросли в среду. На настроения инвесторов позитивно повлияли корпоративные отчеты и американские макроэкономические данные, сигнализирующие о хорошем здоровье экономики США.

Панъевропейский индекс Stoxx Europe 600 в отличие от американского индекса широкого рынка S&P 500, 4 дня тому назад пробил снизу-вверх 100-дневную скользящую среднюю линию и с тех пор держится выше. Однако август исторически сложный месяц для европейских акций. Складывается впечатление, что ралли в июне и июле привело к некоторому самоуспокоению инвесторов, которые недостаточно учитывают геополитические риски, риски высокой инфляции и экономического замедления. Сезон корпоративной отчетности выступает локальным драйвером роста. Однако его завершение может возобновить медвежью тенденцию на рынке. Эта точка зрения выглядит особенно верной, если предположить, что в ответ на реализованное к настоящему моменту ужесточение денежно-кредитной политики в США и Европе, а также в ряде других регионов, инфляция не продемонстрирует резкого снижения, а, значит, ФРС продолжит агрессивно повышать ставки. Однако риски такого сценария сейчас не заложены в котировки.

Дивидендная доходность Stoxx Europe 600 составляет 3,4 %. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 60,6 % компаний индекса торгуются выше своей 50-дневной МА, 44,6 % торгуются выше своей 100-дневной МА, 31,5 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 984,32 п. (-1,08%), с нач. года -20,1%

Stoxx Europe 600 — 438,29 п. (+0,51%), с нач. года -10,1%

DAX — 13 587,56 п. (+1,03%), с нач. года -14,5%

FTSE 100 — 7 445,68 п. (+0,49%), с нач. года +0,6%

На американском фондовом рынке царила позитивная атмосфера. Индекс S&P 500 4-й день подряд проторговывает 100-дневную скользящую среднюю линию, не оставляя попыток закрыться выше этого технического сопротивления.

Сезон корпоративной отчетности также задавал позитивный тон на фоне сильных квартальных отчетностей компаний PayPal и Moderna.

Поддержала рыночный оптимизм и опубликованная статистика. Индекс деловой активности ISM в секторе услуг в июле вырос до 3-месячного максимума на уровне 56,7 п., превысив прогноз и июньское значение. Производственные заказы выросли в июне на 2% по сравнению с ростом на 1,8% в предыдущем месяце. Здесь фактическая цифра также оказалась значительно выше ожиданий экономистов. Заказы на товары длительного пользования в июне также выросли на 2% по сравнению с ростом на 1,9% в мае.

Также рынки успокоились после того, как спикер Палаты представителей Конгресса США Нэнси Пелоси покинула Тайвань. Инвесторы закладываются на то, что реакция Китая ограничится гневными словесными заявлениями в контексте известной поговорки про «последнее китайское предупреждение», а также учениями китайских вооруженных сил вблизи границ острова.

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 20,3 к прибыли за прошедший год (P/E) и с коэффициентом 16,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 72,0 % компаний индекса торгуются выше своей 50-дневной МА, 48,4 % торгуются выше своей 100-дневной МА, 33,4 % торгуются выше своей 200-дневной МА.

На 19:40 мск:

S&P 500 — 4 143,09 п. (+1,27%), с нач. года -13,1%

VIX — 22,08 п. (-1.85 пт), с нач. года +4.86 пт

MSCI World — 2 728,30 п. (-0,76%), с нач. года -15,6%

Нефть и газ

Цены на нефть в первой половине дня предпринимали попытку роста, однако в рамках американской сессии возобновилось устойчивое снижение, и котировки Brent достигли нового минимума с 14 июля. Опубликованный еженедельный отчет о запасах сырой нефти в США сигнализировал замедление спроса, а ОПЕК приняла решение незначительно увеличить объем производства в сентябре. Картель и его союзники объяснили свое решение увеличить предложение всего на 100 тыс. баррелей в день перспективами замедления спроса из-за возможной рецессии в США и рисков карантинов в Китае, который по-прежнему проводит политику нулевой терпимости по отношению к Covid-19. В июле и августе альянс принимал решение об увеличении добычи на 600 тыс. б/д ежемесячно. Поэтому согласованное на сентябрь увеличение равносильно бездействию.

Цены на газ в Европе снизились в среду. Ближний контракт на индекс TTF на одноименной голландской площадке упал ниже 2100 долларов за тыс. кубометров. По историческим меркам это все еще непомерно дорого, но предыдущие два дня цены росли, а в среду снижение обусловлено сигналами роста запасов, признаками снижения спроса. При этом поставки из России хоть и остаются низкими по объему, но осуществляются стабильно. Напомним, на прошлой неделе «Газпром» сократил объемы поставок по «Северному потоку» примерно до 20% от максимальной пропускной способности. Газовые хранилища в Европе сейчас заполнены примерно на 70%, что соответствуют среднему значению за последние 5 лет для этого времени года.

На 19:40 мск:

Brent, $/бар. — 97,18 (-3,34%), с нач. года +24,9%

WTI, $/бар. — 91,00 (-3,62%), с нач. года +21,0%

Urals, $/бар. — 65,76 (-4,35%), с нач. года -14,4%

Золото, $/тр. унц. — 1 759,75 (-0,04%), с нач. года -3,8%

Серебро, $/тр. унц. — 19,96 (-0,10%), с нач. года -13,4%

Алюминий, $/т — 2 384,00 (+2,59%), с нач. года -15,1%

Медь, $/т — 7 712,50 (+1,15%), с нач. года -20,7%

Никель, $/т — 22 465,00 (-0,03%). с нач. года +8,2%

Валютный рынок

Доллар укрепился против большинства основных валют из группы Большой десятки. Индекс доллара поднялся до нового недельного максимума на позитивных американских статистических данных. Валюта США также учла ястребиные комментарии некоторых представителей ФРС. Иена была самой слабой в группе G10, поскольку доходности 10-летних облигаций подскочили на 5,5 б.п. до 2,8%

Учитывая силу доллара США на внешнем рынке, а также продолжение снижения цен на нефть, не удержавшихся выше $100/барр. (Brent), рубль перешел к ослаблению против основных конкурентов (USD, EUR, CNY) к вечеру вторника. Против валюты США рубль подешевел более заметно. Слабость против юаня была символической. При этом российская валюта прибавила в цене против евро, что может отражать эффект платежей по схеме «газ за рубли».

Торговый объем в паре доллар/рубль составил 77,2 млрд рублей по сравнению с 104,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 55,3 млрд рублей против 58,2 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 50,6 млрд рублей против 58,8 млрд рублей в предыдущий день. Это минимальный объем с 20 июля.

Что касается краткосрочной динамики рубля, которую мы наблюдаем в начале августа – самого популярного месяца отпусков, то, похоже, что USDRUB нашел свое временное равновесное значение и будет продолжать проторговывать область отметки 60 рублей за доллар. Можно предположить диапазон колебаний между 58 и 62 рублями за единицу валюты США. При этом с технической точки зрения важно, как завершится неделя: ниже или выше 60,00.

Меж тем во втором полугодии мы видим больше перспектив для ослабления российской валюты. В рамках нового бюджетного правила вполне могут покупаться юани, а кросс-валютный эффект таких действий будет стимулировать слабость рубля к доллару. Оценить необходимый объем интервенций довольно трудно, поскольку статистика по платежному балансу и структуре спроса и предложения на валюту больше не является доступной. По нашим грубым оценкам, объема интервенций в размере от $3 до $5 млрд может быть достаточно, чтобы вернуть курс USDRUB ближе к 70,00. Вполне возможно, что объема интервенций в размере $1 млрд будет достаточно, чтобы удержать курс выше 60,00. Здесь многое будет зависеть от восстановления объемов импорта в целом, активности предпринимателей в рамках механизма параллельного импорта. Пока в этом плане тенденция оптимистичная.

Ослаблению рубля во второй половине года будут способствовать сокращение положительного сальдо торгового баланса, а также перспектива дальнейшего снижения ключевой ставки. Наши оценки подразумевают, что ключевая ставка может быть снижена до 6,5% к концу текущего года и 6% мы можем увидеть в перспективе 2023 года.

На 19:40 мск:

EUR/USD — 1,0153 (-0,13%), с начала года -10,7%

GBP/USD — 1,2141 (-0,24%), с начала года -10,3%

USD/JPY — 134,05 (+0,66%), с начала года +16,5%

Индекс доллара — 106,448 (+0,19%), с начала года +11,3%

USD/RUB (Мосбиржа) — 60,58 (+0,47%), с начала года -19,4%

EUR/RUB (Мосбиржа) — 60,98 (-0,44%), с начала года -28,7%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба