Сравниваем плюсы и минусы

Плюсы инвестирования кредитных денег:

Если инвестиционный проект удастся, то можно получить более значительную прибыль, используя не только свои, но и заёмные средства.

Допустим, есть надёжный проект с годовой рентабельностью 50%. Если инвестор вложит в него свой миллион, то получит прибыль в 500 тыс. руб. Но если он возьмёт ещё миллион в кредит, например под 20% годовых, то его прибыль, даже с учётом банковских процентов, составит 800 тыс. руб. (до выплаты налогов).

Чем больше кредит — тем выше потенциальная прибыль. В теории данная закономерность называется финансовым рычагом (левериджем).

Кредиты дают доступ к более масштабным и инновационным проектам. Это особенно важно, когда не хватает каких-либо фиксированных сумм для перехода на более высокий уровень.

Инвестор улучшает кредитную историю, что снижает стоимость дальнейших займов.

Минусы инвестирования кредитных денег:

Дополнительная психологическая нагрузка — нужно учитывать необходимость вовремя осуществлять процентные платежи.

Появление новых обязательств по выплатам. Причём почти всегда эти обязательства носят безусловный характер — кредитора не интересует, какие трудности возникают у заёмщика, по какой причине и так далее. В ситуациях высокой волатильности и неопределённости данный минус может крайне негативно сказаться на инвестиционном проекте.

Дополнительные риски при неудаче проекта. Потенциальные потери самостоятельного инвестора ограничены его капиталом. Но если он использует заёмные средства, то при неудаче рискует не только полностью потерять свои деньги, но и остаться в должниках.

В приведённом ранее примере, если проект окажется неудачным, инвестор не только потеряет свой миллион, но и будет должен банку ещё миллион и проценты по нему.

К этим минусам нужно добавить и специфику кредитов в текущей ситуации, когда:

банки часто отказывают в кредитах;

средняя ставка по кредитам увеличилась вслед за ростом ключевой ставки ЦБ.

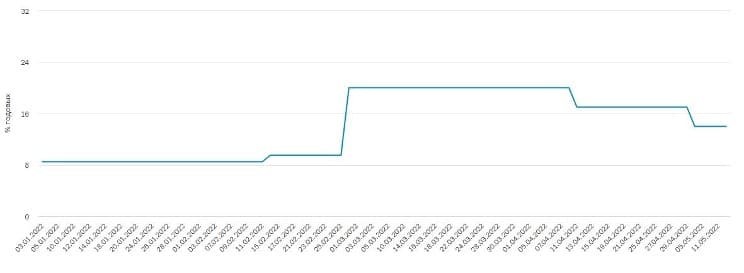

Динамика изменения ключевой ставки Центробанка, 3 января — 11 мая 2022. Источник: сайт ЦБ РФ

Таким образом, если намечается надёжный инвестиционный проект с высокой рентабельностью (при сегодняшних рисках и кредитных ставках она начинается от 30% годовых), то можно рассмотреть опцию взять кредит — но даже и тут нужно ограничивать суммы займов и использовать хеджирование и диверсификацию. При меньшей рентабельности и/или сомнениях в надёжности от кредита лучше воздержаться. Отдельно для финансовых рынков следует учитывать и волатильность — чем она выше, тем значительнее риск торговли с кредитным плечом.

Как использование займов для инвестирования выглядит на практике

Рассмотрим на примере, какие риски и возможности несут в себе кредитные деньги при операциях на рынке ценных бумаг.

Алексей узнал из СМИ о планах крупной корпорации выкупить компанию А. Часто такие сделки приводят к росту капитализации поглощаемого бизнеса. Предположим, Алексей надеется на увеличение стоимости акций компании А на 10%. Сейчас у него 1 млн руб. — следовательно, если он купит акции без кредита, то получит прибыль 100 тыс. руб. (здесь и далее не будем учитывать комиссионные и другие подобные расходы). У Алексея есть следующие возможности:

взять на месяц краткосрочный кредит в банке;

Взвесив все за и против, инвестор решил воспользоваться данными возможностями:

взял кредит 1 млн руб. на месяц по ставке 24% годовых;

приобрёл акции компании А с плечом 1:5 на 10 млн руб. под 24% годовых (здесь нужно учитывать, что стоимость займа у брокера считается за каждый день).

Допустим, что сразу после покупки акции пошли вверх и за неделю выросли в цене на 5%. У Алексея есть два варианта:

Удовлетвориться полученной прибылью.

Его доход составит: 10 млн руб. * 5% = 500 тыс. руб.

Минус проценты банку (1 млн * 2% = 20 тыс. руб.) и брокеру (8 млн * 24% * (7 дней / 365 дней) = 37 тыс. руб.).

Итоговая прибыль: 500 тыс. – 20 тыс. – 37 тыс. = 443 тыс. руб., с которых ещё нужно будет заплатить 13% НДФЛ.

Ждать дальнейшего повышения цен — но тут и может проявиться риск по займам. Например, информация не подтвердилась, и на следующей неделе акции не только растеряли весь свой рост, но и дополнительно упали в цене на 10% относительно первоначального значения.

Убыток составит: 10 млн руб. * 10% = 1 млн руб. К этому нужно добавить 20 тыс. руб. процентных выплат по кредиту банку и 74 тыс. руб. брокеру за две недели.

Результат — Алексей не только потеряет все свои деньги, но и будет обязан найти 94 тыс. руб. для погашения долгов.

Из данного примера понятно, почему Центробанк не рекомендует неквалифицированным инвесторам торговать с плечом. Об этом говорится в Письме Банка России от 15.12.2020 № ИН-01-59/174.

Сегодняшняя ситуация, связанная с массовым уходом с российского рынка западного (и не только) бизнеса, при всех минусах содержит и некоторые плюсы. В России живёт 147 млн человек; оперируют 3,274 млн юридических лиц, 3,705 млн ИП и 3,862 млн самозанятых (на начало 2022 г.). Тот, кто успешно займётся импортозамещением, сможет хорошо заработать — ведь только банковские депозиты физических и юридических лиц составляют 61,5 трлн руб.

Также, как показывает пример Ирана, рынок ценных бумаг имеет значительный потенциал роста (индекс TEDPIX вырос с начала года до середины мая на 12%). Следовательно, в нашей стране есть реальные инвестиционные возможности, благодаря которым можно реализовать плюсы привлечения займов. Но следует ясно понимать и проблемы, связанные с кредитами, — особенно те, которые присутствуют в настоящее время. К ним относятся высокая стоимость займов, значительная неопределённость и отсутствие чёткой карты рисков.

Плюсы инвестирования кредитных денег:

Если инвестиционный проект удастся, то можно получить более значительную прибыль, используя не только свои, но и заёмные средства.

Допустим, есть надёжный проект с годовой рентабельностью 50%. Если инвестор вложит в него свой миллион, то получит прибыль в 500 тыс. руб. Но если он возьмёт ещё миллион в кредит, например под 20% годовых, то его прибыль, даже с учётом банковских процентов, составит 800 тыс. руб. (до выплаты налогов).

Чем больше кредит — тем выше потенциальная прибыль. В теории данная закономерность называется финансовым рычагом (левериджем).

Кредиты дают доступ к более масштабным и инновационным проектам. Это особенно важно, когда не хватает каких-либо фиксированных сумм для перехода на более высокий уровень.

Инвестор улучшает кредитную историю, что снижает стоимость дальнейших займов.

Минусы инвестирования кредитных денег:

Дополнительная психологическая нагрузка — нужно учитывать необходимость вовремя осуществлять процентные платежи.

Появление новых обязательств по выплатам. Причём почти всегда эти обязательства носят безусловный характер — кредитора не интересует, какие трудности возникают у заёмщика, по какой причине и так далее. В ситуациях высокой волатильности и неопределённости данный минус может крайне негативно сказаться на инвестиционном проекте.

Дополнительные риски при неудаче проекта. Потенциальные потери самостоятельного инвестора ограничены его капиталом. Но если он использует заёмные средства, то при неудаче рискует не только полностью потерять свои деньги, но и остаться в должниках.

В приведённом ранее примере, если проект окажется неудачным, инвестор не только потеряет свой миллион, но и будет должен банку ещё миллион и проценты по нему.

К этим минусам нужно добавить и специфику кредитов в текущей ситуации, когда:

банки часто отказывают в кредитах;

средняя ставка по кредитам увеличилась вслед за ростом ключевой ставки ЦБ.

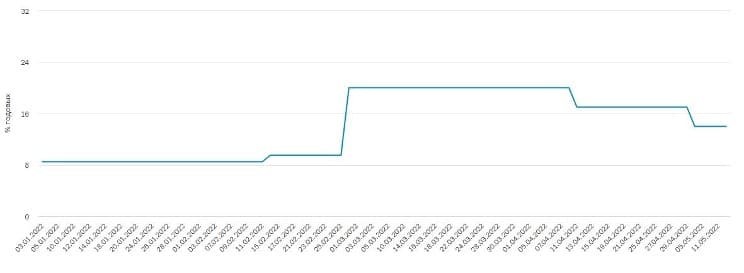

Динамика изменения ключевой ставки Центробанка, 3 января — 11 мая 2022. Источник: сайт ЦБ РФ

Таким образом, если намечается надёжный инвестиционный проект с высокой рентабельностью (при сегодняшних рисках и кредитных ставках она начинается от 30% годовых), то можно рассмотреть опцию взять кредит — но даже и тут нужно ограничивать суммы займов и использовать хеджирование и диверсификацию. При меньшей рентабельности и/или сомнениях в надёжности от кредита лучше воздержаться. Отдельно для финансовых рынков следует учитывать и волатильность — чем она выше, тем значительнее риск торговли с кредитным плечом.

Как использование займов для инвестирования выглядит на практике

Рассмотрим на примере, какие риски и возможности несут в себе кредитные деньги при операциях на рынке ценных бумаг.

Алексей узнал из СМИ о планах крупной корпорации выкупить компанию А. Часто такие сделки приводят к росту капитализации поглощаемого бизнеса. Предположим, Алексей надеется на увеличение стоимости акций компании А на 10%. Сейчас у него 1 млн руб. — следовательно, если он купит акции без кредита, то получит прибыль 100 тыс. руб. (здесь и далее не будем учитывать комиссионные и другие подобные расходы). У Алексея есть следующие возможности:

взять на месяц краткосрочный кредит в банке;

Взвесив все за и против, инвестор решил воспользоваться данными возможностями:

взял кредит 1 млн руб. на месяц по ставке 24% годовых;

приобрёл акции компании А с плечом 1:5 на 10 млн руб. под 24% годовых (здесь нужно учитывать, что стоимость займа у брокера считается за каждый день).

Допустим, что сразу после покупки акции пошли вверх и за неделю выросли в цене на 5%. У Алексея есть два варианта:

Удовлетвориться полученной прибылью.

Его доход составит: 10 млн руб. * 5% = 500 тыс. руб.

Минус проценты банку (1 млн * 2% = 20 тыс. руб.) и брокеру (8 млн * 24% * (7 дней / 365 дней) = 37 тыс. руб.).

Итоговая прибыль: 500 тыс. – 20 тыс. – 37 тыс. = 443 тыс. руб., с которых ещё нужно будет заплатить 13% НДФЛ.

Ждать дальнейшего повышения цен — но тут и может проявиться риск по займам. Например, информация не подтвердилась, и на следующей неделе акции не только растеряли весь свой рост, но и дополнительно упали в цене на 10% относительно первоначального значения.

Убыток составит: 10 млн руб. * 10% = 1 млн руб. К этому нужно добавить 20 тыс. руб. процентных выплат по кредиту банку и 74 тыс. руб. брокеру за две недели.

Результат — Алексей не только потеряет все свои деньги, но и будет обязан найти 94 тыс. руб. для погашения долгов.

Из данного примера понятно, почему Центробанк не рекомендует неквалифицированным инвесторам торговать с плечом. Об этом говорится в Письме Банка России от 15.12.2020 № ИН-01-59/174.

Сегодняшняя ситуация, связанная с массовым уходом с российского рынка западного (и не только) бизнеса, при всех минусах содержит и некоторые плюсы. В России живёт 147 млн человек; оперируют 3,274 млн юридических лиц, 3,705 млн ИП и 3,862 млн самозанятых (на начало 2022 г.). Тот, кто успешно займётся импортозамещением, сможет хорошо заработать — ведь только банковские депозиты физических и юридических лиц составляют 61,5 трлн руб.

Также, как показывает пример Ирана, рынок ценных бумаг имеет значительный потенциал роста (индекс TEDPIX вырос с начала года до середины мая на 12%). Следовательно, в нашей стране есть реальные инвестиционные возможности, благодаря которым можно реализовать плюсы привлечения займов. Но следует ясно понимать и проблемы, связанные с кредитами, — особенно те, которые присутствуют в настоящее время. К ним относятся высокая стоимость займов, значительная неопределённость и отсутствие чёткой карты рисков.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба