12 августа 2022 investing.com Мовчан Андрей

Summary | В двух словах

• Как глобализация влияет на инфляцию.

• Зачем нужны ETF, состоящие из одной акции.

• Как топ-менеджеры обходят систему, призванную защитить от инсайдерской торговли.

• Зачем центральные банки создают цифровые валюты.

• Почему сырьевым товарам не место в портфеле инвестора.

Bird’s View | Макро

За последние двадцать лет инфляция снизилась практически во всем мире. Хотя мы пока не понимаем всех причин, представляется, что ключевые из них — глобализация и инновации. И поскольку пределы глобализации и скорость инноваций ограничены, нынешние темпы не могут сохраняться бесконечно.

Алан Гринспен, экс-председатель ФРС, 2005 год

Как определить, будет инфляция расти или снижаться? Традиционный способ — анализировать статистические данные, динамику цен и действия центральных банков. Однако такой подход, пишет Bloomberg, оставляет за кадром более важные силы, которые определяют инфляционные тенденции в масштабе лет и десятилетий.

Ключевая из таких сил, как утверждал еще в 2005 году Алан Гринспен, — это глобализация. Такая гипотеза противоречила большей части выводов, содержащихся в экономической литературе того времени: считалось, что глобализация практически не влияет на инфляцию.

Но подобный взгляд основан на фокусе на краткосрочных силах, а не на тенденциях, которые развиваются в течение многих лет. Ведь растущий из года в год поток капитала, людей и товаров через национальные границы ведет в итоге к снижению инфляции.

Так уже не раз было в истории. Например, в середине XIX века Англия и другие европейские страны боролись с нехваткой продовольствия и растущей инфляцией. Поэтому они стали снимать таможенные ограничения, рассчитывая открыть доступ к более дешевым заграничным продуктам питания.

Снижение торговых барьеров сопровождалось ростом международной миграции, а затем и принятием золотого стандарта, который привел к увеличению трансграничных капиталовложений. В результате между 1870 и 1914 годами наступила эпоха глобализации с относительно свободной торговлей, низкими ограничениями на миграцию и движение капитала. Все это время инфляция оставалась низкой, а в некоторых странах даже отмечались периоды умеренной дефляции.

Первая мировая война разрушила этот международный порядок, и его части удалось собрать заново лишь много лет спустя. Однако цикл глобализации возобновился в 1970-х годах, когда ценовой шок из-за нефтяного эмбарго, введенного Саудовской Аравией, привел к росту инфляции. В очередной раз, стремясь побороть возникший дефицит, страны обратились к развитию международной торговли.

Эта волна глобализации включала трансграничное перемещение средств, накопленных нефтедобывающими странами, расширение международных рынков капитала, почти повсеместное внедрение стандартизированных морских контейнеров и в конечном итоге расширение сложных глобальных цепочек поставок.

В 1980-х глобализация ускорилась на фоне перевода рабочих мест в более дешевые страны и других мер по сокращению издержек, которые способствовали дальнейшему понижению цен. Окончание холодной войны объединило ранее разобщенные участки мировой экономики. В то же время Китай все больше интегрировался в остальной мир, наконец вступив во Всемирную торговую организацию в 2001 году.

Но эпохи глобализации не длятся вечно. Предыдущая закончилась в 1914 году вместе с началом Первой мировой, судьба же текущей пока неясна. Но симптомы замедления глобализации появились задолго до недавнего инфляционного шока.

Так, после 2008 года все больше экономистов и ученых заговорили о необходимости возврата рабочих мест в развитые страны. Президент США Дональд Трамп развязал торговую войну с Китаем и ограничил иммиграцию, а Великобритания вышла из Европейского союза.

Все это было до пандемии коронавируса, краха глобальных цепочек поставок и военного кризиса в Европе. Эти события наносят один удар за другим по глобальному экономическому механизму, созданному за последние пять десятилетий.

Зачем это знать?

Возможно, инфляционный шок окажется скоротечным. Однако, как подсказывает история, если давление на глобализацию продолжится, дни стабильно низких цен могут надолго уйти в прошлое.

From the markets | Рынки

На рынке США появились первые биржевые фонды, состоящие из одной акции. Компания AXS Investments запустила восемь ETF, которые дают возможность инвесторам сделать ставку на рост (фонды с плечом, или leveraged funds) или падение (обратные фонды, или inverse funds) котировок PayPal (NASDAQ:PYPL), Nike (NYSE:NKE), Pfizer (NYSE:PFE), Nvidia (NASDAQ:NVDA) и Tesla (NASDAQ:TSLA).

По данным Bloomberg, всего в настоящее время планируется создать еще как минимум 85 таких ETF. Руководство AXS Investments подчеркивает, что их целевая аудитория — опытные трейдеры, способные оценивать все риски вложений в фонды с плечом, которые кратно увеличивают не только прибыль, но и убытки.

Однако действительно опытные и профессиональные участники рынка вряд ли заинтересуются такой возможностью: они используют другие инструменты — от коротких позиций до опционов. А вот кому новые ETF явно придутся по вкусу, так это обычным частным инвесторам, ценящим удобство сделать нужную ставку нажатием одной кнопки.

Зачем это знать?

Похоже, в условиях постоянной войны за снижение комиссий для традиционных индексных ETF, новые рискованные фонды, использующие плечи и деривативы, станут способом повысить доходность ETF-провайдеров. Инвестору стоит понимать, что за их прибыль он заплатит из своего кармана.

Big brother | Регулирование

Как защитить фондовый рынок от того, что топ-менеджеры будут торговать акциями своих компаний c использованием известной только им внутренней информации? 20 лет назад Комиссия по ценным бумагам США придумала специальный механизм, который должен был и защитить интересы инвесторов и дать инсайдерам законный способ торговать акциями. Для этого топ-менеджеры должны заранее создавать специальные планы с графиками покупки и продажи акций в будущем. Считалось, что заранее запланированная покупка или продажа не может быть основана на непубличной информации.

Однако за прошедшие годы руководители компаний научились находить лазейки в этой схеме. Так, они могут разработать план, который предусматривает немедленные действия — и продать акции в этот же день. Или принять множество планов по продаже акций в разные дни, а затем отменить большинство из них. Или поменять планы, не раскрывая инвесторам своей тактики.

Насколько велик урон от таких манипуляций инсайдеров? The Wall Street Journal провел исследование, проанализировав 75 000 продаж акций, совершенных корпоративными инсайдерами в соответствии с утвержденными планами в период с 2016 по 2021 год.

Как оказалось, примерно пятая часть сделок произошла в течение 60 торговых дней после принятия планов. Как правило, вскоре после таких продаж акции теряли в цене. Иными словами, инсайдеры стремились заложить в планы скорую продажу акций, как будто знали что-то, что приведет к падению котировок в будущем.

В совокупности инсайдеры, продавшие акции в течение первых 60 дней после принятия планов, получили прибыль на 500 миллионов долларов больше, чем если бы они продали акции спустя три месяца после их создания. Регулятор стремится изменить сложившуюся систему, предлагая запретить инсайдерам продавать акции 120 торговых дней после принятия планов.

Зачем это знать?

Считается, что на по-настоящему эффективном рынке даже инсайдерская информация отражена в цене и не может помочь получить прибыль. Реальному фондовому рынку до идеала пока далеко, но в этом направлении будет сделан еще один шаг, когда предложения регулятора вступят в силу.

Frontier | Новые финансы, новые рынки

Центральные банки все чаще проявляют интерес к созданию собственных цифровых валют (Central Bank Digital Currencies, или CBDC). Чем они отличаются от криптовалют, и зачем нужны еще одни электронные деньги, когда безналичные расчеты и так стали нормой? В этом разбирается The Washington Post.

Ключевое отличие CBDC и от криптовалют и от безналичных денежных средств заключается в том, что деньги, выпускаемые центральным банком, как и наличные средства, считаются безрисковым активом. Стоимость купюры всегда соответствует ее номиналу, тогда как средства на счете в коммерческом банке подвержены рискам платежеспособности и наличия ликвидности у банка. Клиент может потерять деньги, если банк разорится. CBDC, как и банкноты и монеты, будут являться прямой ответственностью центрального банка.

В процессе расчетов коммерческих банков друг с другом возникают задержки, открывающие кредитный риск на время до завершения сделки. Расчеты по платежам с использованием CBDC помогут устранить эти риски. Трансграничные транзакции сталкиваются с дополнительными препятствиями, а международные расчеты с использованием CBDC могут быть намного быстрее и дешевле. По данным Международного валютного фонда, уже около 100 стран находятся на разных стадиях создания собственных цифровых валют.

Зачем это знать?

По сути, CBDC — это антипод криптовалют, обещающий вместо децентрализации и конфиденциальности риски роста зависимости от государства. Поэтому их развитие не означает государственного одобрения криптовалют, скорее, наоборот, — CBDC стремятся стать их удобной альтернативой.

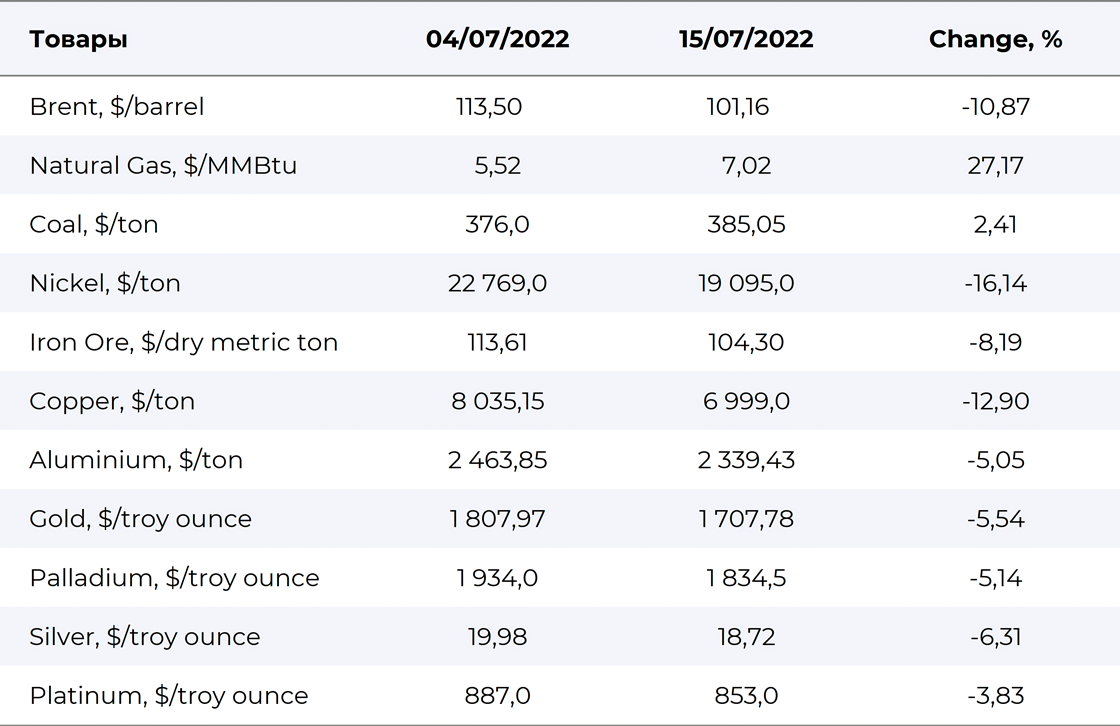

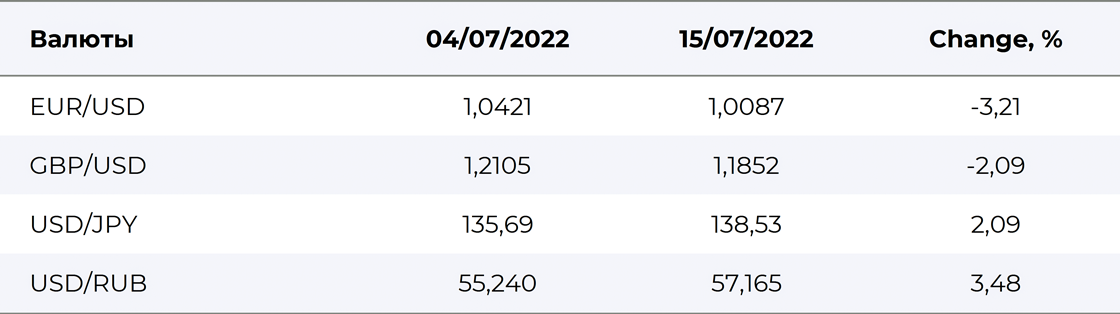

Beyond words | График

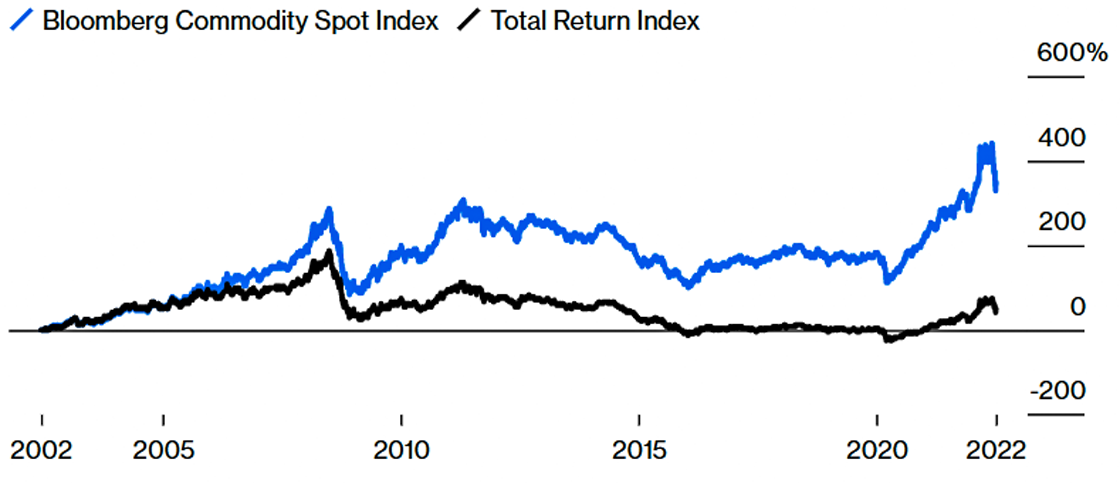

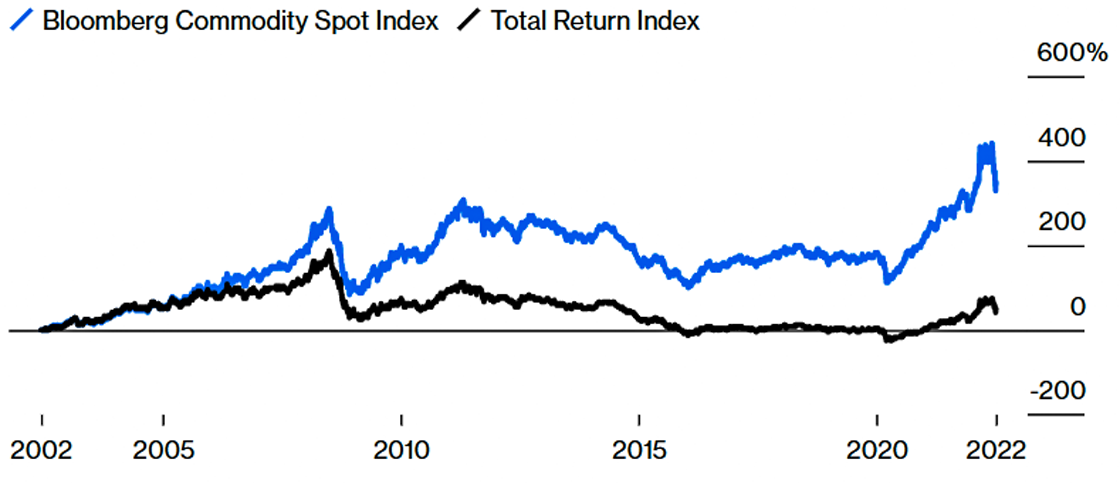

Сырьевые товары обычно считаются хорошей защитой в условиях роста инфляции. Но физическое хранение баррелей сырой нефти, цистерн природного газа и бушелей пшеницы сопряжено с существенными расходами. Кроме того, прибыль инвестора снижают затраты на перенос позиций по сырьевым товарам из ближних фьючерсов в дальние. Все это приводит к тому, что фактическая доходность от инвестиций в них способна сильно отставать от динамики цен.

Так, индекс Bloomberg Commodity Spot Index, отслеживающий динамику цен на сырьевые товары, за последние два десятилетия вырос на 351%. Это 7,8% роста в среднем в годовом выражении, что вполне сравнимо с доходностью S&P 500 (9,3% в год). Однако индекс полной доходности, основанный на финансовых инструментах на сырьевые товары, вырос за эти 20 лет всего на 50% (2% в год).

Доходность инвестиций в финансовые инструменты на сырьевые товары

Источник: Bloomberg

Зачем это знать?

Диверсификация — важный принцип снижения рисков, который часто порождает мнение, что стóит владеть как можно бóльшим количеством классов активов. Но, как показывает пример сырьевых товаров, излишняя диверсификация способна сдерживать доходность портфеля.

Это не значит, что покупка сырьевых товаров не может быть хорошей краткосрочной сделкой. Но, скорее всего, она вряд ли когда-либо станет надежной долгосрочной инвестицией.

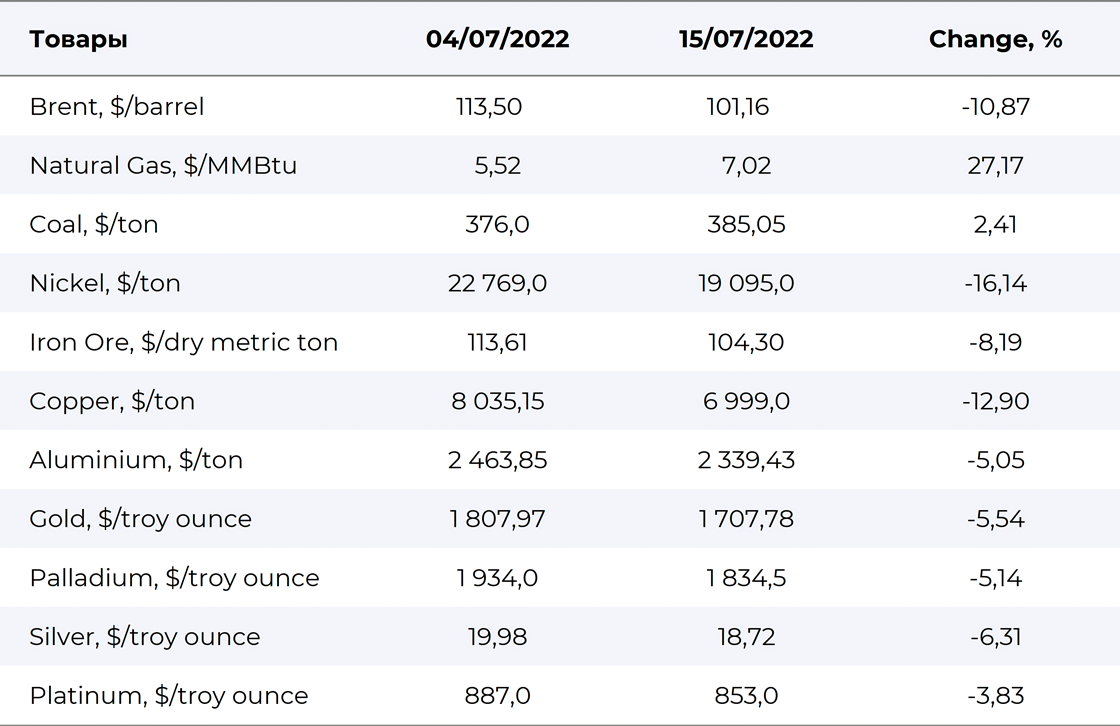

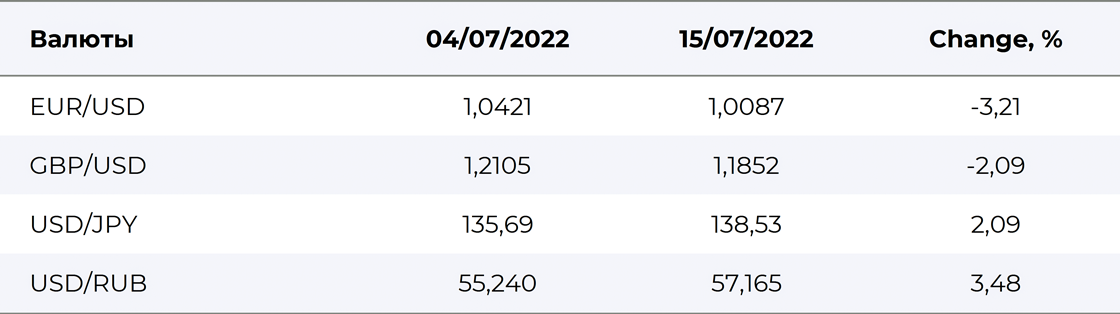

Data | Данные

• Как глобализация влияет на инфляцию.

• Зачем нужны ETF, состоящие из одной акции.

• Как топ-менеджеры обходят систему, призванную защитить от инсайдерской торговли.

• Зачем центральные банки создают цифровые валюты.

• Почему сырьевым товарам не место в портфеле инвестора.

Bird’s View | Макро

За последние двадцать лет инфляция снизилась практически во всем мире. Хотя мы пока не понимаем всех причин, представляется, что ключевые из них — глобализация и инновации. И поскольку пределы глобализации и скорость инноваций ограничены, нынешние темпы не могут сохраняться бесконечно.

Алан Гринспен, экс-председатель ФРС, 2005 год

Как определить, будет инфляция расти или снижаться? Традиционный способ — анализировать статистические данные, динамику цен и действия центральных банков. Однако такой подход, пишет Bloomberg, оставляет за кадром более важные силы, которые определяют инфляционные тенденции в масштабе лет и десятилетий.

Ключевая из таких сил, как утверждал еще в 2005 году Алан Гринспен, — это глобализация. Такая гипотеза противоречила большей части выводов, содержащихся в экономической литературе того времени: считалось, что глобализация практически не влияет на инфляцию.

Но подобный взгляд основан на фокусе на краткосрочных силах, а не на тенденциях, которые развиваются в течение многих лет. Ведь растущий из года в год поток капитала, людей и товаров через национальные границы ведет в итоге к снижению инфляции.

Так уже не раз было в истории. Например, в середине XIX века Англия и другие европейские страны боролись с нехваткой продовольствия и растущей инфляцией. Поэтому они стали снимать таможенные ограничения, рассчитывая открыть доступ к более дешевым заграничным продуктам питания.

Снижение торговых барьеров сопровождалось ростом международной миграции, а затем и принятием золотого стандарта, который привел к увеличению трансграничных капиталовложений. В результате между 1870 и 1914 годами наступила эпоха глобализации с относительно свободной торговлей, низкими ограничениями на миграцию и движение капитала. Все это время инфляция оставалась низкой, а в некоторых странах даже отмечались периоды умеренной дефляции.

Первая мировая война разрушила этот международный порядок, и его части удалось собрать заново лишь много лет спустя. Однако цикл глобализации возобновился в 1970-х годах, когда ценовой шок из-за нефтяного эмбарго, введенного Саудовской Аравией, привел к росту инфляции. В очередной раз, стремясь побороть возникший дефицит, страны обратились к развитию международной торговли.

Эта волна глобализации включала трансграничное перемещение средств, накопленных нефтедобывающими странами, расширение международных рынков капитала, почти повсеместное внедрение стандартизированных морских контейнеров и в конечном итоге расширение сложных глобальных цепочек поставок.

В 1980-х глобализация ускорилась на фоне перевода рабочих мест в более дешевые страны и других мер по сокращению издержек, которые способствовали дальнейшему понижению цен. Окончание холодной войны объединило ранее разобщенные участки мировой экономики. В то же время Китай все больше интегрировался в остальной мир, наконец вступив во Всемирную торговую организацию в 2001 году.

Но эпохи глобализации не длятся вечно. Предыдущая закончилась в 1914 году вместе с началом Первой мировой, судьба же текущей пока неясна. Но симптомы замедления глобализации появились задолго до недавнего инфляционного шока.

Так, после 2008 года все больше экономистов и ученых заговорили о необходимости возврата рабочих мест в развитые страны. Президент США Дональд Трамп развязал торговую войну с Китаем и ограничил иммиграцию, а Великобритания вышла из Европейского союза.

Все это было до пандемии коронавируса, краха глобальных цепочек поставок и военного кризиса в Европе. Эти события наносят один удар за другим по глобальному экономическому механизму, созданному за последние пять десятилетий.

Зачем это знать?

Возможно, инфляционный шок окажется скоротечным. Однако, как подсказывает история, если давление на глобализацию продолжится, дни стабильно низких цен могут надолго уйти в прошлое.

From the markets | Рынки

На рынке США появились первые биржевые фонды, состоящие из одной акции. Компания AXS Investments запустила восемь ETF, которые дают возможность инвесторам сделать ставку на рост (фонды с плечом, или leveraged funds) или падение (обратные фонды, или inverse funds) котировок PayPal (NASDAQ:PYPL), Nike (NYSE:NKE), Pfizer (NYSE:PFE), Nvidia (NASDAQ:NVDA) и Tesla (NASDAQ:TSLA).

По данным Bloomberg, всего в настоящее время планируется создать еще как минимум 85 таких ETF. Руководство AXS Investments подчеркивает, что их целевая аудитория — опытные трейдеры, способные оценивать все риски вложений в фонды с плечом, которые кратно увеличивают не только прибыль, но и убытки.

Однако действительно опытные и профессиональные участники рынка вряд ли заинтересуются такой возможностью: они используют другие инструменты — от коротких позиций до опционов. А вот кому новые ETF явно придутся по вкусу, так это обычным частным инвесторам, ценящим удобство сделать нужную ставку нажатием одной кнопки.

Зачем это знать?

Похоже, в условиях постоянной войны за снижение комиссий для традиционных индексных ETF, новые рискованные фонды, использующие плечи и деривативы, станут способом повысить доходность ETF-провайдеров. Инвестору стоит понимать, что за их прибыль он заплатит из своего кармана.

Big brother | Регулирование

Как защитить фондовый рынок от того, что топ-менеджеры будут торговать акциями своих компаний c использованием известной только им внутренней информации? 20 лет назад Комиссия по ценным бумагам США придумала специальный механизм, который должен был и защитить интересы инвесторов и дать инсайдерам законный способ торговать акциями. Для этого топ-менеджеры должны заранее создавать специальные планы с графиками покупки и продажи акций в будущем. Считалось, что заранее запланированная покупка или продажа не может быть основана на непубличной информации.

Однако за прошедшие годы руководители компаний научились находить лазейки в этой схеме. Так, они могут разработать план, который предусматривает немедленные действия — и продать акции в этот же день. Или принять множество планов по продаже акций в разные дни, а затем отменить большинство из них. Или поменять планы, не раскрывая инвесторам своей тактики.

Насколько велик урон от таких манипуляций инсайдеров? The Wall Street Journal провел исследование, проанализировав 75 000 продаж акций, совершенных корпоративными инсайдерами в соответствии с утвержденными планами в период с 2016 по 2021 год.

Как оказалось, примерно пятая часть сделок произошла в течение 60 торговых дней после принятия планов. Как правило, вскоре после таких продаж акции теряли в цене. Иными словами, инсайдеры стремились заложить в планы скорую продажу акций, как будто знали что-то, что приведет к падению котировок в будущем.

В совокупности инсайдеры, продавшие акции в течение первых 60 дней после принятия планов, получили прибыль на 500 миллионов долларов больше, чем если бы они продали акции спустя три месяца после их создания. Регулятор стремится изменить сложившуюся систему, предлагая запретить инсайдерам продавать акции 120 торговых дней после принятия планов.

Зачем это знать?

Считается, что на по-настоящему эффективном рынке даже инсайдерская информация отражена в цене и не может помочь получить прибыль. Реальному фондовому рынку до идеала пока далеко, но в этом направлении будет сделан еще один шаг, когда предложения регулятора вступят в силу.

Frontier | Новые финансы, новые рынки

Центральные банки все чаще проявляют интерес к созданию собственных цифровых валют (Central Bank Digital Currencies, или CBDC). Чем они отличаются от криптовалют, и зачем нужны еще одни электронные деньги, когда безналичные расчеты и так стали нормой? В этом разбирается The Washington Post.

Ключевое отличие CBDC и от криптовалют и от безналичных денежных средств заключается в том, что деньги, выпускаемые центральным банком, как и наличные средства, считаются безрисковым активом. Стоимость купюры всегда соответствует ее номиналу, тогда как средства на счете в коммерческом банке подвержены рискам платежеспособности и наличия ликвидности у банка. Клиент может потерять деньги, если банк разорится. CBDC, как и банкноты и монеты, будут являться прямой ответственностью центрального банка.

В процессе расчетов коммерческих банков друг с другом возникают задержки, открывающие кредитный риск на время до завершения сделки. Расчеты по платежам с использованием CBDC помогут устранить эти риски. Трансграничные транзакции сталкиваются с дополнительными препятствиями, а международные расчеты с использованием CBDC могут быть намного быстрее и дешевле. По данным Международного валютного фонда, уже около 100 стран находятся на разных стадиях создания собственных цифровых валют.

Зачем это знать?

По сути, CBDC — это антипод криптовалют, обещающий вместо децентрализации и конфиденциальности риски роста зависимости от государства. Поэтому их развитие не означает государственного одобрения криптовалют, скорее, наоборот, — CBDC стремятся стать их удобной альтернативой.

Beyond words | График

Сырьевые товары обычно считаются хорошей защитой в условиях роста инфляции. Но физическое хранение баррелей сырой нефти, цистерн природного газа и бушелей пшеницы сопряжено с существенными расходами. Кроме того, прибыль инвестора снижают затраты на перенос позиций по сырьевым товарам из ближних фьючерсов в дальние. Все это приводит к тому, что фактическая доходность от инвестиций в них способна сильно отставать от динамики цен.

Так, индекс Bloomberg Commodity Spot Index, отслеживающий динамику цен на сырьевые товары, за последние два десятилетия вырос на 351%. Это 7,8% роста в среднем в годовом выражении, что вполне сравнимо с доходностью S&P 500 (9,3% в год). Однако индекс полной доходности, основанный на финансовых инструментах на сырьевые товары, вырос за эти 20 лет всего на 50% (2% в год).

Доходность инвестиций в финансовые инструменты на сырьевые товары

Источник: Bloomberg

Зачем это знать?

Диверсификация — важный принцип снижения рисков, который часто порождает мнение, что стóит владеть как можно бóльшим количеством классов активов. Но, как показывает пример сырьевых товаров, излишняя диверсификация способна сдерживать доходность портфеля.

Это не значит, что покупка сырьевых товаров не может быть хорошей краткосрочной сделкой. Но, скорее всего, она вряд ли когда-либо станет надежной долгосрочной инвестицией.

Data | Данные

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба