S&P 500 позавчера совершил пробой ниже ключевого сопротивления.

В краткосрочном периоде динамику рынка продолжат определять инфляция и процентные ставки.

Правда это не должно влиять на ваши решения, поскольку ключевыми факторами на длинном горизонте должны оставаться рост прибылей и увеличение дивидендов.

Вслед за отскоком с июньских минимумов на рынке начался откат. В районе 4160 по индексу S&P 500 находилось ключевое сопротивление, при этом статичная поддержка здесь пересекалась с 200-дневной скользящей средней на дневном таймфрейме. На графике ниже видно, что пробой произошел на этом уровне.

Теперь крайне необходимо понять, что будет происходить с ценами до следующего понедельника, особенно с учетом предстоящего на этой неделе симпозиума в Джексон-Хоул.

Мы можем, как обычно, следить за новостными заголовками, пугаться и спешить продать все, что у нас есть, в ожидании следующего обвала, либо же мы можем (я бы сказал, мы должны) придерживаться рационального подхода и полагаться на фундаментальные факторы.

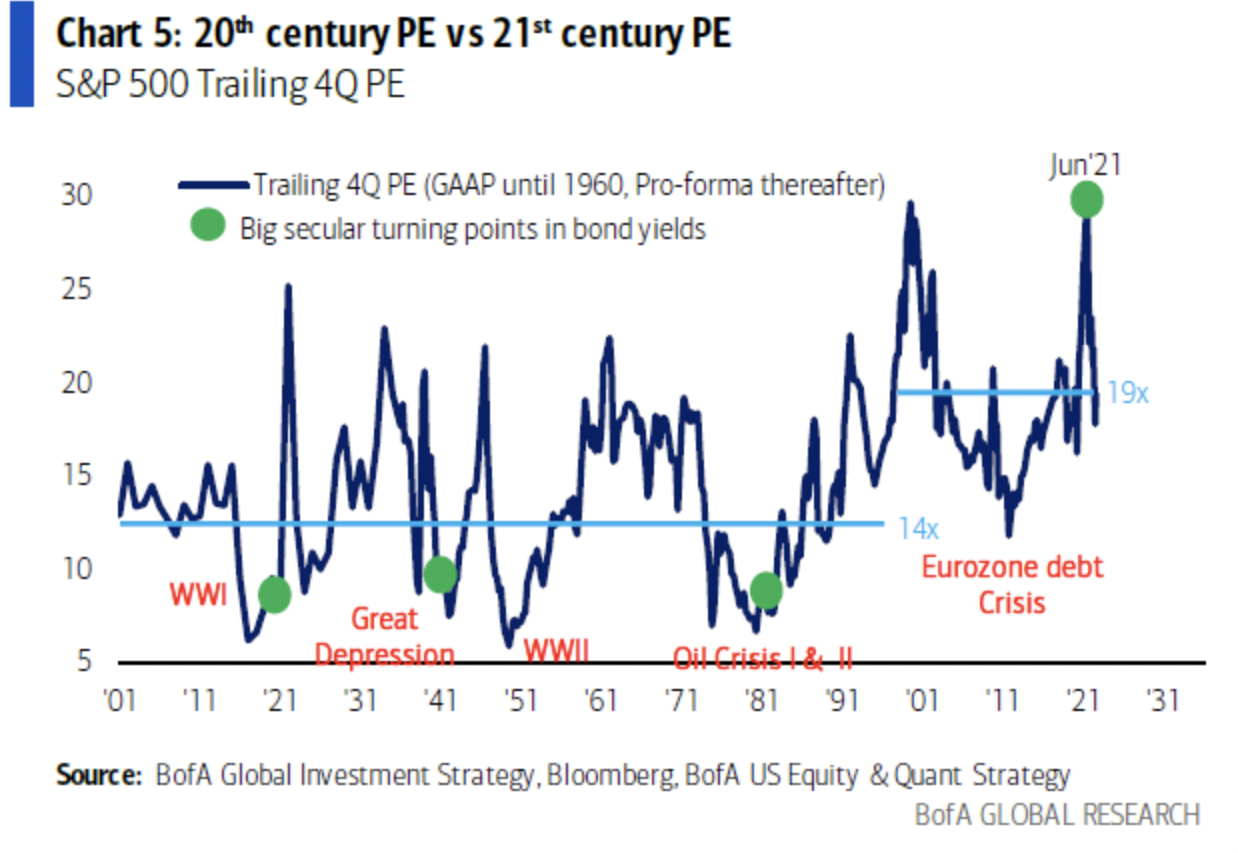

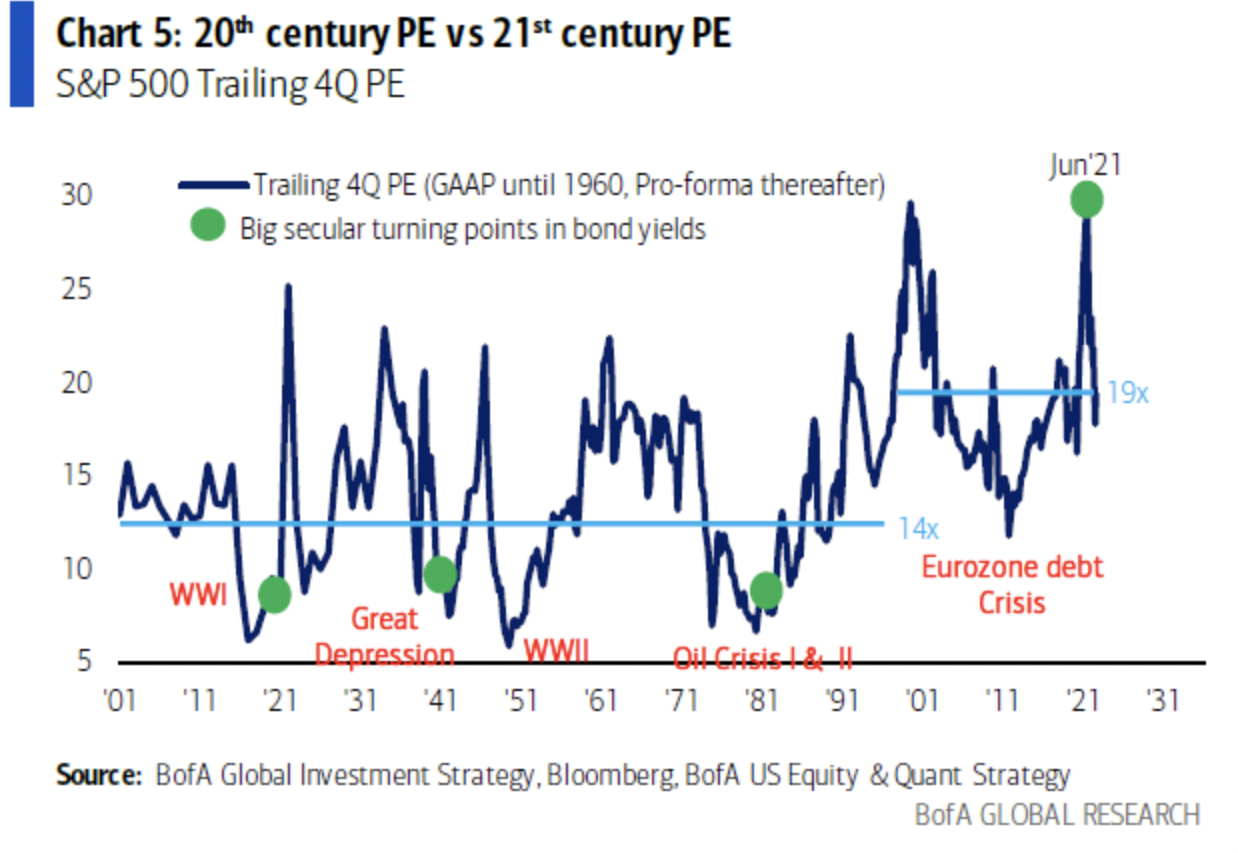

Скользящий мультипликатор P/E для индекса S&P 500 за 4 кв.

Источник: BofA

Приведенный выше график показывает, что исторический скользящий мультипликатор цена-прибыль (P/E) для индекса S&P 500 составляет 19 за период с 2000 года против 14 в предыдущем столетии.

По итогам последнего сезона отчетности средняя прибыль на акцию для S&P 500 составила 220. Если умножить 220 на 19, мы получим 4180, что теоретически должно сейчас стать ориентирным уровнем для индекса. Я бы сказал, что рынок не сильно отстает от этого уровня, торгуясь по 4130.

В краткосрочной перспективе на ценах, конечно же, может сказаться бесчисленное множество факторов, однако двумя главными факторами сегодня, как бы там ни было, остаются инфляция и процентные ставки.

Однако в средне- и долгосрочной перспективе значение действительно имеют лишь два фактора:

рост прибыли;

рост дивидендов.

Это все, что нам нужно, и история показывает, что эти драйверы присущи фондовому рынку.

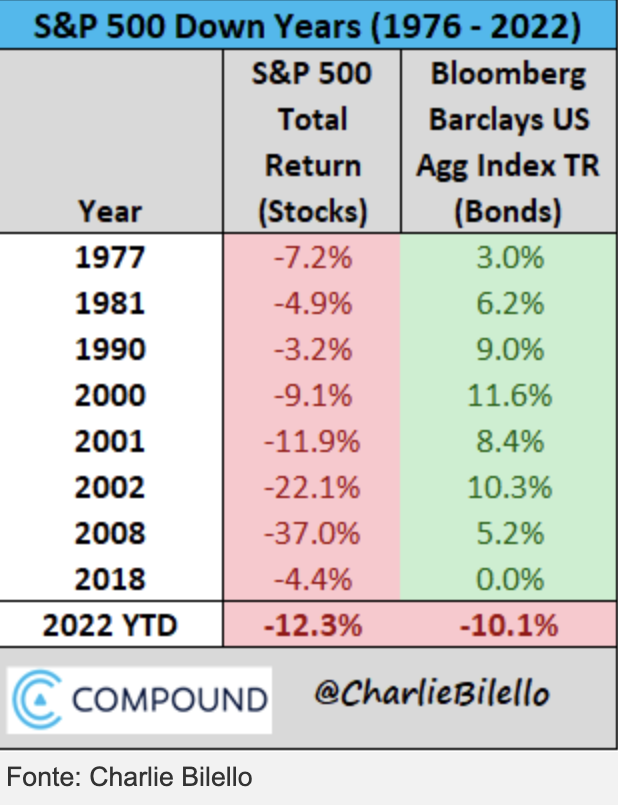

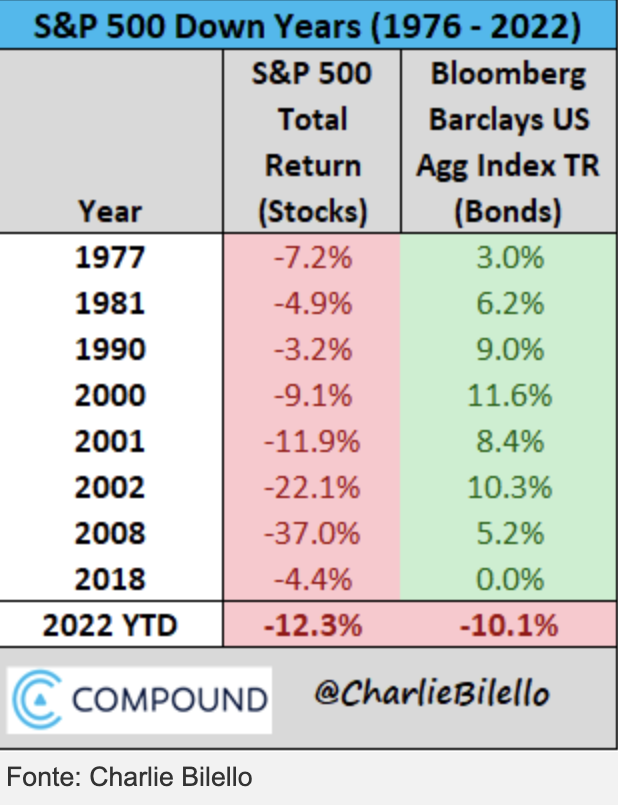

Годы падения S&P 500 за период с 1976 года

Источник: Чарли Билелло

Текущий год пока проходит необычно: акции и облигации потеряли 10–12% за первое полугодие. Но опять же, давайте хорошенько подумаем.

Говард Маркс, инвестор в активы стоимости, входящий в число самых известных на Уолл-стрит фигур, говорил, что о рынках следует думать как о постоянно раскачивающемся маятнике. Амплитуда этих колебаний может быть и большой, и маленькой. Однако у маятника всегда есть точка равновесия и обратный импульс.

Проводя эту аналогию, Маркс имел в виду, что, несмотря на колебания, рано или поздно рынок вернется в точку равновесия. И то, что у рынка время от времени случаются такие годы — это позитивный момент. Если бы спадов не было, и цены активов продолжали бы расти вне зависимости от каких-либо факторов, не было бы рисков, а значит и доходности. Именно так устроены рынки.

По этой причине сейчас, как мне кажется, нет смысла пытаться понять, упадет ли рынок снова, либо же вырастет на таком коротком горизонте. Вместо этого давайте проведем инвентаризацию своего портфеля, запланируем инвестиции остающейся наличности в случае падения цен (когда можно будет купить по более привлекательной цене) и проверим, что распределение активов соответствует нашим целям.

К сожалению, как я уже отметил, мы инстинктивно пытаемся угнаться за рынком. А поскольку мы живем в эпоху интернета, задача эта становится еще сложнее с учетом огромного количества поступающей информации.

Я не большой любитель афоризмов и цитат, но в этом случае я всегда вспоминаю одно высказывание Уоррена Баффетта, которое мне кажется актуальным для складывающейся ситуации:

«Я расскажу вам, как стать богатым. Закройте двери. Бойтесь, когда другие жадны. Будьте жадны, когда другие боятся».

В краткосрочном периоде динамику рынка продолжат определять инфляция и процентные ставки.

Правда это не должно влиять на ваши решения, поскольку ключевыми факторами на длинном горизонте должны оставаться рост прибылей и увеличение дивидендов.

Вслед за отскоком с июньских минимумов на рынке начался откат. В районе 4160 по индексу S&P 500 находилось ключевое сопротивление, при этом статичная поддержка здесь пересекалась с 200-дневной скользящей средней на дневном таймфрейме. На графике ниже видно, что пробой произошел на этом уровне.

Теперь крайне необходимо понять, что будет происходить с ценами до следующего понедельника, особенно с учетом предстоящего на этой неделе симпозиума в Джексон-Хоул.

Мы можем, как обычно, следить за новостными заголовками, пугаться и спешить продать все, что у нас есть, в ожидании следующего обвала, либо же мы можем (я бы сказал, мы должны) придерживаться рационального подхода и полагаться на фундаментальные факторы.

Скользящий мультипликатор P/E для индекса S&P 500 за 4 кв.

Источник: BofA

Приведенный выше график показывает, что исторический скользящий мультипликатор цена-прибыль (P/E) для индекса S&P 500 составляет 19 за период с 2000 года против 14 в предыдущем столетии.

По итогам последнего сезона отчетности средняя прибыль на акцию для S&P 500 составила 220. Если умножить 220 на 19, мы получим 4180, что теоретически должно сейчас стать ориентирным уровнем для индекса. Я бы сказал, что рынок не сильно отстает от этого уровня, торгуясь по 4130.

В краткосрочной перспективе на ценах, конечно же, может сказаться бесчисленное множество факторов, однако двумя главными факторами сегодня, как бы там ни было, остаются инфляция и процентные ставки.

Однако в средне- и долгосрочной перспективе значение действительно имеют лишь два фактора:

рост прибыли;

рост дивидендов.

Это все, что нам нужно, и история показывает, что эти драйверы присущи фондовому рынку.

Годы падения S&P 500 за период с 1976 года

Источник: Чарли Билелло

Текущий год пока проходит необычно: акции и облигации потеряли 10–12% за первое полугодие. Но опять же, давайте хорошенько подумаем.

Говард Маркс, инвестор в активы стоимости, входящий в число самых известных на Уолл-стрит фигур, говорил, что о рынках следует думать как о постоянно раскачивающемся маятнике. Амплитуда этих колебаний может быть и большой, и маленькой. Однако у маятника всегда есть точка равновесия и обратный импульс.

Проводя эту аналогию, Маркс имел в виду, что, несмотря на колебания, рано или поздно рынок вернется в точку равновесия. И то, что у рынка время от времени случаются такие годы — это позитивный момент. Если бы спадов не было, и цены активов продолжали бы расти вне зависимости от каких-либо факторов, не было бы рисков, а значит и доходности. Именно так устроены рынки.

По этой причине сейчас, как мне кажется, нет смысла пытаться понять, упадет ли рынок снова, либо же вырастет на таком коротком горизонте. Вместо этого давайте проведем инвентаризацию своего портфеля, запланируем инвестиции остающейся наличности в случае падения цен (когда можно будет купить по более привлекательной цене) и проверим, что распределение активов соответствует нашим целям.

К сожалению, как я уже отметил, мы инстинктивно пытаемся угнаться за рынком. А поскольку мы живем в эпоху интернета, задача эта становится еще сложнее с учетом огромного количества поступающей информации.

Я не большой любитель афоризмов и цитат, но в этом случае я всегда вспоминаю одно высказывание Уоррена Баффетта, которое мне кажется актуальным для складывающейся ситуации:

«Я расскажу вам, как стать богатым. Закройте двери. Бойтесь, когда другие жадны. Будьте жадны, когда другие боятся».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба