Sabra Health Care (NASDAQ: SBRA) — американский фонд недвижимости, инвестирующий в медицинские учреждения. До начала пандемии его бизнес выглядел более чем перспективно, но с тех пор концепция изменилась. Стоит ли инвестировать в компанию сейчас?

На чем зарабатывают

Sabra — это REIT-фонд, большую часть прибыли компания по закону обязана распределять среди акционеров в виде дивидендов. Sabra инвестирует в недвижимость, которую сдает сторонним компаниям, работающим в сфере здравоохранения.

Согласно годовому отчету компании, ее выручка делится следующим образом:

Аренда и связанные с ней услуги — 69,65%.

Процентный доход и другое — 3,04%.

Сборы с жильцов — 27,35%.

Согласно презентации компании, ее операционная прибыль по типам зданий делится так:

Дома для престарелых — 20%.

Медицинский уход — 62%.

Другое — 18%.

Выручка по штатам США и странам:

Техас — 15,5%;

Кентукки — 6,9%;

Калифорния — 6,2%;

Массачусетс — 5,2%;

Индиана — 4,9%;

Орегон — 4,6%;

Вашингтон — 4,2%;

Северная Каролина — 4,1%;

Нью-Йорк — 4%;

Миссури — 3,1%;

остальные штаты вместе с Канадой — 41,3%.

Практически все деньги компания зарабатывает в США, очень незначительная часть бизнеса расположена в Канаде.

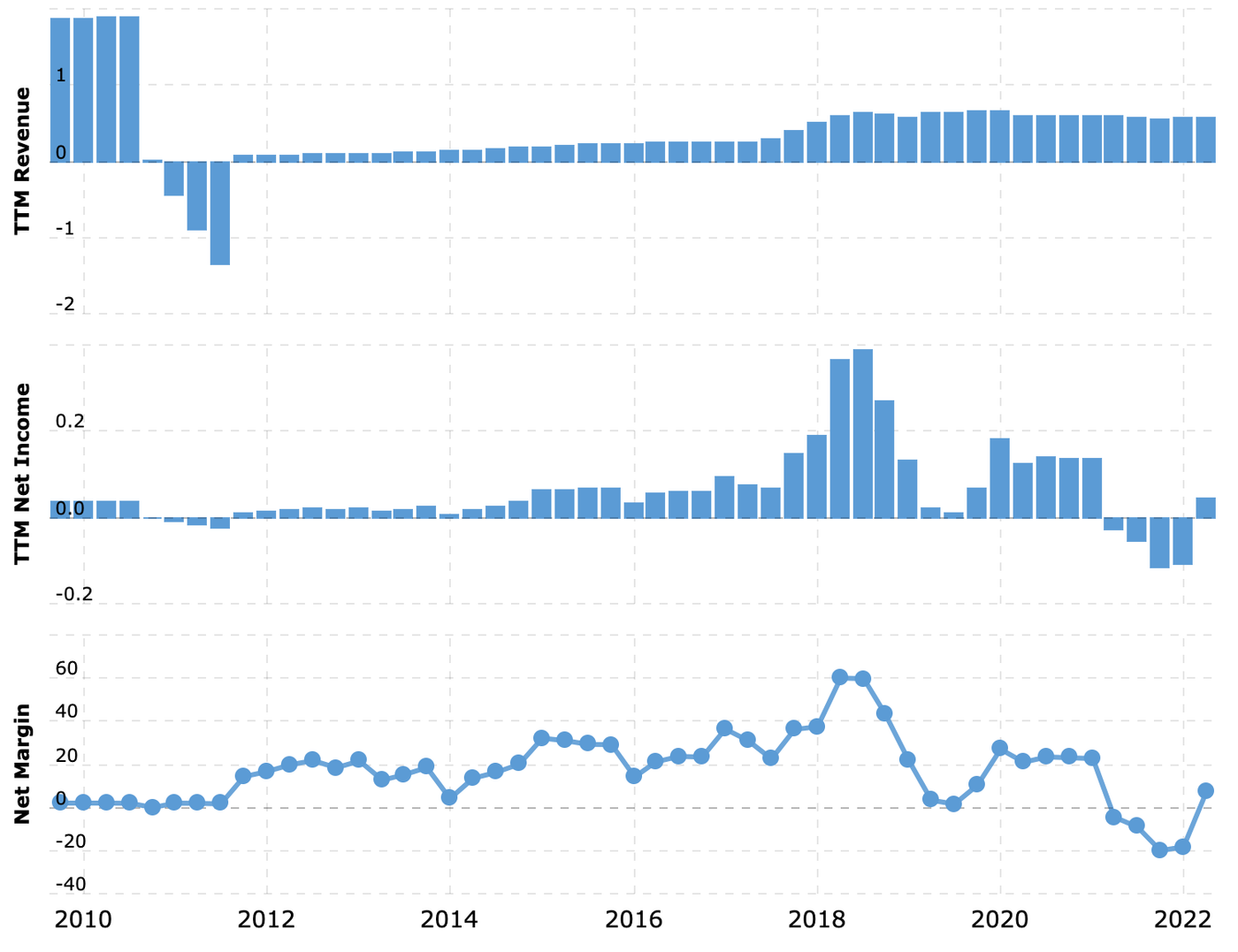

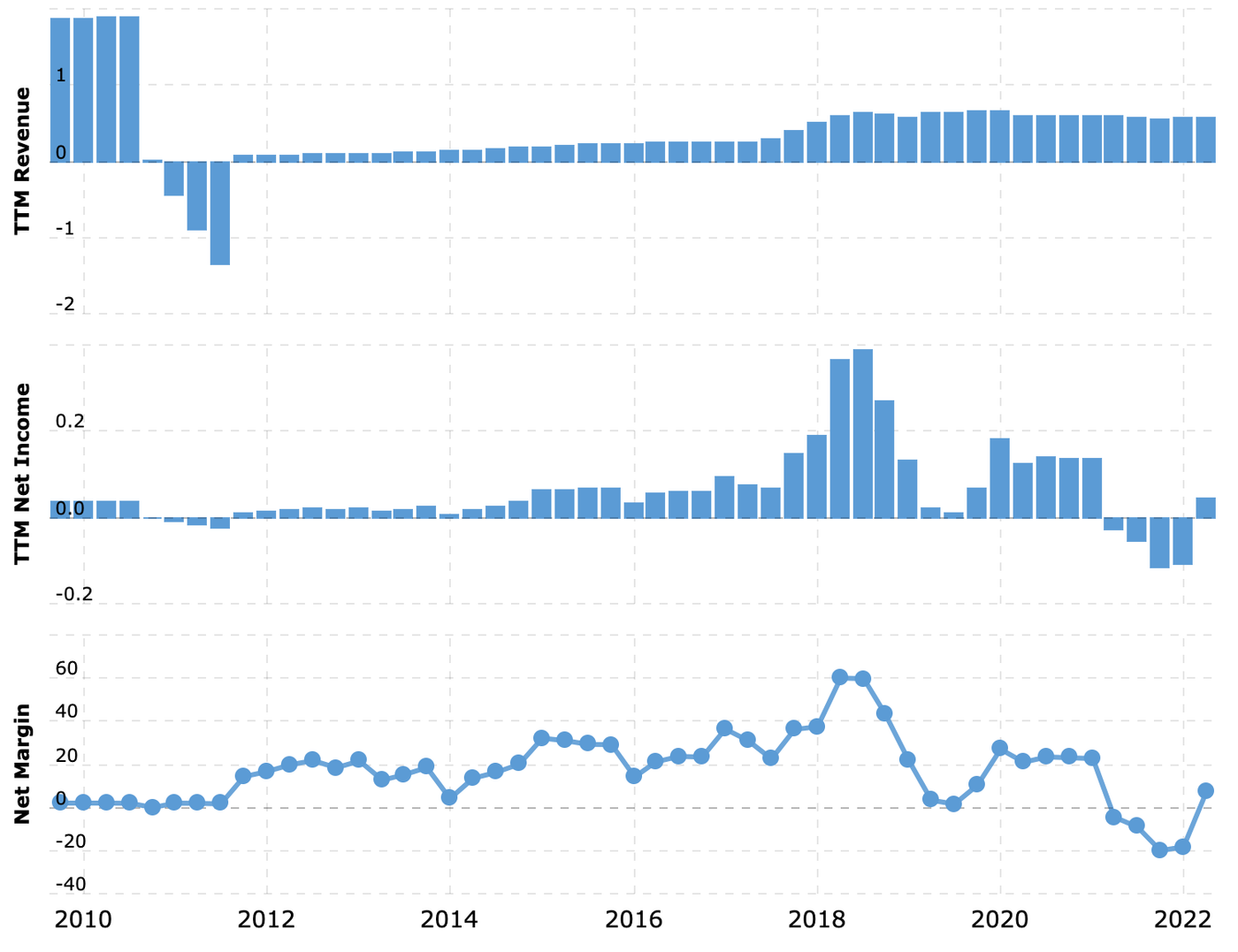

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Несколько перспективно. Главный союзник компании в долгосрочной перспективе — это американская демография: американское население стареет и сейчас выходит на пенсию даже быстрее, чем до пандемии. Это будет поддерживать на плаву не только дома для престарелых у компании, но и их медицинские предприятия. Аудитория и там и там часто одна и та же.

Дивиденды. Компания платит 1,2 $ на акцию в год, что дает невероятную по нынешним меркам доходность — 8,56% годовых. Уже одного этого факта будет достаточно, чтобы инвесторы слетелись на эти акции, как мухи на кусок пирога.

Могут купить. Капитализация у компании — 3,24 млрд долларов, и c учетом всего вышесказанного ее вполне могут купить: примерно за такие же деньги нынче покупают куда менее выгодные REIT вроде Watermark.

Что может помешать

Не до посещений. Коронакризис навесил на компанию дополнительные расходы: всякие протоколы работы во время пандемии сжирают у компании примерно четверть ее операционной прибыли.

Но также плохо то, что упала наполняемость ее объектов недвижимости. Люди или вынужденно сидят на самоизоляции, или умирают, или стараются жить вместе с родственниками. Коронакризис, скорее всего, останется с нами надолго, и это будет оказывать сдерживающее влияние на бизнес компании.

Бухгалтерия. Последнее время компания берет деньги на дивиденды из шляпы фокусника, поскольку платит дивидендов больше, чем зарабатывает, — и эта тенденция была у Sabra задолго до пандемии.

В то же время задолженностей у компании немало — 2,523 млрд долларов. А вот денег в ее распоряжении совсем немного. В связи с ростом ставок убыточность и задолженности Sabra мне представляются двойной проблемой: это будет отпугивать инвесторов, да и риски банкротства постоянно остаются на горизонте. И дивиденды в случае чего могут порезать, отчего эти акции сильно упадут.

Резюме

Коронакризис не убил бизнес компании, и, в принципе, основная конъюнктура для нее остается позитивной. Но влияние бесконечной пандемии будет гирькой висеть на ее бизнесе.

Проблемы с бухгалтерией могут привести к урезанию выплат и сильному падению акций, ведь REIT в основном держат только ради акций.

На чем зарабатывают

Sabra — это REIT-фонд, большую часть прибыли компания по закону обязана распределять среди акционеров в виде дивидендов. Sabra инвестирует в недвижимость, которую сдает сторонним компаниям, работающим в сфере здравоохранения.

Согласно годовому отчету компании, ее выручка делится следующим образом:

Аренда и связанные с ней услуги — 69,65%.

Процентный доход и другое — 3,04%.

Сборы с жильцов — 27,35%.

Согласно презентации компании, ее операционная прибыль по типам зданий делится так:

Дома для престарелых — 20%.

Медицинский уход — 62%.

Другое — 18%.

Выручка по штатам США и странам:

Техас — 15,5%;

Кентукки — 6,9%;

Калифорния — 6,2%;

Массачусетс — 5,2%;

Индиана — 4,9%;

Орегон — 4,6%;

Вашингтон — 4,2%;

Северная Каролина — 4,1%;

Нью-Йорк — 4%;

Миссури — 3,1%;

остальные штаты вместе с Канадой — 41,3%.

Практически все деньги компания зарабатывает в США, очень незначительная часть бизнеса расположена в Канаде.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Несколько перспективно. Главный союзник компании в долгосрочной перспективе — это американская демография: американское население стареет и сейчас выходит на пенсию даже быстрее, чем до пандемии. Это будет поддерживать на плаву не только дома для престарелых у компании, но и их медицинские предприятия. Аудитория и там и там часто одна и та же.

Дивиденды. Компания платит 1,2 $ на акцию в год, что дает невероятную по нынешним меркам доходность — 8,56% годовых. Уже одного этого факта будет достаточно, чтобы инвесторы слетелись на эти акции, как мухи на кусок пирога.

Могут купить. Капитализация у компании — 3,24 млрд долларов, и c учетом всего вышесказанного ее вполне могут купить: примерно за такие же деньги нынче покупают куда менее выгодные REIT вроде Watermark.

Что может помешать

Не до посещений. Коронакризис навесил на компанию дополнительные расходы: всякие протоколы работы во время пандемии сжирают у компании примерно четверть ее операционной прибыли.

Но также плохо то, что упала наполняемость ее объектов недвижимости. Люди или вынужденно сидят на самоизоляции, или умирают, или стараются жить вместе с родственниками. Коронакризис, скорее всего, останется с нами надолго, и это будет оказывать сдерживающее влияние на бизнес компании.

Бухгалтерия. Последнее время компания берет деньги на дивиденды из шляпы фокусника, поскольку платит дивидендов больше, чем зарабатывает, — и эта тенденция была у Sabra задолго до пандемии.

В то же время задолженностей у компании немало — 2,523 млрд долларов. А вот денег в ее распоряжении совсем немного. В связи с ростом ставок убыточность и задолженности Sabra мне представляются двойной проблемой: это будет отпугивать инвесторов, да и риски банкротства постоянно остаются на горизонте. И дивиденды в случае чего могут порезать, отчего эти акции сильно упадут.

Резюме

Коронакризис не убил бизнес компании, и, в принципе, основная конъюнктура для нее остается позитивной. Но влияние бесконечной пандемии будет гирькой висеть на ее бизнесе.

Проблемы с бухгалтерией могут привести к урезанию выплат и сильному падению акций, ведь REIT в основном держат только ради акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба