16 сентября 2022 Открытие Шульгин Михаил

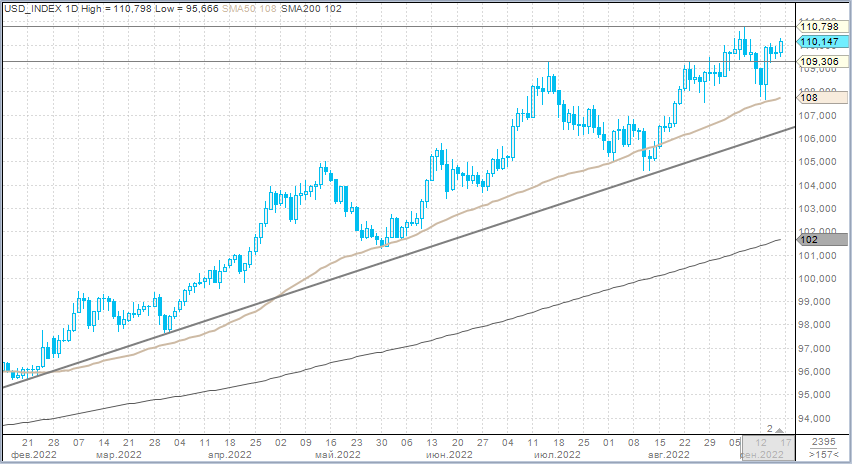

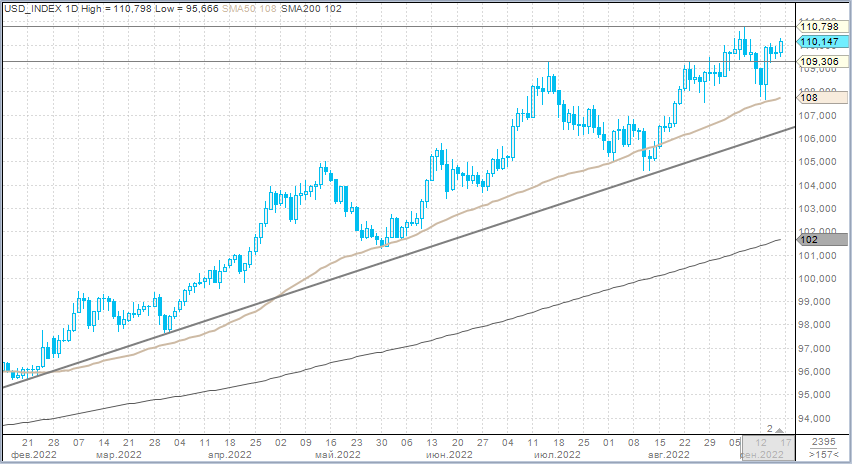

Индекс доллара сохраняет потенциал обновления 20-летнего пика, сформированного на прошлой неделе.

Рубль может завершить неделю выше 60 за доллар. Но на следующей неделе этот уровень будет снова под угрозой.

Валюты G10

Доллар утром в пятницу, 16 сентября, укреплялся против всех конкурентов из Большой десятки. Аналогичная картина наблюдается, если взять период с начала недели.

Иена на азиатских торгах активно прибавляла в цене к доллару, курс USDRUB падал ниже 143,00. В понедельник в Японии выходной день. Поэтому, если бы Минфин Японии планировал в ближайшее время интервенцию в поддержку иены, он должен был бы провести ее сегодня. Однако ниже 143 иен доллар ощутил повышенный спрос, так как доходности казначейских облигаций продолжают расти, повышая привлекательность американской валюты. В результате к утренним торгам в Европе иена вернула доллару более ранние достижения и подешевела. Доходность 10-летних облигаций США сегодня вырастала до 3,482%, подбираясь к максимуму текущего года 3,496%, который был сформирован в июне. Доходность 2-летних нот, а иена именно к этому показателю наиболее чувствительна, поднималась до 3,918% — очередное обновление 15-летнего максимума (самая высокая доходность с октября 2007 года).

Согласно подсчетам Citigroup, глобальная капитализация мировых фондовых рынков на начало текущего года составляла $121,5 трлн. В настоящий момент показатель составляет $98,3 трлн. Соответственно, глобальные рынки акций похудели в этом году на $23 трлн. Эти цифры показывают, что доллар в этом году был и остается бенефициаром не только расширения дифференциала ставок, но и глобальных риск-оф настроений в рискованных активах, обусловленных рисками замедления экономической активности в Китае, рисками рецессии в Европе и рисками стагфляции в США.

Данные по потребительской инфляции в США, опубликованные на этой неделе, указали на то, что ФРС еще далека от того, чтобы взять ценовое давление под контроль, хотя в этом году ЦБ США уже повысил ставку на 2,25%. В результате сохраняются ожидания того, что на следующей неделе, 21 сентября, ФРС в очередной раз повысит ставку на 75 б.п. При этом рынок фьючерсов на ставку по федеральным фондам с вероятностью 25% подразумевает возможность повышения стразу на 100 б.п. Но, что более заметно поддерживает доллар, выросли ожидания пикового значения ставки в этом цикле. Если на прошлой неделе рынок закладывался на пик повышения ставок на уровне 4% к концу первого квартала 2023 года, то теперь рынок увеличил свои ожидания до 4,5%.

На следующей неделе заседания по ставкам помимо ФРС проведут:

шведский Riksbank (20 сентября, ожидается +75 б.п. до 1,5%),

ЦБ Бразилии (22 сентября, ожидается +0 б.п. до 13,75%),

ЦБ Филиппин (22 сентября, ожидается +50 б.п. до 4,25%),

ЦБ Индонезии (22 сентября, ожидается +25 б.п. до 4%),

Швейцарский национальный банк (22 сентября, ожидается +25 б.п. до 0,5%),

Банк Англии (22 сентября, ожидается +50 б.п. до 2,25%),

Банк Турции (22 сентября, ожидается -100 б.п. до 12%),

ЦБ Тайваня (22 сентября, ожидается +12,5 б.п. до 1,625%),

ЦБ ЮАР (22 сентября, ожидается +75 б.п. до 6,25%),

Банк Японии (22 сентября, без изменений, -0,1%)

Глобальное повышение процентных ставок, ужесточение финансовых условий (кстати, спред по десятилеткам Италия-Германия остается выше 230 б.п., а спред Испания-Германия вырос до 116 б.п.) на фоне рисков глобального экономического замедления оставляет доллар бенефициаром ситуации. Мы по-прежнему ожидаем, что индекс доллара сохраняет потенциал обновления 20-летнего максимума, сформированного на прошлой неделе на уровне 110,8 п. Считаем, что показатель может продемонстрировать рост выше 112 пунктов в обозримом будущем. Пожалуй, сигналами завершения бычьего тренда по доллару могли бы быть данные, сигнализирующие замедление инфляции в США, а также устранение инверсии кривой доходности трежерис. Пока же спред между двухлетками и десятилетками остается отрицательным, составляет примерно -43 б.п., что близко к августовским минимумам -49 б.п., которые являлись самым низким значением за 22 года.

Российский рубль

Рубль утром в пятницу слабел против доллара и евро, укреплялся против китайского юаня.

В четверг:

Торговый объем в паре доллар/рубль составил 113,1 млрд рублей по сравнению с 86,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 52,8 млрд рублей против 47,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 42,7 млрд рублей против 46,1 млрд рублей в предыдущий день.

Поддержку рублю в четверг оказывало повышение объемов предложения валюты экспортерами в рамках налогового периода, а также фоновые новости об увеличении расчетов в дружественных валютах, поступавших с полей ШОС. Давление на рубль оказывало снижение цен на нефть, а также спекулятивная активность на уровне 59,5 в паре USDRUB.

В пятницу активность продаж валютной выручки экспортеров может сократиться, рубль попытается закрепиться выше 60 за рубль и за евро. На следующей неделе экспортеры вновь активизируются. Это будет ощущаться более заметно, если мы увидим уровни выше 61 рублей за доллар. На наш взгляд, USDRUB вернется ниже 60 рублей за доллар на следующей неделе, но видим шанс того, что курс завершит текущую неделю выше указанной отметки.

На предстоящем заседании совета директоров Банка России мы ожидаем умеренного снижения ключевой ставки с 8,0 до 7,5%.

Основной причиной такого решения остается негативное влияние повышенного уровня ставок на потребительский спрос: банки продолжают в большей степени абсорбировать ресурсы населения в виде роста депозитной базы, нежели кредитовать граждан.

Влияние на курс рубля будет минимальным. Если ЦБ удивит более агрессивным снижением ставок, попытки рубля ослабнуть найдут повышенное предложение валюты со стороны экспортеров.

Рубль может завершить неделю выше 60 за доллар. Но на следующей неделе этот уровень будет снова под угрозой.

Валюты G10

Доллар утром в пятницу, 16 сентября, укреплялся против всех конкурентов из Большой десятки. Аналогичная картина наблюдается, если взять период с начала недели.

Иена на азиатских торгах активно прибавляла в цене к доллару, курс USDRUB падал ниже 143,00. В понедельник в Японии выходной день. Поэтому, если бы Минфин Японии планировал в ближайшее время интервенцию в поддержку иены, он должен был бы провести ее сегодня. Однако ниже 143 иен доллар ощутил повышенный спрос, так как доходности казначейских облигаций продолжают расти, повышая привлекательность американской валюты. В результате к утренним торгам в Европе иена вернула доллару более ранние достижения и подешевела. Доходность 10-летних облигаций США сегодня вырастала до 3,482%, подбираясь к максимуму текущего года 3,496%, который был сформирован в июне. Доходность 2-летних нот, а иена именно к этому показателю наиболее чувствительна, поднималась до 3,918% — очередное обновление 15-летнего максимума (самая высокая доходность с октября 2007 года).

Согласно подсчетам Citigroup, глобальная капитализация мировых фондовых рынков на начало текущего года составляла $121,5 трлн. В настоящий момент показатель составляет $98,3 трлн. Соответственно, глобальные рынки акций похудели в этом году на $23 трлн. Эти цифры показывают, что доллар в этом году был и остается бенефициаром не только расширения дифференциала ставок, но и глобальных риск-оф настроений в рискованных активах, обусловленных рисками замедления экономической активности в Китае, рисками рецессии в Европе и рисками стагфляции в США.

Данные по потребительской инфляции в США, опубликованные на этой неделе, указали на то, что ФРС еще далека от того, чтобы взять ценовое давление под контроль, хотя в этом году ЦБ США уже повысил ставку на 2,25%. В результате сохраняются ожидания того, что на следующей неделе, 21 сентября, ФРС в очередной раз повысит ставку на 75 б.п. При этом рынок фьючерсов на ставку по федеральным фондам с вероятностью 25% подразумевает возможность повышения стразу на 100 б.п. Но, что более заметно поддерживает доллар, выросли ожидания пикового значения ставки в этом цикле. Если на прошлой неделе рынок закладывался на пик повышения ставок на уровне 4% к концу первого квартала 2023 года, то теперь рынок увеличил свои ожидания до 4,5%.

На следующей неделе заседания по ставкам помимо ФРС проведут:

шведский Riksbank (20 сентября, ожидается +75 б.п. до 1,5%),

ЦБ Бразилии (22 сентября, ожидается +0 б.п. до 13,75%),

ЦБ Филиппин (22 сентября, ожидается +50 б.п. до 4,25%),

ЦБ Индонезии (22 сентября, ожидается +25 б.п. до 4%),

Швейцарский национальный банк (22 сентября, ожидается +25 б.п. до 0,5%),

Банк Англии (22 сентября, ожидается +50 б.п. до 2,25%),

Банк Турции (22 сентября, ожидается -100 б.п. до 12%),

ЦБ Тайваня (22 сентября, ожидается +12,5 б.п. до 1,625%),

ЦБ ЮАР (22 сентября, ожидается +75 б.п. до 6,25%),

Банк Японии (22 сентября, без изменений, -0,1%)

Глобальное повышение процентных ставок, ужесточение финансовых условий (кстати, спред по десятилеткам Италия-Германия остается выше 230 б.п., а спред Испания-Германия вырос до 116 б.п.) на фоне рисков глобального экономического замедления оставляет доллар бенефициаром ситуации. Мы по-прежнему ожидаем, что индекс доллара сохраняет потенциал обновления 20-летнего максимума, сформированного на прошлой неделе на уровне 110,8 п. Считаем, что показатель может продемонстрировать рост выше 112 пунктов в обозримом будущем. Пожалуй, сигналами завершения бычьего тренда по доллару могли бы быть данные, сигнализирующие замедление инфляции в США, а также устранение инверсии кривой доходности трежерис. Пока же спред между двухлетками и десятилетками остается отрицательным, составляет примерно -43 б.п., что близко к августовским минимумам -49 б.п., которые являлись самым низким значением за 22 года.

Российский рубль

Рубль утром в пятницу слабел против доллара и евро, укреплялся против китайского юаня.

В четверг:

Торговый объем в паре доллар/рубль составил 113,1 млрд рублей по сравнению с 86,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 52,8 млрд рублей против 47,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 42,7 млрд рублей против 46,1 млрд рублей в предыдущий день.

Поддержку рублю в четверг оказывало повышение объемов предложения валюты экспортерами в рамках налогового периода, а также фоновые новости об увеличении расчетов в дружественных валютах, поступавших с полей ШОС. Давление на рубль оказывало снижение цен на нефть, а также спекулятивная активность на уровне 59,5 в паре USDRUB.

В пятницу активность продаж валютной выручки экспортеров может сократиться, рубль попытается закрепиться выше 60 за рубль и за евро. На следующей неделе экспортеры вновь активизируются. Это будет ощущаться более заметно, если мы увидим уровни выше 61 рублей за доллар. На наш взгляд, USDRUB вернется ниже 60 рублей за доллар на следующей неделе, но видим шанс того, что курс завершит текущую неделю выше указанной отметки.

На предстоящем заседании совета директоров Банка России мы ожидаем умеренного снижения ключевой ставки с 8,0 до 7,5%.

Основной причиной такого решения остается негативное влияние повышенного уровня ставок на потребительский спрос: банки продолжают в большей степени абсорбировать ресурсы населения в виде роста депозитной базы, нежели кредитовать граждан.

Влияние на курс рубля будет минимальным. Если ЦБ удивит более агрессивным снижением ставок, попытки рубля ослабнуть найдут повышенное предложение валюты со стороны экспортеров.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба