22 сентября 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов в среду, 21 сентября. Индекс МосБиржи падал до 2002,7 п., что является минимальным значением с 24 февраля. На тот момент снижение от закрытия торгов в понедельник составляло 17,5%. Однако к вечеру российские акции восстановили значительную часть потерь. Двухдневное снижение сократилось до 12%.

Если факторы давления на российский рынок не вызывают вопросов (Президент РФ Владимир Путин подписал указ о частичной мобилизации, дополнительное давление на котировки сырьевых компаний продолжает оказывать новость об увеличении НДПИ и повышении экспортной пошлины на газ в 2023 году), то уверенный отскок от уровня 2000 п. по индексу МосБиржи выглядит довольно необычно. Действительно, диапазон 2000-2500 пунктов сохраняется уже 5 месяцев. Техническая поддержка на психологической отметке сильная. Однако предположение о том, что все риски уже в цене – вызывает сомнение. Что сомнения не вызывает, так это высокая волатильность в ближайшие торговые сессии. В рамках этой волатильности, кажется, уровни ниже 2000 п. мы еще увидим.

Бенефициарами коррекции могут стать по традиции ритейлеры, представители сектора электроэнергетики и телекомы. Также советуем обратить внимание в транспортном секторе на бумаги ДВМП и Globaltrans.

На 19:00 мск:

Индекс МосБиржи — 2 130,71 п. (-3,83%), с нач. года -43,7%

Индекс РТС — 1 106,82 п. (-4,10%), с нач. года -30,6%

Дивидендная доходность индекса МосБиржи составляет 6,1 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Президент России Владимир Путин подписал указ о частичной мобилизации в РФ, мобилизационные мероприятия начнутся с 21 сентября, на военную службу будут призываться граждане, которые состоят в запасе.

Федеральная резервная система (ФРС) повысила ставку по федеральным фондам на 75 б.п., и теперь ее диапазон составляет 3-3,25%. Обновленные прогнозы ФРС предполагают, что к концу текущего года ставка достигнет 4,4% годовых. Это подразумевает еще плюс 125 б.п. в этом году. Соответственно, на следующем заседании в октябре уже в 4-й раз в этом году ставка может быть снова повышена на 75 б.п. Обновленный прогноз предполагает, что американская экономика вырастет только на 0,2% по итогам текущего года против прогнозировавшихся в июне 1,7%. Прогнозы роста ВВП страны на 2023-й и 2024 годы также были ухудшены: до 1,2% и 1,7% с 1,7% и 1,9% соответственно. Ожидания относительно повышения потребительских цен (индекс PCE) в 2022 году пересмотрены до 5,4% с 5,2%, в следующем - до 2,8% с 2,6%, в 2024 году - до 2,3% с 2,2%. Безработица в текущем году, как ожидается, составит 3,8% против озвученных в июне 3,7%, в следующем году - 4,4% по сравнению с ожидавшимися ранее 3,9%.

Корпоративные истории

Золотодобытчик «Полюс» опубликовал финансовые результаты за I полугодие 2022 г. Как и ожидалось, результаты не впечатлили. Скорр. EBITDA сократилась на 26% г/г, до $1,215 млрд. Производство компании снизилось на 15%, до 1,068 млн унций, вследствие снижения среднего содержания в переработке. Продажи снизились на 19%, до 1,015 млн унций. Вслед за ними на 19% сократилась выручка, составив $1,852 млрд. Денежные затраты (TCC) увеличились на 12% г/г и достигли $435 на унцию. Совокупные денежные затраты (AISC) составили $825 на унцию (+26% гг). Общий долг сократился с начала года на 9%, до $3,232 млрд. Однако чистый долг вырос на 12%, до $2,452 млрд. Отношение чистого долга (включая деривативы) к скорректированной EBITDA выросло до 0,8x против 0,6x на конец 2021 года. Как видим, у «Полюса» некоторые проблемы с реализацией в отчетном периоде. В результате компания продемонстрировала снижение выручки и рост оборотного капитала на фоне увеличения запасов. Вдобавок из-за опережающего роста расходов и крепкого рубля удельные расходы на производство золота тоже существенно увеличились в годовом сопоставлении. Данный фактор оказал дополнительное давление на маржинальность бизнеса и показатель EBITDA. Таким образом, ситуация по сравнению с прошлым годом, очевидно, ухудшилась. И совсем не очевидно, что показатели II полугодия текущего года будут лучше. В результате мы в моменте достаточно осторожно смотрим на акции компании.

Золотодобытчик Polymetal, 22 сентября опубликует свои финансовые результаты за I полугодие 2022 г. Проблемы с реализацией, полагаем, не обошли стороной и Polymetal, который практически всю продукцию традиционно отгружал на экспорт. Поэтому чистый долг компании по итогам 2 квартала резко вырос до $2,8 млрд с $1,6 млрд на начало года. Менеджмент рассчитывает, что разрыв между продажами и производством будет устранен только в III квартале, так как компания наращивает экспорт на различные азиатские рынки. При этом глава компании Виталий Несис ранее недвусмысленно намекал на то, что выплаты дивидендов маловероятны в текущем году.

Собрание акционеров «Татнефти» состоится 22 сентября (дивиденд 32,71 руб. на преф и обычку, доходность 7,9% и 7,5% соответственно). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 3,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Собрание акционеров «Газпрома» состоится 30 сентября (дивиденд 51 руб., доходность 20%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Итоги российского рынка

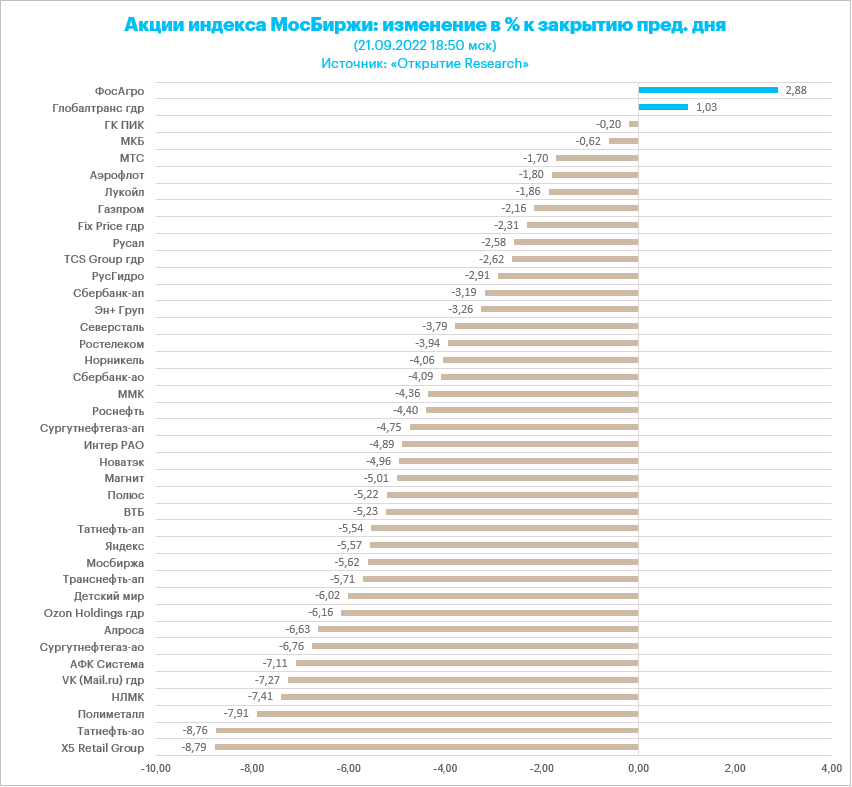

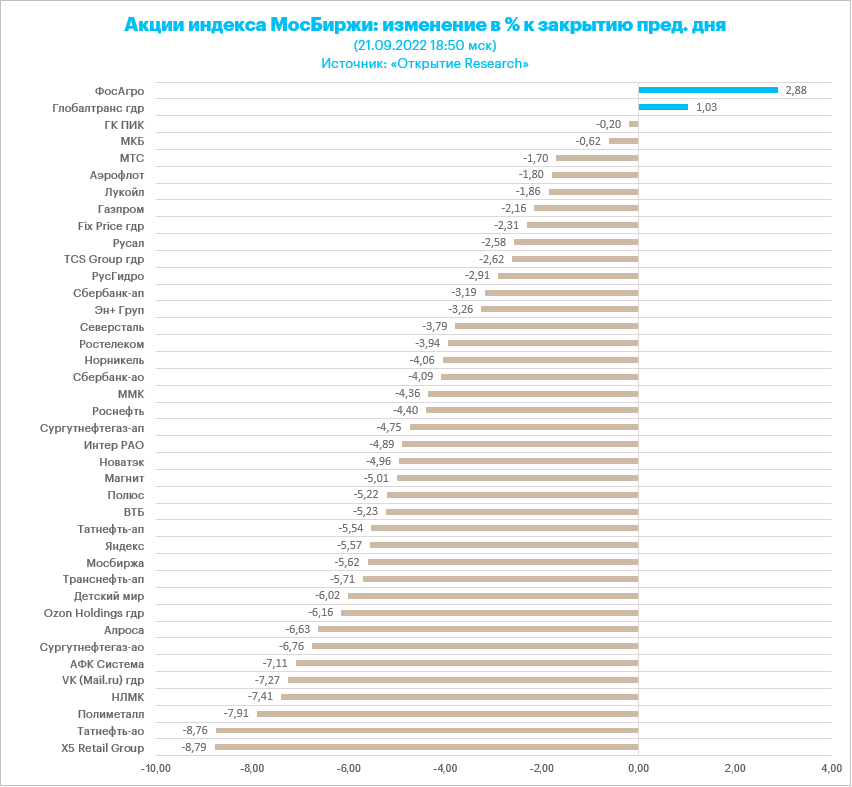

Из 10 отраслевых индексов 1 вырос и 9 снизились по итогам дня.

В ТОП-0 лидеров по объему только акции «ФосАгро», «Иркут-3» и Globaltrans демонстрировали рост.

Аутсайдером дня стал индекс «Информационных технологий» (-5,7%). Бумаги VK подешевели на 9% и были лидерами снижения в секторе. Все представители сектора были в красной зоне.

Лидером дня стал индекс «Химии и нефтехимии» (+0,9%). В плюсе были «КуйбышевАзот» и «ФосАгро». Последняя получала поддержку на ожиданиях объявления дивидендов.

Из 40 акций индекса МосБиржи: 2 подорожали и 38 подешевели.

33,3 % компаний индекса торгуются выше своей 50-дневной МА, 35,7 % торгуются выше своей 100-дневной МА, 19,0 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером среды Stoxx Europe 600 умеренно рос, пытаясь отскочить от многомесячных минимумов около 400 п. и сформировать тройное дно на дневном графике (первые два дна в этой области были сформированы в июне и июле). Шесть последних сессий индекс завершил снижением.

По состоянию на 17:40 мск росли все основные сектора Stoxx Europe 600, кроме двух: наилучшую динамику показывали ЖКХ (+1,74%), ИТ (+1,03%) и энергетика (+1,03%). Отставали финансы (-0,50%), производство товаров длительного пользования (-0,13%) и здравоохранение (+0,02%).

Среди отдельных эмитентов может отметить обвал акций Uniper SE (UN01.DE) на 30% с лишним до новых исторических минимумов на новостях о национализации компании. Правительство ФРГ получит 99-процентную долю в Uniper и вольет в нее около 8 млрд евро.

Вчера глава ЕЦБ Кристин Лагард предупредила о дальнейшем повышении процентных ставок в ближайшие месяцы, а сегодня ФРС может повысить ставки на 75-100 б.п. Рост стоимости денег и сокращение их предложения продолжают оказывать давление на рынок акций развитых стран. Кроме того, перспективы эскалации конфликта вокруг Украины создают риски новой волны роста цен на энергоносители, от импорта которых Европа сильно зависит.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,2 к прибыли за прошедший год (P/E) и с коэффициентом 10,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 17,6 % компаний индекса торгуются выше своей 50-дневной МА, 23,4 % торгуются выше своей 100-дневной МА, 20,9 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 946,17 п. (+0,81%), с нач. года -23,2%

Stoxx Europe 600 — 407,05 п. (+0,90%), с нач. года -16,6%

DAX — 12 767,15 п. (+0,76%), с нач. года -19,6%

FTSE 100 — 7 237,64 п. (+0,63%), с нач. года -2,2%

Волатильность американских акций завершилась снижением основных индексов в качестве реакции на итоги заседания Комитета по открытым рынкам и последующие комментарии Джерома Пауэлла. Ключевой посыл – денежно-кредитная политика будет оставаться очень агрессивной, что делает шансы на мягкую посадку в экономике призрачными. S&P 500 от июльских максимумов снизился на 12,4%, от январских максимумов упал на 21,4%.

Доходность 2-летних нот поднялась на 8 б.п. до 4,05%, доходность 10-летних облигаций выросла снизилась на 7 б.п. до 3,53%. Спред на участке кривой 2-10 лет расширился до 51,5 б.п. – новый 22-летний минимум, указывающий на повышение риска рецессии в экономике США.

Рынок фьючерсов на ставку по федеральным фондам с вероятностью 76% ожидает повышения ставки снова на 75 б.п. на заседании 2 ноября.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,0 к прибыли за прошедший год (P/E) и с коэффициентом 15,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 22,7 % компаний индекса торгуются выше своей 50-дневной МА, 33,8 % торгуются выше своей 100-дневной МА, 26,4 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 876,02 п. (+0,52%), с нач. года -18,7%

VIX — 26,69 п. (-0.47 пт), с нач. года +9.47 пт

MSCI World — 2 554,02 п. (-1,03%), с нач. года -21,0%

Нефть

Утром среды цены на нефть быстро подросли на пару процентов на новостях о частичной мобилизации в России. Вероятно, инвесторы полагают, что данное событие может усилить геополитическую напряженность, спровоцировать введение новых санкций против РФ и привести к перебоям с поставками энергоносителей и, следовательно, к росту цен на них.

Однако после обеда котировки ближайшего фьючерса на смесь Brent развернулись и за несколько часов отыграли все утреннее укрепление, уйдя в минус. Определенную роль в этом могла сыграть новость о том, что власти Китая выдали очень большие квоты на экспорт продуктов нефтепереработки, и это может оказать давление на весь нефтяной рынок в целом.

Цены на нефть могут завершить снижением первый квартал за последние два с лишним года. Инвесторы опасаются, что масштабное ужесточение денежно-кредитной политики ведущими центробанками мира спровоцирует охлаждение глобальной экономики и приведет к снижению спроса на энергоносители.

На 19:15 мск:

Brent, $/бар. — 89,96 (-0,73%), с нач. года +15,7%

WTI, $/бар. — 83,24 (-0,83%), с нач. года +10,7%

Urals, $/бар. — 67,37 (-1,32%), с нач. года -12,3%

Золото, $/тр. унц. — 1 667,19 (+0,14%), с нач. года -8,9%

Серебро, $/тр. унц. — 19,43 (+0,79%), с нач. года -15,7%

Алюминий, $/т — 2 209,00 (+2,59%), с нач. года -21,3%

Медь, $/т — 7 679,50 (+1,15%), с нач. года -21,0%

Никель, $/т — 25 025,00 (-0,03%) с нач. года +20,6%

Валютный рынок

Рубль по итогам дня подешевел против доллара, укрепился против евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 114,4 млрд рублей по сравнению с 83,4 млрд рублей в предыдущий торговый день. Максимум с 15 августа.

Торговый объем в паре евро/рубль составил 48,4 млрд рублей против 40,2 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 90,7 млрд рублей против 71,6 млрд рублей в предыдущий день. В паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

В соответствии с нашими ожиданиями попытка рубля ослабнуть против основных конкурентов на фоне всплеска геополитической напряженности нашли повышенное встречное предложение экспортеров, которые вернули USDRUB ниже 60,50. Юань поднимался до максимума с 5 сентября, однако тут аналогичная ситуация, продажи экспортной выручки вернули курс к 8,577 рубля за единицу китайской валюты. Меж тем у рубля все меньше шансов остаться ниже 60 за доллар после того, как сентябрьский налоговый период перестанет оказывать локальную поддержку. Сохраняем наш прогноз 65 рублей за доллар в осенний период.

На 19:15 мск:

EUR/USD — 0,9877 (-0,94%), с начала года -13,1%

GBP/USD — 1,133 (-0,45%), с начала года -16,3%

USD/JPY — 144,28 (+0,37%), с начала года +25,4%

Индекс доллара — 111,018 (+0,73%), с начала года +16,0%

USD/RUB (Мосбиржа) — 60,69 (+0,15%), с начала года -19,3%

EUR/RUB (Мосбиржа) — 60,15 (-0,74%), с начала года -29,6%

Если факторы давления на российский рынок не вызывают вопросов (Президент РФ Владимир Путин подписал указ о частичной мобилизации, дополнительное давление на котировки сырьевых компаний продолжает оказывать новость об увеличении НДПИ и повышении экспортной пошлины на газ в 2023 году), то уверенный отскок от уровня 2000 п. по индексу МосБиржи выглядит довольно необычно. Действительно, диапазон 2000-2500 пунктов сохраняется уже 5 месяцев. Техническая поддержка на психологической отметке сильная. Однако предположение о том, что все риски уже в цене – вызывает сомнение. Что сомнения не вызывает, так это высокая волатильность в ближайшие торговые сессии. В рамках этой волатильности, кажется, уровни ниже 2000 п. мы еще увидим.

Бенефициарами коррекции могут стать по традиции ритейлеры, представители сектора электроэнергетики и телекомы. Также советуем обратить внимание в транспортном секторе на бумаги ДВМП и Globaltrans.

На 19:00 мск:

Индекс МосБиржи — 2 130,71 п. (-3,83%), с нач. года -43,7%

Индекс РТС — 1 106,82 п. (-4,10%), с нач. года -30,6%

Дивидендная доходность индекса МосБиржи составляет 6,1 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Президент России Владимир Путин подписал указ о частичной мобилизации в РФ, мобилизационные мероприятия начнутся с 21 сентября, на военную службу будут призываться граждане, которые состоят в запасе.

Федеральная резервная система (ФРС) повысила ставку по федеральным фондам на 75 б.п., и теперь ее диапазон составляет 3-3,25%. Обновленные прогнозы ФРС предполагают, что к концу текущего года ставка достигнет 4,4% годовых. Это подразумевает еще плюс 125 б.п. в этом году. Соответственно, на следующем заседании в октябре уже в 4-й раз в этом году ставка может быть снова повышена на 75 б.п. Обновленный прогноз предполагает, что американская экономика вырастет только на 0,2% по итогам текущего года против прогнозировавшихся в июне 1,7%. Прогнозы роста ВВП страны на 2023-й и 2024 годы также были ухудшены: до 1,2% и 1,7% с 1,7% и 1,9% соответственно. Ожидания относительно повышения потребительских цен (индекс PCE) в 2022 году пересмотрены до 5,4% с 5,2%, в следующем - до 2,8% с 2,6%, в 2024 году - до 2,3% с 2,2%. Безработица в текущем году, как ожидается, составит 3,8% против озвученных в июне 3,7%, в следующем году - 4,4% по сравнению с ожидавшимися ранее 3,9%.

Корпоративные истории

Золотодобытчик «Полюс» опубликовал финансовые результаты за I полугодие 2022 г. Как и ожидалось, результаты не впечатлили. Скорр. EBITDA сократилась на 26% г/г, до $1,215 млрд. Производство компании снизилось на 15%, до 1,068 млн унций, вследствие снижения среднего содержания в переработке. Продажи снизились на 19%, до 1,015 млн унций. Вслед за ними на 19% сократилась выручка, составив $1,852 млрд. Денежные затраты (TCC) увеличились на 12% г/г и достигли $435 на унцию. Совокупные денежные затраты (AISC) составили $825 на унцию (+26% гг). Общий долг сократился с начала года на 9%, до $3,232 млрд. Однако чистый долг вырос на 12%, до $2,452 млрд. Отношение чистого долга (включая деривативы) к скорректированной EBITDA выросло до 0,8x против 0,6x на конец 2021 года. Как видим, у «Полюса» некоторые проблемы с реализацией в отчетном периоде. В результате компания продемонстрировала снижение выручки и рост оборотного капитала на фоне увеличения запасов. Вдобавок из-за опережающего роста расходов и крепкого рубля удельные расходы на производство золота тоже существенно увеличились в годовом сопоставлении. Данный фактор оказал дополнительное давление на маржинальность бизнеса и показатель EBITDA. Таким образом, ситуация по сравнению с прошлым годом, очевидно, ухудшилась. И совсем не очевидно, что показатели II полугодия текущего года будут лучше. В результате мы в моменте достаточно осторожно смотрим на акции компании.

Золотодобытчик Polymetal, 22 сентября опубликует свои финансовые результаты за I полугодие 2022 г. Проблемы с реализацией, полагаем, не обошли стороной и Polymetal, который практически всю продукцию традиционно отгружал на экспорт. Поэтому чистый долг компании по итогам 2 квартала резко вырос до $2,8 млрд с $1,6 млрд на начало года. Менеджмент рассчитывает, что разрыв между продажами и производством будет устранен только в III квартале, так как компания наращивает экспорт на различные азиатские рынки. При этом глава компании Виталий Несис ранее недвусмысленно намекал на то, что выплаты дивидендов маловероятны в текущем году.

Собрание акционеров «Татнефти» состоится 22 сентября (дивиденд 32,71 руб. на преф и обычку, доходность 7,9% и 7,5% соответственно). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 3,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Собрание акционеров «Газпрома» состоится 30 сентября (дивиденд 51 руб., доходность 20%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Итоги российского рынка

Из 10 отраслевых индексов 1 вырос и 9 снизились по итогам дня.

В ТОП-0 лидеров по объему только акции «ФосАгро», «Иркут-3» и Globaltrans демонстрировали рост.

Аутсайдером дня стал индекс «Информационных технологий» (-5,7%). Бумаги VK подешевели на 9% и были лидерами снижения в секторе. Все представители сектора были в красной зоне.

Лидером дня стал индекс «Химии и нефтехимии» (+0,9%). В плюсе были «КуйбышевАзот» и «ФосАгро». Последняя получала поддержку на ожиданиях объявления дивидендов.

Из 40 акций индекса МосБиржи: 2 подорожали и 38 подешевели.

33,3 % компаний индекса торгуются выше своей 50-дневной МА, 35,7 % торгуются выше своей 100-дневной МА, 19,0 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером среды Stoxx Europe 600 умеренно рос, пытаясь отскочить от многомесячных минимумов около 400 п. и сформировать тройное дно на дневном графике (первые два дна в этой области были сформированы в июне и июле). Шесть последних сессий индекс завершил снижением.

По состоянию на 17:40 мск росли все основные сектора Stoxx Europe 600, кроме двух: наилучшую динамику показывали ЖКХ (+1,74%), ИТ (+1,03%) и энергетика (+1,03%). Отставали финансы (-0,50%), производство товаров длительного пользования (-0,13%) и здравоохранение (+0,02%).

Среди отдельных эмитентов может отметить обвал акций Uniper SE (UN01.DE) на 30% с лишним до новых исторических минимумов на новостях о национализации компании. Правительство ФРГ получит 99-процентную долю в Uniper и вольет в нее около 8 млрд евро.

Вчера глава ЕЦБ Кристин Лагард предупредила о дальнейшем повышении процентных ставок в ближайшие месяцы, а сегодня ФРС может повысить ставки на 75-100 б.п. Рост стоимости денег и сокращение их предложения продолжают оказывать давление на рынок акций развитых стран. Кроме того, перспективы эскалации конфликта вокруг Украины создают риски новой волны роста цен на энергоносители, от импорта которых Европа сильно зависит.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,2 к прибыли за прошедший год (P/E) и с коэффициентом 10,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 17,6 % компаний индекса торгуются выше своей 50-дневной МА, 23,4 % торгуются выше своей 100-дневной МА, 20,9 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 946,17 п. (+0,81%), с нач. года -23,2%

Stoxx Europe 600 — 407,05 п. (+0,90%), с нач. года -16,6%

DAX — 12 767,15 п. (+0,76%), с нач. года -19,6%

FTSE 100 — 7 237,64 п. (+0,63%), с нач. года -2,2%

Волатильность американских акций завершилась снижением основных индексов в качестве реакции на итоги заседания Комитета по открытым рынкам и последующие комментарии Джерома Пауэлла. Ключевой посыл – денежно-кредитная политика будет оставаться очень агрессивной, что делает шансы на мягкую посадку в экономике призрачными. S&P 500 от июльских максимумов снизился на 12,4%, от январских максимумов упал на 21,4%.

Доходность 2-летних нот поднялась на 8 б.п. до 4,05%, доходность 10-летних облигаций выросла снизилась на 7 б.п. до 3,53%. Спред на участке кривой 2-10 лет расширился до 51,5 б.п. – новый 22-летний минимум, указывающий на повышение риска рецессии в экономике США.

Рынок фьючерсов на ставку по федеральным фондам с вероятностью 76% ожидает повышения ставки снова на 75 б.п. на заседании 2 ноября.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 19,0 к прибыли за прошедший год (P/E) и с коэффициентом 15,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 22,7 % компаний индекса торгуются выше своей 50-дневной МА, 33,8 % торгуются выше своей 100-дневной МА, 26,4 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 876,02 п. (+0,52%), с нач. года -18,7%

VIX — 26,69 п. (-0.47 пт), с нач. года +9.47 пт

MSCI World — 2 554,02 п. (-1,03%), с нач. года -21,0%

Нефть

Утром среды цены на нефть быстро подросли на пару процентов на новостях о частичной мобилизации в России. Вероятно, инвесторы полагают, что данное событие может усилить геополитическую напряженность, спровоцировать введение новых санкций против РФ и привести к перебоям с поставками энергоносителей и, следовательно, к росту цен на них.

Однако после обеда котировки ближайшего фьючерса на смесь Brent развернулись и за несколько часов отыграли все утреннее укрепление, уйдя в минус. Определенную роль в этом могла сыграть новость о том, что власти Китая выдали очень большие квоты на экспорт продуктов нефтепереработки, и это может оказать давление на весь нефтяной рынок в целом.

Цены на нефть могут завершить снижением первый квартал за последние два с лишним года. Инвесторы опасаются, что масштабное ужесточение денежно-кредитной политики ведущими центробанками мира спровоцирует охлаждение глобальной экономики и приведет к снижению спроса на энергоносители.

На 19:15 мск:

Brent, $/бар. — 89,96 (-0,73%), с нач. года +15,7%

WTI, $/бар. — 83,24 (-0,83%), с нач. года +10,7%

Urals, $/бар. — 67,37 (-1,32%), с нач. года -12,3%

Золото, $/тр. унц. — 1 667,19 (+0,14%), с нач. года -8,9%

Серебро, $/тр. унц. — 19,43 (+0,79%), с нач. года -15,7%

Алюминий, $/т — 2 209,00 (+2,59%), с нач. года -21,3%

Медь, $/т — 7 679,50 (+1,15%), с нач. года -21,0%

Никель, $/т — 25 025,00 (-0,03%) с нач. года +20,6%

Валютный рынок

Рубль по итогам дня подешевел против доллара, укрепился против евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 114,4 млрд рублей по сравнению с 83,4 млрд рублей в предыдущий торговый день. Максимум с 15 августа.

Торговый объем в паре евро/рубль составил 48,4 млрд рублей против 40,2 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 90,7 млрд рублей против 71,6 млрд рублей в предыдущий день. В паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

В соответствии с нашими ожиданиями попытка рубля ослабнуть против основных конкурентов на фоне всплеска геополитической напряженности нашли повышенное встречное предложение экспортеров, которые вернули USDRUB ниже 60,50. Юань поднимался до максимума с 5 сентября, однако тут аналогичная ситуация, продажи экспортной выручки вернули курс к 8,577 рубля за единицу китайской валюты. Меж тем у рубля все меньше шансов остаться ниже 60 за доллар после того, как сентябрьский налоговый период перестанет оказывать локальную поддержку. Сохраняем наш прогноз 65 рублей за доллар в осенний период.

На 19:15 мск:

EUR/USD — 0,9877 (-0,94%), с начала года -13,1%

GBP/USD — 1,133 (-0,45%), с начала года -16,3%

USD/JPY — 144,28 (+0,37%), с начала года +25,4%

Индекс доллара — 111,018 (+0,73%), с начала года +16,0%

USD/RUB (Мосбиржа) — 60,69 (+0,15%), с начала года -19,3%

EUR/RUB (Мосбиржа) — 60,15 (-0,74%), с начала года -29,6%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба