23 сентября 2022 Открытие Шульгин Михаил

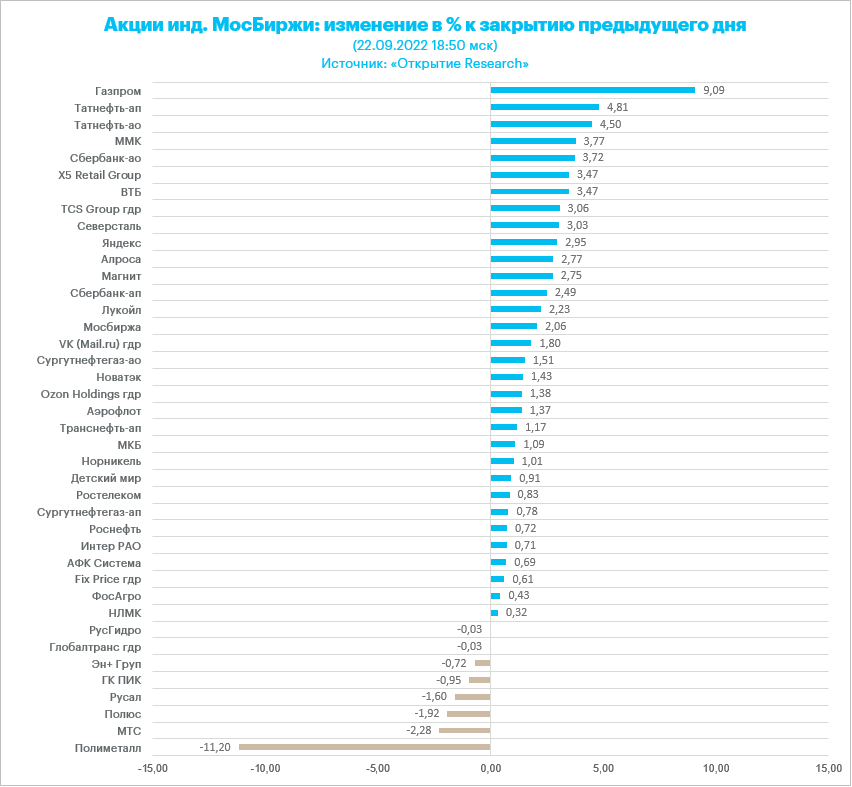

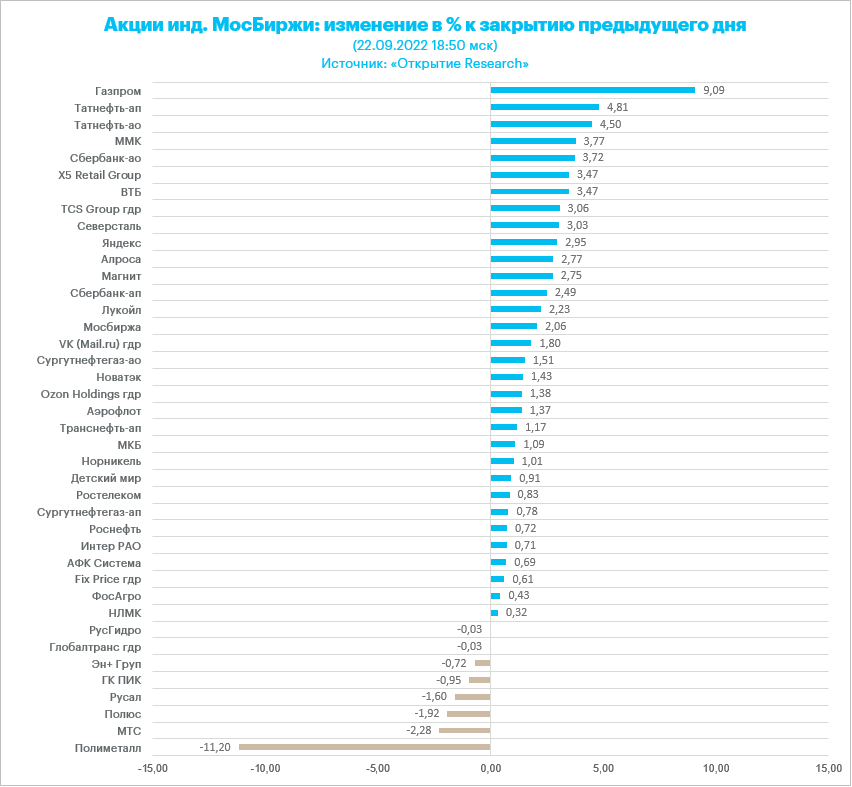

Российские акции уверенно прибавили в цене на торгах в четверг, 22 сентября. Индекс МосБиржи, который от минимумов понедельника демонстрировал позавчера снижение на 17,5%, в четверг после двухдневной коррекции на 9,9% ниже уровней 19 сентября.

Рынок полностью игнорировал падение на фондовых площадках в США и Европе, учел из внешнего фона только позитивную динамику цен на нефть. Драйверами роста стали обещания выплатить анонсированные ранее промежуточные дивиденды «Газпрома», одобрение дивидендов «Татнефти», которая, к слову, ни разу не подводила своих акционеров. Поддержку оказала и публикация проекта бюджета РФ на 2023-2025 годы, поскольку ряд отраслей могут рассчитывать на господдержку.

На 19:00 мск:

Индекс МосБиржи — 2 190,87 п. (+2,82%), с нач. года -42,2%

Индекс РТС — 1 174,61 п. (+6,12%), с нач. года -26,4%

Дивидендная доходность индекса МосБиржи составляет 5,9 %. Индекс торгуется с коэффициентом 3,6 к прибыли за прошедший год (P/E) и с коэффициентом 2,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Премьер-министр России Михаил Мишустин сообщил, что проект бюджета на 2023–2025 годы подготовлен. Ожидаемый в этот период дефицит бюджета правительство покроет государственными займами, а также средствами ФНБ. Федеральный бюджет на 2023 год сверстан с дефицитом 2,9 трлн руб., или 2% ВВП, на 2024 год — с дефицитом 1,4% ВВП, на 2025-й — 0,7% ВВП.

РФ в 2023 году планирует увеличить на 7,46 млрд рублей субсидии российским судостроителям в рамках программы «Развитие судостроения и техники для освоения шельфовых месторождений», сообщается в пояснительной записке к проекту закона о федеральном бюджете РФ на 2023 г. и плановый период 2024—2025 гг.

Минфин предлагает в 2023 г. ассигновать на приобретение драгметаллов и драгкамней 51,5 млрд рублей, следует из пояснительной записки к проекту бюджета. Расходы на покупку драгметаллов и драгкамней вырастут на 17%, продажи сократятся в 4 раза.

Государство в 2023 году планирует увеличить финансирование госпрограммы «Развития электронной и радиоэлектронной промышленности» по сравнению с текущим годом в 1,8 раза — до 71 млрд рублей.

Авиакомпании РФ в 2023 году могут получить 24,9 млрд руб. на возмещение расходов при выполнении внутренних перевозок в условиях внешних санкций. в 2022 году российские авиаперевозчики получили 150 млрд руб. Из них 100 млрд руб. пошли на частичную компенсацию расходов при выполнении внутренних рейсов в апреле—октябре этого года в условиях санкционного давления.

Расходы бюджета на рост доступности ж/д транспорта в РФ в 2023—2025 гг. увеличатся в 1,6 раза, до 286 млрд руб.

Господдержка экспорта продукции АПК РФ в 2023 году снизится до 50,856 млрд рублей вместо 80,321 млрд рублей, которые предусматривались на будущий год в федеральном бюджете на 2022 год и на плановый период 2023–2024 годов.

Курс доллара по проекту бюджета в 2022 г. ожидается на уровне 68,1 руб., в 2023 г. — 68,3 руб., в 2024 г. — 70,9 руб., в 2025 г. — 72,2 руб.

Корпоративные истории

Акции «Газпрома» уверенно восстанавливали потери, просадка от закрытия понедельника уже составляла менее 4%. Ситуация, когда рекомендованные советом директоров «Газпрома» дивиденды в итоге не утверждаются акционерами и не выплачиваются, второй раз не повторится, заявил замглавы Минфина РФ Алексей Моисеев. Его комментарии развеяли опасения по поводу дивидендов и стали драйверами роста котировок. Собрание акционеров «Газпрома» состоится 30 сентября (дивиденд 51 руб., доходность около 24%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Правление «Газпрома» предлагает увеличить размер инвестиционной программы головной компании холдинга на 13% - до 1,980 трлн рублей. Даже с учетом роста капзатрат свободный денежный поток полностью покроет дивиденды, сообщил запред «Газпрома» Фамил Садыгов. Согласно пояснительной записке к проекту бюджета, государство получит около 2,2 трлн руб. в виде дивидендов в ближайшие три года: в 2023 г. 544,1 млрд руб., в 2024 г. 845,2 млрд руб., в 2025 г. 823,6 млрд руб. Если исходить из того, что «Газпром» планирует в виде промежуточных дивидендов за I полугодие 2022 г. выплатить 1,208 трлн руб., а государство из них получит около 460 млрд руб., получается, в 2023 г. общий размер дивидендов, которые планирует получить государство от всех компаний, только на 18% превышает, выплаты газового гиганта за завершенное в этом году полугодие. Исходя из поставок, которые заложены в проект бюджета (125,2 млрд куб.м. в 2023 году в ближнее и дальнее зарубежье) и цены на 2023 г. ($592.2 за тыс. куб.м.) экспортная выручка от продажи газа в следующем году может составить чуть более $74 млрд. Если взять во внимание оцениваемую среднюю экспортную цену в 2022 году и ожидаемый объем поставок в том году 142 млрд куб. м., получается, что экспортная выручка от продажи газа в 2023 году сократится примерно на 25% от 2022 г.

Акционеры «Татнефти» одобрили дивиденд 32,71 руб. на преф и обычку за I полугодие 2022 г., доходность 9,1% и 8,6% соответственно). Чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября. Обыкновенные акции «Татнефти» торгуются на 9% ниже уровней понедельника, префы – на 7% ниже.

Акции золотодобытчика Polymetal были не только лидерами снижения в индексе МосБиржи, но и в целом всего рынка акций московской площадки. Polymetal (POLY) опубликовал

слабые финансовые результаты

за I полугодие 2022 года, разочаровал отказом от дивидендов за 2021 г. и не предложил промежуточных дивидендов за 2022 год.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 3,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

В ТОП-25 лидеров по объему только акции Polymetal, «Норникеля», «Полюса» и НЛМК были в красной зоне.

Аутсайдером дня стал индекс «Телекоммуникаций» (-1,4%). Давление на сектор оказала просадка почти на 1% акций МТС.

Лидером дня стал индекс «Нефти и газа» (+2,95%). В секторе, а также среди всех бумаг индекса МосБиржи лидировал «Газпром».

Из 40 акций индекса МосБиржи: 32 подорожали и 8 подешевели.

9,5 % компаний индекса торгуются выше своей 50-дневной МА, 19,0 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером четверга Stoxx Europe 600 снижался в седьмой раз за последние восемь сессий. Индекс продолжает проверять на прочность область предыдущих минимумов, сформированных в июне и июле.

Основных вариантов дальнейшего развития событий два: Stoxx Europe 600 формирует тройное дно на дневном графике и мощно отскакивает, либо пробивает основание диапазона последних месяцев, опускаясь до минимальных значений с начала 2021 года и продолжая даунтренд.

По состоянию на 17:45 мск лишь 2 отраслевых индекса Stoxx Europe 600 находились в плюсе: наилучшую динамику показывали производство товаров первой необходимости (+0,16%), энергетика (+0,13%) и телекомы (-0,32%). Главными аутсайдерами выступали недвижимость (-4,21%), ИТ (-3,47%) и промышленность (-2,14%).

Агрессивное ужесточение денежно-кредитной политики ведущими центробанками мира и энергетический кризис оказывают сильное давление на рынок акций Европы. С начала года Stoxx Europe 600 снизился примерно на 18%, что является наихудшим результатом со времен мирового финансового кризиса 2008 года. Комментарии представителей ЕЦБ сохраняют жесткость, а Банк Англии сегодня второй раз подряд поднял ставки на 0,50%..

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,9 к прибыли за прошедший год (P/E) и с коэффициентом 10,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 18,9 % компаний индекса торгуются выше своей 50-дневной МА, 25,4 % торгуются выше своей 100-дневной МА, 23,1 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 932,08 п. (-1,49%), с нач. года -24,3%

Stoxx Europe 600 — 399,76 п. (-1,79%), с нач. года -18,0%

DAX — 12 531,63 п. (-1,84%), с нач. года -21,1%

FTSE 100 — 7 159,52 п. (-1,08%), с нач. года -3,3%

В среду S&P 500 вышел вниз из области консолидации трех предыдущих сессий и в первой половине торгов четверга продолжал снижаться. По состоянию на 17:45 мск снижались 8 из 11 основных секторов индекса. Наилучшую динамику показывали энергетика (+0,45%), здравоохранение (+0,35%) и телекомы (+0,27%). Главными аутсайдерами выступали производство товаров длительного пользования (-1,81%), финансы (-1,36%) и промышленность (-0,99%).

Вчера ФРС не только в третий раз подряд повысила ставку по федеральным фондам на 0,75%, но и дала понять, что ее приоритетом является борьба с инфляцией, даже в ущерб экономическому росту. Иными словами, ждать смягчения позиции регулятора в обозримом будущем ждать не приходится. Обновленный прогноз членов FOMC по ставкам подразумевает рост верхней границы ее целевого диапазона до 4,4% к концу текущего года и до 4,6% в 2023 году.

Учитывая, что рынок акций США находится в самом неблагоприятном периоде года, его дальнейшее снижение выглядит весьма вероятным.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,5 к прибыли за прошедший год (P/E) и с коэффициентом 15,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 15,5 % компаний индекса торгуются выше своей 50-дневной МА, 25,2 % торгуются выше своей 100-дневной МА, 24,0 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 765,62 п. (-0,64%), с нач. года -21,0%

VIX — 27,95 п. (-0.04 пт), с нач. года +10.73 пт

MSCI World — 2 516,59 п. (-1,47%), с нач. года -22,1%

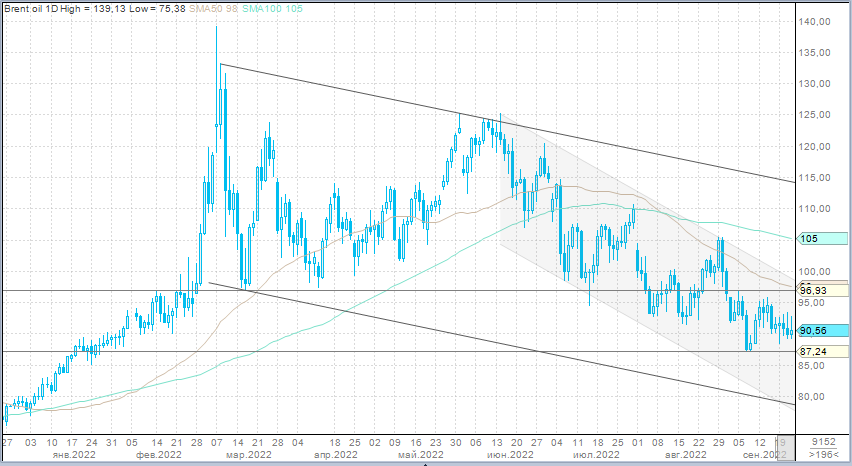

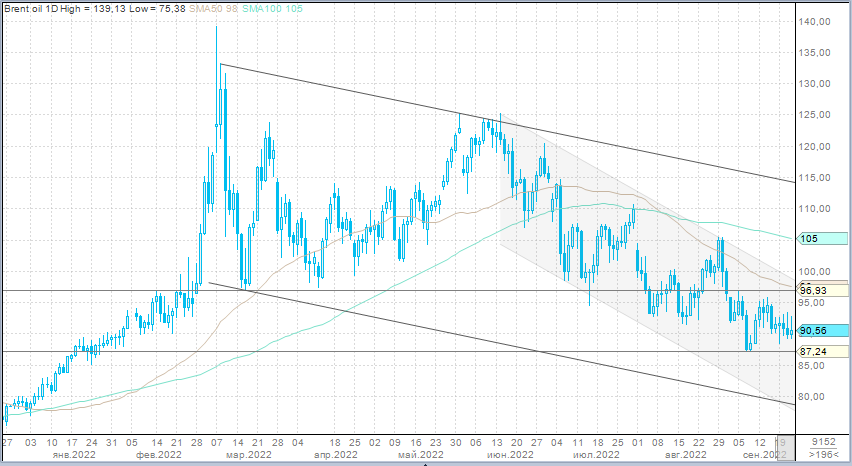

Нефть

Вечером четверга нефть Brent незначительно дорожала, продолжая консолидироваться внутри диапазона, в котором находится с начала сентября.

В последние месяцы нефть заметно подешевела из-за усиления опасений того, что быстрое повышение процентных ставок ведущими центробанками мира спровоцирует глобальную рецессию, которая приведет к снижению спроса и цен на энергоносители. Однако в последние недели котировки черного золота стабилизировались, а кривая фьючерсов на Brent остается в состоянии бэквордации на горизонте ближайших девяти месяцев. Кроме того, календарные спреды довольно широки, что говорит о том, что рынок находится в состоянии дефицита.

Тем не менее спрос на бензин и дизель в США опустился до минимального сезонного уровня за последние десять с лишним лет, а вчера Минэнерго США сообщило о росте коммерческих запасов нефти и нефтепродуктов в стране на неделе до 16 сентября.

На 19:15 мск:

Brent, $/бар. — 90,46 (+0,70%), с нач. года +16,3%

WTI, $/бар. — 83,53 (+0,71%), с нач. года +11,1%

Urals, $/бар. — 67,52 (+0,49%), с нач. года -12,1%

Золото, $/тр. унц. — 1 671,34 (-0,15%), с нач. года -8,6%

Серебро, $/тр. унц. — 19,53 (-0,19%), с нач. года -15,2%

Алюминий, $/т — 2 230,00 (+2,59%), с нач. года -20,6%

Медь, $/т — 7 680,00 (+1,15%), с нач. года -21,0%

Никель, $/т — 24 560,00 (-0,03%) с нач. года +18,3%

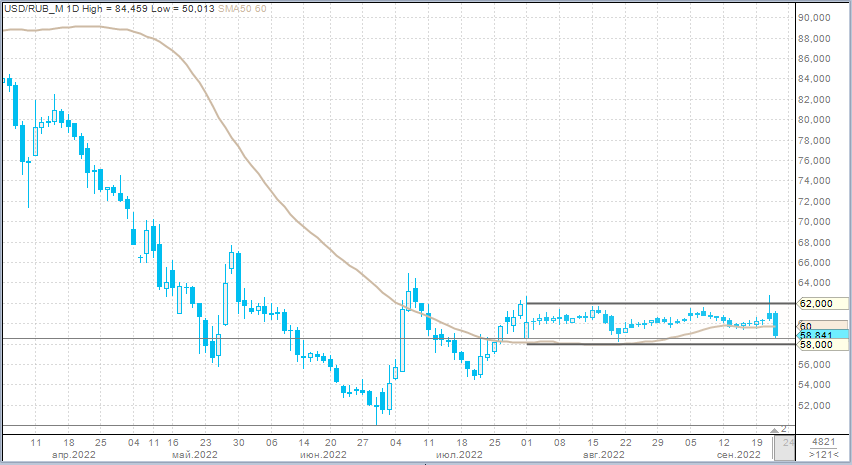

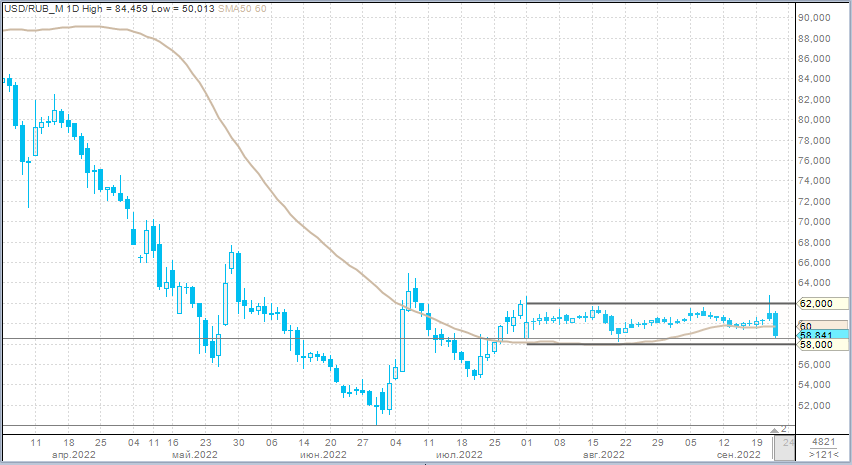

Валютный рынок

Рубль по итогам дня укрепился против доллара, евро и китайского юаня. Рубль к доллару достигал своих лучших уровней за месяц (58,64). Евро рубль укрепился до 2-месячного пика (57,53). Двухмесячный максимум рубля к юаню сформирован на уровне 8,276.

Торговый объем в паре доллар/рубль составил 123,7 млрд рублей по сравнению с 114,4 млрд рублей в предыдущий торговый день. Максимум с 12 августа.

Торговый объем в паре евро/рубль составил 70,7 млрд рублей против 48,4 млрд рублей в предыдущий день. Максимум с 5 сентября

Торговый объем в паре юань/рубль составил 86,6 млрд рублей против 90,7 млрд рублей в предыдущий день. В среду паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

Давление продаж валюты со стороны экспортеров стало одним из ключевых факторов укрепления рубля в разгар сентябрьского налогового периода. Ранее мы отмечали, что, по сути, есть две причины, которые сейчас могут заметно ослабить рубль. Это новое бюджетное правило и рецессия в мировой экономике, которая приведет к резкому сокращению спроса на основные статьи российского экспорта. Меж тем нефть Brent держится выше 90/барр., газ в Европе остается запредельно дорогим, а новое бюджетное правило, если исходить из сделанных накануне комментариев президента России, не появится до 2024 года.

Опубликованный проект бюджета РФ предполагает сокращение дефицита в ближайшие три года, что также могло фоном позитивно повлиять на рубль. Если бы бюджет отразил существенный рост расходов и проинфляционные перспективы, рубль мог бы оказаться под давлением.

Факторами давления на рубль остается укрепление доллара на внешнем рынке и восстановление объемов импорта, которое осенью набирает обороты по сравнению с летом. В целом рубль к доллару по-прежнему остается в диапазоне 58-92, который держится с начала августа. Мы краткосрочно можем увидеть попытку пробить нижнюю границу этого коридора. Однако после завершения налогового периода уровни ниже 60 рублей за доллар не будут выглядеть устойчивыми. Ожидаем, что после снижения активности российских экспортеров USDRUB вернется выше указанной отметки.

На 19:15 мск:

EUR/USD — 0,9842 (+0,05%), с начала года -13,4%

GBP/USD — 1,1264 (-0,05%), с начала года -16,8%

USD/JPY — 142,34 (-1,19%), с начала года +23,7%

Индекс доллара — 111,24 (+0,54%), с начала года +16,3%

USD/RUB (Мосбиржа) — 58,84 (-3,05%), с начала года -21,7%

EUR/RUB (Мосбиржа) — 57,6175 (-4,21%), с начала года -32,6%

Рынок полностью игнорировал падение на фондовых площадках в США и Европе, учел из внешнего фона только позитивную динамику цен на нефть. Драйверами роста стали обещания выплатить анонсированные ранее промежуточные дивиденды «Газпрома», одобрение дивидендов «Татнефти», которая, к слову, ни разу не подводила своих акционеров. Поддержку оказала и публикация проекта бюджета РФ на 2023-2025 годы, поскольку ряд отраслей могут рассчитывать на господдержку.

На 19:00 мск:

Индекс МосБиржи — 2 190,87 п. (+2,82%), с нач. года -42,2%

Индекс РТС — 1 174,61 п. (+6,12%), с нач. года -26,4%

Дивидендная доходность индекса МосБиржи составляет 5,9 %. Индекс торгуется с коэффициентом 3,6 к прибыли за прошедший год (P/E) и с коэффициентом 2,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Премьер-министр России Михаил Мишустин сообщил, что проект бюджета на 2023–2025 годы подготовлен. Ожидаемый в этот период дефицит бюджета правительство покроет государственными займами, а также средствами ФНБ. Федеральный бюджет на 2023 год сверстан с дефицитом 2,9 трлн руб., или 2% ВВП, на 2024 год — с дефицитом 1,4% ВВП, на 2025-й — 0,7% ВВП.

РФ в 2023 году планирует увеличить на 7,46 млрд рублей субсидии российским судостроителям в рамках программы «Развитие судостроения и техники для освоения шельфовых месторождений», сообщается в пояснительной записке к проекту закона о федеральном бюджете РФ на 2023 г. и плановый период 2024—2025 гг.

Минфин предлагает в 2023 г. ассигновать на приобретение драгметаллов и драгкамней 51,5 млрд рублей, следует из пояснительной записки к проекту бюджета. Расходы на покупку драгметаллов и драгкамней вырастут на 17%, продажи сократятся в 4 раза.

Государство в 2023 году планирует увеличить финансирование госпрограммы «Развития электронной и радиоэлектронной промышленности» по сравнению с текущим годом в 1,8 раза — до 71 млрд рублей.

Авиакомпании РФ в 2023 году могут получить 24,9 млрд руб. на возмещение расходов при выполнении внутренних перевозок в условиях внешних санкций. в 2022 году российские авиаперевозчики получили 150 млрд руб. Из них 100 млрд руб. пошли на частичную компенсацию расходов при выполнении внутренних рейсов в апреле—октябре этого года в условиях санкционного давления.

Расходы бюджета на рост доступности ж/д транспорта в РФ в 2023—2025 гг. увеличатся в 1,6 раза, до 286 млрд руб.

Господдержка экспорта продукции АПК РФ в 2023 году снизится до 50,856 млрд рублей вместо 80,321 млрд рублей, которые предусматривались на будущий год в федеральном бюджете на 2022 год и на плановый период 2023–2024 годов.

Курс доллара по проекту бюджета в 2022 г. ожидается на уровне 68,1 руб., в 2023 г. — 68,3 руб., в 2024 г. — 70,9 руб., в 2025 г. — 72,2 руб.

Корпоративные истории

Акции «Газпрома» уверенно восстанавливали потери, просадка от закрытия понедельника уже составляла менее 4%. Ситуация, когда рекомендованные советом директоров «Газпрома» дивиденды в итоге не утверждаются акционерами и не выплачиваются, второй раз не повторится, заявил замглавы Минфина РФ Алексей Моисеев. Его комментарии развеяли опасения по поводу дивидендов и стали драйверами роста котировок. Собрание акционеров «Газпрома» состоится 30 сентября (дивиденд 51 руб., доходность около 24%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Правление «Газпрома» предлагает увеличить размер инвестиционной программы головной компании холдинга на 13% - до 1,980 трлн рублей. Даже с учетом роста капзатрат свободный денежный поток полностью покроет дивиденды, сообщил запред «Газпрома» Фамил Садыгов. Согласно пояснительной записке к проекту бюджета, государство получит около 2,2 трлн руб. в виде дивидендов в ближайшие три года: в 2023 г. 544,1 млрд руб., в 2024 г. 845,2 млрд руб., в 2025 г. 823,6 млрд руб. Если исходить из того, что «Газпром» планирует в виде промежуточных дивидендов за I полугодие 2022 г. выплатить 1,208 трлн руб., а государство из них получит около 460 млрд руб., получается, в 2023 г. общий размер дивидендов, которые планирует получить государство от всех компаний, только на 18% превышает, выплаты газового гиганта за завершенное в этом году полугодие. Исходя из поставок, которые заложены в проект бюджета (125,2 млрд куб.м. в 2023 году в ближнее и дальнее зарубежье) и цены на 2023 г. ($592.2 за тыс. куб.м.) экспортная выручка от продажи газа в следующем году может составить чуть более $74 млрд. Если взять во внимание оцениваемую среднюю экспортную цену в 2022 году и ожидаемый объем поставок в том году 142 млрд куб. м., получается, что экспортная выручка от продажи газа в 2023 году сократится примерно на 25% от 2022 г.

Акционеры «Татнефти» одобрили дивиденд 32,71 руб. на преф и обычку за I полугодие 2022 г., доходность 9,1% и 8,6% соответственно). Чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября. Обыкновенные акции «Татнефти» торгуются на 9% ниже уровней понедельника, префы – на 7% ниже.

Акции золотодобытчика Polymetal были не только лидерами снижения в индексе МосБиржи, но и в целом всего рынка акций московской площадки. Polymetal (POLY) опубликовал

слабые финансовые результаты

за I полугодие 2022 года, разочаровал отказом от дивидендов за 2021 г. и не предложил промежуточных дивидендов за 2022 год.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 3,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

В ТОП-25 лидеров по объему только акции Polymetal, «Норникеля», «Полюса» и НЛМК были в красной зоне.

Аутсайдером дня стал индекс «Телекоммуникаций» (-1,4%). Давление на сектор оказала просадка почти на 1% акций МТС.

Лидером дня стал индекс «Нефти и газа» (+2,95%). В секторе, а также среди всех бумаг индекса МосБиржи лидировал «Газпром».

Из 40 акций индекса МосБиржи: 32 подорожали и 8 подешевели.

9,5 % компаний индекса торгуются выше своей 50-дневной МА, 19,0 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером четверга Stoxx Europe 600 снижался в седьмой раз за последние восемь сессий. Индекс продолжает проверять на прочность область предыдущих минимумов, сформированных в июне и июле.

Основных вариантов дальнейшего развития событий два: Stoxx Europe 600 формирует тройное дно на дневном графике и мощно отскакивает, либо пробивает основание диапазона последних месяцев, опускаясь до минимальных значений с начала 2021 года и продолжая даунтренд.

По состоянию на 17:45 мск лишь 2 отраслевых индекса Stoxx Europe 600 находились в плюсе: наилучшую динамику показывали производство товаров первой необходимости (+0,16%), энергетика (+0,13%) и телекомы (-0,32%). Главными аутсайдерами выступали недвижимость (-4,21%), ИТ (-3,47%) и промышленность (-2,14%).

Агрессивное ужесточение денежно-кредитной политики ведущими центробанками мира и энергетический кризис оказывают сильное давление на рынок акций Европы. С начала года Stoxx Europe 600 снизился примерно на 18%, что является наихудшим результатом со времен мирового финансового кризиса 2008 года. Комментарии представителей ЕЦБ сохраняют жесткость, а Банк Англии сегодня второй раз подряд поднял ставки на 0,50%..

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,9 к прибыли за прошедший год (P/E) и с коэффициентом 10,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 18,9 % компаний индекса торгуются выше своей 50-дневной МА, 25,4 % торгуются выше своей 100-дневной МА, 23,1 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 932,08 п. (-1,49%), с нач. года -24,3%

Stoxx Europe 600 — 399,76 п. (-1,79%), с нач. года -18,0%

DAX — 12 531,63 п. (-1,84%), с нач. года -21,1%

FTSE 100 — 7 159,52 п. (-1,08%), с нач. года -3,3%

В среду S&P 500 вышел вниз из области консолидации трех предыдущих сессий и в первой половине торгов четверга продолжал снижаться. По состоянию на 17:45 мск снижались 8 из 11 основных секторов индекса. Наилучшую динамику показывали энергетика (+0,45%), здравоохранение (+0,35%) и телекомы (+0,27%). Главными аутсайдерами выступали производство товаров длительного пользования (-1,81%), финансы (-1,36%) и промышленность (-0,99%).

Вчера ФРС не только в третий раз подряд повысила ставку по федеральным фондам на 0,75%, но и дала понять, что ее приоритетом является борьба с инфляцией, даже в ущерб экономическому росту. Иными словами, ждать смягчения позиции регулятора в обозримом будущем ждать не приходится. Обновленный прогноз членов FOMC по ставкам подразумевает рост верхней границы ее целевого диапазона до 4,4% к концу текущего года и до 4,6% в 2023 году.

Учитывая, что рынок акций США находится в самом неблагоприятном периоде года, его дальнейшее снижение выглядит весьма вероятным.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,5 к прибыли за прошедший год (P/E) и с коэффициентом 15,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 15,5 % компаний индекса торгуются выше своей 50-дневной МА, 25,2 % торгуются выше своей 100-дневной МА, 24,0 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 765,62 п. (-0,64%), с нач. года -21,0%

VIX — 27,95 п. (-0.04 пт), с нач. года +10.73 пт

MSCI World — 2 516,59 п. (-1,47%), с нач. года -22,1%

Нефть

Вечером четверга нефть Brent незначительно дорожала, продолжая консолидироваться внутри диапазона, в котором находится с начала сентября.

В последние месяцы нефть заметно подешевела из-за усиления опасений того, что быстрое повышение процентных ставок ведущими центробанками мира спровоцирует глобальную рецессию, которая приведет к снижению спроса и цен на энергоносители. Однако в последние недели котировки черного золота стабилизировались, а кривая фьючерсов на Brent остается в состоянии бэквордации на горизонте ближайших девяти месяцев. Кроме того, календарные спреды довольно широки, что говорит о том, что рынок находится в состоянии дефицита.

Тем не менее спрос на бензин и дизель в США опустился до минимального сезонного уровня за последние десять с лишним лет, а вчера Минэнерго США сообщило о росте коммерческих запасов нефти и нефтепродуктов в стране на неделе до 16 сентября.

На 19:15 мск:

Brent, $/бар. — 90,46 (+0,70%), с нач. года +16,3%

WTI, $/бар. — 83,53 (+0,71%), с нач. года +11,1%

Urals, $/бар. — 67,52 (+0,49%), с нач. года -12,1%

Золото, $/тр. унц. — 1 671,34 (-0,15%), с нач. года -8,6%

Серебро, $/тр. унц. — 19,53 (-0,19%), с нач. года -15,2%

Алюминий, $/т — 2 230,00 (+2,59%), с нач. года -20,6%

Медь, $/т — 7 680,00 (+1,15%), с нач. года -21,0%

Никель, $/т — 24 560,00 (-0,03%) с нач. года +18,3%

Валютный рынок

Рубль по итогам дня укрепился против доллара, евро и китайского юаня. Рубль к доллару достигал своих лучших уровней за месяц (58,64). Евро рубль укрепился до 2-месячного пика (57,53). Двухмесячный максимум рубля к юаню сформирован на уровне 8,276.

Торговый объем в паре доллар/рубль составил 123,7 млрд рублей по сравнению с 114,4 млрд рублей в предыдущий торговый день. Максимум с 12 августа.

Торговый объем в паре евро/рубль составил 70,7 млрд рублей против 48,4 млрд рублей в предыдущий день. Максимум с 5 сентября

Торговый объем в паре юань/рубль составил 86,6 млрд рублей против 90,7 млрд рублей в предыдущий день. В среду паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

Давление продаж валюты со стороны экспортеров стало одним из ключевых факторов укрепления рубля в разгар сентябрьского налогового периода. Ранее мы отмечали, что, по сути, есть две причины, которые сейчас могут заметно ослабить рубль. Это новое бюджетное правило и рецессия в мировой экономике, которая приведет к резкому сокращению спроса на основные статьи российского экспорта. Меж тем нефть Brent держится выше 90/барр., газ в Европе остается запредельно дорогим, а новое бюджетное правило, если исходить из сделанных накануне комментариев президента России, не появится до 2024 года.

Опубликованный проект бюджета РФ предполагает сокращение дефицита в ближайшие три года, что также могло фоном позитивно повлиять на рубль. Если бы бюджет отразил существенный рост расходов и проинфляционные перспективы, рубль мог бы оказаться под давлением.

Факторами давления на рубль остается укрепление доллара на внешнем рынке и восстановление объемов импорта, которое осенью набирает обороты по сравнению с летом. В целом рубль к доллару по-прежнему остается в диапазоне 58-92, который держится с начала августа. Мы краткосрочно можем увидеть попытку пробить нижнюю границу этого коридора. Однако после завершения налогового периода уровни ниже 60 рублей за доллар не будут выглядеть устойчивыми. Ожидаем, что после снижения активности российских экспортеров USDRUB вернется выше указанной отметки.

На 19:15 мск:

EUR/USD — 0,9842 (+0,05%), с начала года -13,4%

GBP/USD — 1,1264 (-0,05%), с начала года -16,8%

USD/JPY — 142,34 (-1,19%), с начала года +23,7%

Индекс доллара — 111,24 (+0,54%), с начала года +16,3%

USD/RUB (Мосбиржа) — 58,84 (-3,05%), с начала года -21,7%

EUR/RUB (Мосбиржа) — 57,6175 (-4,21%), с начала года -32,6%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба