Валюты G10

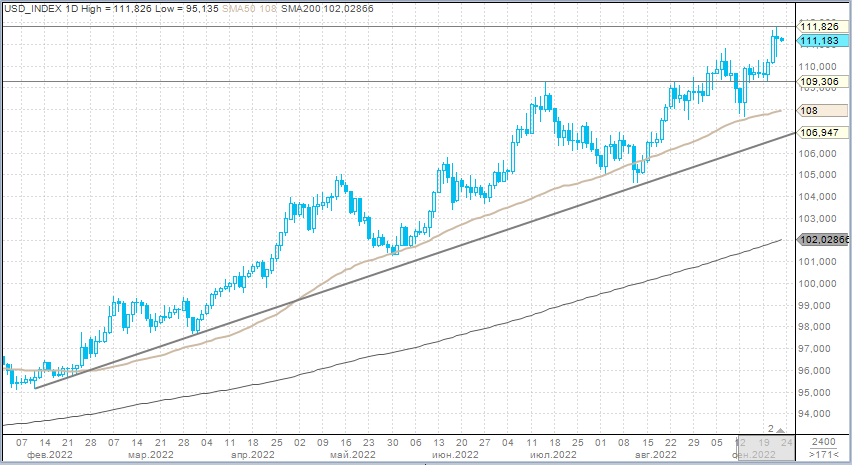

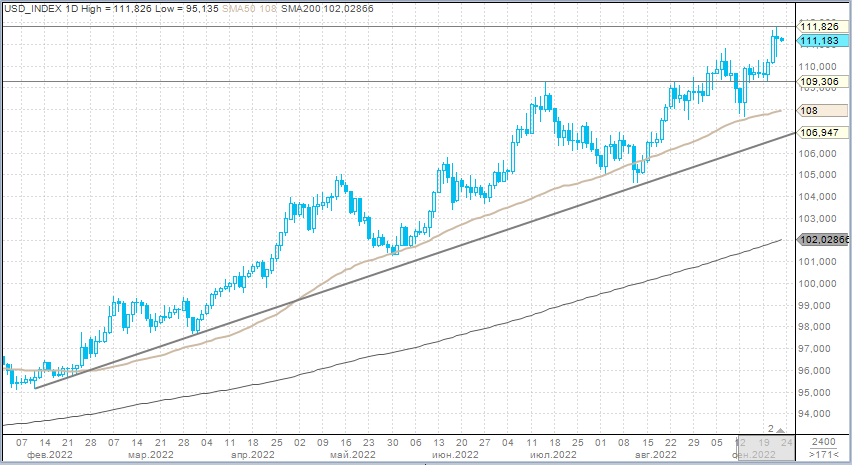

Индекс доллара в четверг достиг нового максимума с июня 2002 года на уровне 111,64 п. Довольно занимательный расклад получился в Большой десятке. Иена подорожала к доллару на 1,2% и стала лидером роста в группе G10. Ее коллега по статусу защитных активов — швейцарский франк (доллар также относится к этой группе) подешевел против валюты США на 1,2% и стал аутсайдером среди основных валют. Далее, австралийский доллар — представитель товарно сырьевого блока, подорожал к доллару на 0,23%. При этом норвежская крона и канадский доллар, которые также относятся к товарно-сырьевому блоку, подешевели против USD на 0,5% и 0,2% соответственно. Евро по итогам четверга практически не изменился к доллару.

В попытках распутать этот клубок, на первый взгляд, противоречий, начнем с наиболее понятного.

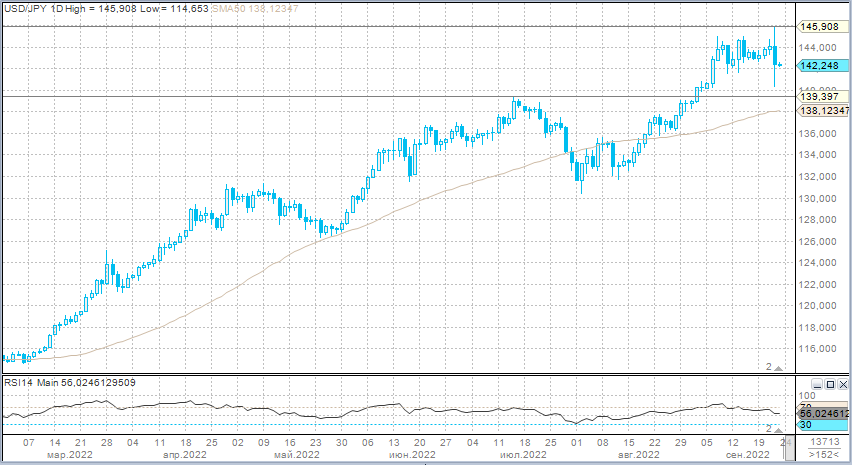

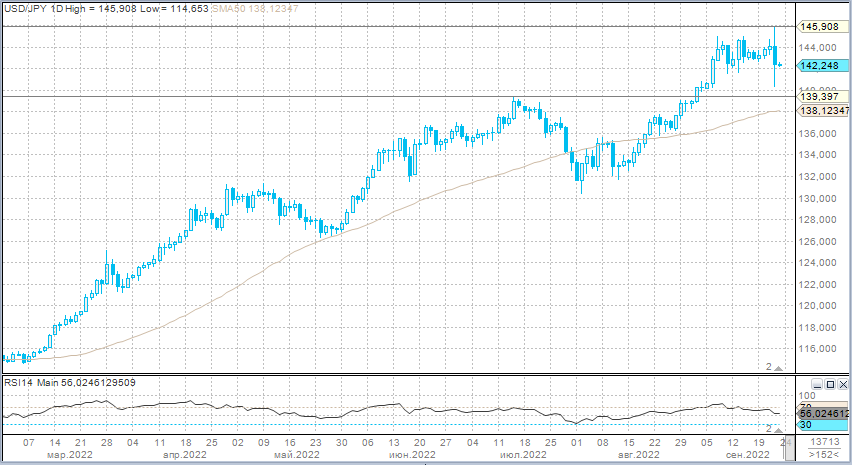

Иена подорожала, поскольку Минфин Японии провел первую с 1998 года интервенцию в поддержку национальной валюты. Собственно, японские власти собственноручно создали все условия для обвала иены, которая обесценилась с начала года на 20%. Японский Центробанк в четверг сохранил краткосрочную процентную ставку по депозитам коммерческих банков в ЦБ на уровне минус 0,1% годовых, целевую доходность десятилетних гособлигаций — около нуля (лимит роста доходности этих бумаг 0,25%). Япония остается единственной из крупных экономик, где ставка находится в отрицательной зоне. Не позволяя доходностям своих облигаций расти (напомним, что инфляция в Японии достигла 30-летнего пика на уровне 3% годовых), она формирует ключевые условия для удешевления иены. Однако финансовые власти недовольны темпами снижения японской валюты. Председатель Банка Японии Харухико Курода заявил в ходе пресс-конференции по итогам завершившегося в четверг заседания, что ЦБ не планирует ужесточать политику и готов к ее дальнейшему смягчению, если это потребуется. Получив столь голубиный сигнал, рынок утром в четверг усилил продажи иены, которая подешевела до 145,91 за доллар, обновив минимум с 1998 года. Затем последовала интервенция, которая отбросила курс до 140,25 иен за доллар, а к закрытию доллар восстановил часть потерь и вырос до 142,40. Интервенции не смогут сломать тренд ослабления иены, однако они, вероятно, снизят активность спекулянтов в открытии коротких позиций по иене, поскольку те теперь точно знают, что в любой момент могут быть наказаны. Именно этого и добивался, на наш взгляд, японский регулятор.

Перед тем как продолжить распутывать клубок напомним, что ключевой темой этой недели был «парад центробанков» во главе с ФРС США. Давайте теперь оценим, как изменились ставки в целом ряде стран:

ЦБ Швеции во вторник повысил ставку на 100 б.п. до 1,75% (ожидали +75 б.п.)

ФРС США в среду повысила ставку на 75 б.п. до 3–3,25% (в рамках ожиданий)

ЦБ Бразилии в четверг сохранил ставку на уровне 13,75% (в рамках ожиданий)

Банк Японии в четверг сохранил ставку на уровне -0,1% (в рамках ожиданий)

ЦБ Филиппин в четверг повысил ставку на 50 б.п. до 4,25% (в рамках ожиданий)

ЦБ Индонезии в четверг повысил ставку на 50 б.п до 5,25% (ожидали +25 б.п.)

Национальный банк Швейцарии повысил ставку на 75 б.п. до 0,5% (рассчитывали на +100 б.п.)

ЦБ Норвегии в четверг повысил ставку на 50 б.п. до 2,25% (в рамках ожиданий)

Банк Англии в четверг повысил ставку на 50 б.п. до 2,25% (в рамках ожиданий)

ЦБ Турции в четверг снизил ставку на 100 б.п. до 12% (ожидали без изменений 13%)

ЦБ Египта в четверг сохранил ставку без изменений 1,25% (ожидали +50 б.п.)

Оценивая текущие значения ставок, становится очевидно, насколько коллеги ФРС отстают от нее в цикле ужесточения денежно-кредитной политики. Даже те ЦБ, которые повышают ставки, делают это слишком степенно. В частности, разочарование рынка величиной шага ЦБ Швейцарии и привели к тому, что франк оказался в четверг в аутсайдерах. Не думаем, что для быков по франку это повод расстраиваться. Перед решением ЦБ Швейцарии франк достиг нового 7-летнего максимума к евро, а затем ушел в коррекцию. Это повод войти в длинные позиции на более лучших уровнях, поскольку единая валюта, весьма вероятно, будет продолжать слабеть против швейцарского конкурента.

Австралийский доллар упал против доллара США в четверг до минимума с весны 2020 года, но отскочил в рамках фиксации прибыли по длинным позициям в американской валюте. Резервый банк Австралии свое решение по ставке озвучит только 4 октября. Ожидается повышение на 50 б.п. до 2,85%. До этого события еще далеко, а австралийская валюта выглядела краткосрочной перепроданной.

Норвежская крона и канадский доллар испытывают давление на фоне разговоров о том, что сила доллара приведет к снижению цен на нефть, которые на мировом рынке торгуются в USD.

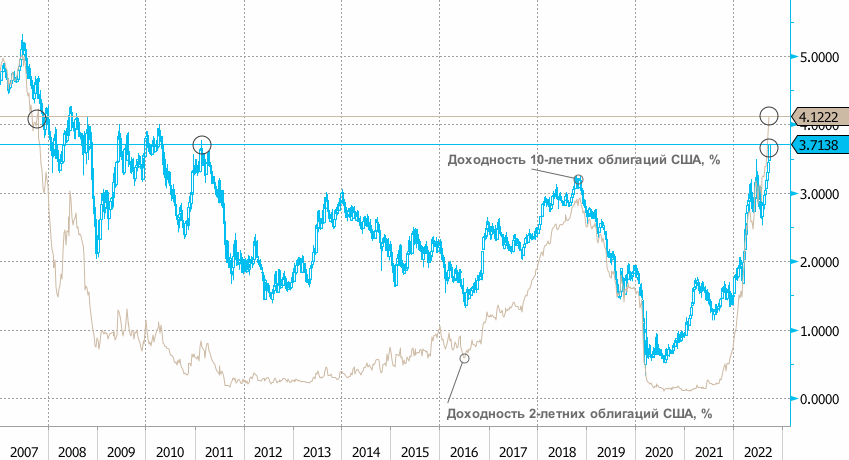

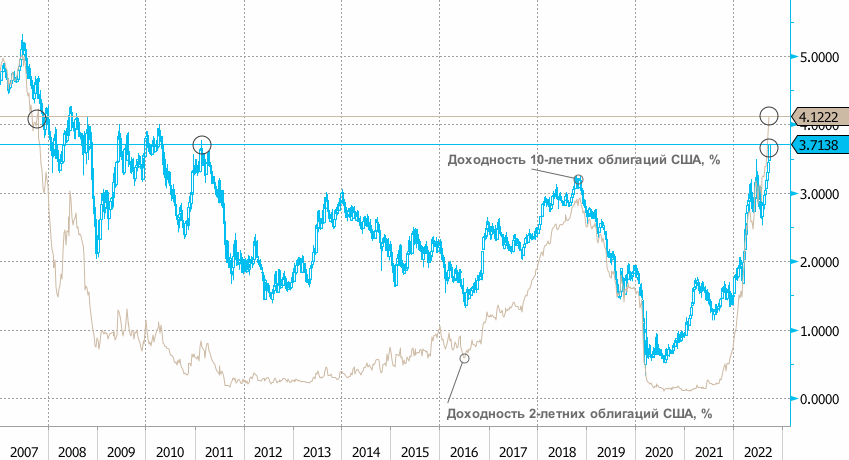

Доходности 2-летних нот США в четверг вырастали до 4,159% — в очередной раз переписав 15 летний максимум. Доходности 10-летних облигаций достигли 3,714%, что является новым пиком с 2011 года. Интервенция Японии в поддержку иены подразумевает, что японские власти могут повторить такие шаги и будут нуждаться в долларовой ликвидности. Для этого они могут продать имеющиеся у них казначейские облигации (в основном это диапазон 5–10 лет). Такие опасения дополнительно подогревают сейчас рот доходностей трежерис. Если с учетом итогов заседания ФРС пиковое значение ставки смещается теперь в диапазон 4,5%-5%, то доходность десятилеток должна подняться примерно до 3,75–4%. При этом вся кривая должна сдвинуться вверх, а инверсия на участке 2–10 лет будет оставаться ключевой темой разговоров о рецессии в США. Также отметим, что в четверг в какой-то момент спред доходности на участке 5–30 лет опускался до -34 б.п., что являлось самой глубокой инверсией за 22 года.

Исходя из наблюдаемой картины, пока мы не видим оснований сомневаться в укреплении доллара. Наша цель на уровне 112 пунктов по индексу доллара почти достигнута. По-прежнему не будем удивлены, если увидим DXY на уровне 113 пунктов.

Российский рубль

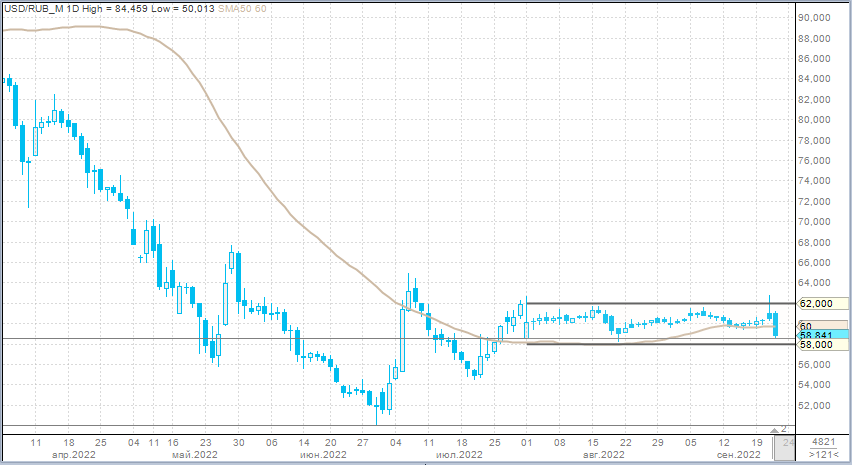

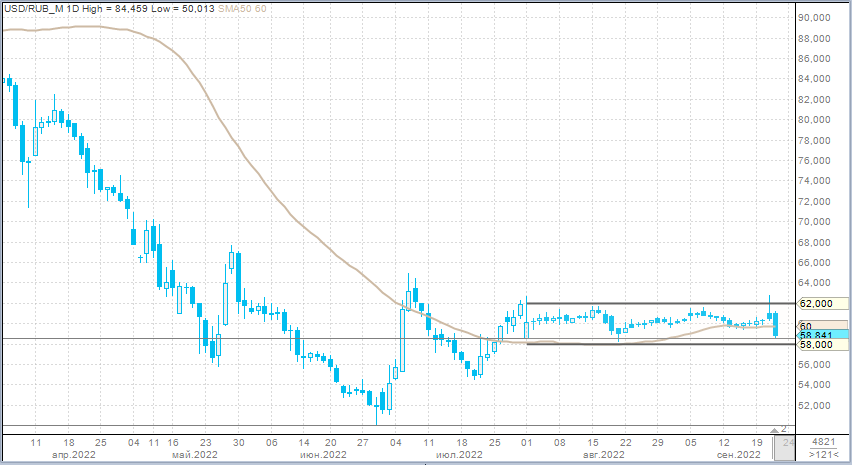

Рубль по итогам дня укрепился против доллара, евро и китайского юаня. Рубль к доллару достигал своих лучших уровней за месяц (58,64). Евро рубль укрепился до 2-месячного пика (57,53). Двухмесячный максимум рубля к юаню сформирован на уровне 8,276.

В четверг:

Торговый объем в паре доллар/рубль составил 123,7 млрд рублей по сравнению с 114,4 млрд рублей в предыдущий торговый день. Максимум с 12 августа.

Торговый объем в паре евро/рубль составил 70,7 млрд рублей против 48,4 млрд рублей в предыдущий день. Максимум с 5 сентября

Торговый объем в паре юань/рубль составил 86,6 млрд рублей против 90,7 млрд рублей в предыдущий день. В среду паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

Давление продаж валюты со стороны экспортеров стало одним из ключевых факторов укрепления рубля в разгар сентябрьского налогового периода. Глава Набсовета Мосбиржи Сергей Швецов заявил в рамках XIX Международного банковского форума о возможности отказа от торговли долларом и перепродаже права торговать им. «Гипотетически я не исключаю, если торговые отношения с Россией будут не долларовые, я не исключаю, что он будет не интересен ни регулятору, ни бирже и бизнес может быть продан», — сообщил он. Конечно, вряд ли подобное событие случится в обозримом будущем, но подобного рода комментарии могли стимулировать желание уходить из валют недружественных государств, укрепляя рубль.

Ранее мы отмечали, что, по сути, есть две причины, которые сейчас могут заметно ослабить рубль. Это новое бюджетное правило и рецессия в мировой экономике, которая приведет к резкому сокращению спроса на основные статьи российского экспорта. Меж тем нефть Brent держится выше $90/барр., газ в Европе остается запредельно дорогим, а новое бюджетное правило, если исходить из сделанных накануне комментариев президента России, не появится до 2024 года.

Подготовленный проект бюджета РФ на 2023–2025 годы предполагает сокращение дефицита в ближайшие три года, что также могло фоном позитивно повлиять на рубль. Если бы бюджет отразил существенный рост расходов и проинфляционные перспективы, рубль мог бы оказаться под давлением. Тем не менее Федеральный бюджет на 2023 год сверстан с дефицитом 2,9 трлн руб., или 2% ВВП, на 2024 год — с дефицитом 1,4% ВВП, на 2025-й — 0,7% ВВП.

Факторами давления на рубль остается укрепление доллара на внешнем рынке и плавное восстановление объемов импорта, которое осенью набирает обороты по сравнению с летом. В целом рубль к доллару по-прежнему остается в диапазоне 58–92, который держится с начала августа. Мы краткосрочно можем увидеть попытку пробить нижнюю границу этого коридора. Однако после завершения налогового периода уровни ниже 60 рублей за доллар не будут выглядеть устойчивыми. Ожидаем, что после снижения активности российских экспортеров USDRUB вернется выше указанной отметки.

Курс доллара по проекту бюджета в 2022 г. ожидается на уровне 68,1 руб., в 2023 г. — 68,3 руб., в 2024 г. — 70,9 руб., в 2025 г. — 72,2 руб. В текущей точке средний курс с начала года порядка 70,7. Отталкиваясь от прогноза бюджета, средний курс в 4 квартале 2022 года должен составлять приблизительно 60,85, чтобы выполнить ожидания. Таким образом, в верхних эшелонах предполагают, что далеко от отметки 60 рублей за доллар мы не уйдем в ближайшие месяцы.

Индекс доллара в четверг достиг нового максимума с июня 2002 года на уровне 111,64 п. Довольно занимательный расклад получился в Большой десятке. Иена подорожала к доллару на 1,2% и стала лидером роста в группе G10. Ее коллега по статусу защитных активов — швейцарский франк (доллар также относится к этой группе) подешевел против валюты США на 1,2% и стал аутсайдером среди основных валют. Далее, австралийский доллар — представитель товарно сырьевого блока, подорожал к доллару на 0,23%. При этом норвежская крона и канадский доллар, которые также относятся к товарно-сырьевому блоку, подешевели против USD на 0,5% и 0,2% соответственно. Евро по итогам четверга практически не изменился к доллару.

В попытках распутать этот клубок, на первый взгляд, противоречий, начнем с наиболее понятного.

Иена подорожала, поскольку Минфин Японии провел первую с 1998 года интервенцию в поддержку национальной валюты. Собственно, японские власти собственноручно создали все условия для обвала иены, которая обесценилась с начала года на 20%. Японский Центробанк в четверг сохранил краткосрочную процентную ставку по депозитам коммерческих банков в ЦБ на уровне минус 0,1% годовых, целевую доходность десятилетних гособлигаций — около нуля (лимит роста доходности этих бумаг 0,25%). Япония остается единственной из крупных экономик, где ставка находится в отрицательной зоне. Не позволяя доходностям своих облигаций расти (напомним, что инфляция в Японии достигла 30-летнего пика на уровне 3% годовых), она формирует ключевые условия для удешевления иены. Однако финансовые власти недовольны темпами снижения японской валюты. Председатель Банка Японии Харухико Курода заявил в ходе пресс-конференции по итогам завершившегося в четверг заседания, что ЦБ не планирует ужесточать политику и готов к ее дальнейшему смягчению, если это потребуется. Получив столь голубиный сигнал, рынок утром в четверг усилил продажи иены, которая подешевела до 145,91 за доллар, обновив минимум с 1998 года. Затем последовала интервенция, которая отбросила курс до 140,25 иен за доллар, а к закрытию доллар восстановил часть потерь и вырос до 142,40. Интервенции не смогут сломать тренд ослабления иены, однако они, вероятно, снизят активность спекулянтов в открытии коротких позиций по иене, поскольку те теперь точно знают, что в любой момент могут быть наказаны. Именно этого и добивался, на наш взгляд, японский регулятор.

Перед тем как продолжить распутывать клубок напомним, что ключевой темой этой недели был «парад центробанков» во главе с ФРС США. Давайте теперь оценим, как изменились ставки в целом ряде стран:

ЦБ Швеции во вторник повысил ставку на 100 б.п. до 1,75% (ожидали +75 б.п.)

ФРС США в среду повысила ставку на 75 б.п. до 3–3,25% (в рамках ожиданий)

ЦБ Бразилии в четверг сохранил ставку на уровне 13,75% (в рамках ожиданий)

Банк Японии в четверг сохранил ставку на уровне -0,1% (в рамках ожиданий)

ЦБ Филиппин в четверг повысил ставку на 50 б.п. до 4,25% (в рамках ожиданий)

ЦБ Индонезии в четверг повысил ставку на 50 б.п до 5,25% (ожидали +25 б.п.)

Национальный банк Швейцарии повысил ставку на 75 б.п. до 0,5% (рассчитывали на +100 б.п.)

ЦБ Норвегии в четверг повысил ставку на 50 б.п. до 2,25% (в рамках ожиданий)

Банк Англии в четверг повысил ставку на 50 б.п. до 2,25% (в рамках ожиданий)

ЦБ Турции в четверг снизил ставку на 100 б.п. до 12% (ожидали без изменений 13%)

ЦБ Египта в четверг сохранил ставку без изменений 1,25% (ожидали +50 б.п.)

Оценивая текущие значения ставок, становится очевидно, насколько коллеги ФРС отстают от нее в цикле ужесточения денежно-кредитной политики. Даже те ЦБ, которые повышают ставки, делают это слишком степенно. В частности, разочарование рынка величиной шага ЦБ Швейцарии и привели к тому, что франк оказался в четверг в аутсайдерах. Не думаем, что для быков по франку это повод расстраиваться. Перед решением ЦБ Швейцарии франк достиг нового 7-летнего максимума к евро, а затем ушел в коррекцию. Это повод войти в длинные позиции на более лучших уровнях, поскольку единая валюта, весьма вероятно, будет продолжать слабеть против швейцарского конкурента.

Австралийский доллар упал против доллара США в четверг до минимума с весны 2020 года, но отскочил в рамках фиксации прибыли по длинным позициям в американской валюте. Резервый банк Австралии свое решение по ставке озвучит только 4 октября. Ожидается повышение на 50 б.п. до 2,85%. До этого события еще далеко, а австралийская валюта выглядела краткосрочной перепроданной.

Норвежская крона и канадский доллар испытывают давление на фоне разговоров о том, что сила доллара приведет к снижению цен на нефть, которые на мировом рынке торгуются в USD.

Доходности 2-летних нот США в четверг вырастали до 4,159% — в очередной раз переписав 15 летний максимум. Доходности 10-летних облигаций достигли 3,714%, что является новым пиком с 2011 года. Интервенция Японии в поддержку иены подразумевает, что японские власти могут повторить такие шаги и будут нуждаться в долларовой ликвидности. Для этого они могут продать имеющиеся у них казначейские облигации (в основном это диапазон 5–10 лет). Такие опасения дополнительно подогревают сейчас рот доходностей трежерис. Если с учетом итогов заседания ФРС пиковое значение ставки смещается теперь в диапазон 4,5%-5%, то доходность десятилеток должна подняться примерно до 3,75–4%. При этом вся кривая должна сдвинуться вверх, а инверсия на участке 2–10 лет будет оставаться ключевой темой разговоров о рецессии в США. Также отметим, что в четверг в какой-то момент спред доходности на участке 5–30 лет опускался до -34 б.п., что являлось самой глубокой инверсией за 22 года.

Исходя из наблюдаемой картины, пока мы не видим оснований сомневаться в укреплении доллара. Наша цель на уровне 112 пунктов по индексу доллара почти достигнута. По-прежнему не будем удивлены, если увидим DXY на уровне 113 пунктов.

Российский рубль

Рубль по итогам дня укрепился против доллара, евро и китайского юаня. Рубль к доллару достигал своих лучших уровней за месяц (58,64). Евро рубль укрепился до 2-месячного пика (57,53). Двухмесячный максимум рубля к юаню сформирован на уровне 8,276.

В четверг:

Торговый объем в паре доллар/рубль составил 123,7 млрд рублей по сравнению с 114,4 млрд рублей в предыдущий торговый день. Максимум с 12 августа.

Торговый объем в паре евро/рубль составил 70,7 млрд рублей против 48,4 млрд рублей в предыдущий день. Максимум с 5 сентября

Торговый объем в паре юань/рубль составил 86,6 млрд рублей против 90,7 млрд рублей в предыдущий день. В среду паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

Давление продаж валюты со стороны экспортеров стало одним из ключевых факторов укрепления рубля в разгар сентябрьского налогового периода. Глава Набсовета Мосбиржи Сергей Швецов заявил в рамках XIX Международного банковского форума о возможности отказа от торговли долларом и перепродаже права торговать им. «Гипотетически я не исключаю, если торговые отношения с Россией будут не долларовые, я не исключаю, что он будет не интересен ни регулятору, ни бирже и бизнес может быть продан», — сообщил он. Конечно, вряд ли подобное событие случится в обозримом будущем, но подобного рода комментарии могли стимулировать желание уходить из валют недружественных государств, укрепляя рубль.

Ранее мы отмечали, что, по сути, есть две причины, которые сейчас могут заметно ослабить рубль. Это новое бюджетное правило и рецессия в мировой экономике, которая приведет к резкому сокращению спроса на основные статьи российского экспорта. Меж тем нефть Brent держится выше $90/барр., газ в Европе остается запредельно дорогим, а новое бюджетное правило, если исходить из сделанных накануне комментариев президента России, не появится до 2024 года.

Подготовленный проект бюджета РФ на 2023–2025 годы предполагает сокращение дефицита в ближайшие три года, что также могло фоном позитивно повлиять на рубль. Если бы бюджет отразил существенный рост расходов и проинфляционные перспективы, рубль мог бы оказаться под давлением. Тем не менее Федеральный бюджет на 2023 год сверстан с дефицитом 2,9 трлн руб., или 2% ВВП, на 2024 год — с дефицитом 1,4% ВВП, на 2025-й — 0,7% ВВП.

Факторами давления на рубль остается укрепление доллара на внешнем рынке и плавное восстановление объемов импорта, которое осенью набирает обороты по сравнению с летом. В целом рубль к доллару по-прежнему остается в диапазоне 58–92, который держится с начала августа. Мы краткосрочно можем увидеть попытку пробить нижнюю границу этого коридора. Однако после завершения налогового периода уровни ниже 60 рублей за доллар не будут выглядеть устойчивыми. Ожидаем, что после снижения активности российских экспортеров USDRUB вернется выше указанной отметки.

Курс доллара по проекту бюджета в 2022 г. ожидается на уровне 68,1 руб., в 2023 г. — 68,3 руб., в 2024 г. — 70,9 руб., в 2025 г. — 72,2 руб. В текущей точке средний курс с начала года порядка 70,7. Отталкиваясь от прогноза бюджета, средний курс в 4 квартале 2022 года должен составлять приблизительно 60,85, чтобы выполнить ожидания. Таким образом, в верхних эшелонах предполагают, что далеко от отметки 60 рублей за доллар мы не уйдем в ближайшие месяцы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба