23 сентября 2022 Открытие Шульгин Михаил

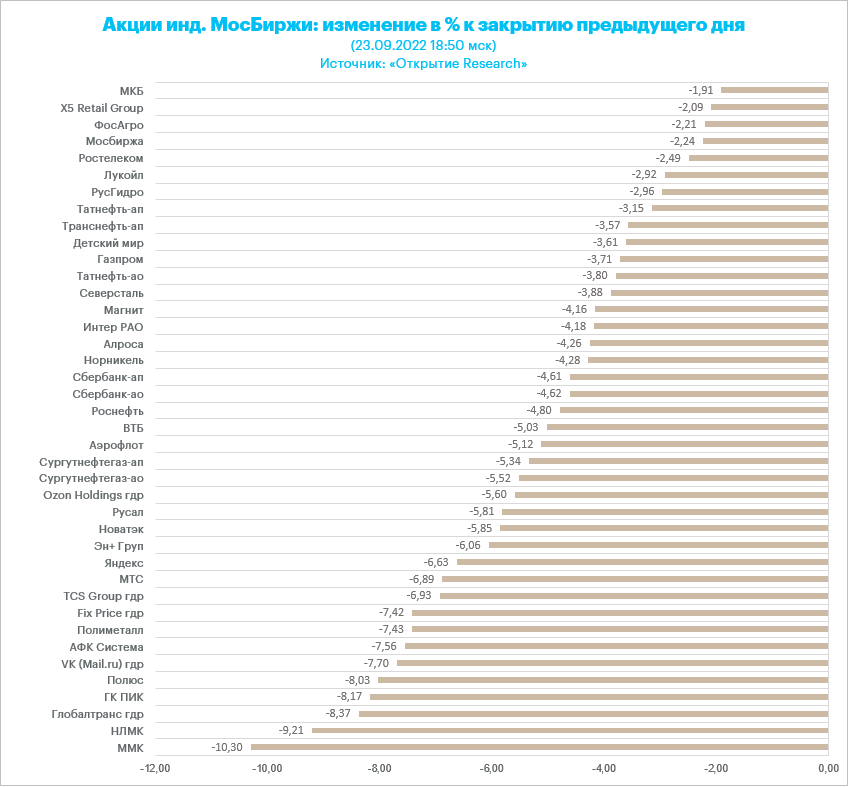

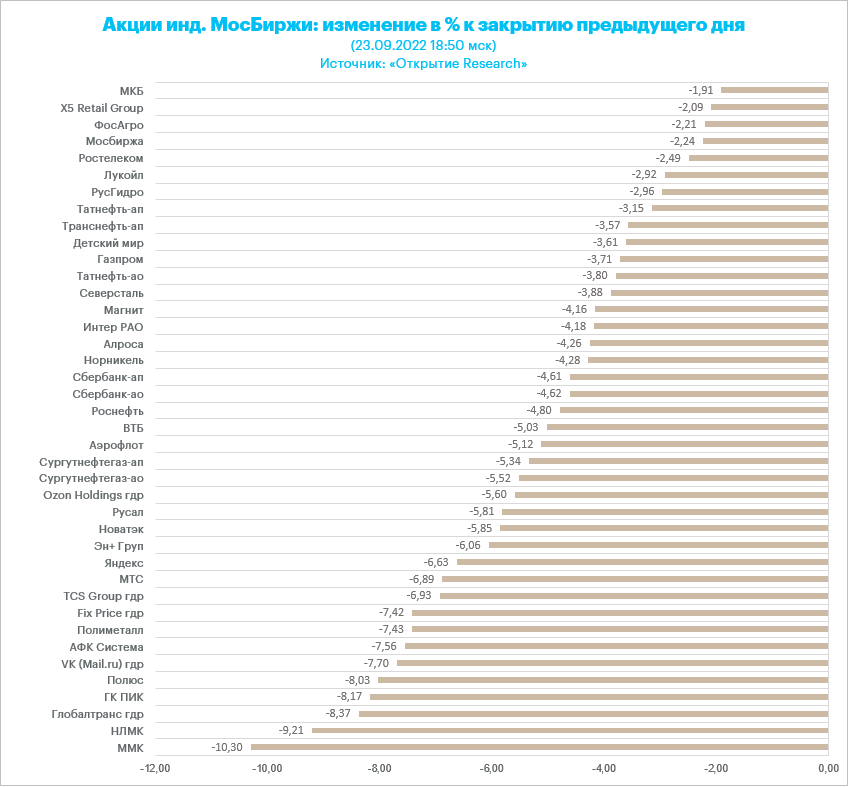

Российские акции сильно подешевели на торгах в пятницу, 23 сентября. После коррекции в четверг российский фондовый рынок вновь оказался под давлением в пятницу. Это может быть обусловлено ожиданиями объявления новых рестрикций против России по итогам референдумов в ДНР, ЛНР, а также в Херсонской и Запорожской области. Внешний фон не способствовал позитивным настроениям. Акции в Европе и США, а также нефть и металлы подешевели в пятницу. Обвал на рынках облигаций продолжался. Доходности росли глобально. Из общей картины выбивалась разве что Канада. Рубль в пятницу укрепился к доллару на 2%, к евро на 2,7%, что также оказало давление на российские акции.

За неделю индекс МосБиржи упал на 14,2% - худшая неделя с февраля, когда стало известно о начале спецоперации. Индекс РТС упал на 10,5% - худшая неделя с апреля. Рубль за неделю укрепился к доллару на 4,3%, к евро на 6,2%.

На 19:00 мск:

Индекс МосБиржи — 2 089,87 п. (-4,61%), с нач. года -44,8%

Индекс РТС — 1 141,81 п. (-2,79%), с нач. года -28,4%

Дивидендная доходность индекса МосБиржи составляет 6,2 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Правительство РФ приняло решение перенести индексацию тарифов на газ, передачу электроэнергии, водо- и теплоснабжение с 1 июля 2023 года на 1 декабря 2022 года, сообщила пресс-служба Минэкономразвития.

Московская биржа прорабатывает вопрос доступа к биржевым торгам недружественных нерезидентов, но это не проект этого года, их допуск в текущих условиях разрушил бы рынок, сказал журналистам в кулуарах XIX Международного банковского форума глава наблюдательного совета биржи Сергей Швецов.

Корпоративные истории

Акционеры «ФосАгро» одобрили выплату дивидендов из расчета 780 рублей на акцию. Выплата включает финальные дивиденды за 2021 год и промежуточные за I полугодие 2022 года. Дивдоходность превышает 10%. Чтобы рассчитывать на дивиденды, акции компании нужно купить до 29 сентября. Новость оказала поддержку акциям компании в пятницу, но тем не менее они подешевели на 3,4% до 7120 руб.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 4,4%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Собрание акционеров «Самолета» состоится 29 сентября (дивиденд 41 руб., доходность 1,6%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 10 октября. По остальным дивидендным историям см.

«Трансконтейнер» (TRCN) в январе—июне 2022 года по сравнению с тем же периодом 2021 года нарастил долю на рынке контейнерных железнодорожных перевозок в РФ с 40,9% до 41,4%. Объем контейнерных перевозок «под контролем» «Трансконтейнера» увеличился до 1,319 млн TEU, что на 2,9% выше результата I полугодия 2021 года. Перевалка контейнеров на терминалах компании осталась на уровне прошлого года и составила 787 тыс. TEU.

Итоги российского рынка

Из всех акций Московской биржи только 8 завершили день в плюсе: «Томская распределительная компания» (TORS), «Уральская кузница» (URKZ), «ТНС энерго Нижний Новгород» (NNSBP), «ТНС энерго Марий Эл» (преф MISBP), «ГАЗ» (GAZA), «Селигдар»(SELG), «Южно-Уральский никелевый комбинат» (UNKL), «Корпорация ВСМПО-АВИСМА» (VSMO).

Мы среди лидеров роста видим энергетиков второго и третьего эшелона, что может быть обусловлено новостью об индексации тарифов не с 1 июля следующего года, а с 1 декабря текущего года. Также в лидерах акции компаний, которые могут выиграть от увеличения объемов военных заказов. Золотодобытчик «Селигдар» подорожал в преддверии публикации отчетности на слухах о возможных дивидендах.

Все 10 отраслевых индексов снизились по итогам дня.

Аутсайдером дня стал индекс «Строительных компаний» (-7,75%). Все представители сектора оказались в красной зоне, причем «ПИУ» и «Эталон» потеряли более 8%.

Наименьшее снижение продемонстрировал индекс «Химии и нефтехимии» (-3%). Новости о дивидендах «ФосАгро» (доля в отраслевом индексе 67,9%) поддержали акции компании и снизили темпы падения индекса.

Из 40 акций индекса МосБиржи: 40 подешевели.

16,7 % компаний индекса торгуются выше своей 50-дневной МА, 23,8 % торгуются выше своей 100-дневной МА, 11,9 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 уверенно прорвался ниже минимумов середины июня, опустившись до самого низкого уровня с декабря 2020 года.

По состоянию на 18:50 мск все сектора индекса находились в минусе: наибольшую устойчивость показывали здравоохранение (-0,58%), производство товаров первой необходимости (-1,04%) и промышленность (-1,46%). Главными аутсайдерами выступали энергетика (-5,87%), производство товаров длительного пользования (-2,92%) и финансы (-2,64%).

Рынку акций Европы не помогает даже новая волна снижения евро, который тестирует область 0,97 в паре с долларом. Теперь Stoxx Europe 600 находится на 20% ниже январских рекордных максимумов, и это говорит о том, что на рынке акций Европы начался «официальный» медвежий рынок.

Причина снижения здесь та же, что и везде: быстрое и масштабное повышения ставок ведущими центробанками мира. Однако в Европе к общим проблемам добавляется и локальный энергетический кризис.

Еще одна проблема заключается в том, что инвесторы не любят неопределенности, а неопределенность сегодня высока. Вполне возможно, что рынки акций развитых стран продолжат снижаться до тех пор, пока не станут понятны перспективы относительно глубины и продолжительности рецессии.

Средний прогноз аналитиков, опрошенных агентством Bloomberg, предполагает, что к концу года Stoxx Europe 600 снизится с текущих уровней еще примерно на 5%.

Дивидендная доходность Stoxx Europe 600 составляет 3,7 %. Индекс торгуется с коэффициентом 13,6 к прибыли за прошедший год (P/E) и с коэффициентом 10,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 14,2 % компаний индекса торгуются выше своей 50-дневной МА, 20,7 % торгуются выше своей 100-дневной МА, 19,4 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 922,61 п. (-1,02%), с нач. года -25,1%

Stoxx Europe 600 — 390,40 п. (-2,34%), с нач. года -20,0%

DAX — 12 284,19 п. (-1,97%), с нач. года -22,7%

FTSE 100 — 7 018,60 п. (-1,97%), с нач. года -5,2%

В первой половине торгов пятницы S&P 500 снижался в четвертый раз подряд, приближаясь к области минимумов середины июня. По состоянию на 18:50 мск все 11 секторов индекса находились в минусе: наибольшую устойчивость показывали здравоохранение (-1,25%), недвижимость (-1,30%) и ИТ (-1,64%), Главными аутсайдерами выступали энергетика (-6,58%), производство материалов (-2,85%) и финансы (-2,37%).

Опубликованные сегодня предварительные цифры по индексам деловой активности (PMI) за сентябрь превысили прогнозы и предыдущие значения, однако динамику рынка определяют другие факторы. После заседания ФРС, которое состоялось в эту среду, инвесторы продолжают закладывать в цены ожидания более масштабного повышения ставок, нежели предполагалось ранее. На этом фоне Goldman Sachs понизил прогноз по индексу S&P 500 на конец года до 3 600 п. с 4 300 п.

Форвардный мультипликатор P/E S&P 500 находится всего на 7% ниже среднего значения последних десяти лет, вдобавок к этому индекс отыграл лишь чуть больше 38,2% от роста с минимумов 2020 года до максимумов начала этого года. Поэтому ни с фундаментальной, ни с технической точек зрения рынок акций США дешевым не назовешь.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,1 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 11,3 % компаний индекса торгуются выше своей 50-дневной МА, 20,3 % торгуются выше своей 100-дневной МА, 20,2 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 680,93 п. (-2,05%), с нач. года -22,8%

VIX — 29,39 п. (+2.04 пт), с нач. года +12.17 пт

MSCI World — 2 489,36 п. (-1,08%), с нач. года -23,0%

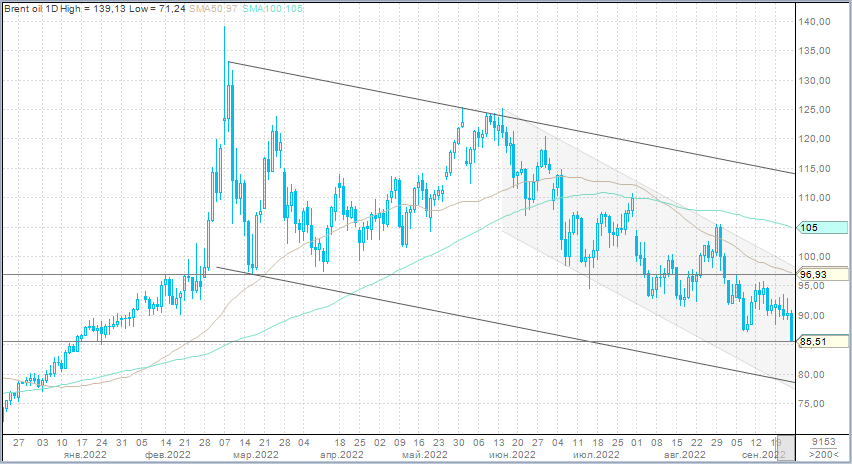

Нефть

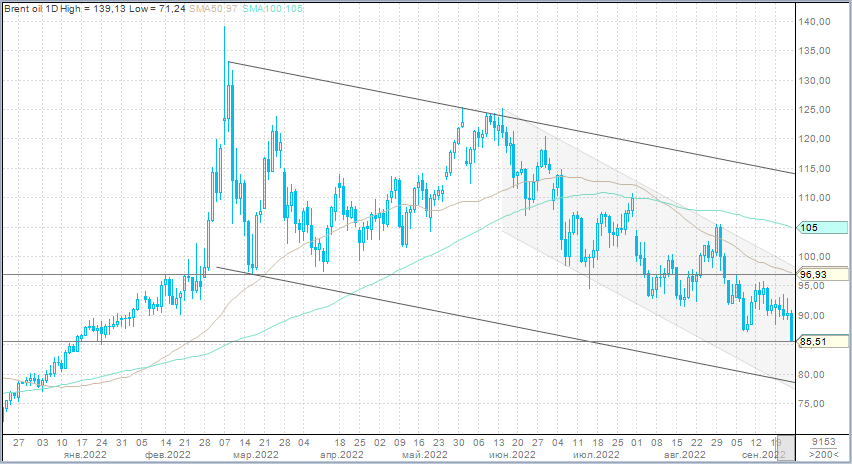

Цены на нефть резко снизились: падение началось утром и продолжалось весь день. Котировки ближайшего фьючерса на Brent опустились до минимальных значений со второй половины января, закрывая в минусе четвертую неделю подряд. Фьючерсы на WTI опустились ниже $80 за баррель впервые с января и могут закрыть снижением первый квартал за последние два с половиной года.

Опасения того, что быстрое ужесточение денежно-кредитной политики спровоцирует жесткое приземление мировой экономики, продолжают давить на рынок. Дополнительным негативным фактором выступает продолжающийся рост доллар по всему спектру валютного рынка.

Министр нефти Нигерии Тимипре Силва сообщил, что в случае дальнейшего снижения цен ОПЕК может оказаться вынужденным сократить добычу. Кроме того, до конца неясно, что произойдет с рынком, когда вступят в силу запрет на импорт российской нефти в ЕС, а также возможный потолок цен на нее.

Ведущие банки Wall Street ждут роста цен на нефть в четвертом квартале: аналитики JPMorgan прогнозируют возвращение котировок Brent выше $100 за баррель, а их коллеги из Goldman Sachs и вовсе ждут взлета до $125 за баррель. В любом случае, квартал обещает быть волатильным.

На 19:15 мск:

Brent, $/бар. — 85,76 (-5,20%), с нач. года +10,3%

WTI, $/бар. — 78,35 (-6,16%), с нач. года +4,2%

Urals, $/бар. — 62,90 (-6,75%), с нач. года -18,1%

Золото, $/тр. унц. — 1 646,63 (-1,47%), с нач. года -10,0%

Серебро, $/тр. унц. — 18,86 (-3,96%), с нач. года -18,2%

Алюминий, $/т — 2 168,00 (+2,59%), с нач. года -22,8%

Медь, $/т — 7 428,50 (+1,15%), с нач. года -23,6%

Никель, $/т — 23 420,00 (-0,03%) с нач. года +12,8%

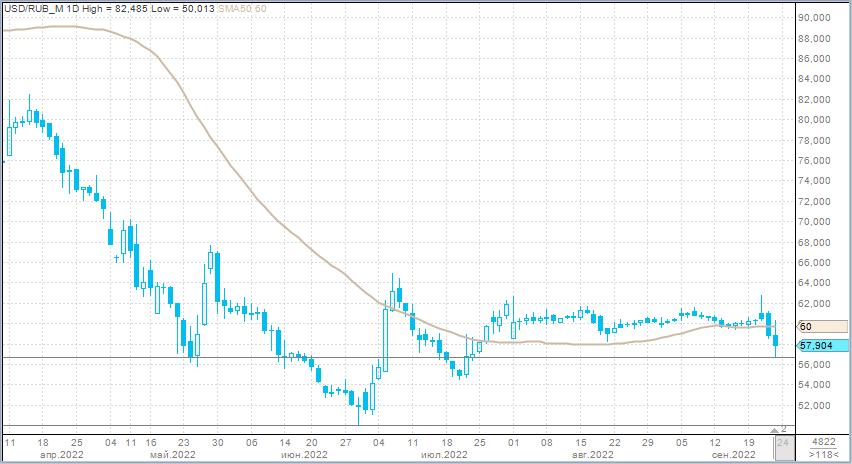

Валютный рынок

Индекс доллара в пятницу поднялся выше 112,5 впервые с мая 2002 года. Евро к доллару подешевел до новых минимумов с октября 2002 года. Фунт обесценился до своих худших значений с 1985 года. Рынок валютных опционов сейчас оценивает вероятность паритета фунта и доллара на уровне 26%. Такого еще не было в истории, по крайней мере, с 1971 года. Китайский юань упал до 7,1278 к доллару впервые с июня 2020 года. Материковый юань был на 1,94% выше справочного курса Народного банка Китая. Напомним, юань не является свободно конвертируемой валютой. ЦБ допускает колебания в пределах 2% от справочного курса. Последний раз настолько сильное отклонение от ориентира мы могли видеть в 2015 года, когда Китай девальвировал юань.

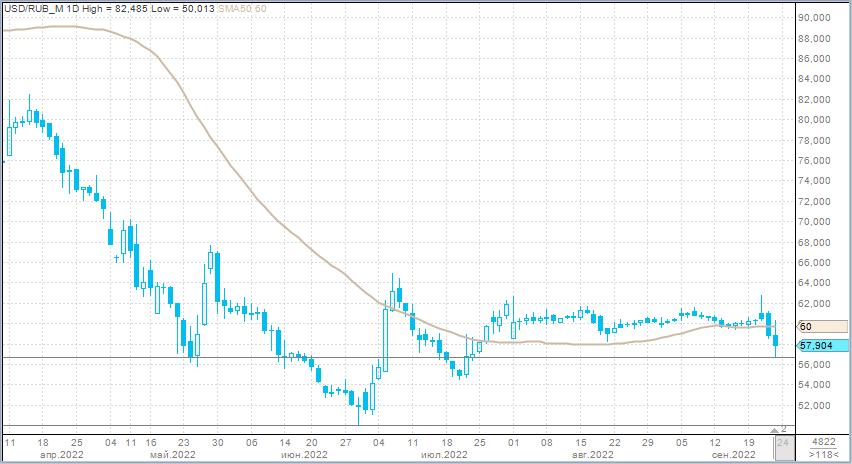

Рубль, несмотря на победоносное ралли доллара на внешнем валютном рынке, по итогам дня укрепился против доллара до 2-месячного максимума, евро и китайский юань подешевели к рублю до минимума с 1 июля. Даже падение цен на нефть Brent до новых январских минимумов не стало фактором давления для российской валюты.

Торговый объем в паре доллар/рубль составил 147,1 млрд рублей по сравнению с 123,7 млрд рублей в предыдущий торговый день. Максимум с 21 июля.

Торговый объем в паре евро/рубль составил 77,9 млрд рублей против 70,7 млрд рублей в предыдущий день. Максимум с 17 августа.

Торговый объем в паре юань/рубль составил 106,8 млрд рублей против 86,6 млрд рублей в предыдущий день. В паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

Давление продаж валюты со стороны экспортеров в преддверии пикового дня платежей в рамках сентябрьского налогового периода (26 сентября, НДС, НДПИ, акцизы) стало одним из ключевых факторов укрепления рубля.

Раньше геополитика оказывала давление на рубль. Теперь же всплеск геополитической напряженности и риск новых санкций формируют беспокойства по поводу функционирования валютной инфраструктуры, что стимулирует дедолларизацию и переток средств в рубль и валюты дружественных стран.

Также укрепление рубля отыгрывает исчезновение премии за риск скорого введения бюджетного правила. Теперь же новое бюджетное правило в условиях вынужденного сохранения высокого уровня расходов отложено на 2025 год, что следует из представленного на этой неделе проекта бюджета РФ на 2023-2025 годы.

Тем не менее со следующей недели активность продаж валюты экспортерами начнет угасать. На фоне подешевевшей нефти и раллирующего на Forex доллара рубль может попытаться вернуться выше ключевой отметки 60,00.

На 19:15 мск:

EUR/USD — 0,9722 (-1,16%), с начала года -14,5%

GBP/USD — 1,0921 (-3,02%), с начала года -19,3%

USD/JPY — 143,18 (+0,55%), с начала года +24,4%

Индекс доллара — 112,635 (+1,15%), с начала года +17,7%

USD/RUB (Мосбиржа) — 57,92 (-1,56%), с начала года -22,9%

EUR/RUB (Мосбиржа) — 56,3 (-2,29%), с начала года -34,1%

За неделю индекс МосБиржи упал на 14,2% - худшая неделя с февраля, когда стало известно о начале спецоперации. Индекс РТС упал на 10,5% - худшая неделя с апреля. Рубль за неделю укрепился к доллару на 4,3%, к евро на 6,2%.

На 19:00 мск:

Индекс МосБиржи — 2 089,87 п. (-4,61%), с нач. года -44,8%

Индекс РТС — 1 141,81 п. (-2,79%), с нач. года -28,4%

Дивидендная доходность индекса МосБиржи составляет 6,2 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Правительство РФ приняло решение перенести индексацию тарифов на газ, передачу электроэнергии, водо- и теплоснабжение с 1 июля 2023 года на 1 декабря 2022 года, сообщила пресс-служба Минэкономразвития.

Московская биржа прорабатывает вопрос доступа к биржевым торгам недружественных нерезидентов, но это не проект этого года, их допуск в текущих условиях разрушил бы рынок, сказал журналистам в кулуарах XIX Международного банковского форума глава наблюдательного совета биржи Сергей Швецов.

Корпоративные истории

Акционеры «ФосАгро» одобрили выплату дивидендов из расчета 780 рублей на акцию. Выплата включает финальные дивиденды за 2021 год и промежуточные за I полугодие 2022 года. Дивдоходность превышает 10%. Чтобы рассчитывать на дивиденды, акции компании нужно купить до 29 сентября. Новость оказала поддержку акциям компании в пятницу, но тем не менее они подешевели на 3,4% до 7120 руб.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 4,4%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Собрание акционеров «Самолета» состоится 29 сентября (дивиденд 41 руб., доходность 1,6%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 10 октября. По остальным дивидендным историям см.

«Трансконтейнер» (TRCN) в январе—июне 2022 года по сравнению с тем же периодом 2021 года нарастил долю на рынке контейнерных железнодорожных перевозок в РФ с 40,9% до 41,4%. Объем контейнерных перевозок «под контролем» «Трансконтейнера» увеличился до 1,319 млн TEU, что на 2,9% выше результата I полугодия 2021 года. Перевалка контейнеров на терминалах компании осталась на уровне прошлого года и составила 787 тыс. TEU.

Итоги российского рынка

Из всех акций Московской биржи только 8 завершили день в плюсе: «Томская распределительная компания» (TORS), «Уральская кузница» (URKZ), «ТНС энерго Нижний Новгород» (NNSBP), «ТНС энерго Марий Эл» (преф MISBP), «ГАЗ» (GAZA), «Селигдар»(SELG), «Южно-Уральский никелевый комбинат» (UNKL), «Корпорация ВСМПО-АВИСМА» (VSMO).

Мы среди лидеров роста видим энергетиков второго и третьего эшелона, что может быть обусловлено новостью об индексации тарифов не с 1 июля следующего года, а с 1 декабря текущего года. Также в лидерах акции компаний, которые могут выиграть от увеличения объемов военных заказов. Золотодобытчик «Селигдар» подорожал в преддверии публикации отчетности на слухах о возможных дивидендах.

Все 10 отраслевых индексов снизились по итогам дня.

Аутсайдером дня стал индекс «Строительных компаний» (-7,75%). Все представители сектора оказались в красной зоне, причем «ПИУ» и «Эталон» потеряли более 8%.

Наименьшее снижение продемонстрировал индекс «Химии и нефтехимии» (-3%). Новости о дивидендах «ФосАгро» (доля в отраслевом индексе 67,9%) поддержали акции компании и снизили темпы падения индекса.

Из 40 акций индекса МосБиржи: 40 подешевели.

16,7 % компаний индекса торгуются выше своей 50-дневной МА, 23,8 % торгуются выше своей 100-дневной МА, 11,9 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 уверенно прорвался ниже минимумов середины июня, опустившись до самого низкого уровня с декабря 2020 года.

По состоянию на 18:50 мск все сектора индекса находились в минусе: наибольшую устойчивость показывали здравоохранение (-0,58%), производство товаров первой необходимости (-1,04%) и промышленность (-1,46%). Главными аутсайдерами выступали энергетика (-5,87%), производство товаров длительного пользования (-2,92%) и финансы (-2,64%).

Рынку акций Европы не помогает даже новая волна снижения евро, который тестирует область 0,97 в паре с долларом. Теперь Stoxx Europe 600 находится на 20% ниже январских рекордных максимумов, и это говорит о том, что на рынке акций Европы начался «официальный» медвежий рынок.

Причина снижения здесь та же, что и везде: быстрое и масштабное повышения ставок ведущими центробанками мира. Однако в Европе к общим проблемам добавляется и локальный энергетический кризис.

Еще одна проблема заключается в том, что инвесторы не любят неопределенности, а неопределенность сегодня высока. Вполне возможно, что рынки акций развитых стран продолжат снижаться до тех пор, пока не станут понятны перспективы относительно глубины и продолжительности рецессии.

Средний прогноз аналитиков, опрошенных агентством Bloomberg, предполагает, что к концу года Stoxx Europe 600 снизится с текущих уровней еще примерно на 5%.

Дивидендная доходность Stoxx Europe 600 составляет 3,7 %. Индекс торгуется с коэффициентом 13,6 к прибыли за прошедший год (P/E) и с коэффициентом 10,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 14,2 % компаний индекса торгуются выше своей 50-дневной МА, 20,7 % торгуются выше своей 100-дневной МА, 19,4 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 922,61 п. (-1,02%), с нач. года -25,1%

Stoxx Europe 600 — 390,40 п. (-2,34%), с нач. года -20,0%

DAX — 12 284,19 п. (-1,97%), с нач. года -22,7%

FTSE 100 — 7 018,60 п. (-1,97%), с нач. года -5,2%

В первой половине торгов пятницы S&P 500 снижался в четвертый раз подряд, приближаясь к области минимумов середины июня. По состоянию на 18:50 мск все 11 секторов индекса находились в минусе: наибольшую устойчивость показывали здравоохранение (-1,25%), недвижимость (-1,30%) и ИТ (-1,64%), Главными аутсайдерами выступали энергетика (-6,58%), производство материалов (-2,85%) и финансы (-2,37%).

Опубликованные сегодня предварительные цифры по индексам деловой активности (PMI) за сентябрь превысили прогнозы и предыдущие значения, однако динамику рынка определяют другие факторы. После заседания ФРС, которое состоялось в эту среду, инвесторы продолжают закладывать в цены ожидания более масштабного повышения ставок, нежели предполагалось ранее. На этом фоне Goldman Sachs понизил прогноз по индексу S&P 500 на конец года до 3 600 п. с 4 300 п.

Форвардный мультипликатор P/E S&P 500 находится всего на 7% ниже среднего значения последних десяти лет, вдобавок к этому индекс отыграл лишь чуть больше 38,2% от роста с минимумов 2020 года до максимумов начала этого года. Поэтому ни с фундаментальной, ни с технической точек зрения рынок акций США дешевым не назовешь.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,1 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 11,3 % компаний индекса торгуются выше своей 50-дневной МА, 20,3 % торгуются выше своей 100-дневной МА, 20,2 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 680,93 п. (-2,05%), с нач. года -22,8%

VIX — 29,39 п. (+2.04 пт), с нач. года +12.17 пт

MSCI World — 2 489,36 п. (-1,08%), с нач. года -23,0%

Нефть

Цены на нефть резко снизились: падение началось утром и продолжалось весь день. Котировки ближайшего фьючерса на Brent опустились до минимальных значений со второй половины января, закрывая в минусе четвертую неделю подряд. Фьючерсы на WTI опустились ниже $80 за баррель впервые с января и могут закрыть снижением первый квартал за последние два с половиной года.

Опасения того, что быстрое ужесточение денежно-кредитной политики спровоцирует жесткое приземление мировой экономики, продолжают давить на рынок. Дополнительным негативным фактором выступает продолжающийся рост доллар по всему спектру валютного рынка.

Министр нефти Нигерии Тимипре Силва сообщил, что в случае дальнейшего снижения цен ОПЕК может оказаться вынужденным сократить добычу. Кроме того, до конца неясно, что произойдет с рынком, когда вступят в силу запрет на импорт российской нефти в ЕС, а также возможный потолок цен на нее.

Ведущие банки Wall Street ждут роста цен на нефть в четвертом квартале: аналитики JPMorgan прогнозируют возвращение котировок Brent выше $100 за баррель, а их коллеги из Goldman Sachs и вовсе ждут взлета до $125 за баррель. В любом случае, квартал обещает быть волатильным.

На 19:15 мск:

Brent, $/бар. — 85,76 (-5,20%), с нач. года +10,3%

WTI, $/бар. — 78,35 (-6,16%), с нач. года +4,2%

Urals, $/бар. — 62,90 (-6,75%), с нач. года -18,1%

Золото, $/тр. унц. — 1 646,63 (-1,47%), с нач. года -10,0%

Серебро, $/тр. унц. — 18,86 (-3,96%), с нач. года -18,2%

Алюминий, $/т — 2 168,00 (+2,59%), с нач. года -22,8%

Медь, $/т — 7 428,50 (+1,15%), с нач. года -23,6%

Никель, $/т — 23 420,00 (-0,03%) с нач. года +12,8%

Валютный рынок

Индекс доллара в пятницу поднялся выше 112,5 впервые с мая 2002 года. Евро к доллару подешевел до новых минимумов с октября 2002 года. Фунт обесценился до своих худших значений с 1985 года. Рынок валютных опционов сейчас оценивает вероятность паритета фунта и доллара на уровне 26%. Такого еще не было в истории, по крайней мере, с 1971 года. Китайский юань упал до 7,1278 к доллару впервые с июня 2020 года. Материковый юань был на 1,94% выше справочного курса Народного банка Китая. Напомним, юань не является свободно конвертируемой валютой. ЦБ допускает колебания в пределах 2% от справочного курса. Последний раз настолько сильное отклонение от ориентира мы могли видеть в 2015 года, когда Китай девальвировал юань.

Рубль, несмотря на победоносное ралли доллара на внешнем валютном рынке, по итогам дня укрепился против доллара до 2-месячного максимума, евро и китайский юань подешевели к рублю до минимума с 1 июля. Даже падение цен на нефть Brent до новых январских минимумов не стало фактором давления для российской валюты.

Торговый объем в паре доллар/рубль составил 147,1 млрд рублей по сравнению с 123,7 млрд рублей в предыдущий торговый день. Максимум с 21 июля.

Торговый объем в паре евро/рубль составил 77,9 млрд рублей против 70,7 млрд рублей в предыдущий день. Максимум с 17 августа.

Торговый объем в паре юань/рубль составил 106,8 млрд рублей против 86,6 млрд рублей в предыдущий день. В паре CNYRUB был сформирован рекордный за всю историю внутридневной торговый объем.

Давление продаж валюты со стороны экспортеров в преддверии пикового дня платежей в рамках сентябрьского налогового периода (26 сентября, НДС, НДПИ, акцизы) стало одним из ключевых факторов укрепления рубля.

Раньше геополитика оказывала давление на рубль. Теперь же всплеск геополитической напряженности и риск новых санкций формируют беспокойства по поводу функционирования валютной инфраструктуры, что стимулирует дедолларизацию и переток средств в рубль и валюты дружественных стран.

Также укрепление рубля отыгрывает исчезновение премии за риск скорого введения бюджетного правила. Теперь же новое бюджетное правило в условиях вынужденного сохранения высокого уровня расходов отложено на 2025 год, что следует из представленного на этой неделе проекта бюджета РФ на 2023-2025 годы.

Тем не менее со следующей недели активность продаж валюты экспортерами начнет угасать. На фоне подешевевшей нефти и раллирующего на Forex доллара рубль может попытаться вернуться выше ключевой отметки 60,00.

На 19:15 мск:

EUR/USD — 0,9722 (-1,16%), с начала года -14,5%

GBP/USD — 1,0921 (-3,02%), с начала года -19,3%

USD/JPY — 143,18 (+0,55%), с начала года +24,4%

Индекс доллара — 112,635 (+1,15%), с начала года +17,7%

USD/RUB (Мосбиржа) — 57,92 (-1,56%), с начала года -22,9%

EUR/RUB (Мосбиржа) — 56,3 (-2,29%), с начала года -34,1%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба