28 сентября 2022 Открытие Шульгин Михаил

Российские акции подорожали по итогам торгов во вторник, 27 сентября. Сессия была волатильной, рублевый индекс уходил то в плюс, то в минус. В итоге индекс МосБиржи не решился протестировать психологический уровень 2000 п., который раньше был поддержкой, а теперь является сопротивлением. Но также не нашлось сил проверить на прочность 1900 пунктов. Диапазон колебаний составил 1904-1975 п.

В итоге день закончился позитивно. Все факторы давления остается прежними. Однако поддержку рынку оказывает его перепроданность (с намеком на то, что негатив уже по большей степени в цене), а также грядущие выплаты дивидендов, в первую очередь крупных компаний. «Темной лошадкой» остается «Лукойл», котировки торгуются на уровнях начала августа и нельзя сказать, что потенциально возможная выплата дивидендов, о которых не объявлено официально, заложена в текущие котировки. Вероятность выплаты дивидендов до конца года считаем высокой. Объявление о таком решении будет драйвером для бумаги.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 5%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Собрание акционеров «Газпрома» состоится 30 сентября (дивиденд 51,03 руб., доходность 25%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Собрание акционеров «Самолета» состоится 29 сентября (дивиденд 41 руб., доходность 1,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 10 октября.

Собрание акционеров «Белуги» состоится 3 октября. Совет директоров рекомендовал 150 руб. на акцию по итогам I полугодия 2022 г. (сейчас дивдоходность 5,9%) Если дивиденды будут утверждены акционерами, то акции нужно купить до 11 октября, чтобы попасть в реестр.

Акционеры «ФосАгро» одобрили дивиденды (780 руб.). Акции нужно купить до 29 сентября, чтобы зайти в дивиденды.

Акционеры «Татнефти» также одобрили 32,71 руб. на обычку и преф. Чтобы зайти в дивиденды, нужно купить бумаги до 7 октября.

На 19:00 мск:

Индекс МосБиржи — 1 953,46 п. (+1,04%), с нач. года -48,4%

Индекс РТС — 1 053,46 п. (+0,96%), с нач. года -34,0%

Дивидендная доходность индекса МосБиржи составляет 6,7 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E) и с коэффициентом 2,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

В ночь на 26 сентября произошла утечка на одной из ниток магистрали «Северный поток 2». Это случилось в датской исключительной экономической зоне юго-восточнее Борнхольма. Также утечки газа зафиксированы из обеих ниток первого «Северного потока» — в исключительной экономической зоне Дании северо-восточнее Борнхольма. Сейсмологи в Швеции и Дании зафиксировали взрывы в районах утечек газа на российских газопроводах «Северный поток» и «Северный поток 2», передают западные СМИ со ссылкой на Шведский национальный центр сейсмологии. Премьер-министр Дании Метте Фредериксен не исключает, что повреждение «Северного потока» могло стать результатом диверсии.

Инициированное «Нафтогазом Украины» новое арбитражное разбирательство в отношении «Газпрома» (MOEX: GAZP) грозит попаданием украинской компании под санкции РФ, что означает автоматический запрет любых отношений с ней, сообщил Интерфакс со ссылкой на комментарии «Газпрома». На практике это может означать остановку транзита газа через Украину. В настоящее время через Украину в сутки прокачивается 42 млн куб. м газа.

Корпоративные истории

Интернет-компания VK (VKCO) объявила о продаже игрового подразделения My.Games за $642 млн. Покупателем выступает управляющий партнер LETA Capital Александр Чачава.

Менеджмент «Газпрома» напомнил о возможных дивидендах и раскрыл ряд полугодовых показателей. Средняя цена экспорта газа «Газпрома» в дальнее зарубежье за 6 месяцев 2022 года более чем в 3,5 раза превысила цену за аналогичный период 2021 года. В результате EBITDA Группы «Газпром» за 6 месяцев 2022 года составила 3,052 трлн руб., что более чем в 2 раза превышает значение первого полугодия 2021 года и является новым историческим рекордом. По его словам, уровень долговой нагрузки «Газпрома» (показатель «Чистый долг / EBITDA») по итогам 6 месяцев 2022 года достиг 0,2х по сравнению с 0,7x на конец 2021 года. На наш взгляд, сильное финансовое положение и высокий объем ликвидности делают вероятность утверждения выплат промежуточных дивидендов (в размере 51,03 руб. на акцию) на ВОСА, запланированное на 30 сентября, очень высокой. Впрочем, в условиях резкого сокращения объемов поставок газа в Европу будущие финансовые потоки «Газпрома» пока представляются крайне неопределенными.

Итоги российского рынка

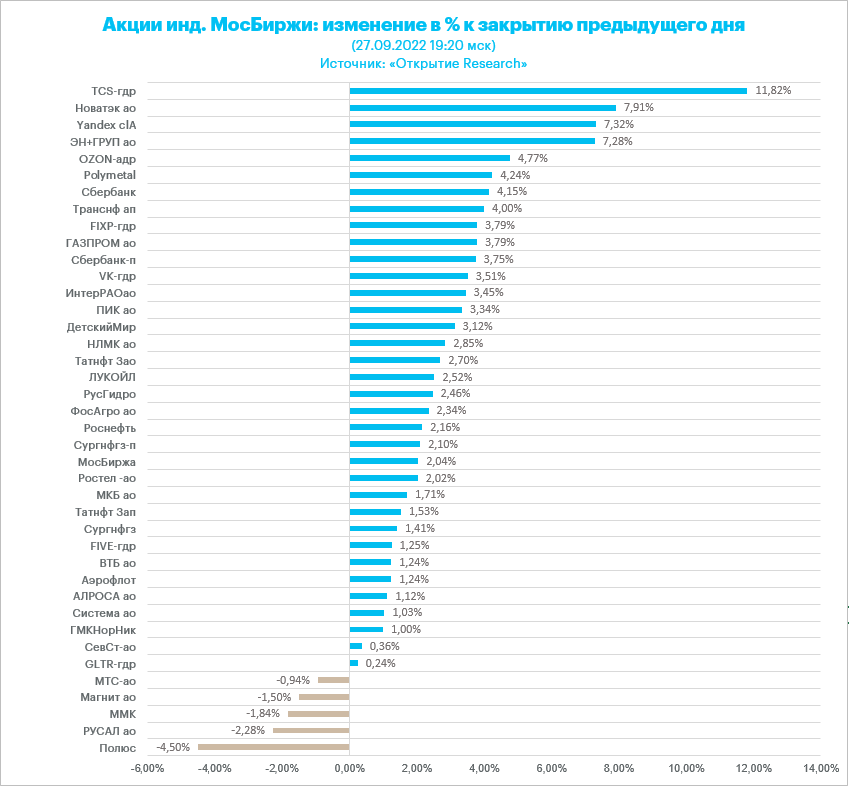

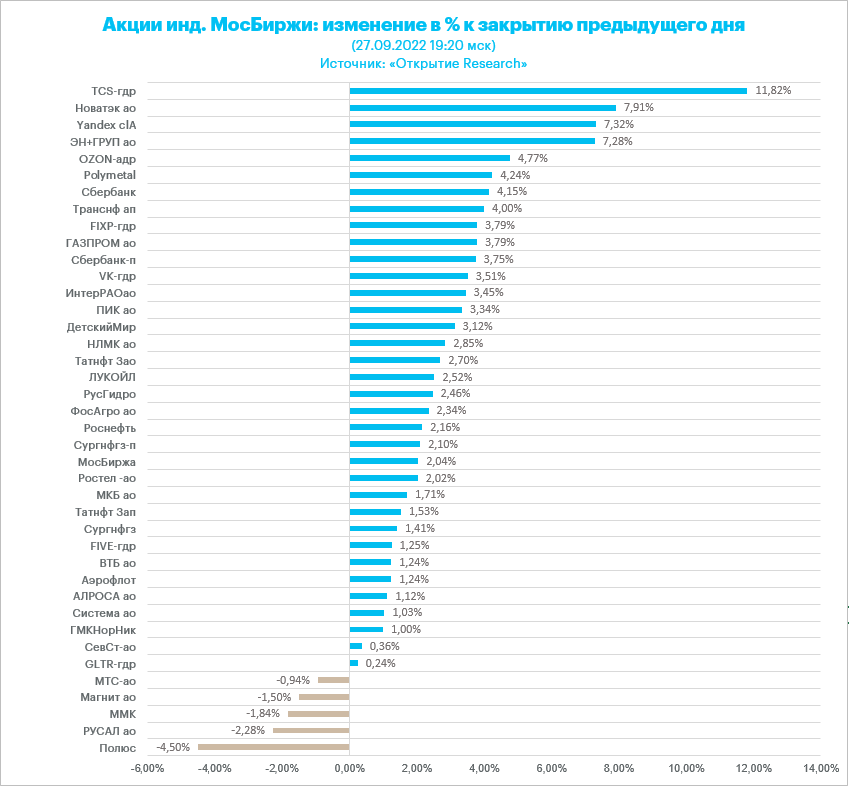

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Лидером дня стал аутсайдер понедельника – индекс «Информационных технологий» (+2,95%). Почти 2% потеряли бумаги CIAN. Остальные представители IT-сектора были в плюсе. В лидерах бумаги VK и «Яндекса», которые накануне сильно подешевели и теперь отрастают. Инвесторы держат в уме обещанное правительством льготное кредитование технологических компаний.

Аутсайдером дня стал индекс «Телекоммуникаций» (-1,6%). Все представители сектора в плюсе, кроме МТС. Однако у бумаг МТС большой вес в отраслевом индексе (71,6%).

Из 40 акций индекса МосБиржи: 35 подорожали и 5 подешевели.

4,8 % компаний индекса торгуются выше своей 50-дневной МА, 4,8 % торгуются выше своей 100-дневной МА, 4,8 % торгуются выше своей 200-дневной МА.

Внешний фон

В конце торговой сессии вторника Stoxx Europe 600 незначительно снижался, консолидируясь в области минимальных значений с декабря 2020 года. По состоянию на 18:35 мск среди основных секторов индекса наилучшую динамику показывали энергетика (+2,46%), ИТ (+0,96%) и производство материалов (+0,84%). Главными аутсайдерами выступали недвижимость (-3,16%), ЖКХ (-2,19%) и финансы (-0,63%).

Форвардный коэффициент «цена/прибыль» Stoxx Europe 600 опустился до минимального значения с 2012 года, однако инвесторы не спешат покупать. Стратеги Goldman Sachs и BlackRock начали придерживаться более медвежьих взглядов на краткосрочные перспективы рынка акций Европы. В частности, стратег GS Шэрон Белл понизила прогноз по Stoxx Europe 600 на конец текущего года, а также сообщила, что в следующем году прибыль европейских компаний может сократиться на 10%.

В первой половине торговой сессии вторника S&P 500 умеренно рос в рамках консолидации внутри торгового диапазона предыдущих двух сессий. По состоянию на 18:35 мск 8 из 11 основных секторов индекса росли: наилучшую динамику показывали энергетика (+1,97%), производство товаров длительного пользования (+0,85%) и производство материалов (+0,72%). Главными аутсайдерами выступали традиционные защитные отрасли: ЖКХ (-1,03%), производство товаров первой необходимости (-0,60%) и недвижимость (-0,34%).

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,5 к прибыли за прошедший год (P/E) и с коэффициентом 10,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 6,9 % компаний индекса торгуются выше своей 50-дневной МА, 13,9 % торгуются выше своей 100-дневной МА, 15,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 888,58 п. (-1,91%), с нач. года -27,9%

Stoxx Europe 600 — 388,24 п. (-0,13%), с нач. года -20,4%

DAX — 12 139,68 п. (-0,72%), с нач. года -23,6%

FTSE 100 — 6 984,59 п. (-0,52%), с нач. года -5,7%

Рынок акций США начал сессию в уверенном плюсе на фоне выступления главы ФРБ Чикаго Чарльза Эванса, который отметил в сегодняшнем эфире CNBC озабоченность быстрыми темпами повышения ставок. Этого оказалось достаточно, чтобы вселить в инвесторов некоторый оптимизм и заставить их осторожно покупать перепроданные акции.

Однако затем очередной ястребиный комментарий – на этот раз от главы ФРБ Сент-Луиса Джеймса Булларда, который сказал, что инфляция является «серьезной проблемой» - спровоцировал некоторую волну продаж. Вчера примерно о том же самом сообщили главы ФРБ Бостона, Кливленда и Атланты, еще раз подтвердив решимость ФРС продолжить борьбу с инфляцией.

S&P 500 может оставаться под давлением примерно до середины октября, когда в США начнется сезон корпоративной отчетности за третий квартал. Результаты американских компаний позволят инвесторам лучше понять текущее состояние их бизнесов и соответствующие перспективы.

Из опубликованных сегодня данных выяснилось, что заказы на товары длительного пользования снизились в августе на 0,2% м/м, оказавшись лучше консенсуса в -0,4% м/м, но хуже предыдущего значения в -0,1% м/м.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 17,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 3,0 % компаний индекса торгуются выше своей 50-дневной МА, 10,9 % торгуются выше своей 100-дневной МА, 12,4 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 653,16 п. (-0,05%), с нач. года -23,4%

VIX — 32,50 п. (+0.24 пт), с нач. года +15.28 пт

MSCI World — 2 408,44 п. (-1,23%), с нач. года -25,5%

Нефть

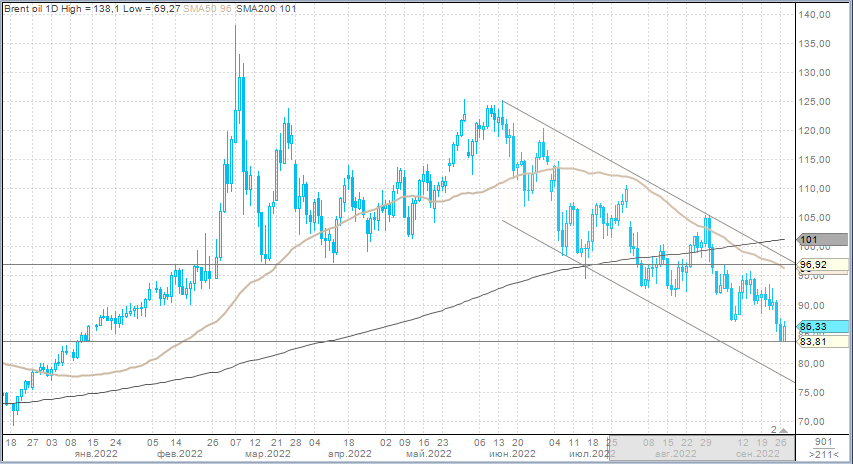

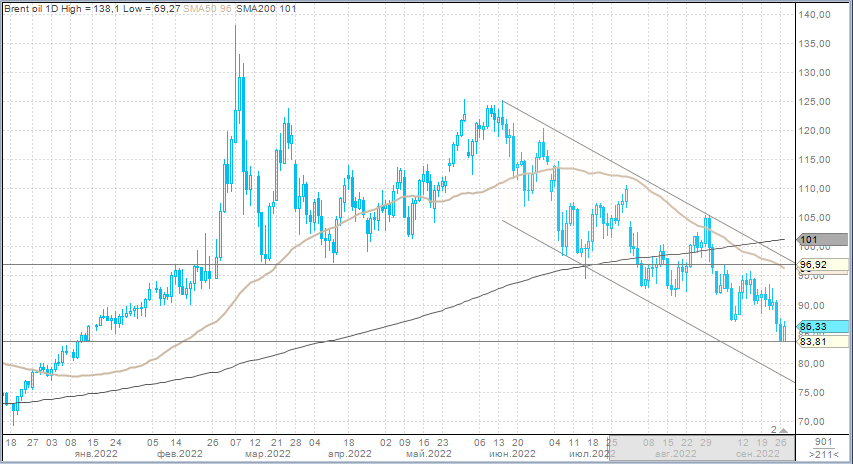

Почти всю сессию вторника цены на нефть восстанавливались после вчерашнего снижения, однако после старта торгов в США инвесторы возобновили продажи, и котировки Brent отыграли большую часть роста.

Нефть Brent может на этой неделе закрыть снижением первый из последних трех кварталов. Быстрое и масштабное ужесточение денежно-кредитной политики ведущими центробанками мира усиливает риски погружения мировой экономики в рецессию.

Аналитики Goldman Sachs полагают, что сильный доллар и ожидания падения спроса на энергоносители продолжат оказывать давление на цены. Однако, по их мнению, недоинвестирование, дефицит производственных мощностей и невысокие запасы создают предпосылки для значительного роста цен на нефть в более долгосрочной перспективе.

Схожее мнение высказал и главный аналитик Trafigura Group Саад Рахим. По его словам, хроническое недоинвестирование и дефицит производственных мощностей приводят к тому, что сырьевые активы все меньше живут циклами, а вместо этого периодически показывают резкий рост цен.

На рынке все чаще раздаются голоса аналитиков, которые полагают, что ОПЕК+ может подумать о сокращении добычи нефти.

На 19:15 мск:

Brent, $/бар. — 85,41 (+1,61%), с нач. года +9,8%

WTI, $/бар. — 77,63 (+1,20%), с нач. года +3,2%

Urals, $/бар. — 62,90 (+2,61%), с нач. года -18,1%

Золото, $/тр. унц. — 1 631,16 (+0,54%), с нач. года -10,8%

Серебро, $/тр. унц. — 18,47 (+0,66%), с нач. года -19,8%

Алюминий, $/т — 2 118,00 (+2,59%), с нач. года -24,6%

Медь, $/т — 7 317,00 (+1,15%), с нач. года -24,7%

Никель, $/т — 21 858,00 (-0,03%) с нач. года +5,3%

Валютный рынок

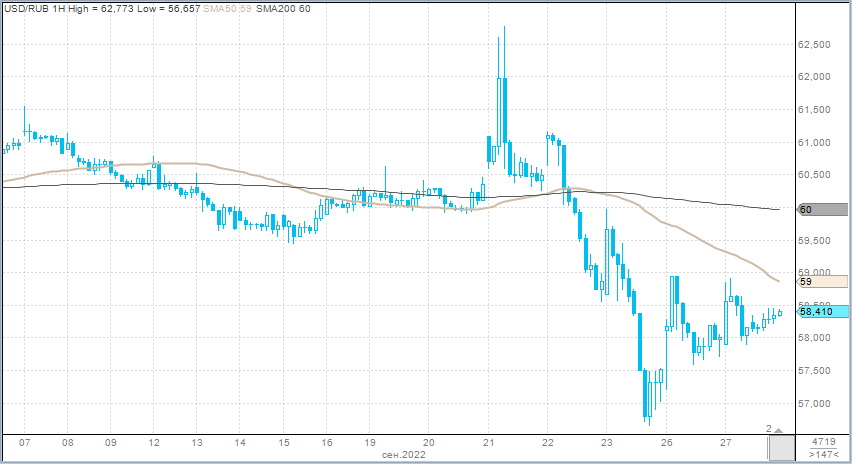

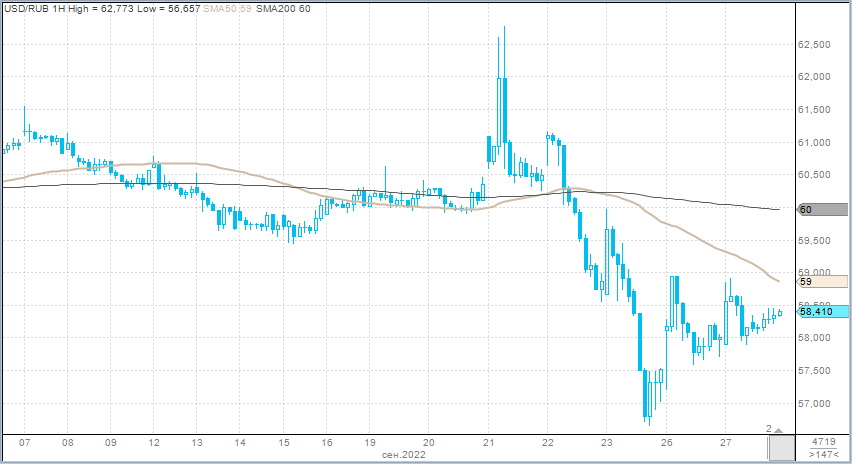

Рубль во вторник незначительно ослаб против доллара и юаня, немного укрепился к евро.

Торговый объем в паре доллар/рубль составил 97 млрд рублей по сравнению с 99,7 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 39 млрд рублей против 38,6 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 76,5 млрд рублей против 86,5 млрд рублей в предыдущий день.

Торговые объемы в парах доллара и юаня с рублем снижаются второй день подряд. Это эффект завершения налогового периода. При этом мы наблюдаем, что в первые торговые часы объемы выше, и в этот период рубль укрепляется, что пока еще отражает повышенную активность экспортеров. Затем во второй половине дня объемы снижаются, и рубль слабеет.

Также рубль обратил внимание на комментарии главы Минфина РФ в отношении бюджетного правила. Антон Силуанов заявил, что в следующем году будет переходный период на переход с 2025 года в полном объёме на бюджетное правило. Объем покупок будет зависеть от ценовой конъюнктуры. Пока нет решения, какие активы будут покупаться, рублевые или валютные. Если это будут валюты, то дружественных стран.

Пока эта информация не является драйвером ослабления рубля. Согласно пояснительной записке к проекту бюджета на 2023-2025 гг., прогнозная цена на нефть в 2023 г. составляет $70,1 за баррель, в 2024 г. - $67,5/баррель, в 2025 г. - $65/баррель. По оценке «Открытие Research», цены на нефть до конца 2022 года и в 2023 году будут 67-69 долларов за баррель (Urals). Соответственно, пока существенного давления на рубль со стороны урезанного применения бюджетного правила в 2023 г. мы не ожидаем.

На 19:15 мск:

EUR/USD — 0,9602 (-0,07%), с начала года -15,5%

GBP/USD — 1,0729 (+0,37%), с начала года -20,7%

USD/JPY — 144,79 (+0,03%), с начала года +25,8%

Индекс доллара — 114,022 (-0,07%), с начала года +19,2%

USD/RUB (Мосбиржа) — 58,4575 (+0,11%), с начала года -22,2%

EUR/RUB (Мосбиржа) — 56,15 (-0,16%), с начала года -34,3%

В итоге день закончился позитивно. Все факторы давления остается прежними. Однако поддержку рынку оказывает его перепроданность (с намеком на то, что негатив уже по большей степени в цене), а также грядущие выплаты дивидендов, в первую очередь крупных компаний. «Темной лошадкой» остается «Лукойл», котировки торгуются на уровнях начала августа и нельзя сказать, что потенциально возможная выплата дивидендов, о которых не объявлено официально, заложена в текущие котировки. Вероятность выплаты дивидендов до конца года считаем высокой. Объявление о таком решении будет драйвером для бумаги.

Собрание акционеров «Новатэка» состоится 28 сентября (дивиденд 45 руб., доходность 5%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 5 октября.

Собрание акционеров «Газпрома» состоится 30 сентября (дивиденд 51,03 руб., доходность 25%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 7 октября.

Собрание акционеров «Самолета» состоится 29 сентября (дивиденд 41 руб., доходность 1,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 10 октября.

Собрание акционеров «Белуги» состоится 3 октября. Совет директоров рекомендовал 150 руб. на акцию по итогам I полугодия 2022 г. (сейчас дивдоходность 5,9%) Если дивиденды будут утверждены акционерами, то акции нужно купить до 11 октября, чтобы попасть в реестр.

Акционеры «ФосАгро» одобрили дивиденды (780 руб.). Акции нужно купить до 29 сентября, чтобы зайти в дивиденды.

Акционеры «Татнефти» также одобрили 32,71 руб. на обычку и преф. Чтобы зайти в дивиденды, нужно купить бумаги до 7 октября.

На 19:00 мск:

Индекс МосБиржи — 1 953,46 п. (+1,04%), с нач. года -48,4%

Индекс РТС — 1 053,46 п. (+0,96%), с нач. года -34,0%

Дивидендная доходность индекса МосБиржи составляет 6,7 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E) и с коэффициентом 2,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

В ночь на 26 сентября произошла утечка на одной из ниток магистрали «Северный поток 2». Это случилось в датской исключительной экономической зоне юго-восточнее Борнхольма. Также утечки газа зафиксированы из обеих ниток первого «Северного потока» — в исключительной экономической зоне Дании северо-восточнее Борнхольма. Сейсмологи в Швеции и Дании зафиксировали взрывы в районах утечек газа на российских газопроводах «Северный поток» и «Северный поток 2», передают западные СМИ со ссылкой на Шведский национальный центр сейсмологии. Премьер-министр Дании Метте Фредериксен не исключает, что повреждение «Северного потока» могло стать результатом диверсии.

Инициированное «Нафтогазом Украины» новое арбитражное разбирательство в отношении «Газпрома» (MOEX: GAZP) грозит попаданием украинской компании под санкции РФ, что означает автоматический запрет любых отношений с ней, сообщил Интерфакс со ссылкой на комментарии «Газпрома». На практике это может означать остановку транзита газа через Украину. В настоящее время через Украину в сутки прокачивается 42 млн куб. м газа.

Корпоративные истории

Интернет-компания VK (VKCO) объявила о продаже игрового подразделения My.Games за $642 млн. Покупателем выступает управляющий партнер LETA Capital Александр Чачава.

Менеджмент «Газпрома» напомнил о возможных дивидендах и раскрыл ряд полугодовых показателей. Средняя цена экспорта газа «Газпрома» в дальнее зарубежье за 6 месяцев 2022 года более чем в 3,5 раза превысила цену за аналогичный период 2021 года. В результате EBITDA Группы «Газпром» за 6 месяцев 2022 года составила 3,052 трлн руб., что более чем в 2 раза превышает значение первого полугодия 2021 года и является новым историческим рекордом. По его словам, уровень долговой нагрузки «Газпрома» (показатель «Чистый долг / EBITDA») по итогам 6 месяцев 2022 года достиг 0,2х по сравнению с 0,7x на конец 2021 года. На наш взгляд, сильное финансовое положение и высокий объем ликвидности делают вероятность утверждения выплат промежуточных дивидендов (в размере 51,03 руб. на акцию) на ВОСА, запланированное на 30 сентября, очень высокой. Впрочем, в условиях резкого сокращения объемов поставок газа в Европу будущие финансовые потоки «Газпрома» пока представляются крайне неопределенными.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Лидером дня стал аутсайдер понедельника – индекс «Информационных технологий» (+2,95%). Почти 2% потеряли бумаги CIAN. Остальные представители IT-сектора были в плюсе. В лидерах бумаги VK и «Яндекса», которые накануне сильно подешевели и теперь отрастают. Инвесторы держат в уме обещанное правительством льготное кредитование технологических компаний.

Аутсайдером дня стал индекс «Телекоммуникаций» (-1,6%). Все представители сектора в плюсе, кроме МТС. Однако у бумаг МТС большой вес в отраслевом индексе (71,6%).

Из 40 акций индекса МосБиржи: 35 подорожали и 5 подешевели.

4,8 % компаний индекса торгуются выше своей 50-дневной МА, 4,8 % торгуются выше своей 100-дневной МА, 4,8 % торгуются выше своей 200-дневной МА.

Внешний фон

В конце торговой сессии вторника Stoxx Europe 600 незначительно снижался, консолидируясь в области минимальных значений с декабря 2020 года. По состоянию на 18:35 мск среди основных секторов индекса наилучшую динамику показывали энергетика (+2,46%), ИТ (+0,96%) и производство материалов (+0,84%). Главными аутсайдерами выступали недвижимость (-3,16%), ЖКХ (-2,19%) и финансы (-0,63%).

Форвардный коэффициент «цена/прибыль» Stoxx Europe 600 опустился до минимального значения с 2012 года, однако инвесторы не спешат покупать. Стратеги Goldman Sachs и BlackRock начали придерживаться более медвежьих взглядов на краткосрочные перспективы рынка акций Европы. В частности, стратег GS Шэрон Белл понизила прогноз по Stoxx Europe 600 на конец текущего года, а также сообщила, что в следующем году прибыль европейских компаний может сократиться на 10%.

В первой половине торговой сессии вторника S&P 500 умеренно рос в рамках консолидации внутри торгового диапазона предыдущих двух сессий. По состоянию на 18:35 мск 8 из 11 основных секторов индекса росли: наилучшую динамику показывали энергетика (+1,97%), производство товаров длительного пользования (+0,85%) и производство материалов (+0,72%). Главными аутсайдерами выступали традиционные защитные отрасли: ЖКХ (-1,03%), производство товаров первой необходимости (-0,60%) и недвижимость (-0,34%).

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,5 к прибыли за прошедший год (P/E) и с коэффициентом 10,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 6,9 % компаний индекса торгуются выше своей 50-дневной МА, 13,9 % торгуются выше своей 100-дневной МА, 15,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 888,58 п. (-1,91%), с нач. года -27,9%

Stoxx Europe 600 — 388,24 п. (-0,13%), с нач. года -20,4%

DAX — 12 139,68 п. (-0,72%), с нач. года -23,6%

FTSE 100 — 6 984,59 п. (-0,52%), с нач. года -5,7%

Рынок акций США начал сессию в уверенном плюсе на фоне выступления главы ФРБ Чикаго Чарльза Эванса, который отметил в сегодняшнем эфире CNBC озабоченность быстрыми темпами повышения ставок. Этого оказалось достаточно, чтобы вселить в инвесторов некоторый оптимизм и заставить их осторожно покупать перепроданные акции.

Однако затем очередной ястребиный комментарий – на этот раз от главы ФРБ Сент-Луиса Джеймса Булларда, который сказал, что инфляция является «серьезной проблемой» - спровоцировал некоторую волну продаж. Вчера примерно о том же самом сообщили главы ФРБ Бостона, Кливленда и Атланты, еще раз подтвердив решимость ФРС продолжить борьбу с инфляцией.

S&P 500 может оставаться под давлением примерно до середины октября, когда в США начнется сезон корпоративной отчетности за третий квартал. Результаты американских компаний позволят инвесторам лучше понять текущее состояние их бизнесов и соответствующие перспективы.

Из опубликованных сегодня данных выяснилось, что заказы на товары длительного пользования снизились в августе на 0,2% м/м, оказавшись лучше консенсуса в -0,4% м/м, но хуже предыдущего значения в -0,1% м/м.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 17,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 3,0 % компаний индекса торгуются выше своей 50-дневной МА, 10,9 % торгуются выше своей 100-дневной МА, 12,4 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 653,16 п. (-0,05%), с нач. года -23,4%

VIX — 32,50 п. (+0.24 пт), с нач. года +15.28 пт

MSCI World — 2 408,44 п. (-1,23%), с нач. года -25,5%

Нефть

Почти всю сессию вторника цены на нефть восстанавливались после вчерашнего снижения, однако после старта торгов в США инвесторы возобновили продажи, и котировки Brent отыграли большую часть роста.

Нефть Brent может на этой неделе закрыть снижением первый из последних трех кварталов. Быстрое и масштабное ужесточение денежно-кредитной политики ведущими центробанками мира усиливает риски погружения мировой экономики в рецессию.

Аналитики Goldman Sachs полагают, что сильный доллар и ожидания падения спроса на энергоносители продолжат оказывать давление на цены. Однако, по их мнению, недоинвестирование, дефицит производственных мощностей и невысокие запасы создают предпосылки для значительного роста цен на нефть в более долгосрочной перспективе.

Схожее мнение высказал и главный аналитик Trafigura Group Саад Рахим. По его словам, хроническое недоинвестирование и дефицит производственных мощностей приводят к тому, что сырьевые активы все меньше живут циклами, а вместо этого периодически показывают резкий рост цен.

На рынке все чаще раздаются голоса аналитиков, которые полагают, что ОПЕК+ может подумать о сокращении добычи нефти.

На 19:15 мск:

Brent, $/бар. — 85,41 (+1,61%), с нач. года +9,8%

WTI, $/бар. — 77,63 (+1,20%), с нач. года +3,2%

Urals, $/бар. — 62,90 (+2,61%), с нач. года -18,1%

Золото, $/тр. унц. — 1 631,16 (+0,54%), с нач. года -10,8%

Серебро, $/тр. унц. — 18,47 (+0,66%), с нач. года -19,8%

Алюминий, $/т — 2 118,00 (+2,59%), с нач. года -24,6%

Медь, $/т — 7 317,00 (+1,15%), с нач. года -24,7%

Никель, $/т — 21 858,00 (-0,03%) с нач. года +5,3%

Валютный рынок

Рубль во вторник незначительно ослаб против доллара и юаня, немного укрепился к евро.

Торговый объем в паре доллар/рубль составил 97 млрд рублей по сравнению с 99,7 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 39 млрд рублей против 38,6 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 76,5 млрд рублей против 86,5 млрд рублей в предыдущий день.

Торговые объемы в парах доллара и юаня с рублем снижаются второй день подряд. Это эффект завершения налогового периода. При этом мы наблюдаем, что в первые торговые часы объемы выше, и в этот период рубль укрепляется, что пока еще отражает повышенную активность экспортеров. Затем во второй половине дня объемы снижаются, и рубль слабеет.

Также рубль обратил внимание на комментарии главы Минфина РФ в отношении бюджетного правила. Антон Силуанов заявил, что в следующем году будет переходный период на переход с 2025 года в полном объёме на бюджетное правило. Объем покупок будет зависеть от ценовой конъюнктуры. Пока нет решения, какие активы будут покупаться, рублевые или валютные. Если это будут валюты, то дружественных стран.

Пока эта информация не является драйвером ослабления рубля. Согласно пояснительной записке к проекту бюджета на 2023-2025 гг., прогнозная цена на нефть в 2023 г. составляет $70,1 за баррель, в 2024 г. - $67,5/баррель, в 2025 г. - $65/баррель. По оценке «Открытие Research», цены на нефть до конца 2022 года и в 2023 году будут 67-69 долларов за баррель (Urals). Соответственно, пока существенного давления на рубль со стороны урезанного применения бюджетного правила в 2023 г. мы не ожидаем.

На 19:15 мск:

EUR/USD — 0,9602 (-0,07%), с начала года -15,5%

GBP/USD — 1,0729 (+0,37%), с начала года -20,7%

USD/JPY — 144,79 (+0,03%), с начала года +25,8%

Индекс доллара — 114,022 (-0,07%), с начала года +19,2%

USD/RUB (Мосбиржа) — 58,4575 (+0,11%), с начала года -22,2%

EUR/RUB (Мосбиржа) — 56,15 (-0,16%), с начала года -34,3%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба