29 сентября 2022 Открытие Шульгин Михаил

Российские акции подорожали по итогам торгов в среду, 28 сентября. Рублевый индекс набрался смелости и атаковал уровень 2000 пунктов, который раньше был сильной поддержкой, а теперь выступает сопротивлением. Однако взять уровень не удалось, но и падать на разочаровании до 1900 п. индекс МосБиржи не спешил.

Если бы не слабость «Газпрома», который подешевел на новостях о дополнительной налоговой нагрузке на компанию, возможно, «взять» 2000 п. было бы по силам.

По-прежнему сильного фундаментального драйвера для роста российского рынка нет. Но и нового негатива пока не наблюдается. Рынок опирается на ощущение, что многое из негатива уже в цене, а также на дивидендные истории российских компаний. Ожидаются решения собрания акционеров «Новатэка», «Газпрома», «Самолета», «Белуги». Впереди дивидендные отсечки «ФосАгро» и «Татнефти».

На 19:00 мск:

Индекс МосБиржи — 1 963,86 п. (+0,53%), с нач. года -48,1%

Индекс РТС — 1 074,57 п. (+2,00%), с нач. года -32,7%

Дивидендная доходность индекса МосБиржи составляет 6,6 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E) и с коэффициентом 2,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Минэкономразвития РФ заложило в прогноз социально-экономического развития РФ на 2023-2025 годы экспорт нефти по базовому варианту в объеме 250 млн т в 2023 году по сравнению с 243,1 млн т, ожидаемыми в 2022 году (рост на 3%). Цена на нефть, заложенная в прогноз, ожидается на уровне $70,1 за баррель в 2023 году.

Правительство внесло в Госдуму поправки в Налоговый кодекс, согласно которым вводятся дополнительные изъятия у "Газпрома" (MOEX: GAZP) через НДПИ в размере 50 млрд рублей ежемесячно с 1 января 2023 г. по 31 декабря 2025 г. включительно.

Налог на прибыль организаций, осуществляющих производство газа в сжиженном состоянии и его продажу на экспорт, которым выдана лицензия с исключительным правом экспорта газа, в период с 1 января 2023 года по 31 декабря 2025 года включительно устанавливается в размере 32%.

Значение экспортной цены на сляб, при котором ставка акциза на жидкую сталь принимается равной нулю, будет скорректировано с 1 августа 2022 года.

Оборот розничной торговли в России в августе 2022 года сократился на 8,8% по сравнению с показателем за август 2021 года, до 3 трлн 640,5 млрд рублей, сообщил Росстат.

Корпоративные истории

Во втором квартале 2022 года компания Qiwi увеличила общую чистую выручку по МСФО в 1,7 раза в годовом измерении - до 10,2 млрд рублей. Скорректированная чистая прибыль Qiwi в отчетный период увеличилась на 9,6% - до 3 млрд рублей. Скорректированный показатель EBITDA во II квартале вырос в 1,8 раза - до 6,97 млрд рублей. Вопрос о выплате будущих дивидендов совет директоров Qiwi оставил на рассмотрении, несмотря на устойчивое финансовое положение группы в данный момент, сообщила компания.

Positive Technologies («Группа Позитив», POSI), объявила итоги SPO. Было собрано заявок на 1 млрд рублей. Заявки удовлетворены по цене закрытия торгов 27 сентября 2022 года — 1061 руб. 80 коп. В SPO приняли участие около 10 000 инвесторов. В рамках SPO продано 932,6 тыс. обыкновенных акций, принадлежащих крупным акционерам компании, что составило 1,41% от общего объема акций компании. Объем SPO составил 35% от максимально запланированного, поэтому общее количество продающих акционеров сокращено. В результате сделки доля акций в свободном обращении составила 11,9%.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Лидером дня второй день подряд становится индекс «Информационных технологий» (+5,7%). В лидерах в секторе были бумаги «Яндекса». «Яндекс.Маркет» запустил на полную мощность логистический центр в поселке Парголово в Петербурге. Центр способен обрабатывать до 150 тыс. заказов в сутки. Объект был построен в 2021 году, но работал в тестовом режиме. Котировки «Яндекса» после двух дней коррекции отскочили от 1500 руб. и сейчас торгуются на уровнях закрытия после обвальной распродажи 24 февраля. Технически бумага выглядит способной вернуться к 200-дневной скользящей средней с текущим значением на 2395 руб.

Аутсайдером дня стал индекс «Строительных компаний» (-1%). Все представители сектора в минусе, в лидерах падения были бумаги «Самолета». Собрание акционеров «Самолета» состоится 29 сентября (дивиденд 41 руб., доходность 1,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 10 октября.

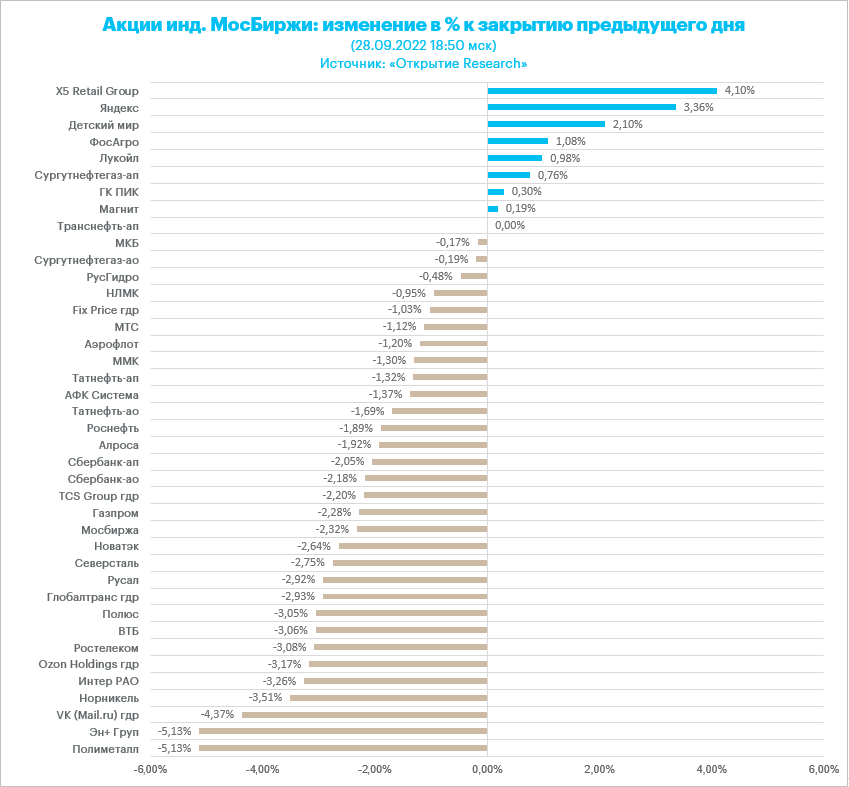

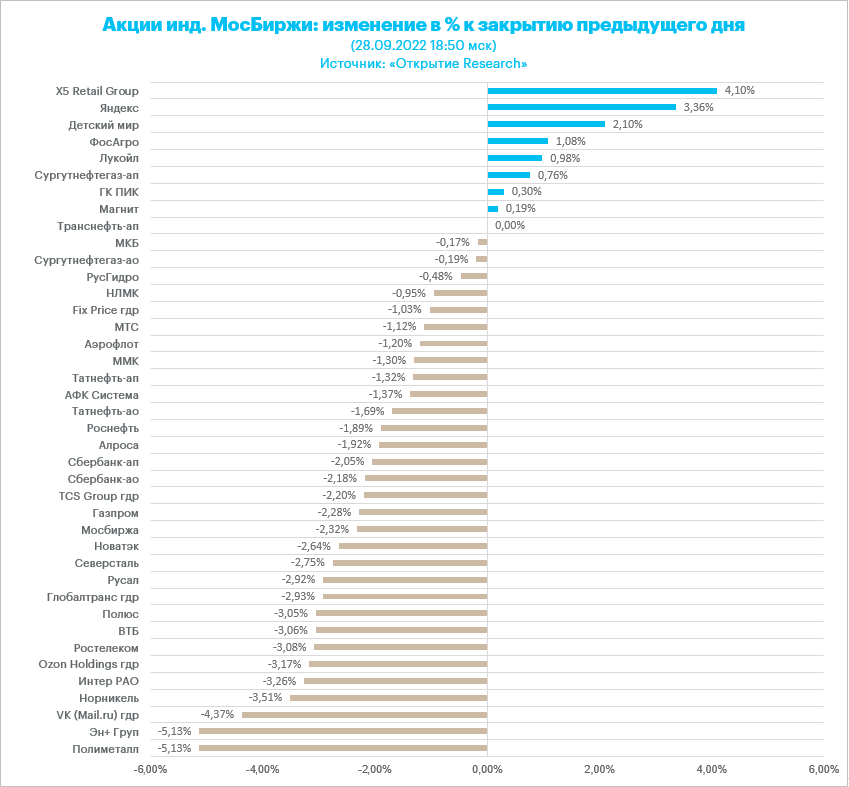

В лидерах роста среди бумаг индекса МосБиржи ритейлер X5 на фоне ротации в акции сектора, который может сохранить устойчивость в текущей ситуации, так как спрос на товары первой необходимости будет стабильным. Отметим среди лидеров роста бумаги «Лукойла» на слухах о высокой вероятности выплаты дивидендов до конца года.

В лидерах снижения «Эн+ Груп», «Норникель», так как алюминий (достиг полутора летнего минимума) и никель дешевеют на фоне роста рисков глобальной рецессии. Золотодобытчик Polymetal также упал на фоне негативной динамики цен на золото. VK корректируется после новости о продаже игрового подразделения My.Games за $642 млн. Покупателем выступает управляющий партнер LETA Capital Александр Чачава.

Из 40 акций индекса МосБиржи: 8 подорожали и 31 подешевела.

4,8 % компаний индекса торгуются выше своей 50-дневной МА, 7,1 % торгуются выше своей 100-дневной МА, 4,8 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 начал сессию среды со снижения, опустившись до свежего годового минимума в области 380 п. (самое низкое значение с ноября 2020 года). Однако затем Банк Англии несколько успокоил инвесторов сообщением о выходе на рынок для покупки длинных гособлигаций. Кроме того, МВФ назвал планы Лондона по снижению налогов избыточными и призвал к их пересмотру. Все это помогло индексу к вечеру вернуться в область закрытия вторника.

По состоянию на 17:40 мск большинство отраслевых индексов Stoxx Europe 600 находились в плюсе. Наилучшую динамику показывали недвижимость (+1,91%), здравоохранение (+1,38%) и производство материалов (+0,69%). Отставали финансы (-1,80%), производство товаров первой необходимости (-0,74%) и телекомы (-0,48%).

Инвесторы бегут с рынка акций Европы со скоростью, которая может сравниться только с временами европейского долгового кризиса, начавшегося в 2010 году, пишут стратеги Citi. Аналитики банка отмечают, что европейские фонды акций, вероятно, зафиксируют восьмой месяц оттока капитала подряд, и его объем за этот период составит $98 млрд или 6% всех активов этих фондов. Эта цифра - $98 млрд - превосходит масштабы оттока капитала, зафиксированного во время коронавирусной распродажи 2020 года.

Однако несмотря на это рынок акций Европы сохраняет перспективы заметного роста в среднесрочной перспективе. По данным Citi, в предыдущих случаях, когда отток капитала достигал 6% всех активов под управлением европейских фондов акций, Stoxx Europe 600 в следующие 12 месяцев рос в среднем на 16%. Впрочем, было и исключение: во время мирового финансового кризиса 2008 года индекс продолжил снижаться.

Стоит отметить, что доля акций европейских компаний в портфелях инвесторов невысока по историческим меркам, и они выглядят дешевыми по мультипликаторам. Это может говорить о том, что худшее уже может быть учтено в ценах.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,5 к прибыли за прошедший год (P/E) и с коэффициентом 10,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 7,0 % компаний индекса торгуются выше своей 50-дневной МА, 13,7 % торгуются выше своей 100-дневной МА, 15,4 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 891,89 п. (+0,37%), с нач. года -27,6%

Stoxx Europe 600 — 389,41 п. (+0,30%), с нач. года -20,2%

DAX — 12 183,28 п. (+0,36%), с нач. года -23,3%

FTSE 100 — 7 005,39 п. (+0,30%), с нач. года -5,4%

В первой половине торговой сессии среды S&P 500 уверенно рос, продолжая консолидироваться внутри диапазона трех предыдущих сессии неподалеку от годовых минимумов. Шесть предыдущих сессий индекс завершил снижением.

По состоянию на 17:40 мск в плюсе находились 10 из 11 основных секторов S&P 500. Наилучшую динамику показывали энергетика (+1,94%), здравоохранение (+1,58%) и телекомы (+1,44%). Отставали ИТ (-0,52%), производство товаров первой необходимости (+0,37%) и ЖКХ (+1,02%).

Сегодня глава ФРБ Атланты Рафаэль Бостич присоединился к «хору» ястребов из ФРС, подтвердив решимость регулятора продолжить борьбу с инфляцией. Рынок акций США сильно перепродан, поэтому технический отскок может начаться в любой момент, однако его устойчивость будет выглядеть неочевидной. Доходности гособлигаций США несколько снизились из области многолетних максимумов, однако они достаточно высоки, чтобы предложить инвесторам достойную альтернативу акциям, особенно учитывая рецессионные перспективы.

Инвесторы на рынке акций США могут вскоре капитулировать, если не произойдет чего-то, что сможет этому помешать, полагают стратеги Barclays. Среди таких возможных позитивных событий они называют улучшение перспектив по прибыли американских компаний или вмешательство центробанков.

S&P 500 может оставаться под давлением примерно до середины октября, когда в США начнется сезон корпоративной отчетности за третий квартал. Результаты американских компаний позволят инвесторам лучше понять текущее состояние их бизнесов и соответствующие перспективы.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,1 к прибыли за прошедший год (P/E) и с коэффициентом 15,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 3,2 % компаний индекса торгуются выше своей 50-дневной МА, 11,9 % торгуются выше своей 100-дневной МА, 11,2 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 690,48 п. (+1,18%), с нач. года -22,6%

VIX — 31,53 п. (-1.07 пт), с нач. года +14.31 пт

MSCI World — 2 403,88 п. (-0,19%), с нач. года -25,6%

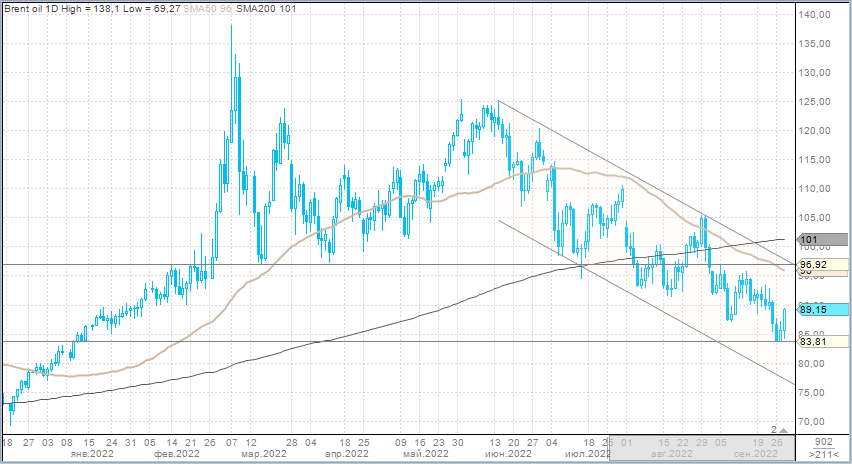

Нефть

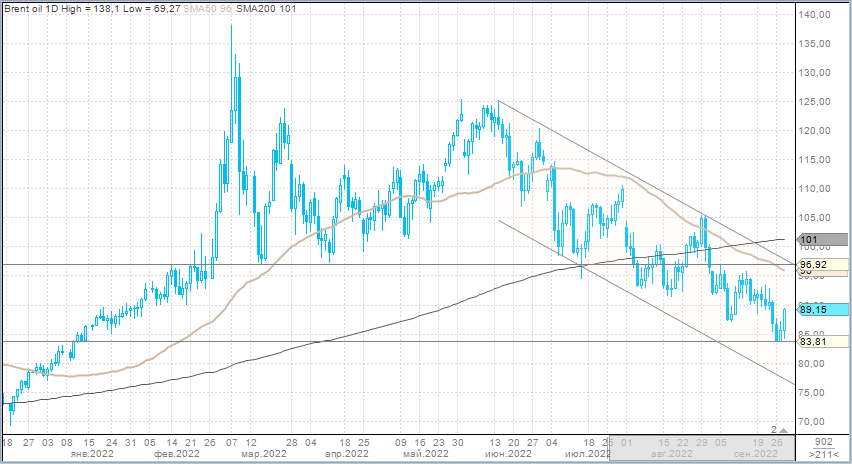

Утром среды цены на нефть снижались в рамках консолидации внутри диапазона предыдущих двух сессий. Однако после начала торгов в Европе рынок развернулся, и котировки Brent вернулись к вершине этого диапазона. Вероятно, главной причиной разворота послужило некоторое ослабление доллара.

Динамику рынка нефти в ближайшие дни будут определять ожидания относительно намеченной на следующую неделю встречи стран-участниц соглашения ОПЕК+. Вчера агентство Reuters сообщило, что Россия может предложить им сократить объем коллективной добычи на 1 млн б/д, и, возможно, именно эта новость несколько стабилизировала рынок.

По данным Минэнерго США, на неделе до 23 сентября коммерческие запасы нефти и нефтепродуктов в стране изменились следующим образом:

Запасы сырой нефти: -0,215 млн барр. (прогноз: +1,260 млн барр. – неделей ранее: +1,141 млн барр.)

Запасы нефти в Кушинге: +0,692 млн барр. (неделей ранее: +0,343 млн барр.)

Запасы бензина: -2,422 млн барр. (прогноз: +0,323 млн барр. – неделей ранее: +1,570 млн барр.)

Запасы дистиллятов: -2,891 млн барр. (прогноз: +0,212 млн барр. – неделей ранее: +1,230 млн барр.).

На 19:15 мск:

Brent, $/бар. — 88,87 (+3,01%), с нач. года +14,3%

WTI, $/бар. — 81,66 (+4,03%), с нач. года +8,6%

Urals, $/бар. — 67,00 (+5,18%), с нач. года -12,7%

Золото, $/тр. унц. — 1 659,25 (+1,86%), с нач. года -9,3%

Серебро, $/тр. унц. — 18,78 (+2,18%), с нач. года -18,5%

Алюминий, $/т — 2 134,50 (+2,59%), с нач. года -24,0%

Медь, $/т — 7 435,50 (+1,15%), с нач. года -23,5%

Никель, $/т — 21 870,00 (-0,03%) с нач. года +5,4%

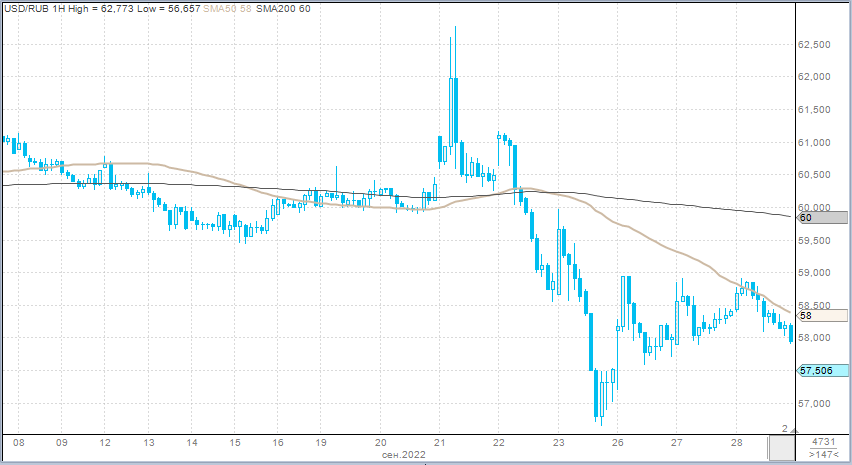

Валютный рынок

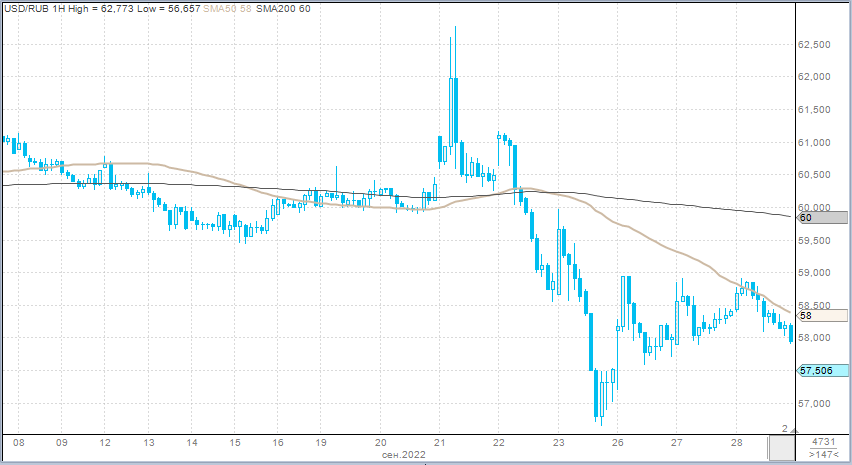

Рубль в среду укрепился против доллара, евро и юаня.

Торговый объем в паре доллар/рубль составил 121,6 млрд рублей по сравнению с 97 млрд рублей в предыдущий торговый день. Почасовой торговый объем в течение дня составлял 10-20 млрд рублей час и заметно упал только за 3 часа до завершения регулярной сессии.

Торговый объем в паре евро/рубль составил 58,3 млрд рублей против 39 млрд рублей в предыдущий день. Почасовой торговый объем в течение дня уверенно превышал 5 млрд рублей час и заметно упал только за 2 часа до завершения регулярной сессии.

Торговый объем в паре юань/рубль составил 76,6 млрд рублей против 76,5 млрд рублей в предыдущий день. Объем снижается 3-й день подряд

Фоновую поддержку рублю оказывали цены на нефть, которые за 2 дня подросли на 6% и вернулись к $89/барр. (Brent). Сегодня был последний день сентябрьского налогового периода, компании должны были уплатить налог на прибыль. Связанная с этим фактом некоторая повышенная активность экспортеров также стимулировала укрепление рубля. Однако основной спрос на рубль, на наш взгляд, был связан с опасениями инвесторов по поводу санкций против Московской биржи и Национального клирингового центра. Такие слухи ходят с лета и они, судя по всему, не беспочвенны. Банк России и участники рынка подготовили планы действий на случай попадания НКЦ под американские санкции и возможного прекращения биржевых долларовых расчётов, сообщила журналистам директор департамента финансовой стабильности ЦБ РФ Елизавета Данилова.

Курс USDRUB покинул коридор 58-62, в котором пребывал более полутора месяцев. И мы видим, что котировки не спешат возвращаться обратно. Сохраняется давление на отметку 57 рублей за доллар и 55 рублей за евро. На этом фоне активизировались вербальные интервенции со стороны властей. Глава Минфина РФ Антон Силуанов заявил, что не исключает возобновления покупок дружественных валют на величину сверхдоходов от продажи нефти (цена отсечения $44,2 за баррель Urals). Среди дружественных валют Силуанов выделил юань.

На наш взгляд, риск покупок юаня выглядит вполне возможным, если власти увидят, что торговый баланс стимулирует падение курса USDRUB ниже 55 рублей за доллар. Крепкий рубль, который ниже 60 за единицу валюты США – очень негативно сказывается на рентабельности российских экспортеров. Поэтому финансовые власти вряд ли отдадут экспортеров на откуп исключительно рыночным силам.

Московская биржа существенно расширила линейку инструментов денежного рынка с расчетами в китайских юанях. Теперь доступны сделки с расчетами в китайских юанях в репо с клиринговыми сертификатами участия (КСУ), депозитах с ЦК, междилерском репо и на рынке кредитов. Также биржа увеличила сроки заключения сделок с расчетами в китайских юанях. Теперь можно заключать безадресные сделки репо с ЦК сроком до 3 месяцев, в репо с КСУ до 1 года, в междилерском репо и на рынке кредитов до 3 лет.

Новые инструменты, в первую очередь призваны обеспечить повышение ликвидности. В рамках дедолларизации российской экономики бизнес последние месяцы (особенно крупные корпоративные игроки) активно перестраивался «на Восток» и продвигал заключение контрактов с расчетами в юанях. Среди экспортеров в пример можно привести Газпром, Роснефть, Русал, Распадскую. У бизнеса часто бывают так называемые короткие деньги, теперь они будут в юанях. К примеру, платеж от покупателя продукции пришел, компания должна закупить сырье, оборудование. Но траты могут быть запланированы через несколько дней/недель/месяцев после прихода выручки. Куда девать временно свободную ликвидность, которую нельзя направить в рискованные активы? Если безыдейно — банковский счет до востребования. Депозиты с ЦК и репо с ЦК будут более эффективны. При операциях репо (ЦК является НКЦ) бизнес может направить свою временную юаневую ликвидность в соответствующие рыночные активы с учетом одновременно заключаемого соглашения об обратной продаже по заранее оговоренной цене. Это позволит наполнить ликвидностью рынок облигаций, номинированных в юанях, повысить привлекательность заимствований в юанях для других российских компаний. Сейчас набор инструментов в юанях на Мосбирже весьма широк. Осталось только накачать ликвидностью.

На 19:15 мск:

EUR/USD — 0,9695 (+1,05%), с начала года -14,7%

GBP/USD — 1,0839 (+0,99%), с начала года -19,9%

USD/JPY — 144,18 (-0,43%), с начала года +25,3%

Индекс доллара — 113,174 (-0,82%), с начала года +18,3%

USD/RUB (Мосбиржа) — 57,54 (-1,57%), с начала года -23,5%

EUR/RUB (Мосбиржа) — 55,475 (-1,20%), с начала года -35,1%

Если бы не слабость «Газпрома», который подешевел на новостях о дополнительной налоговой нагрузке на компанию, возможно, «взять» 2000 п. было бы по силам.

По-прежнему сильного фундаментального драйвера для роста российского рынка нет. Но и нового негатива пока не наблюдается. Рынок опирается на ощущение, что многое из негатива уже в цене, а также на дивидендные истории российских компаний. Ожидаются решения собрания акционеров «Новатэка», «Газпрома», «Самолета», «Белуги». Впереди дивидендные отсечки «ФосАгро» и «Татнефти».

На 19:00 мск:

Индекс МосБиржи — 1 963,86 п. (+0,53%), с нач. года -48,1%

Индекс РТС — 1 074,57 п. (+2,00%), с нач. года -32,7%

Дивидендная доходность индекса МосБиржи составляет 6,6 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E) и с коэффициентом 2,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Минэкономразвития РФ заложило в прогноз социально-экономического развития РФ на 2023-2025 годы экспорт нефти по базовому варианту в объеме 250 млн т в 2023 году по сравнению с 243,1 млн т, ожидаемыми в 2022 году (рост на 3%). Цена на нефть, заложенная в прогноз, ожидается на уровне $70,1 за баррель в 2023 году.

Правительство внесло в Госдуму поправки в Налоговый кодекс, согласно которым вводятся дополнительные изъятия у "Газпрома" (MOEX: GAZP) через НДПИ в размере 50 млрд рублей ежемесячно с 1 января 2023 г. по 31 декабря 2025 г. включительно.

Налог на прибыль организаций, осуществляющих производство газа в сжиженном состоянии и его продажу на экспорт, которым выдана лицензия с исключительным правом экспорта газа, в период с 1 января 2023 года по 31 декабря 2025 года включительно устанавливается в размере 32%.

Значение экспортной цены на сляб, при котором ставка акциза на жидкую сталь принимается равной нулю, будет скорректировано с 1 августа 2022 года.

Оборот розничной торговли в России в августе 2022 года сократился на 8,8% по сравнению с показателем за август 2021 года, до 3 трлн 640,5 млрд рублей, сообщил Росстат.

Корпоративные истории

Во втором квартале 2022 года компания Qiwi увеличила общую чистую выручку по МСФО в 1,7 раза в годовом измерении - до 10,2 млрд рублей. Скорректированная чистая прибыль Qiwi в отчетный период увеличилась на 9,6% - до 3 млрд рублей. Скорректированный показатель EBITDA во II квартале вырос в 1,8 раза - до 6,97 млрд рублей. Вопрос о выплате будущих дивидендов совет директоров Qiwi оставил на рассмотрении, несмотря на устойчивое финансовое положение группы в данный момент, сообщила компания.

Positive Technologies («Группа Позитив», POSI), объявила итоги SPO. Было собрано заявок на 1 млрд рублей. Заявки удовлетворены по цене закрытия торгов 27 сентября 2022 года — 1061 руб. 80 коп. В SPO приняли участие около 10 000 инвесторов. В рамках SPO продано 932,6 тыс. обыкновенных акций, принадлежащих крупным акционерам компании, что составило 1,41% от общего объема акций компании. Объем SPO составил 35% от максимально запланированного, поэтому общее количество продающих акционеров сокращено. В результате сделки доля акций в свободном обращении составила 11,9%.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Лидером дня второй день подряд становится индекс «Информационных технологий» (+5,7%). В лидерах в секторе были бумаги «Яндекса». «Яндекс.Маркет» запустил на полную мощность логистический центр в поселке Парголово в Петербурге. Центр способен обрабатывать до 150 тыс. заказов в сутки. Объект был построен в 2021 году, но работал в тестовом режиме. Котировки «Яндекса» после двух дней коррекции отскочили от 1500 руб. и сейчас торгуются на уровнях закрытия после обвальной распродажи 24 февраля. Технически бумага выглядит способной вернуться к 200-дневной скользящей средней с текущим значением на 2395 руб.

Аутсайдером дня стал индекс «Строительных компаний» (-1%). Все представители сектора в минусе, в лидерах падения были бумаги «Самолета». Собрание акционеров «Самолета» состоится 29 сентября (дивиденд 41 руб., доходность 1,9%). При положительном решении, чтобы рассчитывать на дивиденды, акции нужно купить до 10 октября.

В лидерах роста среди бумаг индекса МосБиржи ритейлер X5 на фоне ротации в акции сектора, который может сохранить устойчивость в текущей ситуации, так как спрос на товары первой необходимости будет стабильным. Отметим среди лидеров роста бумаги «Лукойла» на слухах о высокой вероятности выплаты дивидендов до конца года.

В лидерах снижения «Эн+ Груп», «Норникель», так как алюминий (достиг полутора летнего минимума) и никель дешевеют на фоне роста рисков глобальной рецессии. Золотодобытчик Polymetal также упал на фоне негативной динамики цен на золото. VK корректируется после новости о продаже игрового подразделения My.Games за $642 млн. Покупателем выступает управляющий партнер LETA Capital Александр Чачава.

Из 40 акций индекса МосБиржи: 8 подорожали и 31 подешевела.

4,8 % компаний индекса торгуются выше своей 50-дневной МА, 7,1 % торгуются выше своей 100-дневной МА, 4,8 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 начал сессию среды со снижения, опустившись до свежего годового минимума в области 380 п. (самое низкое значение с ноября 2020 года). Однако затем Банк Англии несколько успокоил инвесторов сообщением о выходе на рынок для покупки длинных гособлигаций. Кроме того, МВФ назвал планы Лондона по снижению налогов избыточными и призвал к их пересмотру. Все это помогло индексу к вечеру вернуться в область закрытия вторника.

По состоянию на 17:40 мск большинство отраслевых индексов Stoxx Europe 600 находились в плюсе. Наилучшую динамику показывали недвижимость (+1,91%), здравоохранение (+1,38%) и производство материалов (+0,69%). Отставали финансы (-1,80%), производство товаров первой необходимости (-0,74%) и телекомы (-0,48%).

Инвесторы бегут с рынка акций Европы со скоростью, которая может сравниться только с временами европейского долгового кризиса, начавшегося в 2010 году, пишут стратеги Citi. Аналитики банка отмечают, что европейские фонды акций, вероятно, зафиксируют восьмой месяц оттока капитала подряд, и его объем за этот период составит $98 млрд или 6% всех активов этих фондов. Эта цифра - $98 млрд - превосходит масштабы оттока капитала, зафиксированного во время коронавирусной распродажи 2020 года.

Однако несмотря на это рынок акций Европы сохраняет перспективы заметного роста в среднесрочной перспективе. По данным Citi, в предыдущих случаях, когда отток капитала достигал 6% всех активов под управлением европейских фондов акций, Stoxx Europe 600 в следующие 12 месяцев рос в среднем на 16%. Впрочем, было и исключение: во время мирового финансового кризиса 2008 года индекс продолжил снижаться.

Стоит отметить, что доля акций европейских компаний в портфелях инвесторов невысока по историческим меркам, и они выглядят дешевыми по мультипликаторам. Это может говорить о том, что худшее уже может быть учтено в ценах.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,5 к прибыли за прошедший год (P/E) и с коэффициентом 10,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 7,0 % компаний индекса торгуются выше своей 50-дневной МА, 13,7 % торгуются выше своей 100-дневной МА, 15,4 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 891,89 п. (+0,37%), с нач. года -27,6%

Stoxx Europe 600 — 389,41 п. (+0,30%), с нач. года -20,2%

DAX — 12 183,28 п. (+0,36%), с нач. года -23,3%

FTSE 100 — 7 005,39 п. (+0,30%), с нач. года -5,4%

В первой половине торговой сессии среды S&P 500 уверенно рос, продолжая консолидироваться внутри диапазона трех предыдущих сессии неподалеку от годовых минимумов. Шесть предыдущих сессий индекс завершил снижением.

По состоянию на 17:40 мск в плюсе находились 10 из 11 основных секторов S&P 500. Наилучшую динамику показывали энергетика (+1,94%), здравоохранение (+1,58%) и телекомы (+1,44%). Отставали ИТ (-0,52%), производство товаров первой необходимости (+0,37%) и ЖКХ (+1,02%).

Сегодня глава ФРБ Атланты Рафаэль Бостич присоединился к «хору» ястребов из ФРС, подтвердив решимость регулятора продолжить борьбу с инфляцией. Рынок акций США сильно перепродан, поэтому технический отскок может начаться в любой момент, однако его устойчивость будет выглядеть неочевидной. Доходности гособлигаций США несколько снизились из области многолетних максимумов, однако они достаточно высоки, чтобы предложить инвесторам достойную альтернативу акциям, особенно учитывая рецессионные перспективы.

Инвесторы на рынке акций США могут вскоре капитулировать, если не произойдет чего-то, что сможет этому помешать, полагают стратеги Barclays. Среди таких возможных позитивных событий они называют улучшение перспектив по прибыли американских компаний или вмешательство центробанков.

S&P 500 может оставаться под давлением примерно до середины октября, когда в США начнется сезон корпоративной отчетности за третий квартал. Результаты американских компаний позволят инвесторам лучше понять текущее состояние их бизнесов и соответствующие перспективы.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,1 к прибыли за прошедший год (P/E) и с коэффициентом 15,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 3,2 % компаний индекса торгуются выше своей 50-дневной МА, 11,9 % торгуются выше своей 100-дневной МА, 11,2 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 690,48 п. (+1,18%), с нач. года -22,6%

VIX — 31,53 п. (-1.07 пт), с нач. года +14.31 пт

MSCI World — 2 403,88 п. (-0,19%), с нач. года -25,6%

Нефть

Утром среды цены на нефть снижались в рамках консолидации внутри диапазона предыдущих двух сессий. Однако после начала торгов в Европе рынок развернулся, и котировки Brent вернулись к вершине этого диапазона. Вероятно, главной причиной разворота послужило некоторое ослабление доллара.

Динамику рынка нефти в ближайшие дни будут определять ожидания относительно намеченной на следующую неделю встречи стран-участниц соглашения ОПЕК+. Вчера агентство Reuters сообщило, что Россия может предложить им сократить объем коллективной добычи на 1 млн б/д, и, возможно, именно эта новость несколько стабилизировала рынок.

По данным Минэнерго США, на неделе до 23 сентября коммерческие запасы нефти и нефтепродуктов в стране изменились следующим образом:

Запасы сырой нефти: -0,215 млн барр. (прогноз: +1,260 млн барр. – неделей ранее: +1,141 млн барр.)

Запасы нефти в Кушинге: +0,692 млн барр. (неделей ранее: +0,343 млн барр.)

Запасы бензина: -2,422 млн барр. (прогноз: +0,323 млн барр. – неделей ранее: +1,570 млн барр.)

Запасы дистиллятов: -2,891 млн барр. (прогноз: +0,212 млн барр. – неделей ранее: +1,230 млн барр.).

На 19:15 мск:

Brent, $/бар. — 88,87 (+3,01%), с нач. года +14,3%

WTI, $/бар. — 81,66 (+4,03%), с нач. года +8,6%

Urals, $/бар. — 67,00 (+5,18%), с нач. года -12,7%

Золото, $/тр. унц. — 1 659,25 (+1,86%), с нач. года -9,3%

Серебро, $/тр. унц. — 18,78 (+2,18%), с нач. года -18,5%

Алюминий, $/т — 2 134,50 (+2,59%), с нач. года -24,0%

Медь, $/т — 7 435,50 (+1,15%), с нач. года -23,5%

Никель, $/т — 21 870,00 (-0,03%) с нач. года +5,4%

Валютный рынок

Рубль в среду укрепился против доллара, евро и юаня.

Торговый объем в паре доллар/рубль составил 121,6 млрд рублей по сравнению с 97 млрд рублей в предыдущий торговый день. Почасовой торговый объем в течение дня составлял 10-20 млрд рублей час и заметно упал только за 3 часа до завершения регулярной сессии.

Торговый объем в паре евро/рубль составил 58,3 млрд рублей против 39 млрд рублей в предыдущий день. Почасовой торговый объем в течение дня уверенно превышал 5 млрд рублей час и заметно упал только за 2 часа до завершения регулярной сессии.

Торговый объем в паре юань/рубль составил 76,6 млрд рублей против 76,5 млрд рублей в предыдущий день. Объем снижается 3-й день подряд

Фоновую поддержку рублю оказывали цены на нефть, которые за 2 дня подросли на 6% и вернулись к $89/барр. (Brent). Сегодня был последний день сентябрьского налогового периода, компании должны были уплатить налог на прибыль. Связанная с этим фактом некоторая повышенная активность экспортеров также стимулировала укрепление рубля. Однако основной спрос на рубль, на наш взгляд, был связан с опасениями инвесторов по поводу санкций против Московской биржи и Национального клирингового центра. Такие слухи ходят с лета и они, судя по всему, не беспочвенны. Банк России и участники рынка подготовили планы действий на случай попадания НКЦ под американские санкции и возможного прекращения биржевых долларовых расчётов, сообщила журналистам директор департамента финансовой стабильности ЦБ РФ Елизавета Данилова.

Курс USDRUB покинул коридор 58-62, в котором пребывал более полутора месяцев. И мы видим, что котировки не спешат возвращаться обратно. Сохраняется давление на отметку 57 рублей за доллар и 55 рублей за евро. На этом фоне активизировались вербальные интервенции со стороны властей. Глава Минфина РФ Антон Силуанов заявил, что не исключает возобновления покупок дружественных валют на величину сверхдоходов от продажи нефти (цена отсечения $44,2 за баррель Urals). Среди дружественных валют Силуанов выделил юань.

На наш взгляд, риск покупок юаня выглядит вполне возможным, если власти увидят, что торговый баланс стимулирует падение курса USDRUB ниже 55 рублей за доллар. Крепкий рубль, который ниже 60 за единицу валюты США – очень негативно сказывается на рентабельности российских экспортеров. Поэтому финансовые власти вряд ли отдадут экспортеров на откуп исключительно рыночным силам.

Московская биржа существенно расширила линейку инструментов денежного рынка с расчетами в китайских юанях. Теперь доступны сделки с расчетами в китайских юанях в репо с клиринговыми сертификатами участия (КСУ), депозитах с ЦК, междилерском репо и на рынке кредитов. Также биржа увеличила сроки заключения сделок с расчетами в китайских юанях. Теперь можно заключать безадресные сделки репо с ЦК сроком до 3 месяцев, в репо с КСУ до 1 года, в междилерском репо и на рынке кредитов до 3 лет.

Новые инструменты, в первую очередь призваны обеспечить повышение ликвидности. В рамках дедолларизации российской экономики бизнес последние месяцы (особенно крупные корпоративные игроки) активно перестраивался «на Восток» и продвигал заключение контрактов с расчетами в юанях. Среди экспортеров в пример можно привести Газпром, Роснефть, Русал, Распадскую. У бизнеса часто бывают так называемые короткие деньги, теперь они будут в юанях. К примеру, платеж от покупателя продукции пришел, компания должна закупить сырье, оборудование. Но траты могут быть запланированы через несколько дней/недель/месяцев после прихода выручки. Куда девать временно свободную ликвидность, которую нельзя направить в рискованные активы? Если безыдейно — банковский счет до востребования. Депозиты с ЦК и репо с ЦК будут более эффективны. При операциях репо (ЦК является НКЦ) бизнес может направить свою временную юаневую ликвидность в соответствующие рыночные активы с учетом одновременно заключаемого соглашения об обратной продаже по заранее оговоренной цене. Это позволит наполнить ликвидностью рынок облигаций, номинированных в юанях, повысить привлекательность заимствований в юанях для других российских компаний. Сейчас набор инструментов в юанях на Мосбирже весьма широк. Осталось только накачать ликвидностью.

На 19:15 мск:

EUR/USD — 0,9695 (+1,05%), с начала года -14,7%

GBP/USD — 1,0839 (+0,99%), с начала года -19,9%

USD/JPY — 144,18 (-0,43%), с начала года +25,3%

Индекс доллара — 113,174 (-0,82%), с начала года +18,3%

USD/RUB (Мосбиржа) — 57,54 (-1,57%), с начала года -23,5%

EUR/RUB (Мосбиржа) — 55,475 (-1,20%), с начала года -35,1%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба