4 октября 2022 Открытие Шульгин Михаил

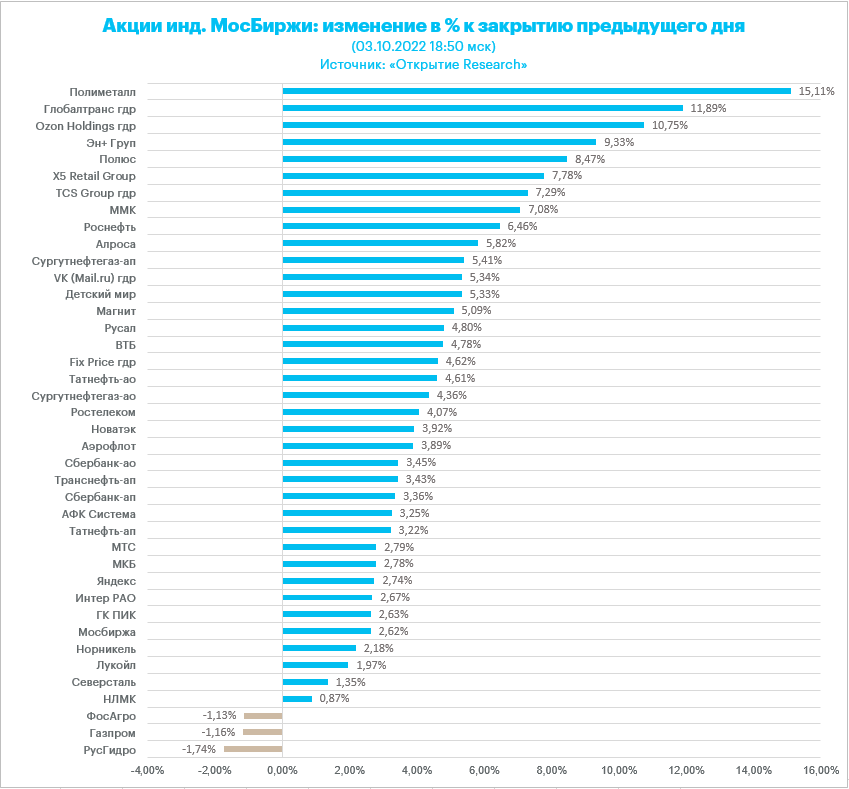

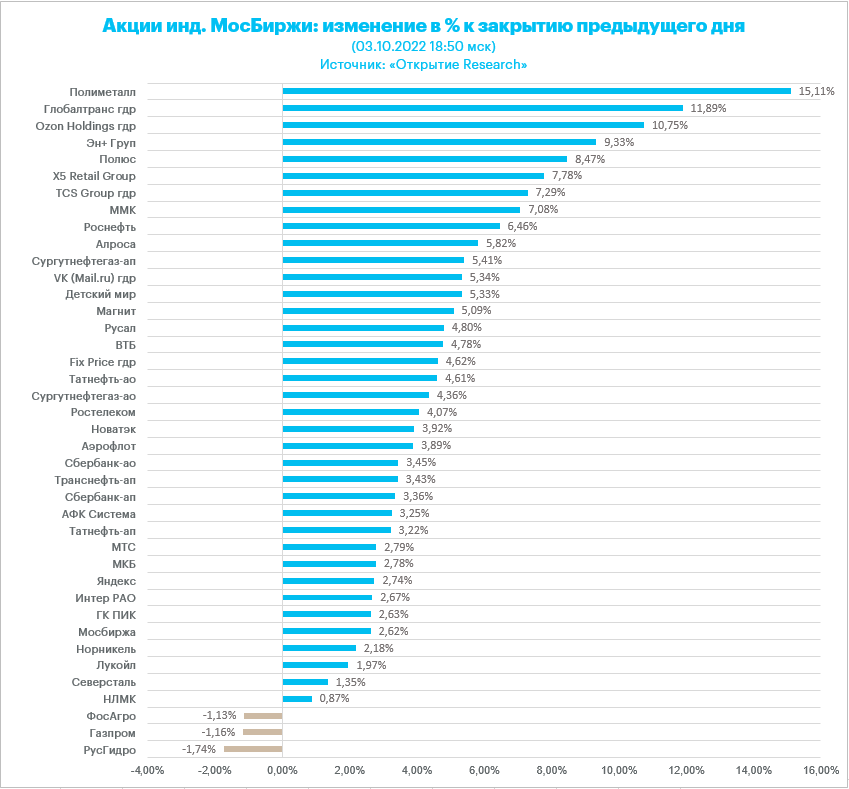

Российские акции выросли по итогам понедельника, 3 октября. Старт нового месяца и квартала получился позитивным. Рублевый индекс завершил день выше ключевого уровня 2000 пунктов. Он утратил свой статус сильной поддержки ровно неделю тому назад. Затем в течение всей недели индекс предпринимал безуспешные попытки вернуться выше этой психологической отметки. Наконец, в первый день октября уровень 2000 п. уступил натиску покупателей. Индекс РТС на фоне ослабления рубля в понедельник продемонстрировал менее впечатляющие результаты. Неделю назад индекс ушел ниже 1100 пунктов и протестировал 1000 пунктов, которая сдержала падение. По-прежнему РТС остается в диапазоне 1100-1000 п. и пока не может пробить верхнюю границу этого диапазона.

Основную поддержку российским акциям в понедельник оказало снижение геополитической премии (каких-либо страшных новых санкций со стороны коллективного Запада мы до сих пор не увидели), а также позитивный внешний фон: рост фондовых площадок Европы и США, позитивная динамика цен на нефть и металлы (кроме меди).

На 19:00 мск:

Индекс МосБиржи — 2 041,96 п. (+4,32%), с нач. года -46,1%

Индекс РТС — 1 091,87 п. (+3,42%), с нач. года -31,6%

Дивидендная доходность индекса МосБиржи составляет 6,5 %. Индекс торгуется с коэффициентом 3,3 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

По словам главы Минфина РФ Антона Силуанова, который сегодня выступал на парламентских слушаниях по проекту бюджета в Совете Федерации, предусматривается временное повышение НДПИ на уголь в течение I квартала 2023 г. и введение экспортной пошлины на уголь и удобрения в случае, если цены на мировых рынках превысят базовые показатели цен: для коксующего угля - $170/тонна, для энергетического - $150/тонна, для фосфорных и азотных удобрений - $500/тонна, для калийных удобрений - $400/тонна.

Корпоративные истории

Акции «РусГидро» стали аутсайдерами в понедельник среди бумаг индекса МосБиржи. Напомним, это единственная бумага в рублевом индексе, которая подорожала с начала года, что отражает ее защитную функцию на фоне общерыночной распродажи. Однако сегодня аппетит к рискованным активам на рынке акций РФ был высоким, поэтому бумага потеряла в цене.

«Газпром», подобно «ФосАгро», был единственным в нефтегазовом секторе, кто продемонстрировал падение по итогам дня. Напомним, чтобы попасть в дивиденды, объявленные за I полугодие 2022 г. (51,03 руб. на акцию, дивдоходность 23,4%), акции нужно купить до ближайшей пятницы, 7 октября (включительно). Давление на бумагу оказывает неопределенность, формируемая разрушением ниток «Северных потоков», поскольку власти затрудняются назвать сроки ремонта. Также инвесторов могли разочаровать опубликованные производственные результаты компании за 9 месяцев 2022 г. В январе-сентябре 2022 года «Газпром», по предварительным данным, добыл 313,3 млрд куб. м газа. Это на 17,1% (на 64,8 млрд куб. м) меньше, чем в прошлом году. Экспорт в страны дальнего зарубежья составил 86,9 млрд куб. м — на 40,4% (на 58,9 млрд куб. м) меньше, чем за тот же период 2021 года.

Бумаги золотодобытчика Polymetal подскочили на 15% и стали лидерами роста в индексе МосБиржи. За неделю цены на золото подорожали почти на $90/унц., что позитивно сказалось на котировках POLY. Компания сегодня провела онлайн-презентацию для инвесторов, сообщив, что не планирует делистинга с Московской биржи, но планирует редомиляцию в дружественную для России юрисдикцию.

Акционеры «Русснефти» (RNFT) утвердили выплату дивидендов на привилегированные акции за 2021 год в размере $0,81606 на акцию, говорится в сообщении компании. Всего на выплату дивидендов на префы будет направлено $80 млн. Дивиденды на обыкновенные акции выплачиваться не будут.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Лидером дня стал индекс «Транспорта» (+7,8%). В лидерах в секторе были бумаги Globaltrans (почти +12%). При этом все бумаги сектора завершили день в зеленой зоне. В секторе мы позитивно оцениваем перспективы ДВМП (FESH). У нас есть актуальная идея по бумаге, цель 47,2 руб., потенциал роста 46%.

Аутсайдером дня стал индекс «Химии и нефтехимии» (+1,47%). Акции «ФосАгро» (вес в отраслевом индексе 65,4%) подешевели на 1,1%, но все остальные представители отраслевого индекса прибавили в цене. В акциях «ФосАгро» уже учтен позитив прошлой недели (ЕС намерен снять запрет на перевозку российских удобрений), при этом новости о дополнительной фискальной нагрузке на отрасль оказывают давление на котировки.

Из 40 акций индекса МосБиржи: 37 подорожали и 3 подешевели.

4,8 % компаний индекса торгуются выше своей 50-дневной МА, 9,5 % торгуются выше своей 100-дневной МА, 7,1 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 начал сессию понедельника снижением, однако сумел удержаться внутри диапазона предыдущих пяти торговых сессий. Затем индекс развернулся вверх и начал многочасовой рост, благодаря которому к вечеру достиг максимальных уровней со вторника, 27 сентября.

По состоянию на 18:05 мск все сектора индекса, кроме одного, находились в плюсе: наилучшую динамику показывали энергетика +3,15%, ЖКХ (+2,59%) и телекомы (+2,01%). Отставали производство товаров первой необходимости (-0,96%), производство товаров длительного пользования (+0,03%) и промышленность (+0,40%).

В начале торгов акции Credit Suisse Group AG (CS) опустились до нового исторического минимума, а его 5-летние CDS превысили максимумы 2008 года и взлетели в область 300 б.п. По подсчетам Bloomberg, рынок оценивает вероятность дефолта банка в ближайшие пять лет в 23%. Однако вскоре акции Credit Suisse стабилизировались и довольно быстро вышли в плюс: свою роль могло сыграть обещание его главы Ульриха Кернера предоставить в ближайшие 100 дней стратегию по выводу банка из кризиса.

Поддержку фунту и рынку акций Великобритании оказало решение премьер-министра страны Лиз Трасс отказаться от плана по снижению налогов для граждан с самыми высокими доходами спустя всего 10 дней после его объявления.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,6 к прибыли за прошедший год (P/E) и с коэффициентом 10,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 6,7 % компаний индекса торгуются выше своей 50-дневной МА, 12,5 % торгуются выше своей 100-дневной МА, 13,5 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 875,79 п. (+0,29%), с нач. года -28,9%

Stoxx Europe 600 — 390,83 п. (+0,77%), с нач. года -19,9%

DAX — 12 209,48 п. (+0,79%), с нач. года -23,1%

FTSE 100 — 6 908,76 п. (+0,22%), с нач. года -6,7%

S&P 500 начал сессию с гэпа вверх и продолжил расти на фоне позитивной динамики рынка акций Европы.

По состоянию на 18:05 мск росли около 95% компонентов S&P 500, и все сектора индекса, кроме одного, находились в плюсе: наилучшую динамику показывали энергетика +4,84%, производство материалов (+3,22%) и ЖКХ (+3,07%). Отставали производство товаров длительного пользования (-0,15%), производство товаров первой необходимости (+1,06%) и здравоохранение (+1,55%).

Рынок акций США сильно перепродан, поэтому в любой момент может начаться новое «медвежье ралли», т.е. рост на фоне массового закрытия коротких позиций. Поводом для него может стать сезон корпоративной отчетности за третий квартал, который начнется в середине октября.

За последнюю неделю доходность 2-летних гособлигаций США, которые наиболее чувствительны к ожиданиям по динамике процентных ставок, снизилась примерно на 30 б.п. Вся эта совокупность факторов – перепроданность, господство пессимистичных настроений на рынке, приближение сезона отчетности и стабилизация ожиданий по ставкам – похоже, делает рост S&P 500 в октябре более вероятным, чем снижение.

Индекс деловой активности в производственном секторе (PMI) от ISM снизился в сентябре до 50,9 п. с 52,8 п., ожидали 52,2 п. Минимальное значение за два года с лишним, однако динамика компонентов индекса показала снижение ценового давления, т.к. компании начинают готовиться к будущему снижению спроса.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 17,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 3,0 % компаний индекса торгуются выше своей 50-дневной МА, 12,2 % торгуются выше своей 100-дневной МА, 11,8 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 655,96 п. (+1,96%), с нач. года -23,3%

VIX — 30,28 п. (-1.34 пт), с нач. года +13.06 пт

MSCI World — 2 378,65 п. (-0,94%), с нач. года -26,4%

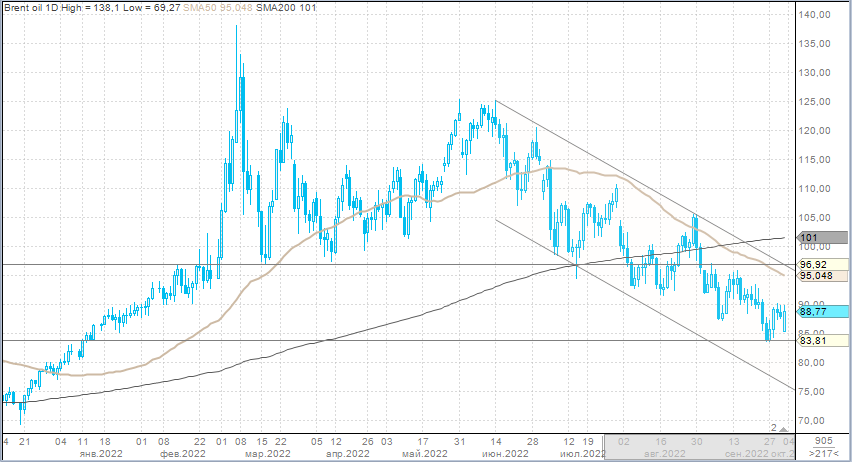

Нефть

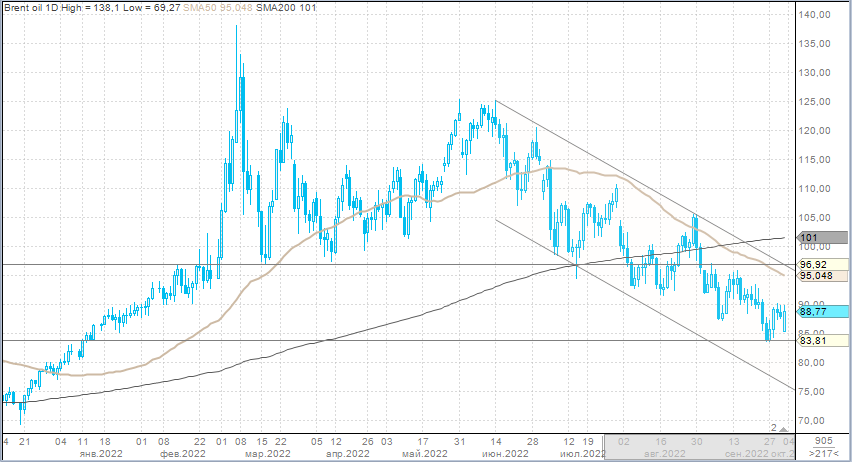

Цены на нефть начали сессию с довольно большого гэпа вверх и продолжили повышаться вплоть до начала торгов в США (рост с закрытия пятницы до сегодняшнего максимума превышал в моменте $4,5), после чего на рынке началась некоторая фиксация прибыли.

Рынок ждет намеченного на среду заседания ОПЕК+, на котором, как ожидается, будет объявлено о крупном сокращении добычи - возможно, на 1 млн б/с с лишним. Аналитики UBS и JPMorgan Chase полагают, что сокращение составит как минимум 0,5 млн б/с, а их коллеги из Goldman Sachs отмечают, что цифра выше 1 млн б/с может вернуть на рынок покупателей.

Некоторые страны-члены альянса уже и так добывают меньше своей квоты, поэтому официальное сокращение объема добычи может оказаться не таким эффективным, как при других обстоятельствах. Тем не менее низкие мировые запасы черного золота указывают на перспективы сохранения дефицита на рынке.

За последние три месяца нефть подешевела примерно на четверть, что не может не вызывать озабоченности ОПЕК+. Как, впрочем, и риски глобальной рецессии на фоне агрессивного ужесточения денежно-кредитной политики ведущими центробанками мира.

На 19:15 мск:

Brent, $/бар. — 88,14 (+3,52%), с нач. года +13,3%

WTI, $/бар. — 82,72 (+4,06%), с нач. года +10,0%

Urals, $/бар. — 65,40 (+1,43%), с нач. года -14,8%

Золото, $/тр. унц. — 1 692,51 (+1,92%), с нач. года -7,5%

Серебро, $/тр. унц. — 20,51 (+7,79%), с нач. года -11,0%

Алюминий, $/т — 2 229,00 (+2,59%), с нач. года -20,6%

Медь, $/т — 7 520,50 (+1,15%), с нач. года -22,6%

Никель, $/т — 21 275,00 (-0,03%) с нач. года +2,5%

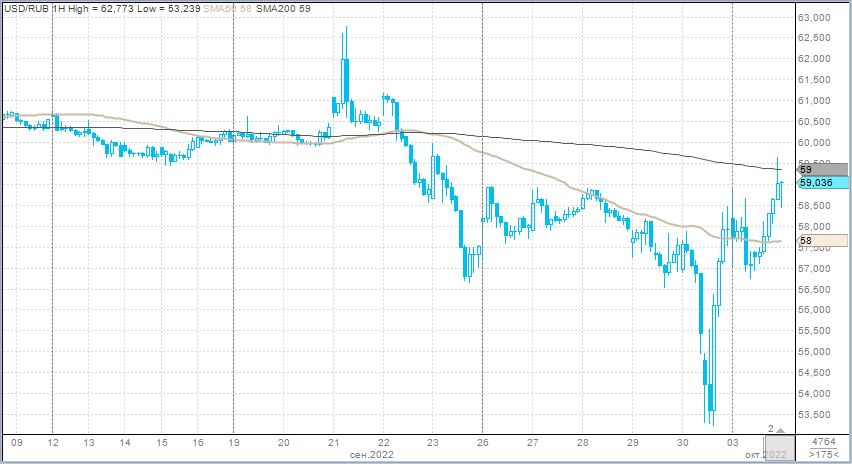

Валютный рынок

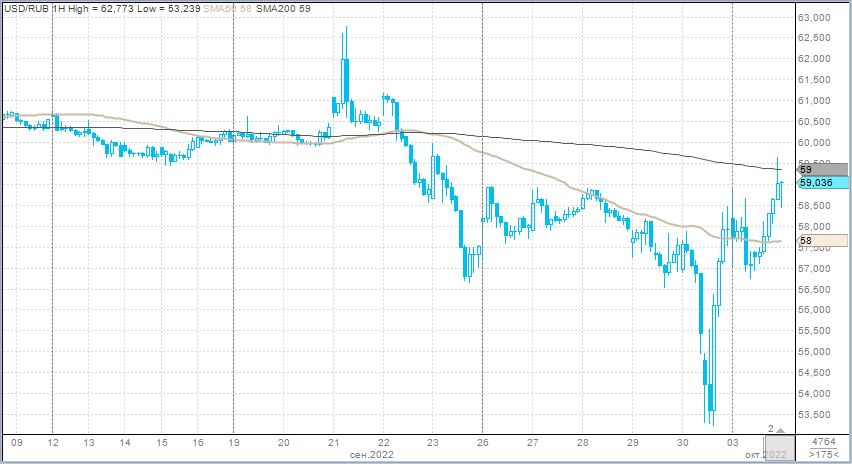

Рубль в понедельник подешевел к доллару, но прибавил в цене против евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 68,2 млрд рублей по сравнению с 120,6 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 47,5 млрд рублей против 47,7 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 70,3 млрд рублей против 100,1 млрд рублей в предыдущий день.

Понедельник был первым днем за последние 6 месяцев, когда в течение сессии в паре доллар/рубль не было ни одного часа с объемом выше 10 млрд рублей.

Укрепление рубля к доллару в первой половине торгов понедельника отражало риск того, что биржевые торги «недружественными» валютами в любой момент могут прекратиться из-за санкций. Как сообщил сегодня утром Банк России, регулятор в целях более точного отражения ситуации на рынках разработал дополнительные процедуры установления официальных курсов иностранных валют по отношению к рублю. Для установления официальных курсов будут предусмотрены дополнительные альтернативные источники данных — банковская отчетность и цифровые платформы внебиржевых торгов.

Счета многих российских компаний в Европе находятся под риском заморозки, либо по решению Евросоюза в рамках нового пакета санкций, либо по решению местных властей, как это случилось с «Газпром Экспортом» в Польше в конце прошлой недели. Пока сложно говорить, как долго продлится подобная ситуация, но явный перекос продаж в евро говорит именно в пользу данной версии.

На 19:15 мск:

EUR/USD — 0,9813 (+0,11%), с начала года -13,7%

GBP/USD — 1,1275 (+0,94%), с начала года -16,7%

USD/JPY — 144,49 (-0,17%), с начала года +25,6%

Индекс доллара — 111,851 (-0,24%), с начала года +16,9%

USD/RUB (Мосбиржа) — 58,86 (+0,70%), с начала года -21,7%

EUR/RUB (Мосбиржа) — 53,6 (-5,47%), с начала года -37,3%

Основную поддержку российским акциям в понедельник оказало снижение геополитической премии (каких-либо страшных новых санкций со стороны коллективного Запада мы до сих пор не увидели), а также позитивный внешний фон: рост фондовых площадок Европы и США, позитивная динамика цен на нефть и металлы (кроме меди).

На 19:00 мск:

Индекс МосБиржи — 2 041,96 п. (+4,32%), с нач. года -46,1%

Индекс РТС — 1 091,87 п. (+3,42%), с нач. года -31,6%

Дивидендная доходность индекса МосБиржи составляет 6,5 %. Индекс торгуется с коэффициентом 3,3 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

По словам главы Минфина РФ Антона Силуанова, который сегодня выступал на парламентских слушаниях по проекту бюджета в Совете Федерации, предусматривается временное повышение НДПИ на уголь в течение I квартала 2023 г. и введение экспортной пошлины на уголь и удобрения в случае, если цены на мировых рынках превысят базовые показатели цен: для коксующего угля - $170/тонна, для энергетического - $150/тонна, для фосфорных и азотных удобрений - $500/тонна, для калийных удобрений - $400/тонна.

Корпоративные истории

Акции «РусГидро» стали аутсайдерами в понедельник среди бумаг индекса МосБиржи. Напомним, это единственная бумага в рублевом индексе, которая подорожала с начала года, что отражает ее защитную функцию на фоне общерыночной распродажи. Однако сегодня аппетит к рискованным активам на рынке акций РФ был высоким, поэтому бумага потеряла в цене.

«Газпром», подобно «ФосАгро», был единственным в нефтегазовом секторе, кто продемонстрировал падение по итогам дня. Напомним, чтобы попасть в дивиденды, объявленные за I полугодие 2022 г. (51,03 руб. на акцию, дивдоходность 23,4%), акции нужно купить до ближайшей пятницы, 7 октября (включительно). Давление на бумагу оказывает неопределенность, формируемая разрушением ниток «Северных потоков», поскольку власти затрудняются назвать сроки ремонта. Также инвесторов могли разочаровать опубликованные производственные результаты компании за 9 месяцев 2022 г. В январе-сентябре 2022 года «Газпром», по предварительным данным, добыл 313,3 млрд куб. м газа. Это на 17,1% (на 64,8 млрд куб. м) меньше, чем в прошлом году. Экспорт в страны дальнего зарубежья составил 86,9 млрд куб. м — на 40,4% (на 58,9 млрд куб. м) меньше, чем за тот же период 2021 года.

Бумаги золотодобытчика Polymetal подскочили на 15% и стали лидерами роста в индексе МосБиржи. За неделю цены на золото подорожали почти на $90/унц., что позитивно сказалось на котировках POLY. Компания сегодня провела онлайн-презентацию для инвесторов, сообщив, что не планирует делистинга с Московской биржи, но планирует редомиляцию в дружественную для России юрисдикцию.

Акционеры «Русснефти» (RNFT) утвердили выплату дивидендов на привилегированные акции за 2021 год в размере $0,81606 на акцию, говорится в сообщении компании. Всего на выплату дивидендов на префы будет направлено $80 млн. Дивиденды на обыкновенные акции выплачиваться не будут.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Лидером дня стал индекс «Транспорта» (+7,8%). В лидерах в секторе были бумаги Globaltrans (почти +12%). При этом все бумаги сектора завершили день в зеленой зоне. В секторе мы позитивно оцениваем перспективы ДВМП (FESH). У нас есть актуальная идея по бумаге, цель 47,2 руб., потенциал роста 46%.

Аутсайдером дня стал индекс «Химии и нефтехимии» (+1,47%). Акции «ФосАгро» (вес в отраслевом индексе 65,4%) подешевели на 1,1%, но все остальные представители отраслевого индекса прибавили в цене. В акциях «ФосАгро» уже учтен позитив прошлой недели (ЕС намерен снять запрет на перевозку российских удобрений), при этом новости о дополнительной фискальной нагрузке на отрасль оказывают давление на котировки.

Из 40 акций индекса МосБиржи: 37 подорожали и 3 подешевели.

4,8 % компаний индекса торгуются выше своей 50-дневной МА, 9,5 % торгуются выше своей 100-дневной МА, 7,1 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 начал сессию понедельника снижением, однако сумел удержаться внутри диапазона предыдущих пяти торговых сессий. Затем индекс развернулся вверх и начал многочасовой рост, благодаря которому к вечеру достиг максимальных уровней со вторника, 27 сентября.

По состоянию на 18:05 мск все сектора индекса, кроме одного, находились в плюсе: наилучшую динамику показывали энергетика +3,15%, ЖКХ (+2,59%) и телекомы (+2,01%). Отставали производство товаров первой необходимости (-0,96%), производство товаров длительного пользования (+0,03%) и промышленность (+0,40%).

В начале торгов акции Credit Suisse Group AG (CS) опустились до нового исторического минимума, а его 5-летние CDS превысили максимумы 2008 года и взлетели в область 300 б.п. По подсчетам Bloomberg, рынок оценивает вероятность дефолта банка в ближайшие пять лет в 23%. Однако вскоре акции Credit Suisse стабилизировались и довольно быстро вышли в плюс: свою роль могло сыграть обещание его главы Ульриха Кернера предоставить в ближайшие 100 дней стратегию по выводу банка из кризиса.

Поддержку фунту и рынку акций Великобритании оказало решение премьер-министра страны Лиз Трасс отказаться от плана по снижению налогов для граждан с самыми высокими доходами спустя всего 10 дней после его объявления.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,6 к прибыли за прошедший год (P/E) и с коэффициентом 10,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 6,7 % компаний индекса торгуются выше своей 50-дневной МА, 12,5 % торгуются выше своей 100-дневной МА, 13,5 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 875,79 п. (+0,29%), с нач. года -28,9%

Stoxx Europe 600 — 390,83 п. (+0,77%), с нач. года -19,9%

DAX — 12 209,48 п. (+0,79%), с нач. года -23,1%

FTSE 100 — 6 908,76 п. (+0,22%), с нач. года -6,7%

S&P 500 начал сессию с гэпа вверх и продолжил расти на фоне позитивной динамики рынка акций Европы.

По состоянию на 18:05 мск росли около 95% компонентов S&P 500, и все сектора индекса, кроме одного, находились в плюсе: наилучшую динамику показывали энергетика +4,84%, производство материалов (+3,22%) и ЖКХ (+3,07%). Отставали производство товаров длительного пользования (-0,15%), производство товаров первой необходимости (+1,06%) и здравоохранение (+1,55%).

Рынок акций США сильно перепродан, поэтому в любой момент может начаться новое «медвежье ралли», т.е. рост на фоне массового закрытия коротких позиций. Поводом для него может стать сезон корпоративной отчетности за третий квартал, который начнется в середине октября.

За последнюю неделю доходность 2-летних гособлигаций США, которые наиболее чувствительны к ожиданиям по динамике процентных ставок, снизилась примерно на 30 б.п. Вся эта совокупность факторов – перепроданность, господство пессимистичных настроений на рынке, приближение сезона отчетности и стабилизация ожиданий по ставкам – похоже, делает рост S&P 500 в октябре более вероятным, чем снижение.

Индекс деловой активности в производственном секторе (PMI) от ISM снизился в сентябре до 50,9 п. с 52,8 п., ожидали 52,2 п. Минимальное значение за два года с лишним, однако динамика компонентов индекса показала снижение ценового давления, т.к. компании начинают готовиться к будущему снижению спроса.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 17,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 3,0 % компаний индекса торгуются выше своей 50-дневной МА, 12,2 % торгуются выше своей 100-дневной МА, 11,8 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 655,96 п. (+1,96%), с нач. года -23,3%

VIX — 30,28 п. (-1.34 пт), с нач. года +13.06 пт

MSCI World — 2 378,65 п. (-0,94%), с нач. года -26,4%

Нефть

Цены на нефть начали сессию с довольно большого гэпа вверх и продолжили повышаться вплоть до начала торгов в США (рост с закрытия пятницы до сегодняшнего максимума превышал в моменте $4,5), после чего на рынке началась некоторая фиксация прибыли.

Рынок ждет намеченного на среду заседания ОПЕК+, на котором, как ожидается, будет объявлено о крупном сокращении добычи - возможно, на 1 млн б/с с лишним. Аналитики UBS и JPMorgan Chase полагают, что сокращение составит как минимум 0,5 млн б/с, а их коллеги из Goldman Sachs отмечают, что цифра выше 1 млн б/с может вернуть на рынок покупателей.

Некоторые страны-члены альянса уже и так добывают меньше своей квоты, поэтому официальное сокращение объема добычи может оказаться не таким эффективным, как при других обстоятельствах. Тем не менее низкие мировые запасы черного золота указывают на перспективы сохранения дефицита на рынке.

За последние три месяца нефть подешевела примерно на четверть, что не может не вызывать озабоченности ОПЕК+. Как, впрочем, и риски глобальной рецессии на фоне агрессивного ужесточения денежно-кредитной политики ведущими центробанками мира.

На 19:15 мск:

Brent, $/бар. — 88,14 (+3,52%), с нач. года +13,3%

WTI, $/бар. — 82,72 (+4,06%), с нач. года +10,0%

Urals, $/бар. — 65,40 (+1,43%), с нач. года -14,8%

Золото, $/тр. унц. — 1 692,51 (+1,92%), с нач. года -7,5%

Серебро, $/тр. унц. — 20,51 (+7,79%), с нач. года -11,0%

Алюминий, $/т — 2 229,00 (+2,59%), с нач. года -20,6%

Медь, $/т — 7 520,50 (+1,15%), с нач. года -22,6%

Никель, $/т — 21 275,00 (-0,03%) с нач. года +2,5%

Валютный рынок

Рубль в понедельник подешевел к доллару, но прибавил в цене против евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 68,2 млрд рублей по сравнению с 120,6 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 47,5 млрд рублей против 47,7 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 70,3 млрд рублей против 100,1 млрд рублей в предыдущий день.

Понедельник был первым днем за последние 6 месяцев, когда в течение сессии в паре доллар/рубль не было ни одного часа с объемом выше 10 млрд рублей.

Укрепление рубля к доллару в первой половине торгов понедельника отражало риск того, что биржевые торги «недружественными» валютами в любой момент могут прекратиться из-за санкций. Как сообщил сегодня утром Банк России, регулятор в целях более точного отражения ситуации на рынках разработал дополнительные процедуры установления официальных курсов иностранных валют по отношению к рублю. Для установления официальных курсов будут предусмотрены дополнительные альтернативные источники данных — банковская отчетность и цифровые платформы внебиржевых торгов.

Счета многих российских компаний в Европе находятся под риском заморозки, либо по решению Евросоюза в рамках нового пакета санкций, либо по решению местных властей, как это случилось с «Газпром Экспортом» в Польше в конце прошлой недели. Пока сложно говорить, как долго продлится подобная ситуация, но явный перекос продаж в евро говорит именно в пользу данной версии.

На 19:15 мск:

EUR/USD — 0,9813 (+0,11%), с начала года -13,7%

GBP/USD — 1,1275 (+0,94%), с начала года -16,7%

USD/JPY — 144,49 (-0,17%), с начала года +25,6%

Индекс доллара — 111,851 (-0,24%), с начала года +16,9%

USD/RUB (Мосбиржа) — 58,86 (+0,70%), с начала года -21,7%

EUR/RUB (Мосбиржа) — 53,6 (-5,47%), с начала года -37,3%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба