Бурные дискуссии по поводу курса доллара относительно рубля и справедливости этих котировок идут уже в течение полугода.

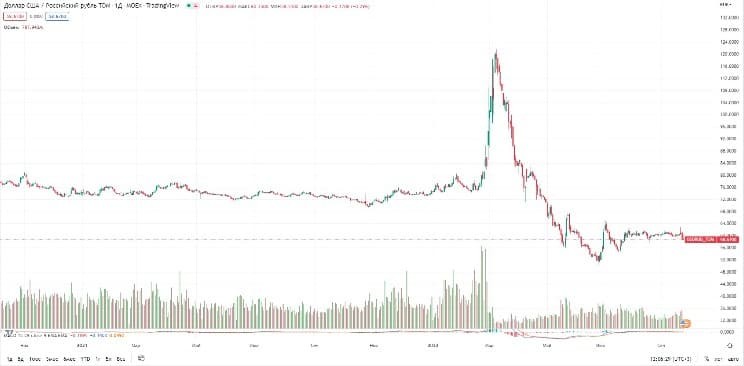

Динамика курса доллара по отношению к рублю, ноябрь 2020 — сентябрь 2022. Источник: TradingView

О том, что сильный рубль — это серьёзный вызов для российской экономики, неоднократно заявляли и представители государственной власти. Именно так оценил укрепление национальной валюты глава Минэкономразвития Максим Решетников в ходе своего выступления на ПМЭФ-2022.

Попробуем разобраться, кому выгоден сильный рубль, а кому слабый, а также почему нынешний курс рубля невыгоден для российской экономики и с чем это связано.

Негативные факторы укрепления российской национальной валюты

Снижение валютной выручки сырьевого сектора.

Крепкий рубль снижает рублёвую выручку предприятий добывающей отрасли — экспортёров сырья. Они реализуют свою продукцию за валюту, как правило, доллары, а потом продают эту валюту на внутреннем рынке для конвертации в рубли.

В своём выступлении на ПМЭФ-2022 Министр промышленности и торговли Денис Мантуров отметил, что металлурги наиболее уязвимы к сильному рублю. Минимальная эффективность экспорта для российских металлургов, по словам министра, возможна при курсе 70 руб. за доллар. Более крепкий рубль приводит уже к убыткам компаний.

Сокращение объёмов бюджетных доходов.

Бюджет страны — это основной финансовый документ, который определяет статьи и источники доходов и расходов нашего государства.

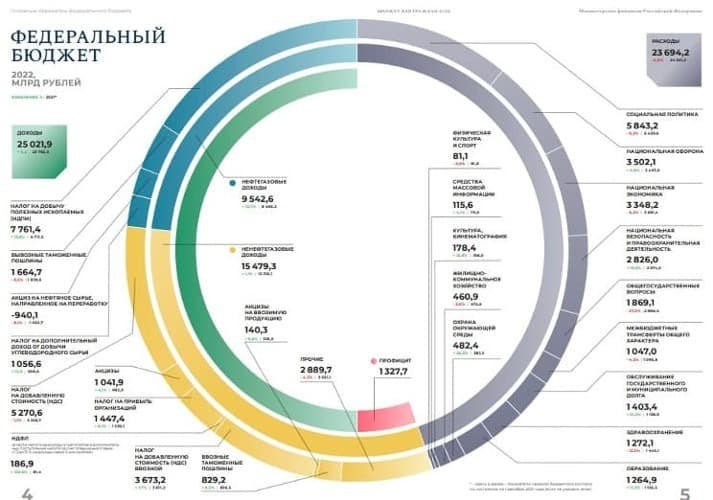

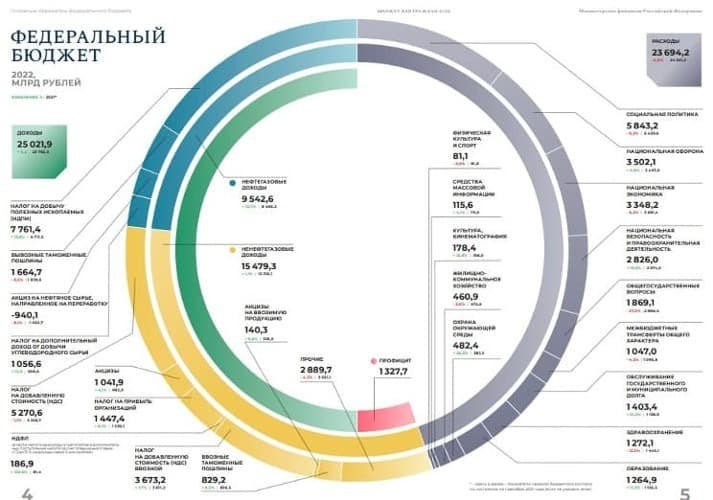

Приложение к Федеральному закону «О федеральном бюджете на 2022 г. и на плановый период 2023 и 2024 гг.». Источник: сайт Министерства финансов РФ

Исходя из данных, изложенных в бюджете на 2022–2024 гг., предусматривалось, что курс доллара США к рублю составит около 73,6 руб. за доллар.

В 2022 г. нефтегазовые доходы бюджета, согласно плану, должны быть равны 9,542 трлн руб., или 38,17% доходов в бюджет, а ненефтегазовые — 15,479 трлн руб., или 61,3% доходов.

До трети бюджетных доходов обеспечивается налогами на продажи российской продукции за рубеж. И это не только нефтегазовый экспорт, но и металлы, химикаты, удобрения, лес и прочее. При укреплении рубля на 21% от предусмотренных в бюджете показателей доходная часть сократится, по разным оценкам, от 2 до 4 трлн руб.

Снижение доходной части бюджета может привести к его дефициту и, как следствие, к сокращению социальной поддержки населения и финансирования крупных государственных проектов.

Обесценивание валютных сбережений граждан.

Снижение конкурентоспособности отечественных производителей.

Сильная национальная валюта негативно сказывается на конкурентоспособности российских производителей на внешнем рынке. Например, отечественный производитель изготовил товар с конечной себестоимостью в 5000 руб. При нынешнем курсе рубля в 57,5 руб. за доллар стоимость этого товара составляет 86,95 долл. При курсе доллара в 73,6 руб. этот же товар стоил бы 67,93 долл. (дешевле на 21,8%).

Положительные факторы укрепления российской национальной валюты

Сильный курс национальной валюты способствует замедлению инфляции в стране.

Ослабление национальной валюты приводит к росту стоимости импортных товаров. Вслед за этим начинают расти цены на отечественную продукцию, что в итоге приводит к увеличению среднего уровня цен.

Этот эффект можно было наблюдать в феврале-марте текущего года, когда на фоне ослабления рубля ритейлеры резко подняли цены на бытовую технику и электронику. По мере укрепления рубля цены стали снижаться.

Сильный рубль создаёт финансовые возможности для импортёров.

Однако сейчас, учитывая реальное положение дел с международной логистикой и денежными переводами, а также позицию ряда зарубежных компаний по поводу сотрудничества с Россией, российские импортёры вряд ли получат большую выгоду. Новые экономические вызовы нивелируют все преимущества от сильного рубля.

Кроме того, сильная национальная валюта в долгосрочной перспективе может оказать давление на экономику всей страны, вызвав так называемую голландскую болезнь, или эффект Гронингена.

Голландская болезнь — это резкое укрепление национальной валюты государства, которое приводит к тому, что ввозить импортные товары становится выгоднее, чем производить свои. На первых этапах этого процесса негативных эффектов не ощущается, наоборот, увеличивается благосостояние населения и спрос на импортные товары. Но затем происходит рост импорта и замещение им национальных товаров. На фоне такой динамики доходы внутренних производителей снижаются. Это ведёт к сокращению производства и рабочей силы, вплоть до банкротства.

С подобной проблемой столкнулась Голландия в 50-х гг. XX в., после открытия крупного газового месторождения. Экспорт голубого топлива кратно вырос, инвестиции в геологоразведку тоже. Хлынувшая валюта укрепила национальную, что привело к экспортозамещению. На фоне оптимизма в газовой отрасли ряд национальных отраслей экономики стал замедляться и стагнировать, росла безработица. В итоге это привело к снижению экономического потенциала и ослаблению местной валюты.

В рамках таких условий сейчас балансируют Минфин, Минэкономразвития и Центробанк РФ, стараясь найти золотую середину и реализовать необходимый комплекс мер, чтобы курс национальной валюты отвечал стратегическим целям и задачам национальной экономики, а также был направлен прежде всего на её рост и таргетирование инфляции.

Что думают эксперты?

Положительные и отрицательные факторы крепкой национальной валюты имеют как своих сторонников, так и противников.

Ряд экономических экспертов утверждает, что сильный рубль не представляет серьёзной угрозы национальной экономике. Крепкий рубль выгоден прежде всего гражданам, которые могут получить доступ к импортным товарам и услугам, например более дешёвый отдых за границей и так далее.

Борьба со снижением конкурентоспособности отечественных производителей, согласно оценкам сторонников сильного рубля, должна решаться не за счёт ослабления национальной валюты, а с помощью снижения издержек производства, уменьшения затрат на энергоресурсы и изменения налоговой базы.

Также одним из способов поддержки экономики эксперты называют увеличение объёмов денежной массы, или включение печатного станка. Возможность реализации этого способа объясняется низким показателем монетизации российской экономики.

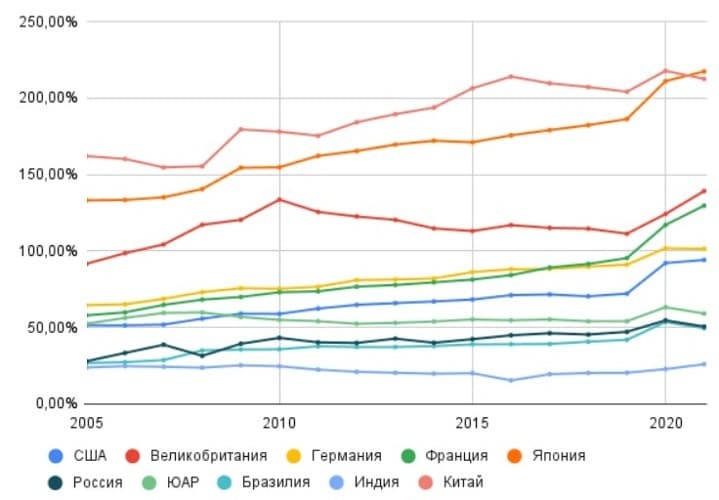

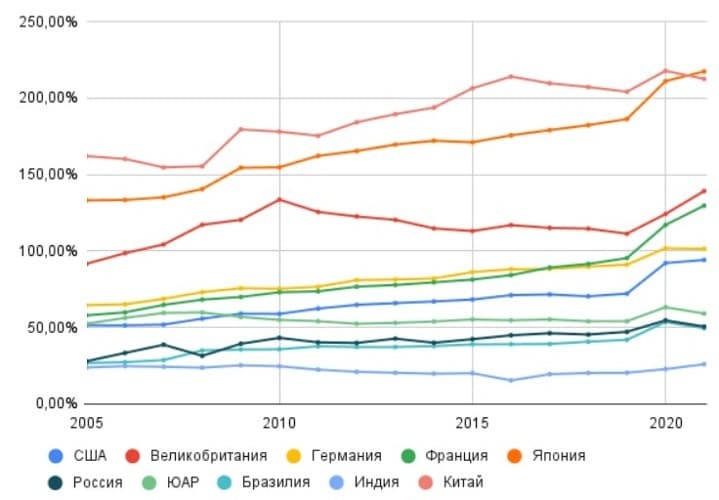

Монетизация экономики — это оценочный показатель развитости финансового рынка и достаточности сбережений, которые используются в качестве кредитов. Определяется отношением совокупности наличных денег в обращении и безналичных располагаемых средств на банковских счетах физических и юридических лиц, а также ВВП страны.

Считается, что уровень монетизации выше 50% указывает на достаточность денег в экономике, а ниже 50% — на их недостаточность.

Согласно результатам исследования Российского экономического университета имени Г. В. Плеханова, российской экономике не хватает наличности в обороте. А показатель её монетизации находится на уровне 50%.

Коэффициенты монетизации экономики развитых и развивающихся стран. Источник: https://prognostica.info/

Ряд экспертов подчёркивает, что дополнительная эмиссия не будет способствовать резкому росту инфляции. Наоборот, напечатанные деньги можно отправить на помощь бизнесу и на инвестиции в необходимые отрасли для поддержки отечественных производителей. Однако пока регулирующие органы предпочитают сокращать денежную массу не снижать резко ключевую ставку.

Пока вышеописанные меры трудно приложить к современным реалиям, так как российская экономика столкнулась и будет сталкиваться в среднесрочной перспективе с беспрецедентными вызовами. И для их преодоления потребуются такие же неординарные шаги.

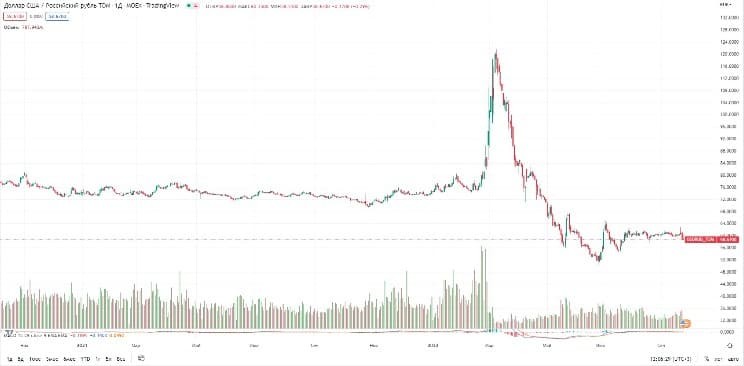

Динамика курса доллара по отношению к рублю, ноябрь 2020 — сентябрь 2022. Источник: TradingView

О том, что сильный рубль — это серьёзный вызов для российской экономики, неоднократно заявляли и представители государственной власти. Именно так оценил укрепление национальной валюты глава Минэкономразвития Максим Решетников в ходе своего выступления на ПМЭФ-2022.

Попробуем разобраться, кому выгоден сильный рубль, а кому слабый, а также почему нынешний курс рубля невыгоден для российской экономики и с чем это связано.

Негативные факторы укрепления российской национальной валюты

Снижение валютной выручки сырьевого сектора.

Крепкий рубль снижает рублёвую выручку предприятий добывающей отрасли — экспортёров сырья. Они реализуют свою продукцию за валюту, как правило, доллары, а потом продают эту валюту на внутреннем рынке для конвертации в рубли.

В своём выступлении на ПМЭФ-2022 Министр промышленности и торговли Денис Мантуров отметил, что металлурги наиболее уязвимы к сильному рублю. Минимальная эффективность экспорта для российских металлургов, по словам министра, возможна при курсе 70 руб. за доллар. Более крепкий рубль приводит уже к убыткам компаний.

Сокращение объёмов бюджетных доходов.

Бюджет страны — это основной финансовый документ, который определяет статьи и источники доходов и расходов нашего государства.

Приложение к Федеральному закону «О федеральном бюджете на 2022 г. и на плановый период 2023 и 2024 гг.». Источник: сайт Министерства финансов РФ

Исходя из данных, изложенных в бюджете на 2022–2024 гг., предусматривалось, что курс доллара США к рублю составит около 73,6 руб. за доллар.

В 2022 г. нефтегазовые доходы бюджета, согласно плану, должны быть равны 9,542 трлн руб., или 38,17% доходов в бюджет, а ненефтегазовые — 15,479 трлн руб., или 61,3% доходов.

До трети бюджетных доходов обеспечивается налогами на продажи российской продукции за рубеж. И это не только нефтегазовый экспорт, но и металлы, химикаты, удобрения, лес и прочее. При укреплении рубля на 21% от предусмотренных в бюджете показателей доходная часть сократится, по разным оценкам, от 2 до 4 трлн руб.

Снижение доходной части бюджета может привести к его дефициту и, как следствие, к сокращению социальной поддержки населения и финансирования крупных государственных проектов.

Обесценивание валютных сбережений граждан.

Снижение конкурентоспособности отечественных производителей.

Сильная национальная валюта негативно сказывается на конкурентоспособности российских производителей на внешнем рынке. Например, отечественный производитель изготовил товар с конечной себестоимостью в 5000 руб. При нынешнем курсе рубля в 57,5 руб. за доллар стоимость этого товара составляет 86,95 долл. При курсе доллара в 73,6 руб. этот же товар стоил бы 67,93 долл. (дешевле на 21,8%).

Положительные факторы укрепления российской национальной валюты

Сильный курс национальной валюты способствует замедлению инфляции в стране.

Ослабление национальной валюты приводит к росту стоимости импортных товаров. Вслед за этим начинают расти цены на отечественную продукцию, что в итоге приводит к увеличению среднего уровня цен.

Этот эффект можно было наблюдать в феврале-марте текущего года, когда на фоне ослабления рубля ритейлеры резко подняли цены на бытовую технику и электронику. По мере укрепления рубля цены стали снижаться.

Сильный рубль создаёт финансовые возможности для импортёров.

Однако сейчас, учитывая реальное положение дел с международной логистикой и денежными переводами, а также позицию ряда зарубежных компаний по поводу сотрудничества с Россией, российские импортёры вряд ли получат большую выгоду. Новые экономические вызовы нивелируют все преимущества от сильного рубля.

Кроме того, сильная национальная валюта в долгосрочной перспективе может оказать давление на экономику всей страны, вызвав так называемую голландскую болезнь, или эффект Гронингена.

Голландская болезнь — это резкое укрепление национальной валюты государства, которое приводит к тому, что ввозить импортные товары становится выгоднее, чем производить свои. На первых этапах этого процесса негативных эффектов не ощущается, наоборот, увеличивается благосостояние населения и спрос на импортные товары. Но затем происходит рост импорта и замещение им национальных товаров. На фоне такой динамики доходы внутренних производителей снижаются. Это ведёт к сокращению производства и рабочей силы, вплоть до банкротства.

С подобной проблемой столкнулась Голландия в 50-х гг. XX в., после открытия крупного газового месторождения. Экспорт голубого топлива кратно вырос, инвестиции в геологоразведку тоже. Хлынувшая валюта укрепила национальную, что привело к экспортозамещению. На фоне оптимизма в газовой отрасли ряд национальных отраслей экономики стал замедляться и стагнировать, росла безработица. В итоге это привело к снижению экономического потенциала и ослаблению местной валюты.

В рамках таких условий сейчас балансируют Минфин, Минэкономразвития и Центробанк РФ, стараясь найти золотую середину и реализовать необходимый комплекс мер, чтобы курс национальной валюты отвечал стратегическим целям и задачам национальной экономики, а также был направлен прежде всего на её рост и таргетирование инфляции.

Что думают эксперты?

Положительные и отрицательные факторы крепкой национальной валюты имеют как своих сторонников, так и противников.

Ряд экономических экспертов утверждает, что сильный рубль не представляет серьёзной угрозы национальной экономике. Крепкий рубль выгоден прежде всего гражданам, которые могут получить доступ к импортным товарам и услугам, например более дешёвый отдых за границей и так далее.

Борьба со снижением конкурентоспособности отечественных производителей, согласно оценкам сторонников сильного рубля, должна решаться не за счёт ослабления национальной валюты, а с помощью снижения издержек производства, уменьшения затрат на энергоресурсы и изменения налоговой базы.

Также одним из способов поддержки экономики эксперты называют увеличение объёмов денежной массы, или включение печатного станка. Возможность реализации этого способа объясняется низким показателем монетизации российской экономики.

Монетизация экономики — это оценочный показатель развитости финансового рынка и достаточности сбережений, которые используются в качестве кредитов. Определяется отношением совокупности наличных денег в обращении и безналичных располагаемых средств на банковских счетах физических и юридических лиц, а также ВВП страны.

Считается, что уровень монетизации выше 50% указывает на достаточность денег в экономике, а ниже 50% — на их недостаточность.

Согласно результатам исследования Российского экономического университета имени Г. В. Плеханова, российской экономике не хватает наличности в обороте. А показатель её монетизации находится на уровне 50%.

Коэффициенты монетизации экономики развитых и развивающихся стран. Источник: https://prognostica.info/

Ряд экспертов подчёркивает, что дополнительная эмиссия не будет способствовать резкому росту инфляции. Наоборот, напечатанные деньги можно отправить на помощь бизнесу и на инвестиции в необходимые отрасли для поддержки отечественных производителей. Однако пока регулирующие органы предпочитают сокращать денежную массу не снижать резко ключевую ставку.

Пока вышеописанные меры трудно приложить к современным реалиям, так как российская экономика столкнулась и будет сталкиваться в среднесрочной перспективе с беспрецедентными вызовами. И для их преодоления потребуются такие же неординарные шаги.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба