5 октября 2022 Открытие Шульгин Михаил

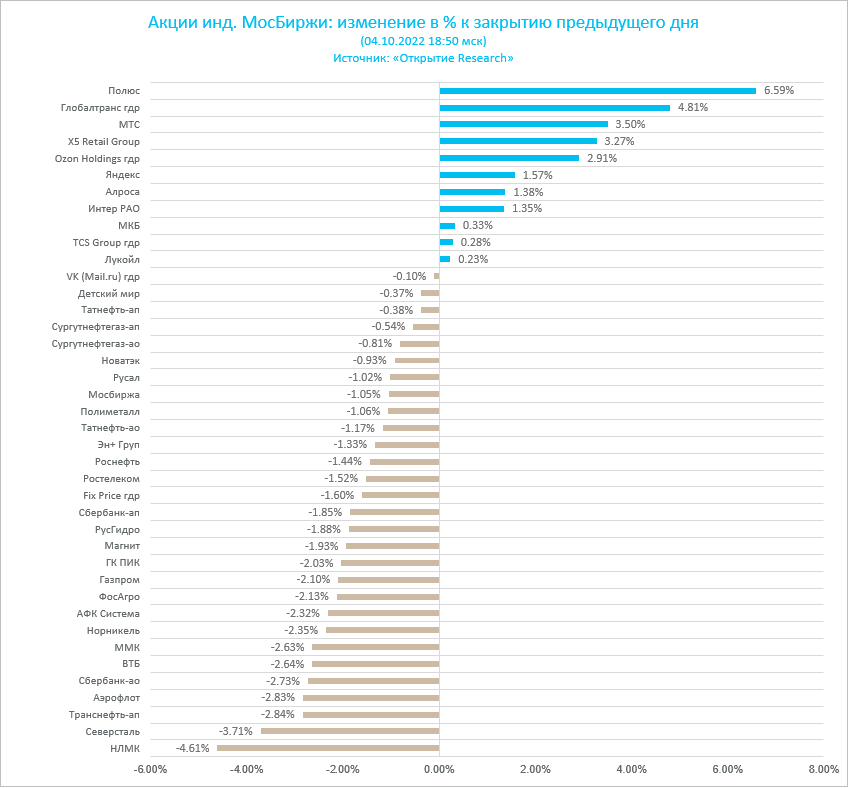

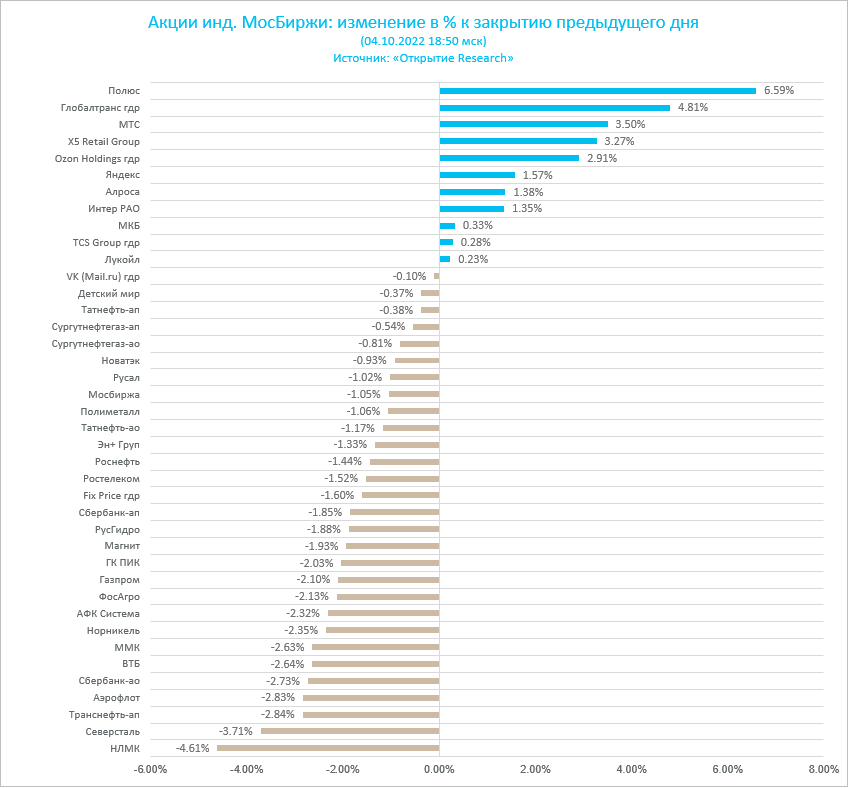

Российские акции выросли по итогам вторника, 4 октября.

Основную поддержку российским акциям в понедельник оказало отсутствие нового негатива со стороны санкционной повестки, а также рост цен на нефть в преддверии завтрашнего заседания ОПЕК+ в Вене.

Оценка «Открытие Research» подразумевает, что индекс МосБиржи к концу года способен подняться до 2300 п., что подразумевает потенциал роста примерно на 12.4% относительно текущих значений.

На 19:00 мск:

Индекс МосБиржи — 2 046,42 п. (+0,22%), с нач. года -46,0%

Индекс РТС — 1 100,14 п. (+0,76%), с нач. года -31,1%

Дивидендная доходность индекса МосБиржи составляет 6,4 %. Индекс торгуется с коэффициентом 3,3 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Всемирный банк улучшил оценку падения российской экономики в 2022 году до 4,5% с 8,9%, прогнозировавшихся им в июне. В 2023 году снижение ВВП составит 3,6% (ранее прогнозировалось -2%), в 2024 году ожидается рост на 1,6% (ранее - рост на 2,2%).

Страны ОПЕК+ могут рассмотреть вопрос о снижении квот до 2 млн баррелей в сутки, пишет Bloomberg со ссылкой на конфиденциальные источники. Ранее слухи предполагали снижение квот на 1 млн б/с или чуть более.

Корпоративные истории

Новый пакет санкций в отношении России не содержит запрета на импорт российских алмазов. Об этом заявил в понедельник польским журналистам в Брюсселе посол Польши в ЕС Анджей Садось. Это оказало поддержку акциям «Алросы» (ALRS) как в понедельник, так и во вторник. На прошлой неделе бумаги алмазодобывающей компании были под давлением на слухах о том, что «Алроса» может оказаться в пакете санкций ЕС, который сейчас пока готовится.

«Московская биржа» (MOEX) опубликовала операционные результаты за сентябрь. Общий объем торгов в сентябре снизился относительно августа на 8,5% до 74,3 млрд руб. В базисе год к году объем торгов снизился на 16,7%. При этом объем торговли акциями показал очень сильный прирост в августе относительно сентября — на 65,3% до 1,467 млрд руб. Считаем месячную динамику объемов торгов в сентябре относительно августа в целом нейтральной. Хотя общий объем торгов сократился, практически все его сокращение было обусловлено сокращением объемов торгов на денежном рынке, где объем снизился на 11,4% м/м до 46,9 трлн руб. Снижение могло быть вызвано нормализацией ситуации на рынке с ликвидностью и меньшей необходимостью проводить операции РЕПО с целью привлечения средств. Хотя это денежный рынок самый объемный, его маржинальность низкая. Куда более маржинальным является рынок акций, где объемы выросли на 65,3% относительно августа. Поэтому в совокупности это может даже положительно отразиться на комиссионном доходе — основной источник выручки для компании, отметил Алексей Корнилов (CFA), главный аналитик «Открытие Инвестиции» по рынку акций.

«АвтоВАЗ» (AVAZ) в сентябре увеличил продажи автомобилей Lada на российском рынке по сравнению с сентябрем прошлого года на 20,1%, до 20641 тыс. штук. К августу реализация Lada в РФ в сентябре выросла на 14,1%. Если опираться на статистику Ассоциации европейского бизнеса (АЕБ), то сентябрь стал первым в этом году месяцем, когда продажи Lada в базисе год к году продемонстрировали рост.

Акционеры BELUGA GROUP («Белуга», BELU), как стало известно сегодня утром, утвердили дивиденды по итогам I полугодия 2022-го в размере 150 рублей на одну акцию до налога, в общей сложности — 1, 996 млрд рублей, без учета выплаты дивидендов по казначейским акциям*, что составляет 88% чистой прибыли по МСФО за первую половину 2022 года. Чтобы попасть в дивиденды, акции необходимо купить до 11 октября 2022 года. Считаем, что акции «Белуги» выглядят привлекательно перед дивидендной отсечкой и тактически интересны для покупки. Полагаем, что опубликованные 5 октября операционные результаты подтвердят: компания развивается в соответствии с планами, сформулированными перед проводимым в 2021 году вторичным размещением акций. Мы ожидаем отражение в отчетности роста покупательского трафика и роста среднего чека на двузначную величину в процентах. У нас есть актуальная инвестиционная идея по акциям компании, цель 4081 руб.

«СПБ Биржа» (SPBE) сообщила, что 5 октября начинает торги акциями: Sinopec Shanghai Petrochemical Company Limited (шанхайская нефтехимическая компания, является одним из крупнейших нефтехимических предприятий в материковом Китае. Она занимается производством этилена, волокна, смолы и пластмасс), PetroChina Company Limited (китайская нефтегазовая компания, контрольный пакет акций PetroChina принадлежит CNPC. Более 60% выручки приходится на КНР), China Life Insurance Company Limited (китайская страховая компания, дочерняя компания China Life Insurance (Group) Company, которая является крупнейшей государственной финансовой страховой корпорацией в Китае), Aluminum Corporation of China Limited (государственная алюминиевая компания КНР. Является вторым по величине в мире производителем глинозёма и третьим по величине производителем первичного алюминия). Акции SPBE не показали заметной реакции на новость. О том, что площадка намерена расширять для отечественных инвесторов выбор ценных бумаг из «дружественных» стран, в том числе активно увеличивать перечень бумаг из Гонконга и материкового Китая, говорилось еще месяц назад.

Погрузка на сети ОАО «РЖД» в сентябре 2022 года составила 100,8 млн тонн, что на 5,3% меньше, чем за аналогичный период прошлого года, сообщила вечером в понедельник компания. При этом экспорт в сентябре снизился к сентябрю прошлого года на 20,2%. Наибольшее снижение показали следующие номенклатурные группы: каменный уголь (-17,1%), нефтепродукты (-4%), удобрения (-27,5%), зерно (-5,5%) и черные металлы (-42,7%). «РЖД» в октябре 2022 г. прогнозирует снижение погрузки на 5%. На фоне таких цифр акции сталеваров и производителей металлов были под давлением.

Золотодобытчики (PLZL, SELG) вместе с «Алроса» вытащили сектор «Металлов и добычи» в плюс. Коррекция доллара спровоцировала ралли цен на золото на международном рынке. Цены на спот полностью отыграли все потери с 13 сентября и поднимались сегодня выше $1730/унц. Если предположить, что цены на золото смогут вернуться к $1800/унц и закрепятся на этом уровне до конца года, то акции «Полюса» на текущих уровнях выглядят очень дешево. Однако мы считаем, что доллар уже во много исчерпал потенциал своей коррекции. Прогнозы «Открытие Research» подразумевали возможность возвращения цен до 1700/унц к ноябрю 2022 г. на фоне промежуточных выборов в Палату представителей США. Однако мы ожидаем, что цена вернется к нисходящему тренду. В декабре 2022 года «Открытие Research» прогнозирует среднемесячную цену на уровне $1675/унц. В следующем году мы также ожидаем сохранение нисходящего тренда котировок золота.

Итоги российского рынка

Все 10 отраслевых индексов 7 выросли и 3 по итогам дня.

Лидером дня стал индекс «Транспорта» (+3,1%). В лидерах в секторе были бумаги ДВМП (+6,2%). Мы позитивно оцениваем перспективы ДВМП (FESH). У нас есть актуальная идея по бумаге, цель 47,2 руб., потенциал роста 38%.

Аутсайдером дня стал индекс «Строительных компаний» (-1,7%). Акции «ЛСР» подорожали на 0,4%, но все остальные представители сектора снизились. В лидерах снижения были бумаги «Самолета» (-3,25%). Дивидендная отсечка по «Самолету» - 12 октября. Чтобы попасть в дивиденд (41 руб, дивдоходность 2%), акции компании нужно купить до 10 октября.

Из 40 акций индекса МосБиржи: 11 подорожали и 29 подешевели.

7,1 % компаний индекса торгуются выше своей 50-дневной МА, 21,4 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 начал сессию с гэпа вверх и продолжил расти до самого вечера, достигнув самого высокого уровня с 22 сентября. По состоянию на 17:50 мск Stoxx Europe 600 показывал максимальный дневной рост с марта (+2,8%), и в плюсе находились все его отраслевые индексы, кроме одного: наилучшую динамику показывали ИТ (+4,47%), производство товаров длительного пользования (+4,38%) и промышленность (+3,78%). Отставали защитные отрасли: недвижимость (-0,12%), ЖКХ (+0,84%) и производство товаров первой необходимости (+1,52%).

Рынок акций развитых стран второй день подряд растет из области годовых минимумов: инвесторы вновь надеются, что ухудшение макроэкономической статистики вынудит ведущие центробанки мира смягчить позицию. Кроме того, текущий рост выглядит классическим «шорт-сквизом» на фоне перепроданности рынка и господства на нем медвежьих настроений.

Стратеги Citi отмечают увеличение коротких позиций во фьючерсах на Stoxx Europe 600, благодаря чему медвежье позиционирование спекулянтов здесь выглядит более агрессивным, чем во фьючерсах на другие фондовые индексы развитых стран.

Отметим, что инфляционное давление в регионе сохраняется: из опубликованных сегодня данных выяснилось, что цены производителей в Еврозоне в августе выросли на 5% м/м и на 43,3% г/г (новое рекордное значение), превысив как ожидания, так и предыдущие значения.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,0 к прибыли за прошедший год (P/E) и с коэффициентом 10,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 8,0 % компаний индекса торгуются выше своей 50-дневной МА, 12,5 % торгуются выше своей 100-дневной МА, 14,4 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 876,15 п. (+0,04%), с нач. года -28,9%

Stoxx Europe 600 — 403,03 п. (+3,12%), с нач. года -17,4%

DAX — 12 670,48 п. (+3,78%), с нач. года -20,2%

FTSE 100 — 7 086,46 п. (+2,57%), с нач. года -4,3%

S&P 500, так же как и Stoxx Europe 600, открыл сессию гэпом вверх и продолжил расти. По состоянию на 17:50 мск в плюсе находились все 11 его отраслевых индексов: наилучшую динамику показывали производство товаров длительного пользования (+4,35%), ИТ (+3,25%) и финансы (+2,98%). Отставали защитные отрасли: производство товаров первой необходимости (+1,39%), ЖКХ (+1,67%) и здравоохранение (+1,72%).

Инвесторы вновь надеются, что ухудшение макроэкономической статистики вынудит ФРС смягчить позицию: за последнюю неделю рынок вычел из ожиданий по пиковому уровню процентных ставок в США сразу 0,50%. 26 сентября фьючерсы на ставку по федеральным фондам учитывали в котировках ее рост к маю 2023 г. до 4,84%, а сегодня этот показатель снизился до 4,34%.

Однако здесь стоит помнить о том, что предыдущие подобные надежды были разбиты 26 августа главой регулятора Джеромом Пауэллом. Выступая в Джексон Хоул, он подтвердил решимость ФРС продолжить борьбу с инфляцией, после чего S&P 500 в течение месяца снизился примерно на 14%.

Тем не менее рынок акций США сильно перепродан, и закрытие коротких позиций может спровоцировать дальнейший рост S&P 500. В середине октября в США начнется сезон корпоративной отчетности за третий квартал, и если его результаты и прогнозы компаний окажутся неплохими, то этот фактор может стать дополнительным бычьим драйвером.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,5 к прибыли за прошедший год (P/E) и с коэффициентом 15,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 8,2 % компаний индекса торгуются выше своей 50-дневной МА, 21,3 % торгуются выше своей 100-дневной МА, 16,6 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 782,24 п. (+2,82%), с нач. года -20,6%

VIX — 29,12 п. (-0.98 пт), с нач. года +11.9 пт

MSCI World — 2 429,91 п. (+2,16%), с нач. года -24,8%

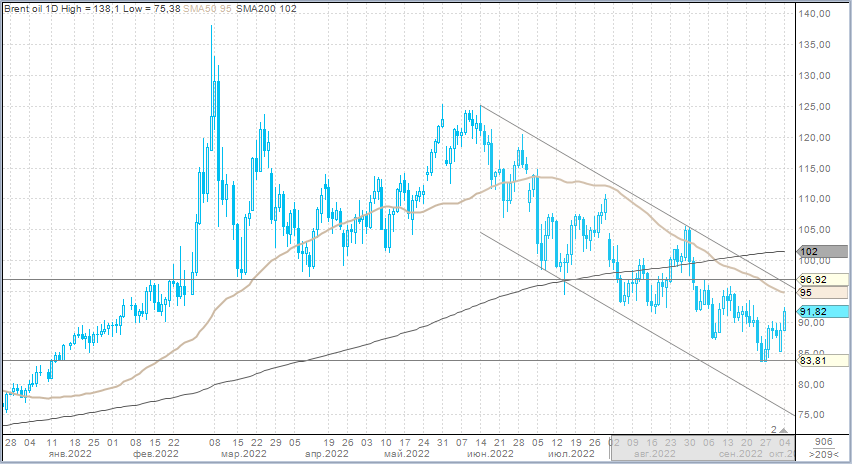

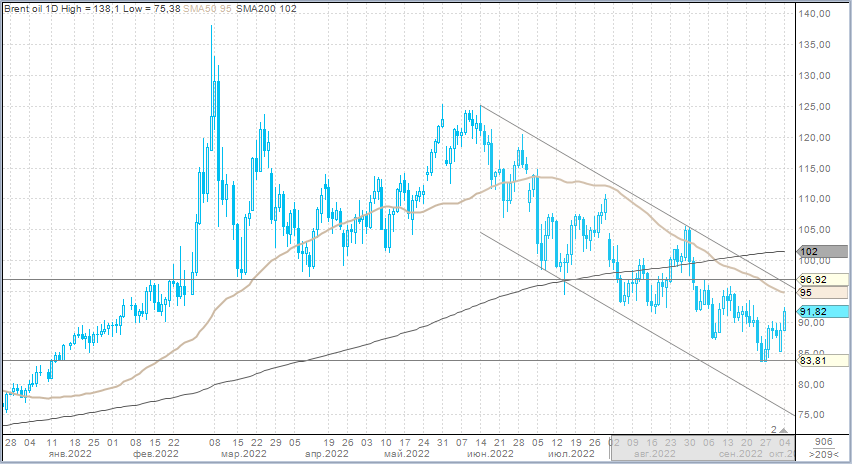

Нефть

Вечером вторника цены на нефть, как и на большинство других рискованных активов, росли вторую сессию подряд. Ключевым событием недели станет завтрашняя встреча стран-участниц ОПЕК+, и, по сообщениям некоторых ее участников, на которых ссылается агентство Bloomberg, на повестке дня будет стоять вопрос о сокращении добычи нефти на 1 млн б/с с лишним.

Вчера глава Saudi Aramco предупредил о том, что запас свободных производственных мощностей в мире экстремально низок. Глава Vitol Group Рассел Харди полагает, что ключевой вопрос, на который предстоит ответить членам альянса, заключается в том, насколько избыточно сегодня предложение нефти, учитывая перспективы снижения мирового спроса на фоне усиления рецессионных рисков. По его прогнозу, в следующем году средняя цена нефти может составить $85 за баррель.

Оценки Gunvor Group and Trafigura Group более оптимистичны: здесь видят перспективы роста котировок в среднем до $100 за баррель.

В последние дни наблюдалось расширение календарных спредов в нефти Brent и WTI, которое говорит об ожиданиях усиления дефицита предложения в преддверии решения ОПЕК+.

На 19:15 мск:

Brent, $/бар. — 92,20 (+3,76%), с нач. года +18,5%

WTI, $/бар. — 86,95 (+3,97%), с нач. года +15,6%

Urals, $/бар. — 69,40 (+5,01%), с нач. года -9,6%

Золото, $/тр. унц. — 1 726,74 (+1,58%), с нач. года -5,6%

Серебро, $/тр. унц. — 21,15 (+2,14%), с нач. года -8,2%

Алюминий, $/т — 2 342,00 (+2,59%), с нач. года -16,6%

Медь, $/т — 7 746,50 (+1,15%), с нач. года -20,3%

Никель, $/т — 22 040,00 (-0,03%) с нач. года +6,2%

Валютный рынок

Рубль в понедельник подешевел к доллару и более заметно к евро, но прибавил в цене против китайского юаня.

Торговый объем в паре доллар/рубль составил 59,4 млрд рублей по сравнению с 68,2 млрд рублей в предыдущий торговый день. Объем снижается 3 дня подряд. Во вторник показатель оказался минимальным с 1 сентября.

Торговый объем в паре евро/рубль составил 47,3 млрд рублей против 47,5 млрд рублей в предыдущий день. Три дня подряд объемы меньше 50 млрд рублей.

Торговый объем в паре юань/рубль составил 64 млрд рублей против 70,3 млрд рублей в предыдущий день.

Таким образом, юань во вторник опередил по объему как евро, так и доллар. Тренд на дедолларизацию набирает обороты. Скоро такая ситуация станет нормой. Не будем удивлены, если в перспективе года обороты в юанях начнут на регулярной основе превышать совокупные обороты в долларах и евро, даже если НКЦ так и не подпадет под рестрикции Запада.

Что касается пары USDRUB, она полтора месяца пребывала в диапазоне 58-62, наиболее активно проторговывая отметку 60 рублей за доллар. Сейчас диапазон сместился к 60-57. Выше 60 рублей курс «не пускают» санкционные риски против биржевой валютной инфраструктуры, а ниже 57 рублей появляется спекулятивный спрос, поскольку есть ощущение, что угроза падения курса до 55 рублей и ниже спровоцирует власти к более быстрому внедрению бюджетного правила.

Во вторник рубль игнорировал существенную коррекцию доллара на внешнем валютном рынке, однако «держал в уме» позитивную динамику цен на нефть и возвращение котировок Brent выше $91/барр.

На 19:15 мск:

EUR/USD — 0,9978 (+1,55%), с начала года -12,2%

GBP/USD — 1,1452 (+1,14%), с начала года -15,4%

USD/JPY — 144,25 (-0,21%), с начала года +25,3%

Индекс доллара — 110,324 (-1,27%), с начала года +15,3%

USD/RUB (Мосбиржа) — 58,95 (+0,15%), с начала года -21,6%

EUR/RUB (Мосбиржа) — 56,4 (+5,22%), с начала года -34,0%

Основную поддержку российским акциям в понедельник оказало отсутствие нового негатива со стороны санкционной повестки, а также рост цен на нефть в преддверии завтрашнего заседания ОПЕК+ в Вене.

Оценка «Открытие Research» подразумевает, что индекс МосБиржи к концу года способен подняться до 2300 п., что подразумевает потенциал роста примерно на 12.4% относительно текущих значений.

На 19:00 мск:

Индекс МосБиржи — 2 046,42 п. (+0,22%), с нач. года -46,0%

Индекс РТС — 1 100,14 п. (+0,76%), с нач. года -31,1%

Дивидендная доходность индекса МосБиржи составляет 6,4 %. Индекс торгуется с коэффициентом 3,3 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Всемирный банк улучшил оценку падения российской экономики в 2022 году до 4,5% с 8,9%, прогнозировавшихся им в июне. В 2023 году снижение ВВП составит 3,6% (ранее прогнозировалось -2%), в 2024 году ожидается рост на 1,6% (ранее - рост на 2,2%).

Страны ОПЕК+ могут рассмотреть вопрос о снижении квот до 2 млн баррелей в сутки, пишет Bloomberg со ссылкой на конфиденциальные источники. Ранее слухи предполагали снижение квот на 1 млн б/с или чуть более.

Корпоративные истории

Новый пакет санкций в отношении России не содержит запрета на импорт российских алмазов. Об этом заявил в понедельник польским журналистам в Брюсселе посол Польши в ЕС Анджей Садось. Это оказало поддержку акциям «Алросы» (ALRS) как в понедельник, так и во вторник. На прошлой неделе бумаги алмазодобывающей компании были под давлением на слухах о том, что «Алроса» может оказаться в пакете санкций ЕС, который сейчас пока готовится.

«Московская биржа» (MOEX) опубликовала операционные результаты за сентябрь. Общий объем торгов в сентябре снизился относительно августа на 8,5% до 74,3 млрд руб. В базисе год к году объем торгов снизился на 16,7%. При этом объем торговли акциями показал очень сильный прирост в августе относительно сентября — на 65,3% до 1,467 млрд руб. Считаем месячную динамику объемов торгов в сентябре относительно августа в целом нейтральной. Хотя общий объем торгов сократился, практически все его сокращение было обусловлено сокращением объемов торгов на денежном рынке, где объем снизился на 11,4% м/м до 46,9 трлн руб. Снижение могло быть вызвано нормализацией ситуации на рынке с ликвидностью и меньшей необходимостью проводить операции РЕПО с целью привлечения средств. Хотя это денежный рынок самый объемный, его маржинальность низкая. Куда более маржинальным является рынок акций, где объемы выросли на 65,3% относительно августа. Поэтому в совокупности это может даже положительно отразиться на комиссионном доходе — основной источник выручки для компании, отметил Алексей Корнилов (CFA), главный аналитик «Открытие Инвестиции» по рынку акций.

«АвтоВАЗ» (AVAZ) в сентябре увеличил продажи автомобилей Lada на российском рынке по сравнению с сентябрем прошлого года на 20,1%, до 20641 тыс. штук. К августу реализация Lada в РФ в сентябре выросла на 14,1%. Если опираться на статистику Ассоциации европейского бизнеса (АЕБ), то сентябрь стал первым в этом году месяцем, когда продажи Lada в базисе год к году продемонстрировали рост.

Акционеры BELUGA GROUP («Белуга», BELU), как стало известно сегодня утром, утвердили дивиденды по итогам I полугодия 2022-го в размере 150 рублей на одну акцию до налога, в общей сложности — 1, 996 млрд рублей, без учета выплаты дивидендов по казначейским акциям*, что составляет 88% чистой прибыли по МСФО за первую половину 2022 года. Чтобы попасть в дивиденды, акции необходимо купить до 11 октября 2022 года. Считаем, что акции «Белуги» выглядят привлекательно перед дивидендной отсечкой и тактически интересны для покупки. Полагаем, что опубликованные 5 октября операционные результаты подтвердят: компания развивается в соответствии с планами, сформулированными перед проводимым в 2021 году вторичным размещением акций. Мы ожидаем отражение в отчетности роста покупательского трафика и роста среднего чека на двузначную величину в процентах. У нас есть актуальная инвестиционная идея по акциям компании, цель 4081 руб.

«СПБ Биржа» (SPBE) сообщила, что 5 октября начинает торги акциями: Sinopec Shanghai Petrochemical Company Limited (шанхайская нефтехимическая компания, является одним из крупнейших нефтехимических предприятий в материковом Китае. Она занимается производством этилена, волокна, смолы и пластмасс), PetroChina Company Limited (китайская нефтегазовая компания, контрольный пакет акций PetroChina принадлежит CNPC. Более 60% выручки приходится на КНР), China Life Insurance Company Limited (китайская страховая компания, дочерняя компания China Life Insurance (Group) Company, которая является крупнейшей государственной финансовой страховой корпорацией в Китае), Aluminum Corporation of China Limited (государственная алюминиевая компания КНР. Является вторым по величине в мире производителем глинозёма и третьим по величине производителем первичного алюминия). Акции SPBE не показали заметной реакции на новость. О том, что площадка намерена расширять для отечественных инвесторов выбор ценных бумаг из «дружественных» стран, в том числе активно увеличивать перечень бумаг из Гонконга и материкового Китая, говорилось еще месяц назад.

Погрузка на сети ОАО «РЖД» в сентябре 2022 года составила 100,8 млн тонн, что на 5,3% меньше, чем за аналогичный период прошлого года, сообщила вечером в понедельник компания. При этом экспорт в сентябре снизился к сентябрю прошлого года на 20,2%. Наибольшее снижение показали следующие номенклатурные группы: каменный уголь (-17,1%), нефтепродукты (-4%), удобрения (-27,5%), зерно (-5,5%) и черные металлы (-42,7%). «РЖД» в октябре 2022 г. прогнозирует снижение погрузки на 5%. На фоне таких цифр акции сталеваров и производителей металлов были под давлением.

Золотодобытчики (PLZL, SELG) вместе с «Алроса» вытащили сектор «Металлов и добычи» в плюс. Коррекция доллара спровоцировала ралли цен на золото на международном рынке. Цены на спот полностью отыграли все потери с 13 сентября и поднимались сегодня выше $1730/унц. Если предположить, что цены на золото смогут вернуться к $1800/унц и закрепятся на этом уровне до конца года, то акции «Полюса» на текущих уровнях выглядят очень дешево. Однако мы считаем, что доллар уже во много исчерпал потенциал своей коррекции. Прогнозы «Открытие Research» подразумевали возможность возвращения цен до 1700/унц к ноябрю 2022 г. на фоне промежуточных выборов в Палату представителей США. Однако мы ожидаем, что цена вернется к нисходящему тренду. В декабре 2022 года «Открытие Research» прогнозирует среднемесячную цену на уровне $1675/унц. В следующем году мы также ожидаем сохранение нисходящего тренда котировок золота.

Итоги российского рынка

Все 10 отраслевых индексов 7 выросли и 3 по итогам дня.

Лидером дня стал индекс «Транспорта» (+3,1%). В лидерах в секторе были бумаги ДВМП (+6,2%). Мы позитивно оцениваем перспективы ДВМП (FESH). У нас есть актуальная идея по бумаге, цель 47,2 руб., потенциал роста 38%.

Аутсайдером дня стал индекс «Строительных компаний» (-1,7%). Акции «ЛСР» подорожали на 0,4%, но все остальные представители сектора снизились. В лидерах снижения были бумаги «Самолета» (-3,25%). Дивидендная отсечка по «Самолету» - 12 октября. Чтобы попасть в дивиденд (41 руб, дивдоходность 2%), акции компании нужно купить до 10 октября.

Из 40 акций индекса МосБиржи: 11 подорожали и 29 подешевели.

7,1 % компаний индекса торгуются выше своей 50-дневной МА, 21,4 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 начал сессию с гэпа вверх и продолжил расти до самого вечера, достигнув самого высокого уровня с 22 сентября. По состоянию на 17:50 мск Stoxx Europe 600 показывал максимальный дневной рост с марта (+2,8%), и в плюсе находились все его отраслевые индексы, кроме одного: наилучшую динамику показывали ИТ (+4,47%), производство товаров длительного пользования (+4,38%) и промышленность (+3,78%). Отставали защитные отрасли: недвижимость (-0,12%), ЖКХ (+0,84%) и производство товаров первой необходимости (+1,52%).

Рынок акций развитых стран второй день подряд растет из области годовых минимумов: инвесторы вновь надеются, что ухудшение макроэкономической статистики вынудит ведущие центробанки мира смягчить позицию. Кроме того, текущий рост выглядит классическим «шорт-сквизом» на фоне перепроданности рынка и господства на нем медвежьих настроений.

Стратеги Citi отмечают увеличение коротких позиций во фьючерсах на Stoxx Europe 600, благодаря чему медвежье позиционирование спекулянтов здесь выглядит более агрессивным, чем во фьючерсах на другие фондовые индексы развитых стран.

Отметим, что инфляционное давление в регионе сохраняется: из опубликованных сегодня данных выяснилось, что цены производителей в Еврозоне в августе выросли на 5% м/м и на 43,3% г/г (новое рекордное значение), превысив как ожидания, так и предыдущие значения.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,0 к прибыли за прошедший год (P/E) и с коэффициентом 10,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 8,0 % компаний индекса торгуются выше своей 50-дневной МА, 12,5 % торгуются выше своей 100-дневной МА, 14,4 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 876,15 п. (+0,04%), с нач. года -28,9%

Stoxx Europe 600 — 403,03 п. (+3,12%), с нач. года -17,4%

DAX — 12 670,48 п. (+3,78%), с нач. года -20,2%

FTSE 100 — 7 086,46 п. (+2,57%), с нач. года -4,3%

S&P 500, так же как и Stoxx Europe 600, открыл сессию гэпом вверх и продолжил расти. По состоянию на 17:50 мск в плюсе находились все 11 его отраслевых индексов: наилучшую динамику показывали производство товаров длительного пользования (+4,35%), ИТ (+3,25%) и финансы (+2,98%). Отставали защитные отрасли: производство товаров первой необходимости (+1,39%), ЖКХ (+1,67%) и здравоохранение (+1,72%).

Инвесторы вновь надеются, что ухудшение макроэкономической статистики вынудит ФРС смягчить позицию: за последнюю неделю рынок вычел из ожиданий по пиковому уровню процентных ставок в США сразу 0,50%. 26 сентября фьючерсы на ставку по федеральным фондам учитывали в котировках ее рост к маю 2023 г. до 4,84%, а сегодня этот показатель снизился до 4,34%.

Однако здесь стоит помнить о том, что предыдущие подобные надежды были разбиты 26 августа главой регулятора Джеромом Пауэллом. Выступая в Джексон Хоул, он подтвердил решимость ФРС продолжить борьбу с инфляцией, после чего S&P 500 в течение месяца снизился примерно на 14%.

Тем не менее рынок акций США сильно перепродан, и закрытие коротких позиций может спровоцировать дальнейший рост S&P 500. В середине октября в США начнется сезон корпоративной отчетности за третий квартал, и если его результаты и прогнозы компаний окажутся неплохими, то этот фактор может стать дополнительным бычьим драйвером.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 18,5 к прибыли за прошедший год (P/E) и с коэффициентом 15,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 8,2 % компаний индекса торгуются выше своей 50-дневной МА, 21,3 % торгуются выше своей 100-дневной МА, 16,6 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 3 782,24 п. (+2,82%), с нач. года -20,6%

VIX — 29,12 п. (-0.98 пт), с нач. года +11.9 пт

MSCI World — 2 429,91 п. (+2,16%), с нач. года -24,8%

Нефть

Вечером вторника цены на нефть, как и на большинство других рискованных активов, росли вторую сессию подряд. Ключевым событием недели станет завтрашняя встреча стран-участниц ОПЕК+, и, по сообщениям некоторых ее участников, на которых ссылается агентство Bloomberg, на повестке дня будет стоять вопрос о сокращении добычи нефти на 1 млн б/с с лишним.

Вчера глава Saudi Aramco предупредил о том, что запас свободных производственных мощностей в мире экстремально низок. Глава Vitol Group Рассел Харди полагает, что ключевой вопрос, на который предстоит ответить членам альянса, заключается в том, насколько избыточно сегодня предложение нефти, учитывая перспективы снижения мирового спроса на фоне усиления рецессионных рисков. По его прогнозу, в следующем году средняя цена нефти может составить $85 за баррель.

Оценки Gunvor Group and Trafigura Group более оптимистичны: здесь видят перспективы роста котировок в среднем до $100 за баррель.

В последние дни наблюдалось расширение календарных спредов в нефти Brent и WTI, которое говорит об ожиданиях усиления дефицита предложения в преддверии решения ОПЕК+.

На 19:15 мск:

Brent, $/бар. — 92,20 (+3,76%), с нач. года +18,5%

WTI, $/бар. — 86,95 (+3,97%), с нач. года +15,6%

Urals, $/бар. — 69,40 (+5,01%), с нач. года -9,6%

Золото, $/тр. унц. — 1 726,74 (+1,58%), с нач. года -5,6%

Серебро, $/тр. унц. — 21,15 (+2,14%), с нач. года -8,2%

Алюминий, $/т — 2 342,00 (+2,59%), с нач. года -16,6%

Медь, $/т — 7 746,50 (+1,15%), с нач. года -20,3%

Никель, $/т — 22 040,00 (-0,03%) с нач. года +6,2%

Валютный рынок

Рубль в понедельник подешевел к доллару и более заметно к евро, но прибавил в цене против китайского юаня.

Торговый объем в паре доллар/рубль составил 59,4 млрд рублей по сравнению с 68,2 млрд рублей в предыдущий торговый день. Объем снижается 3 дня подряд. Во вторник показатель оказался минимальным с 1 сентября.

Торговый объем в паре евро/рубль составил 47,3 млрд рублей против 47,5 млрд рублей в предыдущий день. Три дня подряд объемы меньше 50 млрд рублей.

Торговый объем в паре юань/рубль составил 64 млрд рублей против 70,3 млрд рублей в предыдущий день.

Таким образом, юань во вторник опередил по объему как евро, так и доллар. Тренд на дедолларизацию набирает обороты. Скоро такая ситуация станет нормой. Не будем удивлены, если в перспективе года обороты в юанях начнут на регулярной основе превышать совокупные обороты в долларах и евро, даже если НКЦ так и не подпадет под рестрикции Запада.

Что касается пары USDRUB, она полтора месяца пребывала в диапазоне 58-62, наиболее активно проторговывая отметку 60 рублей за доллар. Сейчас диапазон сместился к 60-57. Выше 60 рублей курс «не пускают» санкционные риски против биржевой валютной инфраструктуры, а ниже 57 рублей появляется спекулятивный спрос, поскольку есть ощущение, что угроза падения курса до 55 рублей и ниже спровоцирует власти к более быстрому внедрению бюджетного правила.

Во вторник рубль игнорировал существенную коррекцию доллара на внешнем валютном рынке, однако «держал в уме» позитивную динамику цен на нефть и возвращение котировок Brent выше $91/барр.

На 19:15 мск:

EUR/USD — 0,9978 (+1,55%), с начала года -12,2%

GBP/USD — 1,1452 (+1,14%), с начала года -15,4%

USD/JPY — 144,25 (-0,21%), с начала года +25,3%

Индекс доллара — 110,324 (-1,27%), с начала года +15,3%

USD/RUB (Мосбиржа) — 58,95 (+0,15%), с начала года -21,6%

EUR/RUB (Мосбиржа) — 56,4 (+5,22%), с начала года -34,0%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба