8 октября 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов в пятницу, 7 октября. День не задался с самого утра. Открытие ниже завершения торгов в четверг и в первый час торгов падение ниже психологической отметки 2000 пунктов. Затем мы видели днем робкую стабилизацию в диапазоне 1975-1995, но не нашлось сил даже на попытку вернуться выше утерянного утром уровня 2000 п. К вечеру давление продаж усилилось. В итоге индекс МосБиржи, который неделю назад продемонстрировал самое худшее недельное закрытие за 5 лет, теперь ухудшил свой результат. Мы закрыли неделю на самом низком уровне с августа 2017 года.

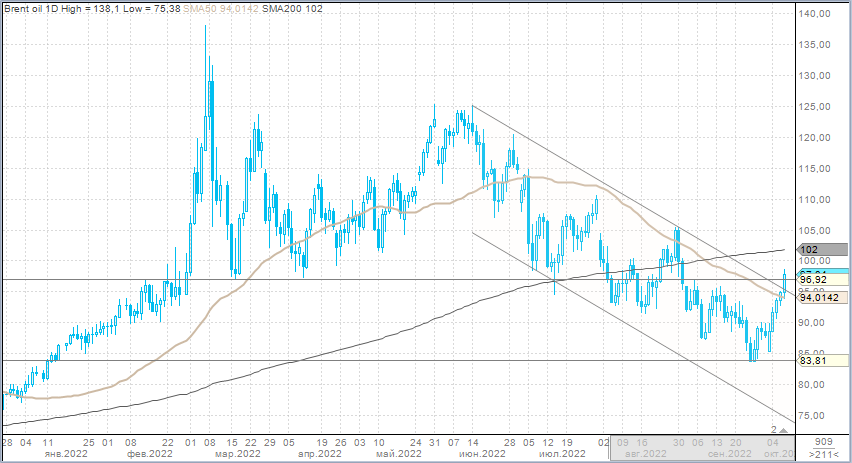

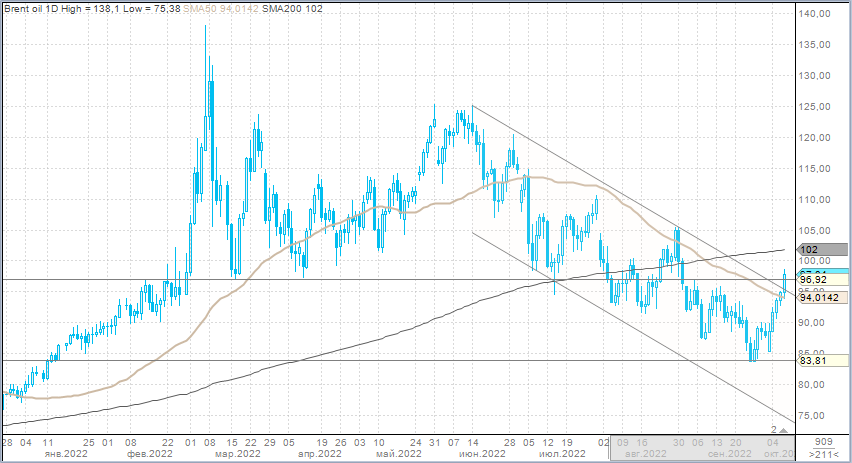

Многие факторы оказывали давление на российский рынок в пятницу. И только цены на нефть, уверенно двигающиеся в сторону $100/барр. Brent, оказывали фоновую поддержку

На 19:00 мск:

Индекс МосБиржи — 1 944,75 п. (-3,76%), с нач. года -48,7%

Индекс РТС — 1 005,04 п. (-3,81%), с нач. года -37,0%

Дивидендная доходность индекса МосБиржи составляет 6,9 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E) и с коэффициентом 2,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

С одной стороны, падение было ожидаемым. На этой неделе среди факторов поддержки российского рынка мы отмечали приближение дивидендных отсечек крупных компаний с большим весом в индексах. Уже 6 октября «без дивидендов» торговался «Новатэк», сегодня последний день с промежуточными дивидендами торговались «Газпром», префы и обычка «Татнефти». В понедельник три вышеперечисленных бумаги уже откроются с дивидендными гэпами. 10 октября – последний день, когда можно будет купить с дивидендами акции «Самолета», а 11 октября (вторник) – последний день с дивидендами по акциям «Белуги». Но эти бумаги имеют малый вес и не способны удержать на себе рынок.

На этой неделе был объявлен широкий, по счету 8-й пакет санкций ЕС против России, последствия которого еще предстоит детально переварить и перенести на перспективы российских компаний, в частности нефтяников и сталеваров.

Российский нефтяной сектор стоит на пороге испытаний - с 5 декабря вступает в силу и эмбарго ЕС, и «ценовой потолок» на российскую нефть. На этой неделе пришла хорошая новость - решение ОПЕК+ о снижении квот на 2 мбс (добычи - на 1,0-1,2 мбс), но была и плохая – «ценовой потолок» не отменяет эмбарго ЕС. В совокупности эти меры могут привести одновременно к росту цен на нефть и сокращению добычи в России, отметил главный аналитик «Открытие Инвестиции» по нефтегазовому сектору Алексей Кокин. Мы предпочитаем нефтяные бумаги, у которых есть краткосрочные катализаторы.

В случае «ЛУКОЙЛа» - это вероятные дивиденды за 2021 г. (531 руб./акция), которые могут быть объявлены до конца года.

В случае «Газпрома» неопределенность еще выше, но вызвана она не только внешними обстоятельствами (эмбарго и «потолок» затронут «Газпром нефть»), но и отсутствием на рынке понимания стратегии компании в новых рыночных условиях. Рекомендация по дивиденду за II полугодие 2022 г. ожидается нескоро - в мае 2023 г. На следующей неделе акции «Газпрома» будут торговаться без дивиденда (51,03 руб.), и некоторые инвесторы надеются на быстрое закрытие дивидендного разрыва. Но с учетом плохой видимости мы бы воздержались от наращивания доли «Газпрома» в краткосрочном портфеле.

Новый пакет санкций ЕС касается и российских производителей стали. Насколько мы поняли, санкции не затрагивают поставки российских слябов в ЕС до октября 2024 года. С этой точки зрения, НЛМК должен сохранить возможность поставлять заготовку на свои европейские заводы, т. е. в некотором роде сохранить конкурентное преимущество по сравнению с остальными российским сталелитейными группами, для которых экспорт на Запад уже закрыт.

Как отмечали выше, решение не должно сказаться на финансовых показателях компании. Гораздо сильнее будет влияние внутренних проблем: затоваривания рынка и падение цен. Поэтому в базовом сценарии выплат дивидендов от НЛМК мы не ждем. А если даже это и произойдет, то цифры будут очень скромными.

Наш взгляд на НЛМК и других российских сталеваров остается умеренно негативным. Поэтому мы в настоящий момент не рекомендуем сталелитейные компании к покупке. Хотя отмечаем, что положение НЛМК с учетом лазейки, позволяющей компании поставлять слябы в ЕС еще 2 года, выглядит более оптимистично, нежели у конкурентов.

Наше видение сталеваров аргументируется нашими оценками совсем не радужных перспектив рынка стали.

Российский рынок стали избыточен по мощностям и сырью, но ограничен в рынках сбыта. 42% выпускаемой стали идет на экспорт, что примерно в 2 раза превышает среднемировой показатель экспорта. Доля ЕС в российском экспорте составляет 31% (Турция 13%). Открытие Research прогнозирует, что давление на рынок стали РФ продолжится во второй половине 4 квартала 2022 г. за счет снижения объемов экспорта, что будет нивелировать положительные эффекты роста внутреннего спроса на сталь.

Доля НЛМК составляет 21% мощностей общероссийского выпуска стали. По итогам 2021 г. мощности компании по производству стали составляли 18,7 млн т в год. Около 40% стали НЛМК продавалось в России, остальная часть экспортировалась. На долю НЛМК по итогам 2021 г. приходилось более 10% европейского рынка толстолистового проката и мирового рынка трансформаторной стали, а также около 20% мирового рынка слябов. Доля горячекатанного проката в общих продажах составляла 28%, слябов — 18%, сортового проката — 16%, холоднокатаного проката — 10%. При этом слябы, горячекатаный и сортовой прокат — не относятся к продукции с высокой добавленной стоимостью.

В попытках переориентации на другие рынки сбыта российские сталевары будут сталкиваться с высоким уровнем конкуренции на «новых рынках» (Китай, Индия, страны ЮВА, Ближний Восток, Северная Африка). Российским компаниям придется конкурировать не только с компаниями «новых рынков» за долю их внутреннего спроса, но также и сталкиваться с ними в других странах и регионах (например, Ближний Восток и Северная Африка / MENA). Себестоимость производства стали на «новых рынках» близка к уровням России. Это ограничивает возможности для демпинга с целью занятия большей доли на «новых рынках».

По оценкам Открытие Research, в среднесрочной перспективе вероятность двукратного снижения российского экспорта стали и стального проката существенно выросла.

Кончилась дивидендная поддержка, оказал давление пакет санкций ЕС. Но и внешний фон также оказал давление на российский рынок. Так, рынок труда в США все еще очень устойчив, что предполагает более агрессивные действия ФРС США, а это повышает риск рецессии в экономике США и риск более глубокой рецессии глобальной экономики. Безусловно, это вовсе не рисует российским экспортерам радужные перспективы. Укрепление доллара в пятницу вернуло цены на золото ниже 1700/унц. (спот-рынок), что негативно сказалось на акциях золотодобывающих компаний.

Ключевые новости

Экономика США в сентябре создала 263 тыс. новых рабочих мест (прогноз +255 тыс.) по сравнению с +315 тыс. в августе. Уровень безработицы неожиданно снизился с 3,7% до 3,5%. Средняя почасовая зарплата выросла на 0,3% к августу и на 5% к сентябрю 2021 года – в соответствии с ожиданиями экономистов. На наш взгляд, отчет оказался довольно сильным, он подтверждает высокую вероятность решения на ноябрьском заседании ФРС повысить ставку на 75 б.п. (4-й раз подряд). К тому решению чиновников Федрезерва должны склонить опасения по поводу возникновения устойчивой инфляционной спирали между зарплатами и ценами. Пока мы видим, что рынок труда все еще очень «горячий», предложение на рынке труда растет недостаточно быстро, чтобы стимулировать заметное снижение темпов роста зарплат. После отчета, если судить по рынку фьючерсов на ставку по фед. фондам, трейдеры отказались от ожиданий снижения ключевой ставки к концу 2023 г. Пиковая ставка ожидается в марте на уровне 4,65%. Мы видим риск того, что ФРС может повысить ставку в следующем году до 5%. Такой агрессивный цикл не учтен денежными рынками.

Геополитика. Российский рынок давно функционирует в условиях геополитической напряженности. Чему это научило инвесторов. Без очевидных позитивных драйверов выходные дни выступают фактором риска. Поэтому сложилась тенденция сокращать позиции перед выходными. Очевидно, это поведение мы наблюдали и в последний торговый день текущей недели.

Драйверы рынка. В сложившихся обстоятельствах у рынка есть основания для того, чтобы попытаться проверить нижнюю сторону. Очевидный новый драйвер роста пока только один – акции должны упасть настолько, чтобы вновь стали выглядеть дешево даже с учетом всех свалившихся на них негативных обстоятельств. Не исключаем, что российские акции еще «не допадали» до состояния «слишком дешево», поэтому не будем удивлены, если российский рынок еще просядет на следующей неделе. Устойчивее остальных будут выглядеть компании, ориентированные на внутренний рынок. Тут по-прежнему в фокусе ритейлеры, энергетики, телекомы. Когда рынок будет уверено, что нащупал новое дно, в список наиболее перспективных в плане темпов роста компаний могут попасть девелоперы, нефтяники, сталевары и производители цветных металлов. На наш взгляд, достаточно перепроданными начинают смотреться и производители удобрений, агропромышленные компании.

Итоги российского рынка

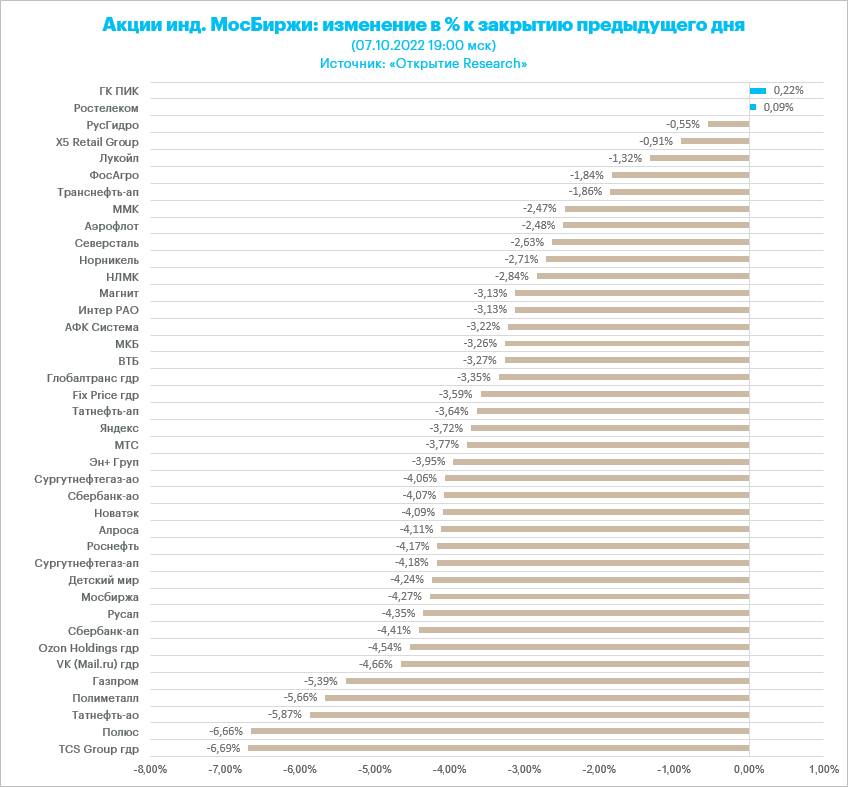

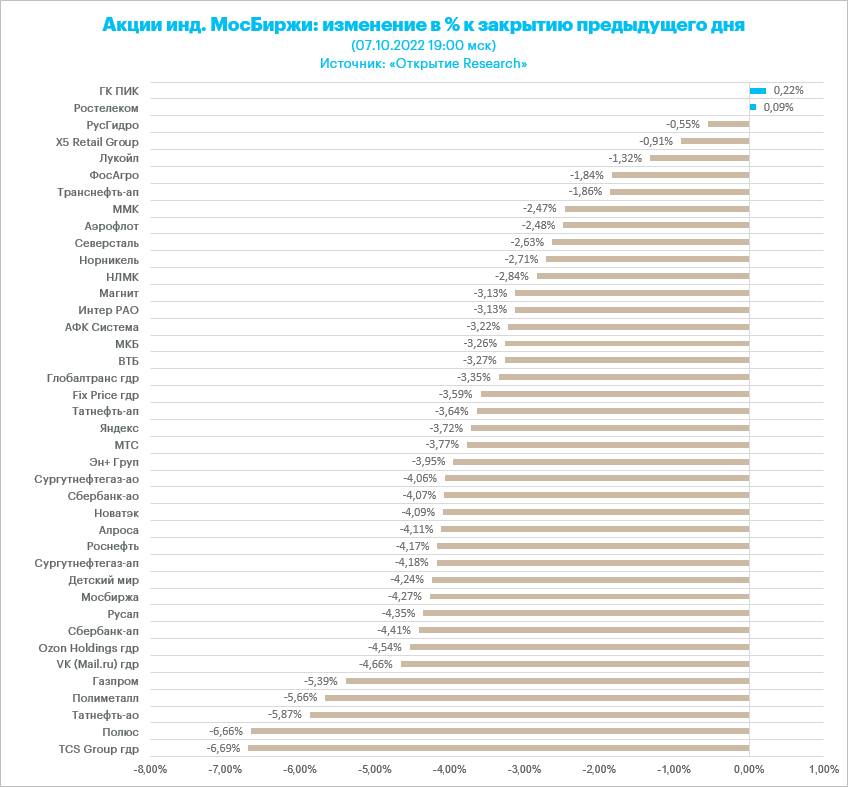

Все 10 отраслевых индексов снизились по итогам дня.

Аутсайдером дня стал индекс «Финансов» (-4,6%). Все представители сектор упали во главе с TCS Group и Сбербанком.

Наименьшее снижение показал индекс «Строительных компаний» (-1,69%). Крупнейший по весу представитель сектора – «ПИК» завершил день в небольшом плюсе, остальные девелоперы оказались под давлением.

Из 40 акций индекса МосБиржи: 2 подорожали и 38 подешевели.

9,5 % компаний индекса торгуются выше своей 50-дневной МА, 21,4 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

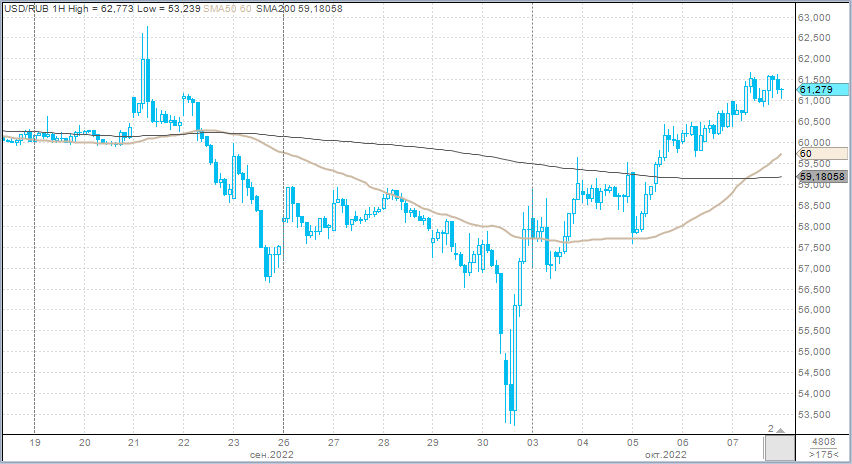

Валютный рынок

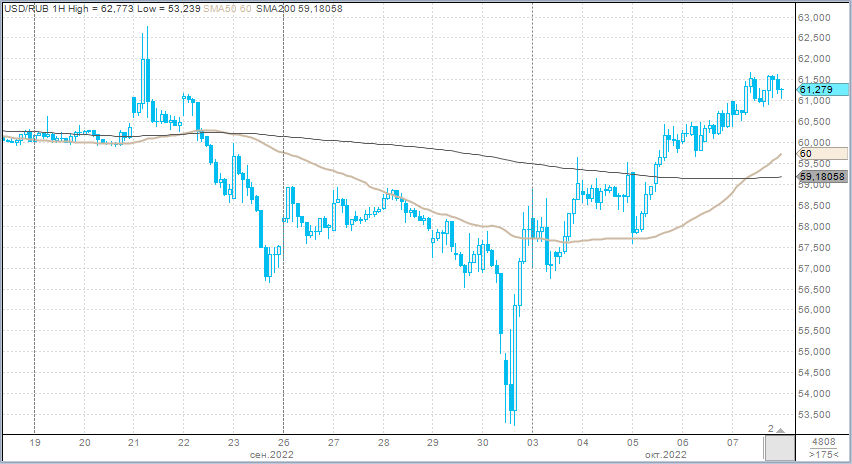

Евро в пятницу более заметно подорожал к рублю, нежели доллар. При этом рубль укрепился против китайского юаня.

Торговый объем в паре доллар/рубль составил 80,1 млрд рублей по сравнению с 56 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 71,8 млрд рублей против 65,2 млрд рублей в предыдущий день. Максимальный суточный объем за 2 недели.

Торговый объем в паре юань/рубль составил 85,7 млрд рублей против 70,6 млрд рублей в предыдущий день.

По итогам текущей недели рубль подешевел против USD, EUR, CNY. Ключевой фактор ослабления рубля отражает тот факт, что НКЦ не попал в новый пакет санкций, а значит, в ближайшие месяцы привычная нам биржевая торговля долларом и евро будет продолжаться.

По факту снижения риска санкций против биржевой валютной инфраструктуры импортеры посчитали курс доллар ниже 60 рублей выгодным. При таких ожиданиях и евро ниже 59 рублей смотрелся дешево. Слабость юаня по-прежнему связываем с «Золотой неделей» - на этой неделе в Китае рынки не работали.

В среднесрочной перспективе сокращение профицита торговли товаров и услуг будет стимулировать ослабление российской валюты. «Открытие Research» сохраняет прогноз USDRUB на конец года на уровне 64,00.

На 19:15 мск:

EUR/USD — 0,9781 (-0,10%), с начала года -14,0%

GBP/USD — 1,1123 (-0,35%), с начала года -17,8%

USD/JPY — 145,19 (+0,03%), с начала года +26,2%

Индекс доллара — 112,358 (+0,09%), с начала года +17,4%

USD/RUB (Мосбиржа) — 61,0025 (+0,16%), с начала года -18,8%

EUR/RUB (Мосбиржа) — 59,9 (+1,36%), с начала года -29,9%

Многие факторы оказывали давление на российский рынок в пятницу. И только цены на нефть, уверенно двигающиеся в сторону $100/барр. Brent, оказывали фоновую поддержку

На 19:00 мск:

Индекс МосБиржи — 1 944,75 п. (-3,76%), с нач. года -48,7%

Индекс РТС — 1 005,04 п. (-3,81%), с нач. года -37,0%

Дивидендная доходность индекса МосБиржи составляет 6,9 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E) и с коэффициентом 2,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

С одной стороны, падение было ожидаемым. На этой неделе среди факторов поддержки российского рынка мы отмечали приближение дивидендных отсечек крупных компаний с большим весом в индексах. Уже 6 октября «без дивидендов» торговался «Новатэк», сегодня последний день с промежуточными дивидендами торговались «Газпром», префы и обычка «Татнефти». В понедельник три вышеперечисленных бумаги уже откроются с дивидендными гэпами. 10 октября – последний день, когда можно будет купить с дивидендами акции «Самолета», а 11 октября (вторник) – последний день с дивидендами по акциям «Белуги». Но эти бумаги имеют малый вес и не способны удержать на себе рынок.

На этой неделе был объявлен широкий, по счету 8-й пакет санкций ЕС против России, последствия которого еще предстоит детально переварить и перенести на перспективы российских компаний, в частности нефтяников и сталеваров.

Российский нефтяной сектор стоит на пороге испытаний - с 5 декабря вступает в силу и эмбарго ЕС, и «ценовой потолок» на российскую нефть. На этой неделе пришла хорошая новость - решение ОПЕК+ о снижении квот на 2 мбс (добычи - на 1,0-1,2 мбс), но была и плохая – «ценовой потолок» не отменяет эмбарго ЕС. В совокупности эти меры могут привести одновременно к росту цен на нефть и сокращению добычи в России, отметил главный аналитик «Открытие Инвестиции» по нефтегазовому сектору Алексей Кокин. Мы предпочитаем нефтяные бумаги, у которых есть краткосрочные катализаторы.

В случае «ЛУКОЙЛа» - это вероятные дивиденды за 2021 г. (531 руб./акция), которые могут быть объявлены до конца года.

В случае «Газпрома» неопределенность еще выше, но вызвана она не только внешними обстоятельствами (эмбарго и «потолок» затронут «Газпром нефть»), но и отсутствием на рынке понимания стратегии компании в новых рыночных условиях. Рекомендация по дивиденду за II полугодие 2022 г. ожидается нескоро - в мае 2023 г. На следующей неделе акции «Газпрома» будут торговаться без дивиденда (51,03 руб.), и некоторые инвесторы надеются на быстрое закрытие дивидендного разрыва. Но с учетом плохой видимости мы бы воздержались от наращивания доли «Газпрома» в краткосрочном портфеле.

Новый пакет санкций ЕС касается и российских производителей стали. Насколько мы поняли, санкции не затрагивают поставки российских слябов в ЕС до октября 2024 года. С этой точки зрения, НЛМК должен сохранить возможность поставлять заготовку на свои европейские заводы, т. е. в некотором роде сохранить конкурентное преимущество по сравнению с остальными российским сталелитейными группами, для которых экспорт на Запад уже закрыт.

Как отмечали выше, решение не должно сказаться на финансовых показателях компании. Гораздо сильнее будет влияние внутренних проблем: затоваривания рынка и падение цен. Поэтому в базовом сценарии выплат дивидендов от НЛМК мы не ждем. А если даже это и произойдет, то цифры будут очень скромными.

Наш взгляд на НЛМК и других российских сталеваров остается умеренно негативным. Поэтому мы в настоящий момент не рекомендуем сталелитейные компании к покупке. Хотя отмечаем, что положение НЛМК с учетом лазейки, позволяющей компании поставлять слябы в ЕС еще 2 года, выглядит более оптимистично, нежели у конкурентов.

Наше видение сталеваров аргументируется нашими оценками совсем не радужных перспектив рынка стали.

Российский рынок стали избыточен по мощностям и сырью, но ограничен в рынках сбыта. 42% выпускаемой стали идет на экспорт, что примерно в 2 раза превышает среднемировой показатель экспорта. Доля ЕС в российском экспорте составляет 31% (Турция 13%). Открытие Research прогнозирует, что давление на рынок стали РФ продолжится во второй половине 4 квартала 2022 г. за счет снижения объемов экспорта, что будет нивелировать положительные эффекты роста внутреннего спроса на сталь.

Доля НЛМК составляет 21% мощностей общероссийского выпуска стали. По итогам 2021 г. мощности компании по производству стали составляли 18,7 млн т в год. Около 40% стали НЛМК продавалось в России, остальная часть экспортировалась. На долю НЛМК по итогам 2021 г. приходилось более 10% европейского рынка толстолистового проката и мирового рынка трансформаторной стали, а также около 20% мирового рынка слябов. Доля горячекатанного проката в общих продажах составляла 28%, слябов — 18%, сортового проката — 16%, холоднокатаного проката — 10%. При этом слябы, горячекатаный и сортовой прокат — не относятся к продукции с высокой добавленной стоимостью.

В попытках переориентации на другие рынки сбыта российские сталевары будут сталкиваться с высоким уровнем конкуренции на «новых рынках» (Китай, Индия, страны ЮВА, Ближний Восток, Северная Африка). Российским компаниям придется конкурировать не только с компаниями «новых рынков» за долю их внутреннего спроса, но также и сталкиваться с ними в других странах и регионах (например, Ближний Восток и Северная Африка / MENA). Себестоимость производства стали на «новых рынках» близка к уровням России. Это ограничивает возможности для демпинга с целью занятия большей доли на «новых рынках».

По оценкам Открытие Research, в среднесрочной перспективе вероятность двукратного снижения российского экспорта стали и стального проката существенно выросла.

Кончилась дивидендная поддержка, оказал давление пакет санкций ЕС. Но и внешний фон также оказал давление на российский рынок. Так, рынок труда в США все еще очень устойчив, что предполагает более агрессивные действия ФРС США, а это повышает риск рецессии в экономике США и риск более глубокой рецессии глобальной экономики. Безусловно, это вовсе не рисует российским экспортерам радужные перспективы. Укрепление доллара в пятницу вернуло цены на золото ниже 1700/унц. (спот-рынок), что негативно сказалось на акциях золотодобывающих компаний.

Ключевые новости

Экономика США в сентябре создала 263 тыс. новых рабочих мест (прогноз +255 тыс.) по сравнению с +315 тыс. в августе. Уровень безработицы неожиданно снизился с 3,7% до 3,5%. Средняя почасовая зарплата выросла на 0,3% к августу и на 5% к сентябрю 2021 года – в соответствии с ожиданиями экономистов. На наш взгляд, отчет оказался довольно сильным, он подтверждает высокую вероятность решения на ноябрьском заседании ФРС повысить ставку на 75 б.п. (4-й раз подряд). К тому решению чиновников Федрезерва должны склонить опасения по поводу возникновения устойчивой инфляционной спирали между зарплатами и ценами. Пока мы видим, что рынок труда все еще очень «горячий», предложение на рынке труда растет недостаточно быстро, чтобы стимулировать заметное снижение темпов роста зарплат. После отчета, если судить по рынку фьючерсов на ставку по фед. фондам, трейдеры отказались от ожиданий снижения ключевой ставки к концу 2023 г. Пиковая ставка ожидается в марте на уровне 4,65%. Мы видим риск того, что ФРС может повысить ставку в следующем году до 5%. Такой агрессивный цикл не учтен денежными рынками.

Геополитика. Российский рынок давно функционирует в условиях геополитической напряженности. Чему это научило инвесторов. Без очевидных позитивных драйверов выходные дни выступают фактором риска. Поэтому сложилась тенденция сокращать позиции перед выходными. Очевидно, это поведение мы наблюдали и в последний торговый день текущей недели.

Драйверы рынка. В сложившихся обстоятельствах у рынка есть основания для того, чтобы попытаться проверить нижнюю сторону. Очевидный новый драйвер роста пока только один – акции должны упасть настолько, чтобы вновь стали выглядеть дешево даже с учетом всех свалившихся на них негативных обстоятельств. Не исключаем, что российские акции еще «не допадали» до состояния «слишком дешево», поэтому не будем удивлены, если российский рынок еще просядет на следующей неделе. Устойчивее остальных будут выглядеть компании, ориентированные на внутренний рынок. Тут по-прежнему в фокусе ритейлеры, энергетики, телекомы. Когда рынок будет уверено, что нащупал новое дно, в список наиболее перспективных в плане темпов роста компаний могут попасть девелоперы, нефтяники, сталевары и производители цветных металлов. На наш взгляд, достаточно перепроданными начинают смотреться и производители удобрений, агропромышленные компании.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня.

Аутсайдером дня стал индекс «Финансов» (-4,6%). Все представители сектор упали во главе с TCS Group и Сбербанком.

Наименьшее снижение показал индекс «Строительных компаний» (-1,69%). Крупнейший по весу представитель сектора – «ПИК» завершил день в небольшом плюсе, остальные девелоперы оказались под давлением.

Из 40 акций индекса МосБиржи: 2 подорожали и 38 подешевели.

9,5 % компаний индекса торгуются выше своей 50-дневной МА, 21,4 % торгуются выше своей 100-дневной МА, 9,5 % торгуются выше своей 200-дневной МА.

Валютный рынок

Евро в пятницу более заметно подорожал к рублю, нежели доллар. При этом рубль укрепился против китайского юаня.

Торговый объем в паре доллар/рубль составил 80,1 млрд рублей по сравнению с 56 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 71,8 млрд рублей против 65,2 млрд рублей в предыдущий день. Максимальный суточный объем за 2 недели.

Торговый объем в паре юань/рубль составил 85,7 млрд рублей против 70,6 млрд рублей в предыдущий день.

По итогам текущей недели рубль подешевел против USD, EUR, CNY. Ключевой фактор ослабления рубля отражает тот факт, что НКЦ не попал в новый пакет санкций, а значит, в ближайшие месяцы привычная нам биржевая торговля долларом и евро будет продолжаться.

По факту снижения риска санкций против биржевой валютной инфраструктуры импортеры посчитали курс доллар ниже 60 рублей выгодным. При таких ожиданиях и евро ниже 59 рублей смотрелся дешево. Слабость юаня по-прежнему связываем с «Золотой неделей» - на этой неделе в Китае рынки не работали.

В среднесрочной перспективе сокращение профицита торговли товаров и услуг будет стимулировать ослабление российской валюты. «Открытие Research» сохраняет прогноз USDRUB на конец года на уровне 64,00.

На 19:15 мск:

EUR/USD — 0,9781 (-0,10%), с начала года -14,0%

GBP/USD — 1,1123 (-0,35%), с начала года -17,8%

USD/JPY — 145,19 (+0,03%), с начала года +26,2%

Индекс доллара — 112,358 (+0,09%), с начала года +17,4%

USD/RUB (Мосбиржа) — 61,0025 (+0,16%), с начала года -18,8%

EUR/RUB (Мосбиржа) — 59,9 (+1,36%), с начала года -29,9%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба