11 октября 2022 Открытие Сыроваткин Олег

Европа

Stoxx Europe 600 начал сессию понедельника со снижения, днем отыграл все потери и вышел в плюс, но после старта торгов в США вновь начал снижаться, уйдя в небольшой минус. К настоящему моменту индекс отыграл примерно половину роста, который имел место в прошлые понедельник-вторник.

Бумаги сектора ЖКХ, такие как RWE AG и SSE Plc, оказались под давлением после сообщения Financial Times о том, что правительство Великобритании может на следующей неделе представить законопроект об ограничении прибыли компаний, производящих электроэнергию с помощью возобновляемых источников.

Акции Credit Suisse дорожали третий день подряд на фоне сообщения Bloomberg о том, что подразделение проблемного банка, занимающееся секьюритизацией, привлекло интерес потенциальных покупателей, включая Pimco и Centerbridge.

Банк Англии продлил срок действия экстренных мер по поддержке рынка госдолга, а канцлер казначейства Квази Квартенг пообещал представить среднесрочную налоговую стратегию 31 октября, т.е. почти на месяц раньше запланированного.

В настоящий момент форвардный коэффициент «цена/прибыль» индекса Stoxx Europe 600 составляет 10,6х, что является самым низким значением за последние десять лет. Инвесторы ждут начала сезона корпоративной отчетности за третий квартал, чтобы лучше понять, как европейские компании справляются с целым рядом вызовов, включая высокую инфляцию.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,6 к прибыли за прошедший год (P/E) и с коэффициентом 10,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 10,0 % компаний индекса торгуются выше своей 50-дневной МА, 14,4 % торгуются выше своей 100-дневной МА, 15,7 % торгуются выше своей 200-дневной МА.

На 18:45 мск:

Индекс MSCI EM — 897,74 п. (-1,41%), с нач. года -27,1%

Stoxx Europe 600 — 390,86 п. (-0,21%), с нач. года -19,9%

DAX — 12 290,19 п. (+0,14%), с нач. года -22,6%

FTSE 100 — 6 974,32 п. (-0,24%), с нач. года -5,8%

США

S&P 500 начал сессию понедельника с небольшого гэпа вверх, который был быстро закрыт, после чего ушел вниз, возобновив даунтренд пятницы. Теперь индекс отыграл весь рост, который имел место в прошлые понедельник-вторник и вернулся в область годовых минимумов.

По состоянию на 17:35 мск примерно половина отраслевых индексов S&P 500 росла, другая - снижалась. Наилучшую динамику показывали промышленность (+0,62%), производство товаров длительного пользования (+0,53%) и производство материалов (+0,51%). Главными аутсайдерами выступали ИТ (-1,40%), здравоохранение (-0,49%) и энергетика (-0,37%).

Ключевым событием этой недели станет публикация данных по потребительской инфляции в США за сентябрь (ожидается замедление темпов роста общего показателя до 8,1% г/г с 8,3% г/г, а также ускорение темпов роста базового показателя до 6,5% с 6,3%). Это – последний из двух важнейших пакетов данных (после пятничной публикации данных по рынку труда), которые ФРС получит перед заседанием 2 ноября.

В США начинается сезон корпоративной отчетности за третий квартал, и на этой неделе свои результаты представят, помимо прочих, JPMorgan, Citigroup, Morgan Stanley, Wells Fargo и Delta Airlines. Вероятно, сезон окажется непростым, учитывая целый ряд вызовов, стоящих перед американскими компаниями, включая рост расходов и снижение спроса.

В преддверии этих событий инвесторы сохраняют осторожность, а аппетит к риску снижается на фоне эскалации конфликта между РФ и Украиной.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 17,7 к прибыли за прошедший год (P/E) и с коэффициентом 14,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 11,1 % компаний индекса торгуются выше своей 50-дневной МА, 20,7 % торгуются выше своей 100-дневной МА, 17,2 % торгуются выше своей 200-дневной МА.

На 18:45 мск:

S&P 500 — 3 615,85 п. (-0,65%), с нач. года -24,1%

VIX — 33,10 п. (+1.74 пт), с нач. года +15.88 пт

MSCI World — 2 417,72 п. (-2,45%), с нач. года -25,2%

Нефть

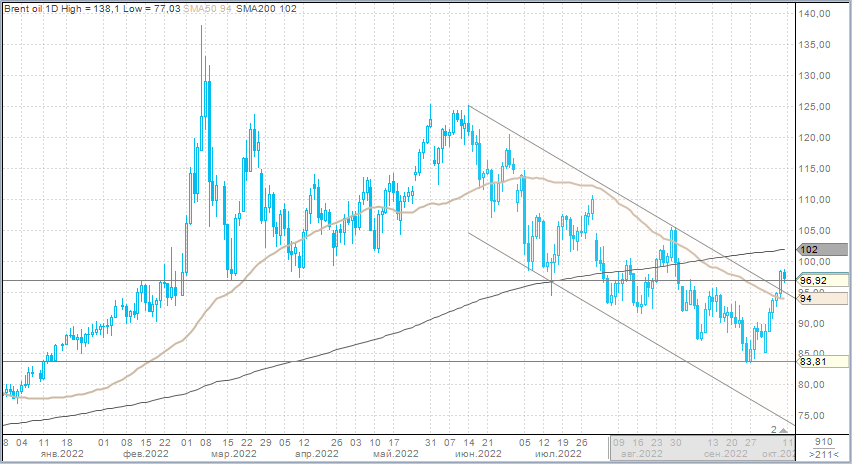

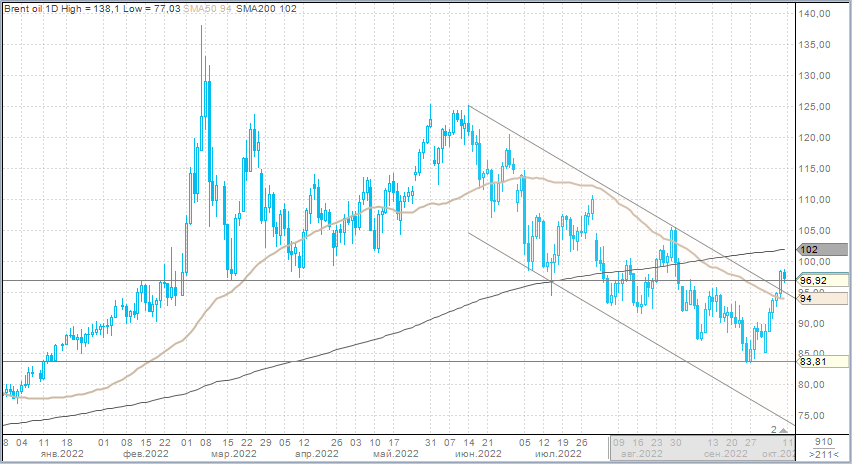

Цены на нефть всю сессию понедельника консолидировались в довольно узком коридоре внутри диапазона пятницы. Тем не менее бычий моментум в котировках Brent, которые на прошлой неделе закрыли ростом все пять сессий, несколько ослаб. Возможно, причиной этому послужил общий спад спроса на рискованные активы, а также приближение к психологически важному уровню $100 за баррель.

В прошлую среду ОПЕК+ согласовал сокращение добычи нефти на 2 млн б/с, начиная с ноября. Реальное сокращение добычи странами альянса окажется значительно меньше, чем объявлено, т.к. многие из них уже добывают ниже установленной квоты. Тем не менее 5 декабря вступают в силу «потолок» цен на российскую нефть, установленный в рамках восьмого пакета санкций ЕС против РФ, а также запрет на поставки российской нефти морским путем в страны ЕС, который предусматривается шестым пакетом санкций.

Все это может усилить волатильность рынка энергоносителей в целом и нефти в частности. Пока же календарный спред между двумя ближайшими фьючерсами на Brent достиг максимального уровня с июня, что говорит о силе рынка. Кроме того, по данным Bloomberg, инвесторы активно покупают колл-опционы на Brent, что указывает на доминирование бычьих настроений.

На 18:45 мск:

Brent, $/бар. — 97,04 (-0,90%), с нач. года +24,8%

WTI, $/бар. — 92,07 (-0,62%), с нач. года +22,4%

Urals, $/бар. — 74,44 (-1,59%), с нач. года -3,1%

Золото, $/тр. унц. — 1 667,70 (-1,60%), с нач. года -8,8%

Серебро, $/тр. унц. — 19,60 (-2,64%), с нач. года -14,9%

Алюминий, $/т — 2 262,50 (+2,59%), с нач. года -19,4%

Медь, $/т — 7 574,50 (+1,15%), с нач. года -22,1%

Никель, $/т — 22 430,00 (-0,03%) с нач. года +8,1%

Stoxx Europe 600 начал сессию понедельника со снижения, днем отыграл все потери и вышел в плюс, но после старта торгов в США вновь начал снижаться, уйдя в небольшой минус. К настоящему моменту индекс отыграл примерно половину роста, который имел место в прошлые понедельник-вторник.

Бумаги сектора ЖКХ, такие как RWE AG и SSE Plc, оказались под давлением после сообщения Financial Times о том, что правительство Великобритании может на следующей неделе представить законопроект об ограничении прибыли компаний, производящих электроэнергию с помощью возобновляемых источников.

Акции Credit Suisse дорожали третий день подряд на фоне сообщения Bloomberg о том, что подразделение проблемного банка, занимающееся секьюритизацией, привлекло интерес потенциальных покупателей, включая Pimco и Centerbridge.

Банк Англии продлил срок действия экстренных мер по поддержке рынка госдолга, а канцлер казначейства Квази Квартенг пообещал представить среднесрочную налоговую стратегию 31 октября, т.е. почти на месяц раньше запланированного.

В настоящий момент форвардный коэффициент «цена/прибыль» индекса Stoxx Europe 600 составляет 10,6х, что является самым низким значением за последние десять лет. Инвесторы ждут начала сезона корпоративной отчетности за третий квартал, чтобы лучше понять, как европейские компании справляются с целым рядом вызовов, включая высокую инфляцию.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 13,6 к прибыли за прошедший год (P/E) и с коэффициентом 10,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 10,0 % компаний индекса торгуются выше своей 50-дневной МА, 14,4 % торгуются выше своей 100-дневной МА, 15,7 % торгуются выше своей 200-дневной МА.

На 18:45 мск:

Индекс MSCI EM — 897,74 п. (-1,41%), с нач. года -27,1%

Stoxx Europe 600 — 390,86 п. (-0,21%), с нач. года -19,9%

DAX — 12 290,19 п. (+0,14%), с нач. года -22,6%

FTSE 100 — 6 974,32 п. (-0,24%), с нач. года -5,8%

США

S&P 500 начал сессию понедельника с небольшого гэпа вверх, который был быстро закрыт, после чего ушел вниз, возобновив даунтренд пятницы. Теперь индекс отыграл весь рост, который имел место в прошлые понедельник-вторник и вернулся в область годовых минимумов.

По состоянию на 17:35 мск примерно половина отраслевых индексов S&P 500 росла, другая - снижалась. Наилучшую динамику показывали промышленность (+0,62%), производство товаров длительного пользования (+0,53%) и производство материалов (+0,51%). Главными аутсайдерами выступали ИТ (-1,40%), здравоохранение (-0,49%) и энергетика (-0,37%).

Ключевым событием этой недели станет публикация данных по потребительской инфляции в США за сентябрь (ожидается замедление темпов роста общего показателя до 8,1% г/г с 8,3% г/г, а также ускорение темпов роста базового показателя до 6,5% с 6,3%). Это – последний из двух важнейших пакетов данных (после пятничной публикации данных по рынку труда), которые ФРС получит перед заседанием 2 ноября.

В США начинается сезон корпоративной отчетности за третий квартал, и на этой неделе свои результаты представят, помимо прочих, JPMorgan, Citigroup, Morgan Stanley, Wells Fargo и Delta Airlines. Вероятно, сезон окажется непростым, учитывая целый ряд вызовов, стоящих перед американскими компаниями, включая рост расходов и снижение спроса.

В преддверии этих событий инвесторы сохраняют осторожность, а аппетит к риску снижается на фоне эскалации конфликта между РФ и Украиной.

Дивидендная доходность S&P 500 составляет 1,8 %. Индекс торгуется с коэффициентом 17,7 к прибыли за прошедший год (P/E) и с коэффициентом 14,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 11,1 % компаний индекса торгуются выше своей 50-дневной МА, 20,7 % торгуются выше своей 100-дневной МА, 17,2 % торгуются выше своей 200-дневной МА.

На 18:45 мск:

S&P 500 — 3 615,85 п. (-0,65%), с нач. года -24,1%

VIX — 33,10 п. (+1.74 пт), с нач. года +15.88 пт

MSCI World — 2 417,72 п. (-2,45%), с нач. года -25,2%

Нефть

Цены на нефть всю сессию понедельника консолидировались в довольно узком коридоре внутри диапазона пятницы. Тем не менее бычий моментум в котировках Brent, которые на прошлой неделе закрыли ростом все пять сессий, несколько ослаб. Возможно, причиной этому послужил общий спад спроса на рискованные активы, а также приближение к психологически важному уровню $100 за баррель.

В прошлую среду ОПЕК+ согласовал сокращение добычи нефти на 2 млн б/с, начиная с ноября. Реальное сокращение добычи странами альянса окажется значительно меньше, чем объявлено, т.к. многие из них уже добывают ниже установленной квоты. Тем не менее 5 декабря вступают в силу «потолок» цен на российскую нефть, установленный в рамках восьмого пакета санкций ЕС против РФ, а также запрет на поставки российской нефти морским путем в страны ЕС, который предусматривается шестым пакетом санкций.

Все это может усилить волатильность рынка энергоносителей в целом и нефти в частности. Пока же календарный спред между двумя ближайшими фьючерсами на Brent достиг максимального уровня с июня, что говорит о силе рынка. Кроме того, по данным Bloomberg, инвесторы активно покупают колл-опционы на Brent, что указывает на доминирование бычьих настроений.

На 18:45 мск:

Brent, $/бар. — 97,04 (-0,90%), с нач. года +24,8%

WTI, $/бар. — 92,07 (-0,62%), с нач. года +22,4%

Urals, $/бар. — 74,44 (-1,59%), с нач. года -3,1%

Золото, $/тр. унц. — 1 667,70 (-1,60%), с нач. года -8,8%

Серебро, $/тр. унц. — 19,60 (-2,64%), с нач. года -14,9%

Алюминий, $/т — 2 262,50 (+2,59%), с нач. года -19,4%

Медь, $/т — 7 574,50 (+1,15%), с нач. года -22,1%

Никель, $/т — 22 430,00 (-0,03%) с нач. года +8,1%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба