3 ноября 2022 goldenfront.ru | Золото

Как только золото достигнет дна, наши исторические исследования предсказывают многолетний бычий рынок, временами с выдающимися доходами.

На протяжении десятилетий ориентиром при определении оборотов по золоту была реальная цена золота (GRP), уменьшенная на инфляцию ИПЦ в старшей валюте. Падение цен связано с общим снижением прибыли для производителей. Последний максимум сопровождал спекулятивный взрыв в 2011 году, что мы уже отмечали. Давним индикатором было соотношение серебро/золото, недельный RSI которого взлетел до 90 в апреле 2011 года. Мы отметили, что единственный раз этот показатель достигал такого уровня в январе 1980 года. Добавив, что спекуляции стали «опасными», и что медвежий рынок может быть не так плох, как после 1980 года. Тот, в котором вы находитесь, всегда плох.

В июле 2020 года сектор достиг технического превышения, что мы и отметили. Тогда проблема заключалась в том, что при снижении реальной цены золото будет недотягивать до Большого рынка. Другими словами, GDXJ будет отставать от S&P. И, что еще хуже, можно пострадать, когда пузырь достигнет кульминации и лопнет. В июне прошлого года мы стали проявлять нетерпение к GRP, основываясь на том, что ИПЦ публикуется раз в месяц.

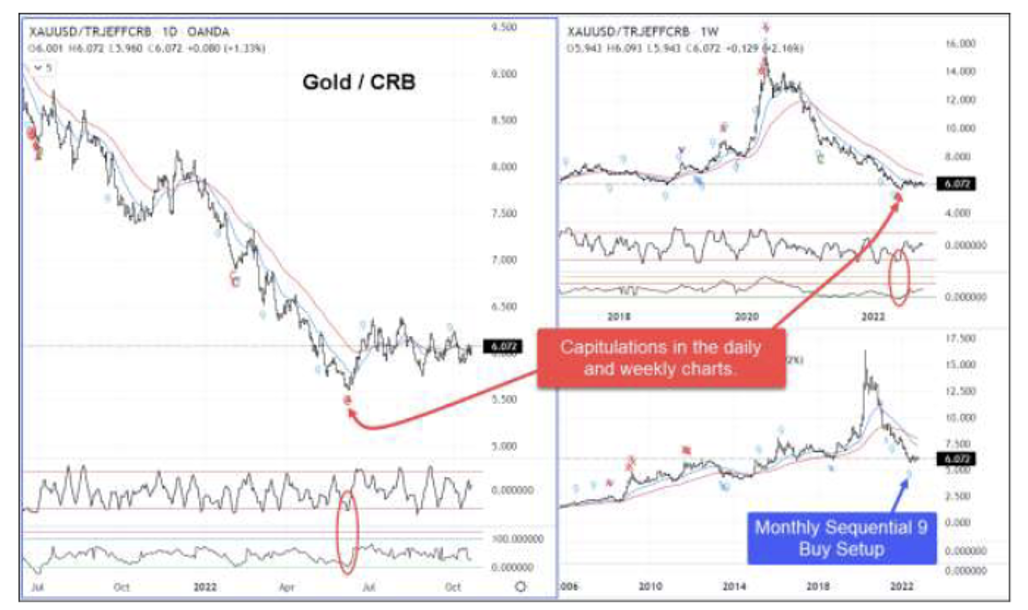

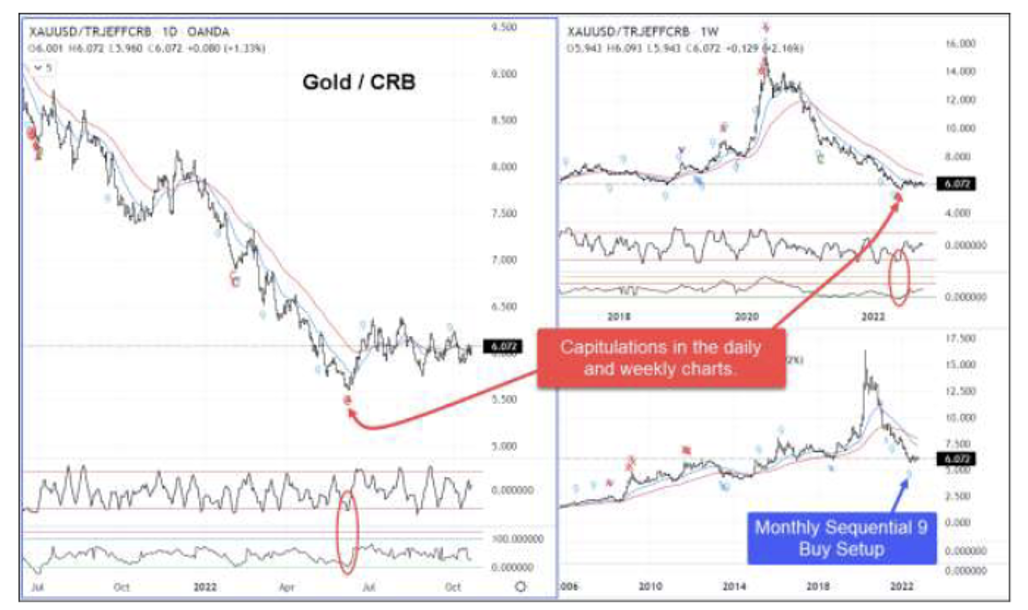

Затем посмотрели на цену металла относительно сырьевых товаров, обнаружив, что Gold/CRB - хороший индикатор, опережающий дно на срок от одного до примерно четырех месяцев. Последний рассчитывался примерно до октября.

Т.к. торговля шла каждый день, технический анализ динамики заметно выделялся. Он был исключительно перепроданным. Нам понравилась октябрьская возможность, и мы ее придерживались. Один из способов определить конец медвежьего рынка - наблюдать за началом и успешным завершением базы. Для соотношения золото/серебро минимум импульса был установлен в июне на уровне 5,61, а недельный RSI был сильно перепродан. Мы применили эту модель на другие серии, такие как доллар и соотношение золото/серебро в первой половине 2021 года.

После перепродажи для завершения базового уровня потребовалось около пяти месяцев, о чем сигнализировал рост индикатора около его 20-недельной ema.

Пятимесячный индекс Gold/CRB находится на уровне 6,05, а 20-недельная ema - на уровне 6,13. Находясь на ранних стадиях очередного сокращения после пузыря, похоже, что он скоро прорвется. Следующим шагом станет прорыв самой 20-недельной ema, что подтвердит успешное завершение формирования базы. Подъем выше последнего максимума на уровне 6,32 положит начало восходящему тренду. Если говорить подробнее, то энергия - приблизительно 60% затрат на добычу полезных ископаемых. Сюда входит эксплуатация оборудования и мельницы, а также затраты на взрывные работы. Это видно на графике золото/нефть, установившем растущий торговый диапазон вместо базирования, так как на 20 неделе произошёл прорыв. Данный график иллюстративен и конструктивен. Другой метод - обзор Росса, показывающий, что на дневных и недельных графиках были зафиксированы капитуляции в сторону снижения. Ранее они были надежны и, очевидно, основаны на импульсе. Также показана последовательная покупка, основанная на паттерне.

В течение последних двух недель совет заключался в том, чтобы накапливать акции золотодобывающих компаний, от «мажоров» до «юниоров». Рост доходов горнодобывающей промышленности приводит к повышению стоимости перспективных геологоразведочных компаний.

Постпузырьковые спады были событиями, меняющими мир, но они демонстрируют, что реальная цена золота растёт, что способствует бычьему рынку. Данный факт, основанный на растущем потоке доходов, делает покупку золота инвестицией. Традиционное мнение говорит о крахе доллара, что позиционирование на этой старой истории, по сути, - спекуляция на колебаниях валютного курса.

Новый «бычий» рынок близок к началу, и он может продлиться много лет, временами сопровождаясь сказочными ралли открытий для мелких геологоразведочных компаний. Более того, на протяжении трехсот лет великие золотые лихорадки, как в Калифорнии и Австралии в 1840-х годах, происходили на дне депрессии. Другой глобальный пример - Клондайк, начавшийся в 1896 году.

Время для накопления, и динамика может быть изменчивой.

$ GOLD:$ CRB Золото - непрерывный контракт (EOD) Reuters/Jefferies CRB Index (EOD) CME/iNDX

Капитуляции на дневном и недельном графиках

Боб Хойе (BobHoye)

На протяжении десятилетий ориентиром при определении оборотов по золоту была реальная цена золота (GRP), уменьшенная на инфляцию ИПЦ в старшей валюте. Падение цен связано с общим снижением прибыли для производителей. Последний максимум сопровождал спекулятивный взрыв в 2011 году, что мы уже отмечали. Давним индикатором было соотношение серебро/золото, недельный RSI которого взлетел до 90 в апреле 2011 года. Мы отметили, что единственный раз этот показатель достигал такого уровня в январе 1980 года. Добавив, что спекуляции стали «опасными», и что медвежий рынок может быть не так плох, как после 1980 года. Тот, в котором вы находитесь, всегда плох.

В июле 2020 года сектор достиг технического превышения, что мы и отметили. Тогда проблема заключалась в том, что при снижении реальной цены золото будет недотягивать до Большого рынка. Другими словами, GDXJ будет отставать от S&P. И, что еще хуже, можно пострадать, когда пузырь достигнет кульминации и лопнет. В июне прошлого года мы стали проявлять нетерпение к GRP, основываясь на том, что ИПЦ публикуется раз в месяц.

Затем посмотрели на цену металла относительно сырьевых товаров, обнаружив, что Gold/CRB - хороший индикатор, опережающий дно на срок от одного до примерно четырех месяцев. Последний рассчитывался примерно до октября.

Т.к. торговля шла каждый день, технический анализ динамики заметно выделялся. Он был исключительно перепроданным. Нам понравилась октябрьская возможность, и мы ее придерживались. Один из способов определить конец медвежьего рынка - наблюдать за началом и успешным завершением базы. Для соотношения золото/серебро минимум импульса был установлен в июне на уровне 5,61, а недельный RSI был сильно перепродан. Мы применили эту модель на другие серии, такие как доллар и соотношение золото/серебро в первой половине 2021 года.

После перепродажи для завершения базового уровня потребовалось около пяти месяцев, о чем сигнализировал рост индикатора около его 20-недельной ema.

Пятимесячный индекс Gold/CRB находится на уровне 6,05, а 20-недельная ema - на уровне 6,13. Находясь на ранних стадиях очередного сокращения после пузыря, похоже, что он скоро прорвется. Следующим шагом станет прорыв самой 20-недельной ema, что подтвердит успешное завершение формирования базы. Подъем выше последнего максимума на уровне 6,32 положит начало восходящему тренду. Если говорить подробнее, то энергия - приблизительно 60% затрат на добычу полезных ископаемых. Сюда входит эксплуатация оборудования и мельницы, а также затраты на взрывные работы. Это видно на графике золото/нефть, установившем растущий торговый диапазон вместо базирования, так как на 20 неделе произошёл прорыв. Данный график иллюстративен и конструктивен. Другой метод - обзор Росса, показывающий, что на дневных и недельных графиках были зафиксированы капитуляции в сторону снижения. Ранее они были надежны и, очевидно, основаны на импульсе. Также показана последовательная покупка, основанная на паттерне.

В течение последних двух недель совет заключался в том, чтобы накапливать акции золотодобывающих компаний, от «мажоров» до «юниоров». Рост доходов горнодобывающей промышленности приводит к повышению стоимости перспективных геологоразведочных компаний.

Постпузырьковые спады были событиями, меняющими мир, но они демонстрируют, что реальная цена золота растёт, что способствует бычьему рынку. Данный факт, основанный на растущем потоке доходов, делает покупку золота инвестицией. Традиционное мнение говорит о крахе доллара, что позиционирование на этой старой истории, по сути, - спекуляция на колебаниях валютного курса.

Новый «бычий» рынок близок к началу, и он может продлиться много лет, временами сопровождаясь сказочными ралли открытий для мелких геологоразведочных компаний. Более того, на протяжении трехсот лет великие золотые лихорадки, как в Калифорнии и Австралии в 1840-х годах, происходили на дне депрессии. Другой глобальный пример - Клондайк, начавшийся в 1896 году.

Время для накопления, и динамика может быть изменчивой.

$ GOLD:$ CRB Золото - непрерывный контракт (EOD) Reuters/Jefferies CRB Index (EOD) CME/iNDX

Капитуляции на дневном и недельном графиках

Боб Хойе (BobHoye)

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба