На российском фондовом рынке есть компании, капитализация которых отстала от своих справедливых значений. Это «О’КЕЙ», «Полиметалл», VEON, «Юнипро» и «Энел Россия». Рассмотрим показатели эмитентов и проанализируем, каких изменений ждать инвесторам.

О недооценённых компаниях отечественного IT-сектора читайте в отдельной статье.

«О’КЕЙ»

Российская продуктовая сеть «О’КЕЙ» (OKEY) специализируется на торговле продуктами питания и развивает три разных формата: гипермаркеты «О’КЕЙ», дискаунтеры «ДА!» и онлайн-продажи. В 2022 г. компания показала худшую рыночную динамику в своём секторе. Показатель упал более чем на 35%.

Ключевым драйвером роста «О’КЕЙ» остаётся перестройка бизнеса. Менеджмент компании в среднесрочной перспективе планирует развивать дискаунтеры, а основной формат гипермаркетов поддерживать на текущем уровне.

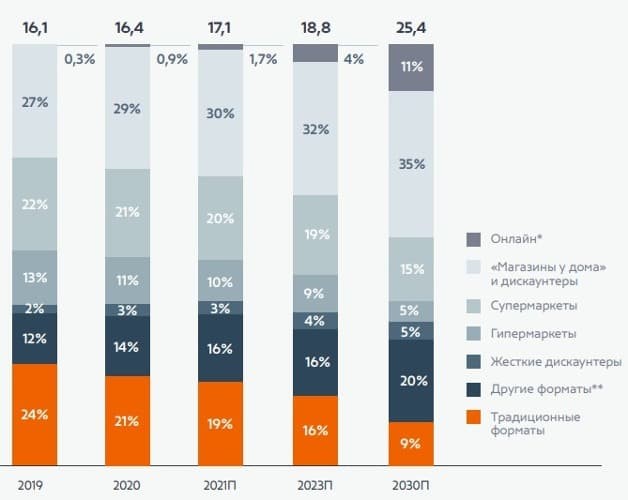

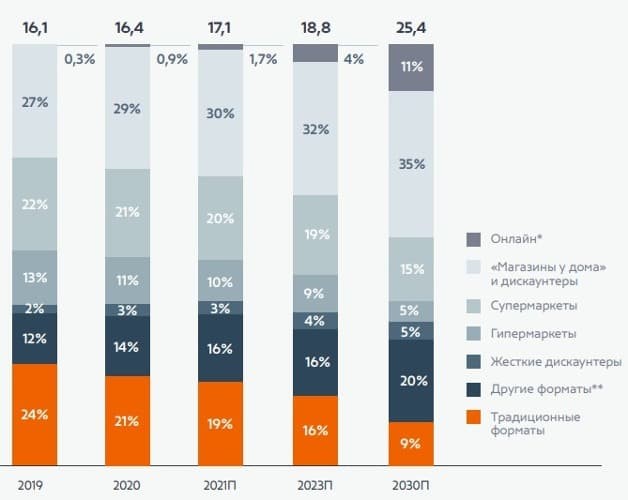

На горизонте четырёх лет ритейлер хочет увеличить долю сети «ДА!» в общих результатах почти в два раза — до 50%. Такая трансформация объясняется изменением российского продуктового рынка. До 2030 г. доля магазинов «у дома» и дискаунтеров в общих продажах вырастет с 30% до 35%, а количество гипермаркетов уменьшится с 10% до 5%.

При успешной переориентации бизнеса оценка компании может догнать биржевых конкурентов. Текущие значения мультипликатора P/S российских ритейлеров: «О’КЕЙ» — 0,04, «Лента» — 0,14, X5 Group — 0,17, «Магнит» — 0,24, Fix Price — 1,18. В качестве первой цели инвесторам стоит рассматривать значения «Ленты». Чтобы достигнуть паритета, акциям «О’КЕЙ» нужно вырасти до 102 руб.

Развитие российского продуктового рынка

«Полиметалл»

«Полиметалл» (POLY) — один из мировых лидеров по добыче драгоценных металлов с активами в России и Казахстане. Основными месторождениями компании считаются Кызыл, Варваринское, Дукат, Омолон, Майское, Албазино, Светлое, Нежданинское и Воронцовское.

В 2022 г. капитализация золотодобытчика снизилась на фоне новых зарубежных санкций. Сначала ЕС ввёл ограничения против Национального расчётного депозитария (НРД). Это привело к обнулению дивидендных выплат компании, так как на Мосбирже сейчас торгуются глобальные депозитарные расписки (GDR) «Полиметалла». Потом страны G7 запретили экспорт всего российского золота. Менеджменту компании пришлось перенаправить продукцию в Азию.

«Полиметалл» планирует провести разделение бизнеса на российский и казахстанский сегменты. Тогда рынок сможет справедливо оценить две новообразованные компании, ведь добыча предприятия после ввода санкций почти не изменилась. Трансформация также позволит обществу вернуться к выплате дивидендов.

В качестве биржевой цели стоит выделить прошлую оценку компании. До кризиса 2022 г. инвесторы на рынке были готовы покупать акции «Полиметалла» по мультипликатору «EV/EBITDA» = 7–8. Текущее значение — 3,9. Для устранения дисконта бумагам золотодобытчика необходимо вырасти до 1100 руб.

VEON

Международный инвестиционный холдинг VEON (VEON) управляет телекоммуникационными активами в странах СНГ, Азии и Африки. Контролирующий акционер — международная инвестиционная компания LetterOne. В её собственности находится почти 48% акций VEON.

В конце 2022 г. менеджмент заявил, что компания продаст российское подразделение «Вымпелком». Сейчас оно составляет 50% всего бизнеса VEON. Руководство уже искало покупателя на этот актив, но из-за высокой оценки желающих не нашлось. По данным СМИ, до пандемии коронавируса холдинг рассчитывал выручить за российский сегмент около 3 млрд долл.

В 2022 г. менеджмент снизил ценник до 2 млрд долл. Собственник оценил «Вымпелком» в 1,33 годовых EBITDA без учёта долга. Для сравнения: два главных конкурента VEON на Московской бирже сейчас стоят примерно столько же. «МТС» (MTSS) торгуется за 2 годовые EBITDA без учёта долга, а «Ростелеком» (RTKM) — за 1 годовую EBITDA.

Если менеджмент продаст «Вымпелком», то компания получит более 120 млрд руб. при текущей капитализации всего холдинга в 45 млрд руб. Кроме того, вместе с российским подразделением может уйти часть долга VEON. Для рынка эта оценка станет целевым ориентиром. В отличие от «Вымпелкома», оставшаяся часть компании сейчас увеличивают свои финансовые результаты и минимально стоит те же 120 млрд руб.

Сравнение с конкурентами

«Юнипро»

Российский энергетический холдинг «Юнипро» (UPRO) управляет пятью электростанциями: Сургутской ГРЭС-2, Берёзовской ГРЭС, Шатурской ГРЭС, Смоленской ГРЭС и Яйвинской ГРЭС. Основным собственником компании является немецкий энергоконцерн Uniper.

В 2022 г. акции компании упали почти на 50% на фоне двух неоднозначных решений основного акционера. В середине этого года Uniper объявил о том, что хочет уйти из России и выйти из всех активов в стране. Контрольный пакет акций «Юнипро» был предложен местным инвесторам с большим дисконтом. По данным СМИ, оценка предприятия не превышала 2 руб. за одну акцию.

Кроме того, компания отменила дивидендные выплаты. Руководство решило не распределять чистую прибыль за 2021 г. и пока не объявило о промежуточной выплате за 2022 г. Сейчас российский менеджмент «Юнипро» ведёт переговоры с немецким энергоконцерном по поводу дивидендов. Ранее руководство обещало своим инвесторам вернуть от 10 до 20 млрд руб., или 0,158–0,317 руб. на одну акцию.

Развитие компании предусматривает два сценария. Возможна продажа «Юнипро» новому собственнику, который остальным акционерам выставит оферту. При этом оценка компании будет занижена и вряд ли превысит 2 руб. Также вероятно возвращение дивидендных выплат. До 2024 г. компания обязана ежегодно распределять 0,317 руб. своим инвесторам. Тогда можно ожидать восстановления котировок до 3 руб.

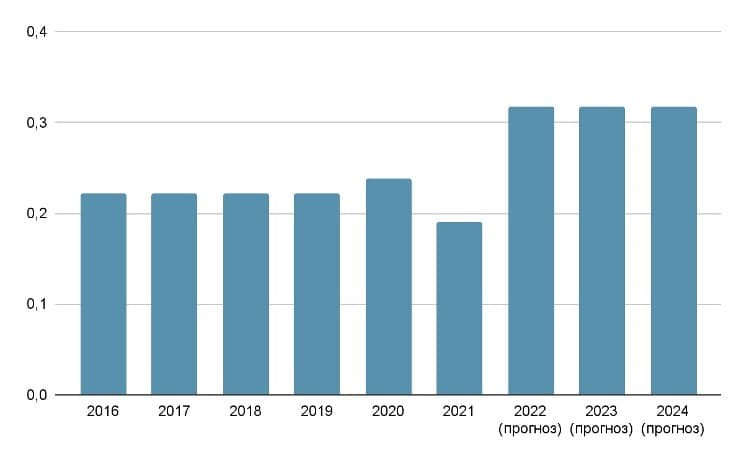

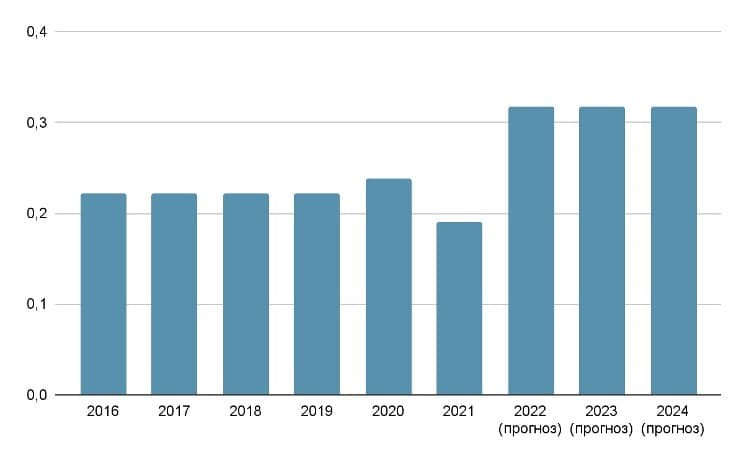

Динамика дивидендных выплат «Юнипро», руб.

«Энел Россия»

Энергогенерирующая компания «Энел Россия» (ENRU) в 2022 г. сменила собственника. Итальянская группа Enel продала свой пакет акций в местном подразделении. Покупателями стали российские инвесторы: нефтегазовое предприятие «Лукойл» (LKOH) и инвестиционный фонд «Газпромбанк-Фрезия».

Смена собственника не привела к выставлению оферты остальным акционерам. Доля каждой из компаний («Лукойл» и «Газпромбанк−Фрезия») в уставном капитале «Энел Россия» не превысила 30%. Поэтому российским частным инвесторам в ближайшее время стоит ждать не выкупа, а восстановления дивидендных выплат энергогенерирующего предприятия.

Совет директоров «Энел Россия» может рассмотреть выплату дивидендов уже по итогам 2022 г. В рамках старой дивидендной политики компания должна распределить 0,146 руб. Текущая дивидендная доходность равна почти 30%. При этом новый собственник может отказаться от крупного распределения в пользу уменьшения долговой нагрузки предприятия.

Если менеджмент вернётся к выплате дивидендов, то акции «Энел Россия» как минимум увеличатся до прежней биржевой оценки в один капитал. Сейчас это значение ниже 0,5. Для этого бумагам компании на Мосбирже нужно вырасти до 1 руб., что предполагает 104% потенциал.

Что это значит для инвесторов

Из пяти компаний «О’КЕЙ» обладает наибольшим потенциалом роста, но срок реализации этой идеи, вероятно, будет самым долгим — от четырёх лет. В краткосрочной перспективе инвесторам можно обратить внимание на компании «Энел Россия» или «Юнипро». В течение года или двух лет эмитенты могут значительно повысить свою биржевую капитализацию.

Потенциал роста компаний

О недооценённых компаниях отечественного IT-сектора читайте в отдельной статье.

«О’КЕЙ»

Российская продуктовая сеть «О’КЕЙ» (OKEY) специализируется на торговле продуктами питания и развивает три разных формата: гипермаркеты «О’КЕЙ», дискаунтеры «ДА!» и онлайн-продажи. В 2022 г. компания показала худшую рыночную динамику в своём секторе. Показатель упал более чем на 35%.

Ключевым драйвером роста «О’КЕЙ» остаётся перестройка бизнеса. Менеджмент компании в среднесрочной перспективе планирует развивать дискаунтеры, а основной формат гипермаркетов поддерживать на текущем уровне.

На горизонте четырёх лет ритейлер хочет увеличить долю сети «ДА!» в общих результатах почти в два раза — до 50%. Такая трансформация объясняется изменением российского продуктового рынка. До 2030 г. доля магазинов «у дома» и дискаунтеров в общих продажах вырастет с 30% до 35%, а количество гипермаркетов уменьшится с 10% до 5%.

При успешной переориентации бизнеса оценка компании может догнать биржевых конкурентов. Текущие значения мультипликатора P/S российских ритейлеров: «О’КЕЙ» — 0,04, «Лента» — 0,14, X5 Group — 0,17, «Магнит» — 0,24, Fix Price — 1,18. В качестве первой цели инвесторам стоит рассматривать значения «Ленты». Чтобы достигнуть паритета, акциям «О’КЕЙ» нужно вырасти до 102 руб.

Развитие российского продуктового рынка

«Полиметалл»

«Полиметалл» (POLY) — один из мировых лидеров по добыче драгоценных металлов с активами в России и Казахстане. Основными месторождениями компании считаются Кызыл, Варваринское, Дукат, Омолон, Майское, Албазино, Светлое, Нежданинское и Воронцовское.

В 2022 г. капитализация золотодобытчика снизилась на фоне новых зарубежных санкций. Сначала ЕС ввёл ограничения против Национального расчётного депозитария (НРД). Это привело к обнулению дивидендных выплат компании, так как на Мосбирже сейчас торгуются глобальные депозитарные расписки (GDR) «Полиметалла». Потом страны G7 запретили экспорт всего российского золота. Менеджменту компании пришлось перенаправить продукцию в Азию.

«Полиметалл» планирует провести разделение бизнеса на российский и казахстанский сегменты. Тогда рынок сможет справедливо оценить две новообразованные компании, ведь добыча предприятия после ввода санкций почти не изменилась. Трансформация также позволит обществу вернуться к выплате дивидендов.

В качестве биржевой цели стоит выделить прошлую оценку компании. До кризиса 2022 г. инвесторы на рынке были готовы покупать акции «Полиметалла» по мультипликатору «EV/EBITDA» = 7–8. Текущее значение — 3,9. Для устранения дисконта бумагам золотодобытчика необходимо вырасти до 1100 руб.

VEON

Международный инвестиционный холдинг VEON (VEON) управляет телекоммуникационными активами в странах СНГ, Азии и Африки. Контролирующий акционер — международная инвестиционная компания LetterOne. В её собственности находится почти 48% акций VEON.

В конце 2022 г. менеджмент заявил, что компания продаст российское подразделение «Вымпелком». Сейчас оно составляет 50% всего бизнеса VEON. Руководство уже искало покупателя на этот актив, но из-за высокой оценки желающих не нашлось. По данным СМИ, до пандемии коронавируса холдинг рассчитывал выручить за российский сегмент около 3 млрд долл.

В 2022 г. менеджмент снизил ценник до 2 млрд долл. Собственник оценил «Вымпелком» в 1,33 годовых EBITDA без учёта долга. Для сравнения: два главных конкурента VEON на Московской бирже сейчас стоят примерно столько же. «МТС» (MTSS) торгуется за 2 годовые EBITDA без учёта долга, а «Ростелеком» (RTKM) — за 1 годовую EBITDA.

Если менеджмент продаст «Вымпелком», то компания получит более 120 млрд руб. при текущей капитализации всего холдинга в 45 млрд руб. Кроме того, вместе с российским подразделением может уйти часть долга VEON. Для рынка эта оценка станет целевым ориентиром. В отличие от «Вымпелкома», оставшаяся часть компании сейчас увеличивают свои финансовые результаты и минимально стоит те же 120 млрд руб.

Сравнение с конкурентами

«Юнипро»

Российский энергетический холдинг «Юнипро» (UPRO) управляет пятью электростанциями: Сургутской ГРЭС-2, Берёзовской ГРЭС, Шатурской ГРЭС, Смоленской ГРЭС и Яйвинской ГРЭС. Основным собственником компании является немецкий энергоконцерн Uniper.

В 2022 г. акции компании упали почти на 50% на фоне двух неоднозначных решений основного акционера. В середине этого года Uniper объявил о том, что хочет уйти из России и выйти из всех активов в стране. Контрольный пакет акций «Юнипро» был предложен местным инвесторам с большим дисконтом. По данным СМИ, оценка предприятия не превышала 2 руб. за одну акцию.

Кроме того, компания отменила дивидендные выплаты. Руководство решило не распределять чистую прибыль за 2021 г. и пока не объявило о промежуточной выплате за 2022 г. Сейчас российский менеджмент «Юнипро» ведёт переговоры с немецким энергоконцерном по поводу дивидендов. Ранее руководство обещало своим инвесторам вернуть от 10 до 20 млрд руб., или 0,158–0,317 руб. на одну акцию.

Развитие компании предусматривает два сценария. Возможна продажа «Юнипро» новому собственнику, который остальным акционерам выставит оферту. При этом оценка компании будет занижена и вряд ли превысит 2 руб. Также вероятно возвращение дивидендных выплат. До 2024 г. компания обязана ежегодно распределять 0,317 руб. своим инвесторам. Тогда можно ожидать восстановления котировок до 3 руб.

Динамика дивидендных выплат «Юнипро», руб.

«Энел Россия»

Энергогенерирующая компания «Энел Россия» (ENRU) в 2022 г. сменила собственника. Итальянская группа Enel продала свой пакет акций в местном подразделении. Покупателями стали российские инвесторы: нефтегазовое предприятие «Лукойл» (LKOH) и инвестиционный фонд «Газпромбанк-Фрезия».

Смена собственника не привела к выставлению оферты остальным акционерам. Доля каждой из компаний («Лукойл» и «Газпромбанк−Фрезия») в уставном капитале «Энел Россия» не превысила 30%. Поэтому российским частным инвесторам в ближайшее время стоит ждать не выкупа, а восстановления дивидендных выплат энергогенерирующего предприятия.

Совет директоров «Энел Россия» может рассмотреть выплату дивидендов уже по итогам 2022 г. В рамках старой дивидендной политики компания должна распределить 0,146 руб. Текущая дивидендная доходность равна почти 30%. При этом новый собственник может отказаться от крупного распределения в пользу уменьшения долговой нагрузки предприятия.

Если менеджмент вернётся к выплате дивидендов, то акции «Энел Россия» как минимум увеличатся до прежней биржевой оценки в один капитал. Сейчас это значение ниже 0,5. Для этого бумагам компании на Мосбирже нужно вырасти до 1 руб., что предполагает 104% потенциал.

Что это значит для инвесторов

Из пяти компаний «О’КЕЙ» обладает наибольшим потенциалом роста, но срок реализации этой идеи, вероятно, будет самым долгим — от четырёх лет. В краткосрочной перспективе инвесторам можно обратить внимание на компании «Энел Россия» или «Юнипро». В течение года или двух лет эмитенты могут значительно повысить свою биржевую капитализацию.

Потенциал роста компаний

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба