22 ноября 2022 Велес Капитал | Mail.ru

Как и для многих других российских компаний, период с конца февраля стал для группы VK непростым и довольно противоречивым. Произошло много значимых событий, которые сильно изменили инвестиционный профиль группы: продажа игрового подразделения, выход из совместного предприятия со Сбером, покупка сервисов Дзен и Новости у Яндекса. Параллельно большинство приложений VK были удалены из AppStore, а затем вновь вернулись в магазин. Различные сегменты бизнеса либо получали некоторые преимущества, либо несли дополнительные потери на фоне перестройки экономики.

Будущее многих направлений в области информационных технологий при этом до сих пор плохо поддается прогнозированию. Несмотря на все риски и противоречия мы полагаем, что VK сохраняет высокий потенциал для роста стоимости и остается одной из самых дешевых компаний в своей области, что прослеживается из оценки ее денежных потоков и мультипликаторов. Интернет-реклама - важнейший драйвер роста для группы и основа ее бизнеса. Доля сегмента социальных сетей и коммуникационных сервисов в выручке по итогам следующего года, как мы ожидаем, превысит 70%, отражая обновленную стратегию менеджмента. Улучшению положения VK здесь способствует политика государства, направленная на импортозамещение, а также резкое снижение конкуренции в сегменте социальных сетей. Смещение стратегического фокуса и выход из совместного предприятия со Сбером потенциально позволят выделить больше ресурсов на развитие основного бизнеса. Наша рекомендация для расписок VK — «Покупать» с целевой ценой 1 139 руб. за бумагу.

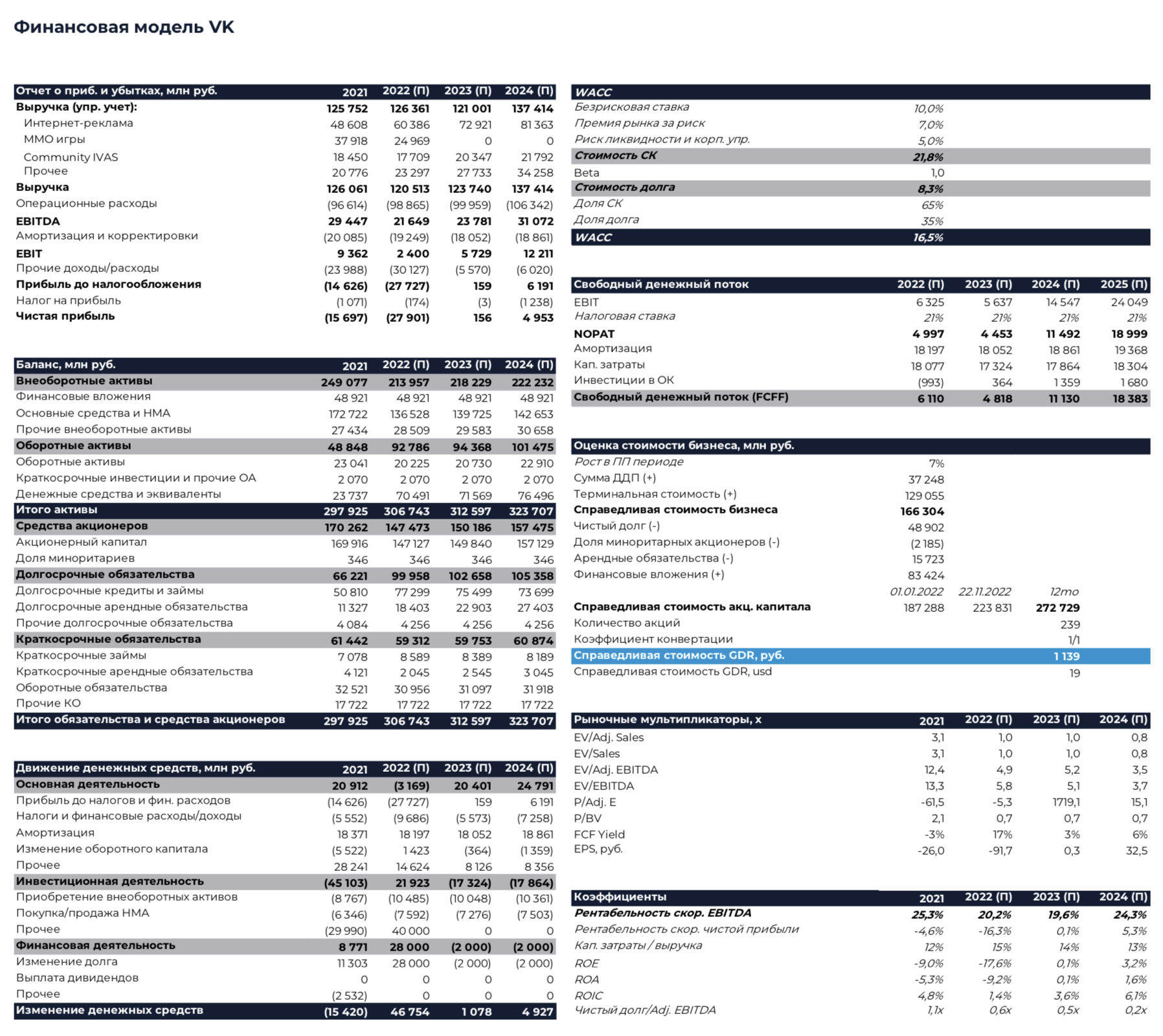

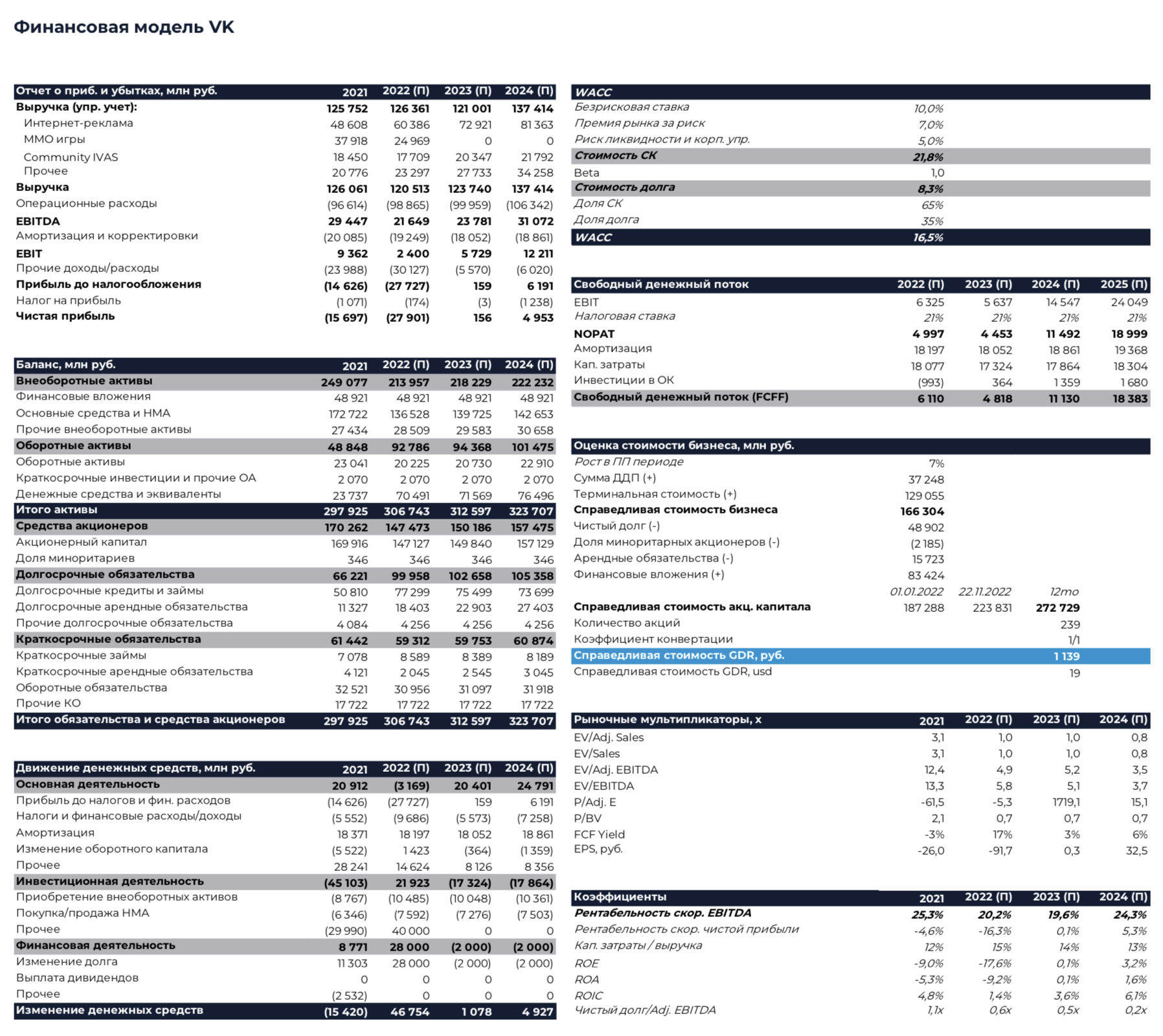

Согласно нашим расчетам, скор. выручка VK в текущем году останется на уровне прошлого года. В основном это связано с деконсолидацией игрового сегмента, который группа перестанет учитывать в своих результатах уже по итогам 4К. Мы полагаем, что темп роста в сегменте коммуникационных сервисов и социальных сетей ускорится относительно прошлого года на фоне снижения конкуренции и перехода рекламных бюджетов, а также консолидации сервиса Дзен. Замедление роста может произойти в сегментах онлайн-образования и новых инициативах. Скор. EBITDA группы по итогам 2022 г. может снизиться почти на 20% г/г из-за деконсолидации игрового бизнеса, падения рентабельности сегмента социальных сетей, а также существенных инвестиций в новые инициативы. Положительным фактором являются субсидии для IT-компаний, которые начали влиять на результаты с 3К. Капитальные затраты в процентах от выручки могут увеличится по итогам года до 15% в связи с изменением цепочек поставок и удорожанием оборудования.

Мы полагаем, что среднегодовой рост выручки VK в ближайшие 5 лет составит 5,8%. Для сегмента социальных сетей и коммуникационных сервисов показатель может быть на уровне 13,8%. С 12 сентября группа начала консолидировать сервисы Дзен и Новости. В следующем году выручка Дзена может составить порядка 8,7 млрд руб. Консолидация, согласно нашим расчетам, позволит ускорить темпы роста выручки VK в этом году на 3 п.п. и на 7 п.п. в следующем. На фоне продажи игрового подразделения VK перестанет учитывать данный бизнес в своей отчетности и лишится более чем 30 млрд руб. дополнительной годовой выручки. Эффект особенно сильно проявится в следующем году, из-за чего скор. выручка группы по итогам периода может снизится на 4,2% г/г. Мы ожидаем, что CAGR 2022-2026 гг. для скорректированной EBITDA VK составит 10,8%. Рентабельность Дзена пока находится в небольшом минусе, что будет оказывать давление на маржинальность группы. В следующем году негативный эффект может составить около 6 п.п. на уровне рентабельности EBITDA сегмента коммуникаций и социальных сетей.

По мере улучшения рентабельности Дзена ситуация на уровне группы также будет выправляться. Игровой сегмент в этом году генерировал относительно небольшую EBITDA в отличие от прошлых периодов. Динамика рентабельности холдинга в будущие годы будет определяться в основном рентабельностью сегмента социальных сетей, а также объемом инвестиций в новые инициативы. CAPEX, как мы ожидаем, останется на повышенном уровне в ближайшие годы, но имеет потенциал для постепенной стабилизации к 2025 г.

После прекращения партнерства со Сбером в рамках O2O у VK остается еще одно совместное предприятие — AliExpress Russia. Сейчас AER активно идет к положительной EBITDA и уже сильно сократил убыток. С учетом того, что ритейлеру не потребуются большие средства от акционеров на развитие, VK может сохранять долю в капитале компании еще долгое время, выжидая момент для удачного выхода. Ранее обсуждалась возможность IPO AER, но с учетом сложной макроэкономической ситуации и не лучшей конъюнктуры рынка выход на биржу может откладываться. Мы оцениваем стоимость доли VK в AliExpress Russia на уровне 77 млрд руб. Мы полагаем, что VK сейчас рассматривает различные варианты для своего образовательного бизнеса. В частности, речь может идти о продаже отдельных частей, партнерстве и новых приобретениях. У холдинга остается миноритарный пакет 25% в крупном сервисе школьного образования Учи.ру, который был приобретен в 2020 г. почти за 4 млрд руб. Компания не использовала право на увеличение своей доли, хотя могла нарастить ее до 49,5% в прошлом году. Средства, полученные от продажи игрового сегмента, потенциально могут быть использованы на новые приобретения. Согласно информации СМИ, группа проявляла интерес к ряду активов, включая Авито, ivi и SkyEng. Авито при этом не так давно был продан другому игроку.

Согласно нашим расчетам, на данный момент VK оценен на уровне 1,4х по мультипликатору EV/S и порядка 7,1х по EV/EBITDA. Это означает, что холдинг остается практически самой дешевой публичной IT-компанией в России и существенно отстает от западных аналогов из различных сфер. Этот разрыв увеличивается по мере ожидаемого восстановления рентабельности бизнеса VK. Мы оценивали холдинг с использованием 5- летней DCF-модели с WACC 16,5% и ставкой постпрогнозного роста 7%. В стоимости капитала компании мы учли премию 5% для того, чтобы отразить текущие повышенные требования инвесторов к плате за риск. Также мы по-прежнему учитываем при расчете справедливой цены бумаг стоимость долей VK в неконсолидированных активах. По нашим оценкам, стоимость этих долей составляет 83 млрд руб., или 50% текущего EV группы. Мы отмечаем, что VK остается компанией с головной структурой, зарегистрированной за рубежом. Также у компании торгуются только расписки и часть ликвидности заблокирована в связи с приостановкой торгов в Лондоне. Мы не исключаем, что со временем компания может решить эти проблемы и сменить регистрацию на российскую, но на это потребуется не менее года. VK уже существенно продвинулась в вопросе реструктуризации конвертируемых облигаций. Было выкуплено около 55% выпуска с номинальной стоимостью 220 млн долл., и мы полагаем, процент будет постепенно расти.

Один из крупнейших акционеров VK компания Prosus (25,7% экономическая доля и 12,3% голосующая) безвозмездно списала свои акции в пользу группы. Холдинг, в свою очередь, передал полученные казначейские акции менеджменту за 24,8 млрд руб. Эти акции должны быть использованы в рамках программы долгосрочной мотивации, что повысит вовлеченность руководства и может положительно сказаться на финансовых результатах. При этом CEO VK остается под санкциями и в случае увеличения им доли владения, компания может оказаться в фокусе внимания западных регулирующих органов.

http://www.veles-capital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Будущее многих направлений в области информационных технологий при этом до сих пор плохо поддается прогнозированию. Несмотря на все риски и противоречия мы полагаем, что VK сохраняет высокий потенциал для роста стоимости и остается одной из самых дешевых компаний в своей области, что прослеживается из оценки ее денежных потоков и мультипликаторов. Интернет-реклама - важнейший драйвер роста для группы и основа ее бизнеса. Доля сегмента социальных сетей и коммуникационных сервисов в выручке по итогам следующего года, как мы ожидаем, превысит 70%, отражая обновленную стратегию менеджмента. Улучшению положения VK здесь способствует политика государства, направленная на импортозамещение, а также резкое снижение конкуренции в сегменте социальных сетей. Смещение стратегического фокуса и выход из совместного предприятия со Сбером потенциально позволят выделить больше ресурсов на развитие основного бизнеса. Наша рекомендация для расписок VK — «Покупать» с целевой ценой 1 139 руб. за бумагу.

Согласно нашим расчетам, скор. выручка VK в текущем году останется на уровне прошлого года. В основном это связано с деконсолидацией игрового сегмента, который группа перестанет учитывать в своих результатах уже по итогам 4К. Мы полагаем, что темп роста в сегменте коммуникационных сервисов и социальных сетей ускорится относительно прошлого года на фоне снижения конкуренции и перехода рекламных бюджетов, а также консолидации сервиса Дзен. Замедление роста может произойти в сегментах онлайн-образования и новых инициативах. Скор. EBITDA группы по итогам 2022 г. может снизиться почти на 20% г/г из-за деконсолидации игрового бизнеса, падения рентабельности сегмента социальных сетей, а также существенных инвестиций в новые инициативы. Положительным фактором являются субсидии для IT-компаний, которые начали влиять на результаты с 3К. Капитальные затраты в процентах от выручки могут увеличится по итогам года до 15% в связи с изменением цепочек поставок и удорожанием оборудования.

Мы полагаем, что среднегодовой рост выручки VK в ближайшие 5 лет составит 5,8%. Для сегмента социальных сетей и коммуникационных сервисов показатель может быть на уровне 13,8%. С 12 сентября группа начала консолидировать сервисы Дзен и Новости. В следующем году выручка Дзена может составить порядка 8,7 млрд руб. Консолидация, согласно нашим расчетам, позволит ускорить темпы роста выручки VK в этом году на 3 п.п. и на 7 п.п. в следующем. На фоне продажи игрового подразделения VK перестанет учитывать данный бизнес в своей отчетности и лишится более чем 30 млрд руб. дополнительной годовой выручки. Эффект особенно сильно проявится в следующем году, из-за чего скор. выручка группы по итогам периода может снизится на 4,2% г/г. Мы ожидаем, что CAGR 2022-2026 гг. для скорректированной EBITDA VK составит 10,8%. Рентабельность Дзена пока находится в небольшом минусе, что будет оказывать давление на маржинальность группы. В следующем году негативный эффект может составить около 6 п.п. на уровне рентабельности EBITDA сегмента коммуникаций и социальных сетей.

По мере улучшения рентабельности Дзена ситуация на уровне группы также будет выправляться. Игровой сегмент в этом году генерировал относительно небольшую EBITDA в отличие от прошлых периодов. Динамика рентабельности холдинга в будущие годы будет определяться в основном рентабельностью сегмента социальных сетей, а также объемом инвестиций в новые инициативы. CAPEX, как мы ожидаем, останется на повышенном уровне в ближайшие годы, но имеет потенциал для постепенной стабилизации к 2025 г.

После прекращения партнерства со Сбером в рамках O2O у VK остается еще одно совместное предприятие — AliExpress Russia. Сейчас AER активно идет к положительной EBITDA и уже сильно сократил убыток. С учетом того, что ритейлеру не потребуются большие средства от акционеров на развитие, VK может сохранять долю в капитале компании еще долгое время, выжидая момент для удачного выхода. Ранее обсуждалась возможность IPO AER, но с учетом сложной макроэкономической ситуации и не лучшей конъюнктуры рынка выход на биржу может откладываться. Мы оцениваем стоимость доли VK в AliExpress Russia на уровне 77 млрд руб. Мы полагаем, что VK сейчас рассматривает различные варианты для своего образовательного бизнеса. В частности, речь может идти о продаже отдельных частей, партнерстве и новых приобретениях. У холдинга остается миноритарный пакет 25% в крупном сервисе школьного образования Учи.ру, который был приобретен в 2020 г. почти за 4 млрд руб. Компания не использовала право на увеличение своей доли, хотя могла нарастить ее до 49,5% в прошлом году. Средства, полученные от продажи игрового сегмента, потенциально могут быть использованы на новые приобретения. Согласно информации СМИ, группа проявляла интерес к ряду активов, включая Авито, ivi и SkyEng. Авито при этом не так давно был продан другому игроку.

Согласно нашим расчетам, на данный момент VK оценен на уровне 1,4х по мультипликатору EV/S и порядка 7,1х по EV/EBITDA. Это означает, что холдинг остается практически самой дешевой публичной IT-компанией в России и существенно отстает от западных аналогов из различных сфер. Этот разрыв увеличивается по мере ожидаемого восстановления рентабельности бизнеса VK. Мы оценивали холдинг с использованием 5- летней DCF-модели с WACC 16,5% и ставкой постпрогнозного роста 7%. В стоимости капитала компании мы учли премию 5% для того, чтобы отразить текущие повышенные требования инвесторов к плате за риск. Также мы по-прежнему учитываем при расчете справедливой цены бумаг стоимость долей VK в неконсолидированных активах. По нашим оценкам, стоимость этих долей составляет 83 млрд руб., или 50% текущего EV группы. Мы отмечаем, что VK остается компанией с головной структурой, зарегистрированной за рубежом. Также у компании торгуются только расписки и часть ликвидности заблокирована в связи с приостановкой торгов в Лондоне. Мы не исключаем, что со временем компания может решить эти проблемы и сменить регистрацию на российскую, но на это потребуется не менее года. VK уже существенно продвинулась в вопросе реструктуризации конвертируемых облигаций. Было выкуплено около 55% выпуска с номинальной стоимостью 220 млн долл., и мы полагаем, процент будет постепенно расти.

Один из крупнейших акционеров VK компания Prosus (25,7% экономическая доля и 12,3% голосующая) безвозмездно списала свои акции в пользу группы. Холдинг, в свою очередь, передал полученные казначейские акции менеджменту за 24,8 млрд руб. Эти акции должны быть использованы в рамках программы долгосрочной мотивации, что повысит вовлеченность руководства и может положительно сказаться на финансовых результатах. При этом CEO VK остается под санкциями и в случае увеличения им доли владения, компания может оказаться в фокусе внимания западных регулирующих органов.

http://www.veles-capital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter