17 декабря 2022 Открытие Сыроваткин Олег

Европа

Вечером пятницы Stoxx Europe 600 заметно снижался вторую сессию подряд, закрывая в минусе и вторую подряд неделю. По состоянию на 17:50 мск все 11 основных секторов индекса были в минусе. Наибольшую устойчивость показывали финансы, производство товаров первой необходимости и длительного пользования. Главными аутсайдерам выступали недвижимость, энергетика и телекомы.

Рынок акций Европы оставался под давлением после вчерашнего сообщения ЕЦБ о планах продолжить повышение ставок и приступить к сокращению баланса в марте.

Опубликованные сегодня предварительные декабрьские данные по индексам деловой активности (PMI) Франции, Германии, Великобритании и Еврозоны в целом показали рост в месячном сопоставлении, однако все из них, кроме индекса PMI Великобритании в секторе услуг, оказались ниже отметки 50 п. Это означает, что экономическая активность в регионе продолжает снижаться.

Окончательное значение индекса ИПЦ Еврозоны в ноябре составило +10,1% г/г против предварительной оценки на уровне +10,0% г/г. Это — первое замедление темпов роста инфляции с июня 2021 года, однако ее рекордное значение на уровне +10,6% г/г было достигнуто всего лишь месяцем ранее.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 73,8% компаний индекса торгуются выше своей 50-дневной МА, 66,1% торгуются выше своей 100-дневной МА, 51,5% торгуются выше своей 200-дневной МА.

На 17:50 мск:

Индекс MSCI EM -960,22 п. (-1,39%), с нач. года -22,1%

Stoxx Europe 600 -426,21 п. (-1,51%), с нач. года -12,6%

DAX -13 937,11 п. (-0,35%) с нач. года -12,3%

FTSE 100 — 7 337,83 п. (-1,19%), с нач. года -0,9%

США

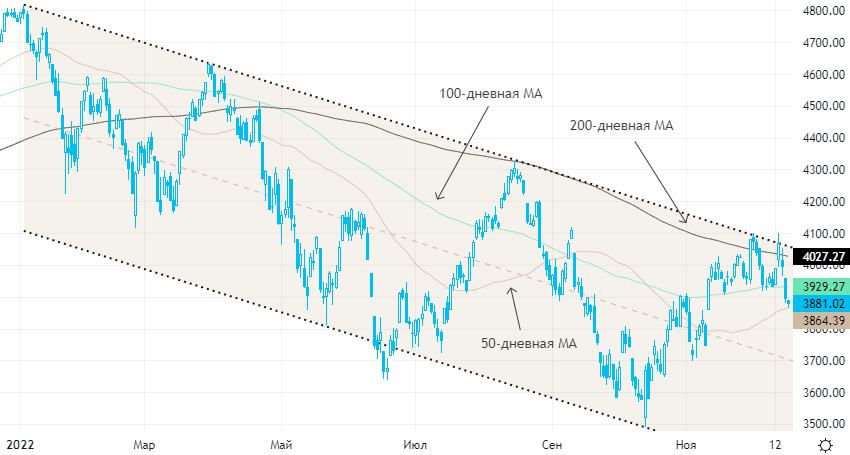

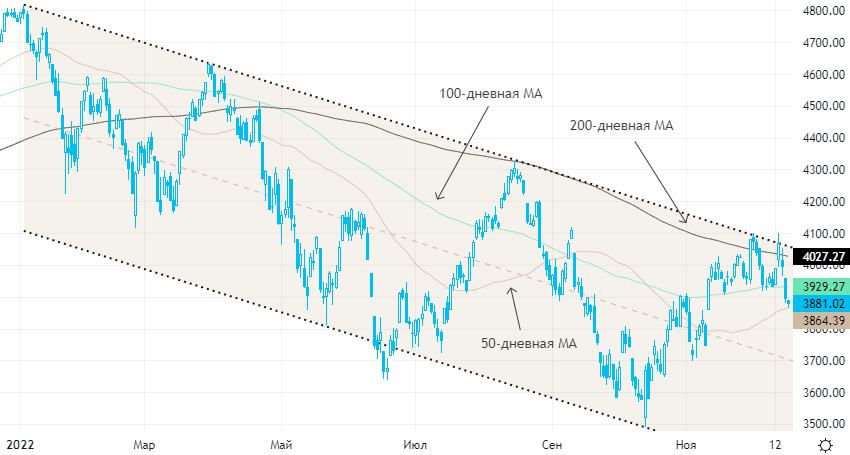

Вечером пятницы S&P 500 снижался вторую сессию подряд, закрывая в минусе и вторую подряд неделю. По состоянию на 17:50 мск 10 из 11 основных секторов индекса были в минусе. Наибольшую устойчивость показывали телекомы, ИТ и производство товаров первой необходимости. Главными аутсайдерам выступали недвижимость, энергетика и ЖКХ.

Медвежий моментум на рынке акций США набирает силу. В среду ФРС повысила медианный прогноз по ставке по федеральным фондам на конец 2023 года до 5,1% с 4,6%. Данная цифра оказалась заметно выше ожиданий рынка производных инструментов, и это говорит о том, что инвесторы закладывались на другой сценарий. Учитывая вышесказанное, переоценка акций американских компаний в связи с новыми обстоятельствами может занять довольно продолжительное время.

При этом доходности двухлетних гособлигаций США, которые наиболее чувствительны к ожиданиям по ставкам, равно как и фьючерсы на ставку по федеральным фондам (FFR), продолжают находиться заметно ниже недавних максимумов благодаря менее выраженной реакции на новости от ФРС. Подобное позиционирование может создавать дополнительные риски для S&P 500, если масштабная переоценка перспектив затронет и эти рынки.

Сегодня глава ФРБ Нью-Йорка Джон Уильямс сообщил в интервью Bloomberg TV, что сильный рынок труда, вероятно, продолжит поддерживать инфляцию на высоком уровне, и ее обуздание может потребовать дополнительных повышений ставки. Иными словами, представители ФРС весьма последовательно продолжают указывать на то, что ставка рынка производных инструментов на довольно скорое смягчение позиции регулятора может не сработать.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 66,8% компаний индекса торгуются выше своей 50-дневной МА, 60,8% торгуются выше своей 100-дневной МА, 52,8% торгуются выше своей 200-дневной МА.

На 17:50 мск:

S&P 500 — 3 879,44 п. (-0,42%), с нач. года -18,6%

VIX — 22,46 пт (-0.37 пт), с нач. года +5.24 пт

MSCI World — 2 636,91 п. (-2,53%), с нач. года -18,4%

Нефть и другие сырьевые активы

Вечером пятницы нефть дешевела вторую сессию подряд, однако неделя, вероятно, все же будет закрыта в плюсе.

Утром рискованные активы оказались под давлением, которое стало «эхом» неприятных новостей от ФРС в среду и от ЕЦБ в четверг. Напомним, что ФРС повысила медианный прогноз по ставке по федеральным фондам на конец 2023 года до 5,1% с 4,6%, что оказалось заметно выше ожиданий рынка производных инструментов. А ЕЦБ сообщил о планах продолжить повышение ставок и приступить к сокращению баланса в марте.

Таким образом, в последнюю пару сессий негативный монетарный фактор перевешивал позитив от перспектив дальнейшего открытия Китая и продолжающегося замедления темпов роста инфляции в США.

В первой половине торгов цветные и драгоценные металлы находились под давлением из-за указанных выше факторов, а также из-за спровоцированного ими укрепления доллара против валют G10. Однако после обеда рыночные настроения улучшились, эти активы отыграли потери и вышли в плюс.

Некоторую поддержку цветным металлам оказали сегодняшние комментарии вице-премьера Китая Лю Хэ о том, что Пекин «очень уверен» в улучшении экономической ситуации в следующем году. По его словам, власти обдумывают новые меры поддержки рынка недвижимости, спад которого стал главным фактором негативного влияния на экономику страны и спрос на металлы.

В целом можно сказать, что рынок колеблется между позитивными ожиданиями и слабой реальностью. Напомним, что темпы роста промышленного производства в Китае снизились в ноябре до 2,2% г/г с 5,0% г/г. Это самое низкое значение с мая, обусловленное новой волной ковида и связанными с ней ограничениями, а также проблемами в строительном секторе.

Brent, $/бар. — 79,18 (-2,50%) с нач. года +1,8%

WTI, $/бар. — 74,29 (-2,39%) с нач. года -1,2%

Urals, $/бар. — 56,92 (-4,88%) с нач. года -25,9%

Золото, $/тр. унц. — 1 792,48 (+0,88%) с нач. года -2,0%

Серебро, $/тр. унц. — 23,21 (+0,54%) с нач. года +0,7%

Алюминий, $/т — 2 404,00 (+0,84%) с нач. года -14,4%

Медь, $/т — 8 310,00 (+0,20%) с нач. года -14,5%

Никель, $/т — 29 150,00 (+2,96%) с нач. года +40,4%

Вечером пятницы Stoxx Europe 600 заметно снижался вторую сессию подряд, закрывая в минусе и вторую подряд неделю. По состоянию на 17:50 мск все 11 основных секторов индекса были в минусе. Наибольшую устойчивость показывали финансы, производство товаров первой необходимости и длительного пользования. Главными аутсайдерам выступали недвижимость, энергетика и телекомы.

Рынок акций Европы оставался под давлением после вчерашнего сообщения ЕЦБ о планах продолжить повышение ставок и приступить к сокращению баланса в марте.

Опубликованные сегодня предварительные декабрьские данные по индексам деловой активности (PMI) Франции, Германии, Великобритании и Еврозоны в целом показали рост в месячном сопоставлении, однако все из них, кроме индекса PMI Великобритании в секторе услуг, оказались ниже отметки 50 п. Это означает, что экономическая активность в регионе продолжает снижаться.

Окончательное значение индекса ИПЦ Еврозоны в ноябре составило +10,1% г/г против предварительной оценки на уровне +10,0% г/г. Это — первое замедление темпов роста инфляции с июня 2021 года, однако ее рекордное значение на уровне +10,6% г/г было достигнуто всего лишь месяцем ранее.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 73,8% компаний индекса торгуются выше своей 50-дневной МА, 66,1% торгуются выше своей 100-дневной МА, 51,5% торгуются выше своей 200-дневной МА.

На 17:50 мск:

Индекс MSCI EM -960,22 п. (-1,39%), с нач. года -22,1%

Stoxx Europe 600 -426,21 п. (-1,51%), с нач. года -12,6%

DAX -13 937,11 п. (-0,35%) с нач. года -12,3%

FTSE 100 — 7 337,83 п. (-1,19%), с нач. года -0,9%

США

Вечером пятницы S&P 500 снижался вторую сессию подряд, закрывая в минусе и вторую подряд неделю. По состоянию на 17:50 мск 10 из 11 основных секторов индекса были в минусе. Наибольшую устойчивость показывали телекомы, ИТ и производство товаров первой необходимости. Главными аутсайдерам выступали недвижимость, энергетика и ЖКХ.

Медвежий моментум на рынке акций США набирает силу. В среду ФРС повысила медианный прогноз по ставке по федеральным фондам на конец 2023 года до 5,1% с 4,6%. Данная цифра оказалась заметно выше ожиданий рынка производных инструментов, и это говорит о том, что инвесторы закладывались на другой сценарий. Учитывая вышесказанное, переоценка акций американских компаний в связи с новыми обстоятельствами может занять довольно продолжительное время.

При этом доходности двухлетних гособлигаций США, которые наиболее чувствительны к ожиданиям по ставкам, равно как и фьючерсы на ставку по федеральным фондам (FFR), продолжают находиться заметно ниже недавних максимумов благодаря менее выраженной реакции на новости от ФРС. Подобное позиционирование может создавать дополнительные риски для S&P 500, если масштабная переоценка перспектив затронет и эти рынки.

Сегодня глава ФРБ Нью-Йорка Джон Уильямс сообщил в интервью Bloomberg TV, что сильный рынок труда, вероятно, продолжит поддерживать инфляцию на высоком уровне, и ее обуздание может потребовать дополнительных повышений ставки. Иными словами, представители ФРС весьма последовательно продолжают указывать на то, что ставка рынка производных инструментов на довольно скорое смягчение позиции регулятора может не сработать.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 66,8% компаний индекса торгуются выше своей 50-дневной МА, 60,8% торгуются выше своей 100-дневной МА, 52,8% торгуются выше своей 200-дневной МА.

На 17:50 мск:

S&P 500 — 3 879,44 п. (-0,42%), с нач. года -18,6%

VIX — 22,46 пт (-0.37 пт), с нач. года +5.24 пт

MSCI World — 2 636,91 п. (-2,53%), с нач. года -18,4%

Нефть и другие сырьевые активы

Вечером пятницы нефть дешевела вторую сессию подряд, однако неделя, вероятно, все же будет закрыта в плюсе.

Утром рискованные активы оказались под давлением, которое стало «эхом» неприятных новостей от ФРС в среду и от ЕЦБ в четверг. Напомним, что ФРС повысила медианный прогноз по ставке по федеральным фондам на конец 2023 года до 5,1% с 4,6%, что оказалось заметно выше ожиданий рынка производных инструментов. А ЕЦБ сообщил о планах продолжить повышение ставок и приступить к сокращению баланса в марте.

Таким образом, в последнюю пару сессий негативный монетарный фактор перевешивал позитив от перспектив дальнейшего открытия Китая и продолжающегося замедления темпов роста инфляции в США.

В первой половине торгов цветные и драгоценные металлы находились под давлением из-за указанных выше факторов, а также из-за спровоцированного ими укрепления доллара против валют G10. Однако после обеда рыночные настроения улучшились, эти активы отыграли потери и вышли в плюс.

Некоторую поддержку цветным металлам оказали сегодняшние комментарии вице-премьера Китая Лю Хэ о том, что Пекин «очень уверен» в улучшении экономической ситуации в следующем году. По его словам, власти обдумывают новые меры поддержки рынка недвижимости, спад которого стал главным фактором негативного влияния на экономику страны и спрос на металлы.

В целом можно сказать, что рынок колеблется между позитивными ожиданиями и слабой реальностью. Напомним, что темпы роста промышленного производства в Китае снизились в ноябре до 2,2% г/г с 5,0% г/г. Это самое низкое значение с мая, обусловленное новой волной ковида и связанными с ней ограничениями, а также проблемами в строительном секторе.

Brent, $/бар. — 79,18 (-2,50%) с нач. года +1,8%

WTI, $/бар. — 74,29 (-2,39%) с нач. года -1,2%

Urals, $/бар. — 56,92 (-4,88%) с нач. года -25,9%

Золото, $/тр. унц. — 1 792,48 (+0,88%) с нач. года -2,0%

Серебро, $/тр. унц. — 23,21 (+0,54%) с нач. года +0,7%

Алюминий, $/т — 2 404,00 (+0,84%) с нач. года -14,4%

Медь, $/т — 8 310,00 (+0,20%) с нач. года -14,5%

Никель, $/т — 29 150,00 (+2,96%) с нач. года +40,4%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба