11 января 2023 Открытие Шульгин Михаил

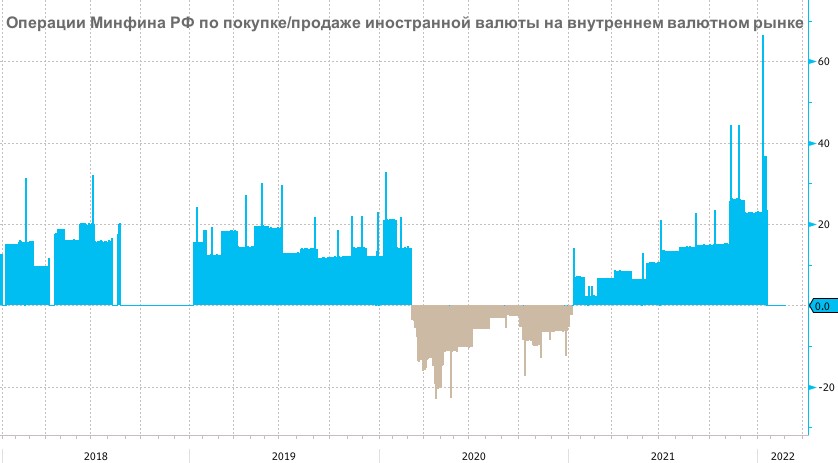

С 13 января 2023 г. Банк России возобновит проведение операций по покупке (продаже) иностранной валюты на внутреннем валютном рынке в рамках реализации Минфином России механизма бюджетного правила.

Минфин прогнозирует, что в январе 2023 года бюджет недополучит 54,5 млрд руб. нефтегазовых доходов. Соответственно, с 13 января включительно по 6 февраля включительно ЦБ в рамках нового бюджетного правила продаст валюту в объёме 54,5 млрд руб. (в течение 17 рабочих дней ежедневно будет продаваться валюта на 3,2 млрд руб.). Операции будут проводиться в валютной секции Московской биржи в инструменте «китайский юань — рубль» со сроком расчётов «завтра» (CNYRUB_TOM).

Влияние на валютный курс

СМИ часто называют операции по покупке (продаже) валюты в рамках бюджетного правила интервенциями против рубля. Это не совсем верная формулировка. Основная цель — не влиять на курс рубля, а снизить влияние на курс со стороны конъюнктуры рынка энергоносителей (то есть внешнего фактора, на который российские власти влиять не могут). Другими словами, главная задача — сильнее отвязать динамику рубля от динамики мировых цен на нефть и газ.

Прежний механизм бюджетного правила, которое действовало до января 2022 г., опирался на цену нефти марки Urals, которая была заложена в бюджет.

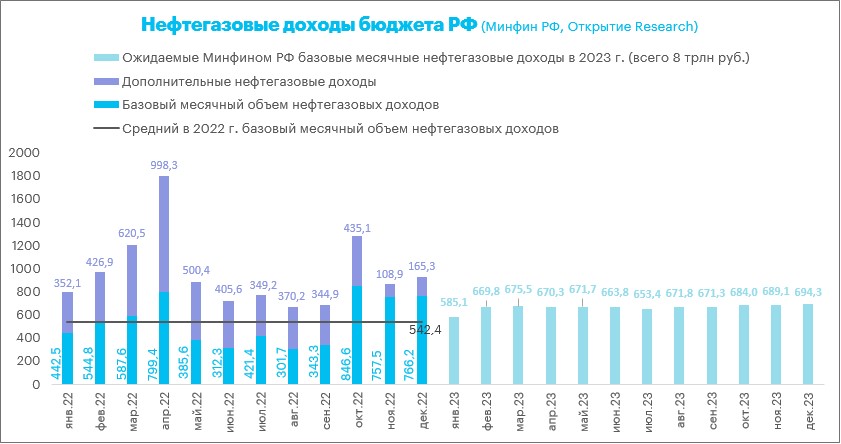

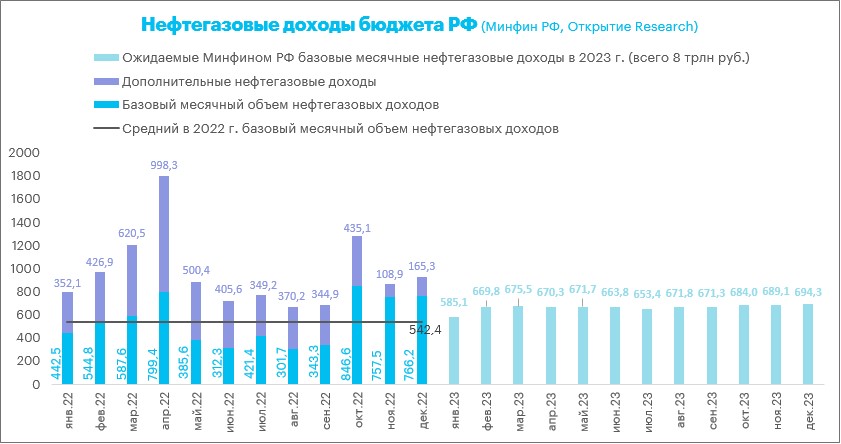

В новом бюджетном правиле планируется таргетировать сразу базовый уровень нефтегазовых доходов — 8 трлн руб. в год. Бюджет на 2023 г. предполагает прогнозируемый объём нефтегазовых доходов в 8,939 трлн руб. Если 8 трлн руб. — это базовый уровень, то дополнительные нефтегазовые доходы ожидаются на уровне 939 млрд руб. Этот прогноз выглядит оптимистично, поскольку прогнозные оценки не учитывали введение ценового потолка на российскую нефть, который действует с начала декабря 2022 г.

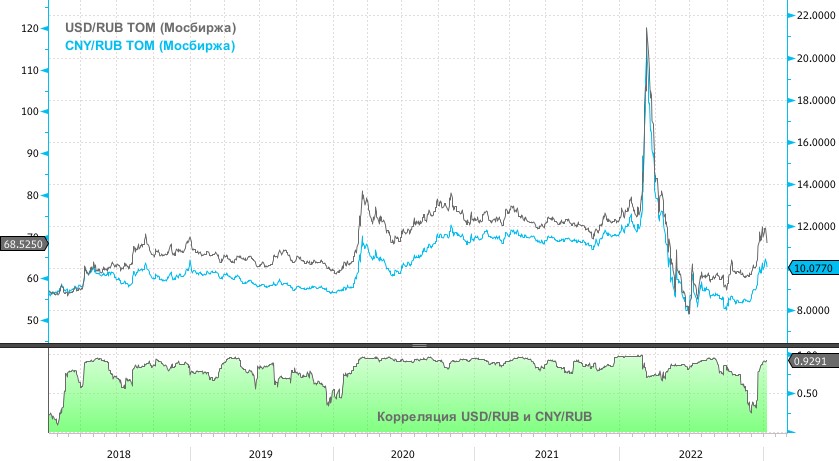

С 13 января по 6 февраля ЦБ по распоряжению Минфина будет продавать юани (CNYRUB_TOM) и покупать рубли на 3,2 млрд руб. ежедневно. По итогам декабря 2022 г. средний объём торгов в паре CNYRUB_TOM составлял 87,4 млрд руб. Таким образом, продажи юаней со стороны Банка России будут составлять около 4% от средних ежедневных объёмов декабря. Пара CNYRUB_TOM завершила торги 10 января (до объявления параметров бюджетного правила) на уровне 10,279. В среду, 11 января, в качестве реакции на новости о бюджетном правиле, курс падал до 10,018 руб. за юань. Это на 2,5% ниже уровня закрытия 10 января.

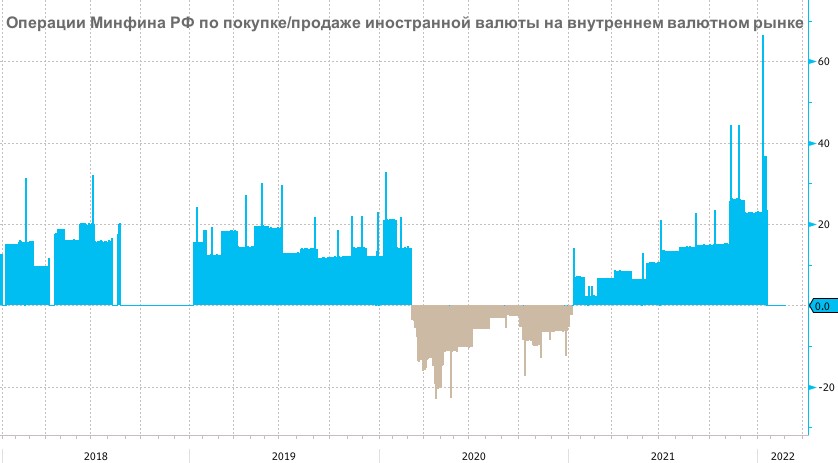

В 2021 г., в рамках прежнего бюджетного правила, Банк России ежедневно покупал на рынке валюту для Минфина на 12 млрд руб. (в среднем по итогам года). При этом средний объём покупок валюты в период с ноября 2021 г. по январь 2022 г. (до момента приостановки действия бюджетного правила) составлял в среднем 24,7 млрд руб. в день.

Таким образом, мы не считаем, что в январе покупки валюты со стороны ЦБ сами по себе (с учётом объёмов операций) приведут к существенному укреплению рубля. Однако укрепление российской валюты может стать результатом оценки рынком будущих действий ЦБ/Минфина в рамках объявленного бюджетного правила. Так, на январь 2023 г. Минфин ожидал базовый объём нефтегазовых доходов на уровне 585,1 млрд руб., в феврале ожидает уже 669,8 млрд руб. (+14% к январю), а в марте — 675,5 млрд руб. (+15% к январю). С учётом снижения цен на нефть Brent и информации о росте дисконта цены Urals к Brent рынок может закладываться на то, что в ближайшие месяцы (5 февраля вступает в силу эмбарго ЕС на нефтепродукты из РФ) будет сохраняться ситуация с недополученными нефтегазовыми доходами и объёмы продажи валюты из ФНБ могут возрасти, более заметно препятствуя ослаблению рубля или даже провоцируя его некоторое укрепление. Таким образом, реакция рынка в виде укрепления рубля к юаню на 2–3% и укрепления рубля к доллару на 2–3% выглядит адекватной.

Выдержит ли ФНБ

Безусловно, если дисконт Urals к Brent в будущем вернётся к привычным для 2022 г. значениям ($25–30/барр.), а цены на нефть уверенно вернутся выше $100/барр., поскольку риски рецессии в Европе и США нивелируются, а китайская экономика возобновит уверенную экспансию (Россия при этом может сократить добычу), то новое бюджетное правило будет ограничивать укрепление рубля, пополняя ФНБ дополнительными объёмами юаней.

Но что, если импорт в РФ будет восстанавливаться более уверенно, нежели в 2022 году, а нефтегазовые доходы страны все-таки существенно сократятся? По состоянию на 1 сентября 2022 г. объём ликвидных активов ФНБ составлял эквивалент 8,3 трлн руб. По текущему курсу это около $120 млрд. По данным Минфина РФ, средняя цена Urals в декабре 2022 г. составила $50,47/барр. По грубым оценкам, если средняя цена Urals в 2023 году будет, как в декабре — около $50,5/барр., то ЦБ/Минфин по итогам текущего года потратят около 20% ликвидных средств ФНБ. На наш взгляд, такую нагрузку фонд может выдержать. В рисковом сценарии, если глобальная рецессия приведет к существенному снижению спроса на энергоносители, то по грубым оценкам бюджетное правило может потратить 30–35% ликвидной части ФНБ, что уже выглядит ближе к критическому уровню.

Негативная спираль

Дефицит Бюджета РФ в 2022 г. составил 3,3 трлн руб. С одной стороны, продавая валюту в рамках бюджетного правила ЦБ/Минфин мешают ослаблению рубля, а это является негативным фактором для бюджета страны. С другой стороны, слабый рубль стимулирует инфляцию, что подстёгивает Минфин больше занимать на рынке средств, чтобы компенсировать инфляцию и увеличивает затраты на обслуживание госдолга.

По опубликованным в декабре данным Счётной палаты, которые учитывали 9 месяцев 2022 г., на обслуживание госдолга направлялось около 5% бюджетных трат. Однако в последние 3 месяца 2022 г. Минфин разместил ОФЗ более чем на 3 трлн руб. Поэтому и затраты на обслуживание долга должны ещё вырасти, а снижение рублёвых ставок в ответ на старт реализации бюджетного правила может быть позитивным моментом для Минфина.

Отметим, что новое бюджетное правило фиксирует базовый уровень доходов и не учитывает валютный курс. При негативном сценарии это может спровоцировать неприятную спираль, когда доходы снижаются и правило заставляет продавать больше валюты, мешая рублю слабеть. Если конъюнктура не улучшится, то из-за противодействия ослаблению рубля доходы могут продолжать сокращаться, заставляя ещё больше продавать валюты из ФНБ. И так по кругу.

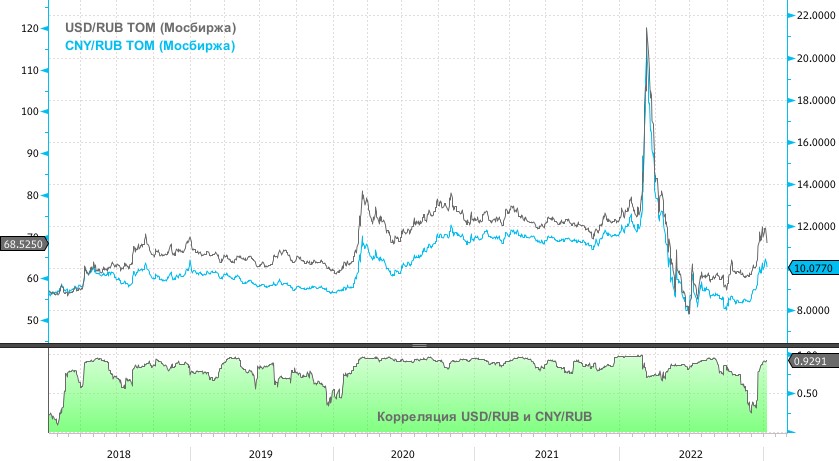

Мы считаем, что если в 2023 году цены на нефть на мировом рынке будут демонстрировать уверенную позитивную динамику, то, с учётом дисконта Urals к Brent в $25–30 за баррель, бюджетное правило будет действовать в текущем виде. Если же будет реализован негативный сценарий, то власти изменят формулу бюджетного правила. В любом случае про уровни ниже 60 руб. за доллар с учётом очень высокой корреляции между курсами USD/RUB и CNY/RUB, пожалуй, придётся забыть.

Минфин прогнозирует, что в январе 2023 года бюджет недополучит 54,5 млрд руб. нефтегазовых доходов. Соответственно, с 13 января включительно по 6 февраля включительно ЦБ в рамках нового бюджетного правила продаст валюту в объёме 54,5 млрд руб. (в течение 17 рабочих дней ежедневно будет продаваться валюта на 3,2 млрд руб.). Операции будут проводиться в валютной секции Московской биржи в инструменте «китайский юань — рубль» со сроком расчётов «завтра» (CNYRUB_TOM).

Влияние на валютный курс

СМИ часто называют операции по покупке (продаже) валюты в рамках бюджетного правила интервенциями против рубля. Это не совсем верная формулировка. Основная цель — не влиять на курс рубля, а снизить влияние на курс со стороны конъюнктуры рынка энергоносителей (то есть внешнего фактора, на который российские власти влиять не могут). Другими словами, главная задача — сильнее отвязать динамику рубля от динамики мировых цен на нефть и газ.

Прежний механизм бюджетного правила, которое действовало до января 2022 г., опирался на цену нефти марки Urals, которая была заложена в бюджет.

В новом бюджетном правиле планируется таргетировать сразу базовый уровень нефтегазовых доходов — 8 трлн руб. в год. Бюджет на 2023 г. предполагает прогнозируемый объём нефтегазовых доходов в 8,939 трлн руб. Если 8 трлн руб. — это базовый уровень, то дополнительные нефтегазовые доходы ожидаются на уровне 939 млрд руб. Этот прогноз выглядит оптимистично, поскольку прогнозные оценки не учитывали введение ценового потолка на российскую нефть, который действует с начала декабря 2022 г.

С 13 января по 6 февраля ЦБ по распоряжению Минфина будет продавать юани (CNYRUB_TOM) и покупать рубли на 3,2 млрд руб. ежедневно. По итогам декабря 2022 г. средний объём торгов в паре CNYRUB_TOM составлял 87,4 млрд руб. Таким образом, продажи юаней со стороны Банка России будут составлять около 4% от средних ежедневных объёмов декабря. Пара CNYRUB_TOM завершила торги 10 января (до объявления параметров бюджетного правила) на уровне 10,279. В среду, 11 января, в качестве реакции на новости о бюджетном правиле, курс падал до 10,018 руб. за юань. Это на 2,5% ниже уровня закрытия 10 января.

В 2021 г., в рамках прежнего бюджетного правила, Банк России ежедневно покупал на рынке валюту для Минфина на 12 млрд руб. (в среднем по итогам года). При этом средний объём покупок валюты в период с ноября 2021 г. по январь 2022 г. (до момента приостановки действия бюджетного правила) составлял в среднем 24,7 млрд руб. в день.

Таким образом, мы не считаем, что в январе покупки валюты со стороны ЦБ сами по себе (с учётом объёмов операций) приведут к существенному укреплению рубля. Однако укрепление российской валюты может стать результатом оценки рынком будущих действий ЦБ/Минфина в рамках объявленного бюджетного правила. Так, на январь 2023 г. Минфин ожидал базовый объём нефтегазовых доходов на уровне 585,1 млрд руб., в феврале ожидает уже 669,8 млрд руб. (+14% к январю), а в марте — 675,5 млрд руб. (+15% к январю). С учётом снижения цен на нефть Brent и информации о росте дисконта цены Urals к Brent рынок может закладываться на то, что в ближайшие месяцы (5 февраля вступает в силу эмбарго ЕС на нефтепродукты из РФ) будет сохраняться ситуация с недополученными нефтегазовыми доходами и объёмы продажи валюты из ФНБ могут возрасти, более заметно препятствуя ослаблению рубля или даже провоцируя его некоторое укрепление. Таким образом, реакция рынка в виде укрепления рубля к юаню на 2–3% и укрепления рубля к доллару на 2–3% выглядит адекватной.

Выдержит ли ФНБ

Безусловно, если дисконт Urals к Brent в будущем вернётся к привычным для 2022 г. значениям ($25–30/барр.), а цены на нефть уверенно вернутся выше $100/барр., поскольку риски рецессии в Европе и США нивелируются, а китайская экономика возобновит уверенную экспансию (Россия при этом может сократить добычу), то новое бюджетное правило будет ограничивать укрепление рубля, пополняя ФНБ дополнительными объёмами юаней.

Но что, если импорт в РФ будет восстанавливаться более уверенно, нежели в 2022 году, а нефтегазовые доходы страны все-таки существенно сократятся? По состоянию на 1 сентября 2022 г. объём ликвидных активов ФНБ составлял эквивалент 8,3 трлн руб. По текущему курсу это около $120 млрд. По данным Минфина РФ, средняя цена Urals в декабре 2022 г. составила $50,47/барр. По грубым оценкам, если средняя цена Urals в 2023 году будет, как в декабре — около $50,5/барр., то ЦБ/Минфин по итогам текущего года потратят около 20% ликвидных средств ФНБ. На наш взгляд, такую нагрузку фонд может выдержать. В рисковом сценарии, если глобальная рецессия приведет к существенному снижению спроса на энергоносители, то по грубым оценкам бюджетное правило может потратить 30–35% ликвидной части ФНБ, что уже выглядит ближе к критическому уровню.

Негативная спираль

Дефицит Бюджета РФ в 2022 г. составил 3,3 трлн руб. С одной стороны, продавая валюту в рамках бюджетного правила ЦБ/Минфин мешают ослаблению рубля, а это является негативным фактором для бюджета страны. С другой стороны, слабый рубль стимулирует инфляцию, что подстёгивает Минфин больше занимать на рынке средств, чтобы компенсировать инфляцию и увеличивает затраты на обслуживание госдолга.

По опубликованным в декабре данным Счётной палаты, которые учитывали 9 месяцев 2022 г., на обслуживание госдолга направлялось около 5% бюджетных трат. Однако в последние 3 месяца 2022 г. Минфин разместил ОФЗ более чем на 3 трлн руб. Поэтому и затраты на обслуживание долга должны ещё вырасти, а снижение рублёвых ставок в ответ на старт реализации бюджетного правила может быть позитивным моментом для Минфина.

Отметим, что новое бюджетное правило фиксирует базовый уровень доходов и не учитывает валютный курс. При негативном сценарии это может спровоцировать неприятную спираль, когда доходы снижаются и правило заставляет продавать больше валюты, мешая рублю слабеть. Если конъюнктура не улучшится, то из-за противодействия ослаблению рубля доходы могут продолжать сокращаться, заставляя ещё больше продавать валюты из ФНБ. И так по кругу.

Мы считаем, что если в 2023 году цены на нефть на мировом рынке будут демонстрировать уверенную позитивную динамику, то, с учётом дисконта Urals к Brent в $25–30 за баррель, бюджетное правило будет действовать в текущем виде. Если же будет реализован негативный сценарий, то власти изменят формулу бюджетного правила. В любом случае про уровни ниже 60 руб. за доллар с учётом очень высокой корреляции между курсами USD/RUB и CNY/RUB, пожалуй, придётся забыть.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба