Рубль сейчас поддерживается налоговым периодом, слабым импортом и бюджетным правилом.

Индекс доллара с 12 января застрял в узком диапазоне 102,50–102,00 пункта. Несмотря на то, что в минувшую среду DXY был очень волатильным, сформировал максимум около 102,9 и минимум около 101,50, все закрытия торгового дня происходили в диапазоне 102,5–102. Это обусловлено тем, что курс EUR/USD застрял в диапазоне 1,0770–1,0860, а курс USD/JPY консолидируется преимущественно между 127,70 и 129,35.

Глава ЕЦБ Кристин Лагард, выступая в четверг в Давосе, подчеркнула, что инфляция остаётся слишком высокой, поэтому ЦБ Европы не ослабит свои усилия по возвращению инфляции под контроль. Статистика говорит о том, что потребительская инфляция в еврозоне замедляется, природный газ дешевеет, а экономика на фоне конфликта на Украине в целом оказалась более устойчивой, нежели предполагалось ранее.

На этой неделе появились слухи о том, что в ЕЦБ обсуждают переход на шаг 25 б.п. в марте, после повышения ставок на 50 б.п. в феврале. Меж тем на фоне замедления общей потребительской инфляции, базовая инфляция в декабре выросла до нового рекордного уровня. Член совета управляющих ЕЦБ и глава ЦБ Нидерландов Клаас Кнот в четверг в интервью CNBC заявил, что инфляционная ситуация остаётся неудовлетворительной. Кнот сигнализирует, что рынок не прав, если ожидает в будущем только одного повышения ставок на 50 б.п. Таких повышений, по мнению чиновника, будет несколько. Политики ЕЦБ в настоящий момент сосредоточены на риске сделать слишком мало для взятия инфляции под контроль. Глава Банка Франции Франсуа Вильруа также в Давосе заявил, что ещё слишком рано говорить о шаге повышения ставок в марте. Это также отсылка к недавним слухам о том, что ЕЦБ готов к переходу на шаг +25 б.п.

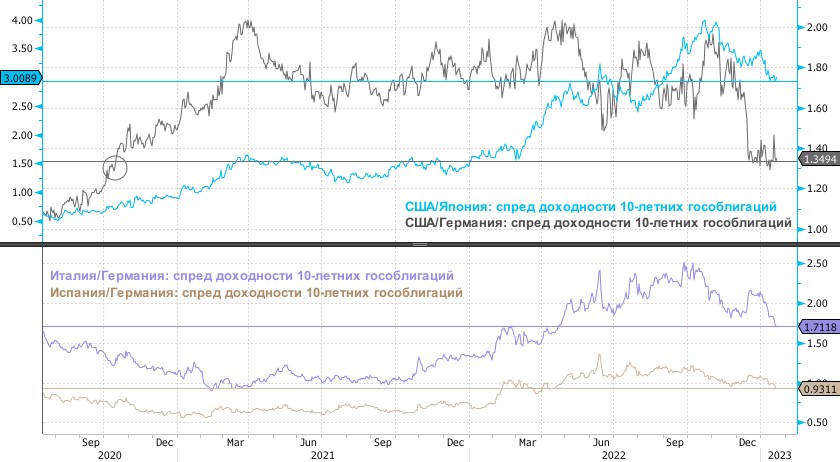

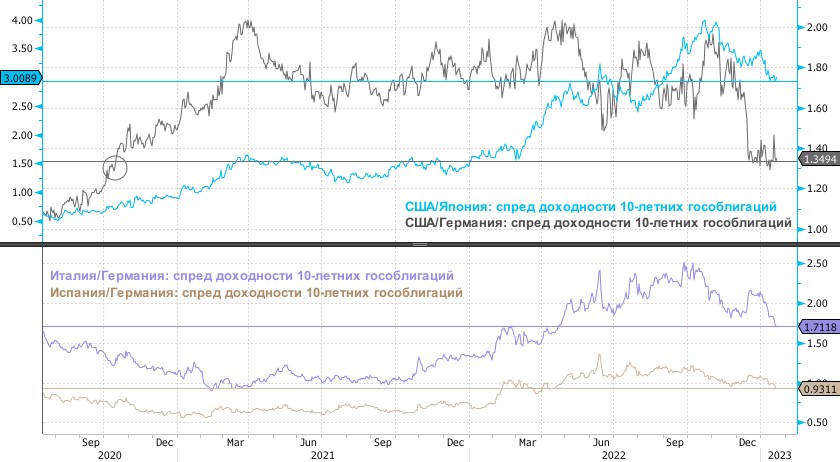

Меж тем спред между доходностью государственных облигаций США и Германии стабилизировался на уровнях октября 2020 года. Спред США/Япония находится на минимумах августа — сентября 2022 г. А вот периферийные спреды Италия/Германия и Испания/Германия обновили минимумы с апреля 2022 года.

Рынок свопов почти на 100% уверен в том, что ставка ЕЦБ будет в феврале повышена на 50 б.п., а вероятность аналогичного шага в марте составляет 70% (в начале этой неделе было 67%).

Пройдёмся по недавним комментариям чиновников ФРС. Вице-председатель Федрезерва Лаэль Брейнард в четверг не высказала явного предпочтения в пользу повышения ставок в феврале на 25 или 50 б.п. Также она не сказала, какую пиковую ставку ожидает в 2023 г. (декабрьские dot plot предполагают 5,1%, выше 5%, а денежный рынок сейчас закладывается на 4,9%, ниже 5%). Однако Брейнард сказала, что денежно-кредитная политика должна оставаться ограничительной в течение некоторого времени, чтобы гарантировать возвращение инфляции к цели 2%.

Глава ФРБ Нью-Йорка в четверг заявил, что ФРС не завершила свой агрессивный цикл повышения ставок. Его комментарии предполагают, что ставка может как подняться выше 5%, так и держаться на пиковом уровне до конца 2023 г. (рынок сейчас закладывается на снижение ставки до конца года минимум на 25 б.п. от пика).

Наш взгляд. Пока комбинация данных и заявлений высокопоставленных чиновников сигнализирует возможность ослабления доллара. Однако, если сырьевые цены возобновят уверенный рост и цены на газ в Европе подскочат (на этой неделе консолидируются между $600–700 за тыс. м3), или же Китайский Новый год (22 января — 5 февраля) приведёт к новой волне заражения COVID-19, то доллар может начать коррекцию. Продолжаем видеть риски падения DXY до 100 пунктов. Потенциал возможной коррекции по индексу доллара — 104,60–105 пунктов.

Российский рубль

Рубль в четверг незначительно ослаб к доллару и евро, но подорожал к китайскому юаню, поскольку с 13 января ЦБ продолжает продавать юани в рамках бюджетного правила, покупая ежедневно 3,2 млрд руб.

Торговый объём в паре USD/RUB (с расчётами завтра) составил 64,8 млрд руб. против с 77,8 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (с расчётами завтра) составил 33,5 млрд руб. против 41,6 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (с расчётами завтра) составил 60 млрд руб. против 58,6 млрд руб. в предыдущий день.

Цены на нефть пытаются отменить негативный сигнал, который сформировался после резкого снижения в среду, и не оставляют попытки закрепиться выше $85/барр. В то же время материковый и офшорный юань на этой неделе ослабли к доллару, поскольку ближайшие две недели в Китае будут праздновать Новый год.

Сезонно российский импорт в начале года слабый, поэтому поддержка рубля в рамках январского налогового периода более заметна.

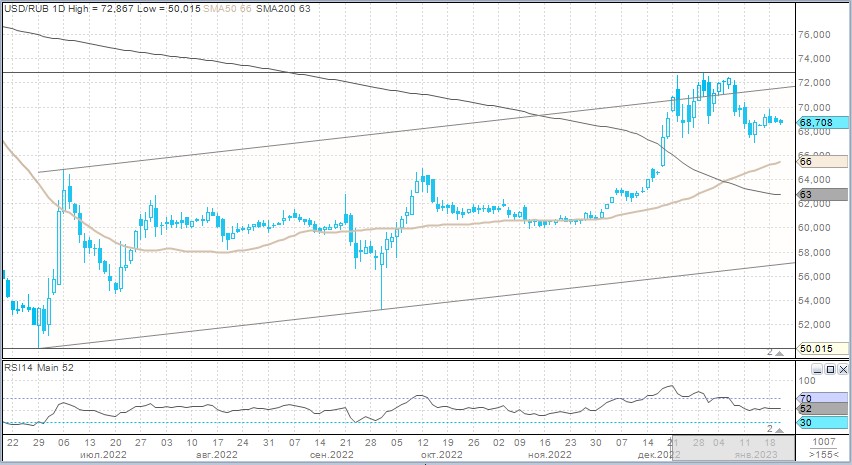

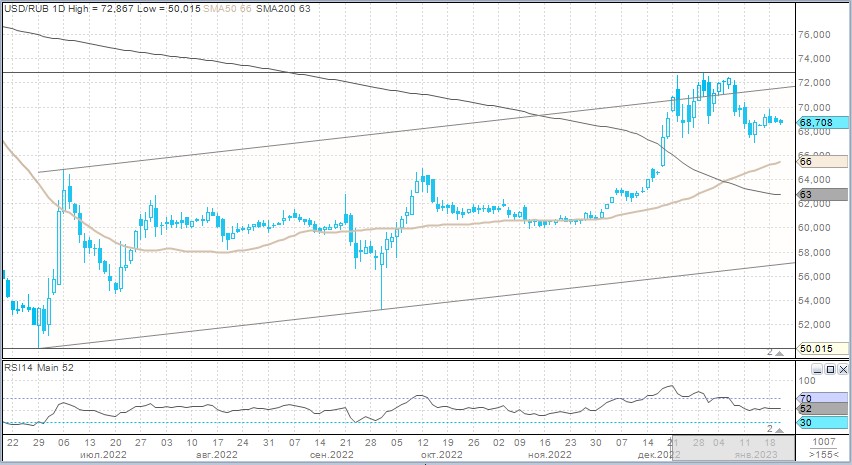

Все это в совокупности означает, что ближайшая динамика рубля будет более тесно связана с курсом доллара на международном рынке. Рубль пока должен оставаться ниже 70 за доллар, но может попытаться ослабнуть ближе к концу месяца, когда поддержка налогового периода станет менее ощутимой.

Накануне Банк России опубликовал «Обзор финансовых рынков» по итогам ноября — декабря 2022 года. ЦБ подтвердил то, о чём, в принципе, уже сигнализировали ранее обнародованные данные по предварительной оценке платёжного баланса. В декабре предложение валютной выручки экспортёров резко снизилось: среднедневные чистые продажи валюты 29 крупнейших российских компаний-экспортёров снизились на 6% по сравнению с ноябрём 2022 г. — преимущественно за счёт снижения продаж компаниями нефтегазового сектора. Во второй половине декабря объём среднедневных чистых продаж крупнейших экспортёров снижался и составил 37,7 млрд руб., что на 24% меньше, чем в первой половине декабря. При этом некоторые участники рынка демонстрировали высокий спрос на токсичную валюту. 68% всех покупок иностранной валюты в декабре пришлись на вторую половину месяца (386 млрд руб.). Помимо традиционных покупателей валюты (импортёры и физические лица, которые периодически переводят денежные средства на иностранные счета), спрос на «токсичную» валюту предъявляли клиенты, выкупающие бизнес у компаний из недружественных стран, вынужденных уйти с российского рынка из-за санкций, отметил ЦБ. Также в конце года ускорился процесс конвертации валютных депозитов в рублёвые, что привело к росту спроса банков на иностранную валюту.

В январе повышенного необычного спроса на валюту нет. Остаётся слабый (как и в декабре) экспорт, сезонно слабый импорт и бюджетное правило. Пока мы видим равновесный курс в диапазоне 70–68 рублей за доллар.

Индекс доллара с 12 января застрял в узком диапазоне 102,50–102,00 пункта. Несмотря на то, что в минувшую среду DXY был очень волатильным, сформировал максимум около 102,9 и минимум около 101,50, все закрытия торгового дня происходили в диапазоне 102,5–102. Это обусловлено тем, что курс EUR/USD застрял в диапазоне 1,0770–1,0860, а курс USD/JPY консолидируется преимущественно между 127,70 и 129,35.

Глава ЕЦБ Кристин Лагард, выступая в четверг в Давосе, подчеркнула, что инфляция остаётся слишком высокой, поэтому ЦБ Европы не ослабит свои усилия по возвращению инфляции под контроль. Статистика говорит о том, что потребительская инфляция в еврозоне замедляется, природный газ дешевеет, а экономика на фоне конфликта на Украине в целом оказалась более устойчивой, нежели предполагалось ранее.

На этой неделе появились слухи о том, что в ЕЦБ обсуждают переход на шаг 25 б.п. в марте, после повышения ставок на 50 б.п. в феврале. Меж тем на фоне замедления общей потребительской инфляции, базовая инфляция в декабре выросла до нового рекордного уровня. Член совета управляющих ЕЦБ и глава ЦБ Нидерландов Клаас Кнот в четверг в интервью CNBC заявил, что инфляционная ситуация остаётся неудовлетворительной. Кнот сигнализирует, что рынок не прав, если ожидает в будущем только одного повышения ставок на 50 б.п. Таких повышений, по мнению чиновника, будет несколько. Политики ЕЦБ в настоящий момент сосредоточены на риске сделать слишком мало для взятия инфляции под контроль. Глава Банка Франции Франсуа Вильруа также в Давосе заявил, что ещё слишком рано говорить о шаге повышения ставок в марте. Это также отсылка к недавним слухам о том, что ЕЦБ готов к переходу на шаг +25 б.п.

Меж тем спред между доходностью государственных облигаций США и Германии стабилизировался на уровнях октября 2020 года. Спред США/Япония находится на минимумах августа — сентября 2022 г. А вот периферийные спреды Италия/Германия и Испания/Германия обновили минимумы с апреля 2022 года.

Рынок свопов почти на 100% уверен в том, что ставка ЕЦБ будет в феврале повышена на 50 б.п., а вероятность аналогичного шага в марте составляет 70% (в начале этой неделе было 67%).

Пройдёмся по недавним комментариям чиновников ФРС. Вице-председатель Федрезерва Лаэль Брейнард в четверг не высказала явного предпочтения в пользу повышения ставок в феврале на 25 или 50 б.п. Также она не сказала, какую пиковую ставку ожидает в 2023 г. (декабрьские dot plot предполагают 5,1%, выше 5%, а денежный рынок сейчас закладывается на 4,9%, ниже 5%). Однако Брейнард сказала, что денежно-кредитная политика должна оставаться ограничительной в течение некоторого времени, чтобы гарантировать возвращение инфляции к цели 2%.

Глава ФРБ Нью-Йорка в четверг заявил, что ФРС не завершила свой агрессивный цикл повышения ставок. Его комментарии предполагают, что ставка может как подняться выше 5%, так и держаться на пиковом уровне до конца 2023 г. (рынок сейчас закладывается на снижение ставки до конца года минимум на 25 б.п. от пика).

Наш взгляд. Пока комбинация данных и заявлений высокопоставленных чиновников сигнализирует возможность ослабления доллара. Однако, если сырьевые цены возобновят уверенный рост и цены на газ в Европе подскочат (на этой неделе консолидируются между $600–700 за тыс. м3), или же Китайский Новый год (22 января — 5 февраля) приведёт к новой волне заражения COVID-19, то доллар может начать коррекцию. Продолжаем видеть риски падения DXY до 100 пунктов. Потенциал возможной коррекции по индексу доллара — 104,60–105 пунктов.

Российский рубль

Рубль в четверг незначительно ослаб к доллару и евро, но подорожал к китайскому юаню, поскольку с 13 января ЦБ продолжает продавать юани в рамках бюджетного правила, покупая ежедневно 3,2 млрд руб.

Торговый объём в паре USD/RUB (с расчётами завтра) составил 64,8 млрд руб. против с 77,8 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (с расчётами завтра) составил 33,5 млрд руб. против 41,6 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (с расчётами завтра) составил 60 млрд руб. против 58,6 млрд руб. в предыдущий день.

Цены на нефть пытаются отменить негативный сигнал, который сформировался после резкого снижения в среду, и не оставляют попытки закрепиться выше $85/барр. В то же время материковый и офшорный юань на этой неделе ослабли к доллару, поскольку ближайшие две недели в Китае будут праздновать Новый год.

Сезонно российский импорт в начале года слабый, поэтому поддержка рубля в рамках январского налогового периода более заметна.

Все это в совокупности означает, что ближайшая динамика рубля будет более тесно связана с курсом доллара на международном рынке. Рубль пока должен оставаться ниже 70 за доллар, но может попытаться ослабнуть ближе к концу месяца, когда поддержка налогового периода станет менее ощутимой.

Накануне Банк России опубликовал «Обзор финансовых рынков» по итогам ноября — декабря 2022 года. ЦБ подтвердил то, о чём, в принципе, уже сигнализировали ранее обнародованные данные по предварительной оценке платёжного баланса. В декабре предложение валютной выручки экспортёров резко снизилось: среднедневные чистые продажи валюты 29 крупнейших российских компаний-экспортёров снизились на 6% по сравнению с ноябрём 2022 г. — преимущественно за счёт снижения продаж компаниями нефтегазового сектора. Во второй половине декабря объём среднедневных чистых продаж крупнейших экспортёров снижался и составил 37,7 млрд руб., что на 24% меньше, чем в первой половине декабря. При этом некоторые участники рынка демонстрировали высокий спрос на токсичную валюту. 68% всех покупок иностранной валюты в декабре пришлись на вторую половину месяца (386 млрд руб.). Помимо традиционных покупателей валюты (импортёры и физические лица, которые периодически переводят денежные средства на иностранные счета), спрос на «токсичную» валюту предъявляли клиенты, выкупающие бизнес у компаний из недружественных стран, вынужденных уйти с российского рынка из-за санкций, отметил ЦБ. Также в конце года ускорился процесс конвертации валютных депозитов в рублёвые, что привело к росту спроса банков на иностранную валюту.

В январе повышенного необычного спроса на валюту нет. Остаётся слабый (как и в декабре) экспорт, сезонно слабый импорт и бюджетное правило. Пока мы видим равновесный курс в диапазоне 70–68 рублей за доллар.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба