Проблемы, через которые в 2021–2022 гг. прошла строительная отрасль Китая, сегодня в полный рост встали и перед их коллегами из США и Европы. Так же, как и в КНР, предпосылкой грядущего кризиса стали закредитованность отрасли и снижение спроса на недвижимость и возможности рефинансирования накопленных долгов.

В КНР кризис удалось остановить путём выделения масштабной государственной поддержки объёмом 1 трлн юаней, или 142 млрд долл. Но возможность подобных вливаний в борющихся с инфляцией экономиках США и Евросоюза (а также Великобритании) оценивается как маловероятная.

На сегодняшний день общий объём кредитов, выданных под залог коммерческой недвижимости (строящейся и уже эксплуатируемой), облигаций и других долговых обязательств компаний-арендодателей только в Европе и Великобритании превышает 1,9 трлн евро, или 2,1 трлн долл. Около 390 млрд евро предстоит погасить в 2023 г.

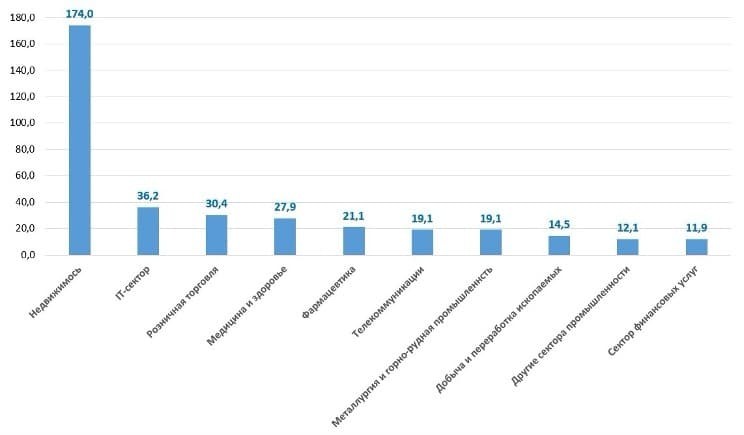

По данным Bloomberg, 175 млрд долл. кредитов на недвижимость уже находятся под угрозой — это в четыре раза больше, чем в следующей по величине отрасли.

Закредитованность и обесценивание залогов

Спусковым крючком кризиса может стать повышение процентных ставок и прекращение поступления в отрасль лёгких денег. Некоторые кредиторы уже советуют заёмщикам продавать активы или рисковать потерей права выкупа на фоне требований о дополнительном капитале со стороны арендодателей.

Сами арендодатели, многие из которых обременены кредитами, тоже находятся не в лучшем положении. Так, в феврале 2022 г. владельцы офисного здания на окраине страхового района Лондона оформили кредит под его залог. Здание было оценено в 220 млн фунтов стерлингов, но с тех пор его стоимость резко упала. Владельцы здания ведут переговоры о рефинансировании долга и долгосрочной аренде оставшихся площадей. Если они не преуспеют в этом, может последовать принудительная продажа здания.

В Лондоне компания Guangzhou R&F Properties, которая возводит многоквартирно-гостиничный комплекс в Воксхолле, нашла альтернативу банковским кредитам. Китайский девелопер обратился к консорциуму, включающему Apollo Global Management Inc. и Carlyle Group, чтобы получить 772 млн фунтов стерлингов старшего и мезонинного долга и возобновить работу.

Компания — владелец офисного здания напротив Банка Англии не смогла получить кредит от Банка Ирландии из-за снижения оценки этого здания. Результатом стал пропуск сроков рефинансирования. Спас положение заём, который компании предоставили её корейские владельцы. Но у многих европейских арендодателей высокий уровень заёмных средств и дефицит свободной наличности на счетах.

Проект Royal Albert Dock рядом с аэропортом Лондон-Сити когда-то рекламировался как новый деловой район, который может соперничать с Кэнэри-Уорф. Но в 2022 г., после краха китайского застройщика — собственника участка, первая фаза этого проекта была выставлена на продажу.

Во Франкфурте корейский инвестор попытался продать башню, которую занимает Commerzbank AG, вместо того чтобы рефинансировать свои займы. Для сегодняшнего рынка это пока редкий шаг, но продать коммерческую недвижимость становится всё сложнее.

Подразделение недвижимости Brookfield Properties в ноябре 2022 г. предупредило, что может столкнуться с трудностями при рефинансировании долга по двум башням в центре Лос-Анджелеса, и повысило вероятность потери права выкупа. Это заявление назвали тревожным для рынка, потому что в аналогичной ситуации могут оказаться и более мелкие компании.

Просроченный платёж по долгу застройщика тематического парка Legoland Korea вызвал кредитный кризис в стране, и центральный банк Южной Кореи был вынужден принять меры для стабилизации рынков.

Австралийская компания Caydon Property Group Ltd. не смогла обслуживать свои займы и попала в конкурсное производство.

Что это — единичные неудачи или первые ласточки массовых распродаж и банкротств?

Падение цен и распродажа залогов

В прошлом году продажи офисных помещений в Европе сократились на 20 млрд евро: продавцов останавливало начавшееся падение цен. Но дальнейшее обесценивание коммерческой недвижимость может, напротив, породить волну распродаж.

Пока стоимость коммерческой недвижимости не снизилась настолько, чтобы основной долг — кредиты, выданные банками, — оказались не полностью обеспеченными. Но если обесценивание продолжится, банки могут встать перед неприятной дилеммой.

По оценке крупнейшей инвестиционной компании CBRE Group Inc., коммерческая недвижимость в Великобритании за 2022 г. подешевела в среднем на 13%. Но, например, в сентябре 2022 г. компания Land Securities Group Plc продала новую штаб-квартиру Deutsche Bank AG в Лондоне по стоимости на 15% ниже, чем первоначальные предложения, полученные ею в январе. В конце года обесценивание коммерческой недвижимости ускорилось и только за декабрь составило 3%. По прогнозам, в 2023 г. падение цен на недвижимость может превысить 20%. В США падение цен на коммерческую недвижимость в 2022 г. составило в среднем 9%.

Согласно исследованию юридической компании Weil, Gotshal & Manges, проблемы европейского рынка недвижимости находятся на самом высоком уровне за последнее десятилетие. Отчасти это связано со снижением ликвидности.

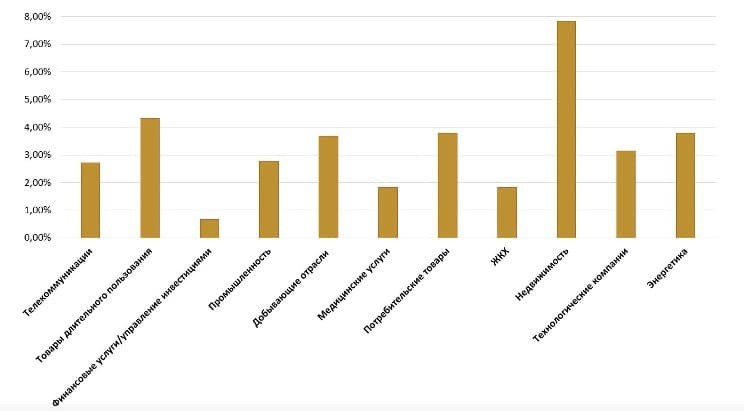

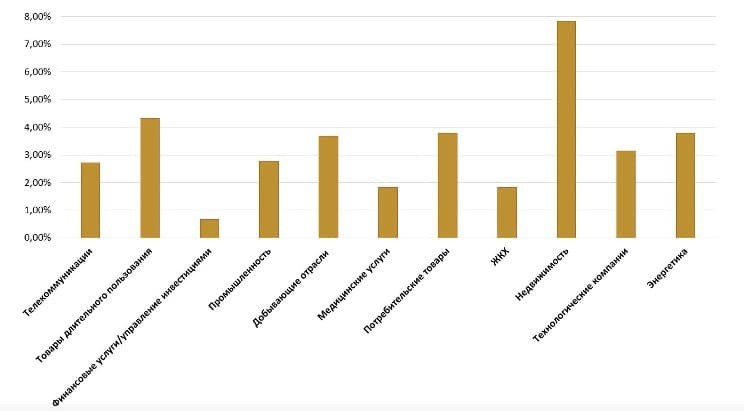

Вероятность дефолта по облигациям в течение двух лет

По данным Jones Lang LaSalle Inc. (JLL), которая входит в тройку глобальных компаний-лидеров на рынке коммерческой недвижимости, каждый десятый корпоративный кредит в Европе уже не работает и демонстрирует повышенный кредитный риск. Этот риск всё время растёт из-за того, что у заёмщиков «ценности и денежные потоки находятся под давлением».

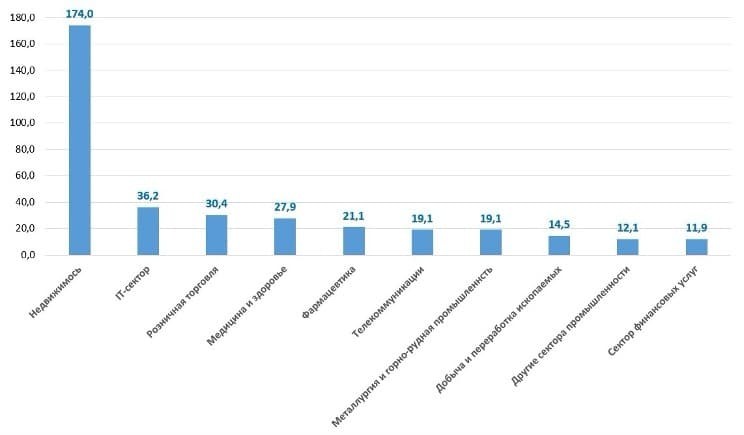

Объём проблемных облигаций и кредитов по отраслям

Политика банков: подтолкни падающего

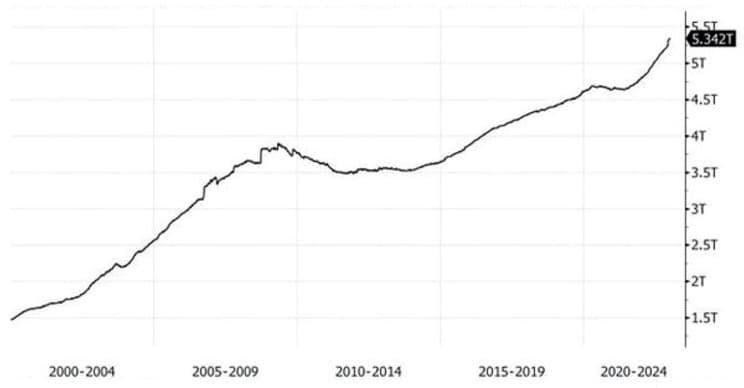

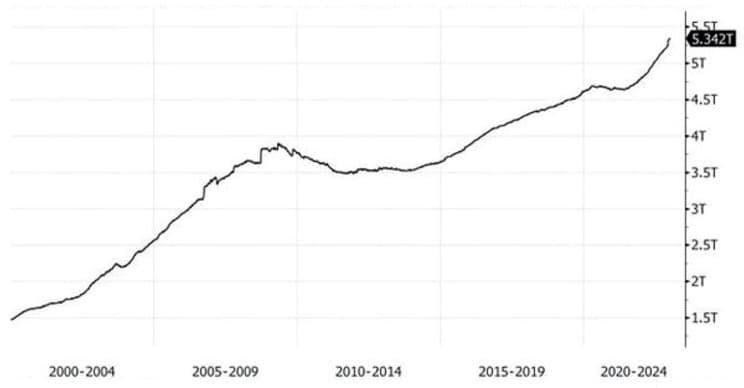

Активы коммерческих банков, связанные с недвижимостью, после некоторой коррекции в кризис 2008–2009 гг. непрерывно росли начиная с 2015 г. (за исключением периода пандемии COVID-19).

Активы банков США – кредиты и лизинг недвижимости

В начале 2023 г. настроения изменились. Несколько американских банков прогнозируют, что кредитные убытки в этом году вырастут. В своих результатах за IV квартал 2022 г. Bank of America отметил дополнительные кредиты на офисную недвижимость на сумму 1 млрд долл. с повышенным риском дефолта или пропущенных платежей, в то время как Wells Fargo & Co. ожидает усиления стресса на этом рынке по мере ослабления спроса. Не лучше обстоят дела и в Европе.

Проверка на прочность начнётся в ближайшее время, когда кредиторы по всей Европе получат результаты на конец года. Значительное снижение оценок может привести к нарушению условий кредитования, что вызовет экстренные меры финансирования — от принудительных продаж до вливания свежих денежных средств.

Надвигающийся кризис на рынке недвижимости означает первое реальное испытание правил, разработанных после мирового финансового кризиса 2009 г. для сдерживания рисков кредитования недвижимости.

В 2008 г. большинство банков неохотно отзывали безнадёжные кредиты, поскольку это привело бы к огромным убыткам. Эта практика получила название «Продлевай и притворяйся». Согласно новым правилам в отношении просроченных кредитов, кредиторы должны будут создавать резервы на ожидаемые, а не накопленные убытки. Это означает, что теперь у них меньше стимулов сидеть сложа руки и надеяться, что стоимость активов восстановится. Оценка на конец 2022 г., проведённая в I квартале, будет иметь ключевое значение.

Правила для сдерживания рисков кредитования недвижимости

Новые правила могут сделать коррекцию более резкой, а европейских кредиторов подтолкнут к более агрессивным действиям в отношении проблемных кредитов, что ляжет бременем на плечи заёмщиков.

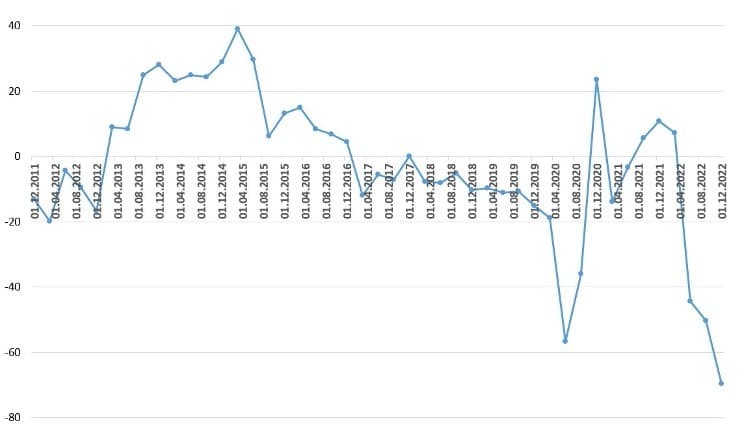

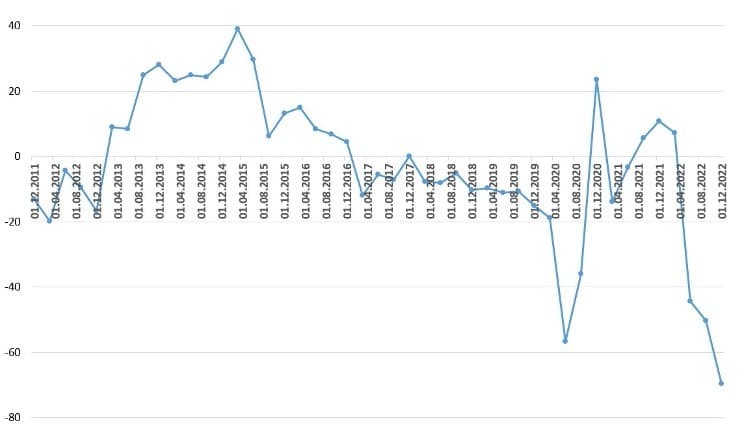

Согласно опросу Центра европейских экономических исследований им. Лейбница, в Германии представители отрасли с пессимизмом смотрят в ближайшее будущее. Составляемый по результатам опроса германский индекс финансирования DIFI в 2022 г. ушёл в глубокий минус.

Динамика германского индекса финансирования недвижимости, 2011–2022

Спусковой крючок кризиса

Падение стоимости недвижимости может спровоцировать эффект домино, так как требования о большем залоговом обеспечении приведут к проблемным продажам. Снижение цен на недвижимость вызовет замедление продаж, ведь зачем торопиться, если через месяц тот же объект можно купить дешевле? Рынок недвижимости превратится в классический медвежий рынок, где банки станут сокращать свои портфели. Ожидается, что точки напряжения в коммерческой недвижимости расположатся на обоих концах рынка и коснутся как старых зданий, из которых съехали арендаторы, так и проектов, которые ещё не завершены.

Сокращение объёма сделок и девелопмента коммерческой и жилой недвижимости неизбежно скажется на расходах в реальном секторе экономики. В свою очередь, это может создать угрозу для рабочих мест и экономического роста.

Мировой рынок недвижимости уже ощущает на себе влияние этого кризиса. Американский поставщик строительных материалов Builders FirstSource сократил 2600 рабочих мест, в то время как британский Made.com в итоге оказался неплатёжеспособным. Шведский производитель бытовой техники Electrolux AB объявил в прошлом году о планах сократить до 4000 работников, многие из которых находятся в Северной Америке. При этом в США признаки экономического спада проявляются в меньшей степени, чем в Европе, и с некоторым отставанием. Если ситуация на рынке недвижимости будет развиваться там по европейскому сценарию, цифры сокращений будут ещё больше.

Кроме того, в Штатах экономика отрасли сильнее, чем в ЕС, зависит от индивидуального строительства и ипотечных кредитов. Повышение ключевой ставки осложнило домохозяйствам обслуживание уже имеющихся кредитов и затруднило получение новых. При этом для ипотеки (особенно на американском рынке) с большими сроками повышение процентной ставки означает существенное удорожание покупаемого дома. А прекращение роста зарплат и инфляция делают «игру в ипотеку» для многих семей слишком рискованной.

* * *

Но кризис — это не только риск, но и возможности. Инвесторам в недвижимость, которые не имеют возможности перекредитоваться в банках, стали предлагать займы такие организации, как закрытые кредитные фонды. По итогам 2022 г. страховщики и другие альтернативные кредиторы имеют более высокую долю новых кредитов на недвижимость в Великобритании, чем крупнейшие банки страны.

На Всемирном экономическом форуме (ВЭФ-2023) в Давосе Говард Латник, главный исполнительный директор Cantor Fitzgerald (американская компания, которая предоставляет финансовые услуги и финансирует коммерческую недвижимость), высказал прогноз, что в ближайшие 18 месяцев инвесторы вложат рекордную сумму денег в так называемые оппортунистические фонды, которые делают более рискованные ставки на недвижимость. По его словам, эта тенденция поможет ускорить восстановление на рынках коммерческой недвижимости. Новые инструменты могут сделать кризис более кратковременным, чем в прошлом, когда банки годами держали безнадёжные кредиты.

При этом для инвесторов в недвижимость такая возможность перекредитоваться обойдётся значительно дороже (если не в части процентных платежей, то в доле в будущем объекте). Но это будет плата за возможность пройти через кризис, избежав принудительной продажи недвижимости в самое невыгодное время.

В КНР кризис удалось остановить путём выделения масштабной государственной поддержки объёмом 1 трлн юаней, или 142 млрд долл. Но возможность подобных вливаний в борющихся с инфляцией экономиках США и Евросоюза (а также Великобритании) оценивается как маловероятная.

На сегодняшний день общий объём кредитов, выданных под залог коммерческой недвижимости (строящейся и уже эксплуатируемой), облигаций и других долговых обязательств компаний-арендодателей только в Европе и Великобритании превышает 1,9 трлн евро, или 2,1 трлн долл. Около 390 млрд евро предстоит погасить в 2023 г.

По данным Bloomberg, 175 млрд долл. кредитов на недвижимость уже находятся под угрозой — это в четыре раза больше, чем в следующей по величине отрасли.

Закредитованность и обесценивание залогов

Спусковым крючком кризиса может стать повышение процентных ставок и прекращение поступления в отрасль лёгких денег. Некоторые кредиторы уже советуют заёмщикам продавать активы или рисковать потерей права выкупа на фоне требований о дополнительном капитале со стороны арендодателей.

Сами арендодатели, многие из которых обременены кредитами, тоже находятся не в лучшем положении. Так, в феврале 2022 г. владельцы офисного здания на окраине страхового района Лондона оформили кредит под его залог. Здание было оценено в 220 млн фунтов стерлингов, но с тех пор его стоимость резко упала. Владельцы здания ведут переговоры о рефинансировании долга и долгосрочной аренде оставшихся площадей. Если они не преуспеют в этом, может последовать принудительная продажа здания.

В Лондоне компания Guangzhou R&F Properties, которая возводит многоквартирно-гостиничный комплекс в Воксхолле, нашла альтернативу банковским кредитам. Китайский девелопер обратился к консорциуму, включающему Apollo Global Management Inc. и Carlyle Group, чтобы получить 772 млн фунтов стерлингов старшего и мезонинного долга и возобновить работу.

Компания — владелец офисного здания напротив Банка Англии не смогла получить кредит от Банка Ирландии из-за снижения оценки этого здания. Результатом стал пропуск сроков рефинансирования. Спас положение заём, который компании предоставили её корейские владельцы. Но у многих европейских арендодателей высокий уровень заёмных средств и дефицит свободной наличности на счетах.

Проект Royal Albert Dock рядом с аэропортом Лондон-Сити когда-то рекламировался как новый деловой район, который может соперничать с Кэнэри-Уорф. Но в 2022 г., после краха китайского застройщика — собственника участка, первая фаза этого проекта была выставлена на продажу.

Во Франкфурте корейский инвестор попытался продать башню, которую занимает Commerzbank AG, вместо того чтобы рефинансировать свои займы. Для сегодняшнего рынка это пока редкий шаг, но продать коммерческую недвижимость становится всё сложнее.

Подразделение недвижимости Brookfield Properties в ноябре 2022 г. предупредило, что может столкнуться с трудностями при рефинансировании долга по двум башням в центре Лос-Анджелеса, и повысило вероятность потери права выкупа. Это заявление назвали тревожным для рынка, потому что в аналогичной ситуации могут оказаться и более мелкие компании.

Просроченный платёж по долгу застройщика тематического парка Legoland Korea вызвал кредитный кризис в стране, и центральный банк Южной Кореи был вынужден принять меры для стабилизации рынков.

Австралийская компания Caydon Property Group Ltd. не смогла обслуживать свои займы и попала в конкурсное производство.

Что это — единичные неудачи или первые ласточки массовых распродаж и банкротств?

Падение цен и распродажа залогов

В прошлом году продажи офисных помещений в Европе сократились на 20 млрд евро: продавцов останавливало начавшееся падение цен. Но дальнейшее обесценивание коммерческой недвижимость может, напротив, породить волну распродаж.

Пока стоимость коммерческой недвижимости не снизилась настолько, чтобы основной долг — кредиты, выданные банками, — оказались не полностью обеспеченными. Но если обесценивание продолжится, банки могут встать перед неприятной дилеммой.

По оценке крупнейшей инвестиционной компании CBRE Group Inc., коммерческая недвижимость в Великобритании за 2022 г. подешевела в среднем на 13%. Но, например, в сентябре 2022 г. компания Land Securities Group Plc продала новую штаб-квартиру Deutsche Bank AG в Лондоне по стоимости на 15% ниже, чем первоначальные предложения, полученные ею в январе. В конце года обесценивание коммерческой недвижимости ускорилось и только за декабрь составило 3%. По прогнозам, в 2023 г. падение цен на недвижимость может превысить 20%. В США падение цен на коммерческую недвижимость в 2022 г. составило в среднем 9%.

Согласно исследованию юридической компании Weil, Gotshal & Manges, проблемы европейского рынка недвижимости находятся на самом высоком уровне за последнее десятилетие. Отчасти это связано со снижением ликвидности.

Вероятность дефолта по облигациям в течение двух лет

По данным Jones Lang LaSalle Inc. (JLL), которая входит в тройку глобальных компаний-лидеров на рынке коммерческой недвижимости, каждый десятый корпоративный кредит в Европе уже не работает и демонстрирует повышенный кредитный риск. Этот риск всё время растёт из-за того, что у заёмщиков «ценности и денежные потоки находятся под давлением».

Объём проблемных облигаций и кредитов по отраслям

Политика банков: подтолкни падающего

Активы коммерческих банков, связанные с недвижимостью, после некоторой коррекции в кризис 2008–2009 гг. непрерывно росли начиная с 2015 г. (за исключением периода пандемии COVID-19).

Активы банков США – кредиты и лизинг недвижимости

В начале 2023 г. настроения изменились. Несколько американских банков прогнозируют, что кредитные убытки в этом году вырастут. В своих результатах за IV квартал 2022 г. Bank of America отметил дополнительные кредиты на офисную недвижимость на сумму 1 млрд долл. с повышенным риском дефолта или пропущенных платежей, в то время как Wells Fargo & Co. ожидает усиления стресса на этом рынке по мере ослабления спроса. Не лучше обстоят дела и в Европе.

Проверка на прочность начнётся в ближайшее время, когда кредиторы по всей Европе получат результаты на конец года. Значительное снижение оценок может привести к нарушению условий кредитования, что вызовет экстренные меры финансирования — от принудительных продаж до вливания свежих денежных средств.

Надвигающийся кризис на рынке недвижимости означает первое реальное испытание правил, разработанных после мирового финансового кризиса 2009 г. для сдерживания рисков кредитования недвижимости.

В 2008 г. большинство банков неохотно отзывали безнадёжные кредиты, поскольку это привело бы к огромным убыткам. Эта практика получила название «Продлевай и притворяйся». Согласно новым правилам в отношении просроченных кредитов, кредиторы должны будут создавать резервы на ожидаемые, а не накопленные убытки. Это означает, что теперь у них меньше стимулов сидеть сложа руки и надеяться, что стоимость активов восстановится. Оценка на конец 2022 г., проведённая в I квартале, будет иметь ключевое значение.

Правила для сдерживания рисков кредитования недвижимости

Новые правила могут сделать коррекцию более резкой, а европейских кредиторов подтолкнут к более агрессивным действиям в отношении проблемных кредитов, что ляжет бременем на плечи заёмщиков.

Согласно опросу Центра европейских экономических исследований им. Лейбница, в Германии представители отрасли с пессимизмом смотрят в ближайшее будущее. Составляемый по результатам опроса германский индекс финансирования DIFI в 2022 г. ушёл в глубокий минус.

Динамика германского индекса финансирования недвижимости, 2011–2022

Спусковой крючок кризиса

Падение стоимости недвижимости может спровоцировать эффект домино, так как требования о большем залоговом обеспечении приведут к проблемным продажам. Снижение цен на недвижимость вызовет замедление продаж, ведь зачем торопиться, если через месяц тот же объект можно купить дешевле? Рынок недвижимости превратится в классический медвежий рынок, где банки станут сокращать свои портфели. Ожидается, что точки напряжения в коммерческой недвижимости расположатся на обоих концах рынка и коснутся как старых зданий, из которых съехали арендаторы, так и проектов, которые ещё не завершены.

Сокращение объёма сделок и девелопмента коммерческой и жилой недвижимости неизбежно скажется на расходах в реальном секторе экономики. В свою очередь, это может создать угрозу для рабочих мест и экономического роста.

Мировой рынок недвижимости уже ощущает на себе влияние этого кризиса. Американский поставщик строительных материалов Builders FirstSource сократил 2600 рабочих мест, в то время как британский Made.com в итоге оказался неплатёжеспособным. Шведский производитель бытовой техники Electrolux AB объявил в прошлом году о планах сократить до 4000 работников, многие из которых находятся в Северной Америке. При этом в США признаки экономического спада проявляются в меньшей степени, чем в Европе, и с некоторым отставанием. Если ситуация на рынке недвижимости будет развиваться там по европейскому сценарию, цифры сокращений будут ещё больше.

Кроме того, в Штатах экономика отрасли сильнее, чем в ЕС, зависит от индивидуального строительства и ипотечных кредитов. Повышение ключевой ставки осложнило домохозяйствам обслуживание уже имеющихся кредитов и затруднило получение новых. При этом для ипотеки (особенно на американском рынке) с большими сроками повышение процентной ставки означает существенное удорожание покупаемого дома. А прекращение роста зарплат и инфляция делают «игру в ипотеку» для многих семей слишком рискованной.

* * *

Но кризис — это не только риск, но и возможности. Инвесторам в недвижимость, которые не имеют возможности перекредитоваться в банках, стали предлагать займы такие организации, как закрытые кредитные фонды. По итогам 2022 г. страховщики и другие альтернативные кредиторы имеют более высокую долю новых кредитов на недвижимость в Великобритании, чем крупнейшие банки страны.

На Всемирном экономическом форуме (ВЭФ-2023) в Давосе Говард Латник, главный исполнительный директор Cantor Fitzgerald (американская компания, которая предоставляет финансовые услуги и финансирует коммерческую недвижимость), высказал прогноз, что в ближайшие 18 месяцев инвесторы вложат рекордную сумму денег в так называемые оппортунистические фонды, которые делают более рискованные ставки на недвижимость. По его словам, эта тенденция поможет ускорить восстановление на рынках коммерческой недвижимости. Новые инструменты могут сделать кризис более кратковременным, чем в прошлом, когда банки годами держали безнадёжные кредиты.

При этом для инвесторов в недвижимость такая возможность перекредитоваться обойдётся значительно дороже (если не в части процентных платежей, то в доле в будущем объекте). Но это будет плата за возможность пройти через кризис, избежав принудительной продажи недвижимости в самое невыгодное время.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба