13 февраля 2023 Локо-Инвест Полевой Дмитрий

С начала 2022-го российской экономике пророчили крах из-за введенных санкций, но она выстояла перед беспрецедентными вызовами. Ценовой потолок в торговле сырьём стал новым ударом. По возможным эффектам много вопросов. Но наши оценки показывают – экономика и платёжный баланс выдержат и в этот раз, пусть и за счёт более слабого рубля. Больше вопросов возникает относительно доходов и расходов бюджета, что несёт вполне осязаемые риски для акций и облигаций. В первом случае – снижение прибылей и рост налогов/изъятий. Во втором – инфляция, рост ставки и большой объем первичных размещений госбумаг. Но и там, и там есть «тихие гавани».

Спад ВВП в 2022-м может оказаться менее 3%? Да, но есть нюанс! Президент упоминал - 2,5%, Минэкономики ожидало -2,9%. Ожидания президента выглядели реалистично, если бы не пересмотр Росстатом роста ВВП в 2021-м с 4,7% до 5,6%. Более высокая база сравнения для 2022 года может ухудшить итог до -3,0-3,5%, в противном случае результат 2022-го оправдает самые смелые ожидания, огорчив западных экспертов.

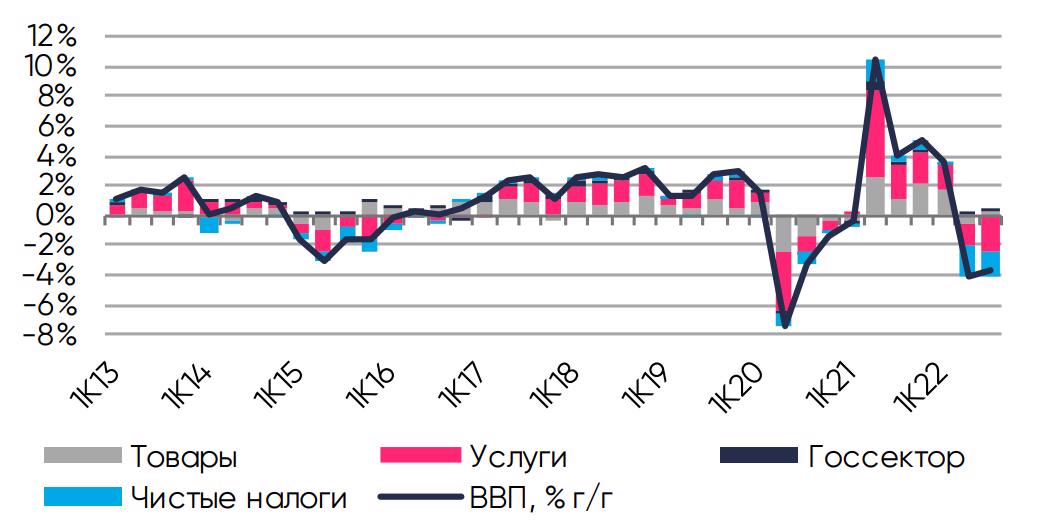

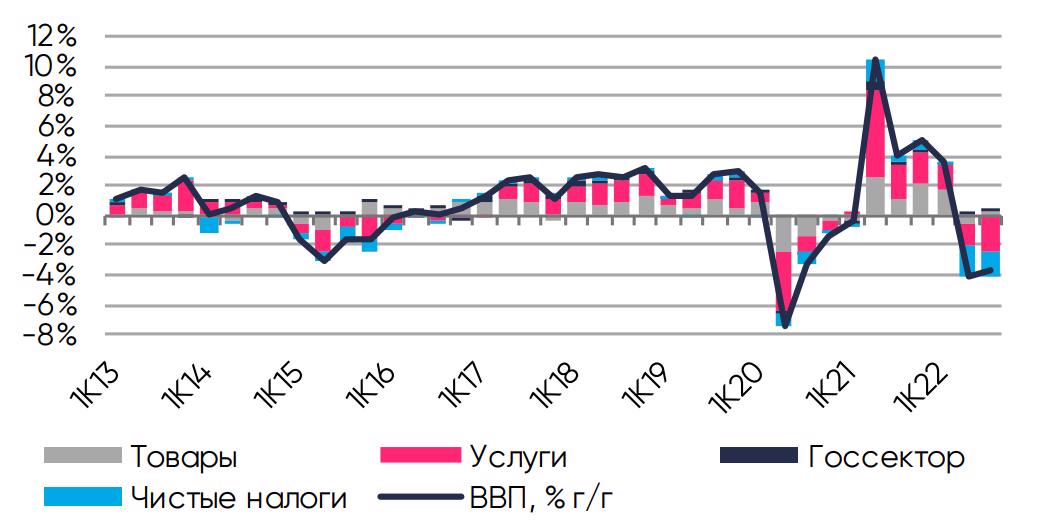

Мы чуть менее оптимистичны: в отличие от предыдущих кризисов, мы видим меньшее падение в секторе товаров при провале в услугах и чистых налогах (налоги минус субсидии). Сказались устойчивость экспорта, бюджетный стимул и рост оборонных заказов (см. ниже), с одной стороны, и санкции/уход части западных компаний и спад в оптовой торговле сырьём (газом), с другой. По «использованию» демпфирующий эффект чистого экспорта почти не виден из-за влияния санкций (на экспорт) и крепкого рубля.

Рис. 1. Структура ВВП по производству (% г/г)

Рис. 2. Структура ВВП по использованию (% г/г)

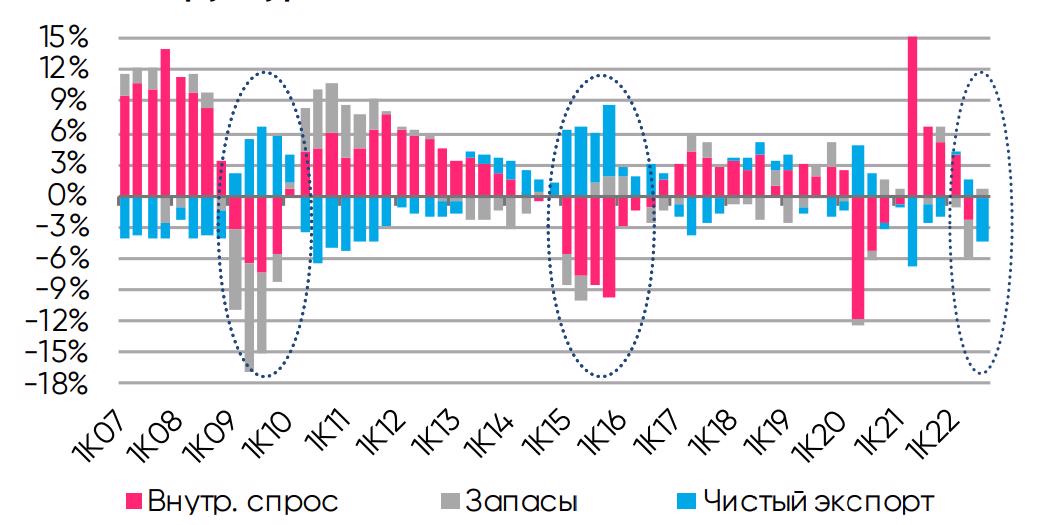

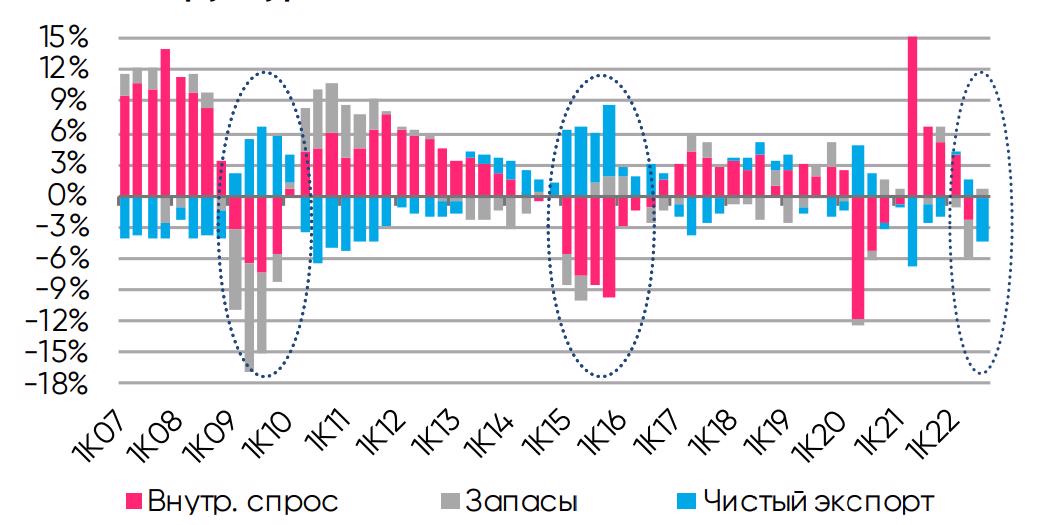

Обычная для предыдущих кризисов рецессия внутреннего спроса также слабее, в т. ч. изза особенностей расчета ВВП. Расходы на военную технику – это «инвестиции», что вместе с хорошей сырьевой конъюнктурой, господдержкой и запасом прочности бизнеса с 2020- 2021 гг. помогло инвестициям. А -4,2% по всему частному потреблению vs -7% в рознице/услугах мы видим из-за косвенно учитываемых услуг финансового посредничества. Высокий спред ставок по депозитам/кредитам и ставки ЦБ и комиссии по валюте указывают на неявный рост расходов на потребляемые услуги. Это снижает прочие расходы домохозяйств, что мы и видим в статистике.

Рис. 3. Рост в обработке и оборонном секторе (% г/г)

Рис. 4. Торговый баланс и текущий счёт ($ млрд)

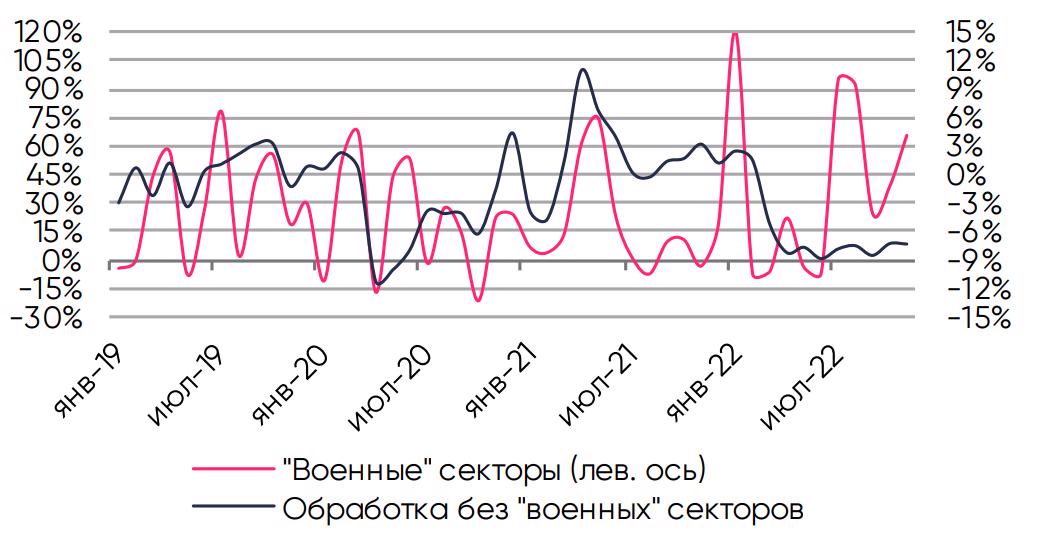

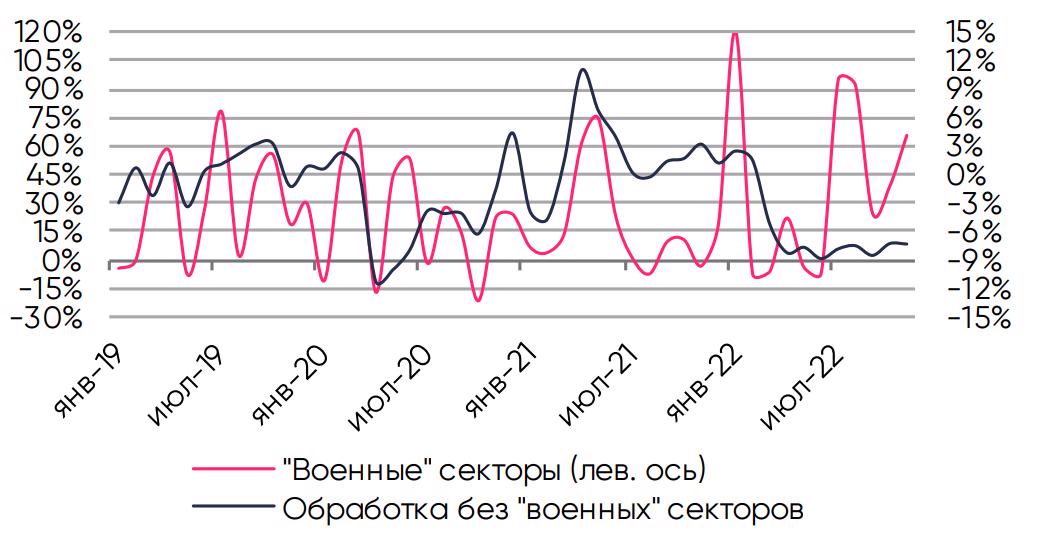

Оборонные заказы видны в статистике. Оценить их сложно. Но рост «чувствительных» к ним секторов (производство готовых металлических изделий/транспортных средств, не включённых в другие группы) на 25-95% во 2П23 (+30-35% за 12 мес.) при -7,5-8,5% в остальных секторах обрабатывающего сектора (-5-7%) явно виден. В целом же по обработке имеем -2%. Пока это помогает, но оборонный сектор из-за своего непроизводительного характера менее эффективен.

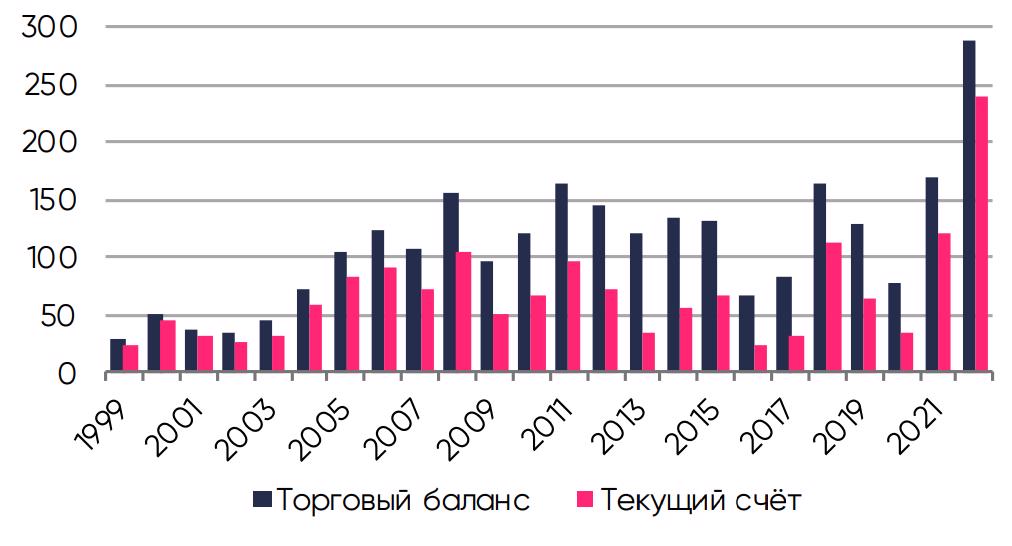

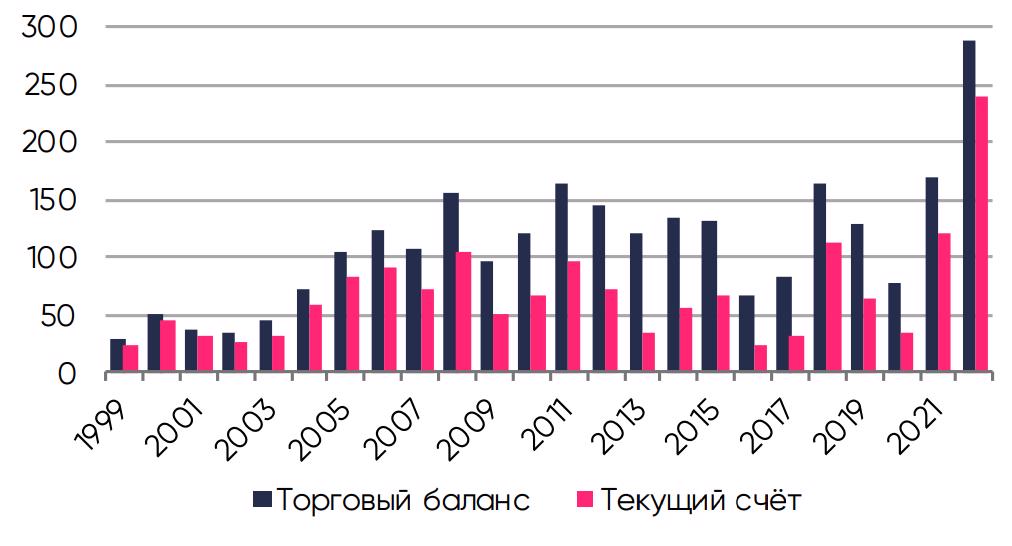

Новые рекорды во внешней торговле – профициты торгового баланса ($282 млрд) и текущего счета (~$227 млрд) – пусть и чуть ниже наших прогнозов ($290 млрд и $240-245 млрд) из-за более высокого импорта и дефицита вторичных доходов (з/п, дивиденды и процентные платежи). Причина рекордов – благоприятная сырьевая конъюнктура, рост нефтяного экспорта, сокращение импорта и, к сожалению, санкции, влияние которых не удалось полностью нивелировать параллельным импортом. Часть этого профицита покинула страну через отток капитала, но остаток обеспечил уверенный рост рубля после обвала в 1К22, что частично помогло ЦБ вернуть контроль над инфляцией.

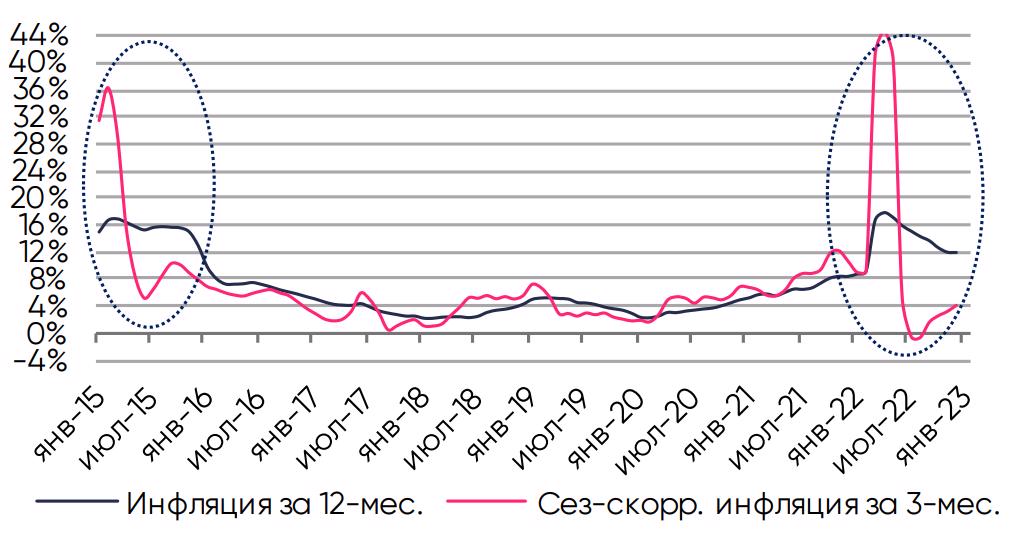

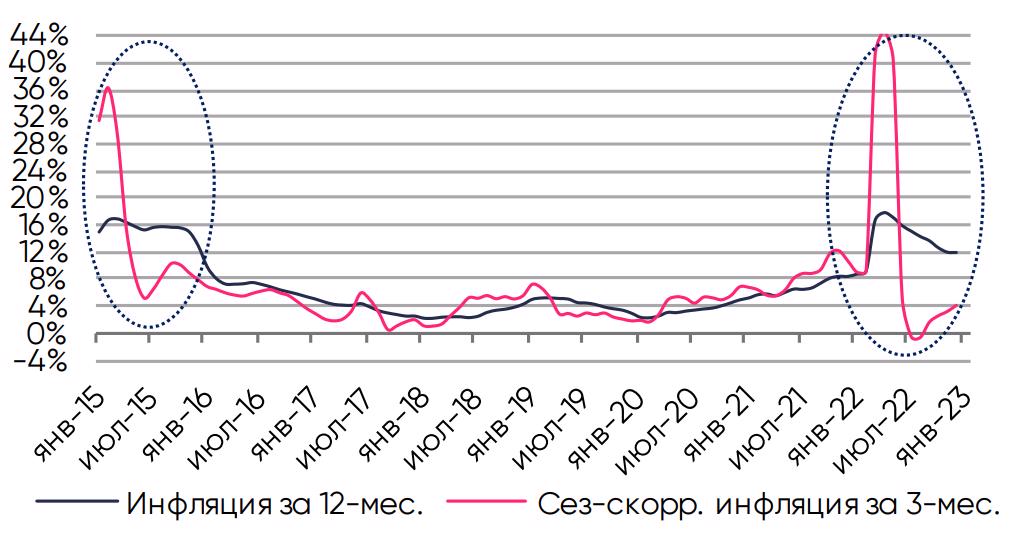

Рис. 5 Инфляция: до и после сез. корректировки (% г/г)

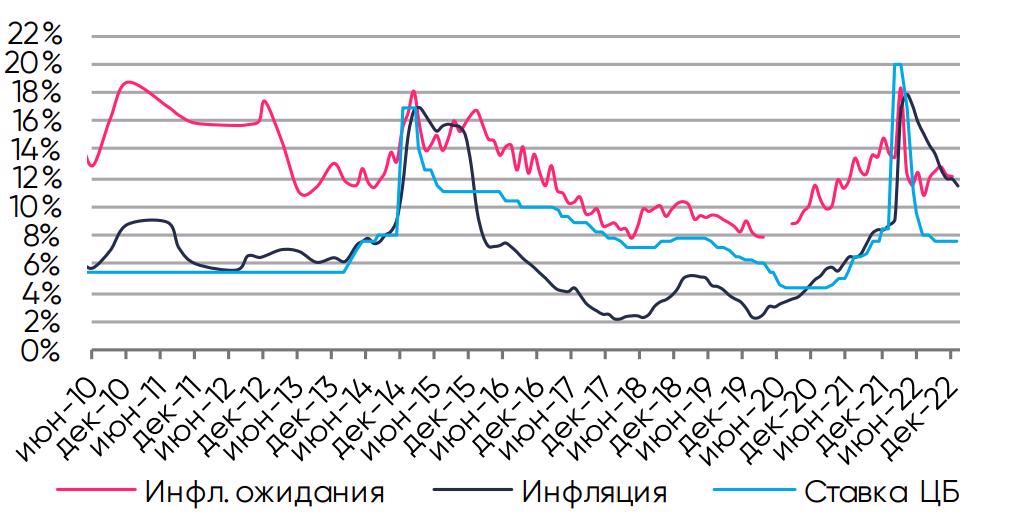

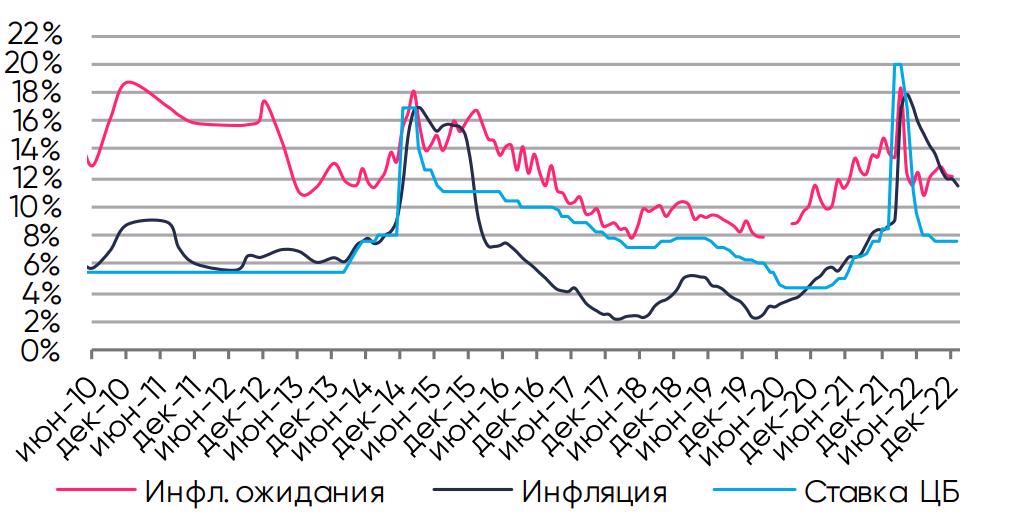

Рис. 6. Инфляционные ожидания населения на 12 мес.

Разве 11,8% в 2022 году – это «взять под контроль»? В 11,8% заложен 10,6-процентный рост цен с февраля по апрель, а с мая по декабрь лишь +0,2%(!) из-за сезонных/разовых переменных (урожай, курс рубля) и коррекции цен после резкого роста в начале года при слабом спросе. ЦБ следит за ценовым импульсом в сезонно скорректированных цифрах, например, по 3-месячной инфляции в годовом выражении. Для политики важно, какой будет инфляция не за предыдущие, а за следующие 12 месяцев, ведь рациональный инвестор, принимая решение потреблять или сберегать, сравнивает потенциальную инфляцию и ожидаемые доходности активов.

Именно поэтому текущая ставка 7,5% при ожидаемой инфляции 5-7% означает умеренно жесткую политику, поскольку нейтральный уровень ставки составляет 1-2% при целевой инфляции в 4%. Но с точки зрения населения с инфляционными ожиданиями на год ~12% политика остаётся мягкой. Именно поэтому для ЦБ все последние месяцы ключевыми остаются риски превышения текущего прогноза инфляции на год в 5-7%, а не её текущий уровень.

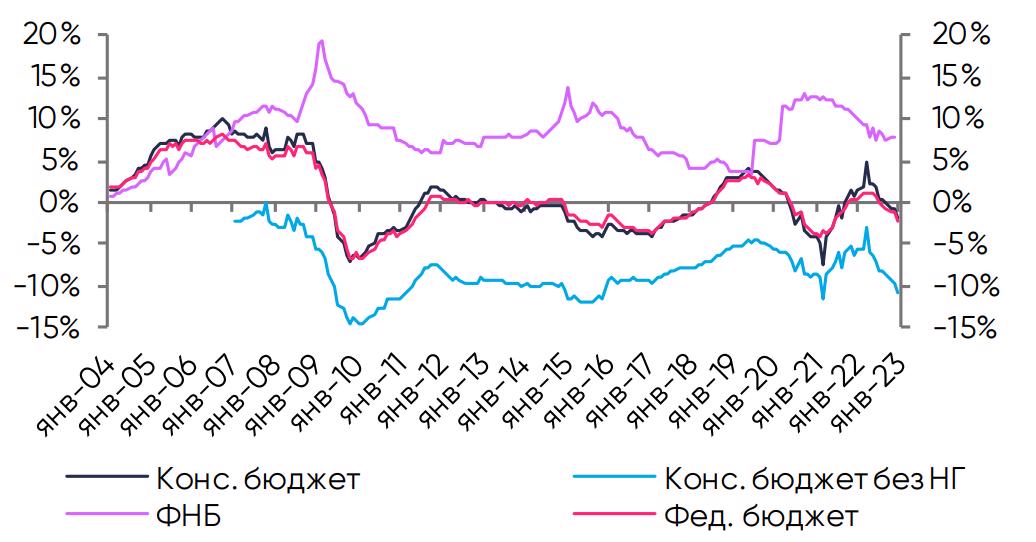

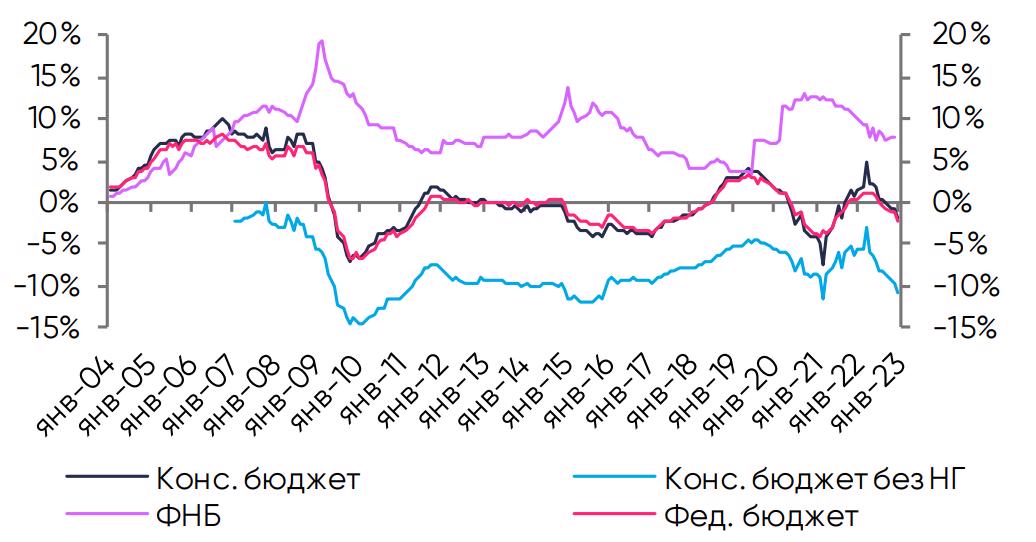

Рис. 7. Сальдо бюджетов (12 мес., % от ВВП)

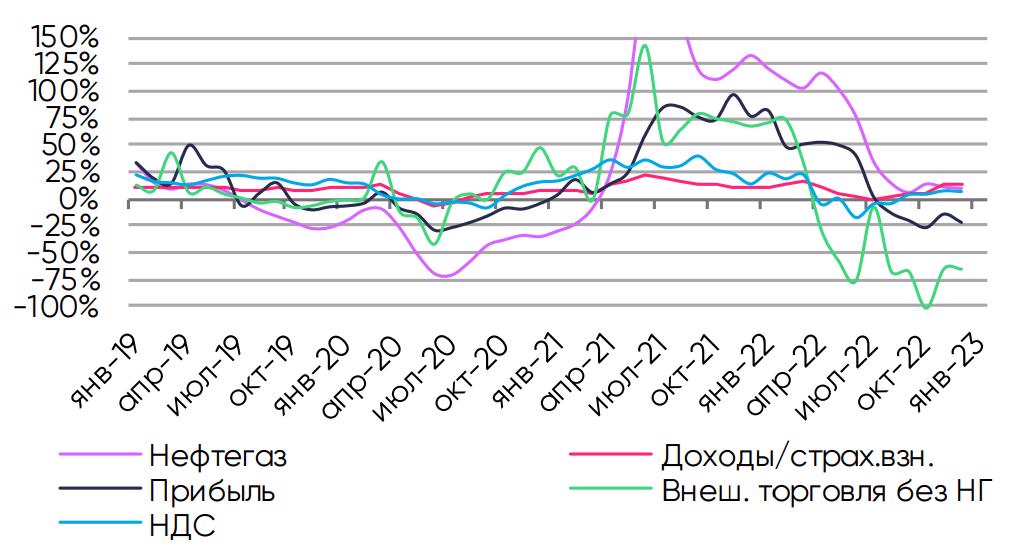

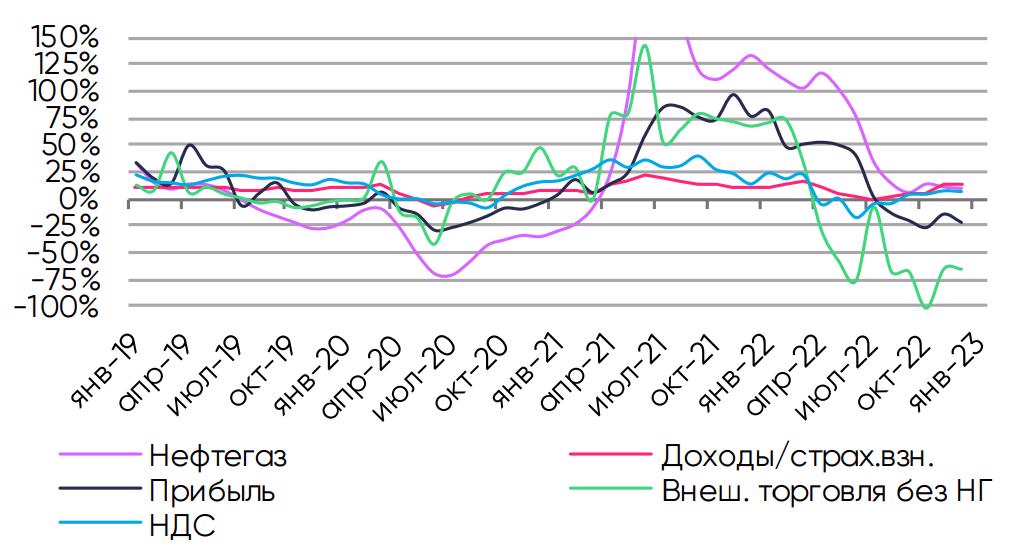

Рис. 8. Доходы бюджета (за 3 мес., % г/г/)

Все говорят о дефиците бюджета, все действительно так плохо? Дефицит федерального бюджета (ФБ) составил ~2,3% ВВП, консолидированного бюджета (КБ, именно он важен) – ~1,8-2% ВВП. Обе цифры далеки от антирекордов 2009-го и 2020-го. Проблема состоит в резком росте расходов ФБ/КБ – на 10,4%/5,1% в реальном выражении. Это ниже пандемийных 21,2%/10,3%, но очень много, что оказывает влияние на ВВП, инфляцию и ключевую ставку ЦБ. Политически снижать расходы сложнее, но при неизменности их плана на 2023-й получим -12%/-6%. Поэтому риски их роста очевидны, да и с доходами не всё ясно. Нефтегазовые доходы (НГ) падают и, вероятно, продолжат подать из-за эмбарго/ценового потолка. Но по налогам цифры за октябрь-декабрь давали надежду на разворот негативных трендов вслед за экономикой. Поэтому бюджет вкупе с неясным внешним фоном и длительностью СВО останутся ключевыми драйверами всего макроэкономического ландшафта.

Спад ВВП в 2022-м может оказаться менее 3%? Да, но есть нюанс! Президент упоминал - 2,5%, Минэкономики ожидало -2,9%. Ожидания президента выглядели реалистично, если бы не пересмотр Росстатом роста ВВП в 2021-м с 4,7% до 5,6%. Более высокая база сравнения для 2022 года может ухудшить итог до -3,0-3,5%, в противном случае результат 2022-го оправдает самые смелые ожидания, огорчив западных экспертов.

Мы чуть менее оптимистичны: в отличие от предыдущих кризисов, мы видим меньшее падение в секторе товаров при провале в услугах и чистых налогах (налоги минус субсидии). Сказались устойчивость экспорта, бюджетный стимул и рост оборонных заказов (см. ниже), с одной стороны, и санкции/уход части западных компаний и спад в оптовой торговле сырьём (газом), с другой. По «использованию» демпфирующий эффект чистого экспорта почти не виден из-за влияния санкций (на экспорт) и крепкого рубля.

Рис. 1. Структура ВВП по производству (% г/г)

Рис. 2. Структура ВВП по использованию (% г/г)

Обычная для предыдущих кризисов рецессия внутреннего спроса также слабее, в т. ч. изза особенностей расчета ВВП. Расходы на военную технику – это «инвестиции», что вместе с хорошей сырьевой конъюнктурой, господдержкой и запасом прочности бизнеса с 2020- 2021 гг. помогло инвестициям. А -4,2% по всему частному потреблению vs -7% в рознице/услугах мы видим из-за косвенно учитываемых услуг финансового посредничества. Высокий спред ставок по депозитам/кредитам и ставки ЦБ и комиссии по валюте указывают на неявный рост расходов на потребляемые услуги. Это снижает прочие расходы домохозяйств, что мы и видим в статистике.

Рис. 3. Рост в обработке и оборонном секторе (% г/г)

Рис. 4. Торговый баланс и текущий счёт ($ млрд)

Оборонные заказы видны в статистике. Оценить их сложно. Но рост «чувствительных» к ним секторов (производство готовых металлических изделий/транспортных средств, не включённых в другие группы) на 25-95% во 2П23 (+30-35% за 12 мес.) при -7,5-8,5% в остальных секторах обрабатывающего сектора (-5-7%) явно виден. В целом же по обработке имеем -2%. Пока это помогает, но оборонный сектор из-за своего непроизводительного характера менее эффективен.

Новые рекорды во внешней торговле – профициты торгового баланса ($282 млрд) и текущего счета (~$227 млрд) – пусть и чуть ниже наших прогнозов ($290 млрд и $240-245 млрд) из-за более высокого импорта и дефицита вторичных доходов (з/п, дивиденды и процентные платежи). Причина рекордов – благоприятная сырьевая конъюнктура, рост нефтяного экспорта, сокращение импорта и, к сожалению, санкции, влияние которых не удалось полностью нивелировать параллельным импортом. Часть этого профицита покинула страну через отток капитала, но остаток обеспечил уверенный рост рубля после обвала в 1К22, что частично помогло ЦБ вернуть контроль над инфляцией.

Рис. 5 Инфляция: до и после сез. корректировки (% г/г)

Рис. 6. Инфляционные ожидания населения на 12 мес.

Разве 11,8% в 2022 году – это «взять под контроль»? В 11,8% заложен 10,6-процентный рост цен с февраля по апрель, а с мая по декабрь лишь +0,2%(!) из-за сезонных/разовых переменных (урожай, курс рубля) и коррекции цен после резкого роста в начале года при слабом спросе. ЦБ следит за ценовым импульсом в сезонно скорректированных цифрах, например, по 3-месячной инфляции в годовом выражении. Для политики важно, какой будет инфляция не за предыдущие, а за следующие 12 месяцев, ведь рациональный инвестор, принимая решение потреблять или сберегать, сравнивает потенциальную инфляцию и ожидаемые доходности активов.

Именно поэтому текущая ставка 7,5% при ожидаемой инфляции 5-7% означает умеренно жесткую политику, поскольку нейтральный уровень ставки составляет 1-2% при целевой инфляции в 4%. Но с точки зрения населения с инфляционными ожиданиями на год ~12% политика остаётся мягкой. Именно поэтому для ЦБ все последние месяцы ключевыми остаются риски превышения текущего прогноза инфляции на год в 5-7%, а не её текущий уровень.

Рис. 7. Сальдо бюджетов (12 мес., % от ВВП)

Рис. 8. Доходы бюджета (за 3 мес., % г/г/)

Все говорят о дефиците бюджета, все действительно так плохо? Дефицит федерального бюджета (ФБ) составил ~2,3% ВВП, консолидированного бюджета (КБ, именно он важен) – ~1,8-2% ВВП. Обе цифры далеки от антирекордов 2009-го и 2020-го. Проблема состоит в резком росте расходов ФБ/КБ – на 10,4%/5,1% в реальном выражении. Это ниже пандемийных 21,2%/10,3%, но очень много, что оказывает влияние на ВВП, инфляцию и ключевую ставку ЦБ. Политически снижать расходы сложнее, но при неизменности их плана на 2023-й получим -12%/-6%. Поэтому риски их роста очевидны, да и с доходами не всё ясно. Нефтегазовые доходы (НГ) падают и, вероятно, продолжат подать из-за эмбарго/ценового потолка. Но по налогам цифры за октябрь-декабрь давали надежду на разворот негативных трендов вслед за экономикой. Поэтому бюджет вкупе с неясным внешним фоном и длительностью СВО останутся ключевыми драйверами всего макроэкономического ландшафта.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба