13 февраля 2023 Локо-Инвест Полевой Дмитрий

Санкции, нефтяное эмбарго и ценовой потолок. В начале октября 2022 года ЕС утвердил 8-й пакет санкций, снявший с 5 декабря 2022-го/5 февраля 2023-го запрет на фрахт и страхование морских поставок нефти/нефтепродуктов (далее НП) из РФ по цене ниже ценового потолка (price cap). С 5 декабря ценовой потолок на нефть составляет $60 за баррель и не включает фрахт, страховку, налоги и прочие сборы, то есть является ценой отгрузки из порта РФ. В 2021 году на поставки сырья морем в ЕС пришлось ~70% экспорта. Идея Запада – обеспечить себя российской нефтью/НП, ограничив доходы России.

Смешивать нефть с сырьём из других стран запрещено, но можно перерабатывать для продажи. Для нефти, погруженной до 5 декабря 2022-го, есть переходный период до 19 января 2023-го. Потолок устанавливается минимум на 5% ниже фактической стоимости российского сырья, по данным Международного энергетического агентства (МЭА), и пересматривается каждые 2 месяца. Первый пересмотр планировался в январе, но был отложен странами G7 до марта.

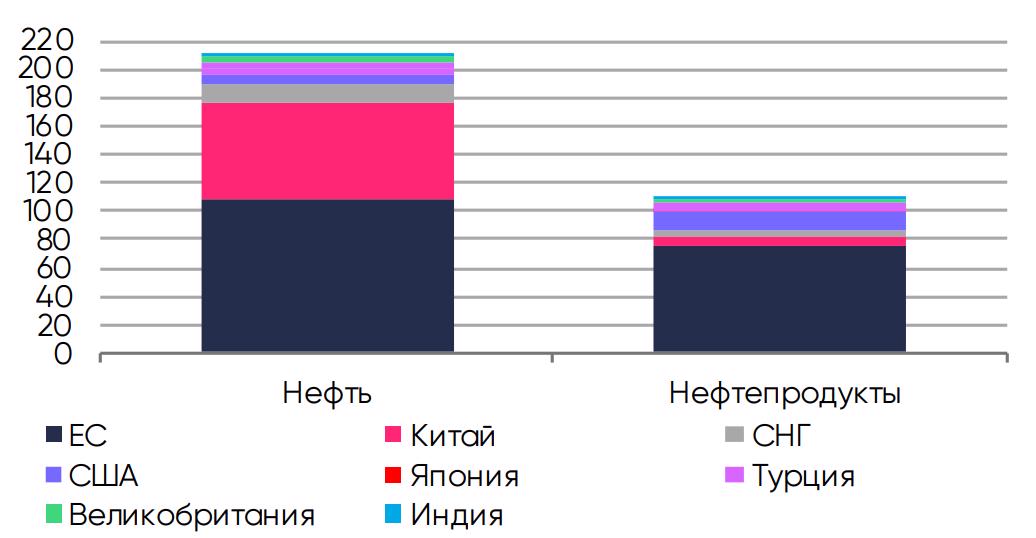

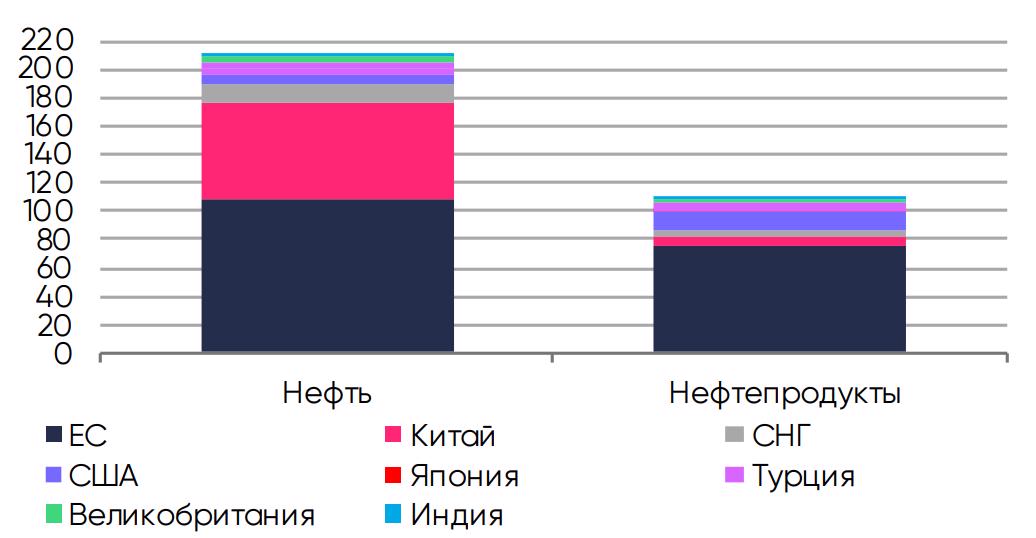

Рис. 1. Экспорт нефти/нефтепродуктов в 2021 (млн т)

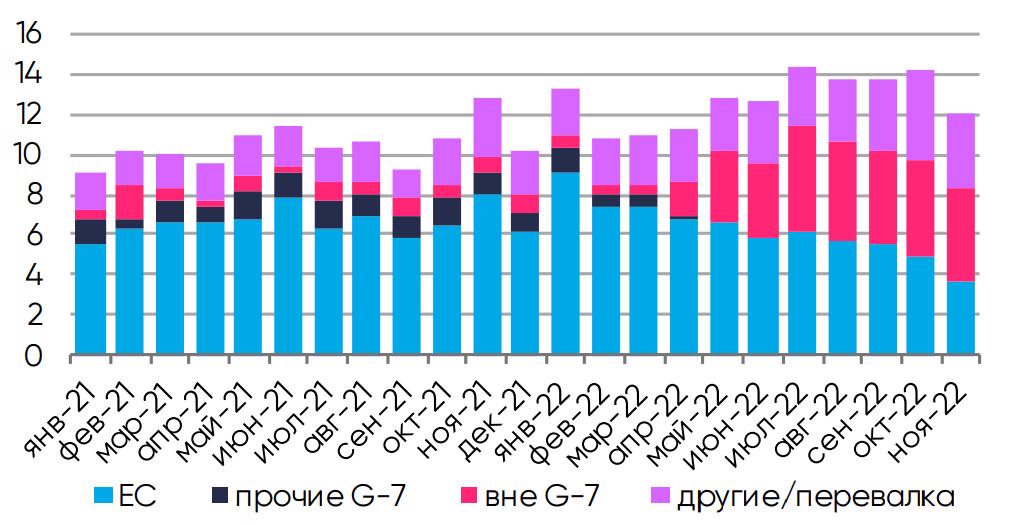

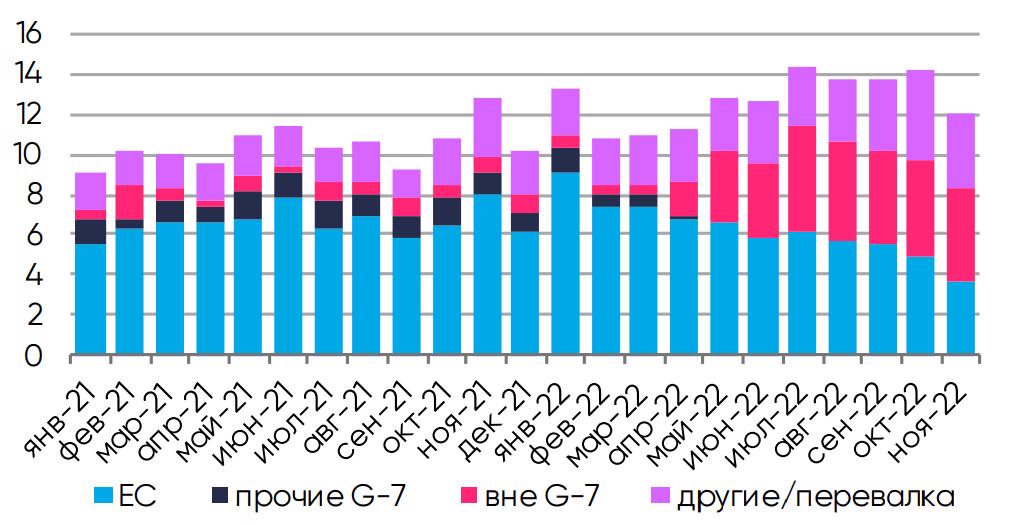

Рис. 2. Морские поставки нефти РФ в 2021-22 (млн т)

Что будет с физическими объемами экспорта нефтепродуктов и добычей? После короткого провала в начале 2022 года РФ перенаправила экспорт нефти на альтернативные рынки, а СВО, более мягкий спад ВВП и снижение оптовых цен поддержали потребление нефтепродуктов в РФ. Поэтому в 2022-м добыча нефти выросла на 2% до 535 млн т, а экспорт – на 7% до 247 млн т. Морские поставки нефти/НП в ЕС по итогам 2022 года – объёмы под риском эмбарго/ценового потолка – грубо оцениваем в 65-70 млн т/50 млн т.

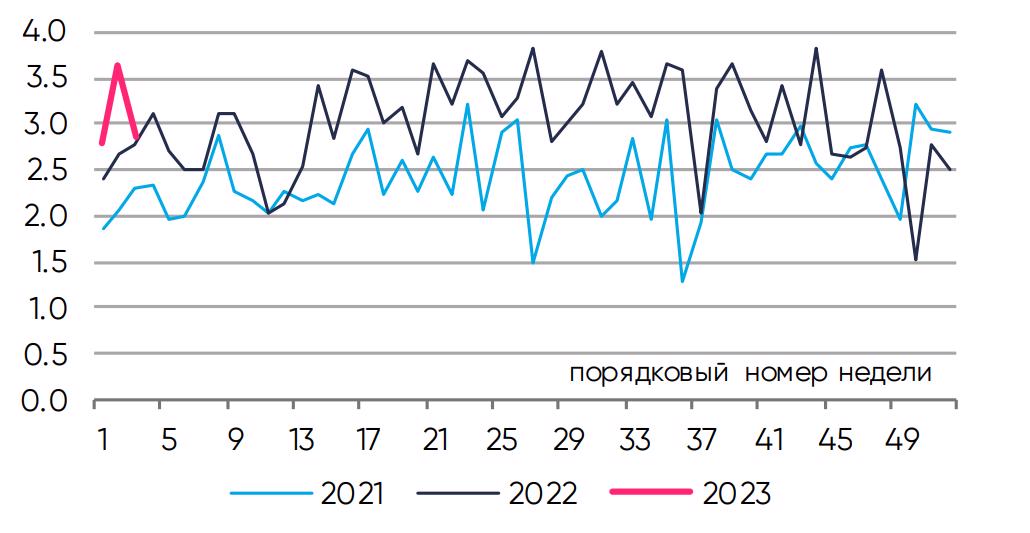

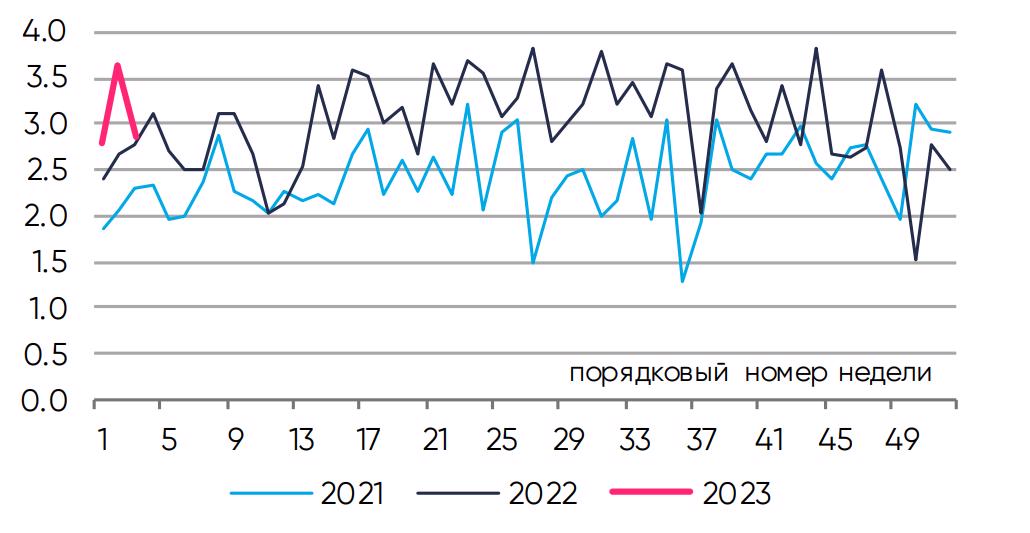

Некоторые эксперты (аналитики JP Morgan) указывали на достаточность танкерного флота РФ, Китая и Индии и собственной страховой/финансовой инфраструктуры для сохранения поставок нефти на мировой рынок при условии изменения цепочек поставок. Разрешённая торговля НП, полученными из российской нефти, – также важный фактор. Полагаем, новые схемы поставок будут налажены, вопрос заключается лишь во времени и цене. Первые цифры по отгрузкам нефти в начале 2023 года (рис. 11), "географии" танкерного флота (роста числа судов из РФ и совершенно новых для нас стран) и экспортным ценам это подтверждают. Но нефть перенаправить проще, в т. ч. из-за разрешения на её переработку. С нефтепродуктами сложнее – Китай и Индия заинтересованы в её переработке. Т. е. спад по НП может быть больше, а по нефти – меньше, чем можно было предположить.

Рис. 3. Морские поставки нефти РФ в 2021-23 гг. (млн т)

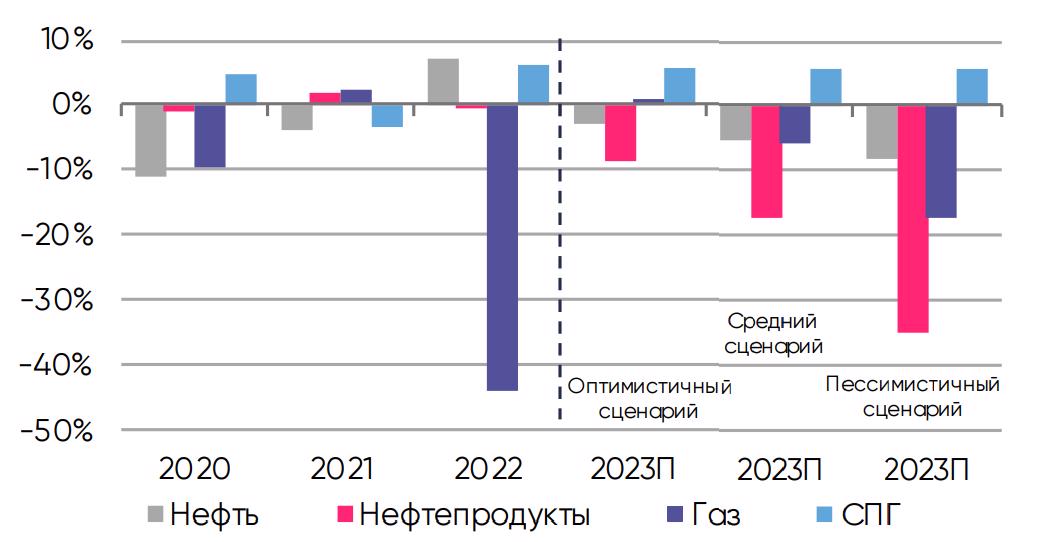

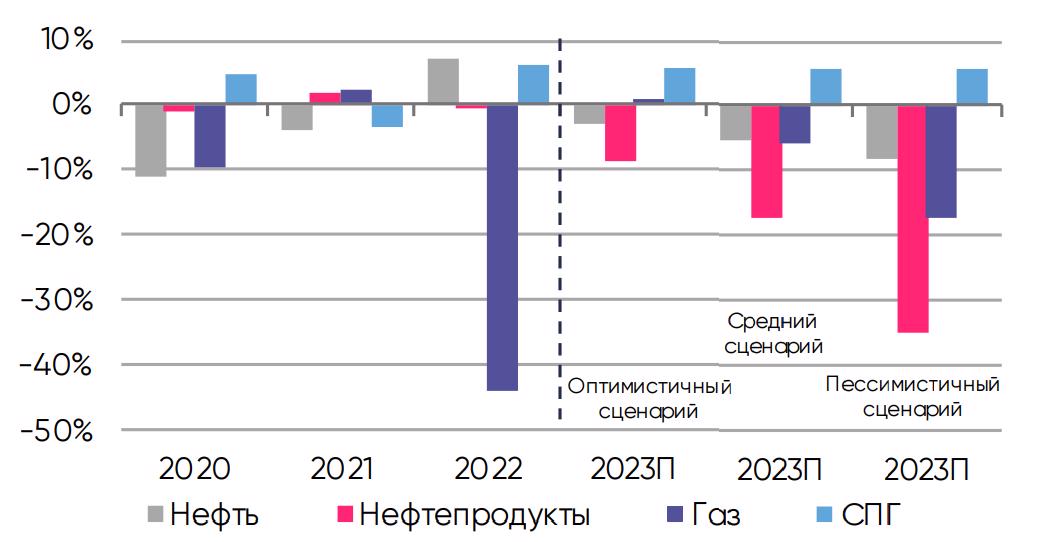

Рис. 4. Экспорт сырья из РФ и сценарии (%)

Как именно изменятся поставки сырья в 2023 году, даже экспертам сказать сложно. Поэтому мы рассмотрим три сценария:

оптимистичный – экспорт нефти и НП снижается на 3% (-150 тыс. барр./сутки) и 9% (потеря 25% поставок в ЕС), снижая добычу нефти на 3,7% (-400 тыс. барр./сутки);

средний – экспорт нефти и НП снижается на 5% (-250 тыс. барр./сутки) и 17% (потеря 50% поставок в ЕС), снижая добычу нефти на 7% (-750 тыс. барр./сутки);

пессимистичный – экспорт нефти и НП снижается на 8% (-400 тыс. барр./сутки) и 35% (потеря всех поставок в ЕС), снижая добычу нефти на 13% (-1,4 млн барр./сутки).

В базовом сценарии на 2023 год власти ждут +3%/-13% по экспорту нефти/НП и -5% по добыче, а в консервативном – -21%/-27% и -21%. Вице-премьер Новак допускал временный провал добычи на 500-700 тыс. барр./сутки с ~11 млн барр./сутки в ноябре-декабре 2022 года.

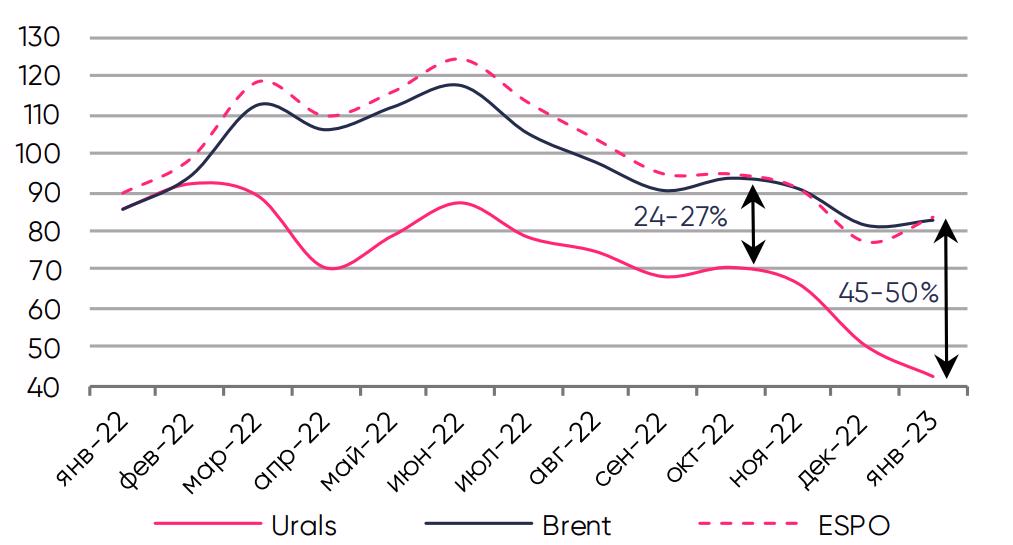

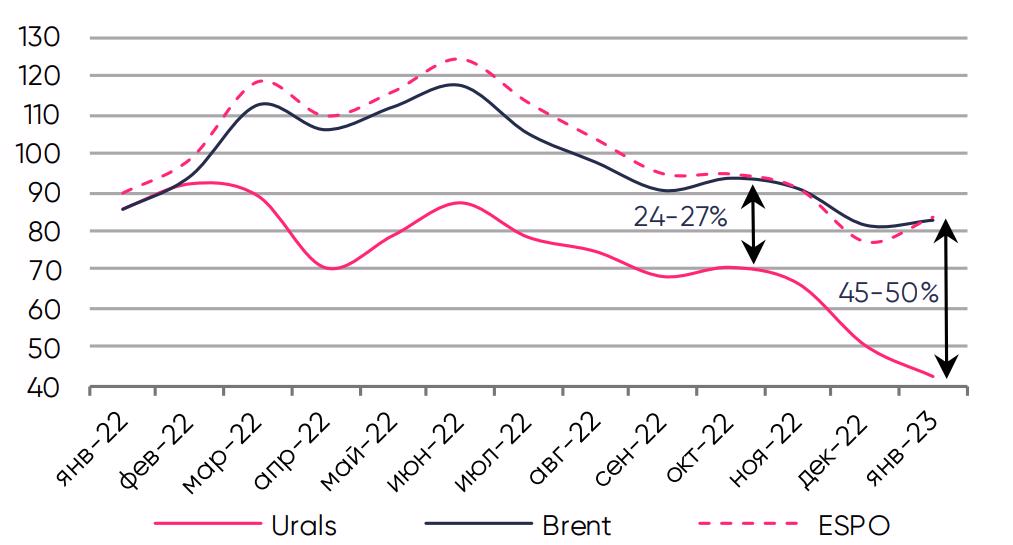

Не объём, а цена как балансирующий (секретный) инструмент. Установленный потолок цен в $60/барр. без учета стоимости фрахта и др. услуг (как предполагает эмбарго) был вблизи ноябрьской цены Urals в $66,5/барр. Но в декабре она упала до $50,5/барр., а в первой половине января – до $42 – 43/барр. на фоне увеличения дисконта к Brent с 24- 27% до 45-50%. Но одновременно сорт нефти ESPO с отгрузкой на Дальнем Востоке с начала декабря по-прежнему торговался вблизи Brent, не реагируя на ценовой потолок.

В настоящий момент точный уровень цен определить сложно из-за изменения географии поставок и наложенных на РФ санкций: компаниям нет смысла делиться с отраслевыми агентствами этой информацией, а маржа из-за поставок может оседать на иностранных счетах перевозчиков и/или посредников, аффилированных с нефтяными компаниями. Эти деньги мы можем увидеть через экспорт услуг или приток капитала по финансовому счету, как раньше приток из офшоров. Но они могут оставаться и за рубежом, усугубляя влияние на бюджет, экономику и население.

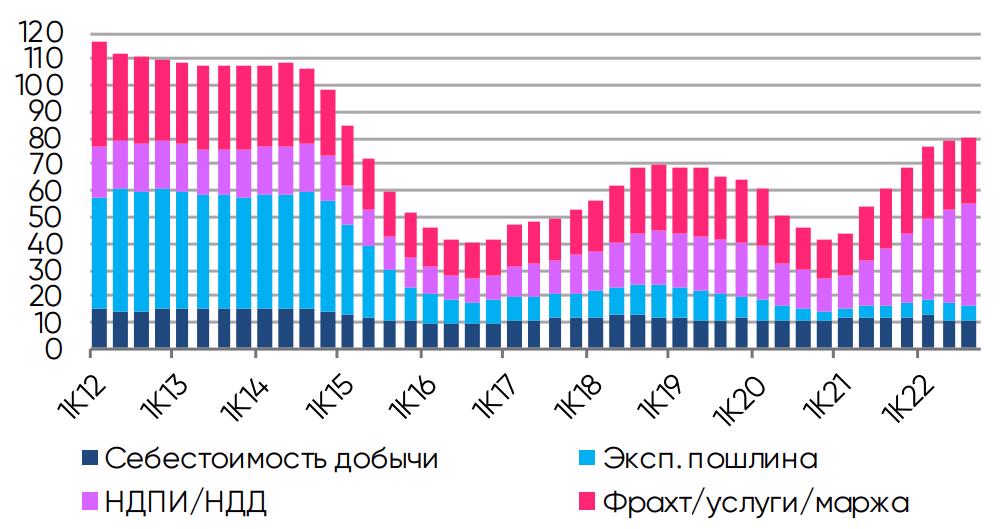

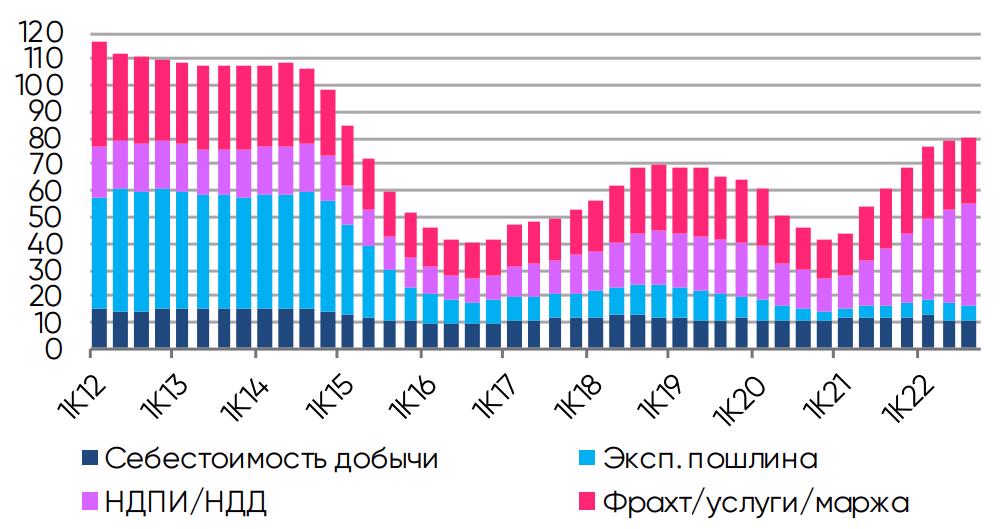

Росстат публикует данные о себестоимости добычи нефти. Без налогов на добычу (НДПИ/НДД) себестоимость (операционные и капитальные расходы) можно оценить в $10- 12/барр. С учетом экспортной пошлины ($6-7/барр.) получим оценку экспортной маржи в $10-20/барр. vs $23/барр. с 2012 года ($11-37/барр.), включая фрахт/страховку.

Рис. 5. Индикативные цены на нефть ($/барр.)

Рис. 6. Декомпозиция цены на нефть ($/барр.)

И еще два момента. Первый и положительный – РФ запретила поставки покупателям, согласившимся на потолок. Если это сократит поставки, то мировые цены могут вырасти до $100-110/барр. Напомним, что в случае Ирана уход с мирового рынка нефти в объеме 2 млн барр./сутки повышал цены до $100-120/барр. Второй и отрицательный – эмбарго и ценовой потолок усилит переговорную позиции Китая, Индии и других "дружественных" стран, поэтому фактическая цена, формирующая выучку экспортеров и доходы бюджета, может быть ниже, чем до эмбарго. Соответственно, в оптимистичном сценарии мы используем консенсус по Brent в $90-95/барр. с постепенным снижением дисконта до 25- 30%, а в среднем и пессимистичном варианте берём $45-55/барр. и $35-40/барр. соответственно (в последнем случае на цены будет давить торможение мирового роста).

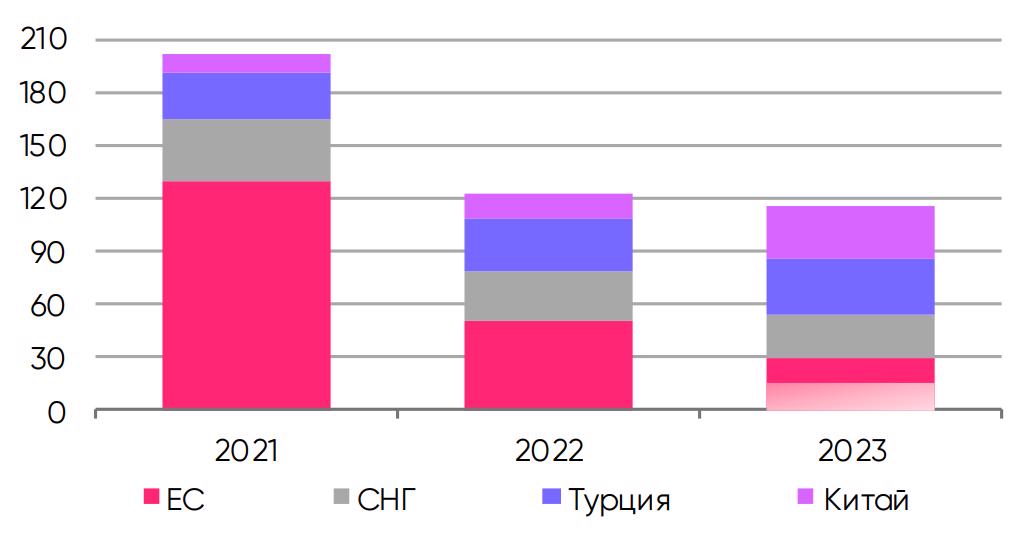

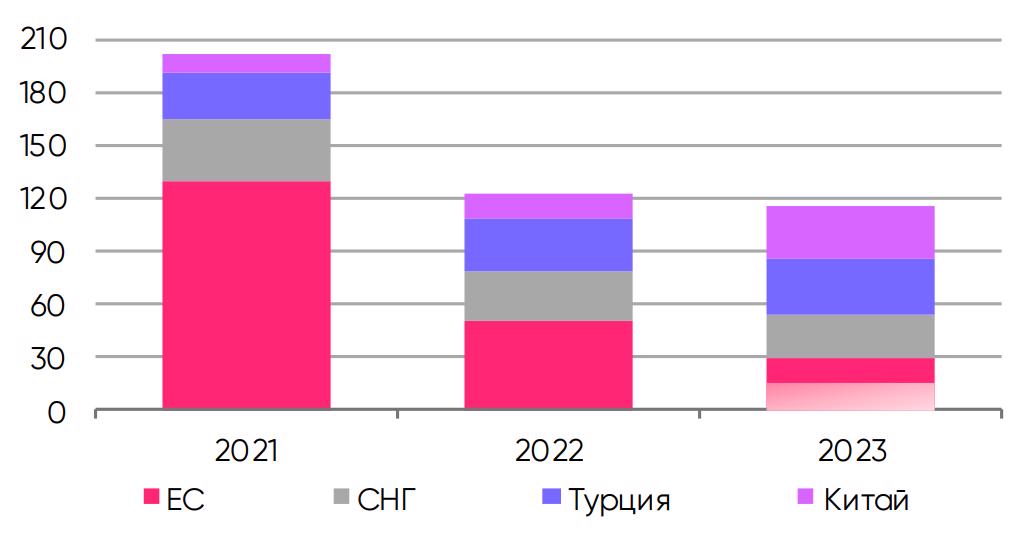

Не забываем про газ или "Европа! Мы её потеряли…". В 2021 году на ЕС пришлось 2/3 трубопроводных поставок газа, в 2022-м экспорт упал на 45% год к году. Сейчас в ЕС газ поступает через Украину (~10-15 млрд м3 в год) и одну нитку "Турецкого потока" (~15-16 млрд м3). Поставки в Турцию (~30-32 млрд м3), Китай (~15,5 млрд м3 с ростом до 25-30 млрд м3 в 2023 году) и СНГ (~25 млрд м3) не смогут заменить рынок ЕС. В 2023 году рост составит от +1% в оптимистичном сценарии "статус-кво" конца прошлого года до -17% в пессимистичном сценарии остановки украинского транзита. Рост поставок на 5-10% возможен лишь в отношении СПГ.

Рис. 7. Структура экспорта газа по странам (млрд м3)

Рис. 8. Цены на газ по странам ($/тыс. м3)

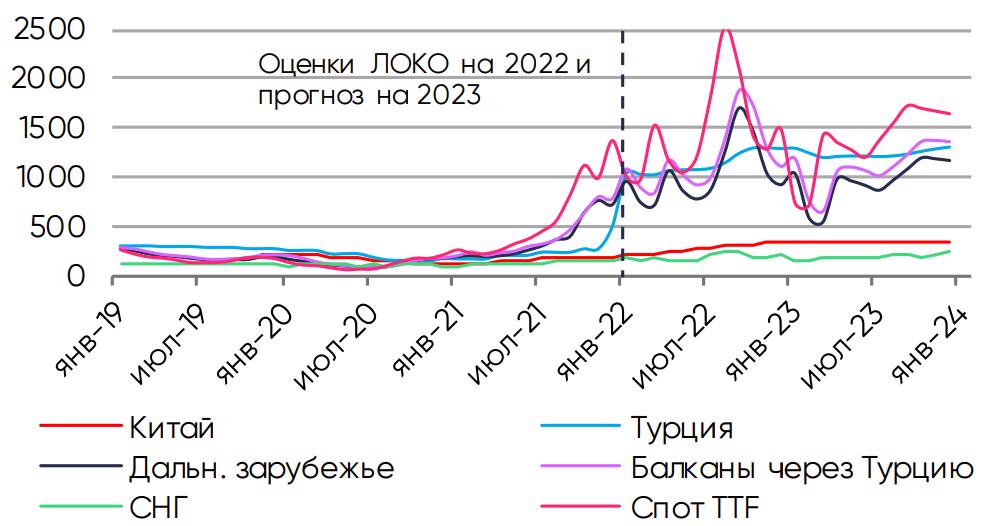

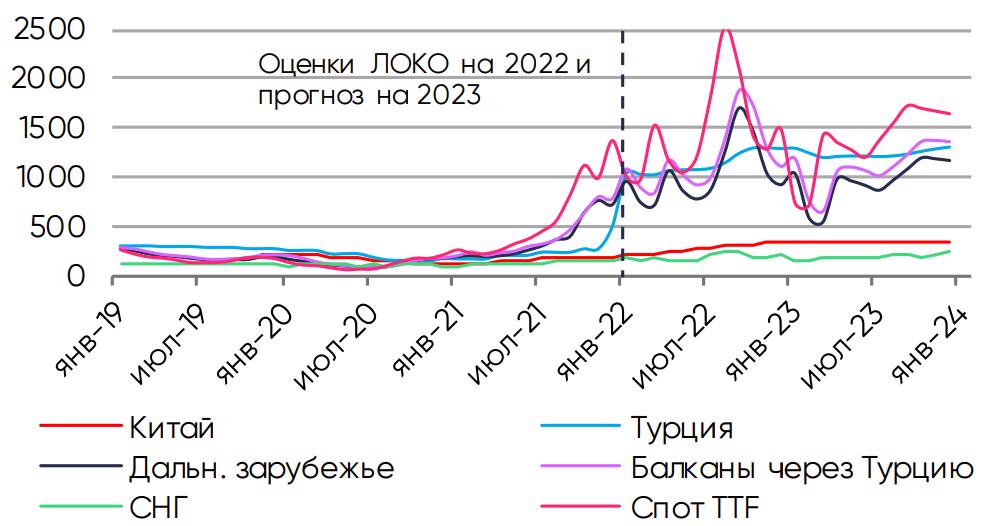

До 2021 года экспортные цены и цены на спотовом рынке ЕС были близки, но затем из-за резкого роста последних и изменения структуры поставок/контрактов резко разошлись.

Падение экспорта на 40-45% более чем компенсировано ростом цены с $280/тыс. м3 до $800-1000/ тыс. м3. В 2023-м цены $700-1200/тыс. м3 могут сохраниться из-за необходимости закачки газа в хранилища ЕС к сезону 2023-2024 гг. Также их поддержит рост спроса на СПГ в Китае (после отказа от политики нулевой терпимости к COVID-19) и Азии. Поэтому доходы от экспорта газа могут пока оставаться высокими, частично демпфируя потери в нефтяной отрасли. Согласно прогнозам Минэкономики, в 2022-2023 гг. цена газа для дальнего зарубежья составит $700-830/тыс. м3.

Важно обратить внимание на то, что экспортные цены на газ разнятся от страны к стране. Так, странам СНГ в 2022-2023 гг. российский газ обойдется в $180-210/тыс. м3 против почти $/1500 тыс. м3 по европейской спот-цене TTF. Китай заплатит $275-300/тыс. м3, имея привязку цены к корзине нефтепродуктов. Стоит учитывать, что на СНГ и Китай приходится сейчас почти половина всего экспорта трубопроводного газа. И даже для Турции только половина поставок привязана к спотовому рынку, что позволяет ей частично экономить на поставках российского газа, хотя власти страны уже просили РФ об отсрочке платежей или скидке. Лишь поставки на Балканы через "Турецкий поток" и Украину позволяют получать цену, близкую к спотовой.

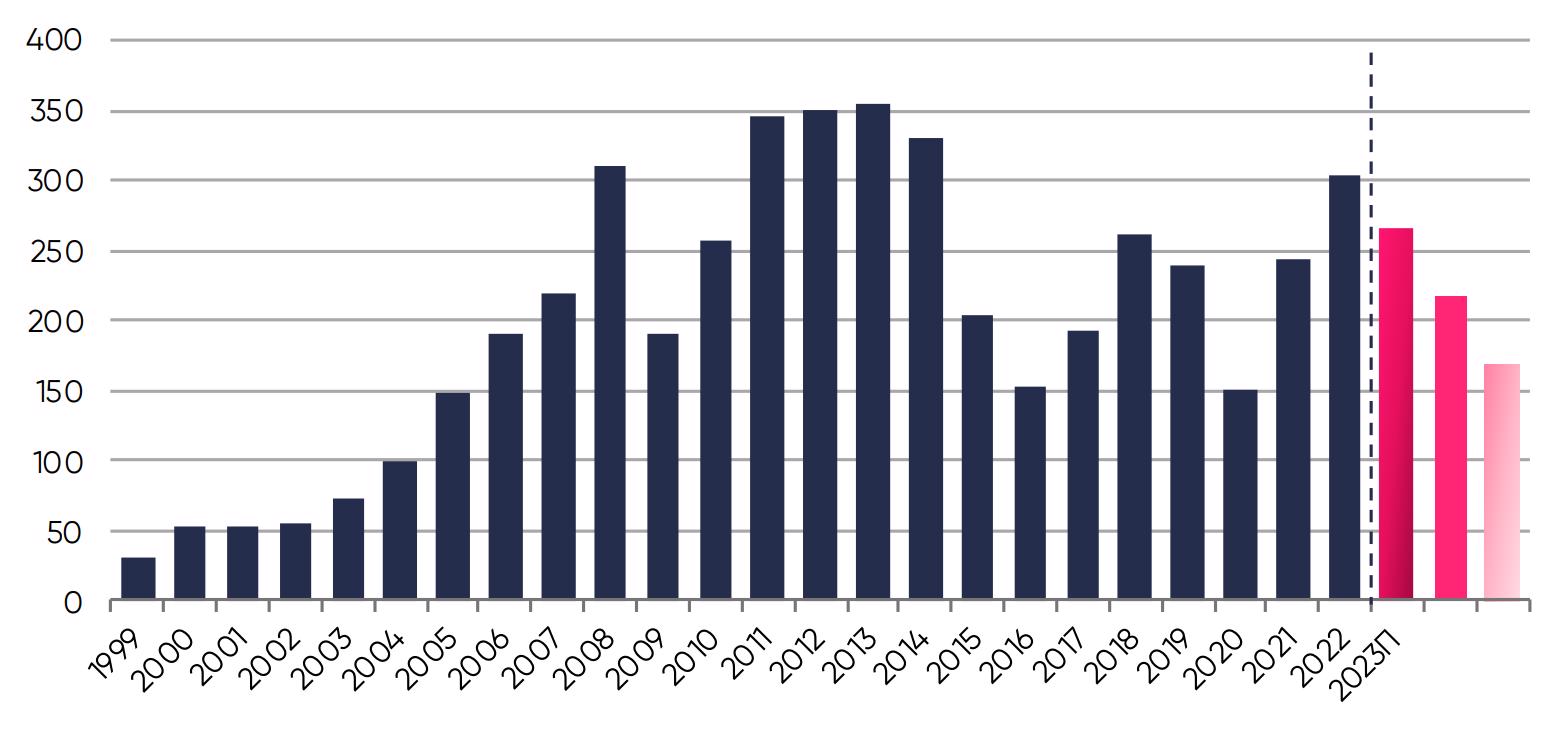

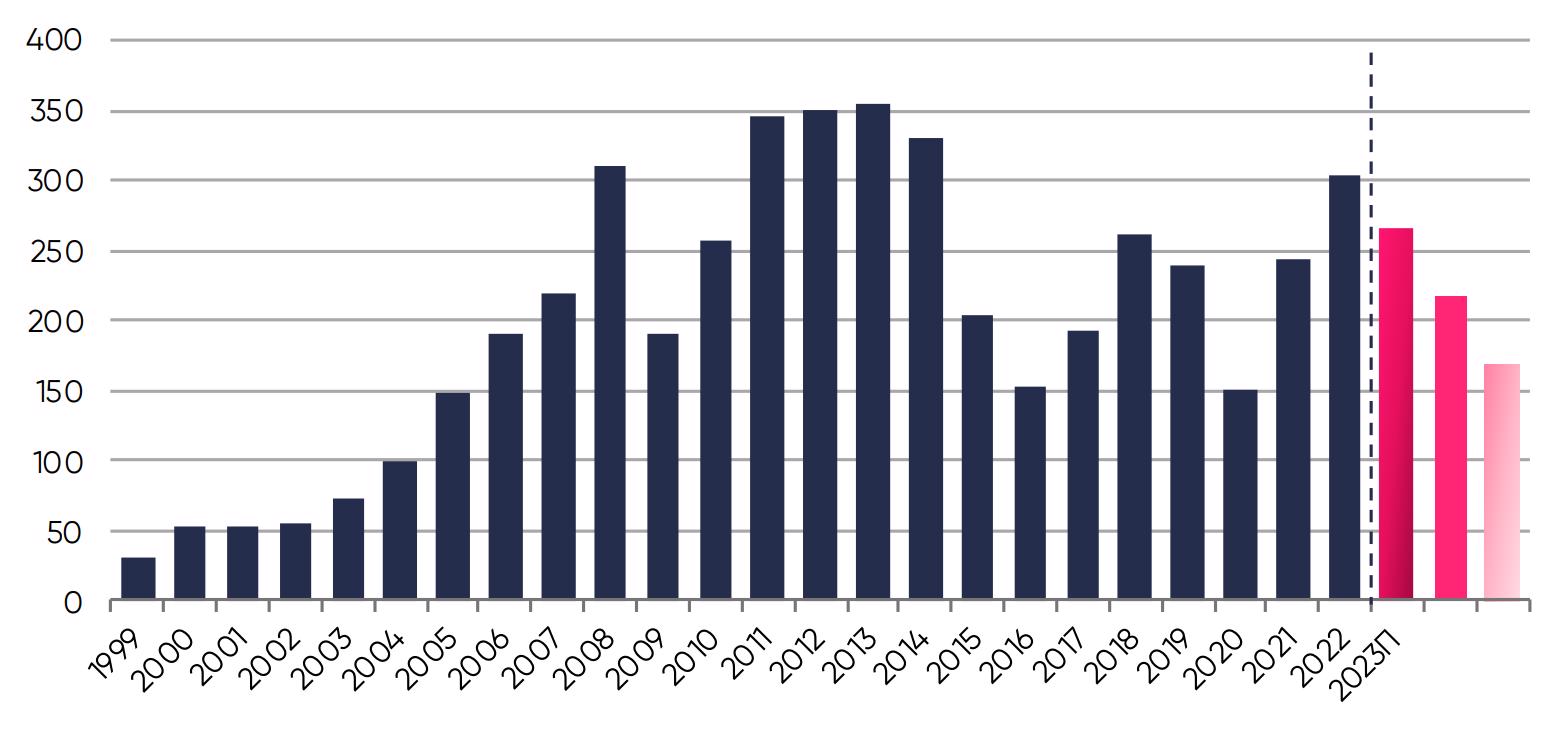

Нефтегазовый экспорт – снижение, не коллапс! В рамках рассмотренных сценариев по объемам поставок и ценам нефтегазовый экспорт из РФ в 2023 году может составить $267 млрд (оптимистичный), $217 млрд (средний) или $170 млрд (пессимистичный) против ~$300 млрд в 2022-м. В первых двух случаях экспорт будет близок к 10-летней средней в $250 млрд и лишь в последнем варианте вплотную приблизится к минимумам за последние 10-15 лет. Эти оценки позволяют нам также поучаствовать в ставшем недавно популярным "соревновании" многих западных исследовательских центров относительно прогноза потерянных из-за "потолка" сырьевых доходов. Да, они могут измеряться суммами $50-100 млрд в год, но вряд ли свидетельствуют о неизбежном коллапсе.

Рис. 9. Динамика нефтегазового экспорта и сценарный прогноз на 2023 год ($ млрд)

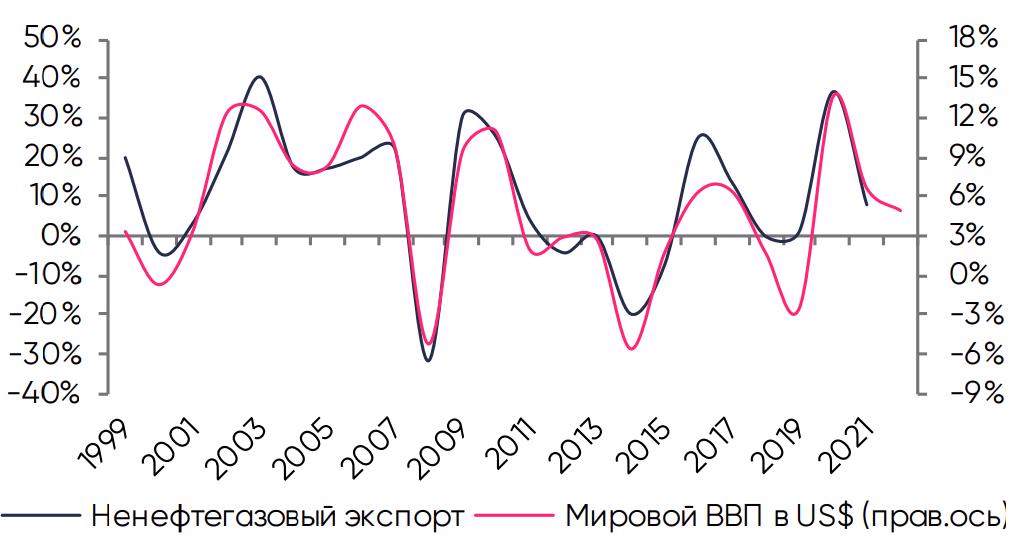

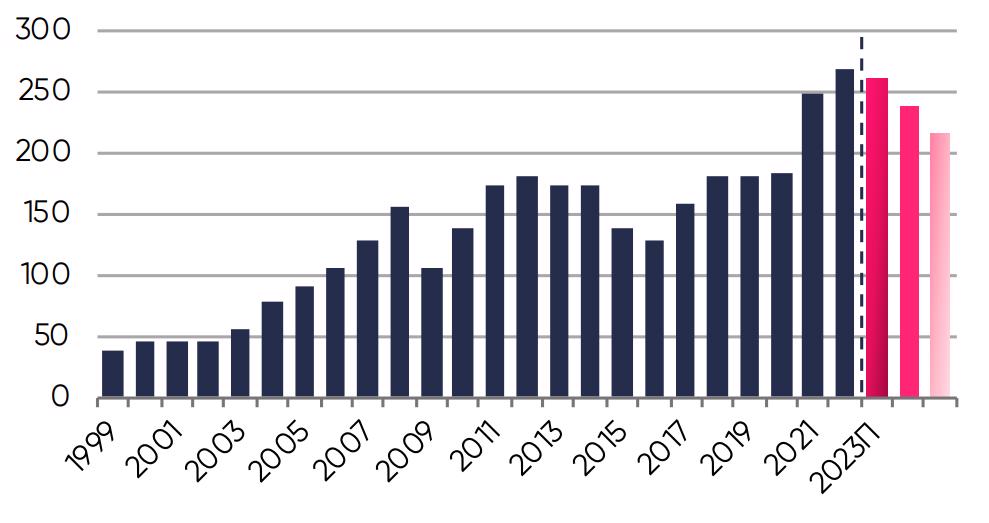

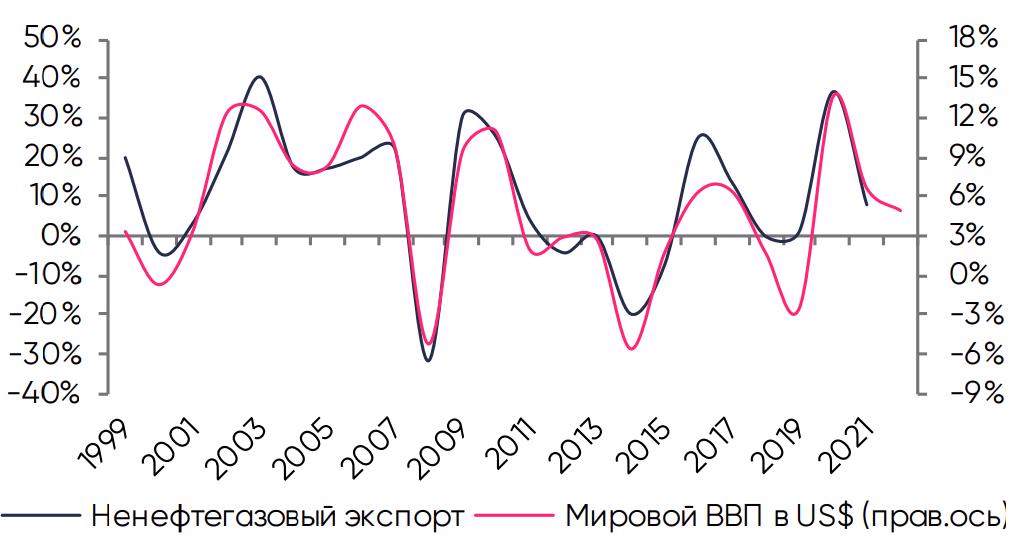

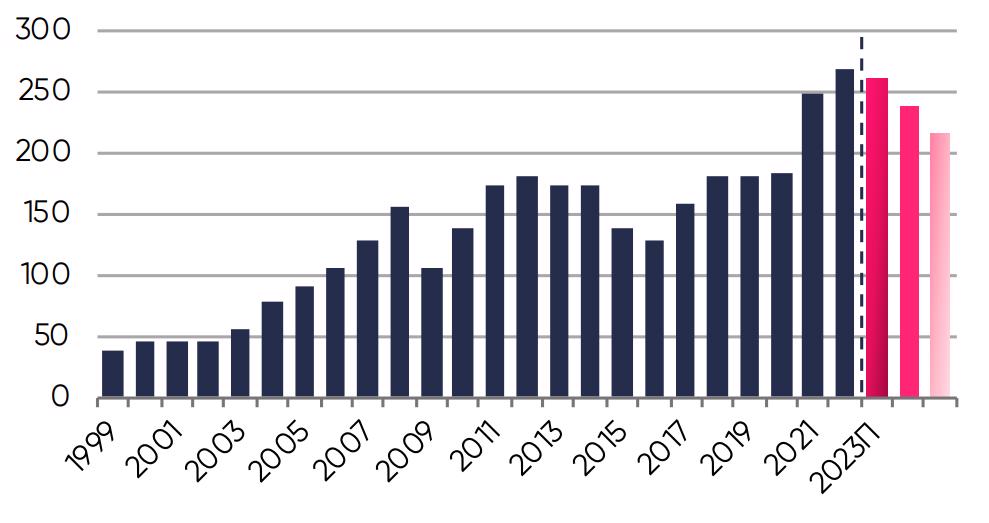

Ненефтегазовый экспорт и импорт – две "темные лошадки" статистики. С 2022 года ФТС не публикует детальную статистику по торговле, поэтому полноценный прогноз экспорта/импорта сделать сложно. Используем следующую логику: исторически его динамика неплохо коррелировала с ростом мирового ВВП в долларах. В кризисы падал глобальный спрос и цены: например, в 2008-2009 гг. и 2014-2015 гг. долларовый экспорт падал на 32% и 20% соответственно, тогда как в пандемию была стагнация. Прогнозы мирового ВВП на 2023 год в консенсусе Bloomberg варьируются от -0,4% до 3,5% при инфляции 3,6-6,9%. т. е. номинальный ВВП может расти от 3,2% до 10,6% (что, заметим, мало похоже на глобальную рецессию).

Но возьмем консервативный прогноз снижения несырьевого экспорта в $ на 3%, 11% и 20% соответственно. Помним, что ряд традиционных позиций с 2022-го попал под западные санкции, пусть часть продукции и пошла в другие регионы. В абсолютном выражении речь идёт о суммах от $261 млрд (оптимистичный) до $216 млрд (пессимистичный) по сравнению с $270 млрд, ожидаемыми нами в 2022 году. Для примера, Минэкономики даже в консервативном сценарии ждёт его небольшого роста с $246 млрд до $251 млрд.

Рис. 10. Ненефтегазовый экспорт и мировой ВВП (% г/г)

Рис. 11. Ненефтегазовый экспорт ($ млрд)

В итоге суммарный экспорт из России в 2023 году в рамках нашего сценарного анализа можно оценить от $528 млрд (оптимистичный) до $386 млрд (пессимистичный) по сравнению с $570-575 млрд, ожидаемыми в 2022-м. В среднем за последние 10 лет товарный экспорт из России составлял $423 млрд при диапазоне $282-532 млрд. Таким образом, снова мы видим снижение, но не коллапс, если всерьёз не обсуждать сценарий глобального кризиса, сопоставимого по масштабу с 2008-2009 гг.

Скажем несколько слов об импорте. Его динамика в реальном выражении хорошо коррелирует с индикаторами внутреннего спроса. Поэтому именно состояние экономики и курс рубля будут определять скорость его восстановления. Более слабая (сильная) экономика в 2023 году и далее обеспечат более медленное (быстрое) восстановление.

Ослабление курса будет тормозить импорт, поскольку более стабильные рублёвые ресурсы населения и бизнеса (функция доходов и прибыли) при более слабом рубле смогут "приобрести" меньший объем импорта. Наконец, свою роль играют и технологические/добровольные санкции – заместить промежуточный и инвестиционный импорт через "параллельные" поставки сложнее, чем потребительские товары. То же справедливо и для импорта услуг.

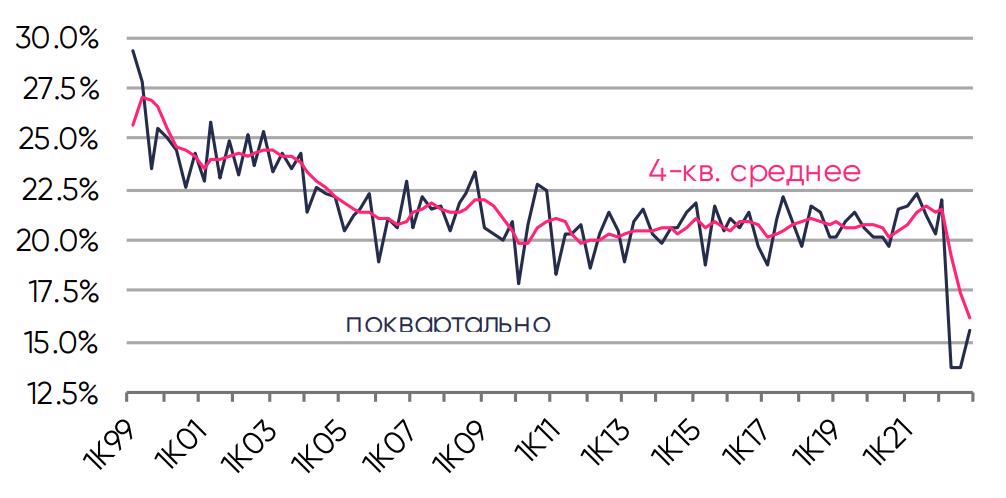

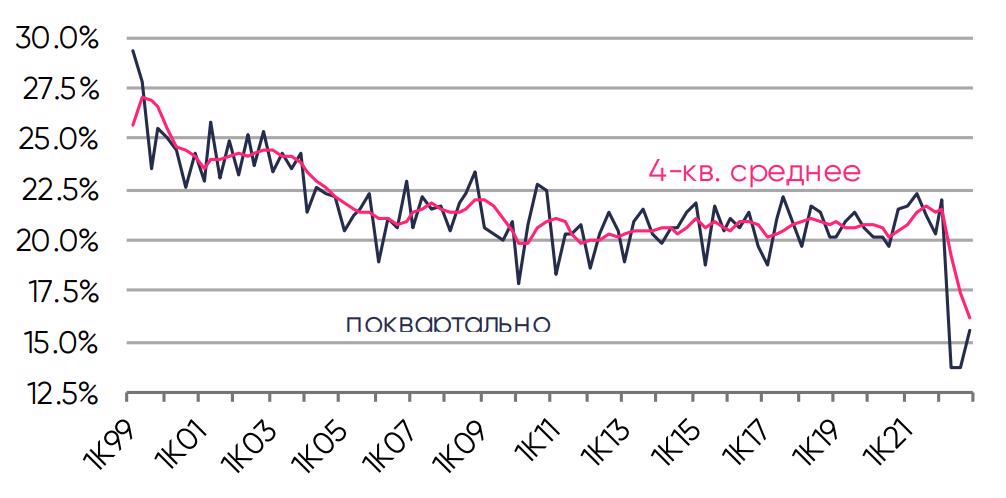

Свои оценки по импорту товаров/услуг делаем по доле ВВП, предполагая её сохранение в диапазоне 16,6-17,1% ВВП vs 16,3% в 2022 году (14,4% без "нормального" 1К22). В наших трёх сценариях это дает диапазон от $378 млрд (оптимистичный) до $297 млрд (пессимистичный) по сравнению с $346 млрд в 2022-м.

Рис. 12. Импорт и внутренний спрос (% г/г)

Рис. 13. Доля импорта товаров/услуг в ВВП (%)

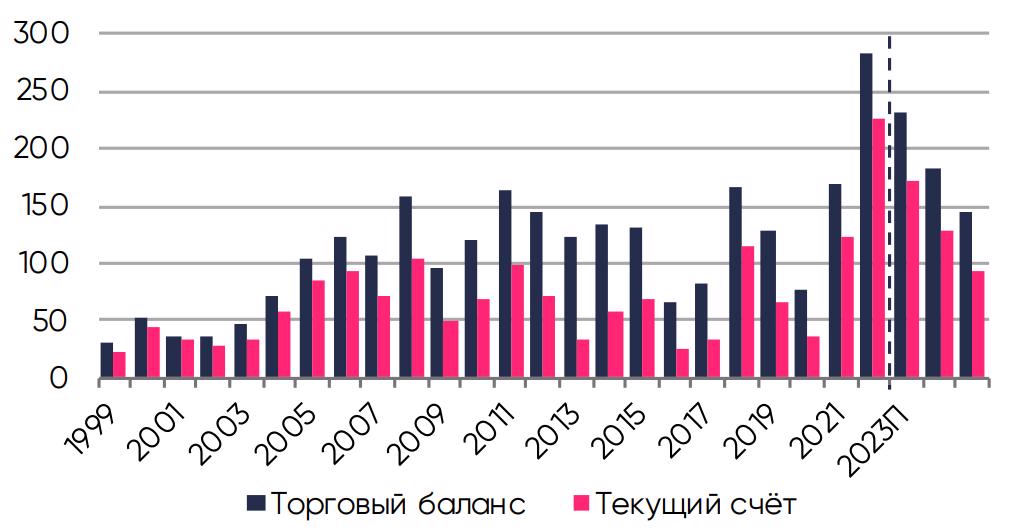

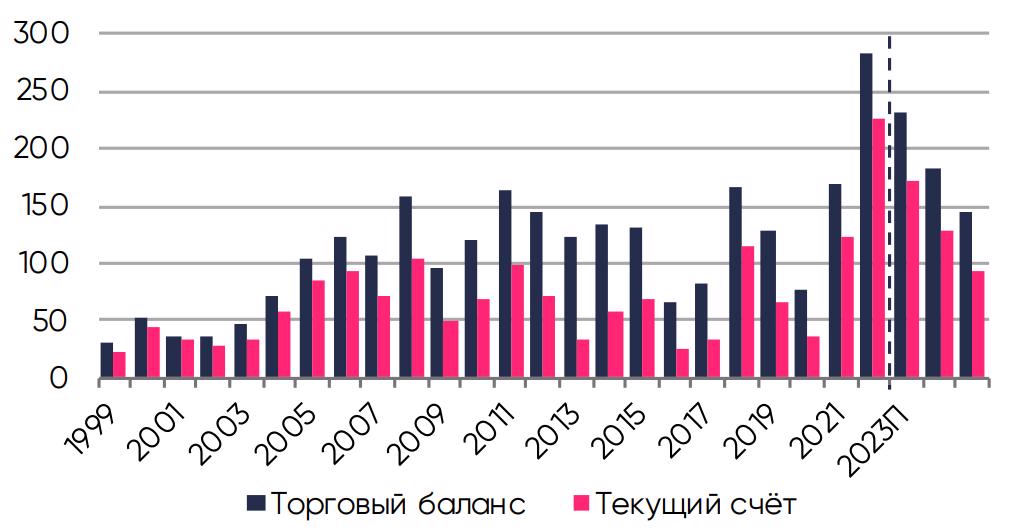

"Нормализация" торгового баланса и текущего счёта неизбежна. С учётом оценки по экспорту услуг получаем прогноз снижения профицита торгового баланса товаров/услуг с $282 млрд до $230 млрд (оптимистичный), $184 млрд (средний) или $146 млрд (пессимистичный). А учтя прогноз по балансу инвестиционных доходов допускаем, что профицит текущего счета может снизиться с $227 млрд до $172 млрд (оптимистичный), $128 млрд (средний) или $93 млрд (пессимистичный). То есть даже в худшем сценарии прогнозные показатели будут близки к максимальным за 1999-2021 гг.

Рис. 14. Торговый баланс и текущий счёт ($ млрд)

Рис. 15. Сценарный прогноз по курсу USD/RUB

Экономика, инфляция и курс рубля как заложники бюджетной политики. С расходами федерального бюджета (ФБ) интрига высока. Осенью план на 2022 год был увеличен с 23,7 трлн руб. до 29 трлн руб. (дефицит 0,9% ВВП). А к концу года "под соусом" переноса части расходов с 2023-го (а, возможно, из-за частичной мобилизации) – еще на 2,1 трлн руб. до 31,1 трлн руб. (~2.2% ВВП). В 2023-м планируемые расходы составляют 29,1 трлн руб., при этом предполагается их снижение в номинальном и реальном выражении. Именно здесь кроется основной вопрос о том, какими будут расходы.

Говорить о незыблемости бюджетных планов, судя по осеннему опыту, вряд ли можно. Кроме того, сокращать расходы в текущих условиях может быть непросто. С другой стороны, в условиях продолжающегося конфликта на Украине и возможных потребностей в мобилизованных дополнительные расходы могут закрываться за счёт оптимизации других, менее приоритетных расходов. К тому же в условиях сокращения рабочей силы дополнительное бюджетное стимулирование выльется лишь в инфляцию, а не рост ВВП. Поэтому исходим из прогноза сохранения расходов в районе 29-29,5 трлн руб.

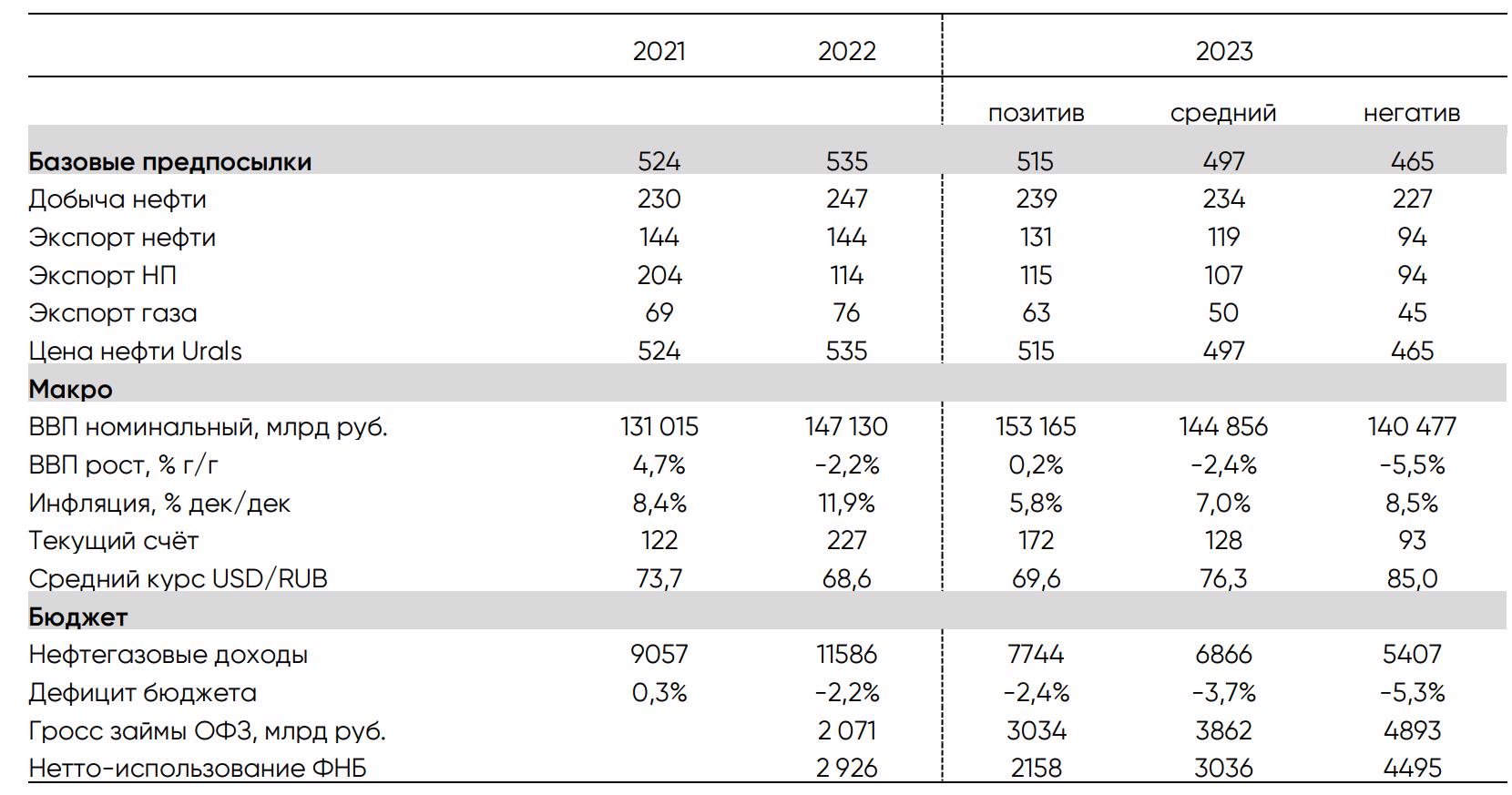

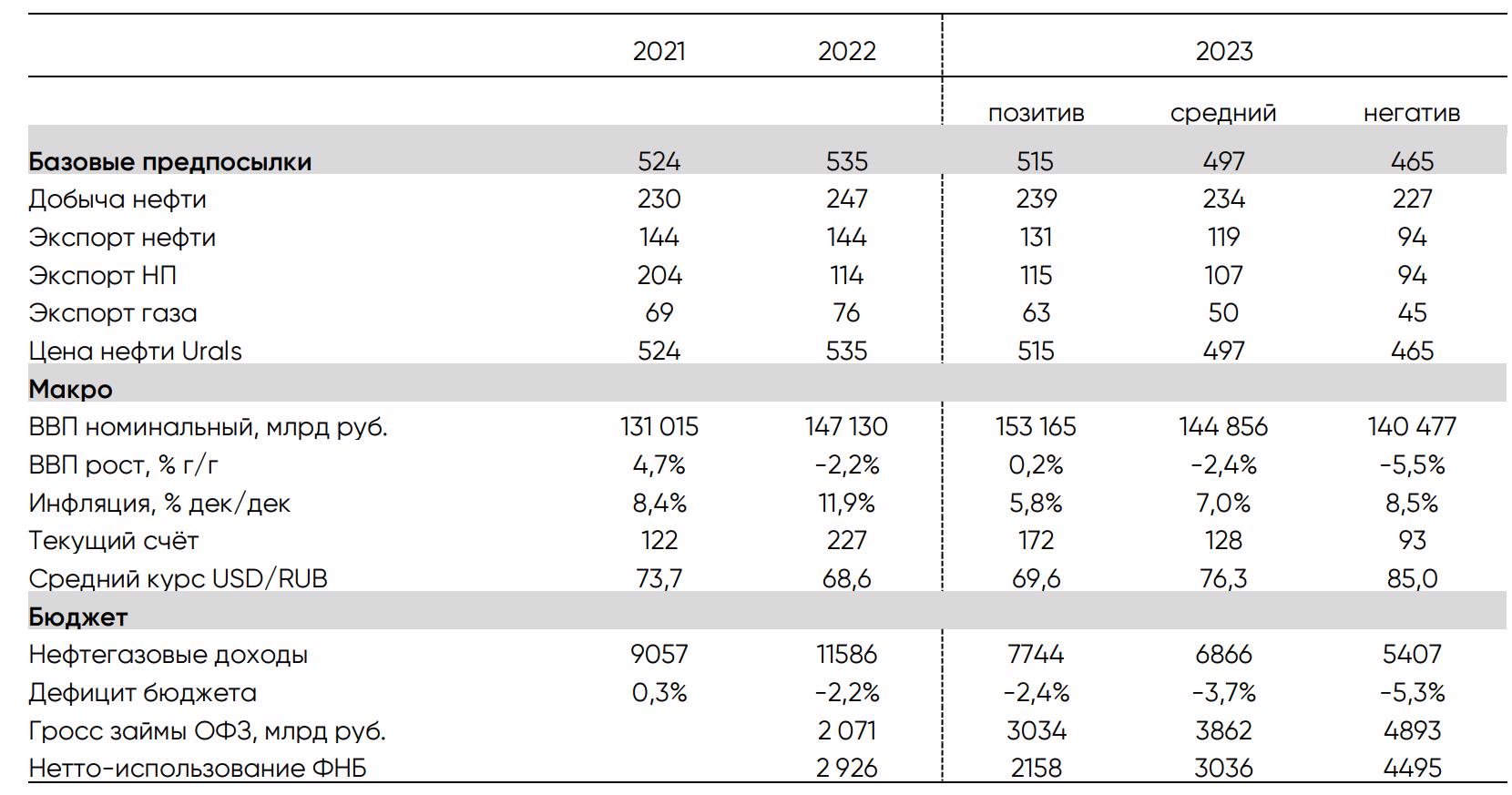

Точно смоделировать всевозможные связи между переменными мы сейчас не пытаемся, но основные эффекты учтены в таблице ниже. По нашим прогнозам, в 2023 году рост ВВП составит +0,2% в оптимистичном сценарии, -2,4% в среднем и -5,7% в пессимистичном.

Инфляция на конец года может варьироваться от 5,5-6,0% до 8,5-9% с соответствующими вызовами для ставки ЦБ. В оптимистичном варианте возможным видится её умеренное снижение до 6,75-7,00%, в остальных вариантах она будет оставаться неизменной или даже расти до 8,5% или выше. Дефицит ФБ может составить от -2,0-2,5% до 5- 5,5% ВВП, требуя более высоких займов.

Таб. 1. Сценарные оценки на 2023 год

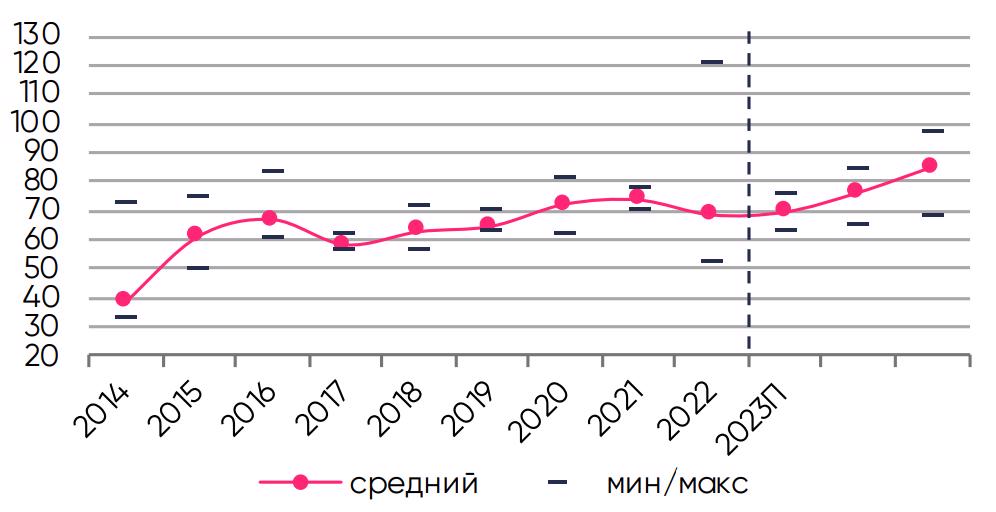

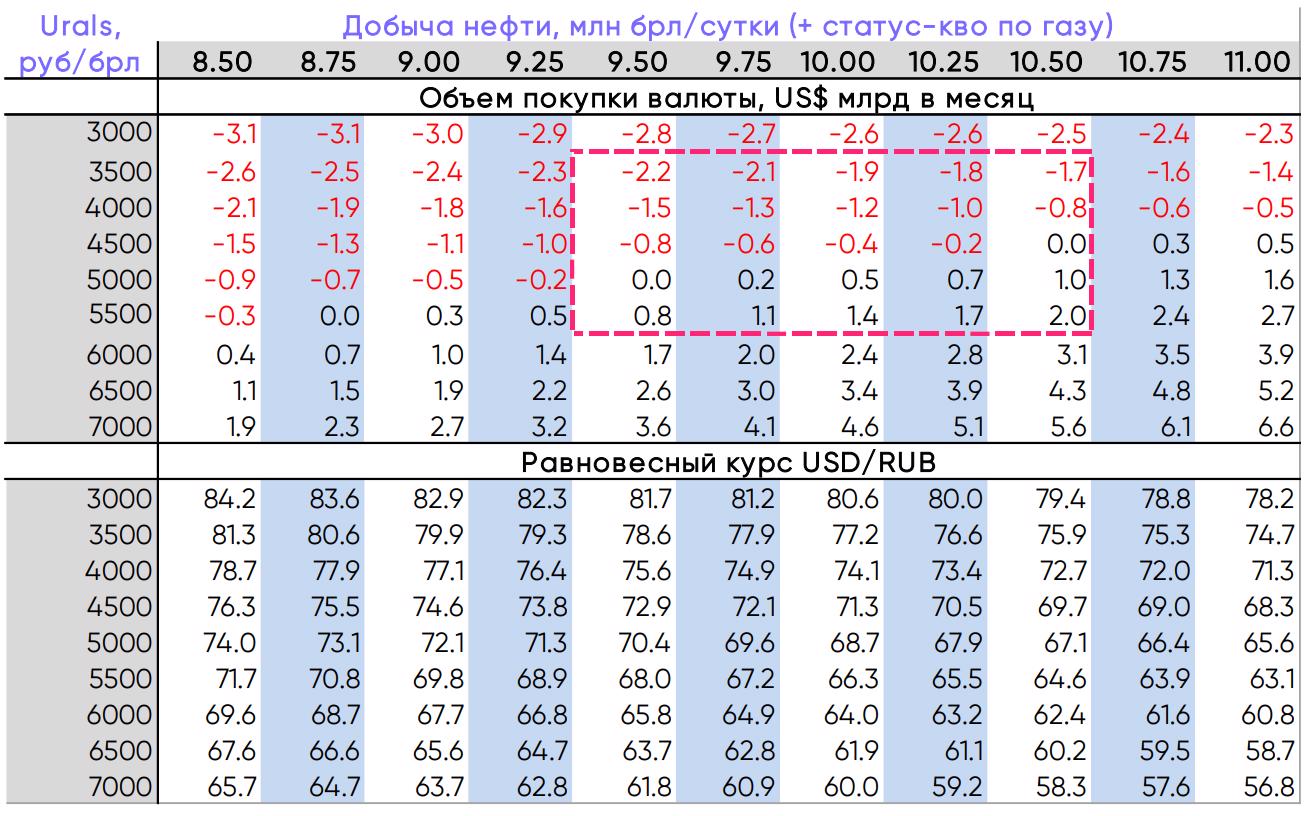

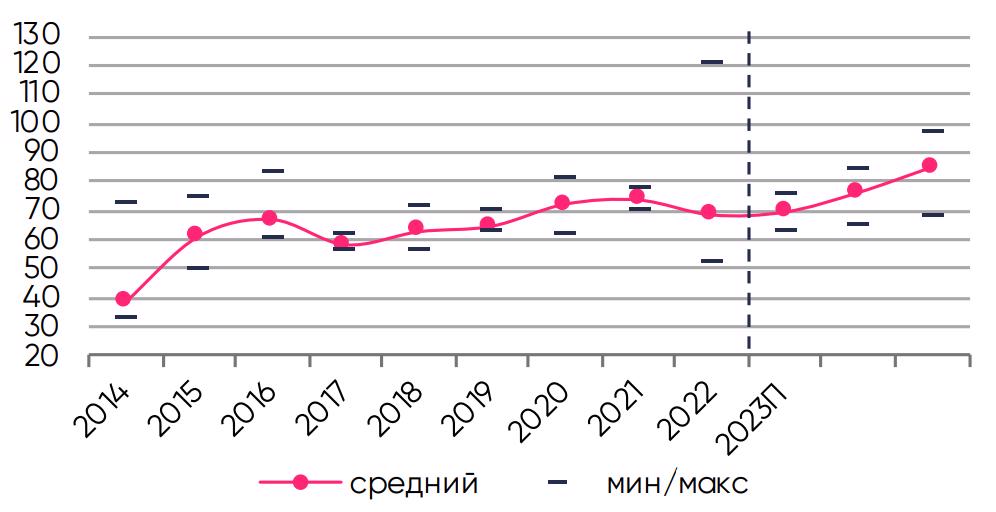

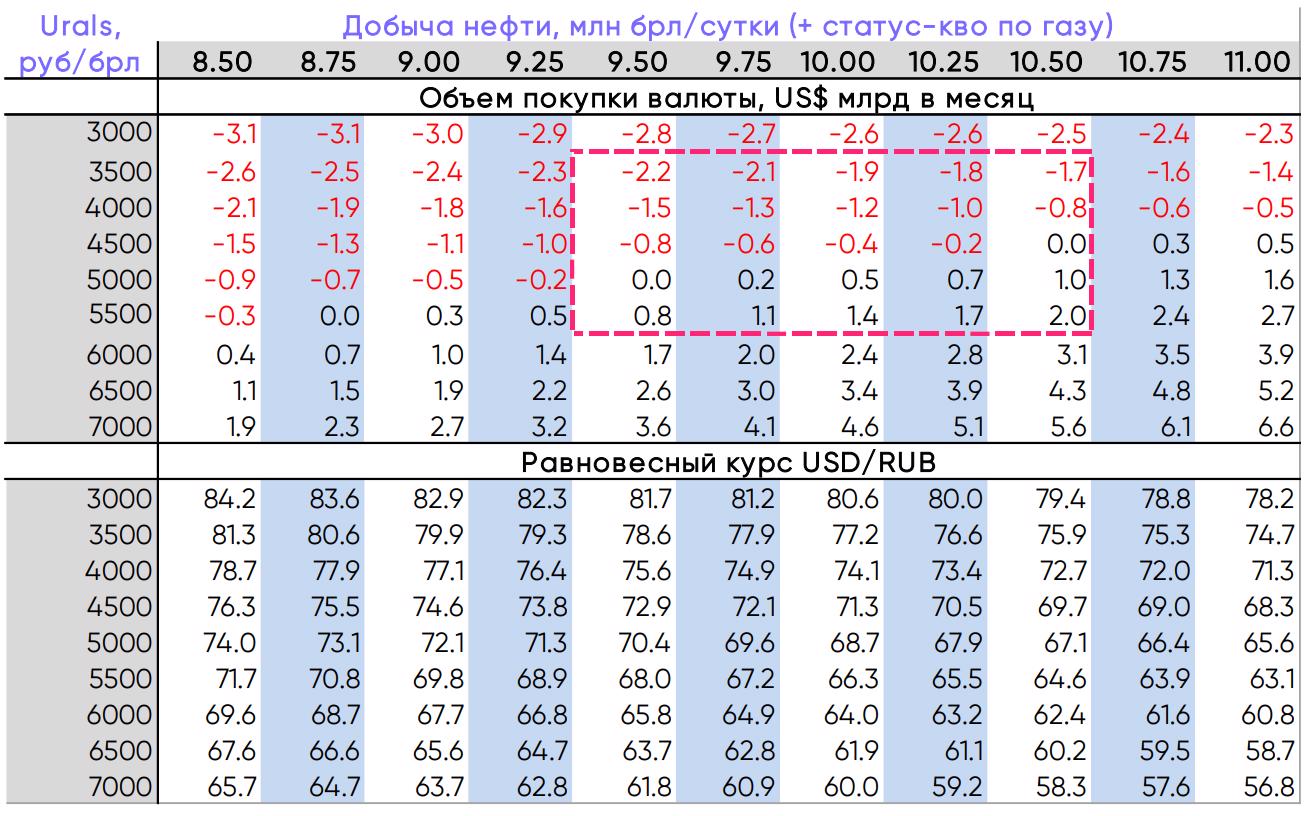

"Равновесные" оценки курса мы получаем из квартального прогноза платёжного баланса – это средние уровни, куда курс может сходиться, при этом точно спрогнозировать траекторию невозможно. Отличие обновленных цифр (в сторону ослабления) от декабрьских уровней связано с уточнением дисконта по нефти ценам на газ в 1П23, а также возобновлением Минфином операций по покупке/продаже валюты из ФНБ, в зависимости от нефтегазовых доходов.

Покупки начнутся, если месячный объем нефтегазовых доходов превысит уровень 8000/12 = 667 млрд руб. Нефтегазовые доходы зависят от объемов добычи/экспорта сырья, мировых цен и курса USD/RUB – все три показателя сейчас могут сильно меняться. Поэтому для упрощения и перевода к двумерному анализу цену нефти и курс мы объединяем в один – цену нефти в рублях, а также сохраняем пропорции по экспорту нефти и НП по среднему сценарию, когда моделируем изменение объёма её добычи.

Реалистичный на 2023 год диапазон по ценам на нефть Brent ($80-100/барр.), дисконту Urals (25-40%), среднему курсу (65-75/USD) и добыче (9,5-10,5 млн барр./сутки) дают рублевую цену 3000-5600/барр., при которой Минфин с высокой долей вероятности будет продавать валюту в эквиваленте $20-25 млрд в год против $42-67 млрд в 2018-2019 и 2021 и -$4 млрд в 2020-м. С точки зрения влияния на курс отметим, что каждые $10 млрд = дополнительные +1,5/USD к курсу. При менее благоприятных условиях Минфину придется либо активнее расходовать ФНБ, либо дополнительно занимать через выпуск ОФЗ.

Рис. 16. FX-операции Минфина с валютой в 2023 г.

Несомненным плюсом возврата к "зеркалированию" интервенций на рынке является влияние на ликвидность и инфляционные риски. С началом продажи валюты Минфин будет изымать из системы часть рублей, которые туда поступили в 2022-м из-за расходования ФНБ и конвертации валюты в рубли внутри ЦБ (Минфин продавал ЦБ валютные активы ФНБ и получал рубли, которые шли на покрытие расходов). По нашим оценкам, Минфину потребуется занять от 3 до 5 трлн руб. при запланированных 3,5 трлн руб. с учетом 1 трлн руб., который ведомство может дополнительно разместить для замещения средств ФНБ. Мы также оценили, при каком курсе рубля профицит составит плановые 2% ВВП – идея наполнения казны за счет девальвации крайне популярна. Итог – курс 67,0, 89,0 и 119,0/USD. Платой за это будет более высокая инфляция (+1,5-4,0 п. п.) к базовому варианту и, как следствие, вся экономика заплатит за это через более дорогой кредит после неизбежного повышения ставки вплоть до 9-10% или даже выше.

На какой сценарий ставит "Локо-Инвест"?

При текущем уровне неопределённости и количестве переменных, которые могут одновременно меняться, выбрать конкретный сценарий довольно сложно. Но мы склоняемся к следующей комбинации прогнозных параметров:

Нефтегазовый сектор и макроэкономика:

- базовый сценарий по добыче/экспорту нам видится между оптимистичным и базовым: цепочки поставок перестроятся, а повышенные дисконты в ценах на сырьё постепенно нормализуются до более привычных 25-30%;

- сокращение ВВП в пределах 1,5-2,5% в 2023-м и медленный рост на 1,5% в 2024-м;

- торговый баланс и профицит текущего счета сократятся, но останутся на приемлемых уровнях, поддерживая рубль;

- средний уровень по курсу ожидаем около 72,5-75/USD с диапазоном 65-75+/USD;

- инфляция к концу года составит 6-7%, снижая риски повышения ставок ЦБ;

- дефицит бюджета может составить 2,5-3,5% ВВП, потребность в расходах будет в основном компенсироваться их перераспределением с менее приоритетных направлений (как недавно случилось с расходами на дороги) с рисками дополнительных изъятий у сырьевого сектора и/или уточнения отдельных налогов;

- Минфину придется занять на рынке 3,5-4,5 трлн руб. в ОФЗ, что вернет нас в терминах первичного предложения в пандемийный 2020 год, но уже без нерезидентов.

Смешивать нефть с сырьём из других стран запрещено, но можно перерабатывать для продажи. Для нефти, погруженной до 5 декабря 2022-го, есть переходный период до 19 января 2023-го. Потолок устанавливается минимум на 5% ниже фактической стоимости российского сырья, по данным Международного энергетического агентства (МЭА), и пересматривается каждые 2 месяца. Первый пересмотр планировался в январе, но был отложен странами G7 до марта.

Рис. 1. Экспорт нефти/нефтепродуктов в 2021 (млн т)

Рис. 2. Морские поставки нефти РФ в 2021-22 (млн т)

Что будет с физическими объемами экспорта нефтепродуктов и добычей? После короткого провала в начале 2022 года РФ перенаправила экспорт нефти на альтернативные рынки, а СВО, более мягкий спад ВВП и снижение оптовых цен поддержали потребление нефтепродуктов в РФ. Поэтому в 2022-м добыча нефти выросла на 2% до 535 млн т, а экспорт – на 7% до 247 млн т. Морские поставки нефти/НП в ЕС по итогам 2022 года – объёмы под риском эмбарго/ценового потолка – грубо оцениваем в 65-70 млн т/50 млн т.

Некоторые эксперты (аналитики JP Morgan) указывали на достаточность танкерного флота РФ, Китая и Индии и собственной страховой/финансовой инфраструктуры для сохранения поставок нефти на мировой рынок при условии изменения цепочек поставок. Разрешённая торговля НП, полученными из российской нефти, – также важный фактор. Полагаем, новые схемы поставок будут налажены, вопрос заключается лишь во времени и цене. Первые цифры по отгрузкам нефти в начале 2023 года (рис. 11), "географии" танкерного флота (роста числа судов из РФ и совершенно новых для нас стран) и экспортным ценам это подтверждают. Но нефть перенаправить проще, в т. ч. из-за разрешения на её переработку. С нефтепродуктами сложнее – Китай и Индия заинтересованы в её переработке. Т. е. спад по НП может быть больше, а по нефти – меньше, чем можно было предположить.

Рис. 3. Морские поставки нефти РФ в 2021-23 гг. (млн т)

Рис. 4. Экспорт сырья из РФ и сценарии (%)

Как именно изменятся поставки сырья в 2023 году, даже экспертам сказать сложно. Поэтому мы рассмотрим три сценария:

оптимистичный – экспорт нефти и НП снижается на 3% (-150 тыс. барр./сутки) и 9% (потеря 25% поставок в ЕС), снижая добычу нефти на 3,7% (-400 тыс. барр./сутки);

средний – экспорт нефти и НП снижается на 5% (-250 тыс. барр./сутки) и 17% (потеря 50% поставок в ЕС), снижая добычу нефти на 7% (-750 тыс. барр./сутки);

пессимистичный – экспорт нефти и НП снижается на 8% (-400 тыс. барр./сутки) и 35% (потеря всех поставок в ЕС), снижая добычу нефти на 13% (-1,4 млн барр./сутки).

В базовом сценарии на 2023 год власти ждут +3%/-13% по экспорту нефти/НП и -5% по добыче, а в консервативном – -21%/-27% и -21%. Вице-премьер Новак допускал временный провал добычи на 500-700 тыс. барр./сутки с ~11 млн барр./сутки в ноябре-декабре 2022 года.

Не объём, а цена как балансирующий (секретный) инструмент. Установленный потолок цен в $60/барр. без учета стоимости фрахта и др. услуг (как предполагает эмбарго) был вблизи ноябрьской цены Urals в $66,5/барр. Но в декабре она упала до $50,5/барр., а в первой половине января – до $42 – 43/барр. на фоне увеличения дисконта к Brent с 24- 27% до 45-50%. Но одновременно сорт нефти ESPO с отгрузкой на Дальнем Востоке с начала декабря по-прежнему торговался вблизи Brent, не реагируя на ценовой потолок.

В настоящий момент точный уровень цен определить сложно из-за изменения географии поставок и наложенных на РФ санкций: компаниям нет смысла делиться с отраслевыми агентствами этой информацией, а маржа из-за поставок может оседать на иностранных счетах перевозчиков и/или посредников, аффилированных с нефтяными компаниями. Эти деньги мы можем увидеть через экспорт услуг или приток капитала по финансовому счету, как раньше приток из офшоров. Но они могут оставаться и за рубежом, усугубляя влияние на бюджет, экономику и население.

Росстат публикует данные о себестоимости добычи нефти. Без налогов на добычу (НДПИ/НДД) себестоимость (операционные и капитальные расходы) можно оценить в $10- 12/барр. С учетом экспортной пошлины ($6-7/барр.) получим оценку экспортной маржи в $10-20/барр. vs $23/барр. с 2012 года ($11-37/барр.), включая фрахт/страховку.

Рис. 5. Индикативные цены на нефть ($/барр.)

Рис. 6. Декомпозиция цены на нефть ($/барр.)

И еще два момента. Первый и положительный – РФ запретила поставки покупателям, согласившимся на потолок. Если это сократит поставки, то мировые цены могут вырасти до $100-110/барр. Напомним, что в случае Ирана уход с мирового рынка нефти в объеме 2 млн барр./сутки повышал цены до $100-120/барр. Второй и отрицательный – эмбарго и ценовой потолок усилит переговорную позиции Китая, Индии и других "дружественных" стран, поэтому фактическая цена, формирующая выучку экспортеров и доходы бюджета, может быть ниже, чем до эмбарго. Соответственно, в оптимистичном сценарии мы используем консенсус по Brent в $90-95/барр. с постепенным снижением дисконта до 25- 30%, а в среднем и пессимистичном варианте берём $45-55/барр. и $35-40/барр. соответственно (в последнем случае на цены будет давить торможение мирового роста).

Не забываем про газ или "Европа! Мы её потеряли…". В 2021 году на ЕС пришлось 2/3 трубопроводных поставок газа, в 2022-м экспорт упал на 45% год к году. Сейчас в ЕС газ поступает через Украину (~10-15 млрд м3 в год) и одну нитку "Турецкого потока" (~15-16 млрд м3). Поставки в Турцию (~30-32 млрд м3), Китай (~15,5 млрд м3 с ростом до 25-30 млрд м3 в 2023 году) и СНГ (~25 млрд м3) не смогут заменить рынок ЕС. В 2023 году рост составит от +1% в оптимистичном сценарии "статус-кво" конца прошлого года до -17% в пессимистичном сценарии остановки украинского транзита. Рост поставок на 5-10% возможен лишь в отношении СПГ.

Рис. 7. Структура экспорта газа по странам (млрд м3)

Рис. 8. Цены на газ по странам ($/тыс. м3)

До 2021 года экспортные цены и цены на спотовом рынке ЕС были близки, но затем из-за резкого роста последних и изменения структуры поставок/контрактов резко разошлись.

Падение экспорта на 40-45% более чем компенсировано ростом цены с $280/тыс. м3 до $800-1000/ тыс. м3. В 2023-м цены $700-1200/тыс. м3 могут сохраниться из-за необходимости закачки газа в хранилища ЕС к сезону 2023-2024 гг. Также их поддержит рост спроса на СПГ в Китае (после отказа от политики нулевой терпимости к COVID-19) и Азии. Поэтому доходы от экспорта газа могут пока оставаться высокими, частично демпфируя потери в нефтяной отрасли. Согласно прогнозам Минэкономики, в 2022-2023 гг. цена газа для дальнего зарубежья составит $700-830/тыс. м3.

Важно обратить внимание на то, что экспортные цены на газ разнятся от страны к стране. Так, странам СНГ в 2022-2023 гг. российский газ обойдется в $180-210/тыс. м3 против почти $/1500 тыс. м3 по европейской спот-цене TTF. Китай заплатит $275-300/тыс. м3, имея привязку цены к корзине нефтепродуктов. Стоит учитывать, что на СНГ и Китай приходится сейчас почти половина всего экспорта трубопроводного газа. И даже для Турции только половина поставок привязана к спотовому рынку, что позволяет ей частично экономить на поставках российского газа, хотя власти страны уже просили РФ об отсрочке платежей или скидке. Лишь поставки на Балканы через "Турецкий поток" и Украину позволяют получать цену, близкую к спотовой.

Нефтегазовый экспорт – снижение, не коллапс! В рамках рассмотренных сценариев по объемам поставок и ценам нефтегазовый экспорт из РФ в 2023 году может составить $267 млрд (оптимистичный), $217 млрд (средний) или $170 млрд (пессимистичный) против ~$300 млрд в 2022-м. В первых двух случаях экспорт будет близок к 10-летней средней в $250 млрд и лишь в последнем варианте вплотную приблизится к минимумам за последние 10-15 лет. Эти оценки позволяют нам также поучаствовать в ставшем недавно популярным "соревновании" многих западных исследовательских центров относительно прогноза потерянных из-за "потолка" сырьевых доходов. Да, они могут измеряться суммами $50-100 млрд в год, но вряд ли свидетельствуют о неизбежном коллапсе.

Рис. 9. Динамика нефтегазового экспорта и сценарный прогноз на 2023 год ($ млрд)

Ненефтегазовый экспорт и импорт – две "темные лошадки" статистики. С 2022 года ФТС не публикует детальную статистику по торговле, поэтому полноценный прогноз экспорта/импорта сделать сложно. Используем следующую логику: исторически его динамика неплохо коррелировала с ростом мирового ВВП в долларах. В кризисы падал глобальный спрос и цены: например, в 2008-2009 гг. и 2014-2015 гг. долларовый экспорт падал на 32% и 20% соответственно, тогда как в пандемию была стагнация. Прогнозы мирового ВВП на 2023 год в консенсусе Bloomberg варьируются от -0,4% до 3,5% при инфляции 3,6-6,9%. т. е. номинальный ВВП может расти от 3,2% до 10,6% (что, заметим, мало похоже на глобальную рецессию).

Но возьмем консервативный прогноз снижения несырьевого экспорта в $ на 3%, 11% и 20% соответственно. Помним, что ряд традиционных позиций с 2022-го попал под западные санкции, пусть часть продукции и пошла в другие регионы. В абсолютном выражении речь идёт о суммах от $261 млрд (оптимистичный) до $216 млрд (пессимистичный) по сравнению с $270 млрд, ожидаемыми нами в 2022 году. Для примера, Минэкономики даже в консервативном сценарии ждёт его небольшого роста с $246 млрд до $251 млрд.

Рис. 10. Ненефтегазовый экспорт и мировой ВВП (% г/г)

Рис. 11. Ненефтегазовый экспорт ($ млрд)

В итоге суммарный экспорт из России в 2023 году в рамках нашего сценарного анализа можно оценить от $528 млрд (оптимистичный) до $386 млрд (пессимистичный) по сравнению с $570-575 млрд, ожидаемыми в 2022-м. В среднем за последние 10 лет товарный экспорт из России составлял $423 млрд при диапазоне $282-532 млрд. Таким образом, снова мы видим снижение, но не коллапс, если всерьёз не обсуждать сценарий глобального кризиса, сопоставимого по масштабу с 2008-2009 гг.

Скажем несколько слов об импорте. Его динамика в реальном выражении хорошо коррелирует с индикаторами внутреннего спроса. Поэтому именно состояние экономики и курс рубля будут определять скорость его восстановления. Более слабая (сильная) экономика в 2023 году и далее обеспечат более медленное (быстрое) восстановление.

Ослабление курса будет тормозить импорт, поскольку более стабильные рублёвые ресурсы населения и бизнеса (функция доходов и прибыли) при более слабом рубле смогут "приобрести" меньший объем импорта. Наконец, свою роль играют и технологические/добровольные санкции – заместить промежуточный и инвестиционный импорт через "параллельные" поставки сложнее, чем потребительские товары. То же справедливо и для импорта услуг.

Свои оценки по импорту товаров/услуг делаем по доле ВВП, предполагая её сохранение в диапазоне 16,6-17,1% ВВП vs 16,3% в 2022 году (14,4% без "нормального" 1К22). В наших трёх сценариях это дает диапазон от $378 млрд (оптимистичный) до $297 млрд (пессимистичный) по сравнению с $346 млрд в 2022-м.

Рис. 12. Импорт и внутренний спрос (% г/г)

Рис. 13. Доля импорта товаров/услуг в ВВП (%)

"Нормализация" торгового баланса и текущего счёта неизбежна. С учётом оценки по экспорту услуг получаем прогноз снижения профицита торгового баланса товаров/услуг с $282 млрд до $230 млрд (оптимистичный), $184 млрд (средний) или $146 млрд (пессимистичный). А учтя прогноз по балансу инвестиционных доходов допускаем, что профицит текущего счета может снизиться с $227 млрд до $172 млрд (оптимистичный), $128 млрд (средний) или $93 млрд (пессимистичный). То есть даже в худшем сценарии прогнозные показатели будут близки к максимальным за 1999-2021 гг.

Рис. 14. Торговый баланс и текущий счёт ($ млрд)

Рис. 15. Сценарный прогноз по курсу USD/RUB

Экономика, инфляция и курс рубля как заложники бюджетной политики. С расходами федерального бюджета (ФБ) интрига высока. Осенью план на 2022 год был увеличен с 23,7 трлн руб. до 29 трлн руб. (дефицит 0,9% ВВП). А к концу года "под соусом" переноса части расходов с 2023-го (а, возможно, из-за частичной мобилизации) – еще на 2,1 трлн руб. до 31,1 трлн руб. (~2.2% ВВП). В 2023-м планируемые расходы составляют 29,1 трлн руб., при этом предполагается их снижение в номинальном и реальном выражении. Именно здесь кроется основной вопрос о том, какими будут расходы.

Говорить о незыблемости бюджетных планов, судя по осеннему опыту, вряд ли можно. Кроме того, сокращать расходы в текущих условиях может быть непросто. С другой стороны, в условиях продолжающегося конфликта на Украине и возможных потребностей в мобилизованных дополнительные расходы могут закрываться за счёт оптимизации других, менее приоритетных расходов. К тому же в условиях сокращения рабочей силы дополнительное бюджетное стимулирование выльется лишь в инфляцию, а не рост ВВП. Поэтому исходим из прогноза сохранения расходов в районе 29-29,5 трлн руб.

Точно смоделировать всевозможные связи между переменными мы сейчас не пытаемся, но основные эффекты учтены в таблице ниже. По нашим прогнозам, в 2023 году рост ВВП составит +0,2% в оптимистичном сценарии, -2,4% в среднем и -5,7% в пессимистичном.

Инфляция на конец года может варьироваться от 5,5-6,0% до 8,5-9% с соответствующими вызовами для ставки ЦБ. В оптимистичном варианте возможным видится её умеренное снижение до 6,75-7,00%, в остальных вариантах она будет оставаться неизменной или даже расти до 8,5% или выше. Дефицит ФБ может составить от -2,0-2,5% до 5- 5,5% ВВП, требуя более высоких займов.

Таб. 1. Сценарные оценки на 2023 год

"Равновесные" оценки курса мы получаем из квартального прогноза платёжного баланса – это средние уровни, куда курс может сходиться, при этом точно спрогнозировать траекторию невозможно. Отличие обновленных цифр (в сторону ослабления) от декабрьских уровней связано с уточнением дисконта по нефти ценам на газ в 1П23, а также возобновлением Минфином операций по покупке/продаже валюты из ФНБ, в зависимости от нефтегазовых доходов.

Покупки начнутся, если месячный объем нефтегазовых доходов превысит уровень 8000/12 = 667 млрд руб. Нефтегазовые доходы зависят от объемов добычи/экспорта сырья, мировых цен и курса USD/RUB – все три показателя сейчас могут сильно меняться. Поэтому для упрощения и перевода к двумерному анализу цену нефти и курс мы объединяем в один – цену нефти в рублях, а также сохраняем пропорции по экспорту нефти и НП по среднему сценарию, когда моделируем изменение объёма её добычи.

Реалистичный на 2023 год диапазон по ценам на нефть Brent ($80-100/барр.), дисконту Urals (25-40%), среднему курсу (65-75/USD) и добыче (9,5-10,5 млн барр./сутки) дают рублевую цену 3000-5600/барр., при которой Минфин с высокой долей вероятности будет продавать валюту в эквиваленте $20-25 млрд в год против $42-67 млрд в 2018-2019 и 2021 и -$4 млрд в 2020-м. С точки зрения влияния на курс отметим, что каждые $10 млрд = дополнительные +1,5/USD к курсу. При менее благоприятных условиях Минфину придется либо активнее расходовать ФНБ, либо дополнительно занимать через выпуск ОФЗ.

Рис. 16. FX-операции Минфина с валютой в 2023 г.

Несомненным плюсом возврата к "зеркалированию" интервенций на рынке является влияние на ликвидность и инфляционные риски. С началом продажи валюты Минфин будет изымать из системы часть рублей, которые туда поступили в 2022-м из-за расходования ФНБ и конвертации валюты в рубли внутри ЦБ (Минфин продавал ЦБ валютные активы ФНБ и получал рубли, которые шли на покрытие расходов). По нашим оценкам, Минфину потребуется занять от 3 до 5 трлн руб. при запланированных 3,5 трлн руб. с учетом 1 трлн руб., который ведомство может дополнительно разместить для замещения средств ФНБ. Мы также оценили, при каком курсе рубля профицит составит плановые 2% ВВП – идея наполнения казны за счет девальвации крайне популярна. Итог – курс 67,0, 89,0 и 119,0/USD. Платой за это будет более высокая инфляция (+1,5-4,0 п. п.) к базовому варианту и, как следствие, вся экономика заплатит за это через более дорогой кредит после неизбежного повышения ставки вплоть до 9-10% или даже выше.

На какой сценарий ставит "Локо-Инвест"?

При текущем уровне неопределённости и количестве переменных, которые могут одновременно меняться, выбрать конкретный сценарий довольно сложно. Но мы склоняемся к следующей комбинации прогнозных параметров:

Нефтегазовый сектор и макроэкономика:

- базовый сценарий по добыче/экспорту нам видится между оптимистичным и базовым: цепочки поставок перестроятся, а повышенные дисконты в ценах на сырьё постепенно нормализуются до более привычных 25-30%;

- сокращение ВВП в пределах 1,5-2,5% в 2023-м и медленный рост на 1,5% в 2024-м;

- торговый баланс и профицит текущего счета сократятся, но останутся на приемлемых уровнях, поддерживая рубль;

- средний уровень по курсу ожидаем около 72,5-75/USD с диапазоном 65-75+/USD;

- инфляция к концу года составит 6-7%, снижая риски повышения ставок ЦБ;

- дефицит бюджета может составить 2,5-3,5% ВВП, потребность в расходах будет в основном компенсироваться их перераспределением с менее приоритетных направлений (как недавно случилось с расходами на дороги) с рисками дополнительных изъятий у сырьевого сектора и/или уточнения отдельных налогов;

- Минфину придется занять на рынке 3,5-4,5 трлн руб. в ОФЗ, что вернет нас в терминах первичного предложения в пандемийный 2020 год, но уже без нерезидентов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба