13 февраля 2023 investing.com Крамер Майкл

Стартующая сегодня, 13 февраля, неделя будет важной для рынков. На нее выпадает публикация индекса потребительских цен (ИПЦ), индекса цен производителей, данных по розничным продажам в США, а также несколько выступлений руководителей ФРС и аукционы 20-летних казначейских облигаций и 30-летних TIPS.

На прошлой неделе на графике доходности трежерис произошел пробой после неудачного размещения 30-летних бондов. На фоне результатов того аукциона доходность резко выросла по всей кривой.

Масла в огонь подлили слова главы ФРС Джерома Пауэлла о том, что центробанку еще нужно поработать, и ставки должны будут дольше оставаться на высоких уровнях. Он даже отметил, что, в зависимости от макроданных, ФРС, возможно, придется поднять ставки еще выше, чем ожидалось на декабрьском заседании FOMC.

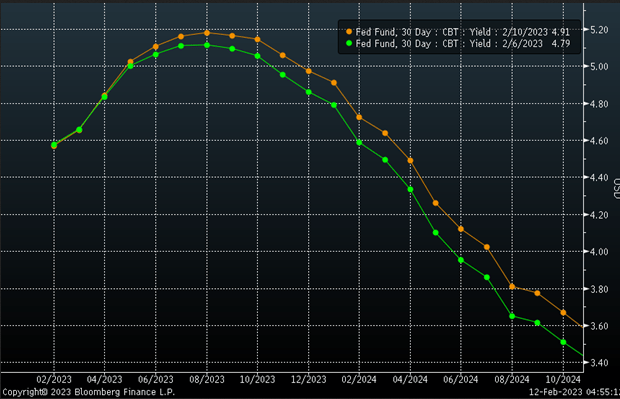

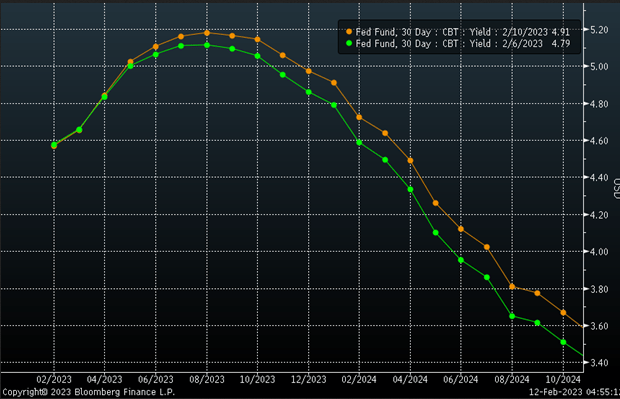

Все это привело к резкому росту фьючерсов на ставку по федеральным фондам ФРС. Августовский контракт достиг пика на отметке 5,18%. Это выше конечной ставки ФРС в декабрьских экономических прогнозах — она составляет 5,1%. Между тем, декабрьский контракт сейчас торгуется по 4,98%. Таким образом, рынок оперативно скорректировал свои ожидания в соответствии с позицией ФРС.

1. Фьючерсы на SOFR

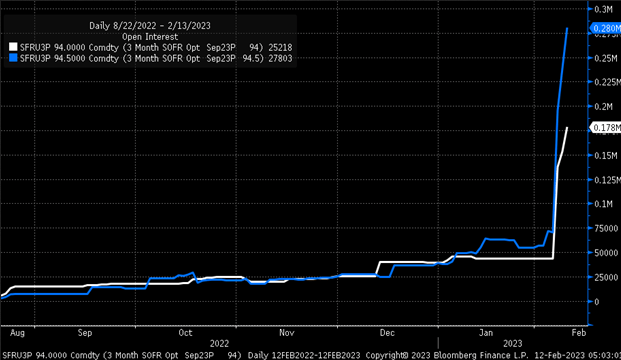

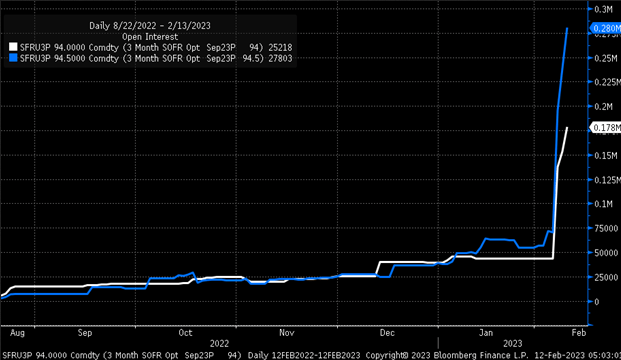

Как я подчеркнул в своем видео на этой неделе, некоторые трейдеры ожидают, что конечная ставка ФРС достигнет 6%, если отталкиваться от сентябрьских опционов пут SOFR 94.

2. ИПЦ

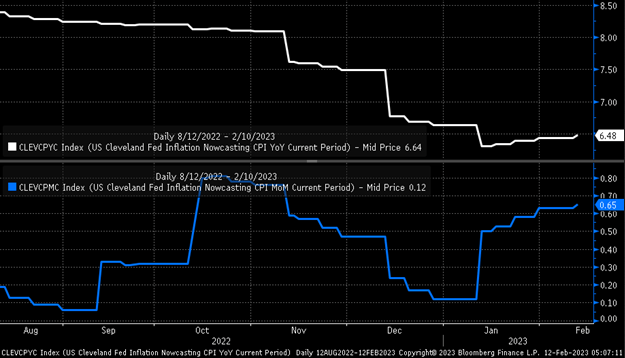

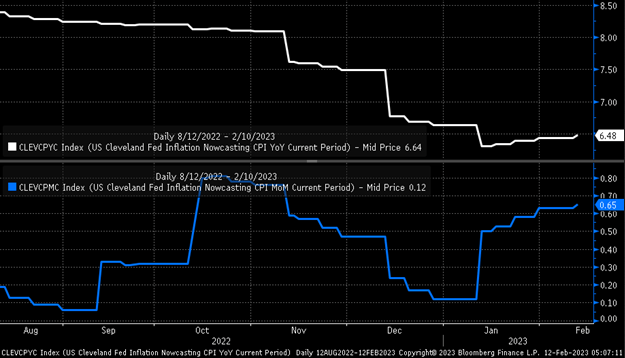

Выходящий на этой неделе ИПЦ во многом определит ситуацию на рынках. Прогноз аналитиков составляет 0,5% м/м и 6,2% г/г. Федеральный резервный банк Кливленда прогнозирует 6,5% г/г и 0,65% м/м. Если цифры будут ближе к оценке ФРБ Кливленда, это станет сокрушительным ударом по надеждам многих участников рынка, которые ждут замедления инфляции. Результат 6,5% г/г совпал бы с декабрьскими данными.

3. Доходность 30-летних трежерис

После неудачного аукциона 30-летних трежерис в прошлый четверг доходность резко выросла и поднялась по крайней мере выше одной линии нисходящего тренда, при этом нацелившись на вторую линию на 3,9%. В случае ее пробоя доходность приготовится к штурму рубежа 4%.

4. Доходность 10-летних трежерис

Доходность 10-летних трежерис, похоже, уже пробила обе линии тренда и собирается проверить на прочность 3,9%.

5. Корпоративный долг — LQD

Биржевой фонд LQD совершил пробой вниз и, видимо, устремился в сторону 105,30.

6. Высокодоходный долг — HYG

Биржевой фонд HYG пока не пробил линию восходящего тренда, но успел преодолеть поддержку $75,75 и, по-видимому, направился в сторону линии восходящего тренда. Теперь остается посмотреть, удержится он в районе $74 или нет.

7. S&P 500 – SPX

Индекс S&P 500 упал ниже линии краткосрочного восходящего тренда и ниже 10-дневной экспоненциальной скользящей средней (EMA). В прошлом, когда индекс повышался или падал ниже своей 10-дневной EMA, это обычно сигнализировало о смене тренда. В этот раз индекс снижался ниже этой скользящей средней всего два дня, чего недостаточно для подтверждения смены направления. Если S&P 500 будет торговаться ниже этой 10-дневной EMA на закрытии торгов во вторник, это, как мне кажется, можно будет считать подтверждением смены тренда на «медвежий».

8. NASDAQ 100 – QQQ

Биржевой фонд QQQ пробил линию восходящего тренда, продолжающуюся с начала января, и тоже торгуется ниже 10-дневной EMA. Как и S&P 500, этот фонд, возможно, продолжит падать, особенно если ИПЦ окажется выше ожиданий.

9. Волатильность — VIX и VVIX

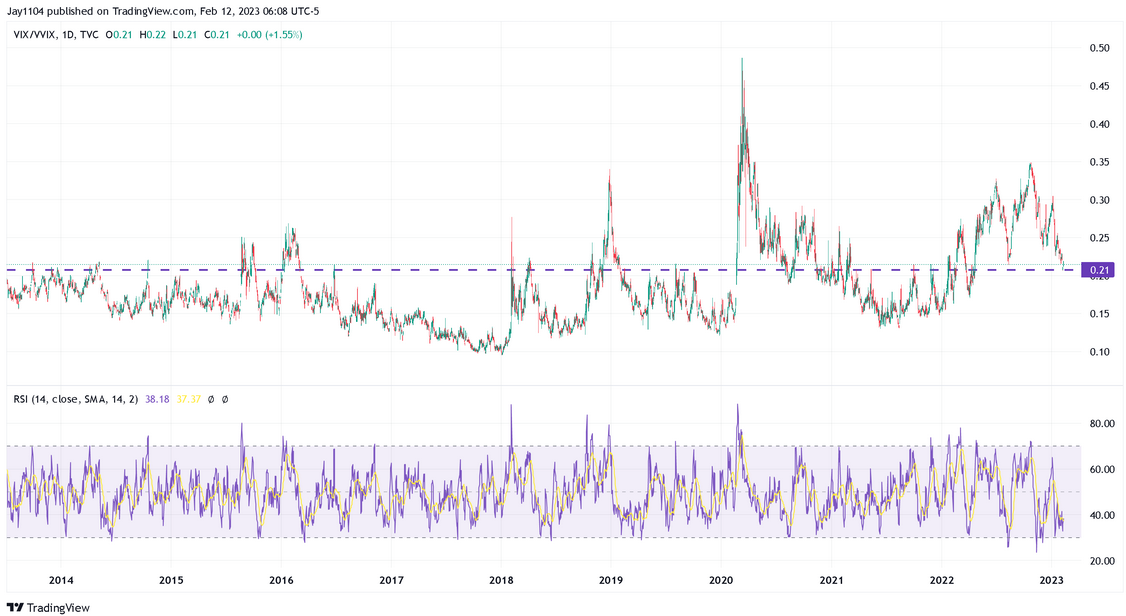

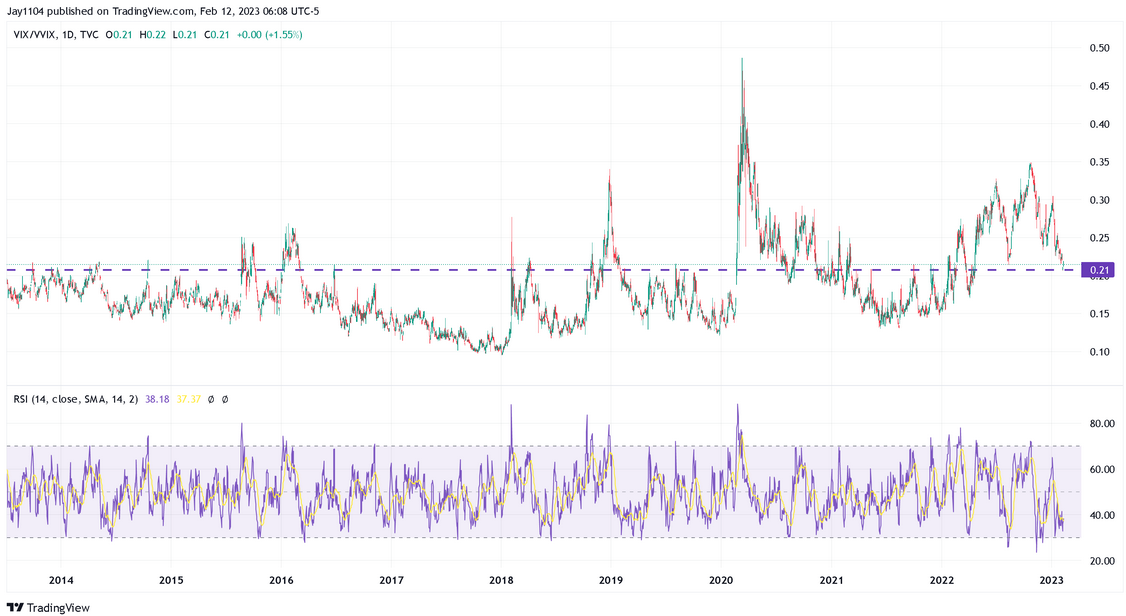

В вечерних комментариях для подписчиков моей ежедневной новостной рассылки RTM Lite я отметил, что VIX вместе с VVIX совершили пробой. В результате этого пробоя соотношение VIX к VVIX существенно снизилось, вернувшись в нормальный диапазон. В рассылке я указал следующее: «Соотношение теперь находится на уровнях, которые обычно не ассоциируются с рыночным стрессом. Однако я не уверен, что соотношение снизится к минимумам, поскольку это подразумевало бы спокойствие, а мне не кажется, что у нас сейчас спокойный период».

С того момента соотношение пробило нисходящий тренд, что, возможно, указывает на важное изменение тренда с перезагрузкой волатильности.

10. Доллар — DXY

К пробою также готовится индекс доллара, который пробил одну линию нисходящего тренда и теперь проверяет на прочность 50-дневную скользящую среднюю и вторичный нисходящий тренд. В случае ралли выше скользящей средней и нисходящего тренда доллар поднимется в сторону $108.

11. Финансовые условия

Кстати говоря, повышение доходности, укрепление доллара, увеличение волатильности и снижение цен акций происходят одновременно не совсем случайно. Все эти явления взаимосвязаны и отражают начавшееся ужесточение финансовых условий, на которое указывает индекс финансовых условий Goldman Sachs.

На прошлой неделе на графике доходности трежерис произошел пробой после неудачного размещения 30-летних бондов. На фоне результатов того аукциона доходность резко выросла по всей кривой.

Масла в огонь подлили слова главы ФРС Джерома Пауэлла о том, что центробанку еще нужно поработать, и ставки должны будут дольше оставаться на высоких уровнях. Он даже отметил, что, в зависимости от макроданных, ФРС, возможно, придется поднять ставки еще выше, чем ожидалось на декабрьском заседании FOMC.

Все это привело к резкому росту фьючерсов на ставку по федеральным фондам ФРС. Августовский контракт достиг пика на отметке 5,18%. Это выше конечной ставки ФРС в декабрьских экономических прогнозах — она составляет 5,1%. Между тем, декабрьский контракт сейчас торгуется по 4,98%. Таким образом, рынок оперативно скорректировал свои ожидания в соответствии с позицией ФРС.

1. Фьючерсы на SOFR

Как я подчеркнул в своем видео на этой неделе, некоторые трейдеры ожидают, что конечная ставка ФРС достигнет 6%, если отталкиваться от сентябрьских опционов пут SOFR 94.

2. ИПЦ

Выходящий на этой неделе ИПЦ во многом определит ситуацию на рынках. Прогноз аналитиков составляет 0,5% м/м и 6,2% г/г. Федеральный резервный банк Кливленда прогнозирует 6,5% г/г и 0,65% м/м. Если цифры будут ближе к оценке ФРБ Кливленда, это станет сокрушительным ударом по надеждам многих участников рынка, которые ждут замедления инфляции. Результат 6,5% г/г совпал бы с декабрьскими данными.

3. Доходность 30-летних трежерис

После неудачного аукциона 30-летних трежерис в прошлый четверг доходность резко выросла и поднялась по крайней мере выше одной линии нисходящего тренда, при этом нацелившись на вторую линию на 3,9%. В случае ее пробоя доходность приготовится к штурму рубежа 4%.

4. Доходность 10-летних трежерис

Доходность 10-летних трежерис, похоже, уже пробила обе линии тренда и собирается проверить на прочность 3,9%.

5. Корпоративный долг — LQD

Биржевой фонд LQD совершил пробой вниз и, видимо, устремился в сторону 105,30.

6. Высокодоходный долг — HYG

Биржевой фонд HYG пока не пробил линию восходящего тренда, но успел преодолеть поддержку $75,75 и, по-видимому, направился в сторону линии восходящего тренда. Теперь остается посмотреть, удержится он в районе $74 или нет.

7. S&P 500 – SPX

Индекс S&P 500 упал ниже линии краткосрочного восходящего тренда и ниже 10-дневной экспоненциальной скользящей средней (EMA). В прошлом, когда индекс повышался или падал ниже своей 10-дневной EMA, это обычно сигнализировало о смене тренда. В этот раз индекс снижался ниже этой скользящей средней всего два дня, чего недостаточно для подтверждения смены направления. Если S&P 500 будет торговаться ниже этой 10-дневной EMA на закрытии торгов во вторник, это, как мне кажется, можно будет считать подтверждением смены тренда на «медвежий».

8. NASDAQ 100 – QQQ

Биржевой фонд QQQ пробил линию восходящего тренда, продолжающуюся с начала января, и тоже торгуется ниже 10-дневной EMA. Как и S&P 500, этот фонд, возможно, продолжит падать, особенно если ИПЦ окажется выше ожиданий.

9. Волатильность — VIX и VVIX

В вечерних комментариях для подписчиков моей ежедневной новостной рассылки RTM Lite я отметил, что VIX вместе с VVIX совершили пробой. В результате этого пробоя соотношение VIX к VVIX существенно снизилось, вернувшись в нормальный диапазон. В рассылке я указал следующее: «Соотношение теперь находится на уровнях, которые обычно не ассоциируются с рыночным стрессом. Однако я не уверен, что соотношение снизится к минимумам, поскольку это подразумевало бы спокойствие, а мне не кажется, что у нас сейчас спокойный период».

С того момента соотношение пробило нисходящий тренд, что, возможно, указывает на важное изменение тренда с перезагрузкой волатильности.

10. Доллар — DXY

К пробою также готовится индекс доллара, который пробил одну линию нисходящего тренда и теперь проверяет на прочность 50-дневную скользящую среднюю и вторичный нисходящий тренд. В случае ралли выше скользящей средней и нисходящего тренда доллар поднимется в сторону $108.

11. Финансовые условия

Кстати говоря, повышение доходности, укрепление доллара, увеличение волатильности и снижение цен акций происходят одновременно не совсем случайно. Все эти явления взаимосвязаны и отражают начавшееся ужесточение финансовых условий, на которое указывает индекс финансовых условий Goldman Sachs.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба