Доллар получил поддержку со стороны данных по инфляции в США.

Валюты G10

Итоги вторника. Доллар продемонстрировал разнонаправленную динамику против валют Большой десятки: наиболее заметно подорожал против иены и норвежской кроны, подешевел против австралийского доллара и британского фунта стерлингов. Поддержку последнему оказали данные, согласно которым темпы роста зарплат в стране превысили ожидания экономистов, что повышает необходимость дальнейшего повышения ставок Банка Англии. Индекс доллара до данных по инфляции снижался до 102,5 пунктов, но после релиза восстановил все потери.

Старт среды. Утром 15 февраля доллар укреплялся против всех конкурентов из группы G10. Динамика валют определялась реакцией на опубликованные накануне данные.

Отчёт по потребительской инфляции в США был самым важным статистическим релизом этой недели. Мы увидели, что по итогам января темпы роста инфляции в США замедляются уже семь месяцев подряд, а базовая инфляция замедляется четыре месяца подряд. Но темпы замедления смягчились, так как выросли цены на энергоносители, а дезинфляционный процесс в инфляции товаров сходит на нет. Ну а инфляция услуг по-прежнему остаётся устойчивой. Последние полгода замедлению темпов роста инфляции способствовали три фактора: энергоносители дешевели, товары первой необходимости дешевели, была изменена методология учёта затрат на медстраховку. Первый и третий факторы сейчас уже не стимулируют дезинфляционную тенденцию.

Таким образом, в горячем январском споре рынка и ФРС, в котором рынок оптимистично ожидал близкую победу над инфляцией, Федрезерв пока явно выигрывает, а рынок подстраивается под позицию американского ЦБ, которая подразумевает, что ещё не пришло время заявлять, что инфляция под контролем.

Январские данные по инфляции в США увеличили вероятность третьего повышения ставок ФРС.

Наш взгляд на краткосрочные перспективы. Ещё в начале февраля (до отчёта по занятости) денежный рынок не был на 100% уверен даже в том, что ФРС повысит ставку в марте, не говоря уже о мае и тем более июне. Теперь же рынок фьючерсов на ставку по федеральным фондам на 100% уверен, что ФРС повысит ставку в марте на 25 б.п. В апреле заседание не запланировано. Майское повышение на 25 б.п. оценивается с вероятностью 88%. Вероятность третьего шага (в июне) выросла до 50%. Рынок больше не уверен на 100%, что ставка, действительно, к концу года может быть снижена.

Мы считаем, что такая переоценка будущих действий ФРС не полностью учтена долларом. Поэтому видим риски дальнейшего роста индекс доллара вплоть до 106 пунктов (+2,4% к текущим значениям). Пока более существенного укрепления доллара мы не прогнозируем. Дело в том, что статистика в Великобритании и Европе также сигнализирует о том, что центральные банки этих регионов вынуждены продолжать повышение ставок. Поэтому пока сильного изменения дифференциала ставок в пользу ралли доллара мы не наблюдаем. Будем следить за ситуацией.

Российский рубль

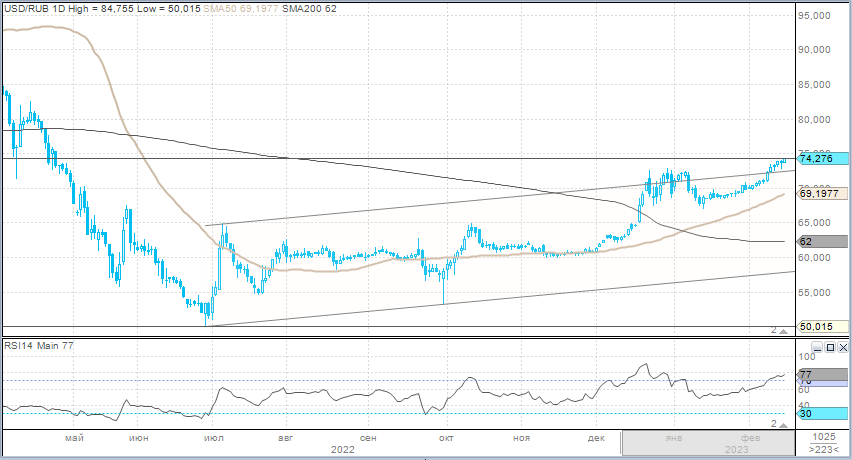

Итоги вторника. Доллар подешевел к рублю на 2,5 копейки, до 73,80 руб. Евро подорожал на 19 копеек, до 79,25 руб. Китайский юань прибавил символические 0,3 копейки, до 10,803 руб. Торговый объём в парах USD/RUB и CNY/RUB вырос, в паре EUR/RUB оказался максимальным с 9 января.

Торговый объём в паре USD/RUB (расчётами завтра) составил 80,6 млрд руб. против с 64 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 61,6 млрд руб. против 33,1 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 66 млрд руб. против 61,1 млрд руб. в предыдущий день.

Старт среды. На утренних торгах USD/RUB рос на 12 копеек, до 73,92. Впервые с 25 апреля 2022 г. курс поднимался в ходе торгов выше 74,00. EUR/RUB дешевел на 5 копеек до 79,20. CNY/RUB оставался стабильным, торговался около 10,80.

Вновь констатируем, что принципиально картина на валютном рынке не изменилась с начала недели. Палитра факторов влияния — прежняя, но она обросла новыми подробностями на уровне слухов, которые, к слову, распространяют весьма авторитетные западные СМИ, что намекает на правдоподобность.

Вот уже несколько дней грядущий десятый пакет санкций Евросоюза, приуроченный к годовщине начала специальной военной операции России на территории Украины, является фактором давления на курс рубля. В частности, агентство Bloomberg распространило информацию о том, что под санкции ЕС могут попасть Альфа-банк, Росбанк, Тинькофф банк и Фонд национального благосостояния РФ.

Также появились некоторые дополнительные подробности в отношении грядущего изменения механизма налогообложения в нефтяной отрасли, где предлагается привязать цену Urals к Brent по определённой схеме: в апреле дисконт будет на уровне $34, в мае — $31, а уже с июля — $25 за баррель. Совокупный бюджетный эффект ожидается не менее 600 млрд руб., о чём сообщил накануне заместитель министра финансов РФ Михаил Котюков. Наши грубые оценки, напомним, предполагали чуть более скромный эффект в размере 470 млрд руб. Однако порядок цифр все равно сопоставимый. Так или иначе, но Brent утром 15 февраля снова торгуется ниже $85 за баррель. В любом случае в ближайшие недели существенного увеличения нефтегазовых доходов не будет, существенного увеличения нефтегазовых налогов также не будет. Значит, в обозримом будущем объём предложения валютной выручки не возрастёт. И это продолжает оказывать давление на курс рубля.

Минфин обсуждает с крупным бизнесом инициативу разрешить использование иностранных электронных кошельков дружественных стран в коммерческих целях, что с 2021 года законодательно запрещено. Об этом сегодня утром со ссылкой на конфиденциальные источники написали «Ведомости». Ещё не известно, будет ли эта инициатива в итоге облачена в конкретный подписанный закон/указ или же так и останется инициативой. Но в целом такое решение не должно оказать сильного влияния на курс рубля, при этом это может способствовать продолжению динамики плавного и стабильного обесценивания рубля в текущем году.

Валюты G10

Итоги вторника. Доллар продемонстрировал разнонаправленную динамику против валют Большой десятки: наиболее заметно подорожал против иены и норвежской кроны, подешевел против австралийского доллара и британского фунта стерлингов. Поддержку последнему оказали данные, согласно которым темпы роста зарплат в стране превысили ожидания экономистов, что повышает необходимость дальнейшего повышения ставок Банка Англии. Индекс доллара до данных по инфляции снижался до 102,5 пунктов, но после релиза восстановил все потери.

Старт среды. Утром 15 февраля доллар укреплялся против всех конкурентов из группы G10. Динамика валют определялась реакцией на опубликованные накануне данные.

Отчёт по потребительской инфляции в США был самым важным статистическим релизом этой недели. Мы увидели, что по итогам января темпы роста инфляции в США замедляются уже семь месяцев подряд, а базовая инфляция замедляется четыре месяца подряд. Но темпы замедления смягчились, так как выросли цены на энергоносители, а дезинфляционный процесс в инфляции товаров сходит на нет. Ну а инфляция услуг по-прежнему остаётся устойчивой. Последние полгода замедлению темпов роста инфляции способствовали три фактора: энергоносители дешевели, товары первой необходимости дешевели, была изменена методология учёта затрат на медстраховку. Первый и третий факторы сейчас уже не стимулируют дезинфляционную тенденцию.

Таким образом, в горячем январском споре рынка и ФРС, в котором рынок оптимистично ожидал близкую победу над инфляцией, Федрезерв пока явно выигрывает, а рынок подстраивается под позицию американского ЦБ, которая подразумевает, что ещё не пришло время заявлять, что инфляция под контролем.

Январские данные по инфляции в США увеличили вероятность третьего повышения ставок ФРС.

Наш взгляд на краткосрочные перспективы. Ещё в начале февраля (до отчёта по занятости) денежный рынок не был на 100% уверен даже в том, что ФРС повысит ставку в марте, не говоря уже о мае и тем более июне. Теперь же рынок фьючерсов на ставку по федеральным фондам на 100% уверен, что ФРС повысит ставку в марте на 25 б.п. В апреле заседание не запланировано. Майское повышение на 25 б.п. оценивается с вероятностью 88%. Вероятность третьего шага (в июне) выросла до 50%. Рынок больше не уверен на 100%, что ставка, действительно, к концу года может быть снижена.

Мы считаем, что такая переоценка будущих действий ФРС не полностью учтена долларом. Поэтому видим риски дальнейшего роста индекс доллара вплоть до 106 пунктов (+2,4% к текущим значениям). Пока более существенного укрепления доллара мы не прогнозируем. Дело в том, что статистика в Великобритании и Европе также сигнализирует о том, что центральные банки этих регионов вынуждены продолжать повышение ставок. Поэтому пока сильного изменения дифференциала ставок в пользу ралли доллара мы не наблюдаем. Будем следить за ситуацией.

Российский рубль

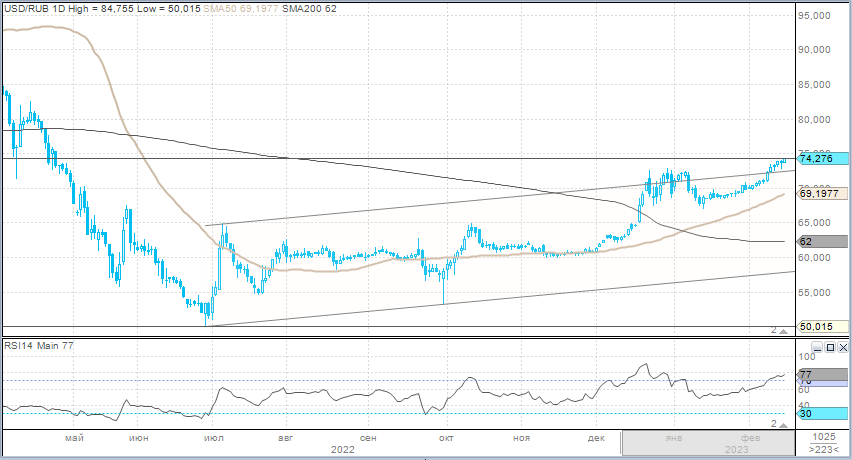

Итоги вторника. Доллар подешевел к рублю на 2,5 копейки, до 73,80 руб. Евро подорожал на 19 копеек, до 79,25 руб. Китайский юань прибавил символические 0,3 копейки, до 10,803 руб. Торговый объём в парах USD/RUB и CNY/RUB вырос, в паре EUR/RUB оказался максимальным с 9 января.

Торговый объём в паре USD/RUB (расчётами завтра) составил 80,6 млрд руб. против с 64 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 61,6 млрд руб. против 33,1 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 66 млрд руб. против 61,1 млрд руб. в предыдущий день.

Старт среды. На утренних торгах USD/RUB рос на 12 копеек, до 73,92. Впервые с 25 апреля 2022 г. курс поднимался в ходе торгов выше 74,00. EUR/RUB дешевел на 5 копеек до 79,20. CNY/RUB оставался стабильным, торговался около 10,80.

Вновь констатируем, что принципиально картина на валютном рынке не изменилась с начала недели. Палитра факторов влияния — прежняя, но она обросла новыми подробностями на уровне слухов, которые, к слову, распространяют весьма авторитетные западные СМИ, что намекает на правдоподобность.

Вот уже несколько дней грядущий десятый пакет санкций Евросоюза, приуроченный к годовщине начала специальной военной операции России на территории Украины, является фактором давления на курс рубля. В частности, агентство Bloomberg распространило информацию о том, что под санкции ЕС могут попасть Альфа-банк, Росбанк, Тинькофф банк и Фонд национального благосостояния РФ.

Также появились некоторые дополнительные подробности в отношении грядущего изменения механизма налогообложения в нефтяной отрасли, где предлагается привязать цену Urals к Brent по определённой схеме: в апреле дисконт будет на уровне $34, в мае — $31, а уже с июля — $25 за баррель. Совокупный бюджетный эффект ожидается не менее 600 млрд руб., о чём сообщил накануне заместитель министра финансов РФ Михаил Котюков. Наши грубые оценки, напомним, предполагали чуть более скромный эффект в размере 470 млрд руб. Однако порядок цифр все равно сопоставимый. Так или иначе, но Brent утром 15 февраля снова торгуется ниже $85 за баррель. В любом случае в ближайшие недели существенного увеличения нефтегазовых доходов не будет, существенного увеличения нефтегазовых налогов также не будет. Значит, в обозримом будущем объём предложения валютной выручки не возрастёт. И это продолжает оказывать давление на курс рубля.

Минфин обсуждает с крупным бизнесом инициативу разрешить использование иностранных электронных кошельков дружественных стран в коммерческих целях, что с 2021 года законодательно запрещено. Об этом сегодня утром со ссылкой на конфиденциальные источники написали «Ведомости». Ещё не известно, будет ли эта инициатива в итоге облачена в конкретный подписанный закон/указ или же так и останется инициативой. Но в целом такое решение не должно оказать сильного влияния на курс рубля, при этом это может способствовать продолжению динамики плавного и стабильного обесценивания рубля в текущем году.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба