За 2022 год капитализация российского фондового рынка уменьшилась на 25,7%. Много это или мало, особенно с учётом того, что ВВП России из-за санкций упал на 2,5%?

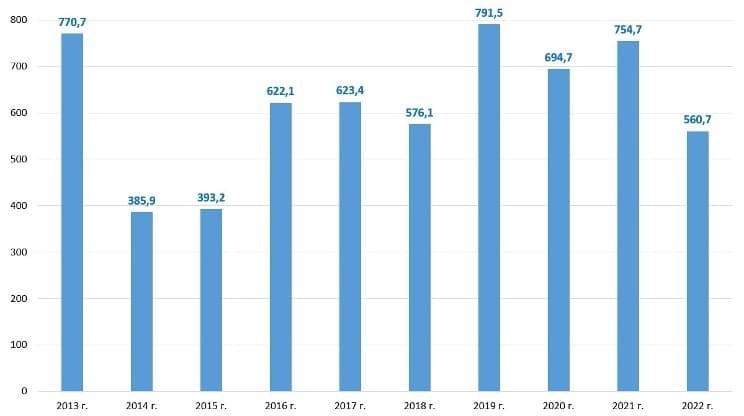

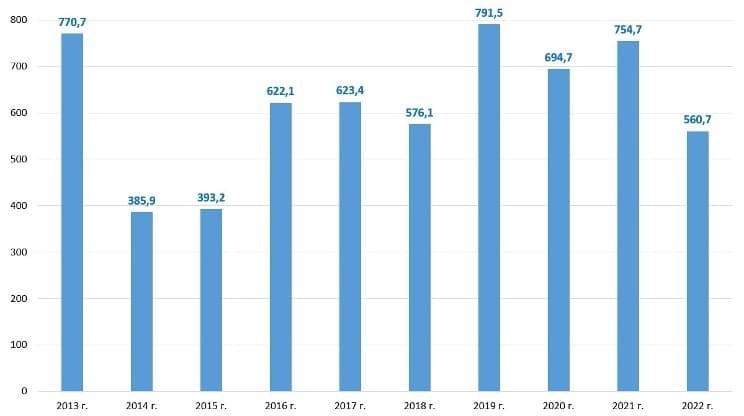

В 2014 г. введение антироссийских санкций отразилось на фондовом рынке сильнее, хотя сами санкции были более слабыми, чем в 2022 г. Тогда российский фондовый рынок потерял 49,9%, сократившись с 770,7 до 385,9 млрд долл.

В этот раз по итогам 2021 г. капитализация фондового рынка РФ составляла 754,7 млрд долл., а к концу 2022 г. — 560,7 млрд долл.

Капитализация российского фондового рынка в конце каждого года, 2013–2022

Разница с 2014 г. объясняется тем, что тогда рубль в течение года обесценился более чем на 37%, утянув вниз и курс акций российских компаний. В этот раз на начало 2023 г. рубль оказался на 8,4% крепче, чем в начале 2022 г.

Но главное — это ограничения, которые нарушили цепочки поставок и закрыли некоторые рынки, а также санкции и контрсанкции, которые ограничили движение капитала и возможность распоряжаться акциями.

Почему при этом потеря четверти капитализации так слабо отразилась на реальном ВВП? Всё дело в специфике российского фондового рынка.

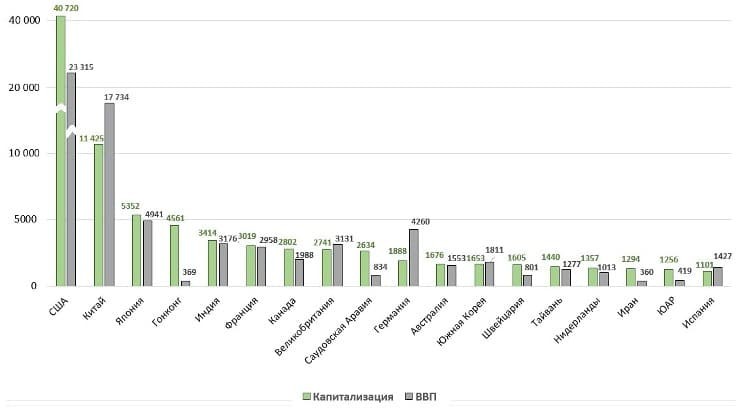

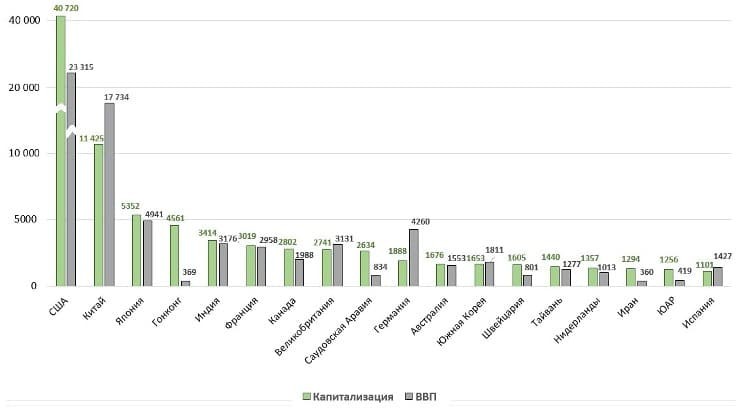

По отношению к ВВП капитализация российских компаний составляет примерно 31,6% (на конец 2021 г. — 41,7%).

Рейтинг экономик с капитализацией фондового рынка свыше 1 трлн долл., на конец 2021 года

Россия не единственная страна с достаточно крупной экономикой, у которой капитализация составляет менее 100% номинального ВВП, поэтому дело здесь не только (и не столько) в недостаточной развитости финансовых рынков.

Среди стран, в которых капитализация фондового рынка также составляет менее 100% ВВП, — Китай, Германия, Великобритания, Испания и Южная Корея. Для Китая и Германии это естественно, так как они занимают первое и третье место в рейтинге экспортёров. Но дело не только в этом. Сравнительно небольшие Нидерланды находятся в этом же рейтинге на пятой позиции, но у них капитализация составляет 134% ВВП.

Можно было бы предположить, что огромный разрыв капитализации и ВВП в США был связан с наличием в стране бесперебойно работавшего до последнего времени печатного станка. Но это не совсем так, потому что в Китае, где объём эмиссионной накачки экономики примерно такой же, хотя и организован по-другому, капитализация составляет всего около двух третей от ВВП (64,4%), а в США — 174,4%.

Разница между странами в том, как устроены их фондовый и финансовый рынки, какой тип предприятий преобладает и как финансируется рост экономики, а также к каким рынкам экономика имеет доступ.

Гонконг, где много компаний, которые организуют выход китайских товаров на зарубежные рынки и служат воротами в Китай для зарубежных инвестиций, фактически работает не на свой внутренний рынок. Компании, зарегистрированные в Гонконге, ориентированы на более широкие рынки (как в Китае, так и в зарубежных странах). Поэтому капитализация, более чем в двенадцать раз превышающая ВВП, не должна удивлять, особенно если принять во внимание высокий удельный вес финансового сектора в экономике Гонконга.

Похожая ситуация и в Швейцарии — капитализация в этой стране достигает 200% ВВП. Знаменитые швейцарские банки — международные, поэтому их надо сопоставлять не с экономикой небольшой (пусть и благополучной) центральноевропейской страны, а с экономиками тех стран, на финансовых рынках которых присутствуют швейцарские банки, или с объёмом международных финансовых операций, которые швейцарские банки обслуживают.

Немного другая ситуация в ЮАР, где и золото, и алмазы добываются международными компаниями, которые контролируются зарубежным или глобальным капиталом. Доходы золотодобывающей отрасли определяются не только стоимостью добытого жёлтого металла, но и операциями с «бумажным» золотом в узком кругу Лондонской ассоциации рынка драгоценных металлов. Точно так же и De Beers — это не только горнодобывающая компания, которая извлекает из недр природные алмазы и производит искусственные алмазы для промышленных целей. De Beers фактически контролирует мировой рынок алмазов и бриллиантов и зарабатывает на этом контроле больше, чем на самой добыче. Именно этим объясняется высокая стоимость акций этой компании.

Саудовская Аравия удачно вывела на международный рынок акции Saudi Arabian Oil Company. Её капитализация составляет 2,32 трлн долл. Кроме того, многие саудовские компании работают не только внутри страны, но и в различных государствах арабского мира, часто при политической поддержке саудовской монархии.

Сравнивать капитализацию фондового рынка Ирана с его ВВП — рискованное занятие. Во-первых, бессмысленно говорить о номинальном ВВП страны, которая не имеет чётко установленного обменного курса. В Иране их несколько, в зависимости от субъекта экономической деятельности и характера операции, для которой потребовалась иностранная валюта. Во-вторых, даже оценка ВВП по паритету покупательной способности (ППС) грешит систематическими погрешностями, так как выживающая под санкциями экономика не спешит отражать все свои успехи в открытой статистике. Также есть серьёзные подозрения, что ВВП Ирана по ППС выше оценок Всемирного банка и Международного валютного фонда (МВФ).

Канада с капитализацией фондового рынка в 140,9% ВВП является практически частью экономики США, хотя и с некоторой автономией. В США капитализация составляет 174% ВВП, но там базируются многие глобальные корпорации, которые работают не только на американский рынок.

Что касается Германии, где капитализация составляет всего 44% ВВП (в отличие от Франции, где этот показатель равен 102%), то, во-первых, в немецкой экономике достаточно велика доля малого бизнеса (причём, в отличие от той же Франции, не только ресторанов и кафе, но в первую очередь инжиниринговых и сервисных предприятий, работающих с промышленностью). Во-вторых, в Германии много семейных предприятий, в том числе достаточно крупных, которые не выводят на рынок свои акции, предпочитая стратегию развития с опорой на собственные силы, в крайнем случае — привлечение кредитов.

В России основа экономического роста крупных компаний — это участие в госпрограммах или выполнение приоритетных для государства проектов. Те компании, которые избрали путь встраивания в глобальные рынки, часто практиковали регистрацию своих холдинговых структур либо в офшорах, либо в зарубежных юрисдикциях, позволяющих пользоваться всеми преимуществами доступа к глобальному рынку капитала. В результате их капитализация считалась уже не в рамках российского фондового рынка. А капитализация их российских подразделений составляла лишь часть теоретически возможной, если бы эти компании были зарегистрированы в России.

В 2014 г. введение антироссийских санкций отразилось на фондовом рынке сильнее, хотя сами санкции были более слабыми, чем в 2022 г. Тогда российский фондовый рынок потерял 49,9%, сократившись с 770,7 до 385,9 млрд долл.

В этот раз по итогам 2021 г. капитализация фондового рынка РФ составляла 754,7 млрд долл., а к концу 2022 г. — 560,7 млрд долл.

Капитализация российского фондового рынка в конце каждого года, 2013–2022

Разница с 2014 г. объясняется тем, что тогда рубль в течение года обесценился более чем на 37%, утянув вниз и курс акций российских компаний. В этот раз на начало 2023 г. рубль оказался на 8,4% крепче, чем в начале 2022 г.

Но главное — это ограничения, которые нарушили цепочки поставок и закрыли некоторые рынки, а также санкции и контрсанкции, которые ограничили движение капитала и возможность распоряжаться акциями.

Почему при этом потеря четверти капитализации так слабо отразилась на реальном ВВП? Всё дело в специфике российского фондового рынка.

По отношению к ВВП капитализация российских компаний составляет примерно 31,6% (на конец 2021 г. — 41,7%).

Рейтинг экономик с капитализацией фондового рынка свыше 1 трлн долл., на конец 2021 года

Россия не единственная страна с достаточно крупной экономикой, у которой капитализация составляет менее 100% номинального ВВП, поэтому дело здесь не только (и не столько) в недостаточной развитости финансовых рынков.

Среди стран, в которых капитализация фондового рынка также составляет менее 100% ВВП, — Китай, Германия, Великобритания, Испания и Южная Корея. Для Китая и Германии это естественно, так как они занимают первое и третье место в рейтинге экспортёров. Но дело не только в этом. Сравнительно небольшие Нидерланды находятся в этом же рейтинге на пятой позиции, но у них капитализация составляет 134% ВВП.

Можно было бы предположить, что огромный разрыв капитализации и ВВП в США был связан с наличием в стране бесперебойно работавшего до последнего времени печатного станка. Но это не совсем так, потому что в Китае, где объём эмиссионной накачки экономики примерно такой же, хотя и организован по-другому, капитализация составляет всего около двух третей от ВВП (64,4%), а в США — 174,4%.

Разница между странами в том, как устроены их фондовый и финансовый рынки, какой тип предприятий преобладает и как финансируется рост экономики, а также к каким рынкам экономика имеет доступ.

Гонконг, где много компаний, которые организуют выход китайских товаров на зарубежные рынки и служат воротами в Китай для зарубежных инвестиций, фактически работает не на свой внутренний рынок. Компании, зарегистрированные в Гонконге, ориентированы на более широкие рынки (как в Китае, так и в зарубежных странах). Поэтому капитализация, более чем в двенадцать раз превышающая ВВП, не должна удивлять, особенно если принять во внимание высокий удельный вес финансового сектора в экономике Гонконга.

Похожая ситуация и в Швейцарии — капитализация в этой стране достигает 200% ВВП. Знаменитые швейцарские банки — международные, поэтому их надо сопоставлять не с экономикой небольшой (пусть и благополучной) центральноевропейской страны, а с экономиками тех стран, на финансовых рынках которых присутствуют швейцарские банки, или с объёмом международных финансовых операций, которые швейцарские банки обслуживают.

Немного другая ситуация в ЮАР, где и золото, и алмазы добываются международными компаниями, которые контролируются зарубежным или глобальным капиталом. Доходы золотодобывающей отрасли определяются не только стоимостью добытого жёлтого металла, но и операциями с «бумажным» золотом в узком кругу Лондонской ассоциации рынка драгоценных металлов. Точно так же и De Beers — это не только горнодобывающая компания, которая извлекает из недр природные алмазы и производит искусственные алмазы для промышленных целей. De Beers фактически контролирует мировой рынок алмазов и бриллиантов и зарабатывает на этом контроле больше, чем на самой добыче. Именно этим объясняется высокая стоимость акций этой компании.

Саудовская Аравия удачно вывела на международный рынок акции Saudi Arabian Oil Company. Её капитализация составляет 2,32 трлн долл. Кроме того, многие саудовские компании работают не только внутри страны, но и в различных государствах арабского мира, часто при политической поддержке саудовской монархии.

Сравнивать капитализацию фондового рынка Ирана с его ВВП — рискованное занятие. Во-первых, бессмысленно говорить о номинальном ВВП страны, которая не имеет чётко установленного обменного курса. В Иране их несколько, в зависимости от субъекта экономической деятельности и характера операции, для которой потребовалась иностранная валюта. Во-вторых, даже оценка ВВП по паритету покупательной способности (ППС) грешит систематическими погрешностями, так как выживающая под санкциями экономика не спешит отражать все свои успехи в открытой статистике. Также есть серьёзные подозрения, что ВВП Ирана по ППС выше оценок Всемирного банка и Международного валютного фонда (МВФ).

Канада с капитализацией фондового рынка в 140,9% ВВП является практически частью экономики США, хотя и с некоторой автономией. В США капитализация составляет 174% ВВП, но там базируются многие глобальные корпорации, которые работают не только на американский рынок.

Что касается Германии, где капитализация составляет всего 44% ВВП (в отличие от Франции, где этот показатель равен 102%), то, во-первых, в немецкой экономике достаточно велика доля малого бизнеса (причём, в отличие от той же Франции, не только ресторанов и кафе, но в первую очередь инжиниринговых и сервисных предприятий, работающих с промышленностью). Во-вторых, в Германии много семейных предприятий, в том числе достаточно крупных, которые не выводят на рынок свои акции, предпочитая стратегию развития с опорой на собственные силы, в крайнем случае — привлечение кредитов.

В России основа экономического роста крупных компаний — это участие в госпрограммах или выполнение приоритетных для государства проектов. Те компании, которые избрали путь встраивания в глобальные рынки, часто практиковали регистрацию своих холдинговых структур либо в офшорах, либо в зарубежных юрисдикциях, позволяющих пользоваться всеми преимуществами доступа к глобальному рынку капитала. В результате их капитализация считалась уже не в рамках российского фондового рынка. А капитализация их российских подразделений составляла лишь часть теоретически возможной, если бы эти компании были зарегистрированы в России.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба