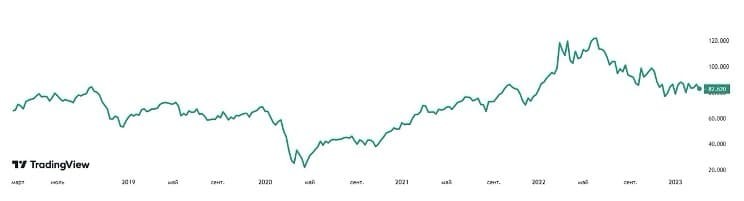

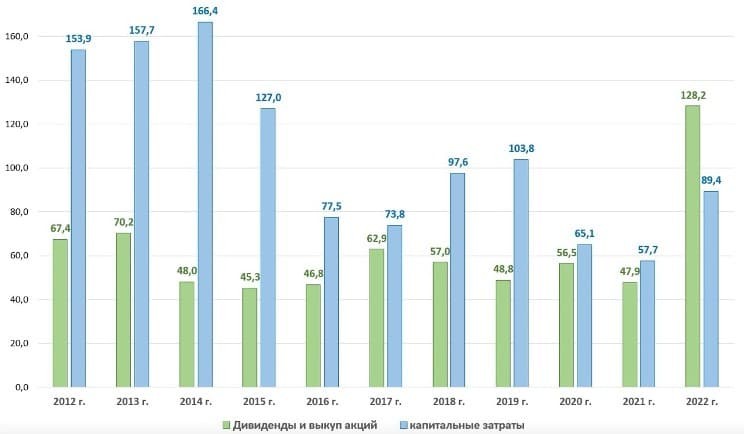

Перестройка энергетического рынка из-за санкций и подрыва «Северных потоков» привела к росту цен на ископаемые углеводороды. Цены на нефть повышались с ноября 2021 г., и кризис на Украине только подстегнул этот рост. К 6 июня 2022 г. цена на нефть марки Brent достигла 121,637 долл. за баррель.

Цена нефти марки Brent 2018–2023, долл./баррель

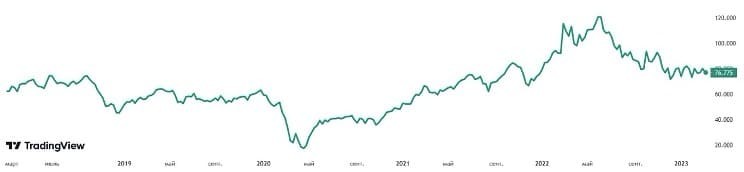

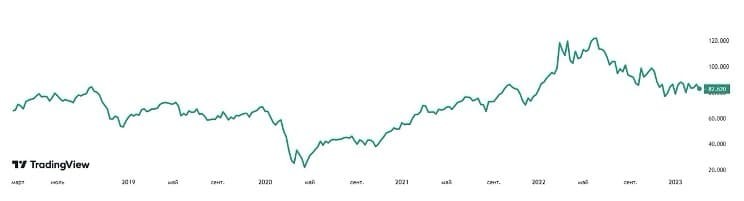

Нефть WTI закончила свой рост на отметке 120,337 долл. за баррель.

Цена нефти марки WTI 2018–2023, долл./баррель

Cнижение нефтяных котировок во второй половине 2022 г. не привело к падению стоимости нефти ниже значений начала года. Среднегодовая цена на чёрное золото всё равно осталась выше значений 2019 г. В результате нефтяные компании смогли отчитаться о рекордных прибылях.

При этом рост цен сопровождался увеличением добычи. Америка наращивала её сильнее, чем большинство других стран. По данным Управления энергетической информации США, добыча нефти в 2022 г. выросла с 11,25 до 11,9 млн баррелей в сутки, или на 5,8%. В 2023 г. прогнозируется рост добычи до 12,5 млн баррелей, то есть ещё на 5%. Однако в 2024 г. рост, скорее всего, не превысит 1,3%.

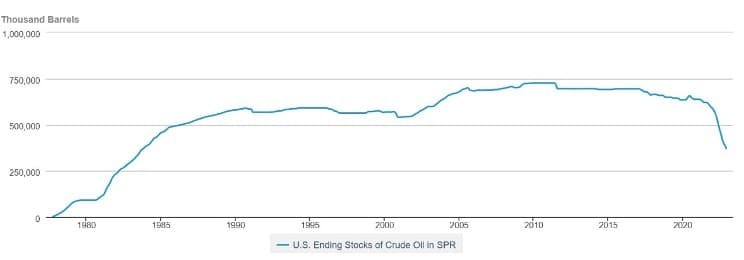

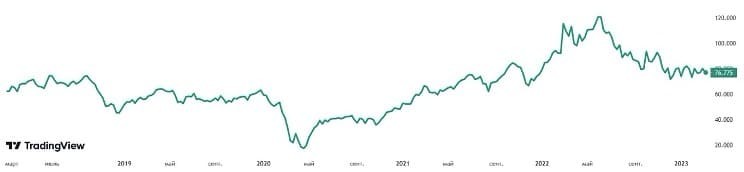

Причина в том, что нефтяные компании не готовы вкладываться в нефтеразведку и обустройство новых скважин. По данным Bloomberg, увеличение внутреннего спроса и замедление добычи могут уменьшить разницу между потреблением и добычей с 630 до 350 тыс. баррелей в день. При этом попытки американского президента Джо Байдена в 2022 г. понизить цены на бензин в США за счёт выбрасывания на рынок нефти из стратегического резерва не принесли результатов.

Объём стратегических нефтяных резервов США 1980–2020, тыс. баррелей

Стратегический запас нефти США снизился с максимума в 726,6 млн баррелей в январе 2010 г. до 635 млн баррелей в январе 2020 г. А после вступления Байдена в полномочия президента и начала американских интервенций на нефтяном рынке стратегические запасы Штатов сократились с 638 млн баррелей в январе 2021 г. до 372 млн баррелей в конце декабря 2022 г. и до 180 млн баррелей к началу марта. Теперь американское правительство будет вынуждено пополнять эти запасы, а значит, дополнительно увеличивать не предложение, а спрос.

Нефтяные компании не инвестируют в расширение добычи

Крупным нефтяным компаниям требуется время для того, чтобы нарастить добычу, если у них нет готовых законсервированных скважин. С добычей сланцевой нефти всё обстоит иначе — её можно нарастить гораздо быстрее, чем на традиционных месторождениях, где приходится устанавливать новые буровые установки.

Сланцевый сектор американской нефтяной отрасли имеет уникальные возможности для реагирования на скачки цен, что неоднократно демонстрировалось в прошлом. Но, согласно данным Bloomberg, в последние недели 2022 г. специалисты по добыче сланца реинвестировали в мероприятия по обустройству добычи на новых участках всего 35% своего денежного потока по сравнению с более чем 100% в 2011–2017 гг. Как говорят эксперты, с учётом более быстрого падения добычи на освоенных участках по отношению к традиционным месторождениям это едва обеспечивает сохранение добычи на прежнем уровне.

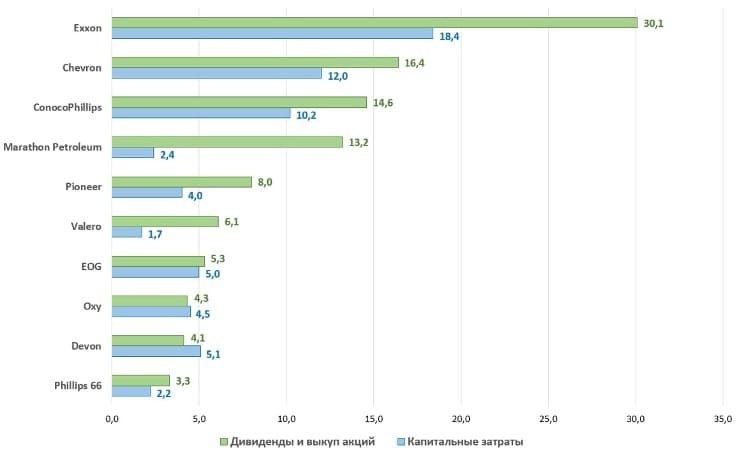

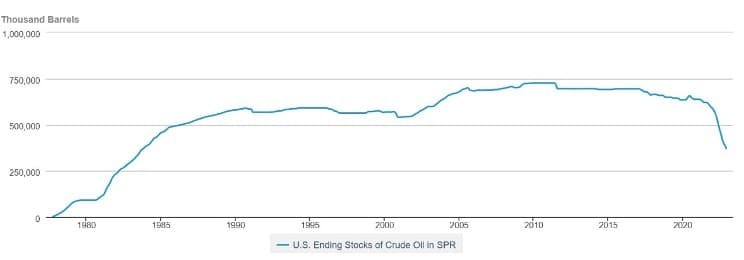

Аналогичная тенденция наблюдается и среди крупных компаний традиционной нефтяной отрасли. Exxon Mobil и Chevron агрессивно наращивают выкуп акций, одновременно ограничивая капитальные расходы до уровня ниже того, который был до пандемии COVID-19.

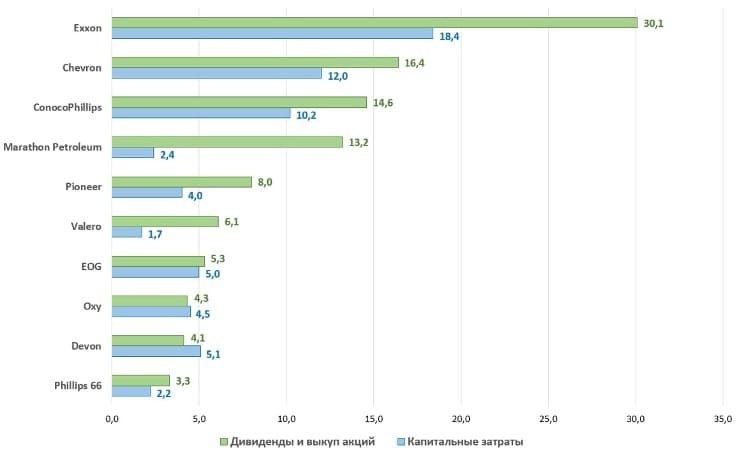

Соотношение капитальных затрат и средств, направляемых на дивиденды и выкуп акций, млрд долл.

В 2022 г. только Devon Energy и Occidental Petroleum направили на капитальные вложения больше средств, чем на выплаты акционерам (55,43% и 51,14% доходов). У остальных эта доля составила меньше половины, причём у некоторых — существенно меньше. Exxon потратила на инвестиции в добычу 37,04%, Pioneer Energy — 33,33%, а Valero Energy — 21,79%.

И эта тенденция набирает обороты. Объём обратного выкупа акций в январе 2023 г. вырос более чем в три раза — до 132 млрд долл. На одну только Chevron Corp. пришлось более половины этой суммы с бессрочным залогом в размере 75 млрд долл.

Белый дом раскритиковал нефтяную отрасль, заявив, что деньги лучше было бы потратить на расширение поставок энергоносителей. Но, похоже, и вводимый в США налог в размере 1% на операции по выкупу компаниями своих акций не сможет кардинально изменить ситуацию.

По данным Evercore ISI, глобальные инвестиции в новые поставки нефти и газа уже в этом году рискуют не дотянуть до минимума, необходимого для удовлетворения спроса, на 140 млрд долл.

Ожидания инвесторов важнее требований Белого дома

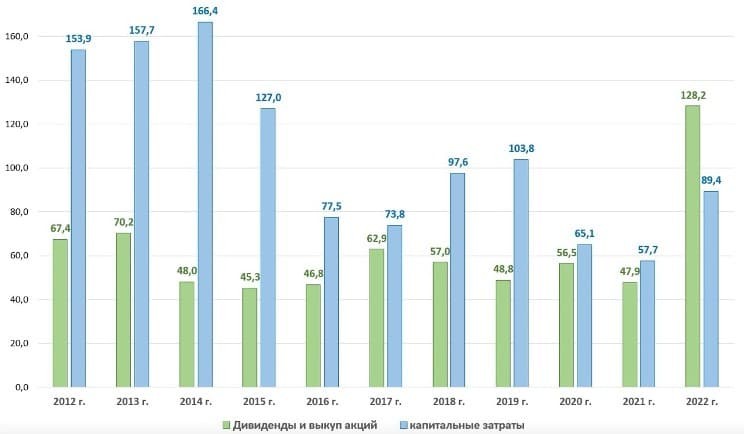

Если сравнить расходы американских нефтяных компаний на выплаты акционерам и на инвестиции в нефтедобычу, то, несмотря на некоторое повышение абсолютных значений объёмов инвестиций (по сравнению с 2020 и 2021 гг.), впервые за последние десять лет капитальные затраты оказались меньше, чем выплаты акционерам.

Капитальные затраты и выплаты акционерам американских нефтяных компаний 2012–2022, млрд долл.

Управленческие команды крупнейших нефтяных компаний США вновь вернулись к мантре о доходности инвесторов. Руководители всех организаций теперь настаивают на том, что финансирование дивидендов и выкупа акций имеет приоритет перед дополнительной добычей нефти.

Пять лет назад вы бы увидели значительный рост поставок нефти в годовом исчислении, но сегодня вы этого не видите, — приводит Bloomberg слова Джона Арнольда, миллиардера, бывшего сырьевого трейдера. — Это одна из «бычьих» историй для нефти — рост предложения, который исходил из США. Теперь он прекратился.

При этом инвесторы стимулируют такое поведение. Акции EOG Resources Inc., ConocoPhillips и Devon Energy Corp. упали после объявления на 2023 г. более высоких, чем ожидалось, корпоративных инвестиционных бюджетов, в то время как акции Diamondback Energy Inc., Permian Resources Corp. и Civitas Resources Inc. выросли, поскольку эти компании продолжали контролировать расходы.

* * *

Причин, по которым инвесторы предпочитают деньги будущим перспективам, — несколько.

Ухудшение общеэкономической конъюнктуры и развитие кризисных явлений в экономиках стран Европы заставляет усомниться в устойчивости высокого спроса на нефть. А значит, сегодняшние инвестиции в будущее расширение добычи могут не окупиться.

Кроме того, зелёная повестка и мода на ESG-инвестирование вызывают осторожность в оценке перспектив традиционных углеводородов. Ведь есть риск сегодня вложиться в расширение добычи, а завтра столкнуться с новыми налогами и ограничениями.

Инвестиционное сообщество скептически относится к тому, какими будут активы и цены на энергоносители, — прокомментировал ситуацию Джон Арнольд. — Они предпочли бы получить деньги за счёт выкупа акций и дивидендов, чтобы инвестировать в другие места. А компании должны реагировать на то, что им говорит инвестиционное сообщество.

Цена нефти марки Brent 2018–2023, долл./баррель

Нефть WTI закончила свой рост на отметке 120,337 долл. за баррель.

Цена нефти марки WTI 2018–2023, долл./баррель

Cнижение нефтяных котировок во второй половине 2022 г. не привело к падению стоимости нефти ниже значений начала года. Среднегодовая цена на чёрное золото всё равно осталась выше значений 2019 г. В результате нефтяные компании смогли отчитаться о рекордных прибылях.

При этом рост цен сопровождался увеличением добычи. Америка наращивала её сильнее, чем большинство других стран. По данным Управления энергетической информации США, добыча нефти в 2022 г. выросла с 11,25 до 11,9 млн баррелей в сутки, или на 5,8%. В 2023 г. прогнозируется рост добычи до 12,5 млн баррелей, то есть ещё на 5%. Однако в 2024 г. рост, скорее всего, не превысит 1,3%.

Причина в том, что нефтяные компании не готовы вкладываться в нефтеразведку и обустройство новых скважин. По данным Bloomberg, увеличение внутреннего спроса и замедление добычи могут уменьшить разницу между потреблением и добычей с 630 до 350 тыс. баррелей в день. При этом попытки американского президента Джо Байдена в 2022 г. понизить цены на бензин в США за счёт выбрасывания на рынок нефти из стратегического резерва не принесли результатов.

Объём стратегических нефтяных резервов США 1980–2020, тыс. баррелей

Стратегический запас нефти США снизился с максимума в 726,6 млн баррелей в январе 2010 г. до 635 млн баррелей в январе 2020 г. А после вступления Байдена в полномочия президента и начала американских интервенций на нефтяном рынке стратегические запасы Штатов сократились с 638 млн баррелей в январе 2021 г. до 372 млн баррелей в конце декабря 2022 г. и до 180 млн баррелей к началу марта. Теперь американское правительство будет вынуждено пополнять эти запасы, а значит, дополнительно увеличивать не предложение, а спрос.

Нефтяные компании не инвестируют в расширение добычи

Крупным нефтяным компаниям требуется время для того, чтобы нарастить добычу, если у них нет готовых законсервированных скважин. С добычей сланцевой нефти всё обстоит иначе — её можно нарастить гораздо быстрее, чем на традиционных месторождениях, где приходится устанавливать новые буровые установки.

Сланцевый сектор американской нефтяной отрасли имеет уникальные возможности для реагирования на скачки цен, что неоднократно демонстрировалось в прошлом. Но, согласно данным Bloomberg, в последние недели 2022 г. специалисты по добыче сланца реинвестировали в мероприятия по обустройству добычи на новых участках всего 35% своего денежного потока по сравнению с более чем 100% в 2011–2017 гг. Как говорят эксперты, с учётом более быстрого падения добычи на освоенных участках по отношению к традиционным месторождениям это едва обеспечивает сохранение добычи на прежнем уровне.

Аналогичная тенденция наблюдается и среди крупных компаний традиционной нефтяной отрасли. Exxon Mobil и Chevron агрессивно наращивают выкуп акций, одновременно ограничивая капитальные расходы до уровня ниже того, который был до пандемии COVID-19.

Соотношение капитальных затрат и средств, направляемых на дивиденды и выкуп акций, млрд долл.

В 2022 г. только Devon Energy и Occidental Petroleum направили на капитальные вложения больше средств, чем на выплаты акционерам (55,43% и 51,14% доходов). У остальных эта доля составила меньше половины, причём у некоторых — существенно меньше. Exxon потратила на инвестиции в добычу 37,04%, Pioneer Energy — 33,33%, а Valero Energy — 21,79%.

И эта тенденция набирает обороты. Объём обратного выкупа акций в январе 2023 г. вырос более чем в три раза — до 132 млрд долл. На одну только Chevron Corp. пришлось более половины этой суммы с бессрочным залогом в размере 75 млрд долл.

Белый дом раскритиковал нефтяную отрасль, заявив, что деньги лучше было бы потратить на расширение поставок энергоносителей. Но, похоже, и вводимый в США налог в размере 1% на операции по выкупу компаниями своих акций не сможет кардинально изменить ситуацию.

По данным Evercore ISI, глобальные инвестиции в новые поставки нефти и газа уже в этом году рискуют не дотянуть до минимума, необходимого для удовлетворения спроса, на 140 млрд долл.

Ожидания инвесторов важнее требований Белого дома

Если сравнить расходы американских нефтяных компаний на выплаты акционерам и на инвестиции в нефтедобычу, то, несмотря на некоторое повышение абсолютных значений объёмов инвестиций (по сравнению с 2020 и 2021 гг.), впервые за последние десять лет капитальные затраты оказались меньше, чем выплаты акционерам.

Капитальные затраты и выплаты акционерам американских нефтяных компаний 2012–2022, млрд долл.

Управленческие команды крупнейших нефтяных компаний США вновь вернулись к мантре о доходности инвесторов. Руководители всех организаций теперь настаивают на том, что финансирование дивидендов и выкупа акций имеет приоритет перед дополнительной добычей нефти.

Пять лет назад вы бы увидели значительный рост поставок нефти в годовом исчислении, но сегодня вы этого не видите, — приводит Bloomberg слова Джона Арнольда, миллиардера, бывшего сырьевого трейдера. — Это одна из «бычьих» историй для нефти — рост предложения, который исходил из США. Теперь он прекратился.

При этом инвесторы стимулируют такое поведение. Акции EOG Resources Inc., ConocoPhillips и Devon Energy Corp. упали после объявления на 2023 г. более высоких, чем ожидалось, корпоративных инвестиционных бюджетов, в то время как акции Diamondback Energy Inc., Permian Resources Corp. и Civitas Resources Inc. выросли, поскольку эти компании продолжали контролировать расходы.

* * *

Причин, по которым инвесторы предпочитают деньги будущим перспективам, — несколько.

Ухудшение общеэкономической конъюнктуры и развитие кризисных явлений в экономиках стран Европы заставляет усомниться в устойчивости высокого спроса на нефть. А значит, сегодняшние инвестиции в будущее расширение добычи могут не окупиться.

Кроме того, зелёная повестка и мода на ESG-инвестирование вызывают осторожность в оценке перспектив традиционных углеводородов. Ведь есть риск сегодня вложиться в расширение добычи, а завтра столкнуться с новыми налогами и ограничениями.

Инвестиционное сообщество скептически относится к тому, какими будут активы и цены на энергоносители, — прокомментировал ситуацию Джон Арнольд. — Они предпочли бы получить деньги за счёт выкупа акций и дивидендов, чтобы инвестировать в другие места. А компании должны реагировать на то, что им говорит инвестиционное сообщество.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба