Ситуация вокруг банковского сектора США остаётся неопределённой, несмотря на признаки стабилизации. Более того, она уже вышла за пределы Америки, и её отголоски слышны в Англии и ЕС.

Ряд экспертов сравнивает банкротство Silicon Valley Bank с началом кризиса 2008 г., предрекая повторение истории. Другие же, в том числе представители власти, говорят, что повода для беспокойства нет и ситуация под контролем.

Предлагаем вспомнить хронологию событий последних недель, разобраться в причинах и проанализировать ход дальнейших событий. Стоит ли в этой ситуации беспокоится российским инвесторам и держателям депозитов в российских банках?

8 марта, среда

Спусковым крючком для развития ситуации послужило заявление руководства банка Silicon Valley Bank об убытках и их покрытии за счёт продажи своих акций в объёме 1,75 млрд долл. Также банк заявил, что для укрепления баланса намерен продать ценные бумаги ещё на 2,25 млрд долл.

9 марта, четверг

Котировки акций SVB резко упали, потеряв более 60% стоимости и потянув за собой ценные бумаги других банков.

Крупные банки США также пострадали: акции Wells Fargo & Co снизились на 6%, JPMorgan Chase & Co — на 5,4%, Bank of America Corp. — на 6%, а Citigroup Inc. — на 4%.

Общее снижение капитализации 18 банков, которые входят в банковский индекс S&P 500, составило около 80 млрд долл., в том числе падение стоимости JPMorgan на 22 млрд долл.

10 марта, пятница

С начала торговой сессии акции Silicon Valley Bank потеряли 22%, после чего торги ими были временно прекращены. Банк объявил о своём банкротстве. Калифорнийские регуляторы экстренно остановили деятельность SVB, а Федеральная корпорация страхования депозитов США (FDIC) ввела внешнее управление банком.

Динамика стоимости акций SVB, октябрь 2022 — март 2023. Источник: TradingView

Silicon Valley Bank — один из крупнейших банков США, который занимал 16-е место в стране по величине капитала. Кроме Америки он работает в Великобритании, Ирландии, Германии, Израиле, КНР, Гонконге, Индии, Дании, Канаде и Островах Кайман. Банкротство SVB стало крупнейшим в банковском секторе за 15 лет, со времён глобального экономического кризиса 2008 г., что вызвало цепную реакцию на рынке.

11 марта, суббота

Ситуация с SVB стала центральной темой во всех крупных мировых СМИ. За выходные ситуация стала критической.

По сообщениям американских СМИ, у офисов First Republic Bank образовались огромные очереди из желающих снять средства со своих депозитов.

13 марта, понедельник

Цепная реакция в банковском секторе, запущенная в среду и разогретая СМИ за выходные, продолжилась в понедельник с новой силой.

Торговая сессия началась с резкого обвала акций First Republic Bank, Western Alliance Bancorp и других локальных банков. Падение при этом доходило до 60%.

Динамика стоимости акций First Republic Bank, август 2022 — март 2023. Источник: TradingView

Динамика стоимости акций Western Alliance Bancorp, август 2022 — март 2023. Источник: TradingView

На фоне повышенной волатильности как минимум по 15 акциям из банковского сектора пришлось приостанавливать торги.

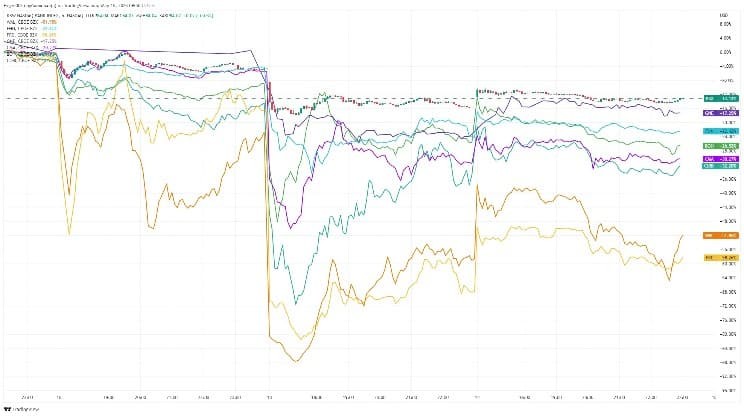

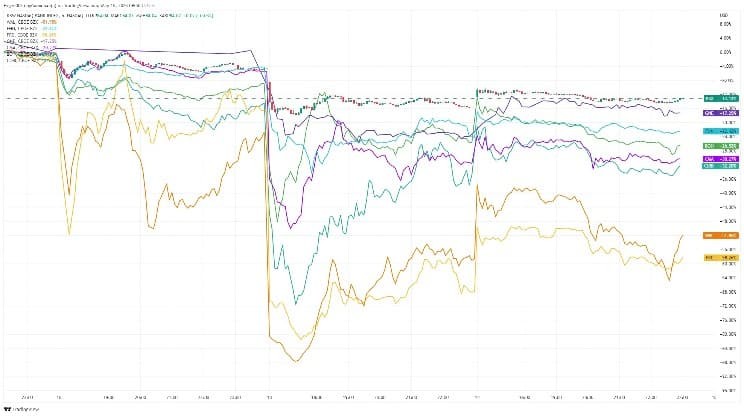

Динамика стоимости акций банков США в марте 2023 г. Источник: TradingView

В течение дня индекс банковского сектора потерял около 13%, опускаясь до уровней 2019 г.

Динамика индекса банковского сектора США, август 2022 — март 2023. Источник: TradingView

Динамика индекса банковского сектора США, 2008–2023. Источник: TradingView

После банкротства SVB регулятор штата Нью-Йорк на фоне системных рисков (установлено, что у банка не хватает оперативной наличности) принял решение о закрытии Signature Bank.

По оценкам Bloomberg, в результате панических распродаж акций банков на мировых фондовых рынках 10 и 13 марта капитализация мирового финансового сектора сократилась на 465 млрд долл.

Самые крупные банкротства в банковском секторе США (с указанием объёмов активов под управлением на момент банкротства)

Washington Mutual: 307 млрд долл., 2008 г.

Silicon Valley Bank: 209 млрд долл., 2023 г.

Signature Bank: 118 млрд долл., 2023 г.

Continental Illinois National Bank and Trust: 40 млрд долл., 1984 г.

First Republic Bank Corporation: 33 млрд долл., 1988 г.

IndyMac: 32 млрд долл., 2008 г.

American Savings and Loan: 30 млрд долл., 1988 г.

Colonial Bank: 25 млрд долл., 2009 г.

Bank of New England: 22 млрд долл., 1991 г.

MCorp: 19 млрд долл., 1989 г.

Почему обанкротился Silicon Valley Bank

По мнению экспертов, процессы, которые сейчас происходят в банковском секторе США — это последствия чрезмерной и агрессивной накачки национальной экономики ликвидностью с 2020 г. и продолжительного удержания нулевой ставки.

Для преодоления коронакризиса власти США стали печатать огромное количество ничем не обеспеченных денег. Вливая их в экономику через субсидии и скупку активов на рынках (так называемые вертолётные деньги), они смогли придать ей импульс. Однако у этого процесса есть и обратная сторона.

Термин «вертолётные деньги» используется для описания нетрадиционных инструментов денежно-кредитной политики в сочетании с фискальной политикой. Название подчёркивает отсутствие реального эффекта денежной эмиссии. Автор термина Милтон Фридман представил эмиссию упрощённо — в виде разбрасывания денег с вертолёта. Если люди соберут сброшенные деньги и начнут их тратить, это не приведёт к росту реального ВВП в экономике. При этом будет наблюдаться лишь номинальный эффект в виде роста цен.

На фоне накопления наличности у населения и организаций снижалась потребность в кредитах. Избыточная наличность шла на фондовый рынок или в банки на депозиты. В связи с тем, что объём кредитования падал, а наличность необходимо было куда-то вкладывать, банкам пришлось покупать низкодоходные облигации.

Пока ключевая ставка находилась на минимальных значениях, система была стабильна.

Динамика ключевой ставки ФРС, май 2018 — март 2023. Источник: TradingView

Однако по мере повышения процентных ставок для борьбы с инфляцией стоимость облигаций стала падать, и банки остались с нереализованными убытками.

В случае с SVB следующим негативным фактором явилось снижение стоимости акций технологических компаний на фоне того же повышения ключевой ставки ФРС. Снижение капитализации компаний затрудняло привлечение новых инвестиций для развития и поддержания их деятельности, что побудило многие технологические организации использовать для этого депозиты, которые они держали в SVB.

Удовлетворяя растущий спрос, SVB распродавал наиболее ликвидные активы, постепенно смещая баланс своего капитала в сторону дешевеющих облигаций. По мере развития проблемы банк стал закрывать образовавшиеся дыры продажей собственных акций, что вызвало волну беспокойств и массовое снятие наличных с депозитов.

Согласно оценкам экспертов, это не единичная проблема SVB, а структурная проблема отрасли. В конце IV квартала 2022 г. нереализованные убытки банков США составили рекордные 620 млрд долл., поэтому позитивный настрой на американском рынке 14 и 15 марта может быть лишь отскоком.

Нереализованные прибыли и убытки банковских активов в США, 2008–2022. Источник: данные FDIC

Прогнозы

Не стоит спешить проводить параллели между сегодняшней ситуацией и началом кризиса 2008 г., потому что количество обанкротившихся банков не столь велико, а сами банки носили по большей части локальный, отраслевой характер. Настораживает только скорость банкротства.

Перед регуляторами и властями США стоит два возможных сценария развития событий.

Остановить повышение ключевой ставки ФРС или начать её снижение, что позволит уменьшить давление на банковский сектор. Ряд экспертов говорит о том, что ФРС может замедлить повышение ставки уже на ближайшем заседании в конце марта. При таком развитии ситуации под удар попадёт национальная экономика, ведь инфляция никуда не ушла.

Продолжить политику таргетирования инфляции и сохранения темпов повышения ставки до необходимых значений. Об этом уже заявляли представители ФРС. Однако в рамках данного сценария нарастают угрозы новых банкротств и вероятность эффекта домина, когда люди и компании в панике будут выводить депозиты из более устойчивых банков.

Любой из этих сценариев несёт негативные последствия. Но если верить заявлениям ФРС о сохранении «ястребиного» настроя, то второй вариант имеет больше шансов на жизнь. А значит, коррекция американского рынка ещё далека от своего завершения. По самым пессимистичным прогнозам, падение может составить до 50%.

В совокупности с геополитической нестабильностью и энергокризисом реализация столь негативного сценария в банковском секторе США может привести к падению мирового ВВП на 1–1,5%.

Что это значит для инвесторов

Санкции, наложенные на российский банковский сектор для его изоляции от мировой финансовой системы, в данном случае сыграли положительную роль.

Динамика стоимости акций «Сбера», «Банка «Санкт-Петербург» и «Тинькофф» в марте 2023 г. Источник: TradingView

В ходе пресс-конференции 14 марта первый зампред правления «Сбербанка» (SBER) Александр Ведяхин отметил, что ситуация с американскими банками не может повториться в России в силу иного подхода к монетарной политике.

Реакция российского рынка также подчеркнула более позитивные настроения и прогнозы инвесторов относительно отечественного банковского сектора.

Однако Россия всё ещё глубоко интегрирована в мировую экономику, поэтому глобальные экономические потрясения будут оказывать негативное влияние на неё. В случае нового финансового кризиса может произойти снижение экономической активности, потребления энергоресурсов и цен на них. Это, в свою очередь, приведёт к сокращению бюджетных пополнений и ослаблению национальной валюты.

Ряд экспертов сравнивает банкротство Silicon Valley Bank с началом кризиса 2008 г., предрекая повторение истории. Другие же, в том числе представители власти, говорят, что повода для беспокойства нет и ситуация под контролем.

Предлагаем вспомнить хронологию событий последних недель, разобраться в причинах и проанализировать ход дальнейших событий. Стоит ли в этой ситуации беспокоится российским инвесторам и держателям депозитов в российских банках?

8 марта, среда

Спусковым крючком для развития ситуации послужило заявление руководства банка Silicon Valley Bank об убытках и их покрытии за счёт продажи своих акций в объёме 1,75 млрд долл. Также банк заявил, что для укрепления баланса намерен продать ценные бумаги ещё на 2,25 млрд долл.

9 марта, четверг

Котировки акций SVB резко упали, потеряв более 60% стоимости и потянув за собой ценные бумаги других банков.

Крупные банки США также пострадали: акции Wells Fargo & Co снизились на 6%, JPMorgan Chase & Co — на 5,4%, Bank of America Corp. — на 6%, а Citigroup Inc. — на 4%.

Общее снижение капитализации 18 банков, которые входят в банковский индекс S&P 500, составило около 80 млрд долл., в том числе падение стоимости JPMorgan на 22 млрд долл.

10 марта, пятница

С начала торговой сессии акции Silicon Valley Bank потеряли 22%, после чего торги ими были временно прекращены. Банк объявил о своём банкротстве. Калифорнийские регуляторы экстренно остановили деятельность SVB, а Федеральная корпорация страхования депозитов США (FDIC) ввела внешнее управление банком.

Динамика стоимости акций SVB, октябрь 2022 — март 2023. Источник: TradingView

Silicon Valley Bank — один из крупнейших банков США, который занимал 16-е место в стране по величине капитала. Кроме Америки он работает в Великобритании, Ирландии, Германии, Израиле, КНР, Гонконге, Индии, Дании, Канаде и Островах Кайман. Банкротство SVB стало крупнейшим в банковском секторе за 15 лет, со времён глобального экономического кризиса 2008 г., что вызвало цепную реакцию на рынке.

11 марта, суббота

Ситуация с SVB стала центральной темой во всех крупных мировых СМИ. За выходные ситуация стала критической.

По сообщениям американских СМИ, у офисов First Republic Bank образовались огромные очереди из желающих снять средства со своих депозитов.

13 марта, понедельник

Цепная реакция в банковском секторе, запущенная в среду и разогретая СМИ за выходные, продолжилась в понедельник с новой силой.

Торговая сессия началась с резкого обвала акций First Republic Bank, Western Alliance Bancorp и других локальных банков. Падение при этом доходило до 60%.

Динамика стоимости акций First Republic Bank, август 2022 — март 2023. Источник: TradingView

Динамика стоимости акций Western Alliance Bancorp, август 2022 — март 2023. Источник: TradingView

На фоне повышенной волатильности как минимум по 15 акциям из банковского сектора пришлось приостанавливать торги.

Динамика стоимости акций банков США в марте 2023 г. Источник: TradingView

В течение дня индекс банковского сектора потерял около 13%, опускаясь до уровней 2019 г.

Динамика индекса банковского сектора США, август 2022 — март 2023. Источник: TradingView

Динамика индекса банковского сектора США, 2008–2023. Источник: TradingView

После банкротства SVB регулятор штата Нью-Йорк на фоне системных рисков (установлено, что у банка не хватает оперативной наличности) принял решение о закрытии Signature Bank.

По оценкам Bloomberg, в результате панических распродаж акций банков на мировых фондовых рынках 10 и 13 марта капитализация мирового финансового сектора сократилась на 465 млрд долл.

Самые крупные банкротства в банковском секторе США (с указанием объёмов активов под управлением на момент банкротства)

Washington Mutual: 307 млрд долл., 2008 г.

Silicon Valley Bank: 209 млрд долл., 2023 г.

Signature Bank: 118 млрд долл., 2023 г.

Continental Illinois National Bank and Trust: 40 млрд долл., 1984 г.

First Republic Bank Corporation: 33 млрд долл., 1988 г.

IndyMac: 32 млрд долл., 2008 г.

American Savings and Loan: 30 млрд долл., 1988 г.

Colonial Bank: 25 млрд долл., 2009 г.

Bank of New England: 22 млрд долл., 1991 г.

MCorp: 19 млрд долл., 1989 г.

Почему обанкротился Silicon Valley Bank

По мнению экспертов, процессы, которые сейчас происходят в банковском секторе США — это последствия чрезмерной и агрессивной накачки национальной экономики ликвидностью с 2020 г. и продолжительного удержания нулевой ставки.

Для преодоления коронакризиса власти США стали печатать огромное количество ничем не обеспеченных денег. Вливая их в экономику через субсидии и скупку активов на рынках (так называемые вертолётные деньги), они смогли придать ей импульс. Однако у этого процесса есть и обратная сторона.

Термин «вертолётные деньги» используется для описания нетрадиционных инструментов денежно-кредитной политики в сочетании с фискальной политикой. Название подчёркивает отсутствие реального эффекта денежной эмиссии. Автор термина Милтон Фридман представил эмиссию упрощённо — в виде разбрасывания денег с вертолёта. Если люди соберут сброшенные деньги и начнут их тратить, это не приведёт к росту реального ВВП в экономике. При этом будет наблюдаться лишь номинальный эффект в виде роста цен.

На фоне накопления наличности у населения и организаций снижалась потребность в кредитах. Избыточная наличность шла на фондовый рынок или в банки на депозиты. В связи с тем, что объём кредитования падал, а наличность необходимо было куда-то вкладывать, банкам пришлось покупать низкодоходные облигации.

Пока ключевая ставка находилась на минимальных значениях, система была стабильна.

Динамика ключевой ставки ФРС, май 2018 — март 2023. Источник: TradingView

Однако по мере повышения процентных ставок для борьбы с инфляцией стоимость облигаций стала падать, и банки остались с нереализованными убытками.

В случае с SVB следующим негативным фактором явилось снижение стоимости акций технологических компаний на фоне того же повышения ключевой ставки ФРС. Снижение капитализации компаний затрудняло привлечение новых инвестиций для развития и поддержания их деятельности, что побудило многие технологические организации использовать для этого депозиты, которые они держали в SVB.

Удовлетворяя растущий спрос, SVB распродавал наиболее ликвидные активы, постепенно смещая баланс своего капитала в сторону дешевеющих облигаций. По мере развития проблемы банк стал закрывать образовавшиеся дыры продажей собственных акций, что вызвало волну беспокойств и массовое снятие наличных с депозитов.

Согласно оценкам экспертов, это не единичная проблема SVB, а структурная проблема отрасли. В конце IV квартала 2022 г. нереализованные убытки банков США составили рекордные 620 млрд долл., поэтому позитивный настрой на американском рынке 14 и 15 марта может быть лишь отскоком.

Нереализованные прибыли и убытки банковских активов в США, 2008–2022. Источник: данные FDIC

Прогнозы

Не стоит спешить проводить параллели между сегодняшней ситуацией и началом кризиса 2008 г., потому что количество обанкротившихся банков не столь велико, а сами банки носили по большей части локальный, отраслевой характер. Настораживает только скорость банкротства.

Перед регуляторами и властями США стоит два возможных сценария развития событий.

Остановить повышение ключевой ставки ФРС или начать её снижение, что позволит уменьшить давление на банковский сектор. Ряд экспертов говорит о том, что ФРС может замедлить повышение ставки уже на ближайшем заседании в конце марта. При таком развитии ситуации под удар попадёт национальная экономика, ведь инфляция никуда не ушла.

Продолжить политику таргетирования инфляции и сохранения темпов повышения ставки до необходимых значений. Об этом уже заявляли представители ФРС. Однако в рамках данного сценария нарастают угрозы новых банкротств и вероятность эффекта домина, когда люди и компании в панике будут выводить депозиты из более устойчивых банков.

Любой из этих сценариев несёт негативные последствия. Но если верить заявлениям ФРС о сохранении «ястребиного» настроя, то второй вариант имеет больше шансов на жизнь. А значит, коррекция американского рынка ещё далека от своего завершения. По самым пессимистичным прогнозам, падение может составить до 50%.

В совокупности с геополитической нестабильностью и энергокризисом реализация столь негативного сценария в банковском секторе США может привести к падению мирового ВВП на 1–1,5%.

Что это значит для инвесторов

Санкции, наложенные на российский банковский сектор для его изоляции от мировой финансовой системы, в данном случае сыграли положительную роль.

Динамика стоимости акций «Сбера», «Банка «Санкт-Петербург» и «Тинькофф» в марте 2023 г. Источник: TradingView

В ходе пресс-конференции 14 марта первый зампред правления «Сбербанка» (SBER) Александр Ведяхин отметил, что ситуация с американскими банками не может повториться в России в силу иного подхода к монетарной политике.

Реакция российского рынка также подчеркнула более позитивные настроения и прогнозы инвесторов относительно отечественного банковского сектора.

Однако Россия всё ещё глубоко интегрирована в мировую экономику, поэтому глобальные экономические потрясения будут оказывать негативное влияние на неё. В случае нового финансового кризиса может произойти снижение экономической активности, потребления энергоресурсов и цен на них. Это, в свою очередь, приведёт к сокращению бюджетных пополнений и ослаблению национальной валюты.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба